我国金融集聚与经济增长的空间相关性研究

2017-04-24李思霖魏修建

李思霖,魏修建

(西安交通大学 经济与金融学院,陕西 西安 710061)

我国金融集聚与经济增长的空间相关性研究

李思霖,魏修建

(西安交通大学 经济与金融学院,陕西 西安 710061)

本文从城市、省份、区域三个层面对我国金融集聚与经济增长存在的空间相关性进行了分析,研究发现:我国金融集聚的空间特性十分显著,金融资源会加速向中心城市、金融中心或沿海省份、东部地区集聚;在不同省份,经济增长与金融集聚存在空间相关性,相邻省份之间存在空间依赖性;不同区域间存在的空间溢出效应非常显著,经济发展水平和金融集聚程度高的地区能够对周边区域形成较强的辐射和带动;在区域发展过程中,金融集聚与经济增长存在的空间依赖性会引发两极分化。

金融集聚;经济增长;空间相关性;区位熵指数;莫兰指数

一、文献综述

一是对金融集聚促进经济增长的实现机制进行探讨。Levine[1]发现,金融集聚能够促进资本积累和技术创新,从而对经济增长产生实质性影响;Tadesse[2]认为,金融集聚可以改善交易主体的融资渠道,并能有效降低交易风险和交易成本,从而为加快经济增长创造条件;连建辉等[3]认为,金融集聚有利于资本重组和集中,能够促进生产和资源配置效率的提升,进而能够影响经济增长的速度和质量;Moore[4]研究发现,金融集聚在长期可以直接带动经济增长;Greenwood等[5]进一步研究发现,金融集聚可以改善交易效率,对经济增长形成直接推动;Coeurdacier等[6]也得出了类似的研究结论;王春丽和宋连方[7]认为,金融集聚可以改善金融资源的配置效率,推动产业结构升级,进而对地区经济增长产生影响; Bruno和Hauswald[8]认为,金融集聚的关键环节是银行业的集聚,这是推动经济增长的核心要素;Bayar[9]在对新兴市场经济国家研究时发现,金融集聚会改善银行与证券市场的发展状况,因而可以很好地解释这些国家的经济增长;苏建军等[10]发现,金融集聚的核心是银行业集聚,银行业集聚能够形成辐射和带动,这是推动经济持续增长的核心动力。

二是对金融集聚所产生的经济效应进行研究。Baldwin等[11]通过构造全局溢出模型发现,金融集聚不仅会在所在地区产生增长效应,还会对周边其他区域形成辐射效应;Bernat[12]发现,金融集聚与区域经济之间存在增长的空间溢出效应;李林等[13]从地理和空间视角研究发现,金融集聚特别是银行业集聚所产生的空间溢出效应最为显著;刘帅和李海峰[14]发现,金融集聚与经济增长之间虽然存在动态溢出效应,但其方向有很大差异性,其中,银行与保险业集聚对经济增长具有正向溢出效应,证券业集聚则会产生负向溢出效应;周凯和刘帅[15]、余泳泽等[16]发现,金融集聚会对经济增长产生显著的空间溢出效应;Commendatore等[17]认为,金融集聚与区域经济之间存在的溢出效应会受到地理空间差异的影响和制约;Palmberg[18]指出,金融集聚不但能产生空间溢出效应,还会引发创新效应和增长效应;李芳芳等[19]认为,金融集聚会产生规模效应和溢出效应,并会给周边地区的经济带来外部性;李红和王彦晓[20]认为,金融集聚会带动劳动、资本等生产要素的集聚,进而形成综合效应,促使区域经济加快增长;张浩然和魏琳[21]认为,金融集聚既能对区域经济增长产生溢出效应,也能对区域经济的绩效水平产生溢出效应。

从国内外现有文献研究来看,围绕金融集聚与经济增长的关联性所进行的研究已非常丰富,但现有研究忽视了空间因素在金融集聚过程中的重要性,并在分析和探讨时将视角主要聚焦于国别、省份以及传统区域,尚未探讨金融集聚的空间分布对不同地区经济增长的影响。鉴于此,本文从城市、省份、区域三个层面出发,在分析金融集聚的空间分布规律基础上,对金融集聚与经济增长的关系进行空间聚类分析,并对金融集聚与经济增长表现出的空间差异性进行探讨,以期得到更加丰富的研究结论。

二、模型的选择与构建

在研究金融集聚的空间分布以及与经济增长存在的相关性时,可以利用区位熵指数和莫兰指数展开分析。区位熵指数主要用来衡量特定区域中的特定产业所占份额与整个经济中该产业所占份额存在的比例关系。若该比例越大则表示产业在测算区的集聚程度越高;反之,若该比例越小则说明产业在测算区内处于边缘化状态。区位熵指数可以用以下等式来表示:

LQi=(Eij/Ei)/(Ekj/Ek)

(1)

其中,LQi表示在整个区域中第i个测算区域的产业区位熵;Eij表示第i个区域的第j种产业的经济特征。在分析过程中,产业的经济特征可以用该产业的从业人数来表示。因此,Eij又可以表示测算区i内产业j的就业人数,Ei表示测算区i内的总就业人数,Ekj表示国家或区域k内产业j的总就业人数,Ek表示国家或区域k内的总就业人数。因而金融集聚程度就可以用金融从业人员数量和占比来进行测算。若区位熵指数越大,说明测算区域内的金融集聚程度越高;若某个区域的区位熵指数高于其他区域,说明该区域的金融集聚程度相对更高。

在空间计量分析中,利用莫兰指数可以对区域之间的空间相关性进行测度。如下式:

(2)

(3)

考虑到莫兰指数是一个全局性的统计量,其值的大小只能用来衡量邻近区域的空间相关性,而不能直接用来考察局部区域之间的空间相关性。为此,对原始的莫兰指数进行修正,使之转化为能够对局部区域空间相关性进行测度的指数,局部莫兰指数可以用以下方程组来表示:

(4)

其中,Ii,t表示第i个变量在第t年的局部莫兰指数,xi,t表示第i个区域在第t年的观测值,wij依然表示空间位置i和j的邻近关系,μt表示全部区域在第t年观测值的平均数。局部莫兰指数的取值也在-1—1之间,正数表示空间单元存在正相关性,数值越大说明空间集聚特征越显著;负数表示空间单元存在负相关性,数值越小则说明空间集聚特征越明显;若局部莫兰指数等于0,则表明空间单元不存在相关性。

三、具体分析与经验检验

1.城市层面的分析

在分析过程中,本文依据中国金融中心指数,选择国内排名靠前的31个城市2006—2015年相关统计数据作为研究样本,运用区位熵指数对城市层面的金融集聚度进行测算。结果显示,在城市层面,金融资源在国内核心城市的集聚程度在不断增强,其中,具有国际化大都市特征的政治与经济中心城市已成为金融资源的主要集聚地,而政治与经济影响力相对不突出的城市,其金融集聚的程度相对较低。*限于篇幅,城市层面的数据省略,如有需要请与作者联系。

2.省份层面的分析

本文选择国内有代表性的30个省份2006—2015年相关统计数据作为样本,运用区位熵指数分析和测度不同省份的金融集聚程度。具体结果如表1所示。

表1 我国不同省份(直辖市)金融集聚程度对照表

注:数据来源于国家统计局网站、国研网统计数据库和中国金融中心指数报告,部分数据经过整理。

从表1区位熵指数来看,在省份层面金融集聚呈现出的 “马太效应”日益增强,金融资源正加速向以北京、上海、广东和浙江为代表的国内金融中心或者沿海省份集聚,其他省份的金融集聚程度相对不高。

3.区域层面的分析

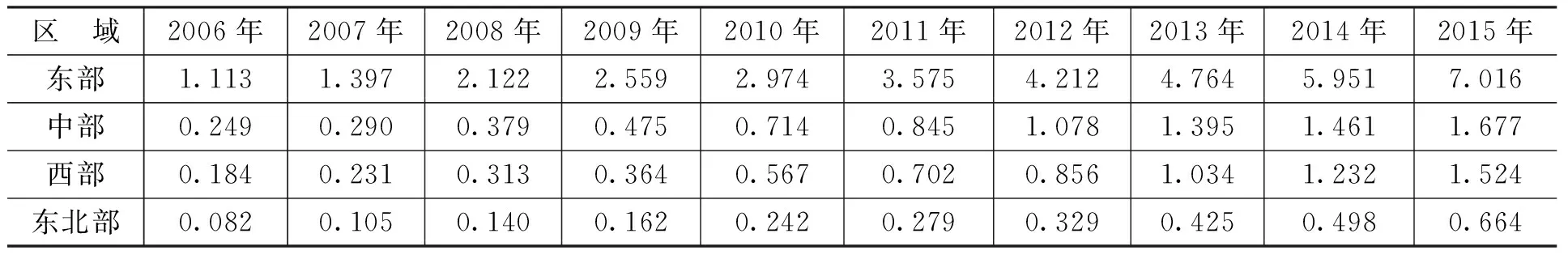

本文根据所选择的样本省份和样本城市的地理位置,将相关省份和城市分别划归为东部、中部、西部及东北部四个区域,进而用其来测度国内不同区域的金融集聚程度。具体结果如表2 所示。

表2 我国不同区域金融集聚程度对照表

从表2可以看出,在区域层面,金融集聚的失衡程度非常显著,金融资源表现出向东部地区快速集聚的态势,并且东部地区金融集聚程度远远高于中部和西部区域,中部和西部区域在金融集聚过程中的差异性越来越小,并且两个区域均处于快速提升阶段,而东北部区域金融集聚的程度相对较低。

4.经验检验

为了检验我国金融集聚与经济增长之间是否存在显著的空间相关性,可以利用Geoda软件对不同区域的全局莫兰指数进行测算。根据测算结果,对相邻区域经济增长与金融集聚的相关性进行比较。

从比较结果可以看出,在1%显著性水平上,四个区域样本的全局莫兰指数均大于零,说明以人均GDP表示的经济增长与金融集聚表现出显著的空间正相关性,这就说明相邻区域经济增长与金融集聚存在显著的空间依赖性,与经济增长速度相对较高的区域相邻的区域,其经济增长速度也会相对较高,相反则较低。同样,在四个区域中,与金融集聚程度相对较高的区域相邻的区域,其金融集聚程度也相对较高,反之则较低。

由于全局莫兰指数无法对不同区域经济增长与金融集聚的空间依赖性进行测评,更无法对区域之间所表现出的空间差异性进行描述,因而还需要使用局部莫兰指数进一步进行检验。利用局部莫兰指数分析发现,在5%显著性水平下,经济增长速度相对较高的区域,其金融集聚程度也相对较高,并且围绕这些区域能够形成“高—高”集聚的空间溢出效应,即:金融集聚和经济增长相对较高的区域,可以对周边区域形成辐射和带动,从而促进周边区域经济增长速度和金融集聚程度的提高;相反,经济增长速度相对较低的区域,其金融集聚程度也相对较低,并且围绕这些区域能够形成“低—低”集聚的空间溢出效应,表明这些区域对周边区域经济增长和金融集聚的辐射和带动作用相对不显著。这种经济增长与金融集聚在空间上形成“高—高”和“低—低”集聚现象,说明我国经济增长和金融集聚存在显著空间依赖性。此外,由于我国不同区域在金融集聚上存在显著差异,由此会造成不同区域经济增长差距的持续扩大,区域经济的均衡协调发展将会受到明显抑制。

四、研究结论与启示

本文从城市、省份、区域三个层面出发,在构建区位熵指数和莫兰指数的基础上,利用2006—2015年时间序列数据,对我国不同区域金融集聚与经济增长的空间相关性进行了分析,并得到以下研究结论和启示:

第一,我国金融集聚表现出的趋势特征特别明显,金融集聚的空间特性十分显著,不平衡发展的空间格局也非常突出。在城市层面,金融资源在核心城市的集聚程度不断增强,具有国际化大都市特征的中心城市成为金融资源的主要聚集地;在省份层面,金融资源正在加速向以北京、上海、广东和浙江为代表的金融中心或沿海省份集聚,而其他省份金融集聚的程度相对不高;在区域层面,金融资源正在加速向东部区域集聚,区域间金融集聚所表现出的失衡现象已非常显著。

第二,经济增长与金融集聚表现出显著的空间相关性,相邻区域经济增长与金融集聚存在显著的空间依赖性。金融集聚程度相对较高的区域,其经济发展程度或增长速度相对较高,并且与该区域相邻的区域,经济增长和金融集聚的程度也会相对较高,反之则较低。

第三,经济增长与金融集聚存在显著的空间溢出效应,并且区域经济增长和金融集聚存在空间依赖性。经济增长和金融集聚程度相对较高的区域,能够形成“高—高”集聚的空间溢出效应,并对周边区域形成辐射和带动,从而促进周边区域经济增长和金融集聚的提高;相反,经济增长和金融集聚程度相对较低的地区,只能形成“低—低”集聚的空间效应,这些地区对周边区域的辐射和带动作用相对较低。

此外,由于金融集聚与经济增长存在的空间依赖性不断增强,并且不同区域的金融集聚程度存在显著差异,由此会在不同区域之间引发金融集聚和经济增长的两极分化,进而对区域乃至宏观经济的均衡与协调发展形成制约,这就需要我国在供给侧结构性改革中,对金融资源的整体分布进行合理调整,依靠政策手段加快金融资源在欠发达地区的集聚,从而为这些地区经济的加快发展创造条件。

[1] Levine, R.Financial Development and Growth:Views and Agenda[J].Social Science Electronic Publishing,1999,5(3):413-433.

[2] Tadesse, S. Financial Architecture and Economic Performance:International Evidence [J].Journal of Financial Intermediation,2001,11(4):429-454.

[3] 连建辉,孙焕民,钟惠波.金融企业集群:经济性质、效率边界与竞争优势[J].金融研究, 2005,(6):72-82.

[4] Moore,W. Financial Sector Development and Growth in Small Open Economies [J].Applied Economics,2011,43(10):1289-1297.

[5] Greenwood, J.,Sanchez,J.M.,Wang,C. Quantifying the Impact of Financial Development on Economic Development [J].Review of Economic Dynamics 2013,16(1):194-215.

[6] Coeurdacier, N.,Rey,H.,Winant,P. Financial Integration and Growth in a Risky World[R]. Nber Working Papers,2015.

[7] 王春丽,宋连方.金融发展影响产业结构优化的实证研究[J].财经问题研究,2011,(6):51-56.

[8] Bruno,V., Hauswald, R.The Real Effect of Foreign Banks [J].Review of Finance,2014,18(5):1683-1716.

[9] Bayar,Y.Financial Development and Economic Growth in Emerging Asian Countries [J]. Asian Social Science,2014,10(9):8-17.

[10] 苏建军,黄解宇,徐璋勇. 金融集聚、国内市场一体化与经济增长[J].工业技术经济,2015,(1):108-115.

[11] Baldwin, R.,Forslid, R.,Martin, P. Economic Geography and Public Policy[J].Journal of Economic Geography,2004,4(5):597-602.

[12] Bernat,G.A. Does Manufacturing Matter? A Spatial Econometric View of Kaldor’s Laws[J].Journal of Regional Science,2006,36(3):463-477.

[13] 李林,丁艺,刘志华. 金融集聚对区域经济增长溢出作用的空间计量分析[J].金融研究, 2011,(5):113-123.

[14] 刘帅,李海峰. 金融资源集聚与经济增长:中国西部十二省数据检验[J].西南民族大学学报:人文社科版,2012,(12):124-128.

[15] 周凯,刘帅. 金融资源集聚能否促进经济增长——基于中国31个省份规模以上工业企业数据的实证检验[J].宏观经济研究,2013,(11):46-53.

[16] 余泳泽,宣烨,沈扬扬. 金融集聚对工业效率提升的空间外溢效应[J].世界经济,2013,(2):93-116.

[17] Commendatore, P.,Michetti, E.,Purificato, F. Financial Development and Agglomeration [J].Annals of the University of Oradea Economic Science,2013,1(1):143-147.

[18] Palmberg, J. Spatial Concentration in the Financial Industry[J].Journal of Harbin Engineering University,2013,34(7):849-854.

[19] 李芳芳,张晓涛,李晓璐. 生产性服务业空间集聚适度性评价——基于北京市主要城区对比研究[J].城市发展研究,2013,(11):119-124.

[20] 李红,王彦晓. 金融集聚、空间溢出与城市经济增长——基于中国286个城市空间面板杜宾模型的经验研究[J].国际金融研究,2014,(2):89-96.

[21] 张浩然,魏琳. 金融集聚与城市经济绩效:基于城市异质性视角的分析[J].当代财经,2015,(10):61-69.

(责任编辑:巴红静)

2016-12-20 作者简介:李思霖(1979-),女,河南郑州人,博士研究生,主要从事金融市场与产业发展研究。E-mail:14663178@qq.com

F831.4

A

1000-176X(2017)03-0055-05

魏修建(1962-),男,陕西兴平人,教授,博士生导师,主要从事产业发展研究。