“新三板”挂牌公司个人所得税政策分析与完善

2017-04-06赵谦

赵谦

[摘要]全国中小企业股份转让系统自2012年成立以来,逐渐受到资本市场的关注和中小企业的青睐。财政部、国家税务总局先后发布文件明确挂牌公司派发股息红利、转增股本、股权激励等个人所得税政策。文章结合挂牌公司发展现状及业务规则,通过梳理现行政策,分析政策存在的问题并提出建议。

[关键词]新三板;挂牌公司;个人所得税

[DOI]1013939/jcnkizgsc201650110

全国中小企业股份转让系统(简称“全国股份转让系统”,俗称“新三板”)自2012年成立以来,逐渐受到资本市场的关注和中小企业的青睐。创新型、创业型、成长型中小微企业挂牌数量逐年增加。挂牌企业、个人股东和员工涉及的税收政策问题也日益凸显。本文对“新三板”企业股权转让、股权激励、股息红利和转增股本个人所得税政策进行了整理、分析,并提出政策建议。

1全国股份转让系统发展现状

11全国股份转让系统的经营范围和发展现状

全国股份转让系统是经国务院批准设立的全国性证券交易场所,全国中小企业股份转让系统有限责任公司(简称“全国股份转让系统公司”)为其运营管理机构。全国股份转让系统公司的经营范围是:组织安排非上市股份公司股份的公开转让;为非上市股份公司融资、并购等相关业务提供服务;为市场参与人提供信息、技术和培训服务。

截至2016年9月25日,全国股份转让系统共有挂牌公司9073家,总股本520609亿股,流通股本196851亿股,占比3781%。挂牌公司总市值达3481354亿元,平均市盈率为2663倍。挂牌公司股票交易数量23899亿股,成交金额123607亿元,日均成交额6905433万元。按照转让方式来看,采取协议转让方式的企业为7435家,占比8195%;采取做市转让方式的企业为1638家,占比1805%。按照市场分层来看,基础层企业8120家,占比8950%;创新层企业953家,占比1050%。[ZW(]数据来源:全国股份转让系统公司。[ZW)]

12全国股份转让系统的场所性质和法律定位

全国股份转让系统是经国务院批准,依据证券法设立的全国性证券交易场所,是继上海证券交易所、深圳证券交易所之后的第三家全国性证券交易场所。在场所性质和法律定位上,全国股份转让系统与证券交易所是相同的,都是多层次资本市场体系的重要组成部分。

全国股份转让系统与证券交易所的主要区别在于以下三方面。

一是服务对象不同。《国务院关于全国中小企业股份转让系统有关问题的决定》明确了全国股份转让系统的定位主要是为创新型、创业型、成长型中小微企业发展服务。这类企业普遍规模较小,尚未形成稳定的盈利模式。在准入条件上,不设财务门槛,申请挂牌的公司可以尚未盈利,只要股权结构清晰、经营合法规范、公司治理健全、业务明确并履行信息披露义务的股份公司均可以经主办券商推荐申请在全国股份转让系统挂牌。

二是投资者群体不同。我国交易所市场的投资者结构以中小投资者为主,而全国股份转让系统实行了较为严格的投资者适当性制度,未来的发展方向将是一个以机构投资者为主的市场,这类投资者普遍具有较强的风险识别与承受能力。

三是制度设计不同。全国股份转让系统在中央全面深化改革的背景下设立。针对服务中小微企业和投资者门槛较高等特点,全国股份转让系统采取了更加市场化的制度设计,准入管理以信息披露为本,融资并购以备案为主。目前,全国股份转让系统已出台49条业务规则,形成了较为完备的市场制度框架体系,得到了市场各方的普遍认同。

13全国股份转让系统的准入条件[ZW(]内容来源:《全国中小企业股份转让系统业务规则(试行)》。[ZW)]

一是依法设立且存续满两年;二是业务明确,具有持续经营能力;三是公司治理机制健全,合法规范经营;四是股权明晰,股票发行和转让行为合法合规;五是主办券商推荐并持续督导;六是全国股份转让系统公司要求的其他条件。

14全国股份转让系统的交易方式

“新三板”现有的交易方式包括协议转让和做市转让。

协议转让分为意向委托、定价委托和成交确认委托。意向委托指投资者委托主办券商按其确定价格和数量买卖股票的意向指令,不具有成交功能;定价委托指投资者委托主办券商按其指定的价格买卖不超过其指定数量股票的指令;成交确认委托指投资者买卖双方达成协议,或投资者拟与定价委托成交,委托主办券商以指定价格和数量与指定对手确认成交的指令。

做市转让方式下,做市商在全国股份转让系统持续发布买卖双向报价,并在其报价数量范围内按其报价履行与投资者的成交义务。做市转让方式下,投资者之间不能成交(全国股份转让公司另有规定的除外),是市场化程度更高的转让方式。

2挂牌企业个人股东和员工适用的个人所得税政策

21个人股东股权转让的个人所得税政策

由于全国股份转让系统挂牌公司(简称“挂牌公司”)为非上市公司,挂牌公司个人股东转让公司股权在收入和原值等确认方面均适用国家税务总局关于发布《股权转让所得个人所得税管理办法(试行)》的公告(国家税务总局公告第67号)的相关规定。个人转让股权,以股权转让收入减除股权原值和合理费用后的余额为应纳税所得额,适用20%的税率,按“财产转让所得”计算缴纳个人所得税。

22股权激励的个人所得税政策

按照《财政部 国家税务总局关于完善股权激励和技术入股有关所得税政策的通知》(财税〔2016〕101号)和《国家税务总局关于股权激励和技术入股所得税征管问题的公告》(国家税务总局公告2016年第62号)的规定,挂牌企业员工适用非上市公司股票期权、股权期权、限制性股票和股权奖励等股权激励业务个人所得税递延纳税政策。挂牌公司符合规定條件的,经向主管税务机关备案,可实行递延纳税政策,即员工在取得股权激励时可暂不纳税,递延至转让该股权时纳税;股权转让时,按照股权转让收入减除股权取得成本以及合理税费后的差额,适用“财产转让所得”项目,按照20%的税率计算缴纳个人所得税。

23派发股息红利的个人所得税政策

按照《财政部 国家税务总局 证监会关于上市公司股息红利差别化个人所得税政策有关问题的通知》(财税〔2015〕101号)的规定,挂牌公司股息红利差别化个人所得税政策按照上市公司政策执行。个人持有挂牌公司股票期限超过1年的,股息红利所得暂免征收个人所得税;持股期限在1个月以上至1年(含1年)的,暂减按50%计入应纳税所得额;持股期限在1个月以内(含1个月)的,其股息红利所得全额计入应纳税所得额;统一适用20%的税率计征个人所得税。挂牌公司派发股息红利时,对个人持股1年以内(含1年)的,暂不扣缴个人所得税;待个人转让股票时,证券登记结算公司根据其持股期限计算应纳税额,由证券公司等股份托管机构从个人资金账户中扣收并划付证券登记结算公司,证券登记结算公司应于次月5个工作日内划付挂牌公司,挂牌公司在收到税款当月的法定申报期内向主管税务机关申报缴纳。

24挂牌企业转增股本的个人所得税政策

按照《财政部 国家税务总局关于将国家自主创新示范区有关税收试点政策推广到全国范围实施的通知》(财税〔2015〕116号)和《国家税务总局关于股权奖励和转增股本个人所得税征管问题的公告》(国家税务总局公告2015年第80号)的规定,上市公司或挂牌公司转增股本(不含以股票发行溢价形成的资本公积转增股本),按现行有关股息红利差别化政策执行。

对于股票发行溢价形成的资本公积转增股本,上市公司的个人股东按照《国家税务总局关于股份制企业转增股本和派发红股征免个人所得税的通知》(国税发〔1997〕198号)和《国家税务总局关于原城市信用社在转制为城市合作银行过程中个人股增值所得应纳个人所得税的批复》(国税函〔1998〕289号)的规定不征税,挂牌企业的个人股东目前不执行不征税政策。

3挂牌企业个人股东和员工个人所得税政策存在的问题及完善建议

31挂牌公司个人股东和员工现行个人所得税政策存在的问题

311政策适用标准不统一

目前挂牌公司的股票转让、股权激励主要适用非上市公司政策,股息红利、转增股本适用上市公司政策(股票发行溢价形成的资本公积转增股本除外),政策适用标准不一致。股息红利、转增股本适用上市公司政策,造成与其他非上市公司之间税负不公。

312政策规定不明确

目前关于资本公积转增股本的个人所得税政策存在争议。从法理上看,本人出资形成的资本公积转增股本造成本人股本增加的应不征税,上市公司由于股票溢价发行形成的资本公积转增股本应不征税,但从《国家税务总局关于股份制企业转增股本和派发红股征免个人所得税的通知》(国税发〔1997〕198号)和《国家税务总局关于原城市信用社在转制为城市合作银行过程中个人股增值所得应纳个人所得税的批复》(国税函〔1998〕289号)文件表述来看,股份制企业股票溢价发行收入所形成的资本公积金转增股本,由个人取得的数额,不作为应税所得征收个人所得税。资本公积转增股本不征税的适用范围(包括企业类型和资本公积形成原因)并不清晰。挂牌公司股票溢价发行形成的资本公积转增股本适用政策存在争议。

313征管规定不完善

《财政部 国家税务总局关于将国家自主创新示范区有关税收试点政策推广到全国范围实施的通知》(财税〔2015〕116号)和《国家税务总局关于股权奖励和转增股本个人所得税征管问题的公告》(国家税务总局公告2015年第80号)规定挂牌公司转增股本按照股息红利差别化政策执行,但两个文件的发布单位仅为财政部、国家税务总局,并未包括证监会。另外,并无文件规定转增股本股息红利所得的扣缴规定。据了解,目前证券登记结算公司根据持股期限计算应纳税额仅为上市公司、挂牌公司派发股息红利的情况,不包括转增股本按照“利息、股息、红利所得”税目缴纳个人所得税的情况,因此征管方式存在漏洞。

32完善挂牌公司个人所得税政策的建议

321统一各类政策适用

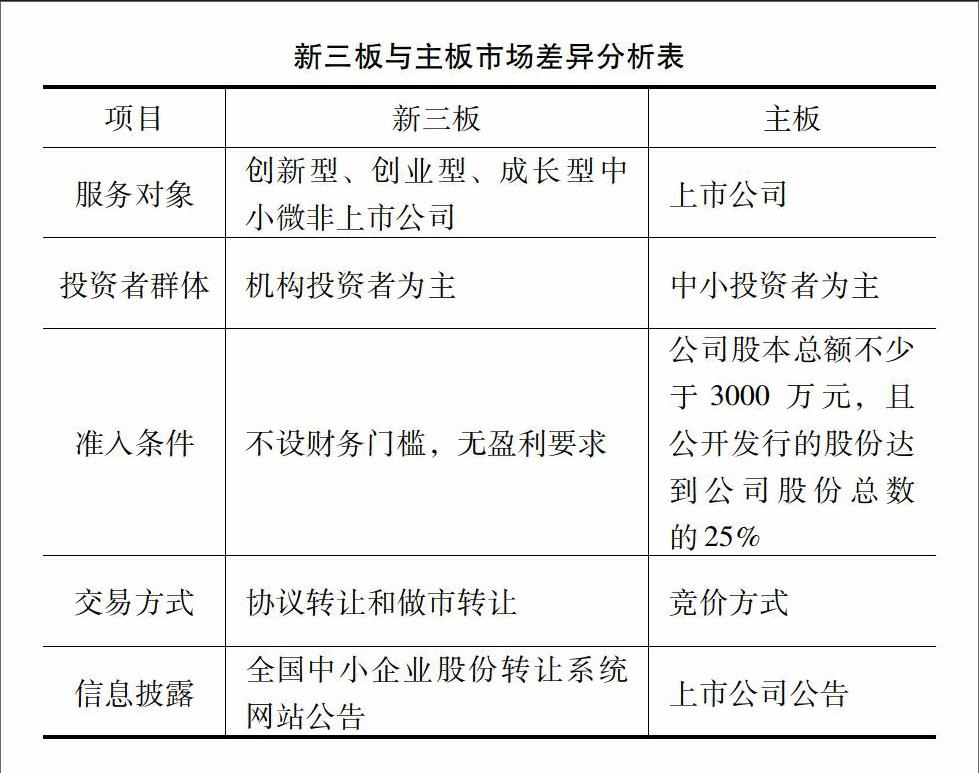

鑒于目前“新三板”挂牌企业的准入条件较为宽松、交易方式市场化程度较低、信息披露有待完善,与主板市场上市公司管理水平存在一定差距(见下表)。建议对于挂牌公司股权转让、股权激励、股息红利、转增股本统一适用非上市公司政策,保持与其他非上市公司税负公平;同时为鼓励非上市公司挂牌,引导企业治理机制规范化、股权结构清晰化,可设定一定条件给予企业税收优惠。比如持股时间超过一定年限转让挂牌公司股票或取得股息红利所得可享受优惠政策。

新三板与主板市场差异分析表

项目新三板主板

服务对象创新型、创业型、成长型中小微非上市公司上市公司

投资者群体机构投资者为主中小投资者为主

准入条件不设财务门槛,无盈利要求公司股本总额不少于3000万元,且公开发行的股份达到公司股份总数的25%

交易方式协议转让和做市转让竞价方式

信息披露全国中小企业股份转让系统网站公告上市公司公告

322明确资本公积转股的个税政策

建议完善资本公积转增股本的政策规定。明确不征税的具体情形,包括企业类型、资本公积的形成原因等。一是明确《国家税务总局关于股份制企业转增股本和派发红股征免个人所得税的通知》(国税发〔1997〕198号)中股份制企业的范围,是否仅限于上市公司;二是明确股票溢价发行是否必须为公司上市后形成的;三是明确本人出资形成的资本公积转增股本是否可以不征税。从而明确挂牌公司资本公积转增股本个人所得税适用政策。

323完善征管方式

由于挂牌公司统一由全国股份转让系统公司管理,建议财政部、税务总局在与证监会协调资本市场税收问题时也将全国股份转让系统公司纳入其中,进一步完善信息系统,整合挂牌企业股权转让、股息红利分配信息,统一计算、代收代缴,完善征管方式。

参考文献:

[1]董妮个人所得税纳税单位优化研究[J].中国市场,2016(16)

[2]简凌新三板上市相关财务问题分析[J].中国市场,2016(37)