企业并购战略绩效研究及其评价

2017-04-05罗苏维赵敏

罗苏维++赵敏

摘要:在汽车“十二五”规划中,除了要开发新能源在内的节能汽车外,汽车企业的并购重组也成为规划的重中之重。民营企业拥有强大的劲头,其高效率的并购给中国的汽车行业带来了巨大的影响。然而并购价值是否达到最大化程度,为此,选择了吉利汽车收购沃尔沃的案例,对并购战略的市场和财务绩效进行分析,结合吉利后续发展,对此做出评价。

关键词:企业并购;市场绩效;财务绩效;评价

中图分类号:F83

文献标识码:A

doi:10.19311/j.cnki.16723198.2016.30.058

1引言

浙江吉利控股集团有限公司是中国汽车十强中的唯一的民营企业,是中国典型的民企代表,本文选择吉利收购沃尔沃进行并购绩效分析,因为这一并购事件是中国汽车史上并购案例的里程碑式的事件,首个中国的汽车民营企业收购外国具有百年历史的国际品牌,完成了“蛇吞象”式的汽车行业最大规模的海外收购。经过我的搜索研究发现,对中国企业的海外并购案目前的研究主要集中在三个方面,一是对并购经济后果的研究,二是对并购的动机研究,第三主要是并购后的企业整合方面的研究。其中最普遍的是研究并購的绩效,文章大多数出自于2011年和2012年,采用资本市场的数据和并购前后财务指标的变动来评价此次并购成功与否。但众所周知,短期的市场绩效和财务反应并不能完全评价此次的并购,其中包含了众多的偶然因素。要想完整的评价一次并购成功与否,要看该企业长期的发展情况和战略,而很少有文章将并购和长期战略进行研究。本文对吉利收购沃尔沃的绩效进行分析,并结合并购后的发展,做出并购评价,阐述它的并购活动如何在后期给企业带来更多的发展以及吉利并购后的现状,同时也为了将来的更多并购案例提供前车之鉴。

2并购案例背景情况

2.1浙江吉利控股基本情况

浙江吉利控股集团有限公司开始建立于1986年。当互联网汽车还是一种概念的时候,吉利已走在行业的前列,开发了首款互联网汽车。从香港借壳上市、并购英国锰铜到收购澳大利亚DSI公司,此前的数次境外并购对此次成功运作沃尔沃奠定了坚实的基础,使吉利成为现如今汽车行业世界500强。

2010年3月28日,吉利控股集团以18亿美元获得沃尔沃100%股权,在并购前吉利的营业额逐年上升,盈利水平良好,2006至2009年的持续盈利增加了投资者和政府的信心,为吉利的并购创造了较好的内部环境。良好的盈利给吉利的收购提供了资金基础。吉利完好的实现了国内民营企业“走出去”的战略,得到了包括中央政府在内的大力支持。

2.2沃尔沃基本情况

沃尔沃,是瑞典著名的汽车品牌,也是北欧最大的汽车企业,世界二十大汽车公司之一。由于全球金融危机的蔓延,福特汽车在2004-2009年中累计亏损已经直逼390亿美元,所以福特出售沃尔沃成为它回笼资金的首要选择。福特公司的困境也进一步促成了此次的并购。

3吉利并购沃尔沃的绩效分析

3.1市场绩效分析

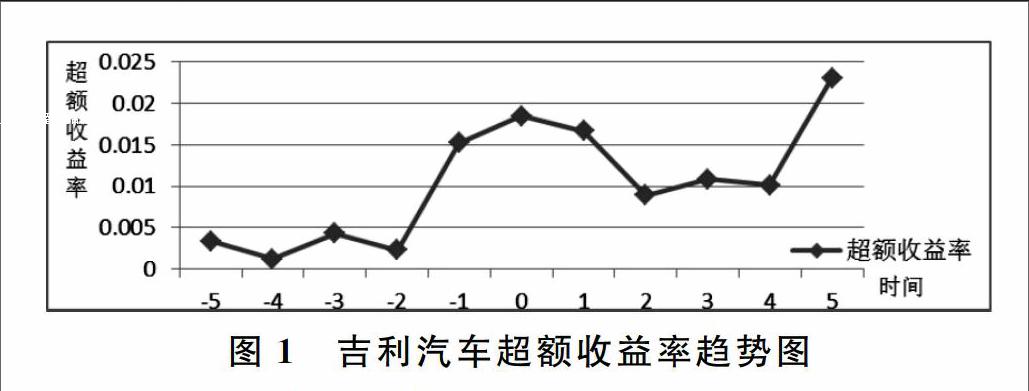

运用事件研究法分析吉利收购沃尔沃事件的股价波动,选取吉利首次官方公布收购计划之日2009年12月23日为事件日。窗口期为[-5,+5]。运用市场模型,以事件窗口期前的120个收益日进行市场模型回归,回归求得y=0.7347x+0.0102。

市场绩效结果分析:

计算累计异常收益率为11.45%。累计异常收益率为正,表明此次收购获得了相应的股东财富。究其原因,中国在10年以前,国内汽车自主品牌所占的份额不高,而且主要以低端品牌为主,核心技术缺失,使中国的汽车产业实力不够强大。吉利收购沃尔沃本着填补中国自主品牌在高档轿车方面的空白。虽然沃尔沃核心技术雄厚,但缺乏经营上的策略,加之金融危机,沃尔沃出现了连续亏损。此次收购是吉利从低端车制造到中高档车的战略转型的重要一步。虽然此次的并购双方实力差距悬殊,但站在吉利方面看,能够收购具有国际名声的沃尔沃已经是一大胜利,取得沃尔沃的核心技术,加之并购当时投资人和政府的多方支持,促成此事的成功。由CRA的数据结果得知,此次的并购获得了良好的市场反应,创造了财富。

3.2财务指标分析

对吉利并购沃尔沃,我们选择并购前两年和并购后三年的数据。本文从盈利能力,偿债能力,营运能力三个方面对财务指标进行分析。

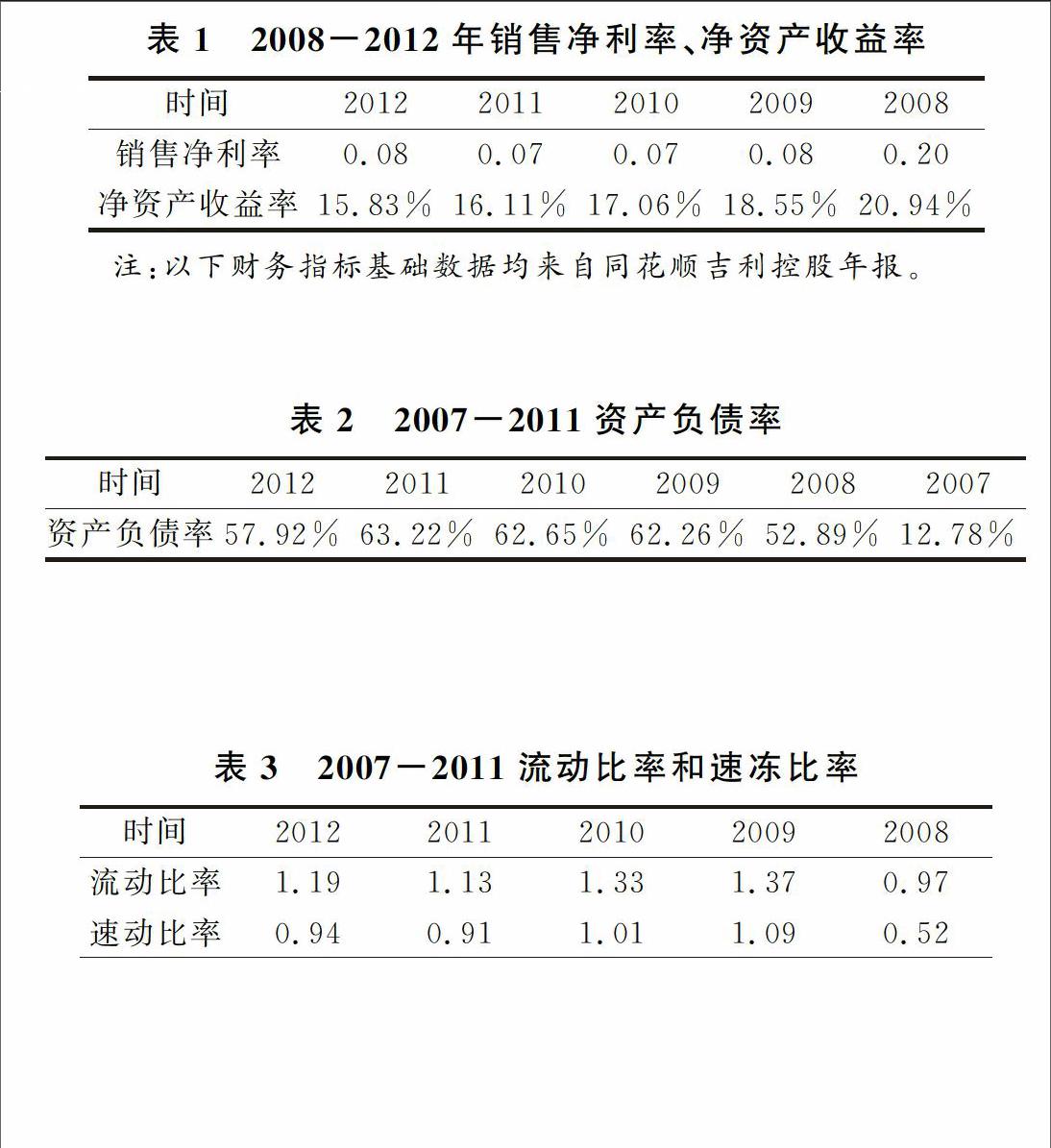

3.2.1盈利能力分析

在盈利能力上,销售收入2010年超越200亿元,其中2010营业收入比上年实际增长约42%。而并购后的销售净利率一直没有多大变化,维持在一个稳定的水平,而净资产收益率则从2008年开始一直处于下降水平,可见并购后在盈利方面并未有所大的改善,相反并购沃尔沃花费了吉利较大的资金。在并购具有世界名牌的沃尔沃之后,吉利的盈利能力并没有迅速提升,很可能与此次并购的双方的巨大的实力悬殊有关。吉利想要和沃尔沃成功的结合,这是一个在人员上,技术上,文化上多方位的融合,可能要想通过沃尔沃的技术助吉利一臂之力还需更多的工夫和努力。

3.2.2偿债能力分析

在2007年,吉利汽车的资产负债率明显低于国际水平,说明企业的经营趋于谨慎。在2007年之后,企业计划沃尔沃的收购,资产负债率有了大幅度提高,2008年开始决定收购以来,公司大量举借债务。2008-2012年吉利公司的资产负债率保持在一个稳定水平,负债总额在不断增长,偿债的风险也在上升。这主要归因于跨国并购案牵涉较大的资金投入,初始投资资本以及后续成本都给企业带来了债务负担。

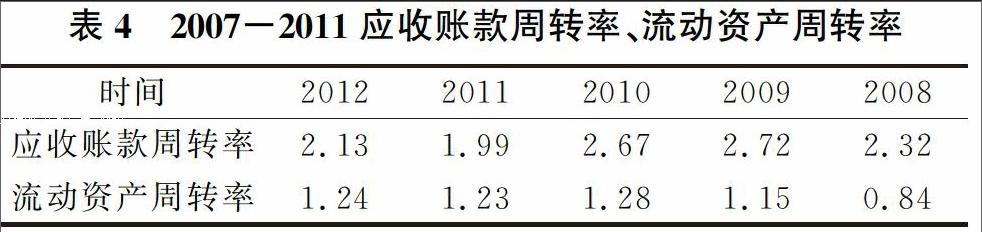

从流动和速动比率来看,吉利在计划收购之后,短期的偿债能力是比较弱的。在2007年,资产的流动性较好,2007年后,公司为收购需要筹集大量资金,流动性大大下降。在收购后,吉利公司整个长期短期的偿债能力都有下降。而这也是并购发生的正常现象,吉利虽然以18亿美元收购了沃尔沃,但是要想后续更好的和沃尔沃融合运作,需要更多的资金支持。

3.2.3营运能力分析

在并购完成后,吉利的应收账款周转率存在微弱的下降,而在2012年后逐渐回升。而流动资产周转率呈现逐年微弱上升的趋势。表明公司收账速度在逐渐回升,资产流动快,偿债能力也在逐渐上升。但吉利是否在今后更好的和沃尔沃合作,还需进一步的战略上的融合。

4并购绩效评价和现状分析

从1988年吉利上市了第一台轿车,它一直坚持自主创新,此次重大的跨国并购也是吉利从低端车制造到中高档车的战略转型的重要步骤。

在并购事件前,福特公司前几年经营情况并不如人意。这也使吉利能够抓住此次良好的机遇。吉利是看好自己的经营模式,但相对国际品牌来说,缺乏一定的技术支持,没有太多实质性的突破,加之品牌的宣传和普及也没有足够到位,而沃尔沃的成功并购正好填补了吉利的技术缺陷,并购案也使吉利收货了足够的声誉。吉利收购沃尔沃后,双方独立核算,拥有一个母公司吉利集团,在技术上合作,减少成本,实现共赢,两者并不是父子关系,而是兄弟关系。此外此次吉利收购沃尔沃是将企业的发展战略和国家的政策相结合,吉利有望进行战略转型,向高档汽车行业迈步。

如今再来看吉利的现状,并购是否成功这一问题在4年后终于有了答案。在2014年前3个季度,沃尔沃的销售额同比上涨了10%。自收购以来,经营状况较好,盈利能力也在攀升,也达到了预期的目标。在收购后的几年中,沃尔沃的盈利和口碑实现了双丰收。李书福上任之初就说过,“吉利是吉利,沃尔沃是沃尔沃”,双方虽然并购,但各自都保留自我的文化,在技术上会有相互的借鉴。“从数据上来看,在2012年《财富》世界500强企业排行榜发布上,吉利控股集团以营业收入233.557亿美元第一次进入了世界500强。”在此后的4年中,吉利连续4年入围世界500强的名单,也使沃尔沃这品牌真正的活了,在中国的占有率不断提高。

5结论和未来发展战略

在收购沃尔沃之前,吉利已经成功实施了两起跨国并购案,在并购上吉利是拥有一定经验的。虽然二者成功并购,但它们依然贯彻着两个不同的市场品牌,吉利不会因为降低成本而有损沃尔沃的品质,相反更加注重沃尔沃的核心技术。而逐渐走向高端品牌的吉利,也十分珍惜沃尔沃的品牌价值,致力于保护好沃尔沃世界品牌的地位。

从以上的市场和财务的绩效评价结果来看,此次并购的市场反应是良好的。吉利汽车的规模一直处于

不断的扩张中,发展迅速,为吉利汽车收购沃尔沃创造了较好的条件。吉利在存货的积压上也较少,销售情况乐观,说明吉利拥有较强的经济实力和发展前景。而财务指标上则有一些高低的波动,公司的负债规模急剧加大,这也是实现如此大并购案的一个正常现象,并购的巨大投入使得吉利的偿债能力变的相对较弱,还好吉利及时抓住了政府“走出去”的国家政策,对于此次的收购国家也给予了极大的资金支持,这也使得吉利收购沃尔沃得以实现。

对于未来发展战略,吉利依然做它的大众品牌大众品牌,而沃尔沃将成为吉利倾情打造的高端品牌。浙江吉利控股集团有限公司公关总监杨学良透露:目前吉利和沃尔沃的合作已经开展到不同的功能单位,会在新能源汽车的研发上保持沟通。本着“快乐人生,吉利相伴”的核心价值理念,相信浙江吉利控股集团在科技创新的道路上会勇往直前,成为中国汽车的骄傲。

参考文献

[1]李良成.吉利并购沃尔沃的风险与并购后整合战略分析[J].企业经济,2011.

[2]刘庚乙,王江涛.浅谈中国企业跨国并购策略——以吉利并购沃尔沃为例[J].經营管理者,2012,(8).

[3]王铮.来自并购成功的关键:战略清晰与决策快速—对话吉利控股总裁沃尔沃汽车公司全球副总裁中国区董事长沈晖[J].上海国资,2012,(8).

[4]肖勤福.中国走出去战略研究报告[M].北京:中共中央党校出版社,2004.

[5]段可慧,曲歌,刘畅.中国民族企业跨国并购策略分析—以浙江吉利控股集团三次跨国并购为例[J].科技和产业,2013,9(9).

[6]林世雄.“事件研究法”在并购重组中的运用[J].中山大学学报论丛,2005,25(6).