货币政策、企业特征与银团贷款

——来自我国银团贷款市场的经验

2017-03-29吴迪

吴迪

(许昌学院商学院,河南许昌 461000)

货币政策、企业特征与银团贷款

——来自我国银团贷款市场的经验

吴迪

(许昌学院商学院,河南许昌 461000)

通过利用中国人民银行公布的“货币政策感受指数”和汤姆斯路透LPC阅ealscan所提供银团贷款数据,分析了2004至2014年间我国企业从国际银团贷款市场融资对货币政策的反应。研究结果表明,我国企业从国际银团市场融资会随着货币政策的变化而变化,当货币政策偏松时,我国企业会降低从国际银团市场贷款。进一步研究发现:第一,中西部地区企业通过银团渠道融资对货币政策的反应程度要显著强于东部地区的企业。第二,我国非上市企业通过银团贷款渠道融资会显著受到货币政策的影响,但是我国上市企业银团贷款额度受货币政策影响并不显著。第三,随着企业规模的增加,货币政策对企业贷款的影响力度会降低。

货币政策;银团贷款;地域差异;上市;企业规模

“融资难、融资贵”一直是我国企业面临的重要问题。为解决企业融资问题,我国政府一方面积极完善我国货币市场和资本市场建设,另一方面积极通过货币政策进行宏观调控。现有一些学者研究结论表明我国货币政策调控缓解了我国企业融资压力(黄志忠和谢军, 2013;[1](p63-69)綦好东等,2015[2](p32-45))。然而,对货币政策调整解决企业融资问题侧重点放在国内信贷和资本市场等融资渠道的调整,忽视了国际信贷市场资金流动对我国企业融资的作用。随着全球金融体系一体化、以及我国市场化进程不断深化,国际资本流动越来越频繁。那么,缓解我国企业融资难题,一方面可以通过国内信贷市场和资本市场的完善,另一方面则可以通过国际银团贷款市场。

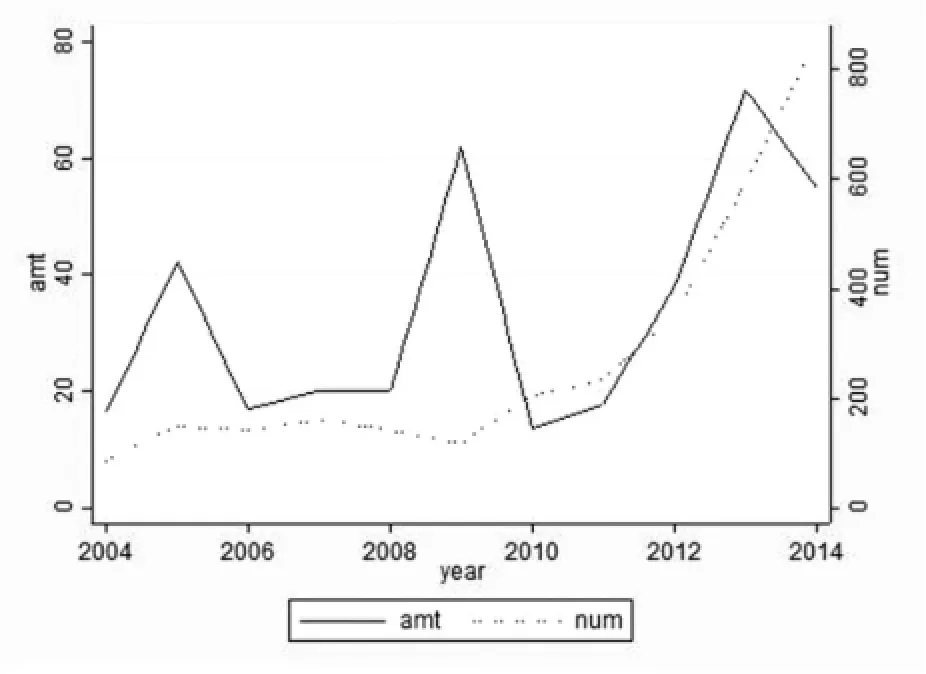

图1为2004年至2014年间我国企业通过银团贷款获得的融资额度和笔数的走势。自2004年以来,我国企业银团贷款笔数逐年增加,银团贷款额度虽然呈现出了波动的走势,但是在2010年至2013年间也是一直增加,到2014年出现了小幅下跌。自2012年以来,我国企业银团贷款额度一直超过400亿美元,贷款笔数也超过400笔。从贷款额度和贷款数量角度来看,国际银团贷款已然成为我国企业融资的重要渠道。

由于国际银团贷款渠道是我国企业融资的重要渠道之一,分析货币政策对我国企业银团贷款的影响将是对我国货币政策传导机制的完善。特别是,当前非常规货币政策的广泛应用。

如果忽视了国际资本流动,既可能会低估对货币政策效果的评估,也可能会高估了我国企业面临的融资约束。因此,通过货币政策来对我国企业融资约束调节时,不仅需要关注我国货币政策对我国企业国内信贷市场和资本市场融资产生影响,还需要关注货币政策对国际银团贷款上资金的流动产生影响。那么,我国货币政策调整是如何影响我国企业银团贷款?不同特征企业银团贷款对我国货币政策的反应上是否表现出了异质性?通过货币政策调整能否对我国企业银团产生影响进一步缓解企业融资压力?

图12004 年至2014年间我国企业银团贷款额度和笔数走势

基于此,本文将结合中国人民银行公布的“货币政策感受指数”和汤姆斯路透LPC Dealscan所提供银团贷款数据分析我国不同特征的企业从国际银团市场融资对我国货币政策的反应。文章的主要贡献在于以下三个方面:第一,从微观视角来看,现有文献从货币政策对企业现金持有、国内信贷和资本市场融资展开了分析,但是忽略了企业通过国际信贷市场融资渠道。本文利用我国企业国际银团贷款数据,可以分析我国货币政策对企业通过国际信贷市场融资的影响。该视角可以捕捉到我国企业国际信贷市场融资信息,这将拓展了从国内信贷市场和资本市场分析我国企业融资约束问题。第二,已有文献基于上市公司数据对货币政策与企业融资问题的研究较多,但是对非上市企业的研究较少。本文所使用的银团贷款数据中包含了企业异质性特征,基于该样本,我们可以得到货币政策、企业特征异质性对国际银团市场融资的影响。具体来说,本文分析了上市企业与非上市企业之间、我国企业地域之间、企业规模大小是否对货币政策存在异质性反映。第三,从货币政策传导机制视角来看,本文是国内信贷市场、国内资本市场融资对货币政策反应的补充,进一步分析了国际信贷渠道对我国货币政策的反应,完善了我国货币政策传导机制。

二、文献综述

(一)货币政策与企业融资。

货币政策对企业融资的影响一直是个热门话题。通常,企业融资对货币政策反应的研究包括企业自有现金持有对货币政策的反应(Jensen& Meckling, 1976;Jensen,1986)和企业外部融资对货币政策的反应两个视角。其中,货币政策对企业外部融资的影响路径主要包括以下几点:

第一,货币政策通过信贷成本对企业信贷产生影响。无论是直接对基准利率调整外,还是调整货币供应量等非直接调整利率的货币政策,均会对长期利率产生显著影响(Hansona&Stein,2015)。由于央行通过货币政策调整影响到企业长期信贷成本,进而对企业信贷融资额度产生影响。Bolton& Freixas(2006)通过建立金融部门的一般均衡模型分析,认为货币政策并非通过影响商业银行流动性而影响商业银行贷款,而是通过影响银行贷款和企业债之间利差来影响企业在银行贷款和债券融资构成比例。因此,货币政策不仅通过信贷成本影响了企业融资额度,对企业融资结构同样存在影响。

第二,货币政策会通过对微观主体的风险态度的改变来对微观主体的信贷行为产生影响。首先,在不同货币政策下,微观主体的风险态度会表现出异质性。Bekaert et al.(2013)认为宽松的货币政策下,投资者的风险规避态度将会下降。Ait-Sahalia(2012)研究美国、欧洲和日本等发达市场中微观主体在金融危机下对货币政策的反应,研究发现货币政策干预会降低银行间的风险溢价。其次,微观主体中商业银行、以及贷款企业会因为风险态度的差异,进而对企业贷款行为产生影响。Fellnera&Maciejovsky(2007)认为风险态度对微观主体的市场行为会产生显著影响。因此,货币政策同样通过改变微观主体风险态度来影响企业信贷。

此外,货币政策还通过其他一些途径对企业信贷产生影响,如Aysun&Hepp(2013)指出货币政策的传导可以通过影响企业资产负债表的变动来完成。但是,上述这些研究主要基于企业通过境内的信贷市场或者资本市场融资对货币政策的反应。值得注意的是,货币政策对企业融资的影响并不局限在企业通过国内渠道融资,对国际资本流动同样会产生影响。Bruno&Shin(2015)曾指出美国货币政策变动会带来国际资本流动和跨境银行杠杆的变化,也即是货币政策同样会影响企业通过国际渠道融资。那么,如果单独分析货币政策对企业通过国内商业银行等相关渠道融资,实际上忽视了国际融资渠道。货币政策对企业国际银团贷款到底呈现出了怎样的影响,是否与货币政策对企业国内融资渠道的影响之间存在差异。

(二)货币政策与企业银团贷款。

货币政策对银团贷款影响的研究很多,大多研究是从商业银行或者银团视角出发。例如,Giannetti&Laeven(2012)发现金融危机时刻银团贷款中存在本地偏好现象(flight home effect),而其中原因包括本国贷款银行可能为了获得政府政策补贴和政策优惠等因素。Juurikkala et al.(2011)认为银行异质性使得银行在货币政策传导中起到了不同的作用,对于资本化程度较高的银行对货币政策调整的反应较低,而资本化程度较低的银行对货币政策调整的反应较大。Bhaumik et al.(2011)比较了国有银行、私人银行和外国银行对货币政策的反应,发现外国银行对货币政策的反应强度,新设立的私人银行没有显著性影响。Jeon&Wu(2014)同样认为贷款银行为国外银行的借贷行为会降低货币政策对银团贷款的影响。但是,从企业视角来分析货币政策对企业银团贷款影响的研究较少。

从图1可以看出近年来我国企业银团贷款规模越来越大。那么,从企业视角来分析货币政策对企业银团贷款的影响,对缓解企业融资约束和货币政策传导机制等多方面有着重要的意义。

(三)企业特征与企业融资。

企业特征同样对企业外部融资产生影响。例如,Bougheas et al.(2006)认为由于企业特征异质性,企业外部融资受到货币政策的影响大小也会表现出差异性:对于规模较小、风险较大、年限较短的企业外部融资受到紧缩的货币政策的影响更大。Campello et al.(2012)进一步分析了金融危机环境下企业特征的影响对企业外部融资的影响,得到与Bougheas et al.(2006)类似的结论。

那么,企业的哪些特征会对企业融资产生影响呢?首先,一些学者已经得出了企业所在地区和性质上的异质性会对企业融资带来差异性的影响。例如,Massa&Zhang(2013)分析了企业信贷由于地区性差异受货币政策差异化影响。滑冬玲(2014)分析了我国国有和非国有企业对货币政策差异化反应。其次,从国内现有文献来看,分析货币政策对上市企业融资影响的文献较多(韩东平和张鹏, 2015;[3](p121-129)祝继高和陆正飞,2009[4](p152-158)),对于非上市企业如何受我国货币政策影响的结论并不多见。那么,分析货币政策对企业银团贷款的影响可以完善货币政策对非上市企业融资的影响。本文之所以将企业是否上市纳入考虑范围的主要原因在于,企业上市与否使得银团对借款企业的风险评估存在差异。由于企业在是否上市上的差异性对银企之间信息不对称(Sufi, 2008;Ivashina,2009)产生影响,进一步影响企业通过银团贷款形式获得贷款。

基于此,企业特征的确影响企业融资对货币政策的反应的结论在银团贷款对货币政策的反应上是否同样成立?具体来看,我国企业银团贷款融资对货币政策的反应是否会因为企业地理位置的差异、是否上市以及企业规模的差异而表现出异质性?本文将结合2004-2014年这十年间我国企业银团贷款相关数据,纳入我国企业地域性差异、是否上市以及企业规模这三个特征,就货币政策对我国企业银团贷款的影响、以及企业特征的异质性给我国企业银团贷款对货币政策反应是否带来了差异化影响等问题展开分析。

三、研究设计及样本选择

(一)模型设定。

由于本文主要关注货币政策对企业银团贷款的影响,而企业银团不仅受到货币政策的影响,同样也会受到国内商业银行信贷等其他渠道融资的影响。因此,我们引入我国商业银行贷款供给和企业需求层面的因素作为控制变量,建立回归模型(1):

在模型(1)中,log_sizeit表示企业i在t时刻单笔银团贷款额度,Xit表示t时刻的货币政策感受指数,表示一些控制变量,包括我国银行贷款审批指数(bli)、贷款需求指数(ldi)和银团贷款期限等。其中,β1的参数估计值是我们主要关注的。当β1的参数估计值为正、并且显著时,说明我国货币政策越宽松,我国企业通过银团贷款的额度将会增加;相反,当β1的参数估计值为负、并且显著时,说明我国货币政策越宽松,我国企业通过银团贷款的额度将会降低。

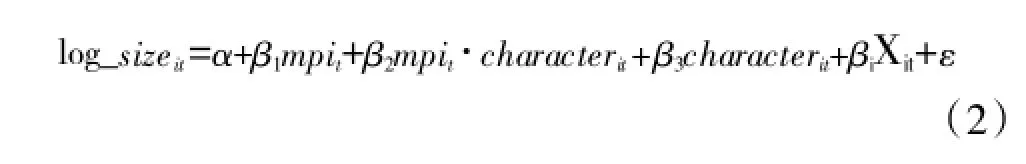

进一步,考虑到企业特征的异质性,我们对模型(1)进行拓展,加入贷款企业的特征变量,分析货币政策对不同类型企业是否会产生异质性影响。回归模型如(2)式所示:

其中,为企业特征变量,在本文中主要表示企业是否上市、地域差异性和企业规模特征。

(二)变量说明及样本选择。

本文选取了主要变量如表1所示。因变量主要为企业通过单笔银团贷款额度的对数值(log_size)①在后文中稳健性检验中因变量还选取了我国企业银团贷款的季度累计额度。,自变量为中国人民银行公布的货币政策感受指数(mpi)。另外,表1中的变量中还包含了宏观层面的控制变量(如我国银行贷款审批指数(bli)、贷款需求指数(ldi))、企业微观特征方面的变量(企业是否上市(public_dummy)、地域差异性(east_dummy)、企业规模等因素)和银团贷款层面变量(如银团贷款期限(maturity))。

上述变量的数据来源主要包括汤姆斯路透(Thomas Reuters)LPC Dealscan中2004年至2014年间中国企业通过银团渠道获得单笔贷款的相关数据,以及中国人民银行自2004年以来公布的货币政策感受指数(mpi)、银行贷款审批指数(bli)、贷款需求指数(ldi)调查数据。

表1 变量说明

表2 描述性统计

四、实证分析

(一)单变量分析。

表2为主要变量的描述性统计结果。首先,从企业银团贷款层面信息来看,2004年至2014年间我国企业单笔银团贷款的平均额度为2.415千万美元,平均贷款期限为67.022个月。从不同特征企业银团贷款数据来看,东部地区企业贷款占比为9.86%,上市企业占比为22.5%。这说明我国企业银团贷款中较大比例是由非上市的中西部地区企业贷得,这也说明了考虑非上市企业这一特征的必要性。其次,从货币政策以及融资环境指标来看,2004年至2014年间我国货币政策感受指数均值为65.226,说明我国货币政策平均感受为稳健、偏宽松。期间,银行贷款审批指数和贷款需求指数的均值分别为45.408和72.923,表明银行贷款审批偏严、企业贷款需求偏盛。

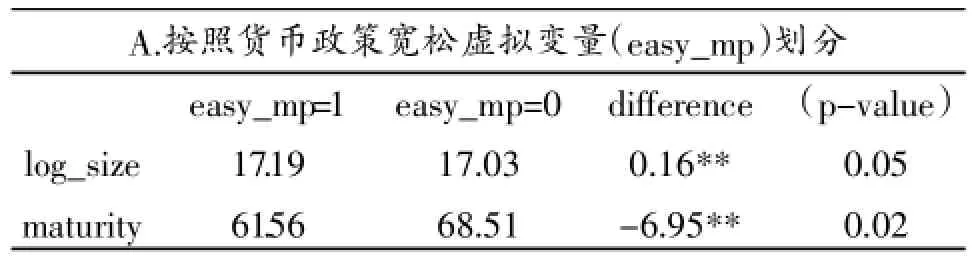

进一步,我们检验货币政策宽松和偏紧下企业银团贷款额度是否存在差异。按照货币政策感受指数临界值(为50)对货币感受指数进行划分,当货币政策感受指数大于50时,定义该期间为宽松的货币政策(easy_mp=1),当货币政策感受指数小于50时,定义该期间为偏紧的货币政策(easy_mp=0)。我国企业银团贷款t检验结果如表3所示。结果可以看出,宽松货币政策下银团贷款额度要显著大于偏紧货币政策下银团贷款额度。

(二)多变量分析。

表3 我国企业银团贷款t检验结果

主要回归结果如表4所示。其中,第(1)列的回归结果为货币政策感受指数对单笔银团贷款额度的影响,可以看出随着货币政策感受宽松程度越高,我国企业通过银团渠道获得贷款额度将会降低。在引入银行贷款审批指数和贷款需求指数以后,回归结果如第(2)列所示,同样可以看出单笔银团贷款额度随着货币政策感受宽松程度而递减。进一步,我们加入银团贷款期限因素,并且分别考虑贷款企业所在行业固定效应、贷款目的固定效应以及贷款企业固定效应因素,回归结果如第(3)、(4)、(5)列所示。回归结果依然显示我国企业银团贷款受到货币政策的影响:当货币政策感受偏紧时,企业会增加通过银团渠道的贷款;当货币政策感受偏松时,企业会降低通过银团渠道融资。

实证结果表明当国内货币政策感受程度越宽松时,企业通过国内信贷渠道或者现金持有水平增加其资金持有会挤出其通过国际银团贷款渠道获得贷款,企业通过银团贷款渠道贷款额度会下降。这说明,我国货币政策对我国境内的资金供求起到较好的调整作用,但是从国际资金供给视角来看,我国的货币政策会对国际银团贷款渠道的资金流动起到的相反的影响,也即我国企业通过银团贷款额度对我国货币政策的反应是逆货币政策调整的。因此,在货币政策效果评估时如果仅仅对我国境内信贷供求和企业自有资金调整进行评估,忽视对国际银团贷款这一渠道的影响,那么实际上会高估我国货币政策缓解企业融资的效果。

表4 主要回归结果

(三)稳健性检验。

对于上述实证结果可能存在以下几方面问题:第一,由于贷款合同中存在一些违约和未完成的合同,那么,上文中货币政策对企业银团贷款影响的结果可能存在偏误。因为企业在该年度可能签订了银团贷款合同,当央行颁布货币政策后,企业可能对该银团贷款采取违约等措施。那么,采用这部分样本进行估计将会影响银团贷款对货币政策反应的结果。第二,金融类企业由于其自身特殊性,在应对货币政策的变化中可能存在投机性行为。那么,在剔除金融类企业后,非金融类的企业银团贷款对货币政策的反应是否依然成立需要进一步检验。第三,模型中存在内生性问题。一方面企业的银团贷款会对货币政策产生反应,但是另一方面央行的货币政策也会因企业融资状况(包括银团贷款层面的融资)而调整。那么,上述模型存在双向因果关系,需要对模型的内生性进行处理。第四,上述结果主要是针对单个企业单笔银团贷款对货币政策的反应,但是,企业可能通过多笔银团贷款来实现其融资目的的。那么,仅仅考虑企业单笔银团贷款可能对货币政策传导的估计存在偏误。第五,企业国际银团贷款,有很多是有政府担保在其中,关于政府参与使得这类企业贷款具有一定公共产品性质的项目,对货币政策的敏感度是会有所差异的。

为了增加货币政策影响我国企业银团贷款结论的稳健性,我们对上述四个方面的问题做了如下的检验。第一,剔除银团贷款中违约以及贷款完成信息不完整的数据,利用贷款状态为完成的银团贷款数据进行估计。实证结果如表5中第(1)列所示,依然显示企业银团贷款额度随着货币政策感受宽松程度递减。第二,考虑到金融类企业贷款的特殊性,我们剔除金融类企业银团贷款数据后回归结果如第(2)列所示,实证结论同样成立。第三,为了解决模型的内生性问题,我们寻找货币政策的工具变量。考虑到我国近年来实施的一直是稳健性货币政策,因此,我们采用上一季度的货币政策指数变量作为工具变量,来对结论中的内生性进行检验。可以发现,本文实证结论依然是成立的。第四,我们检验上述结论货币对银团贷款的累计值是否同样成立,我们对季度内银团贷款额度进行了汇总。回归结果如第(4)列所示,结果显示企业银团贷款额度随着货币政策感受宽松程度递减的结论仍然成立。第五,我们进一步剔除政府贷款,分别对非国有企业和国有企业银团贷款进行回归,结果如第(5)、(6)列所示,结果显示非国有企业以及国有企业银团贷款额度随着货币政策感受宽松程度递减的结论仍然成立。因此,可以认为“当货币政策感受偏紧时,企业会增加通过银团渠道的贷款;当货币政策感受偏松时,企业会降低通过银团渠道融资”的结论是稳健的。

表5 稳健性检验

五、进一步研究

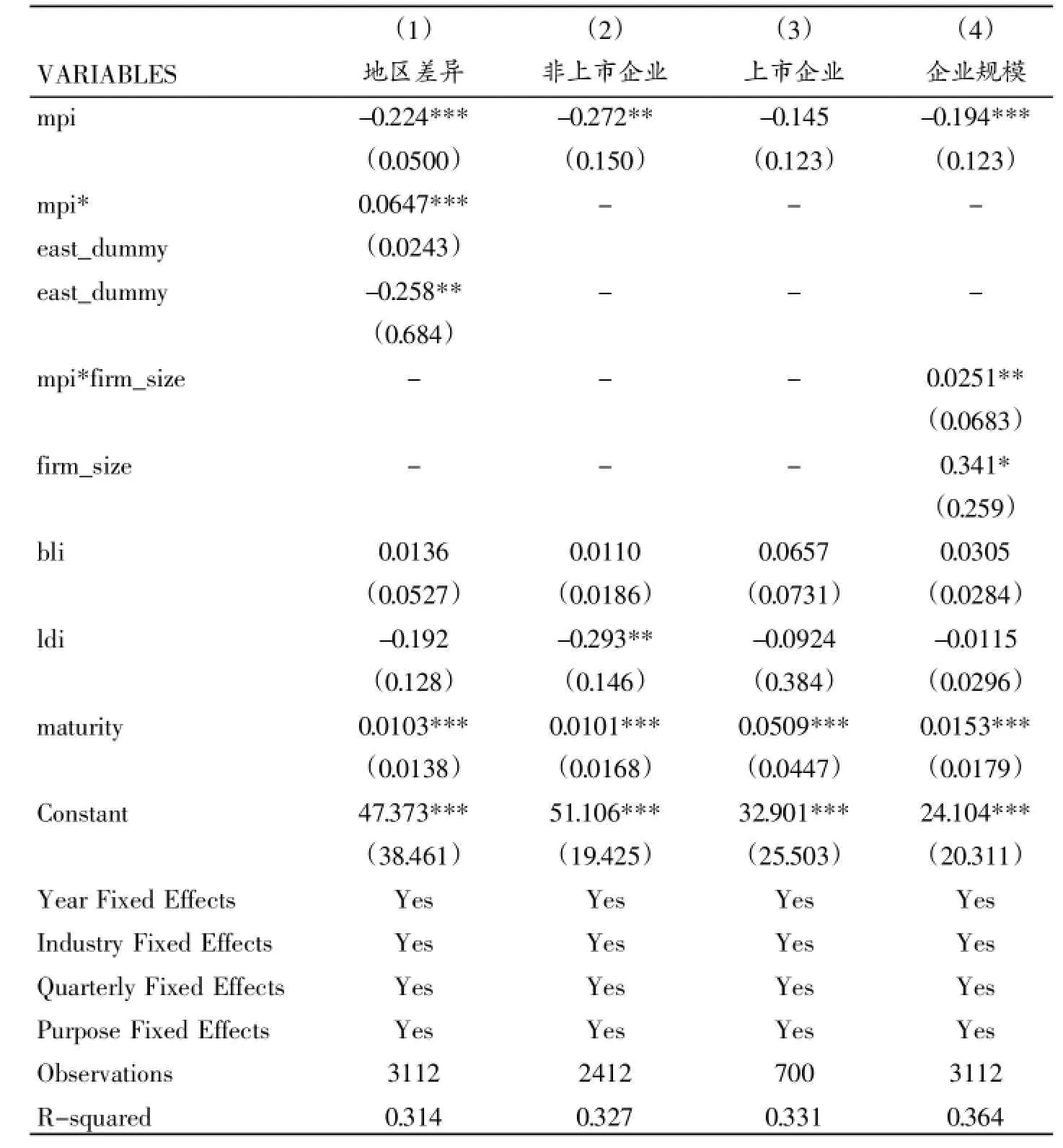

在得到我国企业银团贷款对货币政策反应的结论以后,笔者进一步检验企业特征异质性在货币政策对企业银团贷款影响中起到的作用。本部分主要考虑的企业特征变量包括:第一,地理位置。由于我国东西融资环境以及发展水平存在很大差异,那么从企业融资可获得性视角来看东部沿海地区企业融资更具优势。进而使得货币政策对东部地区企业和中西部地区企业融资上的影响可能会存在差异。第二,企业上市因素。前文已述国内现有文献较多分析了货币政策对我国上市企业外部融资和自有资金的影响,但是对货币政策如何影响非上市企业融资的分析非常鲜见。第三,企业规模同样也可能会影响货币政策的传导。因此,本文同样分别将企业地域性差异、上市与否和企业规模因素纳入分析范围,回归结果如表6所示。

首先,表6中第1列结果显示了我国东部和中西部企业银团贷款均会对货币政策有显著的反应,并且我国中西部地区企业通过银团渠道融资对货币政策的反应程度要显著强于东部地区的企业。对此,可能的解释是东部地区融资环境更优,更多金融机构在提供贷款或其他融资渠道时更偏好于东部本地的企业。与此相比,中西部地区企业由于地缘劣势,对银团贷款渠道融资依赖性更强。因此,在央行货币政策调控下,较我国东部企业银团贷款,中西部地区企业银团贷款对货币政策的敏感度更高。

其次,表6中第2和3列分别为非上市企业和上市企业银团贷款对我国货币政策的反应。结果显示,我国非上市企业通过银团贷款渠道融资会显著受到货币政策的影响,但是我国上市企业银团贷款额度受货币政策影响并不显著。与非上市企业相比,上市企业一方面融资渠道更为广泛,另一方面其自身风险管理能力也相对较强。那么,在货币政策调整时,上市企业可能由于自身投资效率(韩东平等,2015)[3](p121-129)、以及通过自身现金持有(祝继高和陆正飞,2009)[4](p1522-158)和债券等渠道来应该货币政策的变化。而非上市企业融资渠道相对单一,通过银团贷款这一渠道融资受货币政策的影响较为显著。

最后,表6中第4列显示了贷款企业规模差异对货币政策的反映产生差异性影响。企业规模并不会影响“当货币政策感受偏紧时,企业会增加通过银团渠道的贷款”的结论,但是,

随着企业规模的增加,货币政策对企业贷款的影响力度会降低。

上述结果表明,我国企业地域性差异、上市以及企业规模因素等企业特征会直接影响企业自身银团贷款对货币政策的反应。那么,央行在采用货币政策对我国企业融资约束进行调节时,企业会因自身特征差异受到不同程度的影响。对于东部企业、上市、资产规模较大的企业,由于其融资渠道可选择性较强,那么对货币政策的反应敏感度相对较低。但是,对于中西部地区企业、非上市企业以及规模较小的企业由于融资渠道的可选择性较弱,就银团贷款这一融资渠道来看,受货币政策的影响更大。

表6 货币政策、企业特征与银团贷款

六、结论与政策建议

融资难问题一直是我国企业面临的重要问题,为解决该问题央行会通过财政政策和货币政策对信贷市场进行调整。随着我国利率市场化进程不断加快,我国货币政策效应不仅对国内信贷市场产生影响,同样对国际信贷市场资金流动同样会产生影响。本文结合了中国人民银行公布的“货币政策感受指数”和汤姆斯路透(Thomas Reuters)提供的2004至2014年间我国企业银团贷款数据分析了我国企业从国际银团贷款市场获得贷款对我国货币政策的反应。

实证结果表明,我国企业从国际银团市场融资会随着货币政策的变化而变化,当货币政策偏松时,我国企业会降低从国际银团市场贷款。在剔除银团贷款中存在违约以及贷款完成信息不完整的数据、剔除金融类企业贷款数据、区分考虑国有企业和非国有企业、考虑内生性和基于我国企业银团贷款季度累计额度的情形下,我国企业银团贷款额度随着货币政策感受宽松程度递减的结论仍然是成立的。进一步将企业特征纳入分析,研究发现:第一,我国东部和中西部企业银团贷款均会对货币政策有显著的反应。与我国东部地区企业银团贷款相比,我国中西部企业通过银团渠道融资对货币政策的反应程度更为强烈。该现象的原因可能是由于中西部地区资本市场发展水平较低,企业融资渠道受限。第二,对比我国上市企业和非上市企业通过银团贷款融资受货币政策影响,发现我国非上市企业通过银团贷款渠道融资会显著受到货币政策的影响,但是我国上市企业银团贷款额度受货币政策影响并不显著。第三,随着企业规模的增加,货币政策对企业贷款的影响力度会降低。

本文实证结果显示了国际银团贷款市场资金流动会对我国货币政策的反应是逆货币政策周期调整的,也即或弱化我国货币政策对企业融资约束的调节能力。那么,政府部门或监管部门在对货币政策效果进行评估需要考虑国际银团贷款市场这一因素。此外,值得注意的是由于我国资本市场发展存在不均衡现象,我国企业地域性、上市以及资产规模方面的差异会影响企业融资对货币政策的反映。由此看来,解决企业融资问题不仅需要制定合理的货币政策,同时完善和建立多层次有效的资本市场对缓解企业融资的不平等同样重要。

[1]黄志忠,谢军.宏观货币政策、区域金融发展和企业融资约束——货币政策传导机制的微观证据[J].会计研究,2013,(01).

[2]綦好东,曹伟,赵璨.货币政策、地方政府质量与企业融资约束——基于货币政策传导机制影响的研究[J].财贸经济,2015,(04).

[3]韩东平,张鹏.货币政策,融资约束与投资效率——来自中国民营上市公司的经验证据[J].南开管理评论,2015,18(04).

[4]祝继高,陆正飞.货币政策、企业成长与现金持有水平变化[J].管理世界,2009,(03).

责任编辑 郁之行

F830.5

A

1003-8477(2017)03-0079-08

吴迪(1981—),男,经济学博士,许昌学院商学院副教授。

河南省哲学社会科学规划项目“新常态下河南省产业结构调整动力机制研究”(2016BJJ049);河南省高等学校哲学社会科学研究“三重”重大项目“新常态下河南省产业经济发展的机遇、挑战和对策”(2014-SZZ阅-07)。