韩国综合不动产税收政策及其影响评估

2017-03-29李信揆中央财经大学财政税务学院北京100081

李信揆(中央财经大学财政税务学院 北京 100081)

韩国综合不动产税收政策及其影响评估

李信揆(中央财经大学财政税务学院 北京 100081)

责任编辑:赵薇薇

房地产税除了作为地方政府的财政收入外,另一个主要功能是可通过增加房屋拥有者的成本来抑制投资性需求和投机性冲动,从而在一定程度上缓解或防止房地产价格的快速上涨。针对不动产的税种大体可以分为两种:不动产交易税和保有税。在不动产持有环节征收保有税具有以下优点:第一,不动产税是以不动产作为征收对象的直接税,税源稳定,是地方政府财政收入可靠的来源之一;第二,开征房地产保有税可以抑制房地产投机性需求,促使空置或低效利用的不动产采取高效利用方案或出售等方法,提高不动产的有效利用率;第三,通过调整税率和课税标准适用率可以抑制不动产价格的波动幅度;第四,房产税是针对房屋持有人征收的直接税,具有显著的收入差距调节功能,按照不动产价值的大小采用累进税率,从而可实现量能纳税原则。

一、综合不动产税的引入和变迁

(一)背景

20世纪60年代,韩国经济开始起步。在此期间,韩国约以十年为周期经历了不动产价格的急剧上涨。韩国人口密度高、可用土地面积少,所以土地成为稀缺资源。20世纪90年代爆发的亚洲金融危机重创了韩国经济,政府为了经济复苏实行大规模刺激性货币政策,推动了房地产市场价格的持续走高,使得不动产投机盛行。在韩国经济发展过程中甚至出现了“不动产的不败神话”的说法,由此导致大部分家庭资产投资于不动产。然而,当时韩国的不动产保有税在征税标准和征税体系上都存在问题。

2005年以前,一方面,财产税和综合土地税因所在地区和住宅种类的不同存在较大的税负差距。即使是相同市场价值的住宅,土地所在地区不同,税负负担也有较大差异。另外,土地以评估时的市场价格为依据制定征税标准,而建筑物以再建成本为依据制定征税标准,所以即使是相同市场价格的不动产,由于征税依据和参考标准不同,税负也存在较大差异。另一方面,不动产保有环节的税收负担过轻,征税标准无法客观反映土地和不动产的价格变化,没有起到税收制度应有的效果。例如2003年,在首尔持有一套最高级公寓应缴纳的保有税与拥有一辆比其价格便宜30至40倍的汽车应缴纳的保有税相同。因此,当时的保有税税制被批判助长了不动产的投机行为。

(二)2004年进行税制改革,引入综合不动产税

2004年,韩国进行了以引入综合不动产税为主要内容的不动产持有环节的税制改革(见表1),旨在抑制房价的过快上涨和调节居民间的财富差距。为了更好地实现税收制度对不动产市场的调节作用,此次税改减轻了不动产交易环节的税收,增加了房地产持有环节的税收。在原有税制下,对土地建筑物征收综合土地税和财产税,新设综合不动产税,在全国范围内向超过一定金额的高额不动产所有者征收综合不动产税,用财产税合并综合土地税,从而综合课税。

在具体的税制设计上,综合不动产的纳税义务人包括全国持有住宅公示价格①每年6月1日,韩国国土交通部以全国所有住宅为对象,按每户为单位,进行房屋价格公示,目的是制定征税基准,该价格即为公示价格。超过9亿韩元的个人、持有综合核算征税土地超过全国持有土地公示价格6亿韩元的个人以及持有特别核算征税土地超过全国持有土地公示价格40亿韩元的个人(全国持有住宅公示价格与全国持有土地公示价格为政府公示价格)。住宅的税率为1%-3%,综合核算对象的闲置土地等作为非营业用土地的税率是1%-4%,营业用土地的特别核算课税对象的适用税率是0.6%-1.6%。

综合不动产税的引入影响了中央和地方间的原有征税权,原先实行的财产税为地方税,2005年以后分离成综合不动产税和财产税两部分,其中综合不动产税为国税,财产税为地方税。作为国税的综合不动产税主要功能是政策性征税(调节居民财富差距并抑制不动产市场的投机行为),作为地方税的财产税主要功能是保证地方政府的财政收入。考虑到地方财政收入不足,中央政府向地方政府全额支付所征收的综合不动产税,从而实现了财产税作为地方税的税种属性,也缓和了中央和地方间的税源矛盾。

表1 不动产保有税改革前后征税对象比较 单位:韩元

(三)综合不动产税的变迁过程

综合不动产税经历了两次重大调整:第一次是2005年12月,提高了不动产持有环节的税收负担;第二次是2008年底,降低了不动产持有环节的税收负担。

2004年,韩国不动产交易价格出现不同幅度的下跌,但因首尔周边卫星城的预售和江南地区重建等因素,2005年不动产价格又重新大幅上涨。韩国政府为了抑制房价快速上涨,出台了以“降低征税基准额、提高征税标准适用率、变更户数基准的征税单位”为主要内容的“8.31对策”。“8.31对策”的主要内容反映在2005年年末出台的《综合不动产税改编案》中,降低了征税对象基准额,住宅的每户公示价格从9亿韩元下调至6亿韩元,综合核算征税对象土地基准额从6亿韩元下调至3亿韩元,住宅和综合核算土地部分的征税标准适用率从2005年的50%上升至2006年的70%,并从2007年起每年上调10%,一直到2009年上调至100%。同时将住宅和综合核算征税对象土地的征税方法变更为按包括夫妻和抚养家属的家庭户核算,在累进税率下大幅提高了不动产持有环节的税收负担。另外,将综合不动产税税负上限从前一年的1.5倍扩大到3倍,从而使税负增加效果最大化。这次进行的不动产税制改革导致税收负担大幅提升,2007年总税收较2005年增加26%,而综合不动产税全部申报额是同期的4.3倍(见表2)。申报住宅综合不动产税的纳税人人数是2005年的10.47倍,税额是2005年的32.24倍(见表3)。

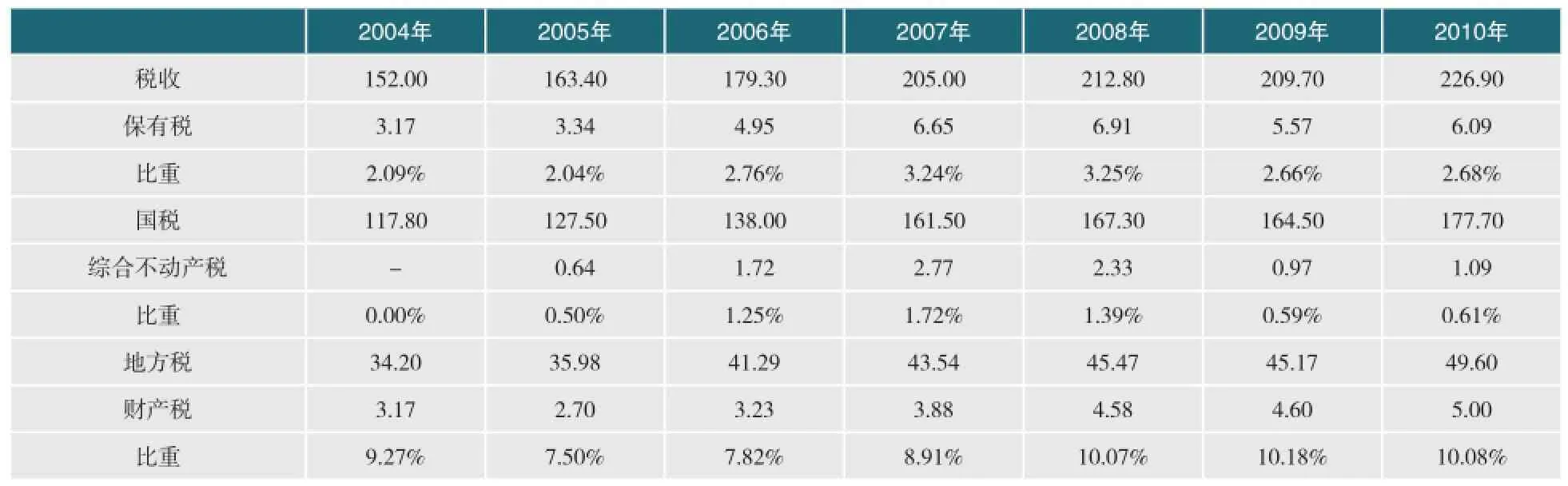

表2 保有税税目比重 (单位:万亿韩元)

表3 有效税率按照不动产类型分类 (单位:人员(人),金额(百万韩元))

2005年,税收政策的调整使税收负担急剧增加,居民怨声载道,抗税现象普遍存在。李明博政府以减轻保有税负担作为选举策略,不动产保有税制改革再次提上日程。2007年,金融市场动荡致使不动产市场交易量萎缩,2008年11月,韩国宪法法院对2005年底对综合不动产税进行修改的一些条款作出违宪判决,从而在2008年底对原有不动产税制再次进行了修改,调低了不动产持有环节的税收负担。

2005年进行的不动产持有环节的税制改革,按照家庭户核算住宅及综合核算土地征税,在韩国民法上因采纳夫妻分产制,结婚的人和非结婚的人在征税上存在差别,违反了韩国宪法第三十六条,所以宪法法院判决违宪,并且认为对居住目的明确的“一户一房”长期保有者和无现金收入的高龄者一律进行征税不符合宪法规定。因此本次税改变更了核算方式,征税基准额也回归到原来的9亿韩元,对一房持有者,根据年龄和持有期间新设置了税额控制制度,降低了税率,税负增加率上限也从300%恢复到150%。

表4 保有税及不动产价格年度上升率

二、综合不动产税的影响分析

(一)不动产保有环节的税负变化(见表2)

2005年,综合不动产税税收在国税占比仅有0.5%,随着税收制度的调整和不动产价格的急剧上升,2006年和2007年该占比分别上升至1.25%、1.72%。2009年税改后,该占比维持在0.6%左右,两次综合不动产税制改革导致税收负担和规模的显著变化;2005年开征的综合不动产税对建筑物及特别核算的土地征较低的税率,财产税税收规模也相应缩小,占地方税的比率也比之前大幅减少,维持在7.5%左右。但2006年以后,随着不动产价格的上升和征税标准的不断提高等因素,这一比率持续上升。而不动产保有税税基只简单核算除附加税(Surtax)外的两个税目,在引入综合不动产税的前三年,其在总税收中所占的比重从2.04%上升至3.25%,最后降为2.6%左右。

2005年,住宅的有效税率为0.58%,但因征税标准的提升和不动产价格的上升,2007年和2008年分别上升至0.875%和0.753%,而到了2009年,因税率下调,有效税率重新下降到0.4%。与住宅不同,2006年土地有效税率下降后没有太大的变化。对于不动产类别间的税负变化来说,综合不动产税仅对住宅具有政策税性质,而非所有不动产。引入综合不动产税制度是由于首尔江南区等地区的住宅投机需求较高,需要一定制约。然而,个人对土地市场的投机需求并不高,因此引入综合不动产税时,未对土地征收较高的税收。

(二)不动产价格的变动

不动产保有税的变化导致不动产持有成本的变动,从而影响不动产价格(见表4)。需要特别指出的是,2006—2007年,保有税增加率增长较快,土地、住宅价格也维持了较高的增加率。2008年放宽税制以后,不动产价格趋于稳定,这表明影响不动产价格的因素除了税收因素,还有不动产市场供求状况、通胀水平及金融政策等其他变量因素,可见通过税收抑制房产价格具有一定的局限性。

三、评估综合不动产税的影响

(一)积极影响

第一,2005年韩国进行不动产保有环节税制改革是为了破除此前不动产税制顽症所做出的新尝试。以前作为地方税的保有税(财产税、综合土地税)税制复杂,以收入再分配和抑制不动产过度投机行为等为目的的各种政策性功能,在一定程度上制约了地方自治团体的征税自主权。通过引入综合不动产税,不动产保有环节的税收形成了地方税和国税二元化制,成为了发展不动产保有税制的基础。

第二,实现了量能纳税原则,调节贫富差距的功能得到强化。通过引入作为国税的综合不动产税,使之前财产税制度中原有的按财产计税改为按人计税的综合累进税制,从公平角度弥补了原有税制的不足。

第三,缓解了地区间的税收差距,使各地方自治团体均衡发展。不动产持有环节的税制设计使得不同区域间不会因为不动产市场价格的不同而产生较大的财力差距。开征综合不动产税之后,国家对征收的税额全额返还给地方自治团体,使地方政府的财力更加均衡。

(二)消极影响

第一,新的税制是否为稳定不动产价格做出贡献,对此各方评价不一。理论上而言,提高保有税税率和征收标准使得不动产持有者的税收负担增加,对不动产价格是消极的因素。事实上影响不动产价格的因素还有很多,不是因为保有税负担低所以出现投机行为,而是投机收益率很高。不动产保有环节的税率与投机收益率相比较低,因此不动产保有税不是抑制不动产价格的灵丹妙药,投机不动产所获得的税后收益率不会因不动产保有税的征收而降低。

第二,通过增加不动产保有税的有效税率,提高高资产所有者的税负,对于促进社会成员间财富分配公平的效果是微弱的。韩国综合不动产税只面向不动产征收,以股票、存款等形式保有资产的富人与以不动产形式保有资产的富人相比,相当于获得了一定税收优惠。不动产中按资产类别的不同,即使持有资产的市场价值相同,税率也有区别。如前所述,住宅的综合不动产税的有效税率较土地相比较高,而这将引发持有不同种资产的所有者之间是否能达成横向公平的问题。

第三,不动产税收制度实行10多年以来,随着不动产市场价格的变化,不动产税收制度也在不断调整,税收政策的可预见性和稳定性不够。因此,不可避免地被批判为沦落到抑制不动产投机的政策性工具。

[1] 朴明浩.关于房地产保有税制的长期性改编方案的研究[R].首尔:韩国税收研究院,2011.

[2] 金宰亨.房地产政策的综合研究和探索发展方向[C].经济人文社会研究会.合作研究丛书.首尔:韩国开发研究院,2008,09-01:9-36.

[3] 卢永勋.房地产市场和房地产税收政策课题[R].首尔:韩国税收研究院,2007.

[4] 李镇淳.房地产税制的根本改革方案[M].首尔:韩国税收研究院,2005.

[5] 朴俊,李泰利,裴瑜真,郑熙男.关于房地产保有税变化的经济性波及效果的分析研究[R].安阳:国土研究院,2014.

[6] 朴相洙,李善花,李周娟.按征税对象推算财产税的实际税率[R].首尔:韩国地方税研究院,2014.

责任编辑:高仲芳