对2011年个人所得税改革效应的评价和展望

2017-03-15罗潇

[摘要]作为一种直接税,个人所得税在社会收入分配的调节上发挥着重要的作用。2011年个人所得税的改革,降低了纳税人的所得税负担,同时个人所得税的收入规模也有所下降。但这次改革使得个人所得税对收入分配的调节效应有所减弱,并且没有完全解决个人所得税制度中的关键问题,文章对2011年个人所得税改革尚未解决的问题进行了总结并对未来改革提出了建议。

[关键词]个人所得税改革;评价;展望

[DOI]1013939/jcnkizgsc201705051

1引言

在国家治理现代化建设过程中,全面进行并深化财税制度改革是突破口和主要线索,而建立并完善现代税收制度是财税制度改革中的重要关键。我国目前的税收制度是一个间接税和直接税双重主体的体系,改革的线索也是围绕着两大主体税收进行的。在流转税领域,已经从2016年5月1日起在全国范围内实现了全面的营业税改增值税,另外资源税、消费税的改革已经逐步地开展进行。相比之下,直接税领域的改革进展缓慢,房产税的改革方案尚未出台,现行个人所得税制度的收入分配调节作用也不够显著。直接税的制度已不能适应社会经济生活,因而直接税的改革将是未来税收制度改革的重点。

近日,财政部单独设立个人所得税处的消息引发了社会各界对个人所得税的改革的关注。舆论也出现了对改革方案的不同预测,但财政部目前并未发布相关文件,可以确定的是个人所得税的改革确实已经提上了议程。我国的个人所得税法于1994年颁布,期间进行过几次调整,目前所实行的个人所得税方案是2011年9月1日开始实施的,随着社会发展,已经出现了一些不能适应社会经济生活的问题。一般地,个人所得税的征收制度可以分为分类征收和综合征收,只有对个人的综合所得征税才能真正反映税收的公平原则,而我国目前个人所得税实行的是分类征收制,不能做到按纳税人的支付能力高低区分税收负担大小,此外,对扣除项目的合理性也存在争议。因此,总结2011年个人所得税改革后的积极效应和存在问题,对于未来改革方案具有重要的参考意义。

2文献综述

历史上,个人所得税的出现和发展没有经历许多抗争就得到了民众的认可,学者们广泛认同个人所得税具有四个优越性:一是直接税,不易转嫁;二是便于公民衡量接受的公共服务与付出成本;三是个人所得税对于财政收入的筹集作用显著;四是个人所得税对于公民自身调节储蓄和投资的结构具有积极意义(Howard RBowen,1949)。

实际的国际经验中,个人所得税在许多国家的税收制度中都占有非常重要的地位。以OECD国家以及欧盟国家为例,个人所得税的收入不仅对于公共预算收入贡献很大,通常是税收收入中第二大收入来源;同时也对政府的政策和诸如经济增长、发挥劳动力市场的作用等目标影响显著(Irena Szarowsk,2014)。个人所得税是西方发达国家税收收入的重要组成部分,并且,发达国家或较发达国家的个人所得税大都采取了综合征收制度。

对于家庭成员的收入是按个人分别计征还是合并纳税,也是个人所得税制度设计要解决的一个问题,许多OECD国家已经由合并纳税改为分别计征,但还是保留了一些合并的特点。其中,日本个人所得税制度中就针对不同家庭成员收入的差异,对收入较高的配偶一方可以扣除一定額度的费用从而降低应税所得(Shun-ichiro Besshoa,Masayoshi Hayashib,2014)。

2011年的个人所得税改革后,国内学者主要从其对收入分配的调节作用和税收负担大小的影响进行了测算和评价。由于提高了工资薪金项目的扣除金额,个人所得税税负下降的效果显著。但是改革后直接税收入的比重没有提高,表现出了对于个人所得税政策定位不准的问题(孙亦军、梁云凤,2012)。

由于目前工资薪金收入在居民收入中占据着绝对比重,岳希明、徐静、刘谦、丁胜、董莉娟(2012)以MT指数及其分解作为分析手段,利用2009年城镇住户收入数据,关注工资薪金所得税政策变化对收入分配的影响,发现由于平均税率的降低,2011年个人所得税改革弱化了(本来就十分微弱的)个人所得税的收入再分配效应。

相同地,在使用平均税率这一指标对按收入水平划分的不同群组之间2011年改革前后的个人税收负担变化情况进行分析后,也证明了此次改革的减税整体效果明显,但不同收入水平的减税程度存在差异,其中工资薪金收入8000元/月的平均税率和绝对税额降低幅度最大(马海涛、任强,2016)。可见,现行的计税模式与理想的累进性还存有差距。

事实上,虽然从1994年到目前,个人所得税法已经经历了5次修订,但并没有改变分类征收的模式。同时,个人所得税在税收收入中所占比重仍然较小,所以未来改革理应以建立分类和综合相结合的征收模式为核心,强化个人所得税对收入分配的调节作用(施正文,2011)。

32011年个人所得税改革尚未解决的问题

31个人所得税收入比重偏低

个人所得税属于直接税,具有税负不容易转嫁、税收收入会随着居民收入水平的提高而自动地增加的特点。

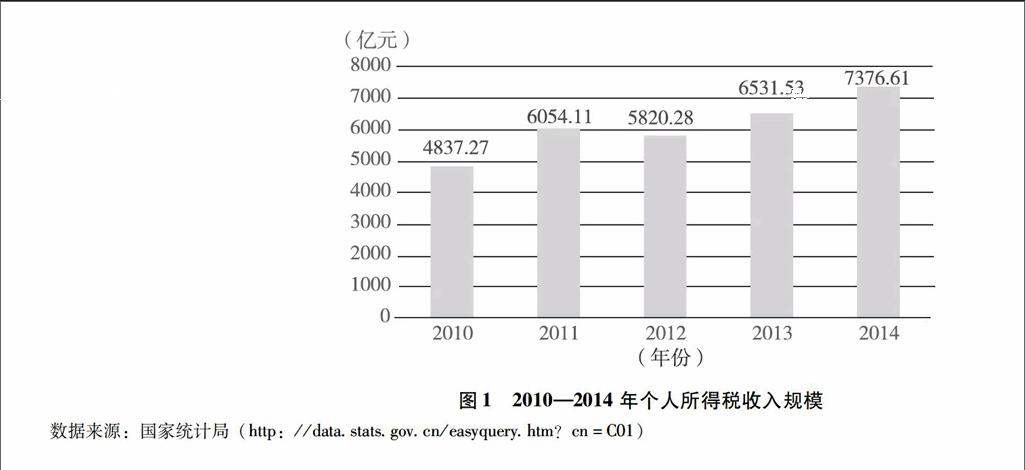

由图1可以发现,个人所得税收入规模总体来说呈上升趋势,这基本与经济发展和居民收入增长的事实相符。2011—2012年由于在改革中提高了扣除额标准,减税的效果显著。从个人所得税收入占税收收入和GDP的比重变化中,也可以基本表明2011年的个人所得税改革是一次成功的减税调整。

但是,个人所得税收入占税收总收入的比重在6%左右,远远低于OECD国家的平均水平。在图2中,可以看出我国个人所得税收入占GDP的比重也相当低,仅仅略大于1%,而OECD国家2010年至2013年的个人所得税占GDP比重的平均值为638%,可以说明我国个人所得税收入的比重与OECD国家的差距还很大,个人所得税对于税收收入的贡献如此之低,无法有效地发挥出个人所得税对收入分配的调节作用。此外,个人所得税收入比重偏低的现实也说明了我国建立复合税制的任务和目标还有一段路要走。

需要注意的是,无论个人所得税在税收制度中发挥的更多是筹集财政收入的作用,还是调节收入分配的作用,降低个人所得税收入规模和比重都不是理想的政策调节结果。

32税率的设置弱化了收入分配效应

理论上个人所得税适用于累进税率,累进程度可以反映调节力度。目前,我国个人所得税既有按照超额累进税率征收的收入类别(工资薪金、个体工商户所得),也有按比例税率征收(利息、劳务报酬、财产转让等),这种差别化的税率设置进一步弱化了个人所得税的调节作用。按照收入分配公平的基本内涵,纵向公平要求支付能力越高纳税越多,理应对高收入人群适用较高的税率。但考虑到我国公民收入结构的特点,中低收入者的收入大多来源于工资薪金,而高收入人群则有较高比例的收入来源是资本性的收入,例如股息红利、财产收益等。股息收入按比例税率征税,并且目前还实行了差别化优惠政策,不具备累进的特点而工资薪金收入实行无差别的扣除和累进税率,因此个人所得税更像是对工资薪金征税,个人所得税应有的累进性特征也弱化了,对于收入的调节作用明显弱化。

33未根本改变分类征收模式

2011年个人所得税的改革,影响最大的还是在于工资薪金免税扣除的调整,从20000元/月到3500元/月的提高,的确可以使得收入低的人群免予缴纳个人所得税或者减少应纳税所得额。但是我国个人所得税制度的设计滞后于国际普遍的关键还是在于没有形成综合征收模式或者分类与综合相结合的征收模式。这次改革后,个人所得税的征收仍然延续了将收入划分为11个类别,分别规定扣除标准和税率的模式,实质上更像是形成若干个小税种,而没有做到对个人取得的综合所得,统一进行扣除,并根据应纳税的综合收入适用不同的税率。分类征收不仅不能够按照个人真实的总的收入水平确定合理的税负,也不利于纳税人对自身纳税情况的了解,更不利于培养公民的纳税意识。

4对个人所得税改革的建议

41建立综合征收制度

为了更好地实现社会公平,发挥个人所得税对收入分配的调节作用,应当逐步建立起个人所得税的综合征收模式。首先,对个人的收入不区分类别统一作为计算应纳税所得的基础。其次,建立以家庭或个人为单位的综合扣除标准,扣除项目应当根据社会平均物价水平、平均工资水平等进行分析和确定;此外,要认识到相同的收入水平并非等同于相同的纳税能力,因此对于子女教育费用、残疾人员照顾费用、老人的赡养费用等情况进行综合考虑,确定附加费用扣除。最后,对按照综合收入进行综合扣除后形成的应纳税所得实行超额累进税率,税率级次的设定要保证纳税能力高的人多缴税,纳税能力低的人少缴税。同时,可以借鉴发达国家对于家庭配偶一方收入较低而进行附加扣除的经验,对个人因此而多承担的家庭生活费用实行一定限额的附加扣除。

在确定具体扣除项目的标准上仍存在许多技术性困难,以教育费用的扣除为例,扣除额应当包含学费与生活费用,但各地各校的标准有所差异,并且也要考虑扣除中高等教育层次的问题。因此,在制定改革方案时要利用统计数据多次验证。

42扩大税基,加强税收转移

在2011年提高工资薪金的扣除标准后,使得工薪阶层的大量人员避免了缴纳个人所得税,的确减轻了低收入人群的税收负担,但这样的收入分配调节效果会大打折扣。更优的选择是,扣除标准(即免征额)不应设定得过高,而要适当减小免税额,尽可能地扩大征税范围,然后通过一些税式支出将税收“返还”给收入低的人群,也就真正实现了将高收入人群的收入向低收入人群转移的调节效应。

扩大征税范围,不仅可以体现普遍征收的原则,也有助于扩大个人所得税的影响,确立个人所得税在我国复合税制中主体税种之一的地位。在扩大征税范围的同时,加强个人所得税的征收管理,扩大范围推行个人申报纳税制度,加强公民對自身负担个人所得税的认识,提高纳税意识,促进现代化税收制度的建设。

43规范税收优惠

项目和内容繁复的税收优惠,不仅带来了横向的不公平,也或多或少造成了一些滥用税收优惠的行为,出现税收收入的流失。一方面,要对现有的税收优惠条款进行整理,保留必要的优惠措施,对于一些已经不适应社会经济现实的优惠措施要予以剔除;另一方面,个人所得税的优惠政策要坚持体现对弱势群体的关怀,但不能对个体的消费、投资行为造成扭曲性的影响。

因此,未来可以逐渐地清理税收优惠措施,将税收优惠转变为税式支出,以高收入人群的税收收入通过税式支出转移给低收入群体,可以更直观地改善收入分配差异,并避免了扭曲效应。

我国目前在流转税上的改革已经取得了卓越的成效,流转税的收入已经承担起筹集财政收入的责任,对于个人所得税,目前还是更注重发挥其调节作用。但是需要注意的一点是,个人所得税对于收入分配的调节作用并非万能和绝对的,在进行个人所得税改革的同时,也要借助社会福利等政策的配合。

参考文献:

[1] Howard R BowenThe Personal Income Tax and the Economy [J].The Annals of the American Academy of Political and Social Science,1949,266(11):117-120

[2] Irena SzarowskPersonal Income Taxation in a Context of a Tax Structure[R].Brno,Czech Republic∶Enterprise and the Competitive Environment 2014 Conference,2014

[3] Shun-ichiro Besshoa,Masayoshi HayashiIntensive,Margins,Extensive Margins,and Spousal Allowances in the Japanese System of Personal Income Taxes: A Discrete Choice Analysis [J].Journal of the Japanese and International Economies,2014(10):162-178

[4]孙亦军,梁云凤我国个人所得税改革效果评析及对策建议[J].中央财经大学学报,2013(1):13-19

[5]岳希明,徐静,刘谦,等2011年个人所得税改革的收入再分配效应[J].经济研究,2012(9):113-124

[6]马海涛,任强个人所得税改革对各收入群组税负的影响[J].税务研究,2016(4):8-13

[7]施正文分配正义与个人所得税法改革[J].中国法学,2011(5):32-43

[作者简介]罗潇,男,安徽合肥人,中央财经大学财政税务学院博士研究生。研究方向: 财政政策,宏观调控,财政风险。