中国航运企业景气状况分析与预测

2017-03-12

(2016年第四季度)

1 航运企业运营状况普遍好转

受我国供给侧结构性改革和航运企业持续破产重组的影响,全球海运市场出现阶段性复苏,我国航运企业的财务状况普遍转好。2016年第四季度,中国航运业景气指数为106.45点,系近两年来首次升至景气区(见图1);中国航运业信心指数为95.32点,虽仍处于微弱不景气区间,但系近两年来最高点。

1.1 船舶运输企业财务指标全面复苏

本期,船舶运输企业景气指数为115.94点,时隔2年后回归至景气区间(见图2),其中:大型船舶运输企业景气度好转幅度最大,景气指数达到123.53点;而小型船舶运输企业景气度依旧处于不景气区间,船舶运输企业信心指数为95.91点,处于微弱不景气区间。受运力调控力度加大及运价较快大幅上涨的影响,本期船舶运输企业的财务指标大幅好转,盈利状况和流动资金景气指数都跃入较为景气区间,贷款负债率也不断下降,船舶运输企业的总体财务状况得到较好改善。

1.1.1 干散货运输企业景气指数触底反弹

本期,干散货运输企业景气指数为106.22点,自2013年年底以来首次回升至景气区间;干散货运输企业信心指数为81.56点,虽然仍处于不景气区间,但较上季度大幅度上涨67.54点。

1.1.2 班轮企业景气指数创历史新高

本期,集装箱运输企业景气指数为133.67点,大幅上升至较为景气区间;集装箱运输企业的信心指数为116.25点,较上一季度涨32.50点,回升至景气区间。

1.2 港口企业经营稳中有进

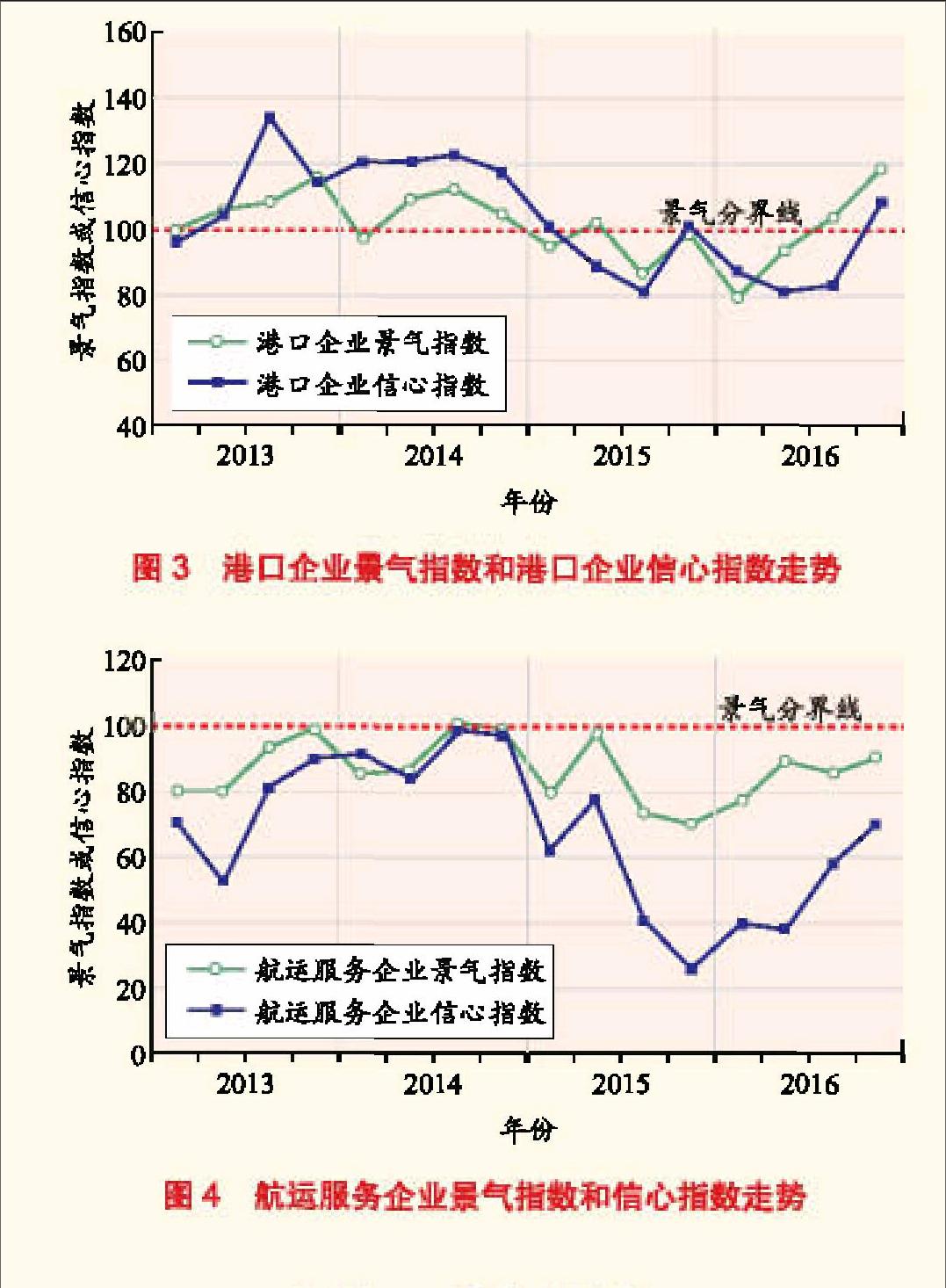

受我国经济增速逐步企稳的影响,我国港口企业继续稳步发展。本期,港口企业经营状况保持稳定,中国港口企业景气指数为109.68点,保持在微景气区间(见图3);港口企业家对行业总体运行状况抱有乐观态度,港口企业信心指数为119.64点,上升至相对景气区间。在各项经营指标方面,港口吞吐量与泊位利用率继续保持向好态势,企业盈利状况继续改善,港口企业劳动力需求持续增加,企业融资难度继续降低,资产负债不断下降,我国港口企业总体经营状况维持良好态势。

1.3 航运服务企业经营状况继续恶化

本期,航运服务企业景气指数为90.57点,处于微弱不景气区间(见图4);航运服务企业信心指数为70.21点,仍处于较为不景气区间。尽管船舶企业、港口企业的经营状况都出现好转,但是航运服务企业的经营状况依旧不容乐观,唯有流动资金保持相对充裕,其余各项指标均处于景气分界线之下,其中,企业业务量、业务预定量等继续下滑,业务收费价格也未见回升。貨款拖欠增加,企业盈利状况、融资状况、劳动力需求等仍显不足。

2 2017年第一季度预测

预计2017年第一季度我国航运企业景气状况将比2016年第四季度略有下降。中国航运景气调查报告(以下简称“调查”)预计:2017年第一季度中国航运景气指数为99.37点,中国航运信心指数为90.96点,均处于景气分界线之下;中国港口企业景气指数和航运服务企业景气指数也都将处于不景气区间,但船舶运输企业景气指数将继续保持在景气区间。

2.1 船舶企业经营状况有望继续向好

调查预计:2017年第一季度船舶运输企业景气指数为104.11点,仍处于景气区间;船舶运输企业信心指数为76.03点,较本季度下跌19.88点,降至较为不景气区间。虽然船舶企业总体经营状况依旧向好,但是企业家对2017年第一季度形势较为担忧,预计干散货海运企业经营业绩下滑较为严重,预计干散货运输企业景气指数为79.93点,较本季度下降26.29点,跌入较为不景气区间;集装箱运输企业景气指数有望保持在景气区间,预计集装箱运输企业景气指数值为107.50点,仍保持在景气线之上。虽然运输价格将有所松动,营运成本将出现上涨,但因受益于舱位利用率的继续提升,企业盈利、流动资金、贷款负债等经营指标仍将保持较好状况,企业总体经营情况仍将持续向好。

2.2 港口企业将面临挑战

调查预计:受中国春节等因素影响,2017年第一季度中国港口企业景气指数为97.07点,跌至微弱不景气区间;中国港口信心指数为116.79点,仍然保持在相对景气区间;企业盈利景气指数将跌至83.93点,处于相对不景气区间;流动资金、企业融资及资产负债等财务指标依旧保持在良好状况。

2.3 航运服务企业经营状况恶化趋势放缓

调查预计:2017年第一季度航运服务企业景气指数为95.33点,较上季度上涨4.77点,依然处于微弱不景气区间;航运服务企业信心指数为85.05点,仍保持在相对景气区间;虽然业务量、业务预定量都在继续下滑,但是企业的流动资金依然保持充裕,航运服务企业经营恶化趋势有所放缓。

3 市场焦点

3.1 约半数企业家认为2017年运价将上涨10%~20%

海运运价在2016年屡创新低,航运企业破产、重组不断,海运行业竞争格局快速变化使2017年的航运市场走势充满变数。调查预计,2.74%企业认为运价将大幅上涨50%以上,市场逐步进入快速复苏通道;17.81%的企业认为运价总体上涨20%~50%,旺季过后运价将再次下跌;45.21%的企业认为运价上涨10%~20%,市场将进入稳步复苏通道;20.55%的企业认为运价涨幅在10%以内,市场复苏存在较大变数,很难判断未来市场走势;13.69%的企业认为运价将会下跌。

3.2 海运行业规模经济的新空间

自古以来,海运行业就是以规模经济为导向的,它通过船舶大型化、泊位深水化与行业集中化的方式不断拓展;但是,由于船舶大型化、企业联盟化的发展,造成了当前航运市场供需严重失衡的情况,海运市场进入了历史上少有的长期低迷期。在此背景下,对未来海运行业规模经济的空间和海运生产运营模式有4种观点:

一是大数据支撑下的系统效能提升。在航运市场供不应求的大环境下,单纯靠吸引货源来提高船舶大型化的规模经济,不仅不会达到企业的期望利润,还会为争取货源而降低运价导致企业亏损。利用大数据等现代化管理手段完善船舶大型化配套支持体系,可以提高揽货和运输效率,降低船舶在港时间和营运成本,有效地进行全程资源整合和控制:规模带来成本下降。

二是全球航线的合理搭配。东西航线就是全球最繁忙的海上运输线,近年来大量运力的投入使东西航线运力接近饱和。随着巴西等南美国家的经济复苏,生活必需品需求增加,南北航线具有巨大的发展潜力。应合理搭配航线,提高东西与南北、干线与支线之间的相互转运能力,提高全球市场覆盖面。

三是向多式联运延伸发展。在我国,多式联运主要是海公联运,而具有强大运力的海铁联运并不发达。据不完全统计,我国海铁联运不足多式联运总量的5%,未实现铁路衔接的港口占90%以上。多式联运能提供门到门运输,能更好的满足客户的需求,但这方面的规模经济还未挖掘出来。

四是新技术支撑下的航运变革可期。航运企业当前生产模式都是以追求规模经济为目的设计的,而这种模式也是造成当前运力严重过剩的重要原因。当前,航运规模经济已经走到极限,以大数据、大平台、智能生产等技术支撑的航运生产经营变革将会出现。

(上海国际航运研究中心中国航运景气指数编制室主任、国内航运研究室主任 周德全)