资本账户开放是否降低了AH股的溢价?

——基于沪港通开通前后AH股面板数据的实证研究

2017-03-09谭小芬刘汉翔曹倩倩

谭小芬,刘汉翔,曹倩倩

(中央财经大学 金融学院,北京 100081)

一、引言

中国于1996年实现经常项目可兑换后即开始稳步推进资本项目可兑换。随着2001年中国加入WTO,资本账户开放重点由过去的“引入为主”、“直接投资项目放松为主”转变为“均衡管理”、“证券投资项目放松为主”。这段时间中国相继实施了开放合格境外投资者制度(QFII,2002年)、扩大境外投资外汇管理试点范围(2005年)、开放合格境内投资者制度(QDII,2006年)、开放人民币合格境内外投资者制度(RQFII,2012年;RQDII,2014年)等多项放松政策。2014年4月10日,香港证监会和中国证监会联合发布公告,批准上交所和港交所开展沪港股票市场的交易互联互通机制试点(下称“沪港通”),允许两地投资者通过各自所在的交易所买卖港股和A股,2014年11月17日沪港通正式开启。根据规定,沪股通、港股通的总额度分别为3,000亿元、2,500亿元,每日额度分别为130亿元、105亿元。

在欧美国家等发达经济体,同一家公司在本土资本市场的股票价格一般会低于在国外资本市场的股票价格,这种现象被称为“海外股溢价”。而在我国的资本市场,却出现了截然相反的情况。部分在上交所或者深交所上市的公司在外发行的股份包括A股和B股*在上交所上市交易的B股以美元计价,在深交所上市交易的B股以港币计价。根据《经济学人》(2001年3月3日)的报道,2001年初大约有60%-80%的B股由国内投资者非法持有。根据《亚洲华尔街日报》(2001年2月21日)的报道,80%左右的B股交易的参与者是中国居民。。也有部分股票同时在国内股票市场和港交所上市,即AH股。对于这些同时面向国内和国外投资者的股票,海外市场的股价往往低于国内市场,这种现象被称为“AB股溢价”或“AH股溢价”。

沪港通的开通是我国资本账户开放进程中的重要一步,这些联通国内外不同证券市场、增加资本跨境自由流动的政策措施,可能对“AB股溢价”或“AH股溢价”产生影响,在一定程度上有利于一价定律的实现,促进多市场上市公司股票价格的发现。

截至2016年2月27日已经有87家AH股上市公司。其中,同时在上交所和港交所上市的公司有70家(简称“沪市AH股”),同时在深交所和港交所上市的公司有17家(简称“深市AH股”)。根据2016年2月27日的收盘数据,所有AH股中仅有福耀玻璃一家公司的A股相比于H股存在约1%的折价,其它86支股票的A股价格均高于H股价格,即存在“AH股溢价”现象。图1为恒生指数有限公司编制的“恒生AH股溢价指数”2013年以来的走势情况,从中可以看出,大部分时间内A股较H股存在溢价,且从2014年末开始AH股溢价出现了明显的上升,2016年2月27日该指数为142.63,即A股较H股的平均溢价约为42.63%。

用“恒生AH股溢价指数”来代表AH股溢价,可以从整体上反映A股对H股的溢价比例情况,但是该指数是以流通市值加权计算,而AH股中金融股占大多数,导致AH股溢价受到金融股价格波动的影响非常大。另外一种计算AH股溢价的方法是取87家公司的算术平均值,根据2016年2月27日的收盘数据计算所有AH股溢价率*AH股溢价率=(A股价格-H股价格*汇率)/H股价格*汇率的算数平均,可得平均溢价率约为119%,即A股价格为H股价格的一倍多。

图 1 恒生AH溢价指数走势图数据来源:Wind资讯

本文结合资本账户开放和多地上市公司股票溢折价两类文献,从理论和实证的角度对资本流动影响股票溢(折)价的相关研究进行丰富和拓展。论文的贡献在于:(1)利用实证分析探究资本账户开放对A股相对H股的溢价问题,验证信息不对称假说、差别需求假说、流动性假说和风险差异假说的可靠性;(2)从股票价格的角度分析沪港通的开通带来的影响,为中国股票市场与外国股票市场联通的后续政策制定提供参考和建议;(3)通过检验沪港通开通带来的经济影响,评估我国资本账户开放对股票市场的影响,结合我国目前的股票市场情况,为资本账户的开放进程提供政策建议。

本文余下部分结构安排如下:第二部分为文献综述,第三部分为理论机制分析,第四部分为实证结果及稳健性检验,最后为结论与政策建议。

二、 文献综述

很多研究表明,股票市场的分割导致许多在多地同时上市的股票价格存在差异。Lamont和Thaler(2003)[1]总结研究了多地上市公司、分拆上市等类型的案例,发现违反金融产品一价定律的现象非常普遍。De Long等(1990)[2]认为可能的解释包括卖空的限制以及噪音交易者(noise traders)的存在所导致的套利风险。Bailey和Jagtiani(1994)[3]通过研究泰国的股票市场、Hietala(1989)[4]通过研究芬兰的股票市场、Domowitz等(1997)[5]通过研究墨西哥的股票市场以及Stulz等(1995)[6]通过研究瑞士的股票市场,都发现了本地股票市场折价现象的存在。但是中国的情况却是例外,Bailey等(1999)[7]通过对11个国家的多地上市公司股票溢(折)价现象进行了分析,发现只有中国的内资股相对于外资股存在溢价的现象。

针对学术界对AB股、AH股溢价提出的各类假说,在总结前人对内资股与外资股折价现象分析的基础上,我们选取以下四个假说并进行印证:

第一是信息不对称假说。Chakravarty等(1998)[8]认为,由于语言、会计准则、地理距离、文化等方面的差别,相对于境内投资者,境外投资者在获取并评价A股公司信息方面更加困难,从而会要求更高的回报率,他们通过实证分析的方法证明了B股对A股的折价。刘昕(2004)[19]认为,AH股溢价的一个重要影响因素是信息不对称,并且认为信息从A股公司向H股投资者传递的障碍程度影响AH股溢价的大小。杨娉(2007)[20]、巴曙松(2008)[21]、胡章宏(2008)[22]、宋军(2008)[23]均发现,公司规模(可以度量信息获取难易程度)与AH股溢价显著负相关。

第二是差别需求假说。Stulz等(1995)[6]认为境外投资者与境内投资者对股票的需求函数存在差异,由于境外投资者的投资机会更多,所以B股的需求价格弹性相对较大,而境内投资者的可选择投资品种较少,从而使得A股的需求价格弹性较小。利用需求函数以及需求价格弹性的差异,A股上市公司通过歧视定价使企业价值最大化,从而导致了AB股价差。杨娉(2007)[20]、巴曙松(2008)[21]、胡章宏(2008)[22]、宋军(2008)[23]和王维安(2004)[24]通过实证分析的方法,证明了A股和H股的差别需求会影响AH股溢价水平。

第三是流动性假说。B股流动性较差,交易成本高,从而与A股相比存在折价。Amihud和Mendelson(1986)[9]认为如果股票流动性较差,就会增加投资者的交易成本、要求更高的预期收益,故流动性较差的股票定价较低。Longstaff(1995)[10]运用BS模型分析了非流通股份的折价现象。杨娉(2007)[20]、巴曙松(2008)[21]、胡章宏(2008)[22]、王维安(2004)[24]通过实证均发现A股和H股的流动性差异会对AH股溢价水平产生影响。

第四是风险差异假说。风险差异假说认为,AB股产生价差的原因是境内外投资者的风险偏好不同。境内的股票市场投机氛围更浓,所以境内投资者可以承受较高的股票价格。Ma(1996)[11]发现影响AB股价格差异的一个重要因素是投资者对待风险的态度。巴曙松(2008)[21]、胡章宏(2008)[22]、王维安(2004)[24]证实了投资者的风险差异会影响AH股溢价水平。

部分学者也将这些解释推广到AH股溢价,其中跨境资本流动是一个非常重要的影响因素。曲保智等(2010)[25]认为,2003年以来,QFII和QDII的扩展显著影响了A+H中国公司的AH价差,而且QFII投资对AH价差的影响比QDII更显著。Su等(2007)[12],Cai等(2011)[13], Seasholes和Liu(2011)[14], Choi等(2013)[15], Doukas和Wang(2014)[16]等众多国外学者也对资本账户开放与AH股溢价进行过研究。不过这些研究大多数采用时间序列或者截面数据进行研究,极少文献从两个角度同时关注这个问题。

自从沪港通开通之后,资本在A股和H股之间的资本流动限制减少,施辰瑞和许学军(2014)[26]认为沪港通的开通使得资金流通更加便利,会减小两地价差,但是没有进行实证分析。张昭等(2014)[27]发现沪港两市股价指数之间存在一定的均衡关系,沪港通开启之后这一均衡关系更为显著,沪港两市间的联动性有所加强。由于沪港通的开通时间较短,国外学者对沪港通对AH股价差的影响研究较为缺乏。

三、沪港通开通影响AH股溢价的理论机制

由于国外市场的外资股一般相对于内资股存在溢价,故相关理论解释并不适用于我国的具体情况。例如,有的学者认为我国对国内市场的股利和资本利得均不征税,内资股应该表现出折价而不是溢价。有的学者认为境外投资者可以从外资股中得到分散化收益,故应该为外资股支付更高的价格。但是这些理论都无法解释我国的AH股溢价情况,下面分别运用Gordon(1962)[17]提出的资产定价模型、Wasserfallen和Stulz(1995)[6]用来分析瑞士股市的价格歧视模型来分析我国的AH股溢价现象。

(一) 运用资产定价模型分析AH股溢价现象

通过运用资产定价模型,我们可以发现A股和H股的价格和波动率的差异都是境外投资者和境内投资者预期回报率(对未来股利进行贴现时)差异的体现。该理论的核心是股票的股价等于未来分红按照预期收益率折现,假设未来的股利为Dt(t=1,2,3…),且以固定的增长率g一直增加,以不变的预期收益率r折现,t时刻的公司收益为Et(t=1,2,3…),k为分红比例,则公司t时刻的股价为:

(1)

在大部分情况下,r和g并不是固定不变的,此时我们可以将r和g分别看做未来取值的平均*如果股利不以指数形式增长,则通过粗略计算的平均增长率g取决于折现率r,此时不同的预期收益率即不同的增长率g。。需要注意的是,r的定义中隐含了不确定性带来的风险溢价,此处的r和g都是实际变量而不是名义变量。按照这个模型的原理,A股的股价为:

(2)

rH是以人民币计价的H股收益率,它包括人民币兑港币的汇率变化带来的收益,则H股的价格(以人民币标价)为:

(3)

根据以上两个公式,就可以算出AH股的溢价水平为:

(4)

根据上式可以得出AH股溢价取决于投资者对A股和H股的预期回报率,即投资者对两类股票的风险溢价预期不一致。结合中国AH股溢价的具体情况,可知境外投资者对H股的预期回报率要高于境内投资者对A股的预期回报率,出现这种差异的解释,包括信息不对称假说、差别需求假说、流动性假说和风险差异假说。此外,增长率g对AH股溢价也存在一定的影响。当某支股票的A股价格较H股价格出现溢价时,其预期增长率越高,溢价水平越大;当某只股票的价格较H股价格出现折价时,其预期增长率越高,折价水平越大。

资产定价模型不仅可以解释AH股溢价,还可以解释两地股价波动率的差异*Deng等(2014)认为托宾税的实施可以在一定程度上抑制A股的波动率,从而减小AH股之间的波动率差异。。我们可以对公式(1)取对数,得到:

lnP=lnD-ln(r-g)

(5)

假设第一期的股利(或收益)是给定的,r和g是随时间变动的,可以得到AH股股价的相对波动率(标准差)如下所示:

(6)

增长率的变化(dg)分别与预期收益率的变化(drA、drH)互相独立,故Cov(dg,drA)=0,可以看出影响AH股波动率差异的原因是dg、drA和drH,境内外投资者要求的回报率不同仍然是AH股波动率差异的重要原因。

资本账户的开放可以更加紧密地联系内地和香港市场,对境内外投资者的预期回报率产生影响,从而影响AH股的溢价水平。资本账户开放程度的增加使得更加多元化的投资者对A股和H股进行投资,尤其是H股市场中内地投资者比例的增加将会有更多的信息交换活动,从而减小信息不对称带来的影响;同时也增加了内地投资者的投资种类,减小了需求价格弹性;港股通为H股市场引入了资金,可增加H故市场的流动性;从长远的角度来考虑,两地投资者的交流可以一定程度上使得两地的投资风险偏好更加接近。

(二) 运用价格歧视模型分析AH股溢价现象

价格歧视是指商家根据不同消费者的不同需求特征,将同样的商品以不同的价格销售给不同的消费者。如果商家能够了解每一个消费者的需求特征,则可以针对每一个消费者进行歧视性定价,即三级价格歧视。价格歧视的存在有两个前提,一是高价格市场的消费者不能到低价格市场购买低价格商品,二是低价格市场的消费者不能到高价格市场售卖高价格商品,即消费者不能在不同的市场之间进行无风险套利。按照价格歧视理论,股票市场出现同公司不同价的现象,前提是市场分割使得不同市场的股票之间无法流通。

按照Wasserfallen和Stulz(1995)[6]的分析思路,假设只存在一家企业,同时在A股和H股上市,其价格分别为PA、PH,投资者对A股和H股的需求函数分别为DA、DH,而DA=DA(PA)>0、DH=DH(PH)>0。从而可知企业通过出售股票获得的收入为:

Y=DA×PA+DH×PH

(7)

而企业为了最大化其收入,将总股本S(股数)在A股和H股分别分配SA股、SH股,其中S=SA+SH(SA>0,SH>0)。为了使得市场达到均衡,需要满足以下条件:

DA(PA)=SA,DH(PH)=SH

(8)

根据上面的假设条件,我们可以认为这个企业在市场上是垄断者,其面临的需求曲线是向下倾斜的,所以企业的最大化收入问题为:

MaxY=DA×PA+DH×PH

(9)

St.DA(PA)=SA,DH(PH)=SH,S=SA+SH,SA>0,SH>0

(10)

式(9)的一阶条件为:

(11)

(12)

比较式(11)和式(12),得:

(13)

令εA、εH分别为A股和H股的价格需求弹性,则:

将上面两个式子代入式(13),可得:

(14)

用(PA-PH)/PH表示AH股溢价可以得到:

(15)

由于需求价格弹性小于1(即εH<1),且根据差别需求理论εA<εH,所以式(15)的结果为正数,即A股相对于H股存在溢价。但是需要注意的是,这个模型在我国会面临几个问题。一是我国的股票发行要受到证监会的监管,所以股票的数量不完全受公司决策的影响;二是Wasserfallen和Stulz(1995)[6]文章中的模型是动态条件下的随机变化过程,在针对AH股溢价这个问题上,资产定价模型的解释显得更为合理。

类似沪港通、QFII、QDII和RQFII之类的资本账户开放措施增加了资本的自由流动和投资者的选择范围,虽然不能从根本上针对性地解决价格歧视的前提条件所描述的问题,但是可以通过增加境内外投资者的交流、增加境内外投资者的选择品种,使得两者的差别需求逐渐缩小,从而减小AH股溢价。

四、沪港通开通对AH股溢价影响的实证研究

(一) 基本面板回归模型

1.样本的选取

由于只有在上交所和港交所同时上市的公司才会受到沪港通政策的影响,故选取的样本为68家(截至2016年2月27日)同时在上海和香港上市的公司。由于我们研究的是沪港通的开通对AH股溢价的影响,故需要剔除两家沪港通开通(2014年11月17日)之后才在港交所上市的公司(福耀玻璃和华泰证券)。

关于样本期间的选择,为了更好地观察政策的效果,选择沪港通开通前后各97个交易日*以上交所的交易时间为基准,为了保证最大限度的将AH股公司加入研究样本,选择万科在香港上市的第一天为样本的起点。的数据(2014年6月25日~2015年4月10日)。由于上交所和港交所交易日的差别,剔除了部分两市交易日不相同的数据,最后总共的观测值个数为12,298个。

2.变量的选取

(1)因变量的选择

AH溢价有多种表示方式,比如(PA-PH)/PH(例如巴曙松(2008)[21])、PA/PH(例如胡章宏等(2008)[22]、宋顺林(2015)[28])、(PH-PA)/PA(例如Chan和Kwok(2014)[18]、曲保智(2010)[25])。其中,PH是经过汇率折算后的H股人民币标价。

本文对AH股溢价的定义是在某一时点A股价格对H股价格的比值,H股价格经过当日人民币兑港币中间价的折算。这个比值越大,表明A股对H股的溢价越大,AH股溢价的具体计算公式如下所示:

(2)自变量的选择

由于是研究沪港通的开通是否会影响AH股溢价,为引入反映沪港通开通与否的虚拟变量dummytime,开通之前的值为0,开通之后取值为1,根据之前的文献研究和理论分析,预计dummytime对AH股溢价的影响方向为负。除了虚拟变量之外,还可以通过其它与沪港通相关的指标来表示其政策影响。比如沪港通的每日成交金额*此处选择沪股通和港股通每日成交金额之和,由于港股通的成交金额以港币统计,故需要根据当日的汇率换算成人民币。同时,将沪港通开通之前的每日成交额设定为0。,当每日成交金额增加时,沪港通开通的政策效果更加显著,预计该变量对AH股溢价的影响方向为负。同样的道理,可以将沪港通的每日使用额度*此处选择沪股通和港股通每日使用额度之和,将沪港通开通之前的每日使用额度设定为0。作为一个影响AH股溢价的变量,影响方向为负。

处于这样的大变革时期,建筑企业和从业人员应该加强自身的技术,管理,协同合作与领导能力培养,对BIM的应用与实践应该由粗放型逐步转为精益性,以工程数据和项目信息为根本,加强对BIM项目应用效果的精确测量与分析,通过知识管理(knowledge management)与组织学习(organizational learning)来提高整个行业的BIM成熟度,从而推进BIM的持续创新与发展。

自沪港通开通之后,恒生AH溢价指数出现了大幅度的上升,这与理论分析相悖。之所以出现这种现象,主要是因为2014年末各种杠杆工具的过度使用导致A股异常上涨,A股的市场情绪较H股出现较大波动。作为A股市场的一部分,沪市AH股的A股价格也出现了大幅度的上涨,而这种上涨并没有传导至当时市场情绪相对稳定的H股。为了剔除两地市场情绪差异的影响,本文选取了“恒生H股指数/上证综指”作为控制变量,预计AH股溢价与该指标会出现正相关关系。

为了更准确地体现沪港通政策对AH股溢价的净影响,本文根据文献综述中提到的四大假说(信息不对称假说、差异需求假说、流动性假说和风险差异假说),分别选取了四个不同的变量,用来控制影响AH股溢价的其它因素,从而更加准确地估计沪港通的开通是否对AH股溢价产生了影响。四个指标的构建情况如下:

1、反映信息不对称假说的指标。信息不对称主要是指境外投资者相对于境内投资者来说,在对境内公司的信息获取方面处于天然的劣势,从而形成了两类投资者的信息不对称。一般的观点认为,随着公司规模的增大,信息不对称现象会趋于减少,即大公司的信息较规模较小公司的信息更易获得。故本文采用胡章宏(2008)[22]等曾经用过的“总股本”来衡量信息不对称,预计随着公司股本的增加,AH溢价会减小。

2、反映差异需求假说的指标。A股相对H股溢价的一个原因是境内投资者的投资范围有限,从而使得其对A股的需求价格弹性很小。巴曙松(2008)[21]、胡章宏(2008)[22]、王维安(2004)[24]和宋顺林(2015)[28]都用了“A股流通股股数/H股流通股股数”这个指标,随着A股相对供给量的增加,会使得AH股的溢价减小,即该变量的系数预计为负。

3、反映流动性假说的指标。股票的价格除了反映一家公司的基本面之外,还会存在流动性溢价,即流动性更强的公司的价格更高。由于H股的流动性较差,故相对于A股存在价格折让,本文采用胡章宏(2008)[22]、宋顺林(2015)[28]曾经用过的“A股日换手率/H股日换手率”*A股日换手率/H股日换手率=(A股日成交量/A股流通股股数)/(H股日成交量/H股流通股股数)。度量两地的流动性差异。根据流动性假说,预计该变量对AH股溢价的影响为正。需要注意的是,换手率越高代表投资者的投机性越强,故该指标也可以代表投资者的投机性。

4、反映风险差异假说的指标。A股的投资者结构中散户居多,他们注重于投资的短期收益,而H股的投资者多为机构投资者,不同类型的投资者会有不同的投资行为和风险偏好,散户会表现出更多的投机性,愿意承受更高的价格所带来的风险。这其实是两种投资理念的不同,本文通过借鉴巴曙松(2008)[21]曾经用过的“每股收益”*为了准确反映每股收益的变化情况,本文的每股收益为“动态每股收益”。指标来反映这种差异。随着每股收益的增加,更加注重基本面的境外投资者会支付更高的价格,从而减小AH股溢价,预计该指标与AH股溢价负相关。

表1 变量的界定及数据来源

3.模型的构建和回归结果

按照巴曙松(2008)[21]、胡章宏(2008)[22]和王维安(2004)[24]的文章,在控制变量的选择方面,需要分别选择一个指标代表四个不同的假说。本文按照他们选用控制变量的方式,选择总股本(TS)、A股流通股股数/H股流通股股数(CS)、换手率之比(TR)和每股收益(EPS)作为四个控制变量,设置虚拟变量dummytime(T)、沪股通和港股通每日成交金额之和(ASC)和沪股通和港股通每日使用额度之和(QSC)作为度量政策影响的变量,模型的构建如下:

AHi,t=αi+βTt+γControli,t+Dayt+Firmi+εi,t

(16)

其中AHi,t为公司i在t交易日的AH股溢价,通过A股收盘价除以H股收盘价(经过汇率折算)得到;Tt为时间维度虚拟变量;Controli,t是一个四维向量,代表了i公司在t交易日的TS(总股本)、CS(流通股本之比)、TR(换手率之比)和EPS(每股收益);Dayt、Firmi分别代表时间固定效应、个体固定效应;εi,t为残差项。

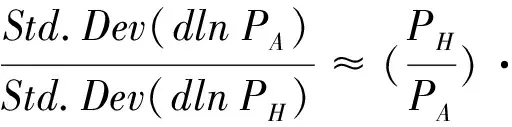

表2为因变量和各个自变量的描述性统计结果,可以看到在样本区间(2014年6月25日至2015年4月10日)内,所有研究样本的平均AH股溢价为1.65,即A股较H股平均溢价65%,这与恒生AH溢价指数有一定的差异,主要是因为恒生AH溢价指数是按照加权平均的方法计算,受权重股的影响比较大。

由于只有沪市AH股受到政策的影响,故将沪市AH股作为研究对象,样本区间选择沪港通开通前后各97个交易日,数据经处理*删除了部分上交所或港交所无交易的观测值。后总共有12297个观测值。

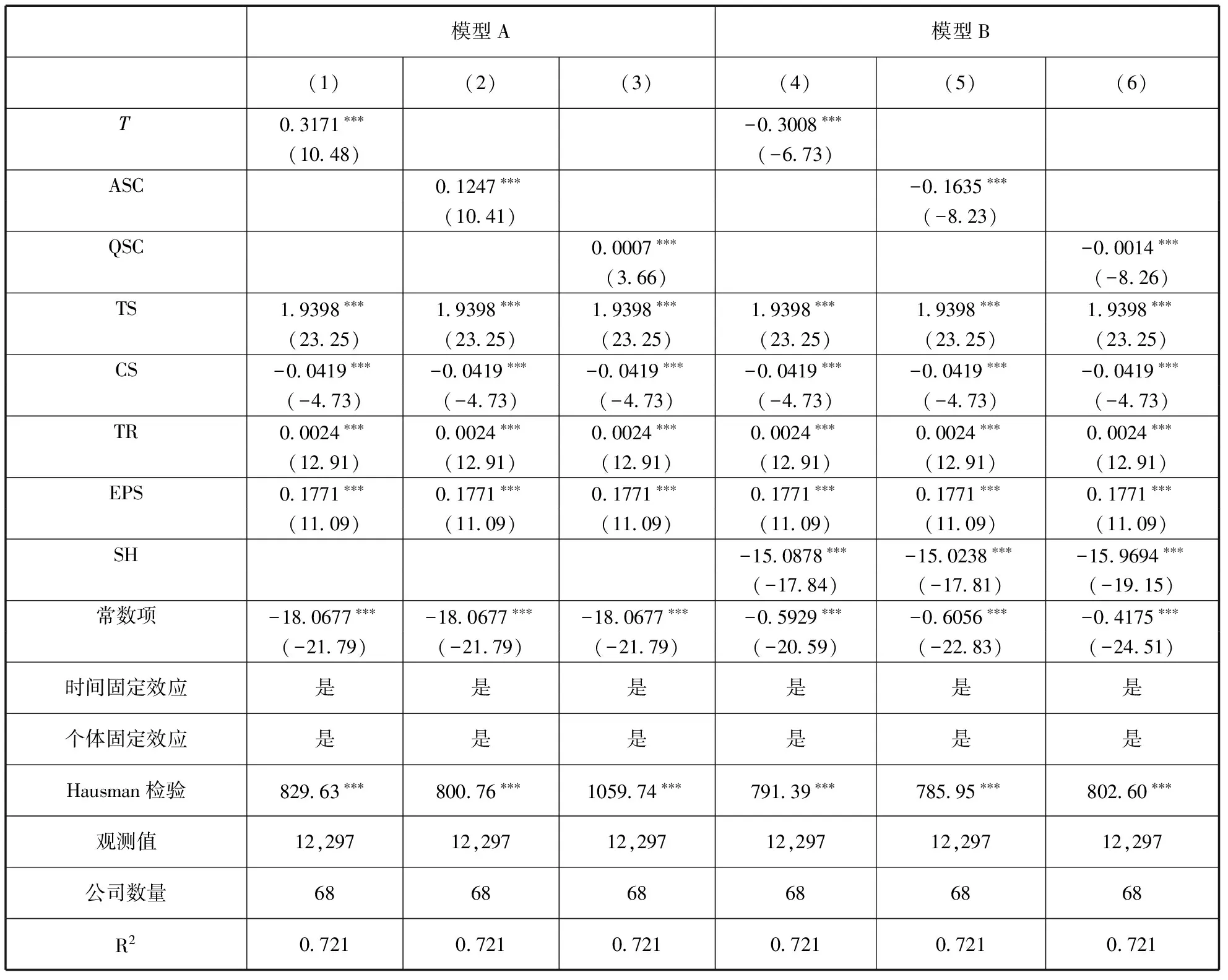

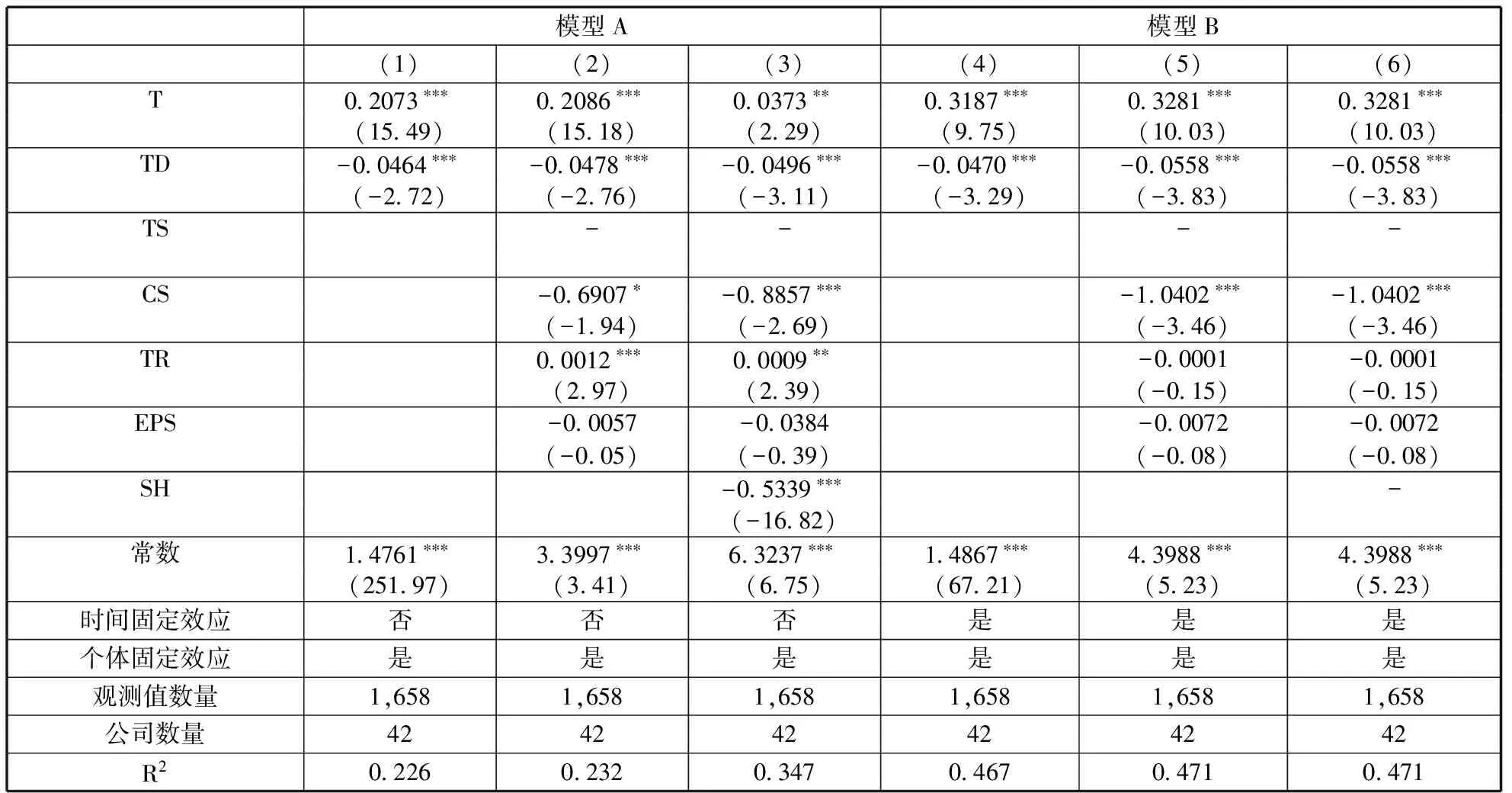

表3为基本面板模型的回归结果,其中模型A是在控制了常用的四个变量之后,分别通过三个衡量政策效果的指标来研究沪港通的开通对AH股溢价的影响。根据第(1)列的结果分析,T的系数显著为正数,可知沪港通开通之后AH股溢价出现了明显的增加,这与实际观察到的情况一致。为了尽可能地消除时间或者个体层面不可观测因素的影响,模型中加入了时间固定效应、个体固定效应。第(2)列的ASC项、第3列的QSC项系数均显著为正,从而印证了沪港通政策会对AH股溢价产生显著影响这一结论。

但是根据文献综述和理论研究部分的分析,沪港通的开通会加强两地之间的资本流动,资本账户开放程度的加深会通过各种渠道减小AH股之间的溢价。但是模型A的结果与本文的理论分析有悖,结合沪港通开通的时点和A股2014年底单边上涨的行情走势,这种反向关系可能是当时市场情绪造成的,为了剔除市场上投资者情绪的影响,在模型A的基础上加入反映市场情绪的指标(恒生H股指数/上证综指),即模型B。与模型A相比,模型B中 、ASC和QSC的系数均变成了负数且同样显著,同时SH的系数显著为负。经检验在模型B中,SH与其他解释变量没有显著的相关关系,比较两者调整后的R2,模型B略高于模型A,同时根据赤池信息准则,模型A的AIC为1.226、SC为1.231,而模型B的AIC为1.170、SC为1.176,说明模型B的拟合优度高于模型A。可见市场情绪对AH股溢价的影响非常大,表明在剔除市场情绪的影响之后,沪港通的开通有效地减小了沪市AH股溢价,与之前的理论分析一致。

表2 变量描述性统计

表3 基本面板模型回归结果

注:为了保证系数大小适宜,TS为总股本取对数之后的结果,ASC为沪港通每日成交金额加1之后取对数。为了保证EPS的即时性和准确性,此处的每股收益为动态每股收益,即TTM。根据Hausman检验的结果,可知运用固定效应模型是恰当的。***、**和*分别代表结果在1%、5%和10%的显著性水平下是显著的。

通过以上的结果可知,虽然恒生AH溢价指数在沪港通开通之后出现了明显的上升,但是根据模型A和模型B的结果比较,并结合资本账户开放、影响AH溢价的四大假说、资产定价模型和价格歧视理论,发现沪港通的开通可以减小AH股的溢价,实际上在剔除了其它因素的影响之后,沪港通的开通确实显著缩小了A股相对于H股的溢价。

综合上述分析,得出沪港通的开通能减小AH股溢价的结论。但是,该模型的缺陷是仅以沪市AH股作为研究对象,虽然可以通过控制多个变量以达到消除其它因素影响的作用,但是难免遗漏个别重要变量。为了更准确地研究政策实施的影响,下面采用反事实(counter-factual)的研究方法,即假设没有实施沪港通,AH的溢价的走势是怎样的,是否会与AH实际溢价有较大差异。但是我们无法观察到不实施沪港通时的结果,不过我们可以采用选取控制组替代的方法,即选择与实验组类似但没有受到沪港通影响的AH股,深市AH股作为同时在A股和H股上市的股票,可以作为控制组来研究沪港通政策开通的影响。为了保证控制组和实验组的匹配度更高、消除共同趋势以及样本选择性偏误的影响,下面采用倾向性得分匹配法(Propensity Score Matching, PSM)对沪市AH股和深市AH股进行相似度匹配。

(二) PSM分析和样本筛选

倾向评分匹配(Propensity Score Matching,简称PSM)是一种统计学方法,用于处理可观测的数据。在观察研究中,由于种种原因,数据偏差(bias)和混杂变量(confounding variable)较多,倾向评分匹配的方法正是为了减少这些偏差和混杂变量的影响,以便对实验组和控制组进行更合理的比较。比较常用的匹配方法有近邻匹配法(Nearest Neighbor Matching)、半径匹配(Radius Matching)和核匹配(Kernel Matching)。倾向评分匹配法适用于两类情形。一是对照组与实验组中可直接比较的个体数量很少;二是由于衡量个体特征的参数很多,从对照组中选出一个跟实验组在各项参数上都相同或相近的子集作对比变得非常困难。在一般的匹配方法中,我们只需要控制一两个变量即可,就可以很容易从对照组中选出一个拥有相同特征的子集,以便与实验组进行对比。但是在某型情形下,衡量个体特征的变量会非常多,这时想选出一个理想的子集变得非常困难。经常出现的情形是,控制了某些变量,但是在其他变量上差异很大,以至于无法将实验组和对照组进行比较。

为保证面板双重差分模型的准确应用,控制组和实验组在政策实施之前必须要有共同趋势。本文通过PSM的方法,找到匹配效果很好的两组数据,确保沪港通开通之前实验组和控制组共同趋势的存在。PSM方法还可以消除由于样本选择性偏误带来的影响,如果存在某些因素影响了某支AH股被选入沪港通标的的概率,则无法通过比较实验组和控制组的AH股溢价来分析沪港通政策的影响。而PSM法正是通过匹配得分相近(近邻法匹配)的样本,使得控制组和实验组对应样本的匹配得分(即进入沪港通标的的概率)相近,从而保证了样本选择的随机性,消除了政策的内生性影响。

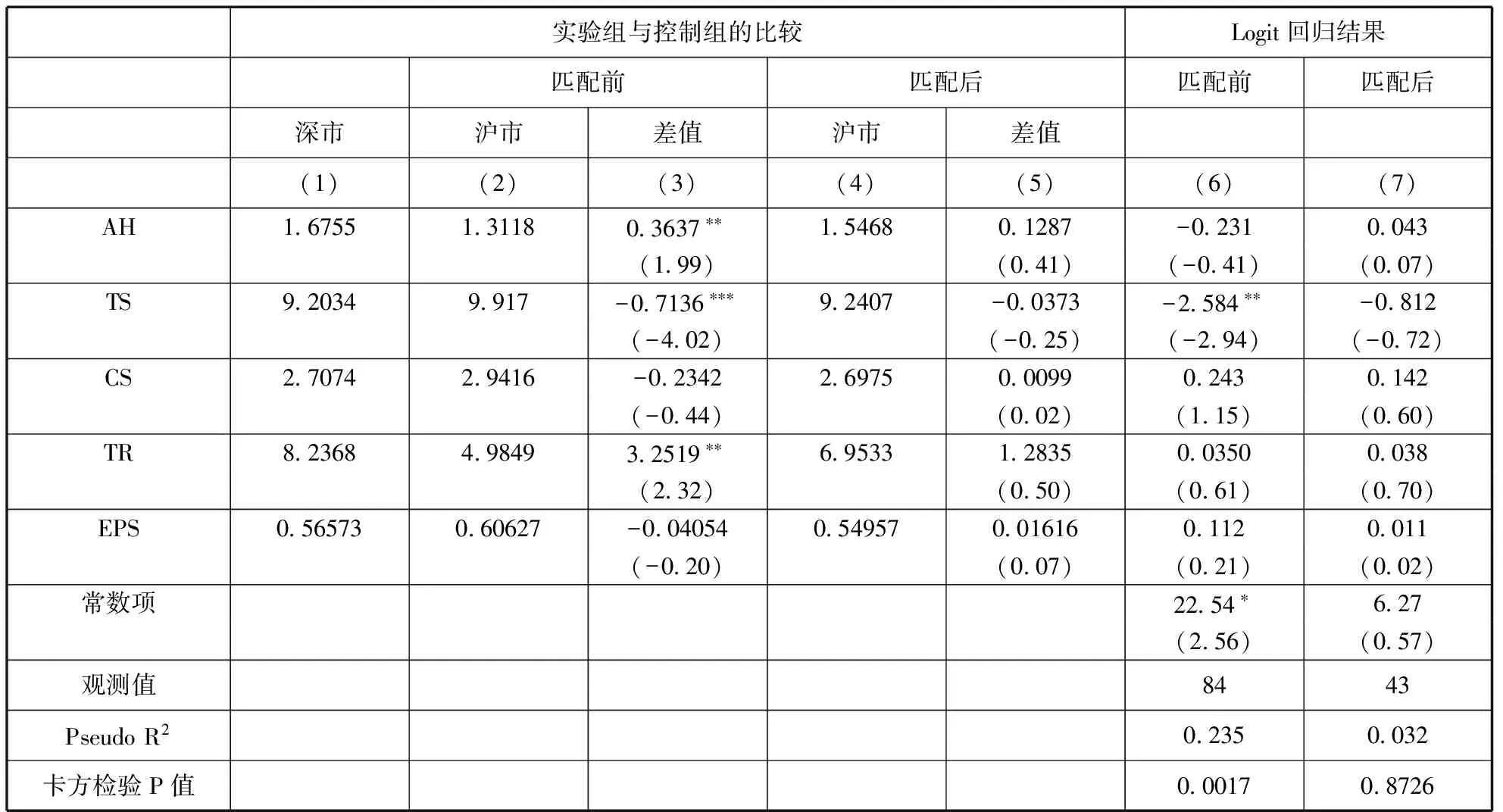

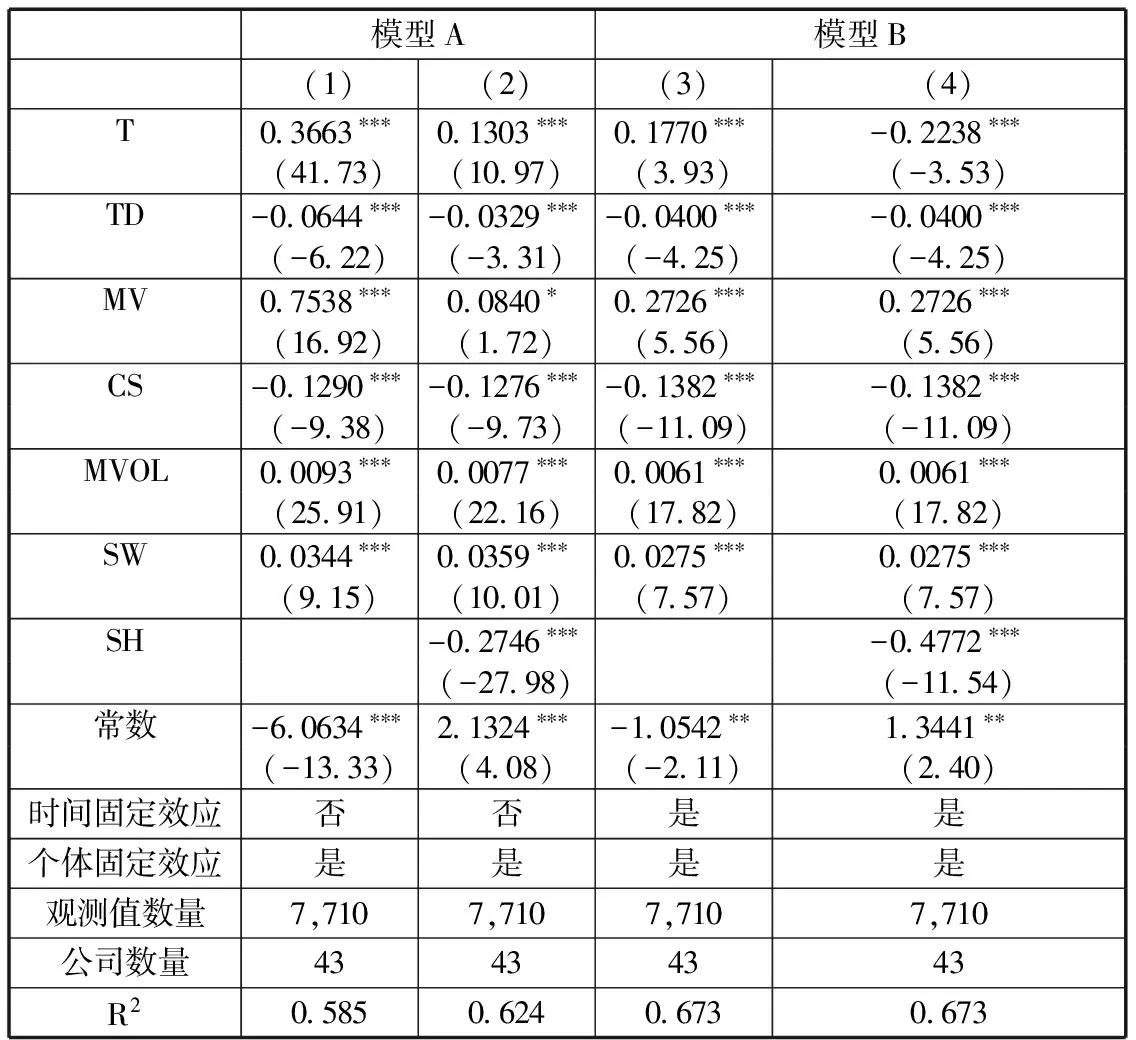

表4的列(1)至列(3)显示了匹配之前单个变量的比较结果,根据这个结果可以发现在匹配前沪市AH股有更低的溢价、更大的总股本、更低的相对换手率(A股换手率/H股换手率)。鉴于这两个组别之间的差异,如果直接用未经筛选的数据做面板双重差分模型的话,会得出不准确的结论。通过PSM方法,可以剔除样本选择性偏误带来的影响,研究沪港通政策实施对AH溢价影响的净效应。

本文在运用PSM方法时的匹配原则是近邻法(Nearest-Neighbor Matching)。倾向性得分是基于对Logit模型的估计,若样本属于深市AH股则因变量等于1,若样本属于沪市AH股则因变量等于0,选用的控制变量包括AH(AH股溢价)、TS(总股本)、CS(A股流通股本/H股流通股本)、TR(A股日换手率/H股日换手率)和EPS(每股收益),Logit回归结果如表3的列(6)所示。Pseudo R2为23.5%,整个模型卡方检验的P值为0.0017,远低于1%,说明选择的自变量有较强的解释力。

根据匹配前Logit模型的结果计算每个样本的倾向性得分(即预计的概率),然后运用近邻法对控制组和实验组的样本进行匹配。由于沪市AH股数量明显多于深市AH股,令深市AH股为实验组,1个深市AH股匹配4个沪市AH股。

下一步运用后期检验(Diagnostic Test)的方法评估匹配过程的准确性。首先,观察表3第(4)、(5)列,这是匹配之后单个变量的比较结果,可以发现所有的变量都无显著差异,但是有多个变量在匹配前是有显著差异的。另外,利用匹配之后的样本重新做Logit回归之后,Pseudo R2由23.5%急剧下降至3.2%(相比匹配前),卡方检验的P值也显示不能拒绝自变量系数的估计值全部为零的原假设(P值为0.8726)。所以本文认为经过PSM过程之后,已经将在多个维度差异明显的样本删除,控制组和实验组中剩余的样本可以作为研究的对象。

表4 PSM匹配前后对比及Logit回归结果

注:由于PSM法选择的匹配时点为政策冲击之前,本文选择2014年6月30日作为匹配的时点。考虑到样本量有限,对于AH股溢价、换手率等波动率比较大的变量,为了减小个别极端值影响匹配结果的可能性,这些变量的取值为沪港通开通之前某个时间段(2014年2月14日至2014年11月14日)的均值,样本的范围为84家在沪港通开通之前就已经在两地上市的公司。需要注意的是,由于深市AH股的公司明显少于沪市AH股的公司,故在进行PSM匹配时将深市AH股作为实验组、将沪市AH股作为控制组,对之后的面板双重差分模型的研究不构成不利影响。

***、**和*分别代表结果在1%、5%和10%的显著性水平下是显著的。

(三) 面板双重差分模型

由于沪港通开通的实施对象只包括沪市AH股,不包括深市AH股,因此沪港通开通可以看作是一个自然实验过程。进而假设D是代表AH股溢价的随机变量,而x=0和x=1分别表示沪市AH股(实验组)和深市AH股(控制组),那么沪港通开通之后,只有作为实验组的沪市AH股受到影响,因此政策对于沪市AH股溢价的影响应该为E(D|x=1)而政策对于深市AH股溢价影响为E(D|x=0),那么我们可以得到一个政策对不同市场股票溢价影响的因果关系,即沪港通开通对AH股溢价的净效果为:

E(D|x=1)-E(D|x=0)

同时也需要考虑时间层面的变化,即体现政策实施前后的效果差异。假设受政策影响前的AH股溢价为E(D|t=0),而政策影响后的AH股溢价为E(D|t=1),政策在时间水平的影响为:

E(D|t=1)-E(D|t=0)

在不同时间内,实验组和控制组的政策变化净效应为:

[E(D|x=1)-E(D|x=0)]-[E(D|t=1)-E(D|t=0)]

本文通过PSM方法对所有的AH股进行了筛选,总共有16家深市AH股公司、27家沪市AH股公司可以作为面板双重差分模型的研究样本。关于样本区间,与基本面板回归模型保持一致,选取沪港通开通前后各97个A股交易日,即2014年6月25日至2015年4月10日。面板双重差分模型采用和基本面板回归模型同样的变量进行实证分析,因变量是A股股价与H股股价的比值,与基本面板不同的是,双重差分模型需要加入组间虚拟变量(dummygroup)和时间虚拟变量和组间虚拟变量的交叉项(dummygroup×dummytime)。当样本属于实验组即沪市AH股时dummygroup=1,深市AH股对应的dummygroup=0;当实验组即沪市AH股处于沪港通开通之后时,交叉项dummygroup×dummytime=1,其它情况下dummygroup×dummytime=0。

在基本面板模型的基础上加入组间虚拟变量dummygroup(D)和组间虚拟变量与时间虚拟变量的交叉项dummygroup×dummytime(TD),本文回归的面板双重差分模型如下:

AHi,t=αi+β1Tt+β2Di+β3TDi,t+γControli,t+Dayt+Firmi+εi,t

其中AHi,t为公司i在t交易日的AH股溢价,通过A股收盘价除以H股收盘价(经过汇率折算)得到;Tt为时间维度虚拟变量;Di为组间虚拟变量;TDi,t为交叉项,这是本文重点研究的变量;Controli,t是一个四维向量,代表了i公司在t交易日的TS(总股本)、CS(流通股本之比)、TR(换手率之比)和EPS(每股收益);Dayt、Firmi分别代表时间固定效应、个体固定效应;εi,t为残差项。

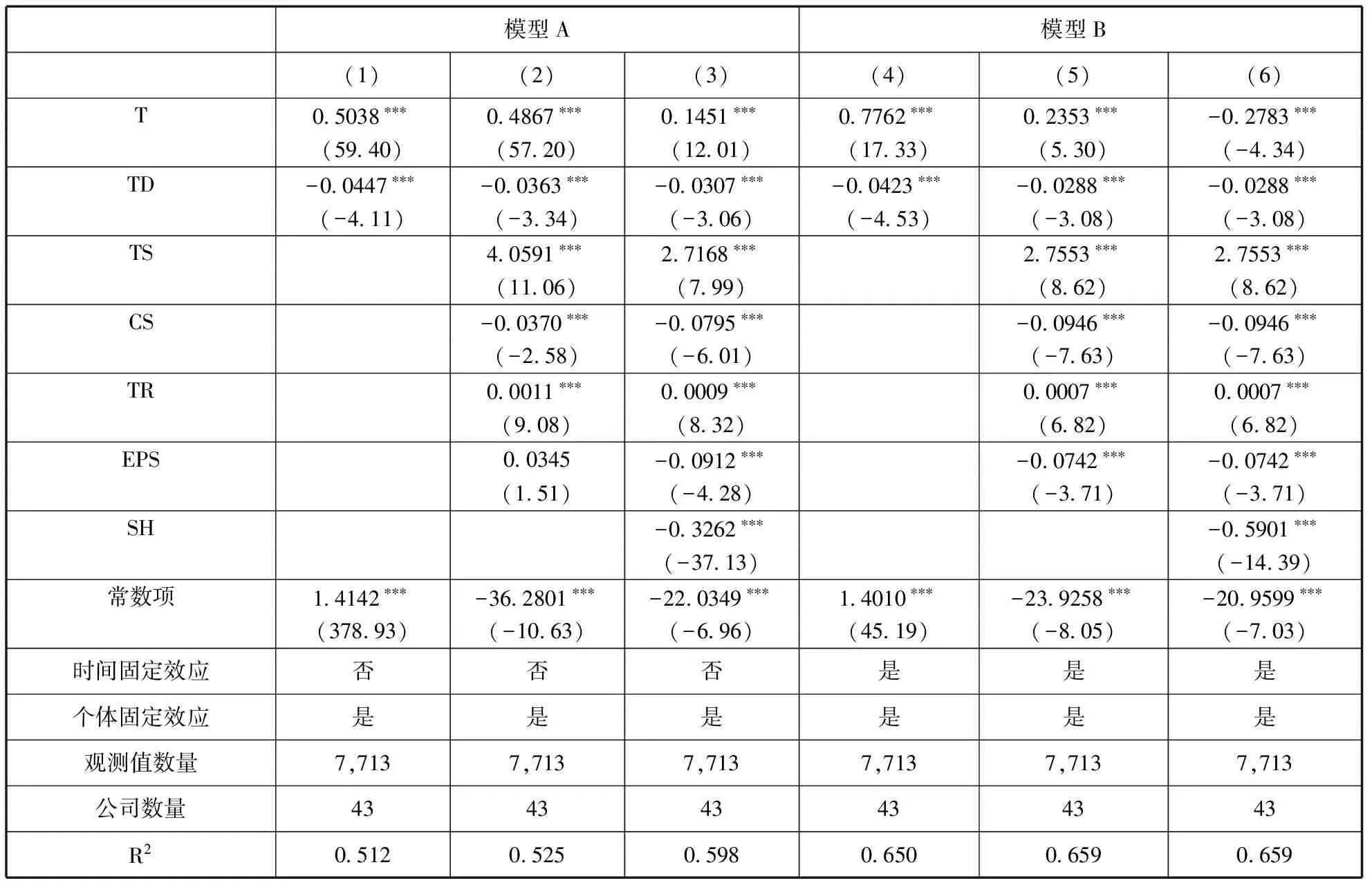

回归结果如表5所示,模型A的第(1)列没有加入其它控制变量,只运用固定效应模型对三个虚拟变量进行回归,交叉项系数非常显著且为负值,说明对于受到沪港通政策影响的沪市AH股来说,其AH股溢价较深市AH股有所减小,即可以认为沪港通的开通减小了AH股溢价。通过对学术界大多数相关实证研究的分析和借鉴,本文在(1)的基础上加入了分别代表四个假说的四个控制变量(TS、CS、TR和EPS),由模型A的(2)列可知,回归结果同样非常显著。加入市场情绪指标以反映两地市场波动的影响,(3)列的结果仍然显著,但是时间虚拟变量并没有像基本面板回归中一样由正值转为负值。为此加入时间固定效应,模型B(6)列的时间虚拟变量T的系数变成了负值,与理论分析部分的结论一致,这说明除了市场情绪之外,还存在其它不可观测的时间因素引起了AH股溢价的增加。

观察模型B(6)列控制变量系数的符号,发现除了总股本(TS)之外,其它控制变量的系数符号均与预计的情况一致。关于总股本系数显著为正,本文有以下两个解释:(1)随着两地会计准则趋同、交流的增加、通讯技术的进步,信息不对称现象对AH股溢价的影响越来越小;(2)由于2014年底A股行情的启动是由金融股(银行和券商)领涨,而金融股总股数一般较大,故表现出总股本越大AH股溢价越大的现象。

表5 面板双重差分模型回归结果

注:***、**和*分别代表结果在1%、5%和10%的显著性水平下是显著的。

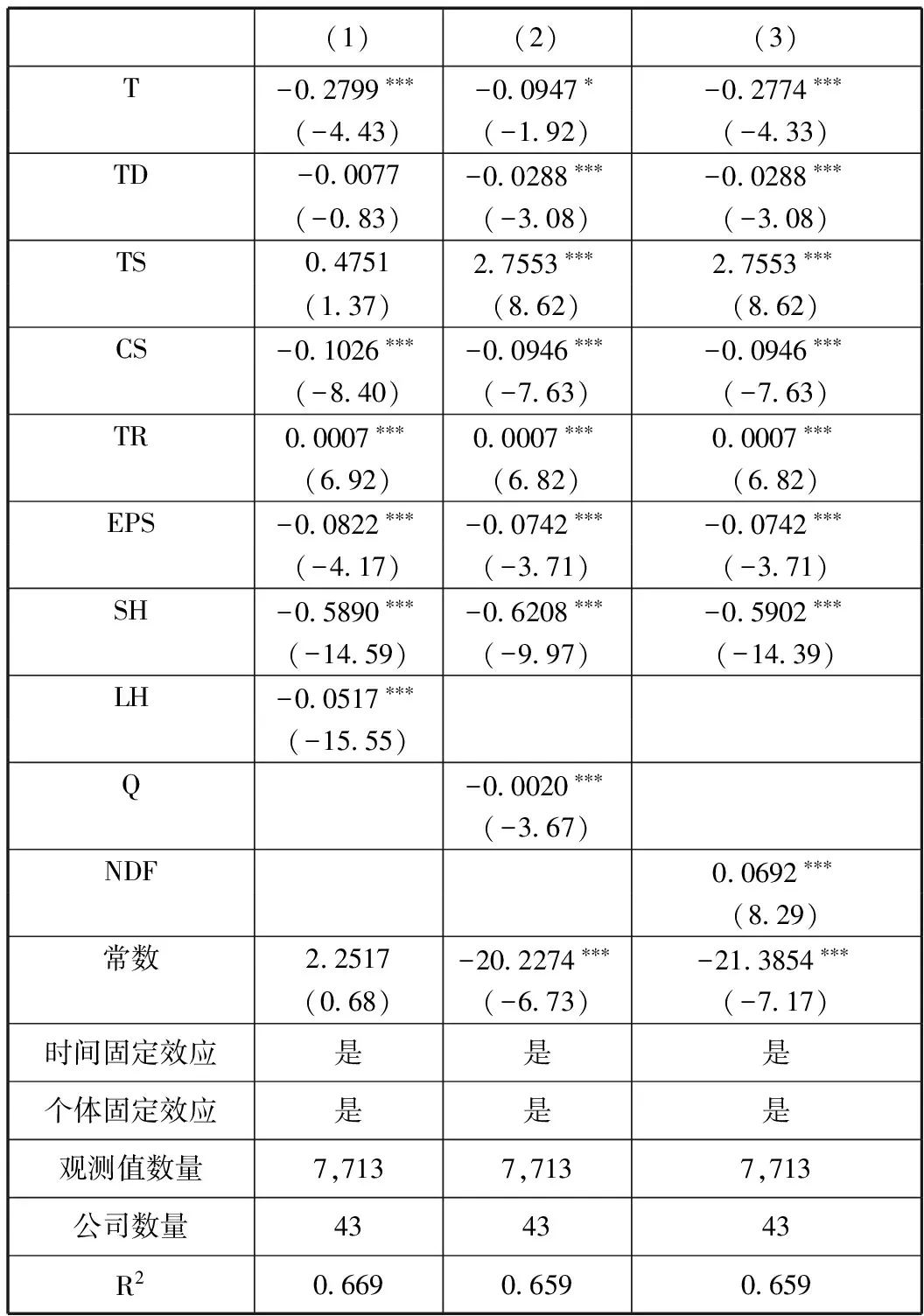

宋顺林(2015)[28]认为公司治理结构对AH股溢价也会产生影响,并选取了第一大股东持股比例作为反映公司治理结构的变量。本文同样以第一大股东持股比例(Largest Holding, LH)作为一个自变量加入上文的面板双重差分模型中,表6的第(1)列显示第一大股东持股比例对AH股溢价有显著的负向影响,即持股越集中(第一大股东持股比例越高)AH股溢价越小。宋顺林(2015)[28]和曲保智(2010)[25]均认为QFII、QDII的额度会减小AH股的溢价,本文考虑QFII、QDII和RQFII额度的因素,加入三者之和*为了使系数不会过小,本文加总QFII、QDII和RQFII额度之后除以10,000,得到变量Q,其中QFII和QDII均换算为人民币。(Q)作为自变量,根据表6第(2)列可知QFII、QDII和RQFII额度的增加会减小AH故溢价。这与沪港通的开通减小AH股溢价本质上是相通的,都是增加了资本账户的开放程度,资本的自由流动减小了多地上市公司的股票价格差异。

曲保智(2010)[25]认为预期汇率变化也是影响AH股溢价的一个重要因素。由于美元与港币以固定汇率挂钩,本文运用美元对人民币的无本金远期交割利率(NDF)表示预期汇率。表6第(3)列的结果显示NDF的系数显著为正,即人民币的贬值预期会减小AH股溢价。

4.稳健性检验

(1)改变样本的时间区间

前面模型研究的样本时间区间均为沪港通开通前后各97个交易日,主要是在参考了相关文献的基础上,尽可能多地选择可研究样本公司的数量。为了进一步说明样本时间区间选择的影响,下面对沪港通开通前后各20个交易日(2014年10月20日至2014年12月12日)的数据进行实证研究。首先用PSM方法对样本进行筛选*全样本总共有82家,较前后各97个交易日的样本少了两家公司(洛阳玻璃、中国中车),主要是因为这两家公司在沪港通开通时处于停牌状态,由于研究期间较短,故将之删除。,筛选之后用双重差分模型进行回归,发现交叉项TD的系数仍然显著为负,说明短期内沪港通的开通同样减小了AH股溢价。根据模型B的第(6)列TD项的系数,可知沪港通的开通短期内使得AH股溢价减小了约5.58%,比长期内(沪港通开通前后各97个交易日)2.62%的减小幅度更大,说明政策的影响随着时间的推移慢慢减小。

(2)更换控制变量

为了减小控制变量自主选择可能带来的偏差,本文用总市值(A股和H股总市值)代替总股本、月度成交金额之比(A股月成交金额/H股月成交金额)代替换手率之比、用日内振幅之比(A股日内振幅/H股日内振幅)代替每股收益。发现控制变量的更换并没有改变交叉项系数显著的事实,TD的系数仍然显著为负值,即沪港通的开通对AH股溢价的抑制作用仍然显著。

表6 增加变量后的回归结果

注:***、**和*分别代表结果在1%、5%和10%的显著性水平下是显著的。

表7 稳健性检验:短期双重差分模型回归结果

注:***、**和*分别代表结果在1%、5%和10%的显著性水平下是显著的。

表8 稳健性检验:更换变量后的回归结果

注:***、**和*分别代表结果在1%、5%和10%的显著性水平下是显著的。

五、结论与政策建议

通过资产定价模型和价格歧视模型的理论分析,结合AB股溢价的相关假说,本文发现AH股溢价产生的原因是境内投资者和境外投资者的预期回报率不同,而不同回报率产生的主要原因是信息不对称、差别需求、流动性差异、风险差异等。上市公司可以通过分配A股和H股的数量,利用不同类投资者的需求函数进行差别定价。沪港通的开通会增加资本账户的开放程度,有利于两地投资者的沟通和资本的自由流动,从而减小了两地投资者信息获取能力和投资风格的差异,并且相对程度上增加境内投资者的可投资品种、提高部分港股的流动性,最终会使得AH股溢价减小。

论文在控制了相关因素并剔除市场情绪、时间层面不可观测因素的影响后发现,沪港通的开通确实减小了AH股的溢价,短期内影响效果要大于长期影响效果。通过运用双重差分模型,在证明了差别需求假说、流动性假说和风险差异假说的基础上,还发现集中持股度的增加、QFII、QDII和RQFII额度的增加、人民币的贬值预期均会减小AH股溢价水平。为促进国内外资本市场的互联互通,提高国内企业全球配置资源和利用全球资金的能力,本文提出如下几条政策建议:

第一,继续推动资本账户开放,扩大国内资本市场开放程度。资本的跨境流动能够减小AH股溢价,增加两地投资者地交流和沟通。同时,沪港通作为我国多层次证券市场的一部分,为我国的证券市场增添了活力,有利于我国证券市场国际地位的提升。虽然沪港通的开通在一定程度上提升了我国证券市场的国际地位,但是我国内地的监管、税收、交易制度等尚未完全与国际接轨。沪港通、深港通和沪伦通可以推动国内证券市场的改革,从而进一步确认我国证券市场的国际地位。

第二,在进一步开放资本账户、推动证券市场改革的同时,要健全证券市场的监管机制,防范系统性的金融风险。沪港通开通之后,两地市场尤其是A股市场出现了剧烈的震荡,与资本的双向流动可能存在一定的关系。随着将来我国证券市场国际地位的提升,受到的国际经济金融冲击也会随之增加,需要建立健全证券市场监管机制,保证我国金融体系的稳定。

[1]Lamont O A, Thaler R H. Anomalies: The law of one price in financial markets[J]. The Journal of Economic Perspectives, 2003, 17(4): 191-202.

[2]Long J B D, Shleifer A, Summers L H, et al. Noise trader risk in financial markets[J]. Journal of Political Economy, 1990, 98(4):703-738.

[3]Bailey W, Jagtiani J. Foreign ownership restrictions and stock prices in the Thai capital market[J]. Journal of Financial Economics, 1994, 36(1): 57-87.

[4]Hietala P T. Asset pricing in partially segmented markets: Evidence from the Finnish market[J]. The Journal of Finance, 1989, 44(3): 697-718.

[5]Domowitz I, Glen J, Madhavan A. Market segmentation and stock prices: Evidence from an emerging market[J]. The Journal of Finance, 1997, 52(3): 1059-1085.

[6]Stulz R M, Wasserfallen W. Foreign equity investment restrictions, capital flight, and shareholder wealth maximization: Theory and evidence[J]. Review of Financial Studies, 1995, 8(4): 1019-1057.

[7]Bailey W, Chung Y P, Kang J K. Foreign ownership restrictions and equity price premiums: What drives the demand for cross-border investments?[J]. Journal of Financial and Quantitative Analysis, 1999, 34(04): 489-511.

[8]Chakravarty S, Sarkar A, Wu L. Information asymmetry, market segmentation and the pricing of cross-listed shares: theory and evidence from Chinese A, and B, shares[J]. Journal of International Financial Markets Institutions & Money, 1998, 8(3-4):325-356.

[9]Amihud Y, Mendelson H. Liquidity and stock returns[J]. Financial Analysts Journal, 1986, 42(3):43-48.

[10]Longstaff F A. How much can marketability affect security values?[J]. The Journal of Finance, 1995, 50(5): 1767-1774.

[11]Ma X. Capital controls, market segmentation and stock prices: Evidence from the Chinese stock market[J]. Pacific-Basin Finance Journal, 1996, 4(2): 219-239.

[12]Su Q, Chong T T L, Yan I K M. On the convergence of the Chinese and Hong Kong stock markets: a cointegration analysis of the A and H shares[J]. Applied Financial Economics, 2007, 17(16): 1349-1357.

[13]Cai C X, McGuinness P B, Zhang Q. The pricing dynamics of cross-listed securities: The case of Chinese A-and H-shares[J]. Journal of Banking & Finance, 2011, 35(8): 2123-2136.

[14]Seasholes M S, Liu C. Trading imbalances and the law of one price[J]. Economics Letters, 2011, 112(1): 132-134.

[15]Kim S, Kim S, Choi Y. Determinants of international capital flows in Korea : Push vs. Pull Factors[J]. Korea & the World Economy, 2013, 14(02):447-474.

[16]Doukas J A, Wang L. Does the bonding effect matter in a more integrated capital market world?[J]. Journal of International Money and Finance, 2014, 47: 162-184.

[17]Gordon M J. The investment, financing, and valuation of the corporation[M]. RD Irwin, 1962.

[18]Chan, Mark K. & Kwok, Simon.Connecting the markets? recent evidence on China’s capital account liberalization[R].Working Papers, University of Sydney, School of Economics, 2014-11.

[19]刘 昕. 中国 A, H 股市场分割的根源分析[J]. 南开管理评论, 2004, 7(5): 19-23.

[20]杨 娉,徐信忠, 杨云红. 交叉上市股票价格差异的横截面分析[J]. 管理世界, 2007 (9): 107-116.

[21]巴曙松,朱元倩, 顾 媞. 股权分置改革后A+H股价差的实证研究[J]. 当代财经, 2008(5):51-56.

[22]胡章宏,王晓坤. 中国上市公司 A 股和 H 股价差的实证研究[J]. 经济研究, 2008(4): 119-131.

[23]宋 军,吴冲锋. 国际投资者对中国股票资产的价值偏好:来自A-H股和A-B股折扣率的证据[J]. 金融研究, 2008(3):103-116.

[24]王维安,白 娜. A 股与 H 股价格差异的实证研究[J]. 华南金融研究, 2004, 19(2): 31-39.

[25]曲保智,任力行,吴效宇,等. H 股对 A 股的价格折让及其影响因素研究[J]. 金融研究, 2010 (9): 160-170.

[26]施辰瑞,许学军. 沪港通下A-H股套利方式研究[J]. 改革与开放,2014(23):7-8.

[27]张 昭,李安渝,秦良娟. 沪港通对沪港股市联动性的影响[J]. 金融教学与研究,2014(6):59-62.

[28]宋顺林,易 阳,谭劲松. AH股溢价合理吗——市场情绪,个股投机性与AH股溢价[J]. 南开管理评论, 2015,(2): 92-102.