创建存款保险风险评估预警机制相关问题研究

2017-03-08丁劲光徐齐玲

丁劲光+徐齐玲

摘 要:建立存款保险风险评估预警机制,对银行机构资本安全及管理进行事前督导,可以实现对问题机构的早期纠正,对金融风险做到“早预警”、“早处置”。本文提出了建立宁夏地方法人金融机构存款保险风险评估预警机制的构成、指标体系、权重及区间。并结合工作实际,对宁夏部分地方法人金融机构存款保险风险评估预警机制进行了实证分析,得出建立宁夏地方法人金融机构存款保险风险评估预警机制的启示和相关经验。

关键词:地方法人;存款保险;风险评估预警

中图分类号:F830.31 文献标识码:B 文章编号:1674-0017-2016(11)-0062-05

2008年金融危机以来,在对危机处置中存款保险制度的表现、作用、机制功能等不断评估和深刻反思的基础上,国际社会逐渐认识到应赋予或加强存款保险制度中的早期纠正机制,风险的预测和预防要比危机的事后处理更为有效和经济。本文结合工作实际,对宁夏地方法人金融机构存款保险风险评估预警机制进行了大胆探索和实证分析,实现对问题机构的早期纠正,对金融风险做到了“早预警”、“早处置”,对于维护辖区金融稳定和社会经济可持续发展,有着十分重要的现实意义。

一、建立存款保险风险评估预警机制的構想

(一)存款保险风险评估预警系统的构成

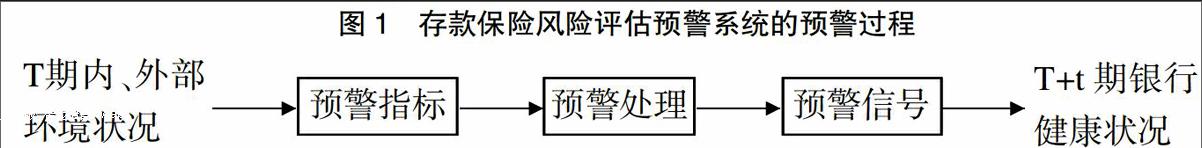

存款保险风险评估预警系统的预警过程是通过输入预警指标,系统对指标进行处理,输出真实、有效的预警信号,对未来一定时间银行的健康状况进行预测,以便决策者及时采取适当的防范措施。图1描述了存款保险风险评估预警系统的预警过程。

(二)存款保险风险评估预警对象

区域法人金融机构是具有区域系统重要性影响的风险媒介,一般情况下,地方法人金融机构稳健性状况较国有商业银行弱,其经营好坏将直接关系到辖区金融稳定。同时,也为与投保机构存款保险的缴纳工作相一致,我们将存款保险风险评估预警的对象设计为宁夏辖区中小法人金融机构,包括具有独立法人资格的城市商业银行、农村商业银行、县级农村信用合作联社、村镇银行。

(三)存款保险风险评估预警指标体系的设计

1.存款保险风险评估预警指标体系框架

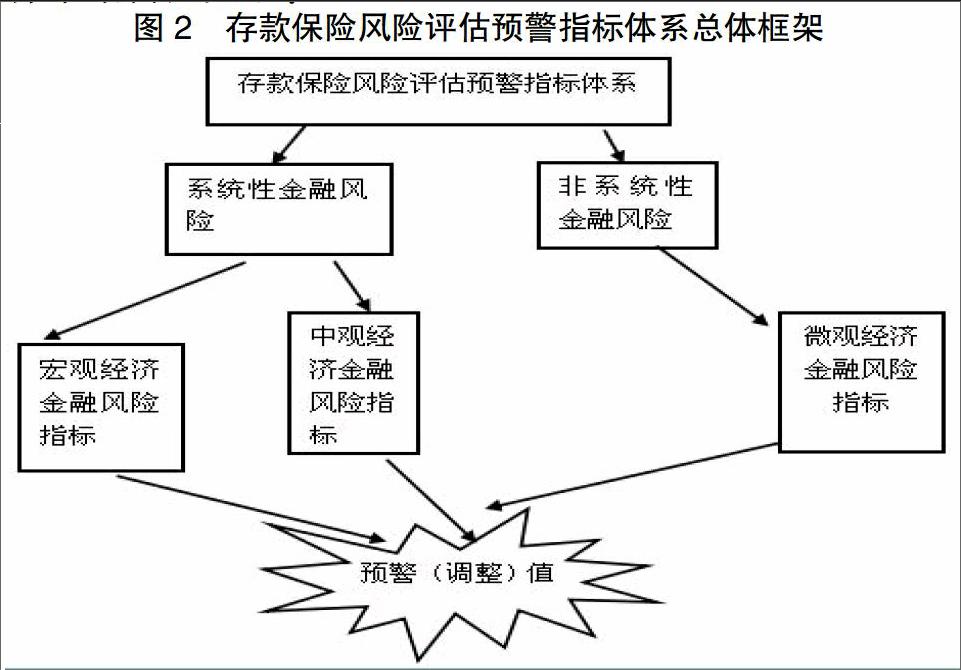

目前,我国维护金融稳定框架要求对宏观经济、金融机构、金融市场、金融基础设施和金融生态环境5大方面进行分析和监测。因此,本文所构建的存款保险风险评估预警指标体系也要能够全面体现这些方面的情况。同时,根据商业银行所面临的系统性风险和非系统性风险,预警指标体系可考虑设立宏观经济金融风险指标、中观经济金融风险指标和微观经济金融风险指标三大类,其中,宏观经济金融风险指标和中观经济金融风险指标预示的是系统性金融风险,微观经济金融风险指标预示非系统性金融风险。此外,为解决重大风险事件发生时,量化预警方法灵敏度不足的问题,本文尝试建立了存款保险风险评估预警调整机制。存款保险风险评估预警指标体系结构图如下:

2.定性指标。在对地方法人金融机构的存款保险风险评估预警中加入定性指标,目前科学性难实现。其中原因主要包括:一是国际上仅有极少数国家考虑定性信息并将其量化,可参考性不强;二是宁夏辖区地方法人金融机构成熟度还不高,股东结构、内部控制、管理层素质等都难以准确评估,再加之风险评估预警的监管人员经验判断也容易导致偏差等。因此,在存款保险风险评估预警的初始阶段急于加入定性指标是不严谨的。随着相关不利因素的消除和客观形势的发展,定性指标的加入和经验判断的作用发挥,在未来将被合理考虑。

3.宁夏存款保险风险评估预警指标体系结构

根据以上分析,本文设计的宁夏存款保险风险评估预警指标体系由3大风险预警层次,8种风险类型,共23项预警指标构成,详见表1。

4.宁夏存款保险风险评估预警区间与权重空间

(1)宁夏存款保险风险评估预警区间的划分

根据综合评分的高低将金融机构的评估预警结果分为A、B、C、D、E、F等六个等级,以判断各个地方法人金融机构经营状况的好坏。其中A级代表安全,表示营运状况健全;B级代表基本安全,表示营运状况尚健全;C级代表轻度风险,表示营运状况稍弱,业务经营存有缺陷;D级代表风险,表示业务操作有缺陷,须进行改善;E级代表严重风险,表示业务经营有重大缺陷,业务状况须及时调整;F级代表危机,表示各指标均处于危机状态,银行面临倒闭风险,详见表2。

(2)宁夏存款保险风险评估预警指标临界值与权重空间

在指标体系形成后,下一步是确定各预警指标的预警区间临界值以及权重赋值。预警区间临界值的选取主要基于业界公认标准和专家意见,对没有公认标准且专家意见不一致的情况,本文针对辖区经济金融发展特点采取历史数据比较法确定该指标的预警区间临界值。预警指标权重体系的确定主要借鉴了层次分析法(AHP)思想,对风险类型及预警指标3个层次均采用了专家赋值法。各预警指标权重、预警区间详见表3。

(3)指标数据的综合度量

一是指标数据的标准化处理。本文已经统一设置不同风险状态及其预警区间上、下限,将每一指标根据其在不同风险预警区间上限和下限的相应位置,按照相同的比例映射到风险等级区间的对应位置。即对于任意一个指标Ui的实际值,可通过与其对应风险评判等级的A、B、C、D、E和F进行对比,从而得出该实际值对应某一风险评判等级的隶属度,从而得出每个评价指标的评价系数R,隶属函数如下:

当Ui的实际值∈A级时,R=1.00;

当Ui的实际值∈B级时,R=0.85;

当Ui的实际值∈C级时,R=0.70;

当Ui的实际值∈D级时,R=0.60;

当Ui的实际值∈E级时,R=0.40;

当Ui的实际值∈F级时,R=0.00;

二是预警值的综合度量计算。将各预警指标值映射为标准分数值后,最后一步是将各指标分数进行综合处理,得到总体预警值。计算方法如下:

总体预警值计算方法如下:总体预警值(T)=(A+B+C)*100

总体预警值(T)是取值在[0,100]之间,其值越小,风险程度越大,反之则越小。通过比较各预警时段(季度或半年度)该值的大小,可以监测和预警地方法人金融机构早期风险,为区域经济政策及存款保险风险控制决策提供参考依据。

(4)对核心指标风险评估预警得分进行修正

一是对系统性金融风险核心指标风险评估预警得分的修正。比照前述指标体系构建思路,我们同样把重大事件划分为2大层次,分别是宏观经济金融风险重大事件和中观经济金融风险重大事件。并把事件风险重要性划分为一般风险和严重风险两种程度。从性质上看,一般风险指事件发生后,主要冲击人们心理预期,风险基本处于可控范围,未发生实质性损失;严重风险指事件的结果已击溃人们的心理预期,风险很大程度上不可控,产生了实质性的风险损失。以20分为限根据参考指标的异常表现或超范围表现情况酌情修正扣分,扣分为α。

二是对非系统性金融风险核心指标风险评估预警得分的修正。由于指标的联动性,参考指标体现了核心指标的内部结构及主要变化。因而,在对核心指标进行风险评估预警的基础上考察参考指标的表现并对核心指标风险评估预警得分进行适度修正是必要的。如果考察的参考指标也符合风险评估预警标准,则不再对核心指标扣分。否则,则以20分为限根据参考指标的异常表现或超范围表现情况酌情修正扣分,扣分为β。

根据核心指标风险评估预警得分和参考指标表现评价情况计算最后的风险评估预警综合评价得分为:T*= T-α-β

二、宁夏存款保险风险评估预警实证分析

本文实证基础数据中的经济类数据来自宁夏自治区统计局,金融类数据来自人民银行及银监部门的统计报表以及地方法人金融机构报送的报表。我们根据前文设计的宁夏存款保险风险评估预警指标体系,运用层次分析法综合评价的思路计算了宁夏辖区6家地方法人金融机构2015年末的金融风险预警值。

2015年末,宁夏部分地方法人金融机构存款保险风险评估预警值最高为96.7分,最低为71.3分,分别处于【安全】和【轻度风险】预警区间内。从部分地方法人金融机构存款保险风险评估预警值的得分情况看,与人民银行对各地方法人金融机构非现场监测情况基本一致,也符合地方法人金融机构的实际稳健性状况。

三、创建存款保险风险评估预警机制启示

从我行的实践与探索来看,我们认为“存款保险风险评估预警机制”科学规范、可操作、可应用、可复制、可推广。

(一)存款保险风险评估预警机制更具全面性。宁夏存款保险风险评估预警系统所涵盖的指标范围较为全面,涉及经济金融领域的多个方面,不仅包括银行业相关的监测指标,而且包括经济运行指标、社会发展指标和金融生态环境指标,指标之间互相联系,互相补充,能够客观、全面地反映金融风险的变化状况,具体由3大风险预警层次,8种风险类型,共23项预警指标构成。

(二)存款保险风险评估预警机制更具规范性。在设计出存款保险风险评估预警指标体系后,本文根据层次分析法建模思路给出了存款保险风险评估预警指标体系的权重,然后开展了实证分析,通过实证研究显示,本文所设计的存款保险风险评估预警指标体系能够映射宁夏地方法人金融机构金融风险的实际情况,指标体系中各指标的先行性、系统性等特征證明其达到一定的预警能效,因此较好地验证了宁夏存款保险风险评估预警指标体系设计的科学性和合理性原则。

(三)存款保险风险评估预警机制更具可操作性。在宁夏存款保险风险评估设计预警指标体系时,充分考虑已有资料来源的限制及资料渠道的真实可靠程度,尽量选用具有标准统计规范的数据,并且保证每一项存款保险风险评估预警指标均有数值表现,能够从广泛的统计指标数据中获取,比较容易采集。

(四)存款保险风险评估预警机制更具借鉴性。创建适合当地地方法人金融机构风险特点的存款保险风险评估预警指标体系,为决策者掌握和控制地方法人金融机构金融风险提供有效的诊断依据,我行从三个方面作了创新,值得借鉴。一是设计了一套重大风险事件预警调整的方法,为未来遇见重大经济金融事件的评估做好基础。二是预警系统中更加重视宏观经济因素的影响。目前,风险预警系统主要是针对单体银行风险的,但宏观经济变量与银行风险之间的交互作用也不可忽视。美国联邦存款保险公司曾指出,对于小型银行和地方性银行,宏观经济变量对其经营表现有很大影响。三是注重评估结果的运用。依据不同的评估结果,人民银行将对地方法人金融机构采取不同的管理措施,包括风险提示、约见谈话等,以促进被评估机构形成自我约束、自我调节、自我完善、自我发展的良性发展机制,维护辖区金融稳定。

参考文献

[1]边永平.国外存款保险制度中的早期纠正机制研究[J].甘肃金融,2014,(1):52-54。

[2]迟国泰,冯雪,赵志宏.商业银行经营风险预警模型及其实证研究[J].系统工程学报,2009,(4):408-416。

[3]梁景云,谢喜.建立金融风险预警机制的若干构想[J].南方金融,2005,(2):34-36。

[4]宋莹.金融风险早期预警体系研究:国外理论文献综述[J].西部金融,2015,(2):83-86。

[5]吴海霞,邢春华,孙婵娟.运用“信号分析法”建立我国金融风险预警系统[J],金融论坛,2004,(6):51-56。

The Study on Issues of Creating Deposit Insurance Risk

Assessment Early Warning Mechanism

——Based on the Risk Early Warning of Ningxias Local Corporate Financial Institutions

DING Jinguang XU Qiling

(Wuzhong Municipal Sub-branch PBC,751100)

Abstract: Establishing the deposit insurance risk assessment early warning mechanism to supervise and direct the capital safety and management of banking institutions in advance may realize the early correction of institutions with problems in the earlier period, and may realize “early-warning” and “early-disposition” of financial risks. The paper proposes the constitution, indicators system, weight and scope of deposit insurance risk assessment early warning mechanism of Ningxias local corporate financial institutions. Combined with the practices, the paper empirically analyzes the deposit insurance risk assessment early warning mechanism of some local corporate financial institutions in Ningxia, thus gets relevant experiences and enlightenment about establishing the deposit insurance risk assessment early warning system of Ningxias local corporate financial institutions.

Keywords: local corporate financial institution; deposit insurance; risk assessment early warning

責任编辑、校对:党海丽