中国金融中心体系研究:现实格局、大国特征与优化对策

2017-03-08李冕

李冕

摘 要:近年来,我国多地争相发展金融业,并相继出台金融中心建设规划。从全国着眼,金融中心建设必须通盘考虑,有必要对中国金融中心体系进行科学研究和系统梳理。鉴于金融中心是金融集聚的最终产物,本文从金融规模、金融密度、金融深度三个维度构建指标体系,通过因子分析对全国287个样本城市的金融集聚指数测算表明,中国金融中心体系呈现出“多中心、多层次”的大国特征,并从中筛选出40个金融中心城市,以优化大国金融空间格局。

关键词:金融中心体系;金融集聚;大国特征

中图分类号:F830.92 文献标识码:B 文章编号:1674-0017-2016(11)-0032-05

一、引言

金融是现代经济的核心,随着我国经济的快速发展,各地争相发展金融服务业,目前中国内地已有多个城市明确提出了建设区域、国家甚至国际金融中心的战略构想与规划。一方面,金融中心是实体经济发展到高级阶段的必然产物,中国经历了改革开放后30多年的快速发展,目前已经成为全球第二大经济体,顺应这样的客观趋势,重点发展一批有条件、有基础、有潜力的金融中心城市,有利于支持实体经济的持续发展与转型升级;另一方面,作为金融集聚的最终结果,金融中心的形成和发展具有一定的客观规律,因此对于目前我国金融中心建设的热潮需要进行冷静思考。

对于中国这样一个幅员辽阔、人口众多的大型经济体,不少研究者都曾指出“单中心”的金融格局是难以支撑的,大国经济发展需要多个金融中心的支撑。例如,陆大道(2015)就认为,中国将逐步形成2-3个具有国际意义的国家金融中心,并与若干次级金融中心形成布局合理的体系。从国际经验的比较来看,中国的国土面积与欧洲相当,而欧洲已经拥有了伦敦、法兰克福、巴黎、苏黎世等多个具有国际影响力的金融中心。那么,中国作为全球第二大经济体,在现有的基础上发展多个金融中心也是具有现实基础的。关键问题是,不同金融中心的集聚水平和发育程度究竟如何?这些金融中心之间是以一种怎样的关系与层次存在?针对这些问题,必须要通盘考虑,对中国金融中心体系进行科学研究和系统梳理,才能够明确定位、理顺关系,为推进金融中心建设、优化金融空间格局奠定基础。

二、文献综述

近年来,学术界越来越重视对中国金融中心体系的研究。倪鹏飞和孙承平(2005)利用模糊曲线模型计算出中国43个城市的金融竞争力指数,并据此判断上海和北京为全国性金融中心,广州、大连、重庆等7个城市为区域金融中心。冯邦彦和谭裕华(2007)从金融地理学的视角描绘了中国金融中心体系的空间蓝图,提出“香港—上海—北京”轴心,即香港面向华南,上海面向华东,北京面向华北,同时与若干区域金融中心展开竞合关系。梁小珍等(2011)利用灰色关联分析和聚类分析等方法评价了中国21个大中城市金融竞争力,得出上海为国际金融中心,北京、深圳为全国性金融中心,广州、天津等7个城市为核心区域性金融中心,杭州、青岛等其他城市为次级区域性金融中心,由此形成一个服务全国、面向国际的多层次金融中心体系。目前国内对于金融中心的评价比较权威的是综合开发研究院(中国·深圳)从2009年5月开始发布的“中国金融中心指数”(CFCI),该指数从金融产业、金融机构、金融市场、金融生态等维度对中国金融中心城市进行排名,并划分为全国性金融中心和区域金融中心两个层次。从2015年9月的發布结果来看,上海、北京和深圳三大全国性金融中心的“马太效应”更加明显,其他区域金融中心也出现了层次化趋势。

总的来看,这些文献对于本文的研究提供了重要借鉴,但也存在值得改进之处。首先,现有文献在样本选择上多为重点大中城市,如果将样本范围扩展至覆盖全国的近300个地级及以上城市,从中进行筛选和比较,有利于更全面地考察中国金融中心体系。其次,现有文献都已关注到了中国金融中心体系的层次性,但目前在层次划分上还是以全国性和区域性为主,实际上一些研究已经注意到区域性金融中心的分层化趋势。因此,本文的研究将增加省域金融中心的层次,原因有两点:第一,部分区域金融中心的水平相对较低,特别是在西部地区,一些被规划为区域金融中心的省会城市实际上主要是在本省发挥功能,定位为省域金融中心可能更加合适;第二,我国部分省份的经济体量、人口规模和辖区面积已经和一些小型经济体相当,发展省域金融中心有利于支持区域经济协调发展。

三、金融集聚指数的构建与测算

金融中心是金融集聚的最终结果,城市是金融中心的空间载体。因此,本文借鉴茹乐峰等(2014)的研究思路,通过构建城市金融集聚指数对中国金融中心体系进行划分和梳理。

(一)指标体系

测度金融集聚水平的方法包括空间基尼系数、HHI指数、EG指数、区位商等单一指标以及综合指标体系法。相比于单一指标,综合指标体系法能够更加全面系统地考察金融集聚的各个维度,国内外最具权威性的金融中心报告一般都是通过建立综合指标体系来进行测算和排名。例如英国伦敦金融城Z/Yen智库编制的全球金融中心指数(GFCI),就是从金融人才、营商环境、市场发展程度、基础设施和一般性征例等方面建立指标体系,对全球46个金融中心进行研究。

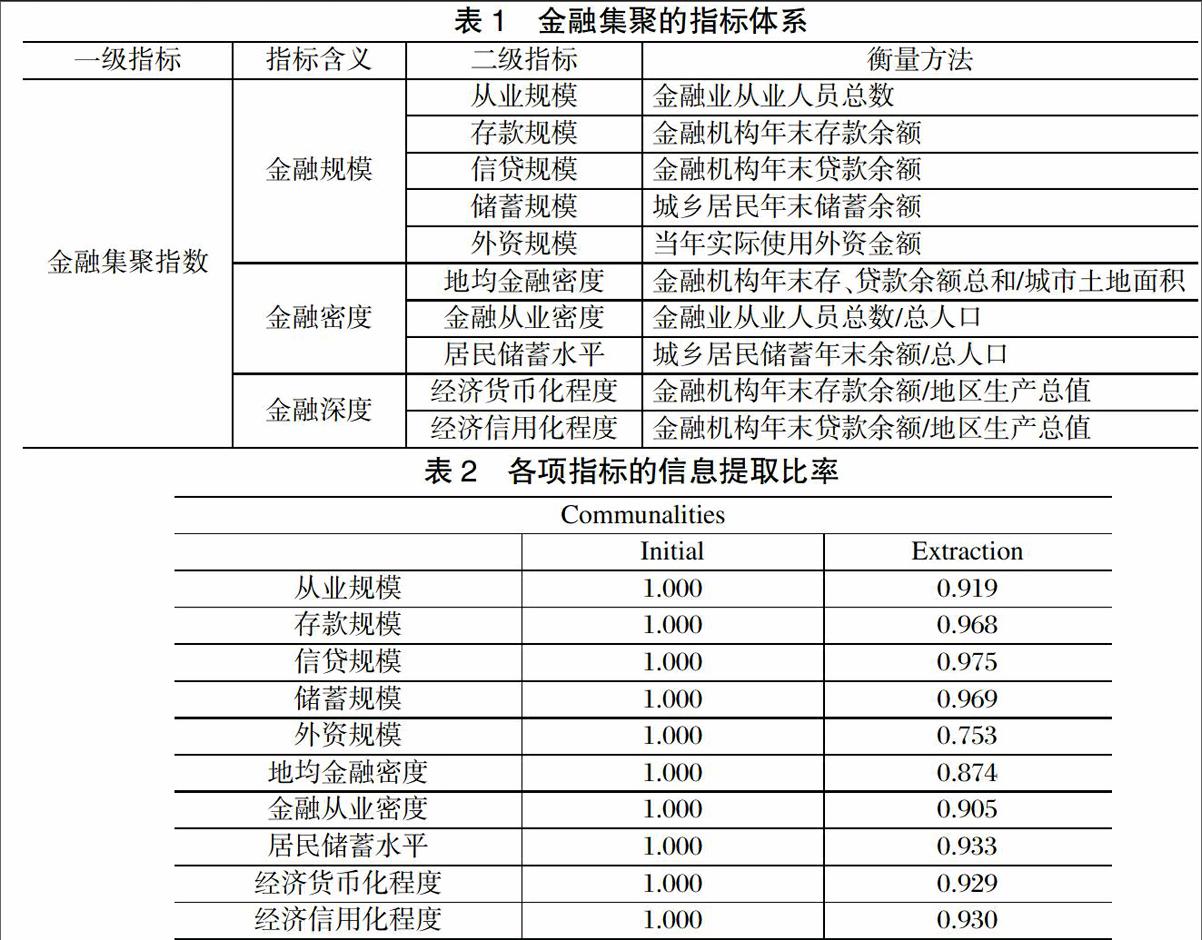

本文通过参考相关文献,基于城市层面数据的可得性,构建了包括金融规模、金融密度、金融深度3个维度的金融集聚指标体系。其中,金融规模维度包括从业规模、存款规模、信贷规模、储蓄规模、外资规模;金融密度维度包括地均金融密度、金融从业密度、居民储蓄水平;金融深度维度包括经济货币化程度和经济信用化程度(如表1)。运用SPSS软件对中国内地具有系列统计数据的287个地级及以上城市的金融集聚水平进行因子分析,数据来源于《中国城市统计年鉴》。

(二)因子分析

首先对以上10个指标的相关系数矩阵进行统计检验,以判断是否适合进行因子分析。KMO值为0.764,适合进行因子分析。Bartlett's检验的概率接近0,拒绝相关系数矩阵为单位矩阵的原假设。因此,各指标具有较强的线性关系,适合提取公共因子,进行因子分析。从各指标中提取的信息比率基本保持在85%以上,说明信息的损失较小(如表2)。

根据特征值大于1的原则提取前3个因子,这3个因子的累积方差贡献率达到91.548%,以上10个指标降维为3个因子(如表3)。为了更好地理解因子的经济意义,采用方差最大法对因子进行正交旋转,得到因子荷载矩阵。其中第一因子在金融从业规模、存款规模、信贷规模、储蓄规模、外资规模等5个指标上荷载较高,可以归纳为金融集聚的规模因子,方差贡献率达到42.727%;第二因子在地均金融密度、金融从业密度、居民人均储蓄等3个指标上荷载较高,可以归纳为金融集聚的密度因子,方差贡献率达到27.695%;第三因子在单位GDP的存款余额和贷款余额这2个指标上荷载较高,可以归纳为深度因子,方差贡献率达到21.126%。

以方差贡献率为权重对主因子进行加权处理,得到各个城市的金融集聚指数。计算公式为:

F=(F1×42.727 + F2×27.695 + F3×21.126)/91.548

其中F为金融集聚指数,F1代表金融集聚的规模因子,F2代表金融集聚的密度因子,F3代表金融集聚的深度因子。所有样本城市的金融集聚指数均值为0,标准差为1,得分越高代表金融集聚的水平越高,反之代表金融集聚的水平越低。得分为正的城市说明金融集聚水平高于样本城市平均水平;得分为负的城市说明金融集聚水平低于样本城市平均水平,金融服务的能力较弱。

四、现实格局:“多中心、多层次”的大国特征

根据样本城市金融集聚指数的测算结果,将样本城市依次划分为4个层次:全国性金融中心、区域性金融中心、省域金融中心、地方金融节点,其中前三个层次决定了中国的金融中心体系(如表4)。

(一)全国性金融中心

北京、上海和深圳的金融集聚指数全部大于3,远高于全国其他城市,可以定位为全国性金融中心。这三大金融中心分别是环渤海、长三角和珠三角经济圈的中心城市,能够面向全国发挥金融服务功能。其中,北京、上海的金融集聚指数分别高达4.968、4.913,全国性金融中心的地位稳固,特别是在规模总量方面绝对优势明显,未来也有望进一步扩大国际影响力;深圳的金融集聚指数达到3.321,虽然与北京、上海仍存在一定差距,但明显领先于其他城市,且近年来金融业增加值连续保持两位数的增长速度,特别是要素交易平台、互联网金融等新型金融业态纷纷落户深圳,发展潜力巨大。

(二)区域性金融中心

广州、天津、成都、重庆、杭州、苏州、大连、南京、西安、宁波、武汉等11个城市的金融集聚指数大于1,虽然低于北京、上海、深圳,但也高于一般的省会城市,能够跨越省域范围对更大区域形成金融辐射,可以定位为区域性金融中心。其中,广州为珠三角乃至华南地区的金融中心;天津为京津冀乃至华北地区的金融中心;杭州、南京为长三角乃至华东地区的金融中心,苏州、宁波也具有较高的金融集聚水平,能够形成区域联动发展;武汉为华中地区的金融中心;大连为东北地区的金融中心;成都、重庆为西南地区的金融中心;西安为西北地区的金融中心。

(三)省域金融中心

其余所有的省会城市和计划单列市,以及东莞、佛山、无锡等少数得分超过0.5的地级市,金融集聚指数远高于所选取样本平均水平,能够超越城市属地,在省域范围发挥金融服务功能,可以定位为省域金融中心。

(四)地方金融节点

其余地级市的金融集聚水平较低,一般仅在属地内发挥金融功能,特别是很多金融集聚指数小于0的城市,得分低于全国平均水平,需要接受其他城市的金融辐射。这类城市可以定位为地方性金融节点城市。

由此,从全国287个样本城市中筛选出了40个金融中心城市,构成中国的金融中心体系,并呈现出“多中心、多层次”的大国特征:全国层面出现了北京、上海、深圳三大国家金融中心,分别对应着环渤海、长三角、珠三角这三个发展水平最高、市场发育最成熟的经济圈,拥有广阔的经济腹地,能够发挥圈层效应依次接续次级的区域、省域金融中心,对全国发挥辐射带动作用。

五、优化中国金融中心体系的对策建议

顺应中国金融中心体系的大国特征,坚持“多中心、差异化”和“多层次、网络化”的发展原则,优化大国金融空间格局。

(一)优化“多中心、差异化”的大国金融空间格局

建议围绕京沪深三大金融中心,构建大国金融“多中心、差异化”发展格局。从形成轨迹来看,上海是由经济中心自然演化为金融中心的典型代表,目前全国层面主要的金融市场基本都集中在上海;北京作为决策中心,是高级信息最集中也最不对称的城市,吸引了众多国家级金融机构总部集聚;深圳作为经济特区和典型的移民城市,在金融改革创新方面一直走在全国前列,互联网金融、私募金融、民营银行等新型业态不断集聚。顺应不同的形成轨迹,建议采取差异化的功能定位:上海是全国性金融市场中心,应进一步拓展金融市场的广度和深度,对长三角、长江经济带乃至全国的经济发展提供金融服务;北京是全国性的金融决策、管理和信息中心,发挥着金融宏观调控和维护金融稳定的重要职能;深圳是全国性金融改革创新中心,新型金融机构和金融业态的发展对全国“大众创业、万众创新”发挥带动和示范效应,人民币国际化为深化深港金融合作提供了有利契机并有望在未来共建全球性金融中心。通过差异化功能定位,有利于这三大金融中心发挥比较优势,实现优势互补、共创合作共赢的良好局面。

(二)构建“多层次、网络化”的大国金融中心体系

建议依托“全国性金融中心—区域性金融中心—省域金融中心”的等级层次,构建“点、线、面”相结合的金融中心网络系统。在节点功能上,依托金融中心城市的枢纽作用和溢出效应,促進不同功能间的差异互补和同类功能间的协同合作;在空间联系上,推进金融市场一体化,破除地方保护和行政壁垒,依托发达的金融基础设施和协同管理机制,促进资金、人才、信息等金融要素的自由流动;在网络协同上,通过各层次金融中心的互联互通和互补互动激发网络外部性(network externality),分享网络的规模经济和范围经济,形成相对独立又彼此关联的网络系统。这样“多层次、网络化”的金融中心体系在纵向上能够实现各层次的无缝接续,在横向上既适度倾斜又覆盖全域,有利于促进区域经济协调发展。

参考文献

[1]Kindleberger, C. P. The Formation of Financial Centers: A Study in Comparative Economic History [M]. Princeton Studies in International Finance NO.36, Princeton University,1974.

[2]冯邦彦,谭裕华.论我国金融中心的层级体系———基于金融地理学的视角[J].国际经贸探索,2007, (4): 61-65。

[3]梁小珍,杨丰梅,部慧,车欣薇,王拴红.基于城市金融竞争力评价的我国多层次金融中心体系[J].系统工程理论与实践,2011,(10):1847-1857。

[4]陆大道.首都北京正成为国家经济中心[N].中国科学报,2015-03-20(2)。

[5]倪鹏飞,孙承平.中国城市:金融中心的定位研究[J].财贸经济,2005,(2):17-22。

[6]茹乐峰,苗长虹,王海江.我国中心城市金融集聚水平与空间格局研究[J].经济地理,2014,(2):58-66。

[7]殷剑峰.关于“金融中心”和上海金融中心的再认识[J].中国金融,2009,(13):20-21。

[8]张祥.京沪深三大金融中心比较[J].中国经济报告,2014,(4):97-104。

The Study on Financial Center System in China: Real Pattern, Huge

Countrys Feature and Optimizing Strategies

LI Mian

(Xian Branch PBC, Xi an Shaanxi 710075)

Abstract:In recent years, there are many cities in China that have competed to develop the financial industry and proposed to build the financial center. From the national perspective, the construction of the financial center should be considered as a whole, and it is necessary to scientifically study and systematically view Chinas financial center system. Owing to that the financial center is the final result of the financial agglomeration, the paper constructs the index system from the aspects of the financial scale, density and depth, calculates the financial agglomeration index of 287 sample cities through factor analysis. The calculation shows that Chinas financial center system presents a huge countrys feature of “multi-centers, multi-levels”. The paper screens out 40 financial center cities to optimize the huge countrys financial center spacial pattern.

Keywords: financial center system; financial agglomeration; huge countrys feature

責任编辑、谢华军