2016上海、重庆二市百强企业的对比分析报告

2016-12-23徐信艳刘冰瑶

徐信艳+刘冰瑶

上海是长江流域经济最发达的城市,规模实力国内屈指可数,上海100强企业(以下简称:上海百强)集中显示了上海企业的雄厚实力。重庆是西南经济最发达城市,近几年加快了改革开发的步伐,经济持续高速增长,重庆100强企业(以下简称:重庆百强)成长性突出。本报告主要就2016上海和重庆两市百强企业进行对比分析,研究这两个直辖市的百强企业在成长性、规模、效益等方面的不同之处,从而为沪渝企业的做大做强、相互借鉴、取长补短,共同推进长江流域经济的持续增长提供参考。

一、沪渝百强企业业绩的对比分析

1. 经营规模分析

从总量指标上看,上海百强2015年实现营业收入51053.51亿元,比上年的48636.06亿元,同比增长4.97%。重庆百强2015年实现营业收入14700.68亿元,比上年的14549.63亿元,增长1.04%。上海百强企业的营业收入总量明显高于重庆,增长比重庆高近4个百分点。纵向比较,沪渝两市百强企业营收增长率都明显放缓,其中上海百强下降4.69%,重庆百强下降10.32%,营收增长的下降与宏观经济形势密切相关。

上海百强2015年实现净利润3245.15亿元,比上年的2888.35亿元增长12.35%。重庆百强2014年实现净利润670.73亿元,比上年的651.81亿元增长2.90%。纵向比较,上海百强净利润增幅明显,企业经营活力凸显,而重庆百强则降幅明显。

上海百强2015年实现总资产200113.14亿元,比上年的172578.25亿元,增长15.96%;重庆百强2015年实现总资产28529.10亿元,比上年的25500.17亿元,增长了11.88%。显然,上海的资产总规模绝对量和增长率都明显高于重庆。

2. 集中度分析

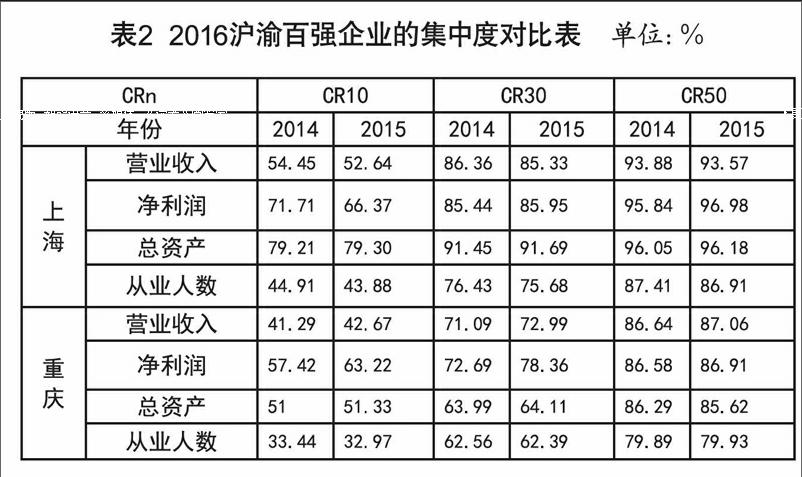

集中度主要反映企业的数量及其相对规模的分布结构。其中,CRn表示前n位企业在某项经济指标上占总体的占比。例如,当采用营业收入统计时,CR10表示前10位企业的营业收入占营业收入总额的占比。本报告采用CR10、CR30 CR50这三个指标来衡量,对沪渝两市百强企业进行统计,数值如表2所示:

根据表2中显示的结果,上海百强企业中前10位企业2015年的营业收入占比52.64%,净利润占比66.37%,总资产占比79.30%,从业人数占比43.88%,其中,营收指标、净利润指标与从业人数指标较之上年略有下降,总资产数指标则略有上升;同期,重庆百强中前10位企业2015年的营业收入占比42.67%,净利润占比63.22%,总资产占比51.33%,从业人数占比32.97%,四项指标除从业人数外,其他三项指标均呈现了上升态势。再结合前30位企业、前50位企业的同类指标值来分析,上海企业的经济指标的占比仍高于重庆企业。这说明上海企业百强中排名靠前的大企业在营业收入、净利润,总资产规模和员工人数方面具有更高的集中度,重庆百强企业的占比相对较低,集中度的提升还有较大空间,也说明较小规模企业的经营状态比较活跃,有一定的竞争力。

3. 盈利能力分析

在盈利能力方面,上海百强2015年总资产收益率的平均值是1.62%,较之上年的1.67下降了0.05%,净资产收益率指标的平均值是9.95%,较之上年的8.85%上升了1.10%。重庆百强2015年总资产收益率的平均值是2.35%,较之上年的2.56%下降了0.21%,净资产收益率指标的平均值是12.25%,较之上年的11.90均略上升0.35%。从整体上看,沪渝二地企业在盈利能力方面保持平稳状态,上海百强则呈现出复苏迹象。

4. 纳税贡献分析

从总量指标上看(如表4所示),上海百强2015年的纳税总额达到3916.14亿元,比上年的3663.45亿元,增长252.69亿元,增长了6.90%;重庆百强2015年的纳税总额达到907.18亿元,比上年的836.02亿元,增长70.16亿元,增长了8.50%。上海百强的纳税总额远高于重庆,但增长率略低于重庆。

从营业收入纳税贡献率(即纳税额占营业收入的比例)上看,上海百强2015年平均纳税比例达到7.67%,较上年的7.51%略有回升;重庆百强2015年平均纳税比例达到6.17%,比上年的5.75%略有回升。上海百强营业收入纳税率高于重庆百强,也表示了上海企业的税负高于重庆企业;上海百强营业收入纳税贡献率上升1.86%,重庆百强企业上升7.30%,说明重庆百强企业税负弹性较大。

5. 就业和用工效率分析

从沪渝百强企业的就业人数规模看,上海百强2015年为166.61万人,比上年的164.63万人增长1.20%,用工规模略有回升;同期,重庆百强为88.84万人,比上年的90.87万人减少2.23%,呈现持续下降态势。客观地分析,用工规模变化在一定程度上与宏观经济整体不景气以及产业升级程度相关联。

上海百强2015年实现人均营业收入306.43万元,比上年的259.42万元增长18.12%;人均占有资产1201.09万元,比上年的1048.27万元增长14.58%;人均利税23.50万元,比上年的22.25万元增长5.62%。重庆百强2015年实现人均营业收入165.48万元,比上年的160.12万元增长3.35%;人均占有资产321.14万元,比上年的28063万元增长14.44%;人均利税10.21万元,比上年的,9.20万元增长10.98%。

由此可见,上海百强企业由于人均占有总资产额的数量庞大,比重庆高出3.74倍,拉动了人均营业收入额和人均利税额方面比重庆高出许多,且人均营业收入增长率高出重庆14.77个百分点,但从人均利税增长率指标看,重庆增速明显高于上海。同时,结合近几年的数据,两市百强企业用工人数整体呈缩减趋势,且重庆百强缩减幅度整体略低于上海。由此可见,沪渝两市百强企业发展的动力各有不同,上海百强主要依靠资金的集聚,重庆百强企业仍在一定程度上依赖劳动力的投入。

6. 行业分布分析

从百强企业的行业构成来看,沪渝二地产业结构有较大区别。

上海百强中制造业企业有37家,实现营业收入22664.01亿元,占比44.39%(占比指行业数据占100强企业合计收入的比率,下同),净利润965.26亿元,占比29.74%,资产总额25478.42亿元,占比12.73%;农业无企业进入百强;建筑业9家,实现营业收入3806.36亿元,占比7.46%,净利润90.12亿元,占比2.78%,资产总额3904.78亿元,占比1.95%;服务业54家,实现营业收入24583.14亿元,占比48.15%,净利润2189.78亿元,占比67.48%,资产总额170729.94亿元,占比85.32%。

重庆百强企业中制造业47家,实现营业收入8431.66亿元,占比57.36%,净利润292.81亿元,占比43.66%,资产总额7745.07亿元,占比27.15%;农业1家,实现营业收入55.82亿元,占比0.38%,净利润3.40亿元,占比0.51%,资产总额126.60亿元,占比0.44%;建筑业15家,实现营业收入1320.53亿元,占比8.98%,净利润36.74亿元,占比5.48%,资产总额1449.01亿元,占比5.08%;服务业37家,营业收入4892.67亿元,占比33.28%,净利润337.79亿元,占比50.36%,资产总额19208.43亿元,占比67.33%。

由上述数据分析,上海百强在行业占比上,服务业营业收入比制造业高3.76个百分点,服务业净利润比制造业高37.74个百分点,总资产更是比制造业高72.59个百分点。重庆百强企业中,服务业在营业收入、净利润占比较去年略有下降,且与上海相比明显较低。这一特点说明,上海的创新转型经济战略及“四个中心”建设成效初显,服务业发展迅速,积累了大量的资金,成为经济发展的主要动力;重庆地处中部,是新兴的直辖市,制造业成为城市经济发展的主要动力,而服务业尚处在积累资金蓄势待发的过程。

二、沪渝百强企业发展差异的原因分析

1. 沪渝百强企业发展状况的差异特征:

(1)上海百强的营业收入、净利润和资产总量高于重庆百强。2015年,上海百强的营业收入、净利润、总资产增长率打破了前几年连续低于重庆的格局,其中净利润增长率高出重庆9.45个百分点。

(2)上海百强在营业收入、净利润、资产规模的集中度略有放缓,表现出上海特大型企业的扩张能力不再强劲;重庆百强企业的集中度整体稍低,说明相对规模较小的企业更具竞争力,但较之去年集中度呈增长趋势,反映出重庆企业扩张势头逐渐明显。

(3)上海百强总资产收益率低于重庆0.73个百分点,且纵向比较而言,幅度在逐渐缩小;净资产收益率高出重庆1.10个百分点,这说明上海百强的盈利能力逐步回升。

(4)上海百强的纳税总额远高于重庆,但纳税总额增长率低于重庆。上海、重庆两地的营业收入纳税贡献率均有回升,且重庆的回升幅度高于上海。总体来看,上海大企业的税负明显高于重庆。

(5)上海百强用工人数增长,扭转了连续缩减态势,重庆百强用工人数继续减少;沪渝两市人均利税额均有增长,其中重庆增幅高出上海5.36个百分点,但上海人均利税额是重庆的2.42倍。两市人均利税增长均依赖于人均营业收入和人均占有资产的快速增长,同时因2015年用工人数的减少而在一定程度上拉高了人均利税额。

(6)沪渝两市百强企业产业结构占比反映了我国东、西部经济发展的现状。上海服务业在净利润和总资产方面占比较高,重庆制造业营业收入占比较高。

2. 沪渝两市百强企业发展现状差异特征的原因分析

根据数据分析,结合两市的区位特征、地理环境、产业布局等因素,造成以上特征的原因主要有以下几方面:

(1)经济新常态下,政府推出了一系列稳增长、调结构、促改革、惠民生、防风险的政策组合,效果显现,产业结构持续优化,百强企业增长率得以回升。从整体上看,在复杂多变的国内外经济环境下,沪渝两市百强企业不但保持了稳步增长的势头,而且较之上年,净利润增长率与总资产增长率都有明显提高,其中,上海的净利润增长率达到12.35%,,这与上海率先加快创新转型、产业结构调整密切相关,而营业收入、总资产增长率的持续复苏则得益于近年来上海经济已经进入转型带来发展时期,经济增长对制造业的依存度逐渐下降,服务业的高速增长拉动了百强企业的整体业绩。重庆地处西南内陆,正处在新一轮经济开发期,近几年的高速增长主要得益于工业制造业的支撑,且服务业发展态势也总体平稳,活力逐渐释放。总体上,经济新常态下,国家出台的各项措施更加重视企业发展的内在动力与潜在活力,沪渝两地均抓住了这一宏观机遇,不断加快转型创新的步伐,积极应对经济下行压力,使得2015年两市百强企业在经营规模、盈利能力方面继续呈现出复苏迹象。

(2)扩张态势依然存在,沪渝动力有所不同。从百强企业行业结构看,沪渝两市的农业、建筑业企业所占比重都很低,服务业和制造业所占比重较高。由于沪渝两市的经济基础和发展阶段不同,服务业和制造业在沪渝两市扮演了不同的角色。上海城市经济正处于产业转型期,在“创新驱动,转型发展”的方针指导下,上海有选择的发展先进制造业,一般制造业已处于限制或淘汰中,资金和人才正在继续向服务业注入,推动了现代服务业以较高速度发展,服务业企业不仅占百强企业的数量达到54家,净利润和总资产的比重分别达到67.48%和85.32%,继续保持着扩张的态势。重庆尚处于新一轮开发期,制造业是经济发展的重要动力,继续扩张势所难免,同时服务业的占比有所增加,也预示着重庆制造业的发展将会带动服务业的发展。

(3)经过长期的深厚积累,上海百强在营业收入、资产等方面已经有了相当的规模,正由于基数较高,规模扩张的速度已经明显放缓,表现为上海企业在有些增长率上低于重庆的现象。重庆的制造业和服务业规模还相对较小,规模扩张、做大企业是主要目标,相信重庆的两大产业在近年内还将延续较高的规模增长。

(4)总体资产收益率有待提高。2015年上海百强尽管在资产规模上有了较大幅度提高,但总资产收益率仍略低于2014年。数据显示上海百强中制造业的总资产收益率和净资产收益率都比较高。整体总资产收益率比较低的主要原因是,百强企业中金融业(包括银行业、保险业)、基础设施行业(如航空业、航运)等高资产低收入企业占比较高,影响了整体资产效率的提升。在上海建设“四个中心”的背景下,金融业和基础设施行业的规模扩张还将将继续,且扩张速度将超过制造业,因此,上海百强的资产效率在近几年内,难以有明显的改善。重庆百强企业今后的发展也可能因服务业的发展,遇到上海同样的问题。

三、上海企业未来发展的对策建议

(1) 完善税收制度,营造良好外部环境

上海企业在纳税贡献率方面明显高于重庆企业。要继续完善税收制度,努力形成完善、平等的税收体系,提升上海企业的竞争力。对先进制造业和现代服务业给予一定的财税政策的支持,促进他们加快发展。

(2)加快制造业转型升级,促进产业结构协调发展

在全球产业升级和国内经济转型的双重压力下,与上海服务经济快速发展形成鲜明对比的是,上海制造业下降幅度较快。服务业与制造业的过大差距将会对制造业造成一定的挤压效应。作为国际大都市的上海,应该发展以高新技术推进的高端、先进制造业,加快制造业转型升级,促进服务业增长与制造业增长协调发展。

(3) 优化创新转型机制,激发国有企业经营活力

上海百强中有51家国企,它们的营收、资产规模占有绝对优势,若盈利能力进一步增强,将明显提升上海的整体经济实力。上海应继续深化国资改革,大力落实对国有企业实行分类监管、发展混合所有者经济以及组建国有资本投资运营平台等政策,持续优化国企创新转型的各项机制,出台有利措施,激发国有企业的经营活力与竞争力,以更好地发挥国企的“排头兵”作用。

(4) 落实相关扶持政策,推动民营企业做大做强

上海民营企业只有30家上榜,营业规模仅占11.04%,表示上海民营企业做大做强的空间还很大,应进一步落实融资等相关扶持政策,增强对上海民营企业的扶持力度,推动民营企业做大做强,对于进一步激活上海经济活力意义长远。

(作者单位:上海电力学院)