中国特色的家族财产信托

2016-12-20张运才王伯英

张运才 王伯英

王宝强婚变事件持续发酵,引发业内对家族信托的广泛关注,“假如王宝强做了家族信托”的文章刷爆朋友圈。明星设立家族信托已不是新鲜事儿,梅艳芳、沈殿霞、王菲等均设立过家族信托,他们或许成功或许失败。事实上,家族信托核心功能的实现很大程度上依赖于基于法律环境的信托架构的搭建。本文将以案例形式梳理现阶段国内家族信托业务的服务内容及其主要功能,以便更清晰和直观的认识国内家族信托业务的发展现状。

目前,国内参与家族信托及“类家族信托”业务的相关主体包括商业银行、信托公司、保险公司、第三方财富管理机构、律师事务所等。国际上,家族信托的功能常被称为“CATS”,即保密性、资产保护、税务筹划和传承计划。在国内信托登记制度不完善、信托税收制度不明确及无判例可循的现实条件制约下,多数从业机构更倾向于以全权委托资产管理为切入点,在资产保值增值服务上下足功夫,并从不动产、股权及保险金信托等方面寻求创新的突破口。总结来看,在现有框架下,国内家族信业务主要围绕资产配置、事务管理、财富传承、保险信托、公益慈善及上市结構等六个方面开展。

资产配置保值增值

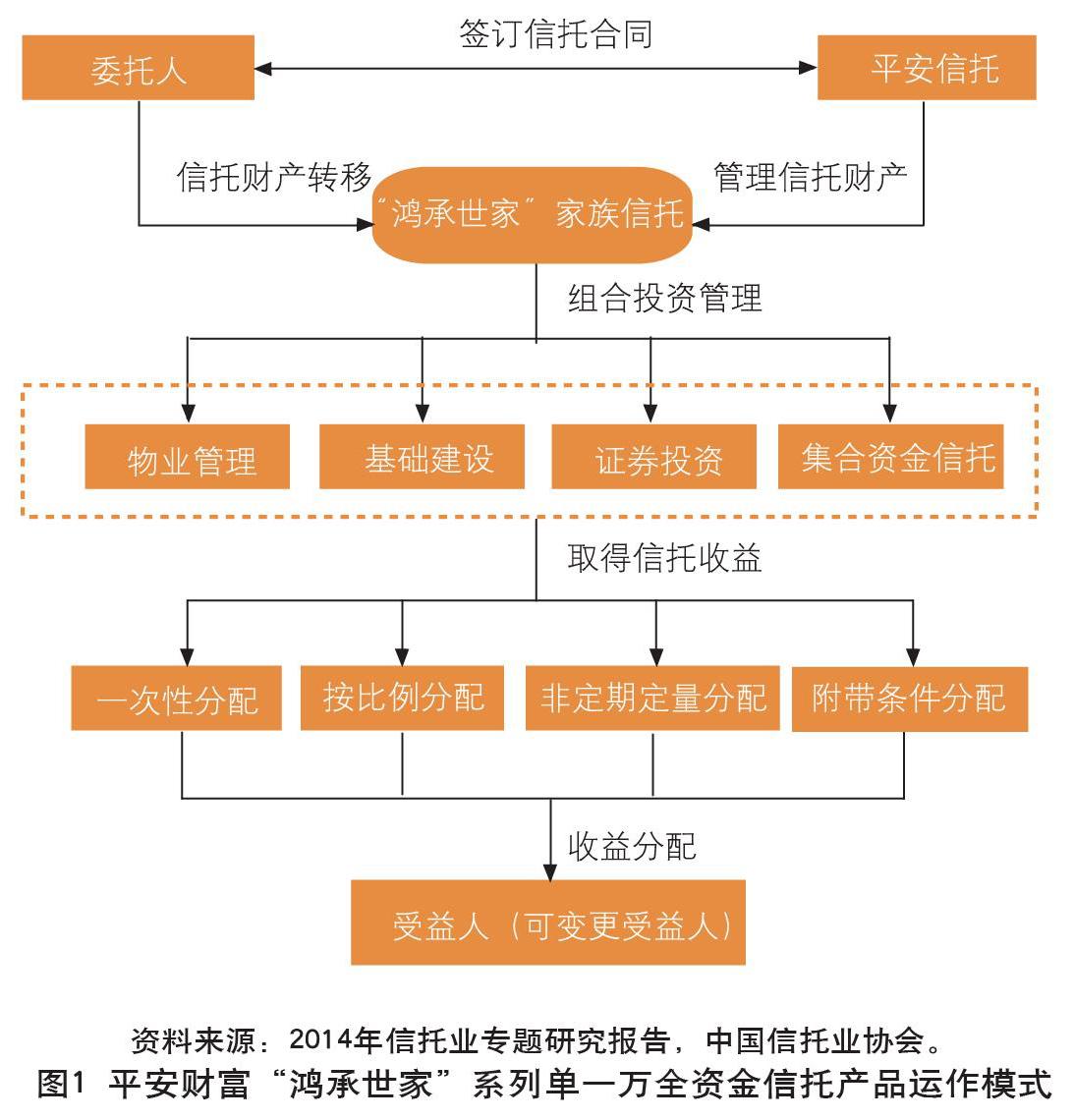

2013年年初,平安信托发行国内首款家族信托——平安财富·鸿承世家系列单一万全资金信托。此信托产品募集规模为5000万元,合同期为50年,客户是一位年过40岁的企业家。根据约定,信托委托人与平安信托共同管理这笔资产。委托人可通过指定继承人为受益人的方式来实现财产继承。信托可设置其他受益人,可中途变更,也可限制受益人权利。信托利益分配多样化,可选择一次性分配、定期定量分配、不定期不定量分配、临时分配、附带条件分配等不同的形式。

资产配置是该家族信托计划的核心功能。产品设计之初,根据委托人的意愿和特殊情况定制产品。在产品存续期间,还可以根据委托人的实际情况和风险偏好来调整资产配置方式和运作策略。万全资金信托的模型此前主要针对高端法人客户销售,资金主要投向物业、基建、证券和集合资金信托计划,预计年收益在4%~4.5%之间。固定管理费年费率为信托资金的1%,年信托收益率高于4.5%以上的部分,收取50%作为浮动管理费。

平安信托业务团队采取平台化运作模式,专注于资产配置。一方面了解客户的资产配置需求,另一方面对产品库中不同条线不同产品的特点及收益风险及流动性要素进行评估,再根据量化、评级、风控等技术性工作,制定与客户预期目标相匹配的投资方案,通过与客户沟通,修订方案,最终执行定制化方案,实现个性化的资产配置。投资过程中,根据客户需求及产品篮子收益、风险的变化及投资期限临近时间,及时调整投资策略。

事务管理管理家务

事务管理类业务主要是受托管理业务,受托人按照信托文件约定和委托人意愿执行和履行事务管理职责,主要按合同约定向指定受益人分配信托财产和收益。以北京银行和北京信托的家族信托计划“家业恒昌张氏家族单一资金信托计划”为例。该家族信托计划的目的是满足失独客户的隔代继承需求。张先生和老伴儿在年逾古稀之际失去了唯一的儿子,留下28岁的儿媳和两个分别只有1岁和3岁的孙子。老两口早年经商创业积累下数亿资产,如今面临儿媳改嫁、孙子改姓或孙子长大后不成材、无法继承家业的担忧。于是老夫妇决定出资5000万设立家族信托,并约定它的受益人为其两个孙子及其“直系血亲后代非配偶继承人”。信托财产投资于稳健的金融资产,并对受益权分配作出如下规定:

①除非患有重大疾病,受益人在未成年之前对本金和收益没有支配权,在未成年之前只能运用信托财产的收益来支付必要的学习支出;

②18至25岁之间,受益人可以支配收益,但不能支配本金;25岁以后本金和收益均可自由支配但须兄弟和睦、一致决定;

③若受益人改姓或在张松夫妇去世后的清明节“不祭扫”等按社会公序良俗标准未尽孝道,受益人丧失对本金和收益的支配权;

④一旦受益人死亡,受托资产捐给慈善机构;

⑤受益人成家立业后,本金和收益按两人所生育的继承人数量按比例分配。

通过该信托计划,委托人成功的将信托财产保全并预留给两个孙子和直系血亲后代,并排除媳妇、女婿等姻亲主张收益权的可能。受托人的主要职责是对信托财产进行投资管理,并遵照委托人意愿、按照合同约定,向受益人支付本金和收益。这表明事务管理型信托可以帮助客户实现家庭事务的优化管理。

财富传承传承有序

股权、不动产等非货币资产是超高净值客户家庭财富的主要表现形式,因此实现非货币资产的传承是家族信托业务的迫切需求。国内信托公司致力于在现有制度框架下推动非货币型家族信托业务的创新。2014年,北京银行与北京信托开始推出房产管理主题的家族信托服务。北京银行担任家族信托的财务顾问,一方面增大了客户群体,另一方面还可为委托人提供一系列私人银行增值服务。接下来以不动产家族信托的案例介绍非货币型家族信托的操作流程。

客户需求:委托人拥有多处房产,为规避子女婚姻的风险,希望将受益人设定为“直系血亲后代非配偶继承人”。与普通资金信托类似,架构设计的核心是用信托计划购买自家房产。第一步,成立资金信托。委托人以其持有的资金设立一个单一资金信托,该资金可以是委托人的自有资金,也可以是委托人合法获得的过桥资金,以确保所设信托的合法性,将信托受益人设定为“直系血亲后代非配偶继承人。第二步,用资金信托计划购买自家房产。

该操作流程满足客户资产隔离的需求,但产生很高的税收成本。首先,资金信托购入委托人房产时,需要交纳二手房交易费用,包括:个人所得税、营业税及契税等。其次,信托存续期内,信托持有房产需缴纳房产持有税,以北京为例,按公司持有房产的标准每年缴纳对应价值的0.84%。最后,信托终止阶段,受托人将信托财产和收益分配给受益人,还可能发生房产过户费用。

保险信托双重保障

保险信托是以保险金或人寿保单作为信托财产,由委托人(一般为投保人)和受托人(信托机构)签订人寿保险信托合同,保险公司将保险赔款或满期保险金交付受托人,由受托人依信托合同约定的方式管理、运用信托财产,并于信托终止时,将信托资产及运作收益交付信托受益人的信托形式,兼具保险和信托制度的双重优势。2014年,信诚人寿推出的“信诚‘托富未来’终身寿险”以保险的资产保全功能为基础,联合中信信托为客户打造具有独立性、保密性以及个性化的解决方案,可视为是国内首款保险金信托产品。该款产品保额起售点为800万元,引入了信托选择权,客户可选择由信托公司代为管理保险金,信托公司根据委托协议作为保险金受益人,根据客户意愿管理和分配信托资金。目前,已有多家机构推出保险金信托,北京银行与中荷人寿的合作也是业内典范。

身故保险金信托的等待期较长,在资金信托生效前,受托人难以获得管理报酬。目前,参与机构主要在两方面探索业务创新:一是将信托财产由身故保险金拓展到生存保险金。二是探索双层保险信托,受托人即作为保单的投保人又作为受益人,无论在财产信托阶段还是资金信托阶段,受托人均可获得管理报酬。

公益慈善公私兼顾

目下,国内公益信托已取得诸多进展,如2002年9月,金信信托推出“受益捐赠型慈善信托”是早期对公益性信托项目的探索。2008年汶川大地震后,西安信托推出“5·12抗震救灾公益信托计划”,百瑞信托推出“郑州慈善(四川灾区及贫困地区教育援助)公益信托计划”。此后,重庆信托、兴业信托、资金信托、长安信托等也纷纷推出公益信托。万向信托于2014年6月发售国内首款自然保护纯公益信托等。实践中,公益信托与家族信托相结合已经成为富豪家族进行慈善事业的主要方式。

曹德旺通过慈善基金会股份表决权信托,在实现家族企业股权捐赠的同时,保留家族企业控制权,开创了国内慈善捐赠的新模式。2010年2月,曹德旺首次宣布其捐股计划,表示将捐出家族所持福耀玻璃股份的70%的股份(约7亿股),成立河仁慈善基金会。随后,福耀玻璃集团称为避免触及我国法律关于全面收购要约的相关规定,曹德旺将捐赠股份由7亿股改为5.9亿股,占公司总股本的29.5%。根据曹德旺草拟的捐赠协议,河仁基金会将在持有福耀玻璃公司部分期间,凡涉及公司大宗交易等公司事务时,将表决权授予曹德旺。2011年4月,福耀玻璃宣布收到该公司股东三益发展、耀华工业村与河仁慈善基金会签署的《捐赠协议书》。三益发展与耀华工业村的实际控制人均为曹德旺。本次权益变动后,河仁基金会占福耀玻璃总股本的14.98%,三益发展仍持有福耀玻璃19.5%股权,耀华工业村不再持有福耀玻璃股份。

曹德旺捐股并不是一种典型的表决权信托,因为典型的表决权信托是若干股东手中的股份集合起来以集体行使表决权,即委托人是数人。但该捐股行为具有表决权信托的实质特征:曹德旺将其间接持有的股份转让给河仁基金会,由基金会享受股票收益权等股东权利,但将其表决权让渡给曹德旺,由曹德旺代为行使表决权。在该案例中,通过慈善基金会股份表决权信托,曹德旺对福耀玻璃集团的控制地位没有改变,既可以继续经营和管理公司,又可以实现慈善目的。尽管表决权信托的运用早有实践案例,但目前,我国对表决权信托的法律制度还处于“真空”状态,信托业的“一法三规”中并未提及股东表决权信托,《公司法》也未规定表决权信托的行使。

上市架構税优避险

离岸信托可以帮助高净值人士实现海外资产保护,规避第三方追债人以及离婚财产分割等。通常情况下,境内信托和离岸信托分别被用于处理高净值客户在不同地域、不同法律属性下的事务,满足客户不同方面的目标诉求。采用离岸家族信托架构的高净值人士通常都拥有家族企业,不仅考虑资产隔离、财富传承,更关注家族企业治理和企业传承。离岸家族信托的重要功能之一是搭建红筹架构,通过离岸家族信托控制境内企业,帮助中国境内企业在境外上市。离岸架构实现了业务经营地、上市主体设立地和上市地的“三分离”,形成了境外募集资金、境外上市的“两头在外”的模式。代表如龙光地产案例和白银集团案例,下面我们以白银集团为例来阐释利用家族信托进行海外上市的信托架构设计(图2),旨在实现家族企业上市的税收最小化。上市前的重组架构共分为七层,多层复杂架构设计的核心在于以最低税收成本实现红筹上市。

第一层是家族信托。分别设立五个独立的家族信托,股权结构清晰,五个家庭可以独立掌握其所持股份,设立地选择在耿西岛,零税收。

第二、三层是离岸控股公司。家族信托下至少设有一家离岸控股公司帮助客户持有资产,离岸公司具备两大优势:一是零税收,二是股权变更灵活迅速。

第四层是上市主体——中国白银集团有限公司。上市主体应设立在香港联交所认可的上市主体属地,且不产生税收成本。

第五层为离岸控股公司——中国白银BVI,当发生企业并购,要转让第六层中国白银香港的股权时,若直接在香港转让股权需要交纳印花税。以中国白银BVI控制中国白银香港,在BVI进行股权转让可免交印花税。

第六层为中国白银香港,引入中国白银香港直接控制境内企业是因为以香港公司控制境内企业可以享受分红税优惠,根据国家税务总局公告2011年第45号《内地和香港避免双重征税安排》规定,以香港公司持有大陆资产可以享受分红税优惠,最多可从20%降低到5%。

第七层是境内外商独资企业——浙江富银白银有限公司。离岸信托+离岸公司的架构设计为家族企业的控制权提供了便捷。为了防范受托人风险,资产庞大的家族通常会设立专门的私人信托公司(PTC)作为家族信托的受托人,通过让家族成员担任PTC的董事,在保留资产控制权的同时转移法定所有权。

(作者单位:中国社会科学院研究生院)