金融衍生品最优套期保值率的测算

2016-12-20韩萍

韩 萍

(1.山东大学 经济研究院,济南 250000;2.山东交通学院 经济与管理学院,济南 250100)

金融衍生品最优套期保值率的测算

韩 萍1,2

(1.山东大学 经济研究院,济南 250000;2.山东交通学院 经济与管理学院,济南 250100)

通过构建金融衍生品的ECM-BGARCH模型来估算其套期保值率。研究发现:金融衍生品期货价格和现货价格的相关性显著;如金融衍生品大宗农产品在价格波动上表现出波动聚集性特点。根据金融衍生品期货和现货市场的套期保值的实证结果,我们认为,要以适度渐进的方式推动我国大宗农产品金融衍生品市场的发展,需要完善大宗农产品金融衍生品市场和金融衍生品市场监管体系,加快我国大宗农产品金融衍生品的市场国际化步伐,提高我国大宗农产品金融衍生品市场在国际市场上的竞争力。

ECM-BGARCH模型;金融衍生品;大宗农产品;套期保值

0 引言

大宗农产品的套期保值功能让大宗农产品市场上套保头寸失衡的状况将得以改变,进而促进大宗农产品套期保值者能够及时顺利买卖自身所需数量的农产品期货合约,从而可以促成大宗农产品生产者及消费者更好地实现期货市场的套期保值。但是大宗农产品期货市场的过度金融化也会促使期货市场投机盛行,此时的机构投机者将可能大肆操控其期货市场价格,导致大宗农产品期货市场的套期保值难度加大,最终加大大宗农产品交易的不确定性,加剧市场风险。随着我国经济及大宗农产品国际贸易的迅猛发展,中国对大宗农产品的需求也在不断上涨,我国越来越多运营大宗农产品的相关企业都具有期货套期保值的现实需求。所以,加强金融衍生品,尤其是大宗农产品期货市场的套期保值率测算与评估,对于金融风险的规避具有重要的理论意义。

1 模型的构建

随着大宗农产品期货市场和金融期货衍生产品定价理论的发展,对大宗农产品的套期保值比率研究越来越深化,其主要是指分析模型为最小二乘法(OLS)、误差修正模型(ECM)及ECM-GARCH等模型。OLS对套期保值比率的估计由Witt于1987年提出,其原理是对金融期货衍生产品的现货价格一阶差分序列(ΔS)和金融期货衍生产品的期货价格一阶差分序列(ΔF)进行线性回归,具体到大宗农产品期货衍生产品的回归模型为:

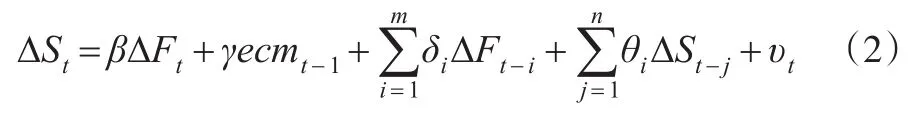

c为方程外生给定的变量,εt为回归的随机扰动项,即残差,h为期货价格一阶差分序列的待估回归方程系数。后来Chou、Fan和Lee(1996)发现大宗农产品的期货价格与现货价格间存在协整关系,导致最小二乘法的估计量是有偏的,即在大宗农产品的期货价格与现货价格序列间存在协整关系的条件下得到的套期保值比率不是最优的。为解决大宗农产品期货价格与现货价格的估计偏差问题,可以利用误差修正模型对大宗农产品的套期保值比率进行估计。该模型为Engle和Granger于1987年提出,而Ghosh于1993在Engle和Granger协整理论的基础上提出了用误差修正模型来计算套期保值比率的思路:在大宗农产品的现货价格序列St和期货价格序列Ft存在协整关系的前提下,计算套期保值比率的误差修正模型为:

ecmt-1为模型的误差修正项,υt为模型的随机扰动项,β、γ、δi、θi均为模型各变量的待估参数,大宗农产品的期货价格一阶差分序列ΔFt的系数β为误差修正模型所估计的最优套期保值比率。该模型忽视了大宗农产品期货价格与现货价格序列中普遍存在的异方差性,使得估计的大宗农产品套期保值比率也不是最优的,因此本文构建了计算套期保值的ECM-GARCH模型。该模型的构造为:

其中,Zt-1是误差修正项,λ为误差修正项系数,ε是随机误差项。而且Zt-1可以近似基差Ft-1-St-1代替,从而可以表示成Zt-1=Ft-1-St-1,这样获得了最优套期保值比率为:

所以在大宗农产品的ECM-GARCH模型中的最优套期保值比率的估算方程构建为:

其中,二元GARCH模型分别对大宗农产品的现货价格的差分序列与期货价格的差分序列使用的均值方程进行估计:

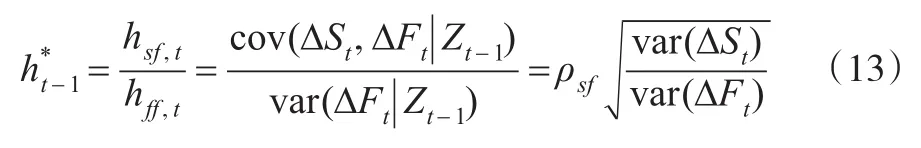

因为一般的BGARCH模型在进行套期保值估计中存在太多待估参数,故采用固定相关系数估计模型进行修正,假定套期保值估计模型的残差项εs,t-1与εf,t-1的相关系数为常数ρsf,那么其更为一般的套期保值的估计的BGARCH模型可以采用方程(11):

估值方程的残差项εs,t-1与εf,t-1的相关系数为常数ρsf,那么获得方程:

在方程(12)的基础上,大宗农产品的最优套期保值比率为:

2 实证结果

为构建大宗农产品的ECM-BGARCH模型来估算套期保值比率,应该利用ECM模型对大宗农产品的各样本区间数据进行平稳性检验。实证检验结果如表1所示。

表1 大宗农产品的各时间序列单根检验结果

由表1可知,所有大宗农产品的原序列都是非平稳的,而收益序列的1阶差分在1%水平下非常显著,所以原序列通过了平稳性检验,说明序列是1阶单整的。在确定大宗农产品的原序列是同阶单整后,则可用E-G两步法对大宗农产品的原序列进行协整检验。对三组大宗农产品的原序列分别构建最小二乘法模型,结果如表2所示。

表2 各期间大宗农产品的期货价格与现货价格的最小二乘法模型估计结果

从表2可以看出大宗农产品各样本区间的回归系数T统计量的概率通过1%的显著性检验;同时大宗农产品各区间回归模型调整后R2均在0.99以上且模型通过了F统计量1%的显著性检验,所以大宗农产品区间的回归模型的拟合度均很好,回归模型可以对数据进行回归模拟。同时对各回归模型的残差项进行平稳性检验,以确定大宗农产品各区间期货价格与现货价格的协整情况。同样得出在99%的置信度上认为各区间的大宗农产品期货价格与现货价格均存在协整关系。这样则可对大宗农产品各区间的期货价格现货价格序列以OLS模型的残差项E作为误差修正项建立ECM模型。

表3 大宗农产品各区间ECM模型结果

从表3可得:大宗农产品各区间自变量系数与误修正项系数的T统计量都非常的显著,同时大宗农产品各区间ECM模型的F统计量P值均为0.0000,故各区间的ECM模型均拟合的较好。建立套期比值的ECM-BGARCH估计模型之前先进行回归误差修正模型的残差项存在ARCH效应,故要对大宗农产品各区间ECM模型的残差进行ARCH效应检验,其结果如图1所示。

图1 大宗农产品各区间ECM模型残差序列图

从图1来看,大宗农产品各区间ECM模型的残差序列均表现出波动聚集性,即大的波动后面常伴随较大波动,较小的波动后面的波动也较小。残差序列的这种特征表明其可能具有条件异方差性,即大宗农产品原序列可能存在ARCH效应。所以利用ARCH LM检验来判别残差序列是否存在ARCH效应,其实证结果如表4所示。

表4 大宗农产品各区间ECM残差序列的ARCH LM检验结果

从表4的结果可知:大宗农产品各区间的P值均小于5%,说明其在5%的显著水平下要拒绝原假设,表示大宗农产品各区间ECM模型的残差序列存在ARCH效应,可以对其建立二元GARCH模型。其实证结果如表5所示。

表5 大宗农产品现货价格收益序列与期货价格收益序列单方程估计结果

从表5可得,大宗农产品在现货价格收益率的单方程GARCH模型估计中,均值方程里大宗农产品期货价格和现货价格回归模型的残差项的系数在1%的检验水平下是非常显著的,而在条件方差方程中的参数估计均同样具有相同的结果,且回归方程的参数估计值都高于0,从而保证条件方差的非负数要求,符合大宗农产品GARCH模型参数要求。由于故从大宗农产品现货价格收益率的单方程GARCH模型和期货价格收益率的单方程GARCH模型中分别取均值方程的残差序列,对两均值方程残差序列求解相关系数以得出ρsf,再在两模型中取条件方差方程残差序列分别代表var(ΔSt)和var(ΔFt),以求解动态套期保值比率序列。对2010年1月到2012年12月期间,通过求解可得大宗农产品最优套期保值比率ρsf=0.743768;对2010年3月到2013年3月期间大宗农产品最优套期保值比率为ρsf=0.593712;对2013年4月到2015年3月期间大宗农产品最优套期保值比率为ρsf=0.689121。

3 结论与政策建议

通过构建大宗农产品的ECM-BGARCH模型来估算套期保值率,可以获得如下三点结论:(1)大宗农产品期货价格和现货价格的相关性很强,且非常显著;(2)大宗农产品各在价格波动上表现出波动聚集性,即大的波动后面常伴随较大波动,较小的波动后面的波动也较小;(3)大宗农产品在各时间段的最优套期保值比率分别为0.743768、 0.593712、0.689121。根据大宗农产品期货和现货市场的套期保值的实证结果,为了稳定大宗产品现货市场价格,实现大宗农产品企业的套期保值,必须做好如下三点:

第一,坚持以适度渐进的方式推动我国大宗农产品金融衍生品市场的发展。要推动我国大宗农产品市场的发展和成熟,就需要政府将大宗农产品金融衍生品市场的发展控制在适当的程度和有条不紊的节奏上,有利于市场抵御系统性风险的冲击,形成较强的防范内外部风险机制,防止过度投机,保持收益和市场的稳定性。

第二,加强完善大宗农产品金融衍生品市场,加强完善金融衍生品市场监管体系。必须加快我国农产品期货市场建设,完善国内期货市场定价机制,同时必须通过治理整顿、法规建设,提高期货市场以套期保值为目的的机构投资者的比例。在大宗农产品金融衍生品市场上要制定统一的交易规则,使得大宗农产品金融衍生品市场交易行为得以规范,促进大宗农产品金融衍生品市场交易的正常、有序、高效运行,吸引更多真正有套期保值需求的大宗农产品生产、贸易商参与到大宗农产品金融衍生品市场交易中来。进一步规范与发展大宗农产品金融衍生品市场体系,真正实现大宗农产品金融衍生品市场价格发现和风险规避的功能。

第三,加快我国大宗农产品金融衍生品市场国际化的步伐。必须扩大我国大宗农产品金融衍生品市场的影响,即通过扩大市场范围,引进国外的机构投资者,鼓励其参与大宗农产品金融衍生品市场的全球化业务。要实现我国大宗农产品金融衍生品市场的国际化,还要进行人民币汇率改革,全方位的实现人民币的自由兑换,开放我国的资本和金融账户。

[1]Tang K,Xiong W.Index Investment and Financialization of Commod⁃ities[J].Financial Analysts Journal,2012,68(6).

[2]Filis G,Degiannakis S,Floros C.Dynamic Correlation Between Stock Market and Oil Prices-The Case of Oil-Importing and Oil-Exporting Countries[J].International Review of Financial Analysis,2011,(20).

[3]Wen X,Wei Y,Huang D.Measuring Contagion Between Energy Market and Stock Market During Financial Crisis—A Copula Approach[J]. Energy Economics,2012,(34).

[4]Chan K F,Treepongkaruna S,Brooks R,et al.Asset Market Linkages: Evidence From Financial,Commodity and Real Estate Assets[J].Jour⁃nal of Banking&Finance,2011,35(6).

[5]SiIvennoinen A,Thorp S.Financialization,Crisis,and Commodity Cor⁃relation Dynamics[J].Journal of International Financial Markets,Insti⁃tutions and Money,2013,24(1).

[6]刘金山,王景.金融化视角下的农产品价格分析——基于GED-ARCH族模型[J].金融与经济,2015,(1).

[7]孙瑾,赵志宏.航空公司利用上海燃料油期货套期保值交易的战略研究——基于ECM-GARCH模型的实证分析[J].金融发展研究, 2013,(6).

(责任编辑/浩 天)

F832.5

A

1002-6487(2016)23-0152-03

国家自然科学基金资助项目(71573282);山东省高校人文社科基金资助项目(J14WF58)

韩 萍(1979—),女,山东莱阳人,博士研究生,副教授,研究方向:金融学。