股票期权薪酬激励机制对投资决策的影响分析

2016-12-20薛明皋毛卫华

薛明皋,毛卫华

(华中科技大学 管理学院,武汉 430074)

股票期权薪酬激励机制对投资决策的影响分析

薛明皋,毛卫华

(华中科技大学 管理学院,武汉 430074)

文章基于Grenadier和Malenko(2011)的实物期权信号博弈分析方法,研究了股票期权薪酬激励机制对投资决策的影响,给出了其在实践中使用越来越少的理论解释,同时也分析了其与审计质量之间的关系。研究结果表明,在信息不对称下:(1)股票期权薪酬激励机制会扭曲项目的最优投资时间,导致提前投资或过度投资问题。(2)审计是股票期权薪酬激励的重要监督手段,提高审计质量能缓解过度投资问题。(3)项目投资风险越高,经理人越推迟投资。

股票期权薪酬激励;不完美审计;谎报;最优投资决策;实物期权信号博弈

0 引言

股票期权激励在欧美等成熟市场被视为解决现代企业委托-代理问题的重要工具,是促使公司股东与企业高管之间成为利益共同体的有力手段,但是数据统计表明,近年来使用股票期权激励的企业越来越少,以及股票期权薪酬激励带来的公司价值增长越来越少。

本文使用期权信号博弈的方法研究了股票期权薪酬激励对最优投资时间的影响,进而分析了股票期权薪酬激励机制的有效性问题,这也从理论上解释了股票期权薪酬激励使用越来越少的现象。另外,本文的研究也有助于进一步理解信息不对称下审计与股票期权薪酬激励之间的关系。

1 模型

考虑一个公司有一个投资项目,投资成本为θ>0,这个公司的股东将投资决策权委托给经理人,股东和经理人都是风险中性。假设投资项目的期望现金流的贴现值P(t)服从几何布朗运动:

这里σ>0和dB(t)是标准布朗运动的增量,μ<r,r为无风险资产的利率。如果在t时投资,项目的价值为:

这里ε是零均值的误差项,反映投资项目的实现值与期望价值的偏差。用Φ(·)和ϕ(·)分别表示误差项ε分布函数和密度函数。它反映在投资时项目价值的不确定性,这种不确定性可能是现金流的不确定性,也可能是成本的不确定性。

经理人受股东的委托作投资决策,经理人对项目的净现值(NPV)有信息优势。P(t)是股东和经理人都能观察到的,成本θ是经理人的私人信息,θ反映项目的类型(或经理人的类型)。θ越低,项目越好;反之,项目越差,且因此,投资项目的收益由三部分组成:公共可观察到的P(t),仅由经理人观察到的私人信息θ和误差项ε。股东通过观察投资时间和收益来更新对经理人类型(高能力或低能力)的主观判断概率。误差项ε保证从投资时间和收益仅提供经理人私人信息的不完全信号。

股东使公司的期望价值最大化且不愿意经理人虚报财务报表,因为虚假财务报表影响公司的信誉,造成未来的高融资成本,甚至不能进入资本市场融资。

股东和经理人的博弈时序如下:

(1)股东给经理人在投资项目完成后α份股票期权激励策略:

这里Et为期望算子,W表示股东给经理人的固定报酬,0<α<0.5表示经理人占公司股权的份额,经理人所占股份不能超过50%,ˆ是经理人在项目完成时项目的净现值,Ve表示股东对投资项目的预期值。是股东根据投资的时间推断的项目投资成本。

(2)经理人决定执行投资项目的时间t,并准备报告项目价值其中d是将要虚报的金额。

(4)经理人根据审计策略决定虚报多少金额d。

(5)投资项目完成,报告项目价值,股东按预订的审计方案实施,且兑现经理人的报酬。

2 确定股东和经理人的博弈反应策略

2.1 经理人的最优虚报量d

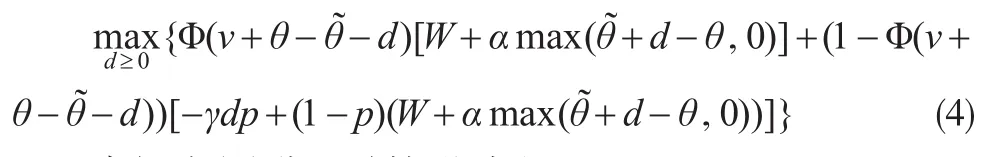

经理人的决策问题:

求解式(4)分两种情形讨论:

根据一阶条件,可得:

由式(7),可知F(d)是增函数。当d=0时,审计的概率为0,即1-Φ(x)=0,这说明不谎报就不审计,从而F(0)=0。当d→∞(即d很大)时,审计的概率为1,即1-Φ(x)→1,h(x)→∞,从而F(d)=∞。因此,根据连续函数的介值定理可知α=F(d)一定存在且唯一解d*:

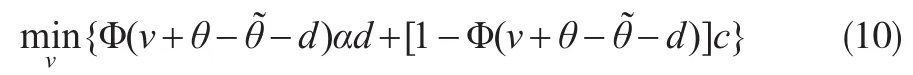

2.2 股东的最优审计策略v

在给定经理人的决策d的情况下,讨论股东的决策问题:

因为无论投资项目的价值是多少,都要给经理人支付固定报酬W,从而股东的目标是额外的成本最小化。对式(10)关于v求导,并令其等于0,可得:

由式(11)可以确定股东的最优审计策略v*。

根据上文的分析,以命题的形式给出经理人的虚报策略和股东的审计策略:

2.3 应用举例

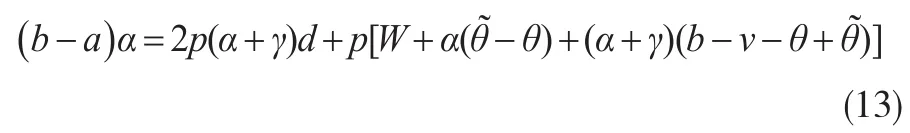

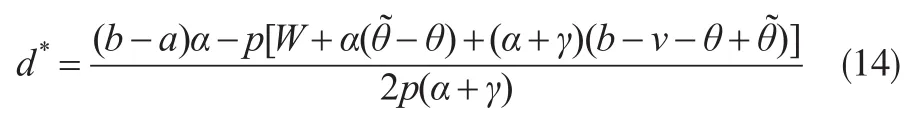

在本节假定Φ(x)=(x-a)/(b-a),x∈[a,b],即Φ(x)是在[a,b]上的均匀分布。ϕ(x)=1/(b-a),h(x)=1/(b-x)

代入式(6)可得:

化简得:

从式(13)中解得:

再将Φ(x)=(x-a)/(b-a),x∈[a,b],ϕ(x)=1/(b-a),h(x)=1/(b-x)代入式(11)得:

3 均衡投资时间

3.1 激励机制和审计质量对均衡投资时间的影响

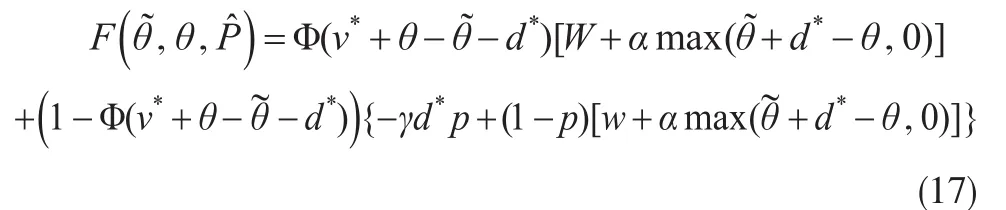

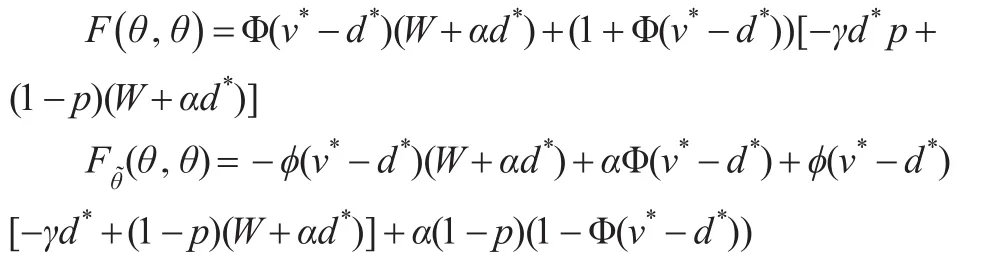

给定股东的审计策略和经理人的虚报策略,当经理人的类型是θ(或真实成本θ),且股东认为经理的类型为时,在临界值Pˆ执行期权时,经理人的收益为:

经理人在投资前的任意时间t的收益:

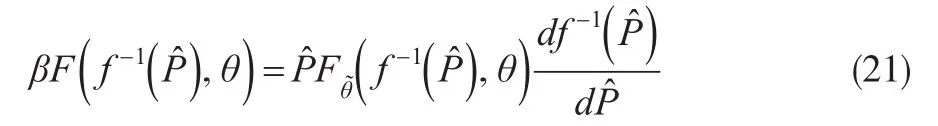

式(20)的目标函数关于Pˆ求导数,并令其等于0,可得:

方程式(21)表明在经理人和股东之间具有非对称信息的模型中,等待投资的收益与成本之间的基本平衡。一方面,投资临界值ˆ越高,就导致等待投资的时间越长,执行投资期权的时间成本越大,这种效应由方程式(21)的左边给出表达式。另一方面,投资临界值越高,就导致在期权执行时NPV越大,同时也导致股东对的推断越高,这种效应由方程式(21)的右边描述。

在理性预期均衡的条件下,推断函数 f(θ)一定是能完全揭示真实信息的单调函数,因此即他的执行期权行为完全披露他的真实类型。

由式(22)得:

情形Ⅰ:d*=0且v*=∞,即经理人不虚报,股东不审计的情况。

由式(17)可知:F(θ ,θ)=W ,F(θ,θ)=α,代入式(23)得:

边界条件:当投资成本θ=0时,立即投资。可得C=P(t)。故:

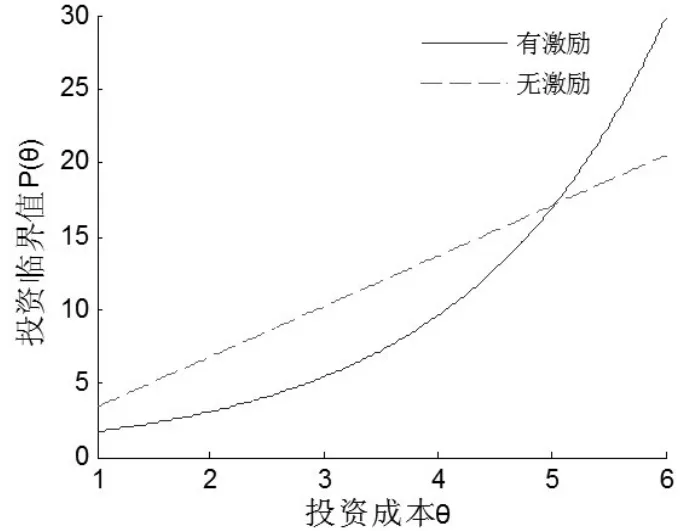

在式(25)中把P(t)标准化为1,则在信息不对称且存在激励的情况下投资临界值为是关于投资成本θ的指数函数。而在完全信息下,执行实物期权第一最优解为是投资成本θ的一次单调函数。图1(见下页)说明了有激励和没有激励两种情况下投资时间(即投资决策)的差异。

由图1可得,当θ<5时,即在有激励下的投资阈值小于没有激励下的第一最优解,这意味着在股权激励的情况下存在过度投资的现象,经理人的行为使得现实中低质量高投资成本的项目被股东误认为是高质量低成本的项目,进而产生过度投资行为。因此不对称信息下的经理人的激励机制对项目的投资时间有着重大影响,存在过度投资现象。

图1 有激励和没有激励下投资临界值的对比分析

情形Ⅱ:经理人有虚报,股东要审计的情况。

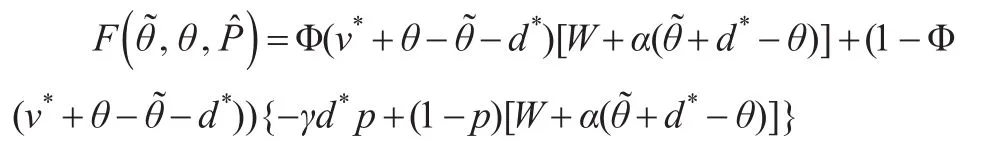

由式(17)可得经理人的收益:

因此:

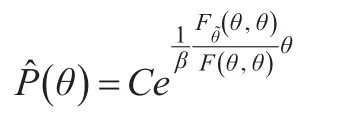

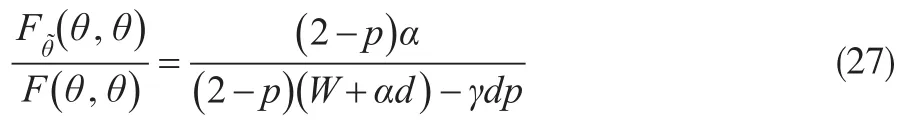

代入式(23)可得:

边界条件:当θ=0时,经理人选择立即投资,即C=P(t)。

因此:

这里假设(2 -p) W-γdp>0,从而(2 -p)(W +αd)-γdp>0

因此

将式(27)代入式(26)得:

当p=1时,审计是完美审计:

当p=0时,最差审计:

当p=1/2时,即审计发现虚报的概率为1/2时:

图2给出了对称信息下的投资临界值与不对称信息下不同审计水平的投资临界值的比较:

图2 审计水平对投资临界值的影响.

从式(29)到式(31)以及图2可知,审计的质量影响投资临界值,即影响投资的时间。可知在 p=0,p=0.5,p=0.8的审计水平下,审计的质量越高,经理越推迟投资(越不提前投资或提前投资的动机越小),即审计水平越高,越能缓解过度投资问题,进而可以为公司更好地抓住投资机会,获得更大地投资价值。而在完美审计情况下即p=1时,经理人存在投资不足的现象,这同样为公司带来损失。因此在不完善信息下审计质量对项目的投资时间有着重大的影响,在审计质量小于某一临界值时,审计质量越高越可以缓解过度投资现象。

从式(28)可知,发现虚报的处罚力度γ越大,Pˆ(θ)越大,可见处罚的力度也要适可而止,不然也可能损失投资机会。虚报d越大,越大(因为α<12,γ>1),这说明虚报(不讲诚信)影响最优投资时间,导致投资时间的推迟,从而影响公司价值。W越大,越小,这表示在期权激励中的固定报酬W增大,会激励经理人过度投资,即不该投资时经理人投资了,这也为公司带来损失。

3.2 风险对均衡投资时间的影响

波动性水平σ2表示项目的风险,其对项目投资时机的影响分析见图3。图3给出了式(28)在审计水平p=0.5时的不同风险水平下的投资临界值。

图3 风险水平对投资临界值的影响

图3说明了风险(波动性)越大,投资临界值越高,经理人越不提前投资,也越能缓解过度投资问题。

综上,不对称信息和不完善审计下的期权激励合同从激励机制、审计水平以及风险水平三个方面影响最优投资合同的投资时机,经理人为了最大化自己的利益,有过度投资的动机,这会为公司带来很大的价值损失,这也解释了最近几年期权激励薪酬机制在实体经济中使用越来越少的现象。

4 结论

实物期权方法已经是分析公司金融中投资时机决策的标准框架,本文基于实物期权信号博弈模型,研究了不对称信息条件下,股票期权薪酬激励对最优投资时间的影响以及审计与激励之间的关系。研究结果表明:激励机制、审计水平和风险水平对投资时间都有影响,扭曲了最优投资时间。首先,在信息非对称下,激励机制导致扭曲期权的最优执行时间存在着严重的过度投资行为,这也解释了股票期权作为一种管理激励的工具使用越来越少的原因。其次,审计水平对投资时间有着显著的影响。在不完美审计的情况下,经理人存在过度投资现象,但审计水平的提高能缓解过度投资问题。最后,本文讨论了风险对投资时机的影响,风险越大越推迟投资,这与标准的实物期权的结论一致。

本文的研究将股票股权薪酬激励、审计和风险有机结合起来,讨论公司金融中的投资时间决策问题,推动了实物期权信号博弈理论方法的进一步发展和完善,同时该研究结论也可以应用于其他领域,如技术创新、产品研发和环境治理等领域。

参考文献:

[1]Dixit A K.Investment Under Uncertainty[M].Princeton:Princeton University Press,1994.

[2]Grenadier S R.Option Exercise Games:An Application to the Equilib⁃rium Investment Strategies of Firms[J].Review of Financial Studies, 2002,15(3).

[3]Lambrecht B,Perraudin W.Real Options and Preemption Under In⁃complete Information[j].Journal of Economic Dynamics and Control, 2003,27(4).

[4]Novy-Marx R.An Equilibrium Model of Investment Under Uncertain⁃ty[J].Review of Financial Studies,2007,20(5).

[5]Grenadier S R,Wang N.Investment Timing,Agency,and Information [J].Journal of Financial Economics,2005,75(3).

[6]舒红,何凡.股权激励绩效与股权结构关系[J].四川理工学院学报,2009,24(4).

[7]唐睿明.我国家族上市公司股权激励与公司绩效实证分析[J].理论研究,2009,(2).

[8]李双燕,万迪昉,徐细雄.经理人股票期权主观价值研究及启示[J].外国经济与管理,2007,29(6).

[9]熊海斌,谢茂拾.基于“规则性不当利益"的经理股票期权制度亟需改革[J].管理世界,2009,(9).

[10]钟有儿,马广奇.中国股票期权激励的有效性分析[J].商业经济,2010,(3).

C73;G31

A

1002-6487(2016)23-0065-04

国家自然科学基金资助项目(71171091;70871046)

薛明皋(1965—),男,陕西汉中人,教授,博士生导师,研究方向:公司金融、投资决策分析。

(通讯作者)毛卫华(1989—),女,河南商丘人,硕士研究生,研究方向:公司金融、投资决策分析。