大数据与个人所得税改革

2016-12-19王玲

王玲

(大理大学经济与管理学院,云南大理 671003)

大数据与个人所得税改革

王玲

(大理大学经济与管理学院,云南大理 671003)

建立综合与分类相结合的个人所得税制是未来几年税收体制改革的重要任务。然而,在现行征管技术条件下,个人所得税制的转型会导致税收征管成本过高。大数据时代的来临,无疑使得该技术障碍得以突破。大数据技术给未来税收体系的完善带来了前所未有的机遇,也使税收改革面临新的挑战。

大数据;个人所得税;征税成本

“大数据”是最近几年继“移动互联网”“物联网”“云计算”之后出现的最热门的词汇之一。“大数据”是相对于传统的“小数据”而言的。麦肯锡环球研究院在2011年发布的《大数据:创新、竞争和生产力的下一个前沿》中将大数据定义为:大小超出了典型数据库软件的采集、储存、管理和分析等能力的数据集。大数据通过互联网和云计算等技术,大大提高信息处理效率,不仅能为企业节约成本,创造价值,也能降低公共部门的运行成本,提高政府部门决策的有效性。

对于大数据运用于税收方面的文献,目前还寥寥可数,且主要集中于如下两个方面:一是大数据对税收征管模式转变的推动;二是大数据背景下,如何提高税收风险控制水平。王向东等提出构建“管数制”税收征管模式,同时扁平化税务机构,从而转变税收征管模式〔1〕;谭荣华、焦瑞进阐述了大数据的生命力以及税务部门所需要的大数据的边界〔2〕。孙开、沈昱池从制度保障、涉税数据共享、涉税数据有效整合等方面设想了利用大数据构建现代税收征管体系的思路〔3〕。彭骥鸣等强调深度数据分析来强化税收风险管理〔4〕。谢波峰对大数据时代税收微观数据体系的构建进行了探讨〔5〕。在具体税收制度改革过程中运用大数据的探讨还很少。

党的十八届三中全会通过的《中共中央关于全面深化改革若干问题的决定》提出:“完善税收制度……逐步建立综合与分类相结合的个人所得税制……”在互联网和大数据发展日新月异的今天,税收当局必须抓住这一千载难逢的历史机遇期,运用大数据的技术和优势,推动税收体系的改革。本文以个人所得税为关注点,探讨大数据如何为税务信息采集、税收征管以及税务稽查等方面提供技术上的支撑,以促进税收体系的完善。

一、个人所得税现有征管技术的局限

本文选取个人所得税为大数据运用的突破口,理由如下:首先,目前金税工程管理的重点是流转税。随着增值税发票管理的逐步完善,以及营改增的全面覆盖,流转税的征收效率相对较高。而个人所得税征收效率依赖于信用体系的建设和财产公示制度的全面推广,这两方面在我国都还在缓慢推进的过程中。其次,综合与分类相结合的个人所得税制度的纳税主体分散,大数据平台一旦搭建,成本收益对比明显。

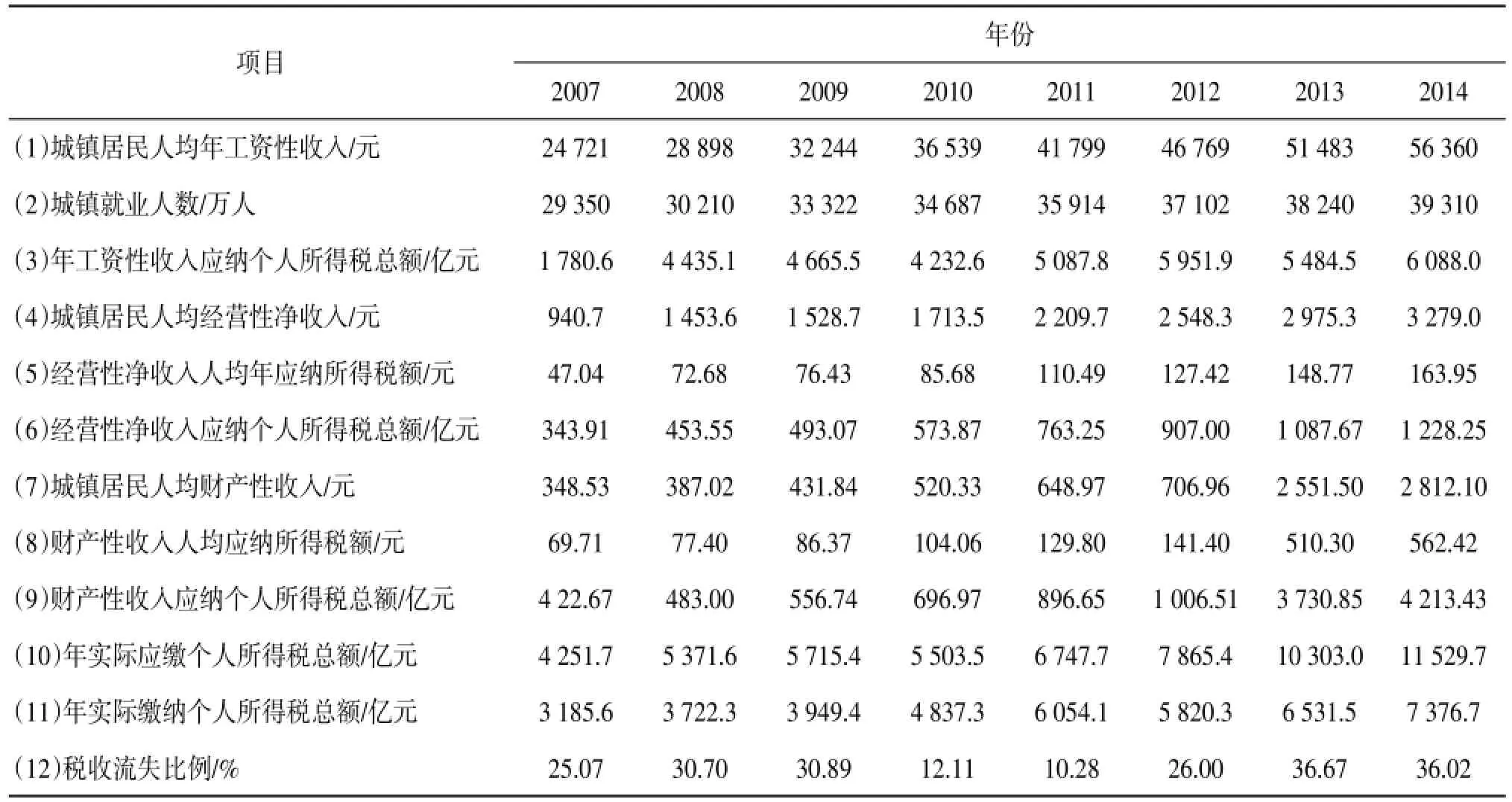

(一)我国个人所得税税收流失的概算

美国国内收入局从20世纪60年代开始展开对税收流失的测算,其2006年发布的2001年的测算结果是个人所得税流失比重最大,约71%的税收流失来自于个人所得税。而美国对于个人所得税税收流失的调查采取的是人海战术,仅对纳税申报的调查就花费了1.5亿美元,耗资巨大〔6〕。我国目前分类征收的个人所得税制使得没有代扣代缴渠道的个人所得税管理松散,尤其是个体工商户生产经营所得,以及对企事业单位承包经营、承租经营所得以及劳务报酬所得。如果采取人海战术去测算税收征收效率,从成本收益角度是不可行的。因此,只能通过概算的方式获取粗略的情况。目前对个人所得税概算的方法主要有代表性税收法、税基税率法、回归法以及税目分解法。其中税目分解法计算较为精准,但前提是需要准确掌握各类税目群体的准确收入情况。鉴于统计数据的缺失以及调研费用的高昂,本文采取改进后的税目分解法,即将个人所得税税目分解为工资性收入、经营性收入、财产性收入和转移性收入四大类。由于广大农村人口收入基本在起征点之下,故本文个人所得税测算主体为城镇人口。具体见表1。

表1 我国个人所得税税收流失率测算

从表1可以看出,工资薪金所得因实行代扣代缴制,税收流失相对较少。财产性收入实行单一税率,计征简便,流失率不高。各年份中,经营性所得上升较快时,税收流失比率明显上升。根据美国2006年报告的税收流失测算结果,其个人所得税流失比率1973年至1992年平均约为15%左右,而我国最高达到36.67%。

(二)金税三期工程的优点与局限

金税三期工程于2013年正式在部分省份上线。其应用系统包括税收业务管理、税收行政管理、外部信息管理、决策支持管理四大系统。其最大的优点为:一是将税务总局和省级税务局的数据集中处理,实现了系统内部的信息融合。二是开启了电子政务系统的涉税运用,部分实现了部门间涉税信息的共享。三是信息化纳税服务平台使得纳税人的纳税成本降低。但要适应未来分类与综合相结合的个人所得税改革要求,金税三期还有如下局限:一是还未完全实现部门之间信息的实时共享;二是对于个人和家庭的收入、财产等基础信息数据库还未形成;三是信用体系还未全覆盖;四是税务信息系统还未充分利用市场化信息,尤其是市场的非结构化信息。

二、大数据运用框架

(一)大数据推动个人所得税改革

目前,世界各国个税的课税模式有三种类型:分类所得税制、综合所得税制、综合与分类相结合所得税制。分类所得税的优点在于依赖源泉扣缴,可以按照不同所得性质分别征收,征税成本低;分类所得税的缺点是不能按照纳税人的全部纳税能力征税,从而无法体现税收纵向公平原则。我国实行的分类所得税,现在已经演变成了工薪税,其在个人所得税中占比超过60%(运用《中国税务年鉴》(2006-2015)计算而得),而且最高的边际税率高达45%,远远高于财产转让、偶然所得这类非劳动所得的税率。随着经济的发展,这种个税征收模式,无论是发挥筹集财政收入职能,还是履行调节收入公平分配职能,都显得不合时宜。个税必须改革已成共识。

我国迟迟未能从分类所得税转向分类综合相结合或综合所得税,主要原因是税收征管技术的限制,使得以低征收成本实现应收尽收比较困难。按照全国第六次人口普查数据,截至2010年11月1日,大陆总家庭户数4亿多户,而同期税务工作人员约75.5万人,如果按照传统的人盯人的管税模式,核实收入来源日趋复杂。跨境、跨区域收入越来越普遍的家庭收入情况,税务部门担心会耗费巨额成本,使得综合所得税制无法推行。

关于个税改革的方向,权威的表述是“综合与分类相结合的个人所得税”;也有学者,例如王大树认为综合与分类相结合只是一种过渡制度,主张改革一步到位,直接建立综合所得税制度〔7〕。无论是前者,还是后者,收入都必须按年、按家庭进行汇总。大数据技术为这类收入汇总提供了可能。

1.大数据保证纳税人综合所得信息的实时性

我国《税收征收管理法修订草案》(2015年)总则第七条规定:国家有计划地用现代信息技术装备各级税务机关,加强税收征收管理信息系统的现代化建设,建立、健全税务机关与政府其他管理机关的信息共享制度。在大数据技术条件下,通过纳税人识别号制度,可以使纳税人所有的行为都能实时地反映到税务机关里面来。当以家庭为单位的纳税主体的某个相关信息发生变动时,通过信息共享,税务机关能够及时地获得这些信息。例如当一个家庭中有婴儿出生时,在派出所登记户口的相关信息实时与税务机关共享,家庭赡养人口的信息会得到及时的增加;当家庭有死亡人口而注销户口时,税务机关也能实时共享相关信息,从而及时地获取赡养人口减少的信息。纳税人在银行开户或注销、更换工作单位、进行股票交易以及其他交易行为时,都须通过纳税人识别号,从而有助于税务机关及时掌握纳税人的涉税信息,准确核定纳税人的应纳税情况。

不仅如此,通过唯一的纳税人识别号,除了可以从收入角度及时获取纳税人的信息,还可以从消费、投资等市场信息角度旁证真实收入,从而大大降低纳税人偷税逃税的可能性。例如个人或家庭的消费水平和消费结构会通过电子商务平台反映出来,从而大致判断出家庭的真实收入;个人或家庭通过移动终端设备挂号,说明家庭中医疗支出的增加,真实收入的下降;通过个人或家庭通过电子商务平台预定酒店或者其他旅行信息的频率,能判断该家庭是属于中等收入家庭,还是属于高收入家庭,从而可以初步评估其纳税能力。

2.大数据以低成本保证纳税人综合所得信息的完整性

征税成本是指在现有经济条件下,税务当局在征税过程中所付出的代价。目前,我国没有准确地计算过个人所得税的征税成本,也没有测算在现有技术条件下如果采取综合所得征收时成本的变化,只有大概的总体征税成本率,约为5%~6%,而同期美国该比率约为0.58%,日本为1.13%〔8〕。

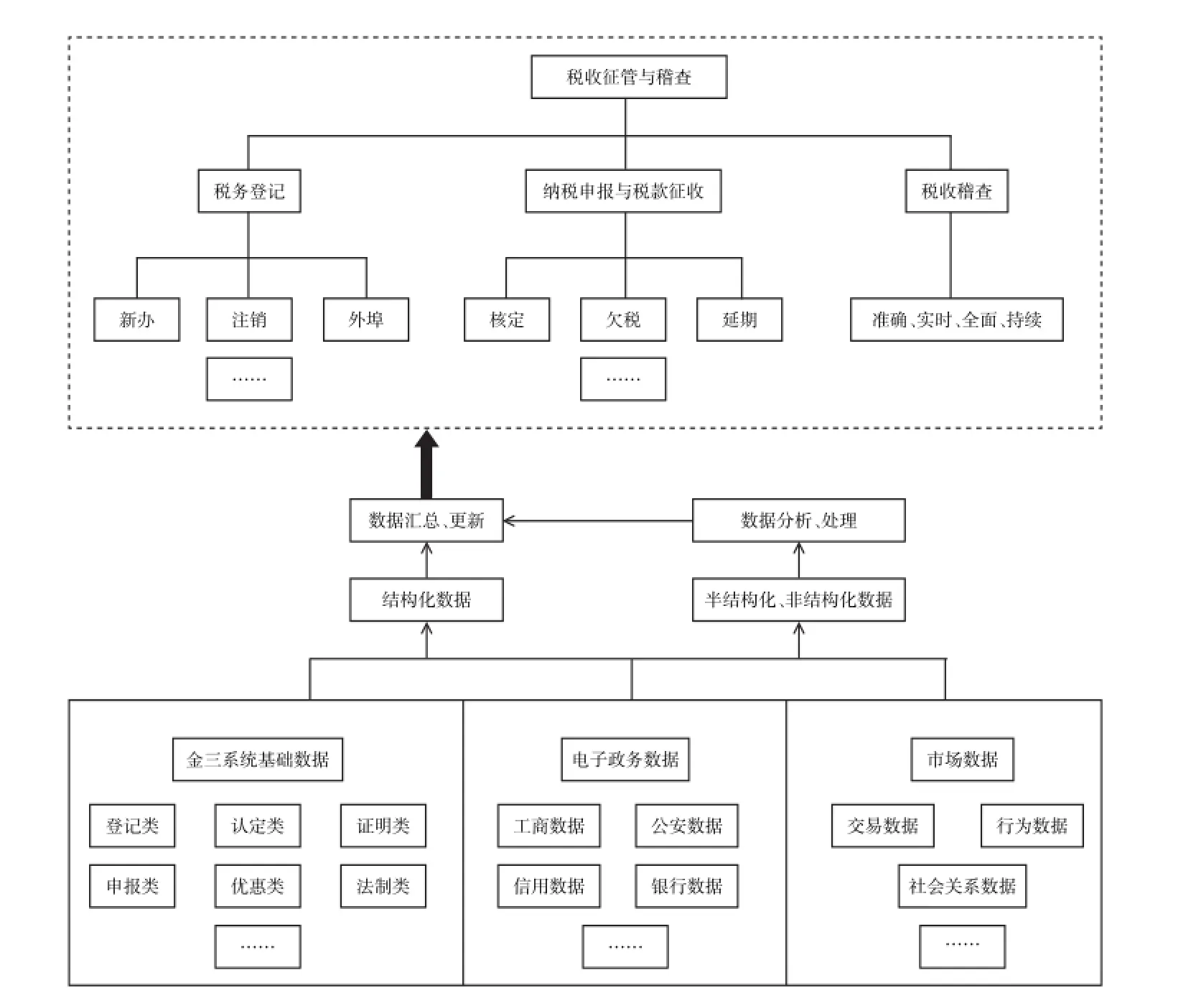

大数据之“大”使得数据之间有千丝万缕的联系。税务当局拥抱大数据,即要让其他政府部门以及私人部门的数据都与税务部门“交谈”。数据的价值不同于一般物质的价值,不会随着使用而减少,是典型的具有正外部效应的产品,可以以很低的成本重复利用。当个人所得税由现行的分类征收改为综合或者综合与分类相结合征收时,需通过电子政务数据交换平台,共享工商、公安、社保、银行等部门的数据,建成家庭结构和收入状况数据库;而此库一旦建立,以后年度仅仅需要根据实时更新的情况进行调整即可,从而大大降低税收的征收成本。具体见图1。

图1 大数据在综合个人所得税制度中的应用

(二)大数据提升纳税人纳税意识

在我国,“纳税光荣”的口号喊了很多年,但真正有积极主动纳税意识的人还是少数。从主观上来说,作为理性经济人,纳税人着眼于追求经济利益以及非经济利益的最大化。纳税人主动申报纳税导致经济利益减少;与此同时,对于偷税逃税,社会舆论的引导和道德的约束并不普遍,纳税的非经济利益的损失也不明显。客观上,税收征纳双方信息不对称是一个难题,纳税人在收入和自我应税方面占有信息优势,财税部门在税收政策和税收的去向方面占有信息优势。

大数据价值链由数据、技能和思维所组成。大数据思维是指一种意识,认为公开的数据一旦处理得当就能为千百万人急需解决的问题提供答案〔9〕。大数据思维对于税务机关和纳税人都很重要。对于纳税人来说,当大数据将个人及家庭成员的财产、经济行为等涉税信息以低成本聚集起来后,纳税人偷逃税的风险大大增加。这样倒逼着纳税人关注个人及家庭的涉税行为和信息,提升纳税人的纳税意识。对于税务机关来说,要提升纳税人的纳税意识,不能仅仅强行要求和口头宣传,而要满足纳税人对财政支出知情权的要求。例如个人所得税的主要用途在于筹集财政收入,调节收入的公平分配。当政府部门将个人所得税的收支信息与纳税人共享,让纳税人知晓个人所得税聚集收入的具体去向,纳税人主动申报纳税的意识就会得到提升。另外,随着移动设备及可穿戴智能设备的出现,纳税人接受信息更为便捷,政府可以低成本地进行纳税宣传和税收教育,普及税收法律知识,从而提高纳税人的纳税意识。

三、大数据运用的挑战

综上所述,大数据为降低征税成本从而实现个人所得税制度的改革带来了良好的机遇。但是必须看到,大数据时代我们也面临相应的挑战。

第一,我国人口基数大,纳税人素质参差不齐,对大数据的理解和运用需要较长时间来消化。截至2015年6月,国内微信用户约为5.49亿人,86.2%在18~36岁。网购用户规模为4.17亿人,农村网民为5 659万人,仅占农村人口的6.08%。这说明我国信息化的道路还有较长的路要走,广大群众理解和运用大数据还需假以时日。第二,个人隐私的保护面临巨大的威胁。从理论上说,京东、淘宝、亚马逊完全有能力随时监视我们的购物习惯,准确推荐我们想要购买的东西,这在降低我们的搜寻成本的同时,也让我们隐隐感到不安。我国本来就没有专门的隐私保护法律,那么税务机关利用大数据获取纳税人的涉税信息,其信息使用的边界如何确定?如何防止信息的二次使用?第三,虽然我国的金税工程在税务信息化方面取得了很大的进展,但总体来说,政府部门的信息化步子慢于私人部门〔10〕。税务部门对于大数据以及云计算的运用还处于初级阶段,大数据思维还未形成。第四,大数据之“大”在于海量数据,海量数据通过互联网汇集起来,还需要通过云计算等技术进行处理和分析。这对税务人员的知识和技能提出了新的要求,税务机关会冗余大量的工作人员。这批工作人员如何逐步被社会消化也是一个挑战。

〔1〕王向东,王文汇,王再堂,等.大数据时代下我国税收征管模式转型的机遇与挑战〔J〕.当代经济研究,2014(8):92-96.

〔2〕谭荣华,焦瑞进.关于大数据在税收工作中应用的几点认识〔J〕.税务研究,2014(9):3-5.

〔3〕孙开,沈昱池.大数据:构建现代税收征管体系的推进器〔J〕.税务研究,2015(1):96-99.

〔4〕彭骥鸣,陈爱明,韩晓琴.大数据时代强化税收风险管理的思考〔J〕.税收经济研究(双月刊),2014(5):28-35.

〔5〕谢波峰.大数据时代税收微观数据体系的构建〔J〕.税务研究,2015(1):92-95.

〔6〕崔兴芳,樊勇,吕冰洋.税收征管效率提高测算及对税收增长的影响〔J〕.税务研究,2006(4):7-11.

〔7〕王大树.个税改革大思路:适当减税为改革让出空间〔J〕.半月谈,2014(19):21-24.

〔8〕杨得前.中国税收征管效率的定量测算与分析〔J〕.税务研究,2008(11):67-70.

〔9〕OECD.Social Media Technologies and Tax Administration〔R〕.Paris:OECD,2011:5-8.

〔10〕任东飚,费铭海,袁明昌.税收数据在大数据中的利用探析〔J〕.税务研究,2015(10):25-28.

Big Data and Individual Income Tax Reform

Wang Ling

(College of Economics and Management,Dali University,Dali,Yunnan 671003,China)

Establishing a comprehensive and classified individual income tax system is a essential part of the reform of tax revenue system in the coming years.However,with current tax administration technology,individual income tax reform will lead to high cost. The application of Big Data can solve the problems and brings chances as well as new challenge to the future tax revenue system.

Big Data;individual income tax;taxation cost

F812.42

A

2096-2266(2016)11-0029-05

10.3969∕j.issn.2096-2266.2016.11.006

(责任编辑 杨朝霞)

2016-07-06

王玲,讲师,主要从事税收理论与实践研究.