海上丝绸之路支点港口城市金融创新路径探索

2016-10-25周爱民宋暄

周爱民,宋暄

(南开大学金融学院,天津市300350)

海上丝绸之路支点港口城市金融创新路径探索

周爱民,宋暄

(南开大学金融学院,天津市300350)

在共建21世纪海上丝绸之路的愿景下,日趋紧密的经贸合作对于沿线支点港口城市的金融服务水平及创新能力提出了更高要求。通过构建莱文(Levine)指标,分析我国16个海上丝绸之路支点港口城市的金融创新能力,并进一步引入工具变量,构建动态面板模型,探究金融环境、金融制度和金融人才因素对样本港口城市金融活跃度和金融规模的影响。结果表明,支点港口城市的金融创新能力大小呈梭形分布,南北差异明显。提高支点港口城市的金融创新能力,应重点促进金融制度双向互补式改革,吸引金融人才落户。同时,支点城市应建设智慧港口,发展港口导向型金融创新,调整产业结构,提高资源配置效率,在新兴产业领域扩大外商合作规模,实现经济平稳健康发展。

海上丝绸之路;支点港口城市;金融创新能力;动态面板模型

一、引言

作为国家层面的发展构想,“一带一路”战略在近几年来受到广泛关注。该设想立足于中国经济建设新形势,赋予古丝绸之路新的时代意义。除了多极世界下政治的求同存异,通过建设海陆经济走廊,实现沿线经济体协同发展是21世纪全球化大格局下的必然要求。建设“一带一路”有利于实现地区经贸共赢,促进我国优势产能输出,辅助经济结构性改革软着陆,推进人民币国际化。同时,作为对《跨太平洋伙伴关系协定》(TPP)、《国际服务贸易协定》(TISA)等协议的应对,“一带一路”设想能够维护中国在亚太地区的战略地位,提升我国的空间发展格局,促进与亚洲、欧洲、非洲以及更广泛区域内国家和地区的合作。

2015年3月,国家多部委联合发布了《推动共建丝绸之路经济带和21世纪海上丝绸之路的愿景与行动》,圈定深圳、上海、厦门、大连等16个沿海城市为海上丝绸之路支点港口城市。作为海陆交汇要塞,支点港口城市需加强港口配套设施建设,满足更频繁的货运中转服务需求,积极向海陆空综合性枢纽城市转变。把支点港口城市作为对外开放的窗口,并以此为契机推进渐进式改革,建立更具活力的开放型经济体制,淘汰港口内落后产能,推进人民币国际化和金融服务创新,确保更广泛国际合作的顺利开展。同时,日趋加深的贸易合作也使跨境金融风险不断增多,严重威胁着金融市场的稳定,因此,积极探索支点港口城市金融创新路径意义重大。目前,海上丝绸之路支点港口城市在金融发展水平和创新能力方面存在较大差异,成为制约海上丝绸之路经贸往来的短板。

二、海上丝绸之路支点港口城市金融创新能力分析

(一)金融创新能力指标构建

衡量金融创新能力的指标主要分为单项评价指标、综合评价指标和投入产出效率指标等。就单项评价指标来看,例如,运用多元非线性模型中的平滑转换自回归模型(STAR),将财政金融创新细分为信贷产品创新指标、金融服务效率创新指标和融资担保创新指标等单项评价指标,探究不同指标对于经济增加值的影响。[1]就综合评价指标来看,例如,使用因子分析法来构建我国大陆31个省市的金融创新能力综合评价体系,探究各省市金融创新发展存在的不平衡现象。[2]也有学者运用熵权法、灰色关联分析法、主成分分析法对比分析了上海、南京等21个城市的金融竞争力,并根据各城市的优势和不足提出了针对性建议,但该评价体系内的金融创新指标构建主观性太强。[3]就投入产出效率指标来看,例如,运用三阶段数据包络分析(DEA)模型测度区域金融创新效率,寻找影响决策单元投入冗余的环境因素,分析外在环境因素对于区域金融创新效率的影响。[4]

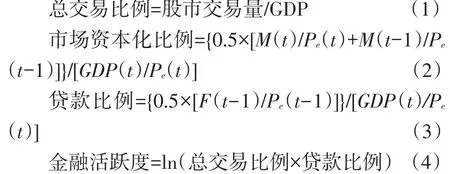

就已有研究成果而言,虽然学者们对城市金融创新能力的衡量方法尚未达成共识,但许多研究表明,金融发展水平的高低对一个地区宏观经济的影响可以体现该地区的金融创新能力。[5]莱文(Ross Levine)在2002年构建了一系列指标,包含金融规模和金融活跃度等。该指标也被相关学者用于分析中国金融服务业的创新情况,探究中国2000—2007年金融创新的主要特征。[6]本文将这一指标运用到对港口城市金融创新能力的分析中,具体计算公式为:

其中,M(t)、Pe(t)分别表示第t年末该城市的上市公司流通市值、平均消费价格指数。本文采用城市金融机构本外币各项贷款余额来代替原贷款比例中的城市私人贷款余额,用F(t)表示。金融活跃度越高,金融规模越大,金融系统越发达,金融创新能力越强。

(二)金融创新能力影响因素指标选取

影响金融创新能力的因素是多方面的。有学者构建了评价中国6个城市国际金融中心潜力的综合体系,包括规模、环境、聚集度、国际化程度、风险防御、金融创新、金融效率、金融人才、金融科技及金融制度。结果显示,金融创新的基础是金融环境、金融制度和金融人才,良好的金融环境和完善的金融制度有助于推动金融国际化的进程,增强金融风险防御能力。[7]提升金融创新能力的有效措施有很多,例如,完善相关法律法规,改革金融制度,增加税率优惠,优化金融机构的公司治理,提高金融从业人员的收入水平和受教育程度,合理运用先行优势和声誉优势以及控制成本等。[8]

本文从金融环境、金融制度和金融人才三个角度,选取了五个指标来探究影响样本港口城市金融创新能力的因素。金融环境因素主要包括城市生产总值、港口总货物吞吐量和城市对外资依存度。城市生产总值代表地区总体经济发展状况,港口总货物吞吐量则反映了地区港口的规模扩张力度。城市对外开放程度采用外资依存度表示,即辖区内实际利用外资额与GDP的比值,反映了外商投资对于当地经济的贡献度或是对于国际资本的依赖程度。金融制度因素可以理解为政府税收等制度改革或是风险管理的一系列措施,长期以来,我国银行贷款的发放常与政策目标捆绑,信贷配额制度是中央银行在不同省域间调配资金的重要手段。[9]本文借鉴相关研究的方法,采用贷款与存款的比率作为政府信贷干预程度的衡量指标,反映各地不同的金融制度和金融风险管理的松紧程度,贷存比越高,地方政府对于风险的管控力度越小,信用越宽松;反之则管控较严格,信用收紧。金融人才因素使用地区金融从业人员密度来表示。[10]

(三)动态面板模型构建

为了探究影响支点港口城市金融创新能力的因素,将构建的城市金融活跃度和金融规模作为被解释变量,选取城市金融业发展的相关指标作为解释变量,构建面板模型。静态面板模型的基本设定为:

其中,i代表港口城市截面单元(i=1,2,…,16),t表示样本年份,yit表示被解释变量,X'it表示解释变量,γt表示时间非观测效应,δi表示城市非观测效应,εit则是随机误差项。

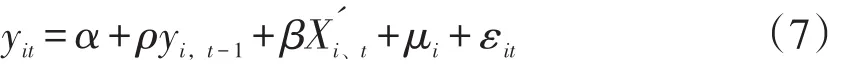

由于各城市经济建设和金融发展的起点各不相同,金融创新能力有可能会受已有发展水平的影响。构建影响因素的动态面板模型将提高模型分析的稳健性,具体公式如下:

本文采用的是差分广义矩(GMM)估计方法。对于式(7)进行一阶差分消去个体效应后得到:

动态差分模型能够较好地降低模型的反向因果关系,并能够消除部分非时变因素和个体因素,极大地提高构建模型的稳健性。但在选取代表金融环境的三个指标时,地区生产总值指标可能会造成模型的内生性,因此,采用该指标的滞后阶变量作为工具变量。拟合被解释变量的工具变量滞后阶数根据汉森(Hansen J)检验以及阿雷拉诺(Arellano Bond)检验情况进行调整。

三、数据来源

(一)金融创新能力指标数据来源

本文选取海上丝绸之路16个支点港口城市2000—2015年的年度数据。其中各城市国内生产总值、本外币各项贷款余额和平均消费价格指数均来源于国家统计局及各城市统计公报,各城市上市公司股票流通总市值和股票交易量数据来源于万得(Wind)资讯金融终端,经整理计算后获得。

(二)面板模型指标数据来源

各港口城市生产总值数据及存贷款数据来源于2000—2016年中国统计年鉴及各城市统计公报;各港口城市总货物吞吐量数据来源于2002—2016年中国港口年鉴;实际利用外资额数据来源于2001—2015年各城市统计局统计公报和2002—2016年中国城市统计年鉴。各城市金融从业人员和地区单位就业人员数据来源于2002—2016年中国城市统计年鉴。①

四、支点港口城市金融创新能力实证分析

(一)数据的平稳性检验

各解释变量的缩写及相应数据的单位根检验如表1所示,结果均拒绝原假设,各指标数据不存在单位根,满足平稳性。数据的平稳性说明相关经济指标不存在共同变化趋势,排除了在构建金融创新能力影响因素面板模型中存在虚假回归的可能性,保证了回归结果的可信度。

(二)支点港口城市金融创新能力比较

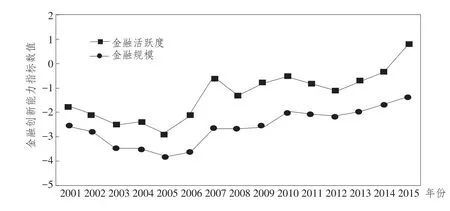

2001—2015年海上丝绸之路支点港口城市的平均金融活跃度和金融规模如图1所示,总体呈现小幅波动中稳步提升的态势。数据表明,2001—2005年间,除海口、上海、深圳外其他港口城市的金融活跃度均有所下滑,其中以三亚、湛江降幅最为明显。在2005年我国实行汇率改革之后,各城市的金融活跃度均有显著提升。2008年的金融危机对我国港口城市的金融活跃度有所冲击,但在经过2~4年的波动调整之后,各城市的金融活跃度回暖并实现了不同程度的增长。港口城市金融规模的走势与金融活跃度相似,但对制度变革和宏观经济冲击的敏感度低于金融活跃度指标,明显受到城市原有经济发展水平的限制,存在一定的滞后性,变化也更为平缓。在过去15年中,城市金融活跃度指标略高于金融规模指标,体现出16个支点港口城市较为稳健的金融创新发展态势,保持了“夯实基础,兼顾创新”的发展方针。同时金融活跃度指标增长速度快于金融规模指标,说明16个支点港口城市总体金融创新效率在逐年提升,金融市场的资金配置在不断优化,金融自由化变革初见成效。

表1 指标单位根检验

图1 海上丝绸之路支点港口城市平均金融活跃度及金融规模

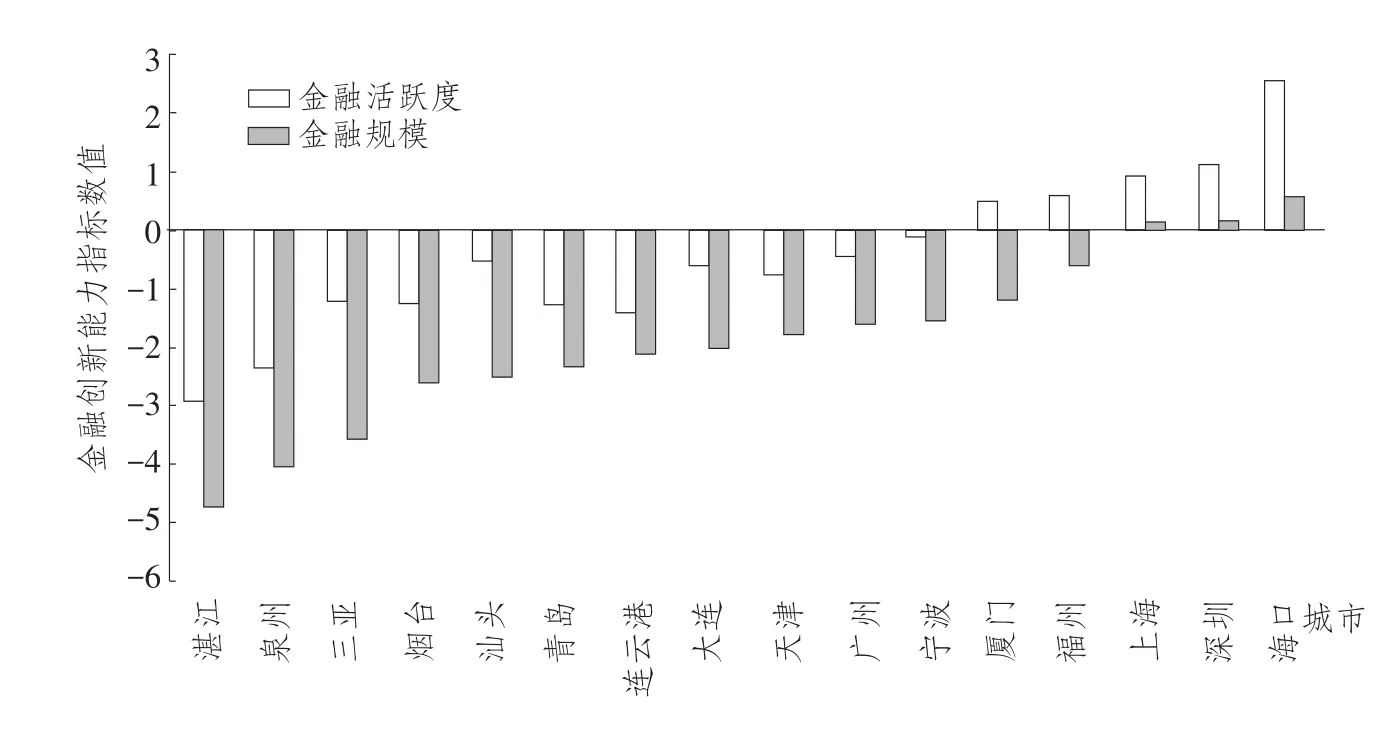

图2 2010—2015年海上丝绸之路支点港口城市金融创新能力年均水平

图2描绘了2010—2015年各支点港口城市金融活跃度和金融规模的年平均水平,按照金融规模递增的顺序自左至右排列。就城市间比较而言,海口、深圳、上海、福州、厦门在活跃度和规模方面均排在样本城市的前列,可以在“一带一路”的金融创新领域起到核心示范作用;湛江、泉州在金融活跃度和规模两个指标方面均处在末位。湛江毗邻南海海域,船舶产业发展较好,而泉州则是古代海上丝绸之路的起点,选择这两个城市作为支点城市战略意义大于经济意义。排名位于中间的城市中,汕头、三亚、大连金融规模较小,但是相对有较高的金融活跃度;天津、连云港、青岛和烟台在金融规模方面表现较好,但是金融活跃度略显不足。就城市自身发展水平而言,金融活跃度与金融规模的相对大小体现了城市金融创新效率。天津、青岛、连云港、烟台、湛江及泉州的金融规模和金融活跃度均为负值,活跃度与规模的比值接近1,说明以上港口属于保守型金融创新城市,金融创新效率较低,需要改变金融发展思路,调整城市经济发展结构;三亚、大连、汕头、广州及宁波的金融活跃度和金融规模也均为负值,但活跃度与规模的比值接近0,说明这些城市属于潜力型金融创新城市,在未来能够成为领衔区域金融创新的地区核心,结合区位优势发展相关金融产业;厦门和福州的金融规模为负值,但金融活跃度为正值,这两个城市为优质型金融创新城市;而海口、上海及深圳的金融活跃度及金融规模均为正值,活跃度与规模的比值接近0,说明这些港口城市为激进型金融创新城市,金融创新效率较高,在推广创新经验的同时应注意防范金融风险。

总体来看,海上丝绸之路支点港口城市的金融创新能力大小呈梭形分布。海口由于拥有较低的金融改革成本、灵活的金融政策以及迅速扩张的房地产业而具有较高的金融创新能力。湛江、泉州作为排名最后的两个城市,与其他样本城市的金融创新水平有较大差距。其他支点港口城市金融创新能力存在南北差异,表明我国城市金融资源配置存在地区不平衡的现象,但是中间水平的各城市指标差距不大,有利于未来城市间的协同合作发展。

(三)金融创新能力影响因素分析

1.面板模型实证结果

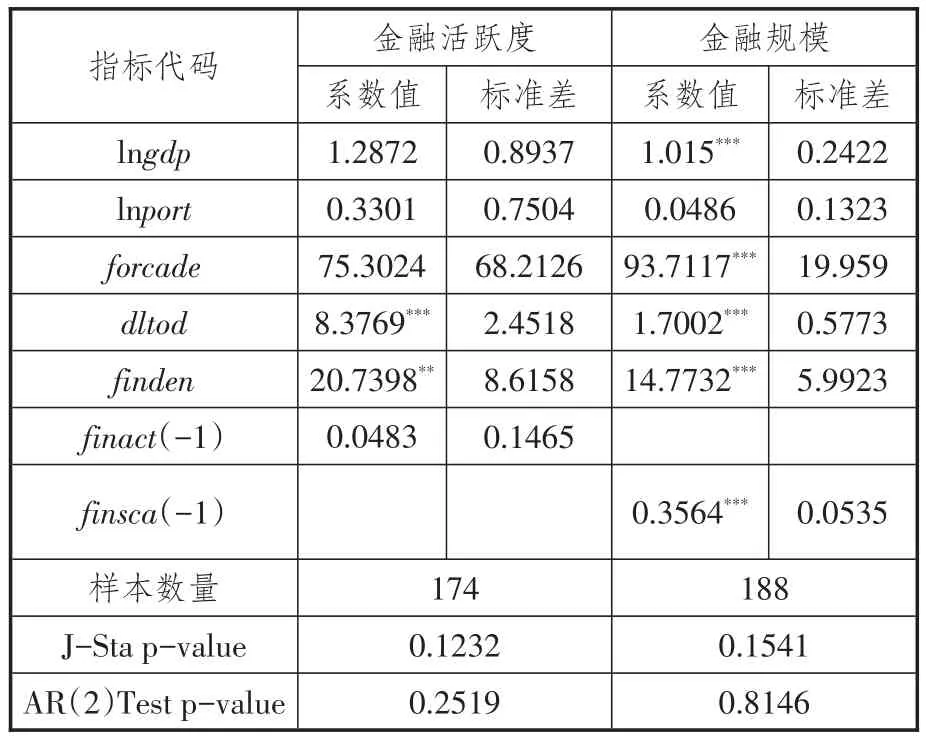

初步建立固定效应和随机效应静态面板模型后,进行豪斯曼检验(Hausman Test)及似然比检验(Likelihood Ratio Test),结果均拒绝原假设,因此,采用固定效应面板模型。通过查阅DW临界值表,发现面板模型存在较明显的一阶自相关现象,进一步建立动态面板模型。根据格兰杰因果检验(Granger Causality Test)结果,城市生产总值与货物吞吐量和外商投资的内在关联性较高,因此引入滞后期工具变量来降低模型的内生性。动态面板模型的估计结果如表2所示。

在以金融活跃度为被解释变量的模型中,所有指标的系数均为正值,但只有金融制度和金融人才指标在5%的显著性水平下显著为正,可见,实施金融改革,同时大力引进金融人才并提高金融从业人员的整体素质,是提高支点港口城市金融活跃度的最有效途径。在以金融规模为被解释变量的模型中,所有指标的系数均为正值,除了支点港口的总货物吞吐量外,其他指标均满足1%的显著性水平。两个模型均通过了Hansen J检验和Arellano Bond检验,接受不存在序列相关和无效过度约束的原假设,进一步说明了模型的稳健性。

表2 金融创新能力影响因素动态面板分析

2.数据结果分析

面板分析的结果显示,提高支点港口城市金融创新能力,应有侧重性地改善金融环境,提高城市金融人才的聚集度及专业素养,同时需要对现有金融制度进行改革,增强支点港口城市的金融软实力。金融活跃度与金融规模相比更多地受现期地方政策和金融人才流动影响,而金融规模除了受制度及人才因素的影响外,还与城市发展起点、经济总量和外商投资等有关。

数据表明,无论是金融活跃度还是金融规模,港口货物吞吐量的增长会为这两个指标的变化带来正向效应,但不显著,可见,单纯的港口货物总量增长不能为港口城市的金融创新带来明显的促进作用,这说明我国支点港口城市的资源利用效率较低。港口货物吞吐量的增长是港口规模扩大的体现,经济资源集中在规模的扩大而不是港口产品及运营流程的创新,将会降低金融资源配置的效率。目前,支点港口经营模式单一,同质化现象较为严重,产业发展附加值低,产业结构不合理。另外,支点港口城市的金融服务体系还不完善,金融支持系统自调节性不足,缺乏创新的金融工具和服务来调节港口建设的供需平衡,不能将多余资金合理分流以实现高效利用。同时,港口建设大多为规模大、期限长的项目,这也为港口投融资带来巨大压力,限制了港口经济及金融服务的进一步发展。

经济总量和外商投资的增长能够显著地扩大地区的金融规模,却不能使地区金融活跃度有实质性的飞跃。由于部分支点港口城市的产业结构不合理,金融业增加值占地区生产总值比例低,导致在扩大金融业发展规模时忽略了城市金融业内在竞争力的提升,同时地区缺乏金融工具创新,不能够有效地满足私营企业的投融资要求。外商投资为国内企业带来了较为先进的生产技术和公司治理经验,但在延续早期投资模式的影响下,投资主要集中在产业链低端的加工制造业,资源能耗高,对环境污染严重。同时,外商投资借助“三免两减”等政策优惠,对国内企业形成了一定的挤出效应,也对地区金融活跃度产生了一定程度的负面影响。

对支点港口城市金融创新能力提高作用较为明显的是,加大金融制度改革力度以及大力引进金融专业人才。伴随中国经济步入新常态,改革成为发展的最大红利。借助“一带一路”等国家战略循序渐进地推动地区金融改革,能释放更大的金融服务空间,理性区间内的信用宽松也为区域城镇化建设提供了充足的流动性。人口红利的逐渐消失,对于我国制造业等产业发展形成了一定冲击,但金融从业人员的需求仍然十分旺盛,并且高素质高技能的专门型人才资源十分稀缺。上海、深圳的金融人才密度大,且相对整体素质较高,而其他港口城市与一线城市相比金融人才的数量明显不足,从业技能也有待提高。金融人才分布存在地区不均衡、供需不平衡的现象。

3.支点港口城市金融创新路径探索

在未来更加频繁的经贸往来中,海上丝绸之路支点港口城市金融创新应保证效率优先,主辅明确,把制度创新和人才培养放在港口城市金融创新的核心位置,着重调整产业结构而避免单纯追求经济规模的扩张。

(1)在制度创新方面,采用双向互补式的创新路径。国家职能部门制定具有统筹指导意义的政策及法规,各支点港口城市监管部门因地制宜,细化具体措施,再由港口企业和金融机构开展微观层面上的创新活动,实现制度创新从国家到经济个体的具体化;可以通过设立自由港、自贸区、金融自主创新实验区等方法来提高港口城市金融市场化的程度,增强港口城市对于自主型金融创新产品的吸纳能力,从创新终端的需求出发,倒逼国家金融体制改革,实现制度创新从个体到国家的升华。金融创新的活力来源于成本更低、更规范且更自由的金融市场,因此金融制度创新的重点是提高我国金融市场自由化的程度,降低交易成本,同时给予“一带一路”涉外企业和金融机构政策性担保、补贴等合理的风险补偿。引导支点港口城市在区域经贸发展中发挥核心辐射作用,促进区域经济一体化,而不是垄断地区经济资源。加快人民币资本项目可兑换进程,建立更完善的人民币境外流动体系,防范离岸市场风险输入。同时,各支点港口城市在进行金融制度改革时应有所侧重。上海、深圳、海口、厦门等城市可以在资本账户开放、海事金融机构股权改革、新型港口金融工具发行及流通等领域进行创新,而其他支点港口城市则应重点推进涉外企业融资渠道改革、港口企业准入改革及地方债务和信用管理改革等。

(2)强化支点港口城市区域金融人才高地的职能。人才是驱动金融创新的重要力量,也是城市内在竞争力的核心。针对目前支点港口城市金融人才分布的地区失衡现象,在上海、深圳之外的支点港口城市,应通过提高金融业基层从业人员收入、加大各类经济补贴力度等方式吸引人才落户。借助区域一体化,临近支点港口城市可以承接北京、上海、深圳的金融人才,同时也需要设立更多的金融分支机构来为金融人才提供就业。从长远角度出发,应该在二线港口城市设立更多开设经济金融专业的高等教育学府和专业化的培训机构,并积极促进毕业生在当地就业。另外,也需要通过中外合作办学、引进海外精英等方式加强与贸易合作国的人才交流。而针对上海、深圳等金融人才较集中的港口城市,应调控人才就业结构,引导人才从业方向的多样化,着力引进新型金融业务从业人才,尤其需要培养更多从事海事金融服务的专业人才。

(3)建设资源效率型的产业集群化智慧港口。首先要改变单一的港口经营模式,为多样化金融服务提供适宜的经济土壤。例如,上海港采用了多元化经营策略,大力发展融资租赁业务,开发多功能一体的商业地产,同时配备邮轮、游艇会等港口衍生旅游业务,使得港口经济更具包容性,最大限度地实现了港口资源的有效利用,港口经济兼容化发展的做法值得借鉴。天津港将启用复式航道,实现不同货物快速分类入港,提高港口吞吐货物效率;同时在东疆港引入多家从事海事金融上下游服务的企业项目,大力发展金融租赁业。广东省通过了《粤东港口群发展规划(2016—2030)》,整合港口资源,引领一体化发展,并制订了高铁经济带及互联网金融创新对港口经济带动作用的相关研究计划。港口应做好产业经营管理,服务流程管理和信息管理,建立网络化信息服务平台,及时发布港内贸易物流信息,提高运营的效率。

(4)金融产品和流程创新要以港口产业发展为导向,而不能脱离实体经济和信用基础。港口的国有组织构架以及银行主导式的金融体系使得港口建设融资渠道过于狭窄,同时带来了资金配置的供需失衡。多元化的金融产品和服务流程能够提高资金运用的效率。在防范金融风险的基础上,金融产品应更多地满足涉外中小企业的融资需求,立足于促进贸易畅通,推动诸如商业股权投资、自保险、保付代理、企业债券、企业还贷周转金、小额票据贴现等产品的运用,建立透明的企业征信系统,同时鼓励金融机构根据港口周转货物的特点来合理设计期货、期权、外汇等对冲工具,帮助涉外企业缩小风险敞口,同时开展多币种结算业务,降低跨境贸易外汇风险损失。上海、深圳及海口等金融创新能力较高的城市可以着重开展港口金融衍生工具的创新,而其他支点港口城市则应最大限度地从中小企业融资工具着手开展金融创新,并实现金融产品及流程创新“从离岸到在岸”“从试验区到城市”“从一线城市到二线城市”的推广模式。

(5)实现经济稳步增长,控制外商投资结构。经济的平稳增长是金融制度改革及金融服务创新顺利进行的保证。未来支点港口城市经济建设应避免过度追求GDP的增长,根据经济“新常态”理性划定经济目标,改善产业结构,着重开展基础设施建设、社区医疗普惠、素质教育普及、生态环境保护等方面的建设工作,同时要警惕收入差距的扩大,逐渐消除贫富不均。地方政府应调整外商在华投资产业结构,淘汰落后产业,促进新兴科技产业的资金投入和技术合作。

(6)明确城市定位,实现差异化的协调发展。支点港口城市应因地制宜,合理选择城市发展方向,扬长补短。针对连云港、天津等金融创新效率较低的城市应适度转变经济发展模式,提高服务业的生产比重,大力推行民生工程,实现经济的可持续发展。上海、深圳、福州和厦门等城市可以在支点港口城市中起到示范作用,福州、厦门、宁波可以尝试疏散上海的金融从业人才,而汕头可以尝试疏散深圳、广州的金融从业人才,同时吸引高等教育机构设立分校,进一步提升城市的金融竞争力。青岛、烟台等港口城市可以适当缩小贸易辐射范围,专注于针对东北亚的贸易往来,细化金融服务的种类。广东、福建两省的支点港口分布较为密集,尤其应注意避免港口发展同质化,合理配置资源,力求差异化发展。海口在金融活跃度和金融规模方面均优于其他城市,这与该市较低的金融改革成本以及包容、灵活的金融发展模式有关,可以作为全国性的“一带一路”金融创新试点城市,为港口创新金融业务的推广提供经验借鉴,汕头、大连和三亚则可以在区域内开展小范围的金融创新试点工作。

五、结论

本文通过建立莱文(Levine)指标,分析了我国16个海上丝绸之路支点港口城市的金融创新能力,并通过建立带有工具变量的动态面板模型,进一步探究了影响支点港口城市金融创新能力的因素。结果显示,海上丝绸之路支点港口城市的金融创新能力呈梭形分布,提高支点港口城市金融创新能力,应重点进行双向互补式的金融制度改革,并吸引金融人才落户;通过建设信息化智慧港口,提高港口运营效率。同时,应改善经济发展质量,控制外商投资结构,建立新型城市贸易合作关系。本文从宏观角度探究了海上丝绸之路支点港口城市的金融创新路径,而城市内企业创新外汇操作模式、金融产品的设计与风险防范、城市金融产业最优化结构设计等领域的金融创新还有待进一步探索。

注释:

①作者整理相关数据,并用地区金融从业人员除以地区单位就业人员计算得到地区金融从业人员密度。由于受部分数据发布时间滞后的限制,各年度港口年鉴和城市统计年鉴所发布的内容为上一年度的数据和信息,因此摘取2002—2016年的中国港口年鉴和中国城市统计年鉴内相关信息,整理得到2001—2015年的数据用于面板模型的构建和分析。为了保证数据的平稳性,对生产总值和货物吞吐量进行了对数化处理。

[1]王建威,何国钦.城镇化发展与财政金融支持机制协同创新的效率分析[J].上海金融,2012(6):94-96,118.

[2]朱尔茜.基于因子分析的中国区域金融创新能力评价[J].武汉大学学报(哲学社会科学版),2013,66(3):85-89.

[3]梁小珍,杨丰梅,部慧,等.基于城市金融竞争力评价的我国多层次金融中心体系[J].系统工程理论与实践,2011,31(10):1847-1857.

[4]蒋岳祥,蒋瑞波.区域金融创新:效率评价、环境影响与差异分析[J].浙江大学学报(人文社会科学版),2013,43(4):52-65.

[5]LEVINE R.Bank-based or market-based financial systems:which is better?[J].Journal of financial intermediation,2002,11(4):398-428.

[6]张维,喻颖,张永杰,等.中国金融服务业的创新:新世纪的观察[J].系统工程理论与实践,2008(8):159-170.

[7]陆红军.国际金融中心竞争力评估研究[J].财经研究,2007,33(3):47-56.

[8]FRAME S,WHITE J.Empirical studies of financial innovation:Lots of talk,little action?[J].Journal of economic literature,2004,42(1):116-144.

[9]赵勇,雷达.金融发展与经济增长:生产率促进抑或资本形成[J].世界经济,2010(2):37-50.

[10]谢家智,王文涛.金融发展的经济增长效率:影响因素与传递机理[J].财贸经济,2013(7):59-67.

责任编辑:林英泽

Explore the Financial Innovation Path of Important Port Cities linked by Maritime Silk Road

ZHOU Ai-min and SONG Xuan

(Nankai University,Tianjin300350,China)

In jointly building 21st-Century Maritime Silk Road,the increasingly closed cooperation in economy and trade imposes higher requirement on financial service level and the capacity for innovation of port cities along the Maritime Silk Road. With the development of Levin Index,the authors analyze the capacity for innovation of 16 port cities along the Maritime Silk Road,and explore the impact of financial environment,financial institution,and financial talented professionals on the financial activeness and scale of sample port cities by introducing instrumental variables and formulating dynamic panel model.It is found that,the distribution of capacity for financial innovation of port cities is rhombic,and difference of that between ports in southern areas and western areas is significant.To improve the capacity for financial innovation of port cities,we should promote two-way complementary reform in financial institution,and attract more talented professionals to gain residency.At the same time,the port cities should build smart ports,develop port-oriented financial innovation,adjust the industrial structure,increase the efficiency of resources distribution,cooperate more with foreign traders in new emerging industrial fields,and realize the stable and healthy economic development.

Maritime Silk Road;important port cities;financial innovative ability;dynamic panel model

F832

A

1007-8266(2016)10-0097-08

2016-06-27

周爱民(1961—),男,天津市人,南开大学金融学院教授,博士生导师,经济学博士,主要研究方向为宏观经济政策、金融工程;宋暄(1990—),女,山东省招远市人,南开大学金融学院博士研究生,主要研究方向为宏观经济政策、区域金融创新。