证券研究报告对个体投资者决策行为影响研究

2016-10-22林双妹

□林双妹

(仰恩大学 福建 泉州 362014)

证券研究报告对个体投资者决策行为影响研究

□林双妹

(仰恩大学福建泉州362014)

现实诸多金融异像的存在和心理学研究结果表明,投资者受信息不对称或情绪等影响,决策行为是有限理性的。简单来说,投资者的决策行为是受各类证券信息刺激的反应。但由于信息不对称等原因,广大中小投资者过度依赖证券分析师,而证券分析师出具的研究报告又会影响投资者的预期,作用于股价。因此有必要加强证券分析师的监管,引导规范个人投资者的投资行为。

证券信息;研究报告;证券分析师

本文DOI:10.16675/j.cnki.cn14-1065/f.2016.06.063

2014年下半年,中国股市以爆发性行情揭开了新一轮牛市的序幕,一扫7年熊市的阴霾,大涨52.87%,成为全球第一牛市。而2015年中国股市则如同乘坐了过山车一般,上半年延续上涨行情,上证指数曾飙升至5 178.19点,但随着IPO节奏的加快,以及证监会严查场外配资业务,中国股市开始迅猛而恐慌地回跌,据统计,在6月15日至9月14日,A股共发生16次千股跌停,平均每4个交易日就会见到一次千股跌停,实在为历史罕见。

在全民疯狂的时候,各证券分析师也都纷纷出台了各自的研究报告,上到对证券行情的介绍及预测,下到相关个股推荐,投资者的情绪也都变现得异常高亢,如“4 000点才是牛市起点”言论将上证指数迅速推高至五千多点。美国彭博新闻社5月3日发表题为《在意外暴跌中中国的股市分析师是世界最差的》的文章称与世界前20大股市从事研究股票的其他股市的分析师相比,中国分析师的预测相当离谱。市场上关于证券分析师研究报告的独立性的质疑声越来越多。但投资者在做出投资决策过程中,经常还是会无意识借鉴参考证券分析师发布的投资建议,因此有必要系统研究中小投资者的决策行为,探索研究分析师报告对他们投资决策的影响机制,以更好地完善规范证券市场。

1 个人投资者和证券分析师概述

随着证券市场的快速发展,我国证券分析师队伍逐渐庞大,但是从严格意义来讲,此种发展还不到10年,应该说还算是一个非常年轻的行业。证券分析师可以分为“卖方证券分析师”“买方证券分析师”“独立证券分析师”,本文所指的证券分析师,是指卖方证券分析师,即在证券市场上受雇于金融机构,通过各种途径搜集信息,然后在对相关行业或者上市公司进行全面调研分析的基础上,利用自己的专业知识综合分析处理,撰写研究报告并给出具体相关投资建议的专业人士,在此证券分析师扮演“信息中介”的角色。

根据中国证券登记结算公司,截止2016年4月底,有10 545.41万投资者,其中非自然人投资者,仅29.68万,因此可以说内地证券市场上绝大多数投资者属于自然人投资者。因内地证券投资者素质偏低,投资决策较容易受消息和情绪因素影响,证券市场价格容易出现暴涨暴跌。

2 证券研究报告对个人投资决策影响机制研究

传统金融学理论假设人是理性人,受经济利益驱动的,且所做出的决策是在完全理性的假设基础之上的。但实际证券投资过程中需要运用的知识背景和经验理论非常专业,且较为复杂,并不是一般投资者能够完全掌握并熟练运用的。现实诸多金融异像的存在和心理学研究结果表明,投资决策行为受信息不对称或情绪等影响,决策是有限理性的。

影响投资者决定的最重要因素是对未来的预期。在投资过程中,投资者根据掌握的市场信息对资产的价格趋势做出判断及预期。而这个预期实质上就是投资者对市场信息搜集、加工和处理的心理过程。简单来说,证券投资者的行为是对证券信息刺激的反应。可以说,信息是投资者决策的出发点和重要依据。

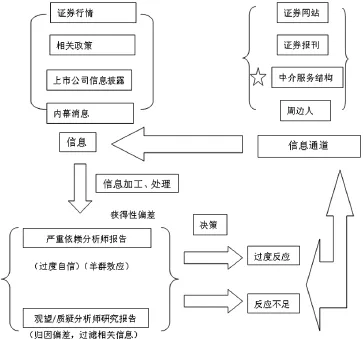

证券信息在认知决策过程中,可被分解为三个阶段,即(1)信息搜集。证券市场上信息众多,投资者有针对性地获取手中已持有证券或潜在证券的相关信息;(2)信息加工,就是证券投资者根据搜集到的多空信息,进行研判,预期未来价位;(3)信息处理,投资者根据之前的股市评判相应调整自己买卖价位,进行买卖。下图为投资者在信息处理过程中的决策路径。

2.1证券市场信息纷杂

证券行情是是证券市场中最基本的信息。证监会经常发布有关证券市场的重要政策和文件,制定证券交易相关机制,对证券价格形成起了关键性、决定性的作用。另一个市场重要的信息源正是上市公司自身,它必须证券交易所规定,进行相关信息披露,如资产重组、发行股份等重大事项公告,定期发布季度财务报表等。实体经济层面,国家还会出台相应的货币政策、财政政策,以调结构、促增长。同时还有内幕消息,是证券市场还未对外公布或者不能对外公开的非正规途径消息,经常被庄家操纵以抬高或压低股价。因此面对如此纷杂的证券市场信息,谁拥有的信息越多越快,谁享受到证券投资利益的可能性越大。但投资者的时间和能力是有限的,该如何寻找关键可靠的信息,则显得格外重要。

2.2中小投资者依赖证券分析师

人们可通过多途径获得相关证券消息:证券报刊、证券网站、电视媒体、中介服务机构(券商)以及周边人。证券信息搜集渠道众多,但面对众多原始信息,投资者不知该如何解读相关信息,自我加工处理能力有限,他们更期待“坐享其成”,希望别人告诉他具体该如何操作。而证券分析师相对来说,经验更加丰富,以及能更快捷地捕捉相关信息,他们出具的证券研究报告经常受到市场的追捧,特别是知名的证券分析师提供的研究报告。因此可以说,市场中广大中小投资者作为信息劣势方,更倾向于向证券分析师那里获取二手的证券信息。

2.3证券研究报告影响投资者预期

由于信息不对称,投资者会格外关注证券分析师推荐的股票,甚至作为投资决策的重要依据。如果某只股票在上涨过程中,市场普遍存在乐观的情绪,如果证券分析师再强烈推荐下这股票,媒体的渲染和周边人群赚钱效应的影响下,投资者对该股票也会表现出疯狂的情绪,资金持续流入该股票,推动该股价上涨,享受到研究报告给他们带来的投资利益。此股票推荐而产生的“过度反应”也会刺激当前证券市场其他投资者的投机行为,由于股价的持续上涨,之前的空方和观望者也会转而看多,越来越多的投机者参与该股,形成“泡沫”,股价严重超过其价值,这种现象在行为金融学称之为“正反馈”或“羊群效应”。而可能由于前期的涨幅过大,股价的“泡沫”终会破灭,经常随后就是暴跌。

证券分析师的“乌龙事件”也时常出现,比如,中国保安“石墨矿”事件、宁波联合“被键矿”事件等等。由于某些利益的考虑,证券分析师没做到尽职尽责的研究责任,提供虚假研究报告,虽先极大地推高了相关股价,但丑闻的暴露又使得股价迅速暴跌。此类“乌龙事件”的频繁发生使得证券分析师研究的独立性受到质疑,以及投资者个人的归因偏差等,因此有时投资者会对证券分析师推荐的股票持观望或怀疑的态度,对新信息存在反应不足。重视程度较底,股价波动平平,而较大的波动信息却在信息过后一段时期发生。

3 相关对策建议

3.1加强证券分析师监管

在当前证券市场中,证券分析师由于利益的一些考虑或迫于公司的压力,提供虚假研究报告,误导证券投资者,损害投资者利益。因此,当前加强分析师监管,建立分析师问责制度,完善分析师自身信息的披露机制,防范内幕交易和严重损害投资者利益的行为。尽管旨在规范证券分析师研究报告,证监会在2010年10月发布了《证券研究报告暂行规定》,但收效甚微,相关执法力度以及惩罚措施等还有待加强,因此需要加强分析师监管,约束规范证券分析师的相关行为准则。

3.2投资者理性看待分析师研究报告

整体来说,证券分析师有知识、有经验、有渠道,出具的证券研究报告有一定的专业性,能为证券投资者提供准确的操作建议,但并不是所有研究报告都是准确无误的。证券分析师研究报告后面一般也会附带“免责声明”。因此投资者不能盲目跟随分析师研究报告,“判断性接收”有关信息,多读几篇研究报道,研究学习分析师投资判断背后的逻辑,形成自我的结论,这样才能不断提高自我分析股票的能力,争取获得更大程度的投资利益。

[1]刘超.基于行为金融学的中国证券分析师行为研究[D].天津大学,2007.

[2]温凯.中国证券分析师的预测能力实证研究[D].西南财经大学,2014.

[3]卢佐东.个体投资者心理与行为偏差研究[D].武汉大学,2012.

[4]王昱升.证券分析师盈余预测倾向经济后果的研究[D].西南财经大学,2014.

1004-7026(2016)06-0088-02中国图书分类号:F832.48

A

林双妹(1988.1-),女,福建,助教,硕士,证券投资方向。