非正规借贷对我国农业产业发展的支持规模估算

2016-10-20靳淑平王济民

靳淑平,王济民

(中国农业科学院农业经济与发展研究所,北京 100081)

非正规借贷对我国农业产业发展的支持规模估算

靳淑平,王济民

(中国农业科学院农业经济与发展研究所,北京 100081)

在大力发展现代农业的背景下,发展中国家从事农业产业活动所获取的正规借贷严重匮乏,非正规借贷起着非常重要的作用。基于大样本调查数据,运用主体需求法,分析农业产业经营主体(农户、农村中小企业及组织)从事农业产业活动获取非正规借贷情况,探讨农业产业单位借贷资金的贡献度。结果表明,农业产业非正规借贷融资总量以及占其正规贷款规模比值逐年上升,2012年融资总量已达2万亿元以上,约为其正规贷款的71%,发展速度超过10%;农户非正规借贷量虽占绝大比重,但农业企业非正规贷款比重不断上升;农业产业单位借贷资金对农业产业发展的贡献度在逐年下滑,要想维持农业的稳定增长,农业信贷资金必须有一个更加快速的增加。为进一步提高融资水平,建议政府要规范农业产业非正规借贷发展,充分认识其重要性并采取引导与完善相结合的政策,大力增加以财政资金为拉动力量的信贷资金供给,在信贷资金支持主体方面适当向农村中小企业倾斜。

非正规借贷;农业产业;融资规模;信贷管理;现代农业

靳淑平, 王济民. 非正规借贷对我国农业产业发展的支持规模估算[J]. 农业现代化研究, 2016, 37(2): 277-283.

Jin S P, Wang J M. The size estimation of the informal lending support of agricultural industry in China[J].

Research of Agricultural Modernization, 2016, 37(2): 277-283.

随着现代社会的发展,金融日益成为经济活动核心。金融借贷活动分为两种形式,即正规借贷和非正规借贷,正规金融借贷是指国家正规金融部门依法提供的、接受国家监督管理的金融借贷活动;而非正规借贷则是指游离于正规金融借贷以外的、脱离政府监管范围的金融借贷活动,主要形式包括私人借贷、私人钱庄、合会等。

不论是国际还是国内,非正规借贷都在发挥着重要的作用。从国际上看,罗纳德·麦金农[1]和von Pischke等[2]在考察了农民与正规金融组织之间的借贷交易行为后,认为能获得正规金融机构组织贷款的农户仅是一小部分。国际农业发展基金的研究报告显示,中国农民来自非正规市场的贷款大约为来自正规金融机构的4倍[3]。根据何广文[4]的研究,我国农户从银行或信用社等正规金融机构获得的借款仅为借款总额的13.94%,从私人或其他非金融机构借入资金高达借款总额的86.06%,大部分资金借贷是在农村内部解决的。

近年来,在逐利行为的驱动下,正规金融机构对农业发放贷款的积极性有所下降,仅1998年至2002年初,四大国有商业银行共撤并3.1万个县及县以下的机构。在1995-1999 年间中国农业银行的县以下农村金融机构撤并了30%[5]。虽然国家不断出台政策鼓励村镇银行、小额贷款公司、农村资金互助社等农村新型金融主体的发展,但由于机构规模小、数量少、人员素质相对较低等原因,这些新型农村金融主体的支农能力极为有限[6]。在正规金融机构借贷极为匮乏的背景下,中国农村地区的非正规借贷一直非常活跃。

尽管近年来政府投入了大量的资金发展农村小额信贷,但农村小额信贷只是在一定程度上缓解了农民生产生活上的困难,由于信贷额度小、期限短等缺点不能满足农村扩大再生产的需要;另一方面对于农信社来讲,发放成本高,赢利性差,农信社积极性不高。Tsai[7]从具体的案例分析中发现中国一些地区小额贷款项目并没有取代非正规金融;何广文和郭沛[8]提出农户贷款中来自民间借贷的比重高于75%;刘玲玲等[9]对16个省调查分析发现,通过非正规金融渠道得到借款的农户比例2006年为51.3%、2007年为67%、2008年为65%;中国农业银行战略规划部等[10]基于29个省的调查分析表明,2013年有43.8%的农村家庭参与了非正规借贷活动。从贷款额度看,根据《全国农村固定观察点调查数据汇编(2000-2009)》相关数据显示,农户户均非正规贷款额度占全部贷款额度的比例均在60%以上[11]。这些数字充分说明了改革30多年来,非正规借贷有力地弥补了正规金融的不足,成为中国农村金融可持续发展的重要支撑力量。

对于非正规借贷的发展,社会上众说纷纭。有人认为它已经对正规借贷构成严重威胁,应该取缔;有人认为它有力地缓解了借贷融资缺口,应该加速发展;还有人认为非正规借贷虽然对农村金融市场起着正向促进作用,但由于其脱离国家金融法律法规的监管,对金融市场有一定的冲击,应对其加以约束与限制,使其正向发展。事物总是沿着由量变到质变的过程发展变化的,非正规借贷市场应该走向何方,与其提供的资金规模是密切相关的。

关于我国非正规借贷供给量的规模测算,由于数据搜集难度较大,很多文献资料对非正规金融的覆盖面谈论较多,而对覆盖的金额涉及较少。为数不多的一些专家学者对此进行了一些探索性的研究。郭沛[12]从宽口径、窄口径角度结合农户及农村私营企业对我国农村1997-2002年的非正规金融借贷规模进行了测算,但使用农户非正规借贷数据与之后的专家学者实地调研数据相比有些小。李建军[13]将非正规借贷的借款人界定为农户、私营企业、个体工商户等中小经济主体,从借款人角度对我国1978-2008年经济发展中未观测信贷规模进行了测算,但从计算结果来看,2005-2008年农户的未观测短期借贷规模为负数,这个测算结果值得进一步商榷。刘莉亚等[14]对31个省1 000个自然村的9 193个农户2007年融资情况进行了调查,得出农户70%的借款来自非正规渠道,在生产性借款中80%、生活性借款中的91%来自非正规渠道,但这些调研结果只是比例,没有具体规模数,在实际工作中具有一定的局限性。穆林[15]对浙江和福建两省、苏士儒等[16]对宁夏三县的农户民间借贷规模情况进行了调查与分析,但由于调查覆盖面小,难以说明全国的整体情况。

以上诸多专家学者的研究观点对进行非正规借贷规模的测算工作无疑起到了非常重要的指导与借鉴作用,但上述研究一般是针对农户、农村整体非正规借贷的研究情况,而对近年来非正规借贷在农业领域的支持规模研究较少。本文将以金融对现代农业发展起推动作用为理论出发点,基于几组大样本调查数据,运用主体需求法,分析农业产业经营主体(农户、农村中小企业及组织)从事农业产业活动获取非正规借贷情况,测算我国非正规借贷对农业产业发展的支持规模及发展速度,分析其变化趋势,以期起到相关的决策咨询作用。

1 基本概念与理论框架

1.1 基本概念

正规借贷指借贷需求主体从正规金融机构获取的贷款,一般来源于银行、信用社、资金互助社贷款等。

非正规借贷指借贷需求主体从正规金融机构以外渠道获取的贷款,一般来源于亲朋好友、民间贷款、高利贷、地下钱庄等借款等。

农村借贷指农户、农村企业及各类组织为满足各自需求而从借贷供给方获取的贷款。农户贷款主要包括生产经营性贷款和消费性贷款两部分,农村企业及各类组织贷款一般是生产经营性贷款。如果借贷供给方为正规金融机构,则为农村正规借贷;如果借贷供给方为正规金融机构以外的渠道,则为农村非正规借贷。

农业产业借贷指农业产前、产中和产后生产经营主体(一般为农户、农村企业及各类组织)为进行农业生产经营活动而从借贷供给方获取的贷款。如果借贷供给方为正规金融机构,则为农业产业正规借贷;如果借贷供给方为正规金融机构以外的渠道,则为农业产业非正规借贷。

农村借贷与农业产业借贷二者是总体和局部的关系,前者范围大于后者。农村借贷是总体,范围较宽,不仅包括农业生产经营主体的生产经营借贷,还包括其他产业借贷、消费借贷等;而农业产业借贷只是农业生产经营主体的生产经营借贷。

1.2 理论框架

总体来看,金融借贷对农业产业的快速发展起到了强有力的支撑作用。正规借贷融资由于受到政府的强力规制,其统计数据、发展历程、作用贡献得到高度重视与研究,但非正规借贷融资由于其主体的多样性、交易的灵活性和隐蔽性,甚至是非法性,其发展一直受到政府的打压,关于融资规模和对经济的作用也相应受到忽视。与测度正规借贷规模一样,从测度非正规借贷规模的角度而言,一般有两种方法:一种是供给法,即从供给主体出发,分门别类测算各类主体的借贷供给数量,然后加总;另一种方法是需求法,即从产业需求出发,分别测定各类产业发展对借贷资金的实际需求,然后加总。由于农村非正规借贷供给主体的多样性,及其交易的隐蔽性和非法性,一般的供给主体都不愿意提供详细的交易数量和细节。因此,本文在测算非正规借贷规模上,只能采用需求法。从需求角度来看,本文在产业上采取了全产业链的概念,将农业产业按照种养加来分别测算,需求主体则主要考虑农户、农产品加工企业和农民专业合作社等主体。

1.3 研究假设

非正规借贷对现代农业发展的支持规模测算是个较为困难的事情,可参考的文献资料及数据相对较少。本测算将建立如下假设:一是农业产业经营主体主要包括农户、农村中小企业及各类经济组织等;二是农业经营主体投资来源于以自身积累为主的内源融资和以正规与非正规借贷为主的外源融资, 非正规股权投资忽略不计;三是借贷支持农业产业发展的范围包括农林牧渔以及农产品加工业(农产品加工业的统计口径包括食品加工制造、烟草加工、纺织、服装加工、皮革加工、木材加工、造纸、印刷等十多个行业,统计数据显示,近几年乡镇企业中食品业产值占农产品加工业产值均在三分之一左右,故在以下测算中农产品加工业的部分数值以食品业代替);四是农村中小企业及各类经济组织的贷款全部为生产性贷款;五是农村中小企业及各类经济组织的非正规借贷的融资比例在各年保持不变;六是农业产业正规借贷与非正规借贷对农业产业总产值的单位资金贡献一致。

2 研究方法

2.1 数据来源

本文关于农户与农村中小企业及组织金融借贷的相关调查分析数据,主要来源于目前较为权威的中共中央政研室及农业部的《全国农村固定观察点调查数据汇编(2000-2009)》、国务院发展研究中心农村经济研究部的《中国农村金融调查》[17]、中国人民银行农户借贷情况问卷调查分析小组的《农户借贷情况问卷调查分析报告》[18]以及中国农业银行战略规划部等的《中国农村家庭金融发展报告》[10]等大样本调查数据。关于一些宏观数据,如总产值、正规贷款额等主要来源于中国人民银行的《中国农村金融服务报告》和历年的《中国金融年鉴》、《中国统计年鉴》以及《中国乡镇企业及农产品加工业年鉴》。上述资料未直接阐明的数据则按照相关方法推算而得。

2.2 测算方法

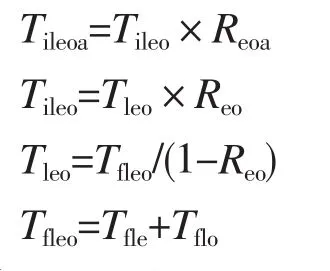

农户农林牧渔业非正规借贷额(Tilfa)的计算方法为:

式中:Tilfp为农户生产性非正规借贷额,Rfa为农户生产性非正规借贷额中农林牧渔业所占比重,Tilf为农户非正规借贷额,Rf为农户非正规借贷中生产性所占比重,Tflf为农户正规借贷额,Mf为农户非正规借贷占正规借贷倍数。

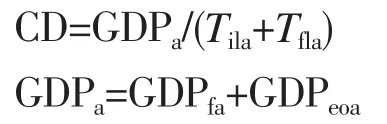

农村中小企业及组织农林牧渔和农产品加工业非正规借贷额(Tileoa)计算方法为:

式中:Tileo为农村中小企业及组织非正规借贷额,Reoa为农村中小企业及组织非正规借贷额中农林牧渔及农产品加工业所占比重,Tleo为农村中小企业及组织借贷额,Reo为非正规借贷占农村中小企业及组织借贷额的比重,Tfleo为农村中小企业及组织正规借贷额,Tfle为农村中小企业正规借贷额,Tflo为农村各类组织正规借贷额。

农业产业非正规借贷额(Tila)计算方法为:

式中:Tilfa为农户农林牧渔业非正规借贷额,Tileoa为农村中小企业及组织农林牧渔和农产品加工业非正规借贷额。

农业产业单位借贷资金贡献度(CD)的计算方法为:

式中:GDPa为农业产业总产值,GDPfa为农户及组织农业总产值,GDPeoa为农村中小企业农林牧渔和农产品加工业总产值,Tila为农业产业非正规借贷额,Tfla为农业产业正规借贷额。

2.3 相关参数确定

农户生产性非正规借贷额中农林牧渔业所占比重(Rfa)。根据《农户借贷情况问卷调查分析报告》(2009)相关调查结果,非正规借贷中用于农林牧渔业发展的约占75.15%左右。依照投入产出的正向比例关系,通过测算2008-2012年农户农林牧渔业收入占农户家庭纯收入比例的年增长率,计算出2008-2012年的农户农林牧渔业借贷占生产性非正规借贷的比重。

农户非正规借贷中生产性所占比重(Rf)。2007年数据在《农户借贷情况问卷调查分析报告》(2009)有所涉及,在非正规借贷中生产性用途占30.44%。《中国农村家庭金融发展报告2014》中提到“农户的非正规借贷平均为3.65万元,其中农业/工商业为1.1万元”,经推算生产性用途占30.14%。

农户非正规借贷占正规贷款倍数(Mf)。《全国农村固定观察点调查数据汇编(2000-2009)》样本遍及全国20 000多个固定观察点,调查数据包括农户家庭借贷总额、正规金融机构借贷额以及非正规借贷额。关于2007年数据,《全国农村固定观察点调查数据汇编(2000-2009)》与《农户借贷情况问卷调查分析报告》(2009)均有涉及,根据测算与对比,二者差距较小,均在1.5-1.6之间,说明《全国农村固定观察点调查数据汇编(2000-2009)》关于计算“农户非正规借贷占正规贷款倍数”的数据较为准确,故2007-2009年选用该数据。关于2012年数据,中国农业银行战略规划部等的《中国农村家庭金融发展报告2014》中提到“农户民间借贷占全部负债的64.6%”,故正规借贷应为35.4%, 倍数被推算为1.824 9。

农村中小企业及组织非正规借贷额中农林牧渔及农产品加工业所占比重(Reoa)。根据《中国农村金融调查》中不同行业的企业借款渠道调研结果,经推算,农业和食品加工业来源于信用社借款等正规渠道借款的比例为67.5%,来源于亲友借款等非正规渠道比例也为67.5%,故将农村企业及组织非正规借贷额中农林牧渔及农产品加工业所占比重估算为50%。

农村中小企业及组织非正规借贷占借贷总额比重(Reo)。根据《中国农村金融调查》中提及的“农村企业的正规金融贷款占到其借款总额的88.23%”,推算非正规借贷占农村企业及组织借贷额的比重为11.77%。

农业产业正规借贷额(Tfla)。该指标系“农业贷款”与“乡镇企业中农业与农产品加工企业贷款”合计计算而得,其中“农业贷款”来源于《中国金融年鉴》,“乡镇企业中农业与农产品加工企业贷款”无现成数据可用,只能根据《中国金融年鉴》中“乡镇企业贷款”与“农业与农产品加工企业在乡镇企业所占比重”进行推算,该比重用“农业与农产品加工企业的年产值占乡镇企业总产值的比重”替代。

3 结果与分析

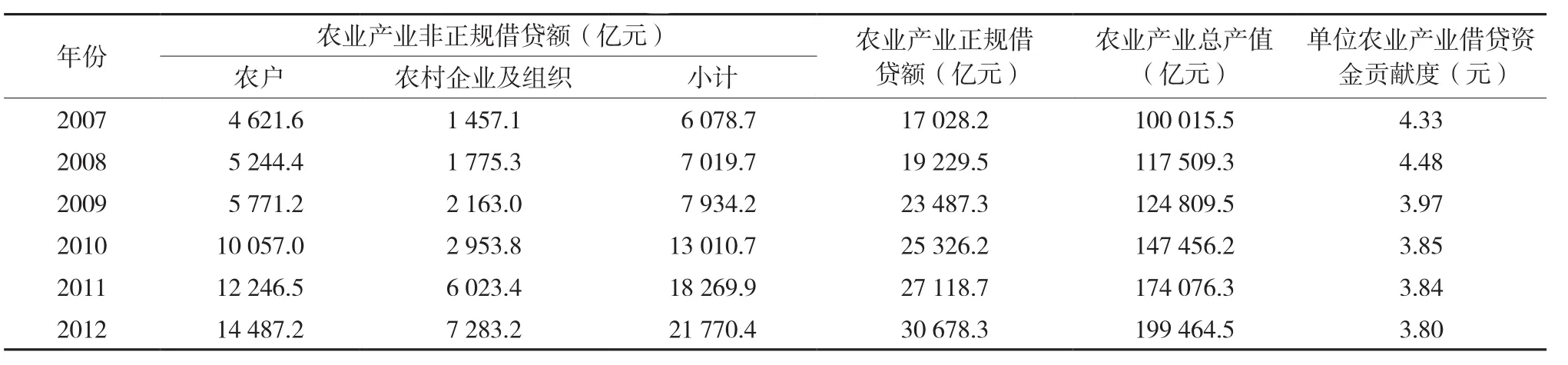

2007-2012年农村中农户、中小企业及组织的农业产业非正规借贷融资总量一直呈现上升态势(表1),占其正规借贷总量的比例也在不断提高,2012年已达到71%;两类农业生产经营主体各自的农业产业非正规借贷融资也都在逐年增长,中小企业及组织的增长速度快于农户,年均增长37.96%,比农户快12个百分点;但农业产业单位信贷资金对农业产业发展的贡献度却在逐年下降,年均递减2.58%。

3.1 农业产业的非正规借贷融资总量分析

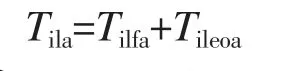

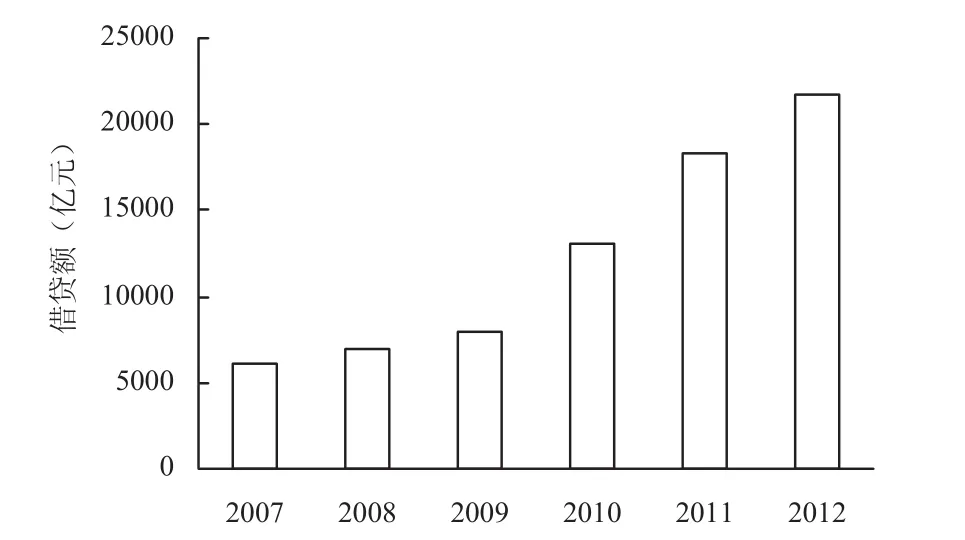

2007-2012年农业产业非正规借贷融资总量一直呈现上升态势,从2007年的6 078.65亿元上升到2012年的21 770.41亿元(图1),其中2007-2009年增幅较小,每年大致在1 000亿元左右。2010年以后增幅较大,每年均超过3 000亿元。究其原因,近几年国家连续一号文件强调要大力发展现代农业,使得农业生产规模化、现代化、产业化程度逐年提高,对生产经营中的资金需求也随之逐年增大,但由于受到金融信贷条件的种种制约,正规信贷资金的供给量远远满足不了生产经营的需要,对非正规借贷资金的需求日趋增大。

图1 农业产业非正规借贷额Fig. 1 Informal lending in the agricultural industry

表1 农业产业非正规借贷额及借贷资金贡献度估算Table 1 Estimation of informal lending and borrowing money contribution in agricultural industry

3.2 农业产业非正规借贷与正规借贷的比值分析

农业产业非正规借贷规模占其正规贷款规模比值在逐年上升,从2007年35.7%已经上升为2012年的71%,提升了一倍,其中以2010和2011年增幅较大,2010年增幅较上年提高17个百分点,2011年也较上年提高了16个百分点(图2)。可以推断,农业产业正规借贷资金已远远不能满足当前农村发展现代农业的实际需求,农业产业非正规借贷已成为农业生产主体不可缺少的资金渠道。

图2 农业产业非正规借贷与其正规借贷的比值Fig. 2 Ratio of agricultural industry informal lending and formal lending

3.3 农业产业生产经营两大主体非正规借贷对比分析

农业产业生产经营主体主要包括农户和农村中小企业及组织,在非正规借贷总体结构中,农户占有绝大部分比例,近些年一直持续保持在60%以上,而农村中小企业占比偏低,近些年不足40%,说明现代农业发展中非正规借贷主要集中在农户,农户得到正规金融机构支持的机会远低于农村企业,原因是多方面的,如农户生产规模小、居住点分散、缺乏信贷知识、缺乏有效担保抵押品等。

从各生产经营主体非正规借贷发展趋势看,农户的农业产业非正规借贷占比近些年逐年下滑,从2007年的76.03%下降到2012年的66.55%,五年下降了近10个百分点。而农村中小企业及组织占比则呈现逐年上升态势,从2007年的23.97%上升到2012年的33.45%,五年间上升了近10个百分点(图3)。这种情况说明随着农村小额信贷金融服务方式的不断推进,农户从正规金融机构得到贷款的机会较以前大大增加了,从非正规渠道取得借贷款相应地减少了。随着现代农业的进程不断推进,产前、产中、产后生产环节的产业化生产已成为农业发展的必然趋势,很多面向农业生产的农业企业应运而生,企业的发展必然伴随资金的需求。但通过农业中小企业非正规借贷比例的不断升高可以看出,农业中小企业面临的资金缺口得到正规金融机构支持受阻,日趋增大的资金缺口使得这些企业只能通过非正规借贷渠道解决。

图3 农业产业生产经营主体非正规借贷款比例Fig. 3 Radio of agricultural industry operators' informal lending

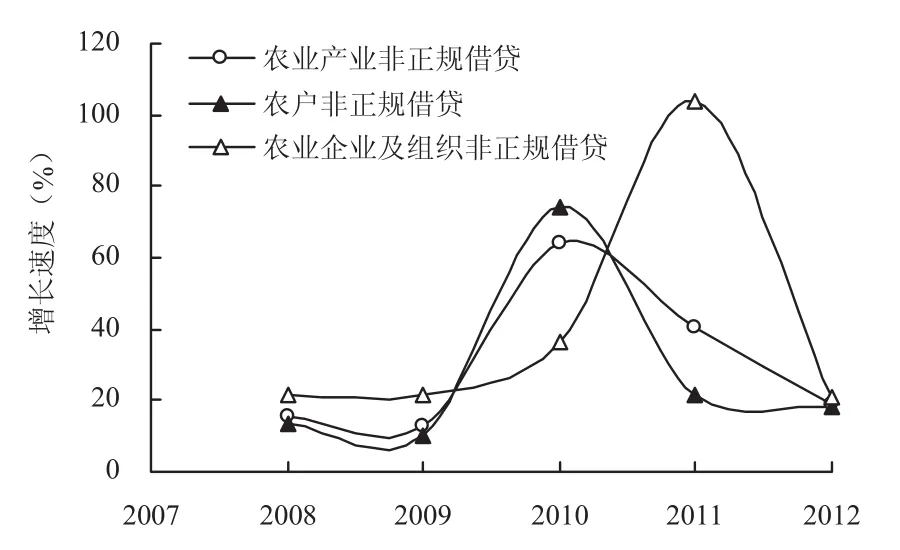

3.4 农业产业非正规借贷增长速度分析

农业产业非正规借贷年发展速度均超过10%(图4),其中以2010年发展速度最快,达到64%;其次是2011年,达到40%。如此快速的发展速度充分说明了农业生产领域及农产品加工业非正规借贷方式已为人们广泛接受并且正在积极使用。2012年农村产业非正规借贷的发展速度明显减慢,主要是由于2008年以来国家出台了一系列关于鼓励农业产业发展的方针政策,各地政府也相应出台了一些增加农业贷款的鼓励性措施,很多工商资本、民间资本进驻农业,农村的种植、养殖、加工等投资大幅增加。从农业产业参与主体来看,农村中小企业及组织的非正规借贷发展速度快于农户的发展速度,说明近些年农户小额信贷在一定程度上缓解了农户生产资金短缺的压力。

图4 农业产业非正规借贷增长速度Fig. 4 Growth rate of informal lending in agricultural industry

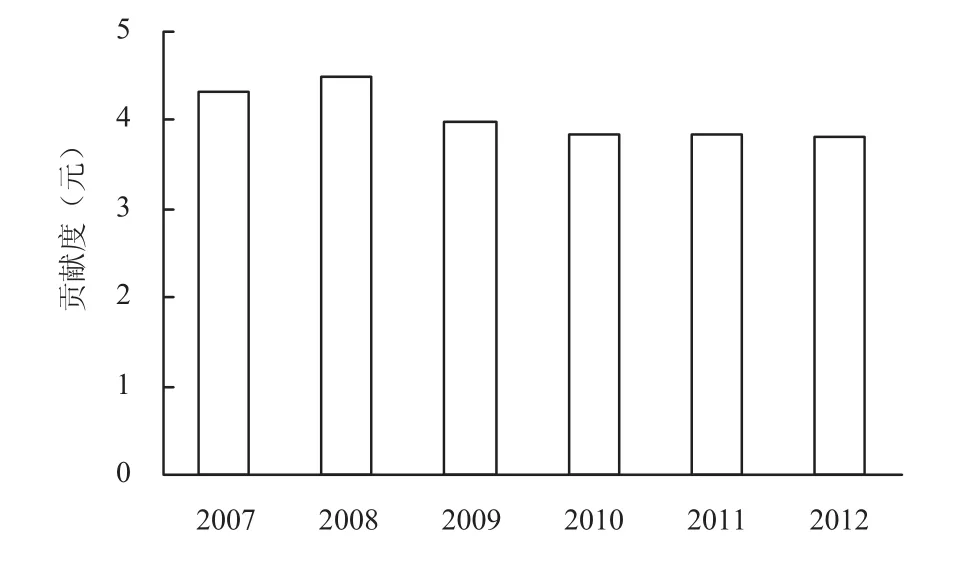

3.5 农业产业单位借贷资金对农业产业发展的贡献度分析

农业产业单位借贷资金对农业产业发展的贡献度是逐年下降的,从2007年的4.33元下降到2012年的3.8元(图5),年均下降2.58%。农业产业单位借贷资金贡献度下降的最直接原因是农业产业总产值的降低和借贷资金的增加,而这两个原因都与生产要素相关。首先是由于高的通货膨胀率,使得购置农业生产资料、农业机械的成本大大提高,需要更多的资金投入;其次是由于农村青壮年进城,“993861”部队在务农,使得农业生产劳动力质量下降;三是由于城镇化、建筑用地等,使得很多良田丧失,取而代之的是一些后开发的荒滩荒坡,土壤肥力不足,降低了产量。

4 结论与政策建议

4.1 结论

随着建设现代农业的不断深入,新型农业生产经营主体对生产资金的需求与日俱增,但正规金融借贷远远不能满足他们的需求,通过非正规借贷是其必然选择。2012年农业产业非正规借贷额为21 770.41亿元,已达其正规借贷额的71%,如果照此快速发展的话,农业产业非正规借贷额可能会超过其正规借贷额,发展空间巨大。

图5 农业产业单位借贷资金对农业产业发展的贡献度Fig. 5 Contribution rate of the agricultural industry loans

从经营主体方面看,农村中小企业非正规信贷增长速度明显快于农户。农村中小企业非正规借贷占比已从2007年24%上升到2012年34%,而农户则从2007年的76%下降到2012年的66%。农业企业对资金的需求逐年增大,越来越多的非正规借贷资金流向农业企业,农业产业非正规借贷主体结构正在发生变化。

虽然农业产业非正规融资规模发展速度很快,但农业产业整体借贷资金贡献度却在逐年递减,作为资金供给方的商业性金融机构,利益最大化是其经营的最终目标,当投入到农业产业的资金利润空间很小或无利润空间时自然会减少或停止投资,农业产业融资压力越来越大。

4.2 政策建议

1)充分认识农业产业非正规借贷的重要性,应对其采取引导与完善相结合的政策。在充分认识农业产业非正规借贷优缺点的基础上,加大对其进行引导和规范管理的力度。一是对当前具备互助性质、诚实信用的非正规借贷与非法性质的“高利贷”实行区别对待的政策;二是改革现有农村金融管理体制,鼓励私人资本投资或入股中小银行;三是鼓励发展农民专业合作社、供销合作社,有效缓解农业贷款难、贷款贵、贷款短的问题。

2)调整信贷资金支持主体方向,适当向农村中小企业倾斜。随着建设现代农业的不断深入,农业生产已经向产前、产后延伸,应加强对农业生产的产前服务和产后的农产品流通与加工,真正使农业向产业化方向发展。因此为农业生产经营主体提供资金支持时,应在不断满足农业生产基本主体——农户的基础上,增加对农村中小企业的支持力度,调动农业企业的生产积极性。

3)提高农业产业融资能力,大力增加以财政资金为拉动力量的信贷资金供给。现代农业是规模化、集约化、高投入、高产出的农业发展模式,没有足够的资金支持是不可能实现的,所以在商业性金融机构直接投资受限时,财政资金应承担起这一艰巨的任务,大力发展以财政资金撬动信贷资金的融资模式,采取财政贴息、财政担保、税收优惠等相关政策,加大对农业产业的信贷融资支持力度。

[1] 罗纳德·I·麦金农. 经济发展中的货币与资本[M]. 李瑶, 卢力平, 译. 北京: 中国金融出版社, 2006. Mckinnon R I. Money and Capital in Economic Development[M]. Washington: The Brookings Institution Press, 2005.

[2] von Pischke J D, Adams D W, Donald G. Rural Financial Markets in Developing Countries[M]. Maryland: The Johns Hopkins University Press, 1987.

[3] IFAD. Rural financial services in China, thematic study[R]. Volume I - Main Report. Report No. 1147-CN Rev, 2001.

[4] 何广文. 从农村居民资金借贷行为看农村金融抑制与金融深化[J]. 中国农村经济, 1999(10): 42-48. He G W. Rural financial repression and financial deepening from the rural residents behavior' of borrowing funds[J]. Chinese Rural Economy, 1999(10): 42-48.

[5] 严瑞珍, 刘淑贞. 中国农村金融体系现状分析与改革建议[J].农业经济问题, 2003(7): 56-60. Yan R Z, Liu S Z. Analysis on the current financial system in rural and reform suggestion[J]. Issues in Agricultural Economy,2003(7): 56-60.

[6] 靳淑平. 我国农村金融发展的历程探析[J]. 农业经济问题,2013(S1): 22-28. Jin S P. The development of China's rural financial[J]. Issues in Agricultural Economy, 2013(S1): 22-28.

[7] Tsai K. Beyond banks: Informal finance and private sector development in contemporary China. Presented at the Conference on Financial Sector Reform in China[R]. September 11-13, 200l.

[8] 何广文, 郭沛. 不同地区农户借贷行为及借入资金来源结构研究[A]//万宝瑞. 农业软科学研究新进展(1999-2000). 北京: 中国农业出版社, 2001. He G W, Guo P. The research of different parts of the peasant household borrowing and borrowed capital source structure[A]. Wan B R. New Progress in Agriculture Soft Science Research (1999-2000). Beijing: China Agriculture Press, 2001.

[9] 刘玲玲, 杨思群, 姜朋, 等. 清华大学经管学院中国农村金融发展研究报告完结篇(2008-2010)[M]. 北京: 清华大学出版社,2010. Liu L L, Yang S Q, Jiang P, et al. Tsinghua University Research Report of China's Rural Financial Development (2008-2010)[M]. Beijing: Tsinghua University Press, 2010.

[10] 中国农业银行战略规划部, 中国家庭金融调查与研究中心. 中国农村家庭金融发展报告(2014)[M]. 四川: 西南财经大学出版社, 2014. Agricultural Bank of China and China Household Finance Survey. Report on the Development of Household Finance in Rural China (2014)[M]. Sichuan: Southwestern University of Finance and Economics Press, 2014.

[11] 中共中央政策研究室, 农业部农村固定观察点办公室. 全国农村固定观察点调查数据汇编(2000-2009) [M]. 北京: 中国农业出版社, 2010. Policy Research Office of the Central Committee of the Communist Party of China and the Ministry of Agriculture. The National Rural Fixed Observation Points Survey Data Assembly (2000-2009)[M]. Beijing: China Agriculture Press, 2010.

[12] 郭沛. 中国农村非正规金融规模估算[J]. 中国农村观察,2004(2): 21-25. Guo P. The estimate of China's rural informal financial scale[J]. China Rural Survey, 2004(2): 21-25.

[13] 李建军. 中国未观测信贷规模的变化: 1978-2008年[J]. 金融研究, 2010(4): 40-49. Li J J. The changes in the scale of non-observed loan in China from 1978 to 2008[J]. Journal of Financial Research, 2010(4): 40-49.

[14] 刘莉亚, 胡乃红,李基礼, 等. 农户融资现状及成因分析——基于中国东部、中部、西部千社万户的调查[J]. 中国农村观察,2009(3): 2-10. Liu L Y, Hu N H, Li J L, et al. Study on rural financing situation and cause—Evidence from survey data on nearly 10000 rural household and 1000 rural credit cooperatives[J]. China Rural Survey, 2009(3): 2-10.

[15] 穆林. 中国西部地区非正规金融发展: 模式选择、制度设计及政策建议[D]. 西安: 西北大学, 2009. Mu L. A research on the development of informal finance in the western areas of China: Pattern choice, institution design and policy suggestion[D]. Xi'an: Northwest University, 2009.

[16] 苏士儒, 段成东, 李文靖, 等. 农村非正规金融发展与金融体系建设[J]. 金融研究, 2006(5): 167-180 Su S R, Duan C D, Li W J. et al. Rural informal finance development and rural financial system reform[J]. Journal of Financial Research, 2006(5): 167-180

[17] 韩俊. 中国农村金融调查[M]. 上海: 上海远东出版社, 2007. Han J. Survey on China's Rural Finance[M]. Shanghai: Shanghai Far East Publishers, 2007.

[18] 中国人民银行农户借贷情况问卷调查分析小组. 农户借贷情况问卷调查分析报告[M]. 北京: 经济科学出版社, 2009. People's Bank of China. Farmer Credit Situation Questionnaire Survey Analysis Report[M]. Beijing: Economic Science Press,2009.

(责任编辑:童成立)

The size estimation of the informal lending support of agricultural industry in China

JIN Shu-ping, WANG Ji-min

(Institute of Agricultural Economics and Development, Chinese Academy of Agricultural Sciences, Beijing 100081, China)

With the fast development of agricultural industry, the informal lending plays a very important role in developing countries because of the poor performances of the formal lending agencies in agricultural industry. Based on survey data and applying the method of demand, this paper analyzed the informal lending situations of agricultural industry operators (farmers, the rural small and medium-sized enterprises and organizations) as well as the contribution rate of the borrowing money. Results show that the total amount and the market share of the informal lending have increased annually, and the loan amount reached over 2 trillion yuan and the market share exceeded 70% in 2012 with an over 10% annual growth rate. Although individual farmers are the main borrowers of the informal loan, the small and medium sized enterprises are borrowing more and more money from the informal lending agencies. In addition,this paper also found that the contribution rate of informal lending in agricultural industry has been decreasing in recent years. In order to regulate the informal agricultural lending and to improve the level of financing in agriculture, this paper suggests: 1) to recognize the importance of the informal agricultural lending and formulate some guiding and managing policies; 2) to strengthen financing ability of agricultural industry and use finance funds to incentivize agricultural loans;and 3) to adjust the priority of loans to provide more supports for the small and medium-sized agricultural enterprises.

informal lending, agricultural industry, financing scale, credit management, modern agriculture

the Agricultural Science and Technology Innovation Program of Chinese Academy of Agricultural Sciences (ASTIP-IAED-2015-01); the Soft Science Research Program of Ministry of Agriculture (D201537)

WANG Ji-min, E-mail: wangjimin@caas.cn

14 June, 2015; Accepted 04 October, 2015

F832.43

A

1000-0275(2016)02-0277-07

10.13872/j.1000-0275.2015.0161

中国农业科学院科技创新工程(ASTIP-IAED-2015-01);农业部软科学委员会委托课题(D201537)。

靳淑平(1970-),女,在读博士,副研,主要从事农业经济理论与政策研究,E-mail: jinshuping@caas.cn;

王济民(1964-),男,博士,研究员,博士生导师,主要从事农业经济理论与政策研究,E-mail: wangjimin@caas.cn。

2015-06-14,接受日期:2015-10-04