财务报告中公司资产缩水信息披露与会计稳健性研究

2016-09-23华琦

华 琦

财务报告中公司资产缩水信息披露与会计稳健性研究

华琦

随着我国市场经济的快速发展,公司的经营行为受到越来越多因素的影响,经营状况很可能在短时间内发生巨大变化,在公司资产大幅缩水的前提下,会计稳健性自身的矛盾和局限性逐渐显著。本文在财务报告披露公司资产大幅缩水信息这一前提下,对会计稳健性进行了实证分析,探究财务报告披露公司资产缩水信息与会计稳健性的关联关系,并进一步探讨财务报告在披露公司资产大幅缩水信息的前提下,如何保持会计稳健性。

会计稳健性资产大幅缩水会计信息质量

一、引言

随着我国市场经济和资本市场的快速发展,公司的经营行为存在的机遇与挑战逐渐增加。这就对公司相关的会计信息质量与稳健性提出了更高的要求。尤其在公司资产受到某种因素的影响,会计稳健性就显得更为重要。会计稳健性是对公司会计工作中不确定性的一种描述,是工作中会计确认和计量的基本要求。会计稳健性的根本特点包括如下三个方面:(1)会计稳健性对公司收益和损失、收入和费用、资产和负债有非对称影响;(2)会计稳健性的好坏对公司净资产价值和账面价值都会产生影响,并且评估的账面价值低,则对应的稳健程度就会较高;(3)稳健性基础上的会计信息同其描述的经济实质间存在的偏差反应了稳健性程度。

公司资产大幅缩水,是指资产的可收回金额低于其账面价值。在该种情况下,企业应对资产大幅缩水产生的损失进行评估,用可收回资金表示资产的账面价格。稳健性是会计工作中的关键原则,财务报告能够为使用者提供可能发生的风险损失信息,其中最为主要的是资产大幅缩水信息。因此,在资产大幅缩水的前提下,会计稳健性原则就显得极为重要,在资产大幅缩水处理过程中,会计信息需要及时确认资产大幅缩水程度,披露资产大幅缩水信息。在资产大幅缩水的条件下,会计的稳健性直接关系到预测资产的可收回金额,会计稳健性要求不得高估资产,要通过稳健性原则对资产缩水会计工作进行约束和指导。会计的不稳健会成为企业利润操控的工具,容易产生隐匿资产问题。导致无法有效获取企业财务状况和经营成果,损害报表使用者的利益。会计稳健性的目标是做出准确的决策,掌握公司资产信息,以利于会计信息使用者做出高质量的决策。因而,在资产大幅缩水时,需要明确会计稳健性的积极作用,合理控制会计稳健性的应用尺度。

本文采用实证研究的方法,考察公司资产大幅缩水前后,资产大幅缩水带来的各种影响和会计稳健性的关联关系,并提出了公司资产大幅缩水下提高会计稳健性的具体措施。

二、文献回顾及理论分析

1.资产规模减值对会计稳健性的影响

当前的资产大幅缩水中,资产规模的大幅减值是一种常见的情况。资产规模减值一般用特定的词汇里存在“大幅度”、“明显高于”、“正常预计”等不具备衡量大小的词汇表示,缺少明确的定义。

本文采用资产减值规模的增减作为研究的实验自变量,通过减值资产比值来测量资产减值的规模,即用资产减值成本余额与资产总量的比值作为最终的资产减值规模测量量。资产减值的程度与规模最能体现会计稳健性,因此,当资产减值规模越大时,说明会计信息的稳定性越好,会计信息质量就越有保障。当企业内部会计信息质量得到保障、会计信息稳健程度越高时,企业净资产的低估水平能力也就越高,说明会计信息稳健性和资产减值规模之间呈正相关关系。

2.年股票回报率对会计稳健性的影响

年股票回报率是公司资产的一个重要的代表元素。选择这个变量作为实验控制变量,能够很好衡量会计稳健性。年股票回报率R来自于Feltham—Ohlson(1996)估价模型中,根据Feltham—Ohlson理论能够得出在会计信息稳定情况下,企业盈余定价的乘数将会增大,即当企业会计稳健程度升高时,企业会计记录之外的盈利空间越大、企业盈利能力也越大,未来市场中的企业盈余套现价值也会越来越高,市场股票回报率也会随之上升。因此,该参数会对会计稳健性产生较大影响。

3.资产负债率对会计稳健性的影响

资产负债率(英文缩写LEV)是影响企业会计稳健程度的又一大重要因素。根据Feltham—Ohlson理论中稳健主义的契约观点,企业债务契约能够决定会计的稳健程度,即企业债务负债率越高,企业会计信息的稳健程度就越高。因此,资产负债率对会计稳健性的关系成正相关。

4.公司规模对会计稳健性的影响

公司规模(英文SIZE)也是决定企业会计稳健性的一大影响因素。按照西方政治成本理论得出:随着公司规模的不断扩大,企业会计稳健性也在不断增加,即公司规模越大,越有利于扩大公司的盈余空间,越有利于增强会计的稳健性。

三、资产大幅缩水对会计稳健性的影响实证分析

1.研究假设

在我国,一些企业经过资产大幅缩水的计提和转回进行盈余管理。通过上文的分析,本文提出如下假设:

H1:资产规模减值与会计稳健性成正相关;

H2:年股票回报率与会计稳健性成正相关;

H3:资产负债率与会计稳健性成正相关;

H4:公司规模与会计稳健性成正相关。

2.模型建立

本文在分析资产大幅缩水对会计稳健性的影响时,依据净资产测量指标对会计稳健性进行计量,其中会计稳健性为因变量,资产大幅缩水规模为自变量,建立资产大幅缩水对会计稳健性模型如下:

上述模型中的因变量 MBR 用来表示会计稳健性,是净资产的市值和账面值的比值,其值越高,表示会计稳健程度越高。解释变量 WD 用来表示资产大幅缩水规模,是资产大幅缩水期末余额和总资产的比值。Size表示公司规模,通常采用年末总资产的自然对数进行度量。RET表示年度股票回报率,会计稳健性越高,盈余定价乘数越高, RET值越高,未来预期盈余的现值越高,股票收益率越高。Lev表示企业的债务比重,用资产负债率进行描述,债务契约是影响会计稳健性的关键因素,债务比重越高,会计稳健性越高。基于上述分析可得,资产大幅缩水是一种干扰会计稳定性的重要因素,对比净资产的市场价值,净资产账面价值的预测额度越高,则会计的稳健程度越高,因而本文设定WD回归系数为正。表1描述了模型中变量定义情况。

3.样本选择

我国的上市公司中制造业占有重要比例,通常是制造业进行资产大幅缩水计提,本文选择2013—2014 年578家进行资产大幅缩水筹备的制造业上市公司,过滤当中数据不全和异常的78家公司,得到500个分析样本。从和讯财经以及CSMAR数据库采集实证分析数据,通过EVIEWS以及SPSS17.0软件完成数据的操作。

4.实证结果回归分析

统计2013年和2014年上市公司会计稳健性同资产大幅缩水规模的关系,如表2所示。

MBR 值表示净资产被低估的水平,其值比1大,表示净资产市值比账面价值高,MBR值越大,会计稳健性就越高。通过表2中的数据可得,2014年和2013年公司的MBR 的均值都高于1,则能够得出我国上市公司净资产市值大于账面价值。2014 年 MBR 的均值比 2013年有所提高,说明可能是推行了新资产大幅缩水政策,使得上市市公司会计稳健性有所提高。此外,WD表示资产大幅缩水的规模,其同会计稳健性具有较高的关联性。能够看出,2014年公司WD均值高于2013年,同MBR变动方向一致。这与预测符号初步吻合。

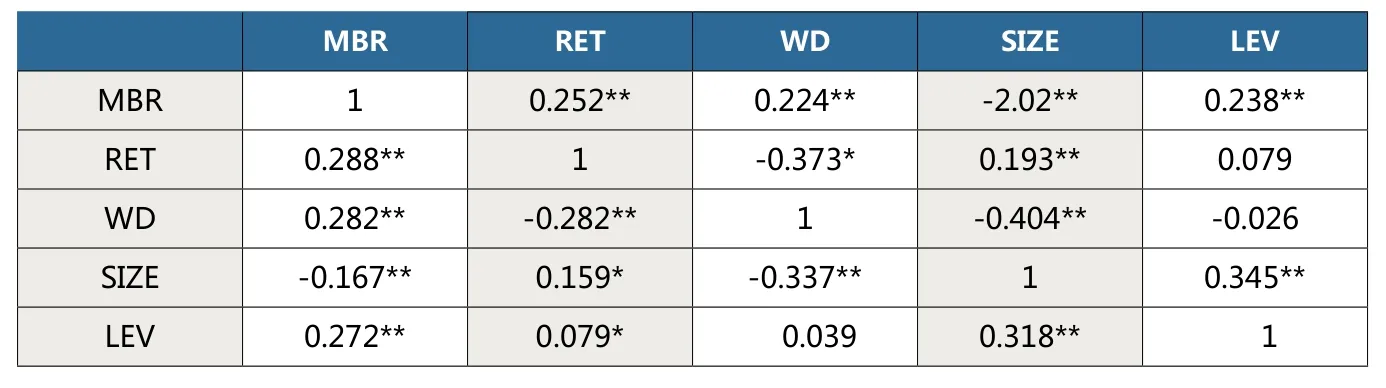

表3统计了各变量之间的相关系数。解析表3可知,上市公司资产大幅缩水范围(WD)和会计稳健性(MBR)在 1%水平上明显正相关,同假设是一致的。可以看出资产大幅缩水规模越大,会计稳健性越高。RET、SIZE以及LEV与MBR的关系表明,上市公司股票报酬率越高、资产规模越小、资产负债率越高,则公司的会计稳健性就越高,同事先假设的符号相匹配。

表1 变量定义

表2 描述性统计

表3 各变量间的相关系数统计

表4 模型的检验结果

分析表4描述的模型检验回归结果可得,有效调控股票报酬率、公司规模和资产负债率,可以保证资产大幅缩水规模和会计稳健性在1%水平上明显正相关。表明资产大幅缩水规模可对会计稳健性进行合理的解释,资产大幅缩水规模越大,会计稳健性越高,说明假设成立。2014年的WD回归系数远远低于2013年,表明2013年的资产大幅缩水规模对会计稳健性的解释力度比2014年低。可能是受到资产缩水政策的限制,企业为了实现资产的盈余管理,而进行资产大幅缩水的准备。WD的回归系数绝对值比所有限制变量的绝对值都要高,该种规律证明资产大幅缩水规模是干扰会计稳健性的重要因素。RET和LEV同MBR显著正相关,表明上市公司股票收益率越高、债务控制越大,会计稳健性越高。这些结论与预测和描述性统计是匹配的。

四、提高资产大幅缩水下会计稳健性的策略

1.完善相关会计准则

虽然我国会计准则逐渐与国际会计准则趋同、应用领域更广、能够公正地表示会计信息,但是我国会计准则还存在较多的问题,如资产大幅缩水准则里可收回资金的明确和计量较为粗糙,还不能披露出资产大幅缩水中的全部信息。因而,制定会计准则过程中,需要充分考虑资产大幅缩水对会计稳健性的不利影响,优化公司资产大幅缩水的会计准则,规范企业的会计行为,提高会计稳健性。例如,在处理资产大幅缩水会计事务过程中,当价值回升时,在年末未分配利润中融入计提的资产大幅缩水准备,进而避免企业利用资产大幅缩水进行盈余操纵。会计准则制定应充分分析市场环境特征,改进资产大幅缩水会计准则,避免出现不明确的资产大幅缩水操作方法,最大程度降低会计估计的领域以及资产大幅缩水准备计提中的主观随意性,明确规范可收回金额,对资产大幅缩水的计提比例和资产市场价格进行合理设置和及时公布。

2.加强会计信息披露

如果公司资产缩水出现不确定事项,会计人员在进行预测和判断过程中会持有谨慎的态度,确保会计稳健性,并且基于该种态度,针对资产大幅缩水制定出会计政策以及选择处理方法。会计人员针对资产大幅缩水不确定事项的预测和分析结果不同,会计人员选取的会计政策及方法也具有较大的差异,造成企业的财务状况及效益产生差异化,影响会计信息利用者的经济决策。因而,要求企业披露会计信息时,需要对应用稳健性的会计处理方法的时间、程序以及领域等进行详细描述,并实时向公众披露公司出现资产大幅缩水损失的缘由和具体的资金损失额,制定出资产大幅缩水损失的定量规范;及时向公众传达会计处理结果对公司财务的干扰状况,增强企业会计信息公开的规范性,增强公司资产大幅缩水下的会计稳健性。

3.加强外部监管,提高企业盈余质量考察标准

当前我国企业主要面向利润进行绩效评估,部分企业通过提高资产大幅缩水规模达到利润最大化、利润平滑、避免摘牌等目标,阻碍了会计稳健性的合理应用。为了提高资产大幅缩水下的会计稳健性,外部监管机构应完善有关企业盈余质量的考核规范,最大程度限制企业在计提公司资产大幅缩水时,通过不规范的会计操作方法提高会计稳健性;增强企业对资产负债表的重视程度,避免企业通过盈余管理实现政策要求。

4.改进市场信息系统,促进资产大幅缩水准则的实施

有效的市场信息和市场价格,不仅满足稳健性会计信息质量需求,还可推进资产大幅缩水准则的实行。目前我国的资产大幅缩水准则对企业资产大幅缩水信息的公布状况实行了全面的规化,但是遭到我国信息市场不能达成资产市场交易信息的及时和规范公布的干扰,导致公司无法实现高质量的资产大幅缩水准备计提。所以,有关部门需要优化市场信息系统,定期公布不同类别资产的交易价格,企业通过信息技术获取资产价格和会计准则发生变化的信息,进而对资产大幅缩水进行准确的计提,增强会计稳健性,减少企业经过随意计提及转回资产大幅缩水准备实行盈余管理现象的发生。

作者单位:湖北经济学院管理学院

主要参考文献

1.谢志华,杨克智.会计稳健性运行机制研究.审计与经济研究.2011(3)

2.杨波.稳健性原则的局限性及改进建议.财会通讯.2011(4)

3.高静.关于我国推进会计稳健性原则的思考.财政监督.2010(3)

4.郝东洋,张天西.会计稳健性的计量方法及使用研究.现代管理科学.2011(4)

5.董红星.公司治理对会计稳健性的影响研究.西南财经大学出版社.2010

6.纪金莲.新会计准则、资产减值与盈余管理.会计之友.2013(1)

7.秦勉,王玉蓉.资产减值与会计盈余稳健性的实证分析.财会通讯(学术版).2007(5)

8.郭艳萍,王天文.新会计准则对资产减值影响的实证分析.财会通讯(学术版).2008(5)