基于蒙特卡罗方法的某金矿项目投资决策分析

2016-09-20程国江

程国江

(中国黄金集团公司)

·经济·管理·

基于蒙特卡罗方法的某金矿项目投资决策分析

程国江

(中国黄金集团公司)

在传统折现现金流法的基础上,采用蒙特卡罗方法,对某金矿项目前期投资决策涉及的4个关键不确定因素(资源量、投资、成本及金价)进行了分析,得出了项目的内部收益率、净现值和投资回收期的分布情况,表明该金矿项目有较好的抗风险能力。该分析方法对于解决复杂多因素影响下建设项目的前期投资决策问题有较好的参考价值。

蒙特卡罗方法投资决策内部收益率净现值投资回收期

项目投资决策的正确与否关乎企业经营成败。矿业开发具有周期长、风险高、收益高等特征,矿山企业矿业资源开发目标的实现,与项目的前期投资决策分析工作成效密不可分。在矿业开发项目的机会研究、项目建议书阶段,投资人、决策者掌握的信息较有限,凭借有限的信息对项目所作出的评估具有较大的不确定性。如何评估风险,合理预测未来的收益区间,并据此估计矿权获取的投入,是决策者须考虑的问题。一般而言,根据前期掌握的资料和数据并结合经验,可对目标资源进行定量分析评估。根据传统的投资分析方法,可得到该资源项目的净现值、内部收益率等指标,再结合对关键因素的敏感性分析来研究该类不确定因素发生变化时项目效益的影响程度,从而辅助投资者决策。但影响矿业投资项目的投入产出因素众多,且该类因素在很大程度上是不确定性的,部分因素随机性特别大。就矿产资源开发而言,产品价格的波动幅度明显大于一般商品,资源赋存情况也存在较大的不确定性,随之带来的是矿山规模、成本、产出的不确定性。为降低矿山项目的投资风险,辅助投资者进行综合决策,需在传统敏感性分析的基础上,进行关键因素的风险分析,判定项目的风险程度,为项目的投资决策提供依据。本研究以某金矿项目为例,在传统投资分析方法基础上,采用蒙特卡罗方法[1-4],对影响该项目的关键风险因素进行定量分析评估,以提高项目投资决策的质量。

1 蒙特卡罗方法

蒙特卡罗方法,又称随机抽样法或统计试验法。当所要求解的问题是某种事件出现的概率或某个随机变量的期望值时,可通过某种试验方法得到,并将其作为该问题的解,此即为蒙特卡罗方法的基本思想。蒙特卡罗方法是以一个概率模型为基础,按照该模型所描绘的过程,通过模拟试验得到问题的近似解。蒙特卡罗方法在经济评价中通常被用于对项目进行不确定性分析和风险分析。矿业项目投资决策存在大量的不确定与风险问题,可较好地分析工程项目存在的不确定性问题,并给出满意解。应用蒙特卡罗方法解问题的步骤为构造或描述概率过程、实现从已知概率分布抽样、建立各种估计量,具体步骤如图1所示。

图1 蒙特卡罗方法的解算步骤

基于蒙特卡罗方法的金矿项目投资决策分析,主要思路是在金矿项目开发的前期阶段,采用蒙特卡罗模拟技术建立分析模型,对关键的不确定因素(资源量、矿石含金品位、采选冶回收率指标、黄金价格等)进行大规模抽样,得出项目的主要经济效益指标集(内部收益率、净现值和投资回收期),对该类指标可能出现的集中区域进行概率分析,从而确定项目的风险性,辅助投资者决策。

2 实例分析

某金矿位于我国西北地区,是近年来探获的大型卡林型金矿,资源储量大,平均品位较高,矿区周边交通运输方便,具备较好的开发条件。根据项目前期所掌握的资料,估算该金矿境界内待开采的矿石量为3 000万t。根据矿体赋存条件设计选用上向分层充填采矿法,采矿贫化率6%,矿石平均采出矿石品位为4.33 g/t,设计选冶回收率指标为82%(其中:浮选90.0%,氰化91.0%,冶炼99.5%)。根据资源量、矿体赋存情况及适宜的服务年限,设计生产规模按5 000 t/d(165万t/a)考虑。矿山的服务年限为18 a,每年的生产负荷为100%(为简化计算,未考虑矿山起初达产和末期减产)。初步财务分析评价采用的主要参数见表1。

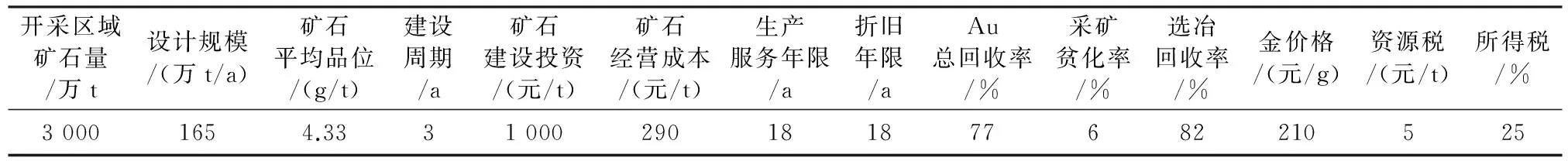

表1 初步财务评价采用的主要参数

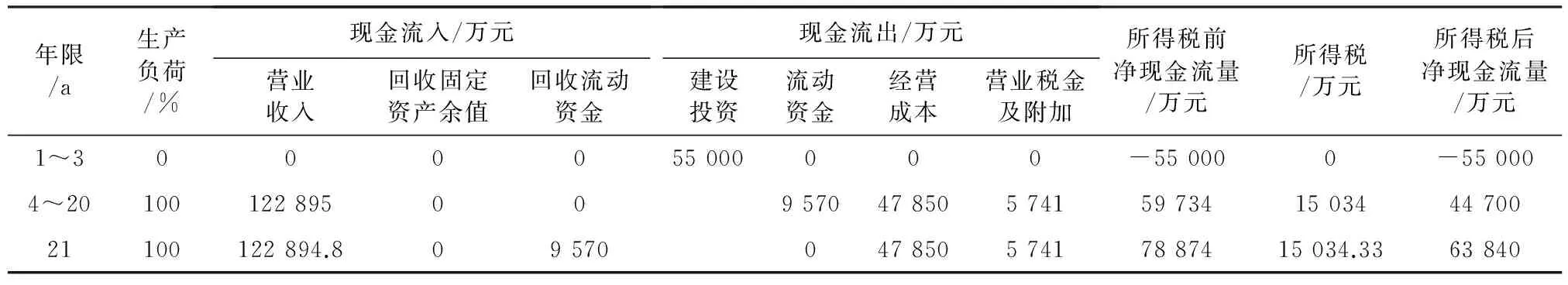

矿业项目财务分析评价一般采用EXCEL软件建立财务现金流模型,输入相关参数,计算得出项目的经济效益指标(如内部收益率、净现值)。在项目前期阶段,为简化分析,流动资金可按项目达产年经营成本的20%估算,在项目投产第1 a投入,服务年限末回收。根据表1进行的项目财务现金流分析结果见表2。

表2 金矿项目现金流量

根据现金流量表计算得出的项目主要经济效益指标见表3。

表3 金矿项目初步经济评价主要效益指标

2.1关键参数选取

在Excel软件建立的财务模型基础上,对影响项目经济效益且存在较大不确定性的关键因素进行了分析并设定了对应的概率分布模型,将财务模型中的关键参数用概率分布函数代替。每进行一次试验,可得出随机条件小的各关键参数值,代入财务模型即可得到项目的经济效益指标。若进行1 000次试验,即可得到1 000组效益指标。根据试验结果,可确定该金矿项目净现值均值、样本分布情况,可进一步得出达到期望指标值的概率。影响金矿项目经济性的因素众多,项目前期的关键参数主要有资源量、矿石品位、赋存情况、水文地质、外部建设条件等。而该类条件又直接影响矿山的生产规模、开拓方式、采矿方法、选冶工艺及公辅设施的建设,最终决定了矿山的投资、成本、收入和效益情况。项目的经济性由投资、成本、收入决定,金矿项目初步财务分析中的不确定性分析通常会针对项目的投资、经营成本和营业收入进行单因素和多因素的敏感性分析。为简化分析,不考虑项目生产规模的变动,资源量的不确定性通过确定生产规模下的服务年限变化考虑。项目营业收入取决于规模、品位、采选冶回收率、金价,而营业收入是项目经济性最为敏感的指标。为此,本研究结合该金矿项目前期工作的实际情况及相关资料,选取服务年限、单位矿石投资、单位矿石经营成本、矿石品位等4个关键参数进行计算,并分析当上述4个参数发生变化时,项目的内部收益率、净现值、投资回收期及出现的概率。

2.2关键参数分布

(1)矿山服务年限。该矿山资源量3 000万t,按照确定的生产规模(165万t/a)来看,可供开采18 a,由于前期勘探程度较低,该资源量具有较大的不确定性,可认为服务年限服从正态分布。

(2)建设投资。根据相关经验,地下采选金矿项目投资可根据规模及单位矿石投资估算。根据拟采用的开拓运输方案和采选工艺,可认为该金矿项目的单位矿石建设投资服从正态分布。

(3)经营成本。地下采选金矿项目的经营成本根据生产规模和单位矿石经营成本估算。根据采选工艺条件及矿体赋存情况,可认为该金矿项目的单位矿石经营成本服从正态分布。根据建设投资和折旧摊销年限可得项目的折旧摊销费用,再加上估算的经营成本即可得到项目的总成本,根据25%的所得税率可计算项目年所得税额,并进行项目的现金流分析。

(4)金价。根据历史价格走势及对未来黄金市场供需情况判断,预测项目财务分析评价采用的长期金价为210元/g,考虑价格存在着较大的不确定性,可认为其服从正态分布。

2.3经济评价指标计算结果

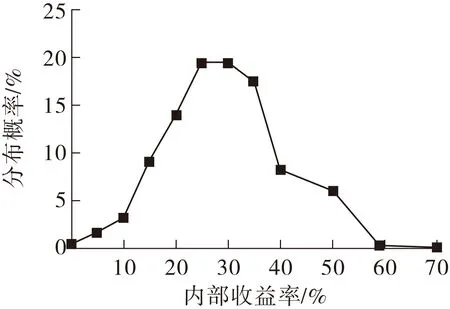

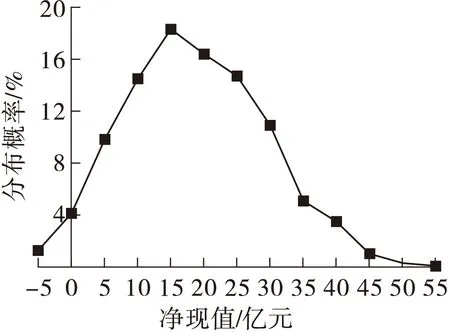

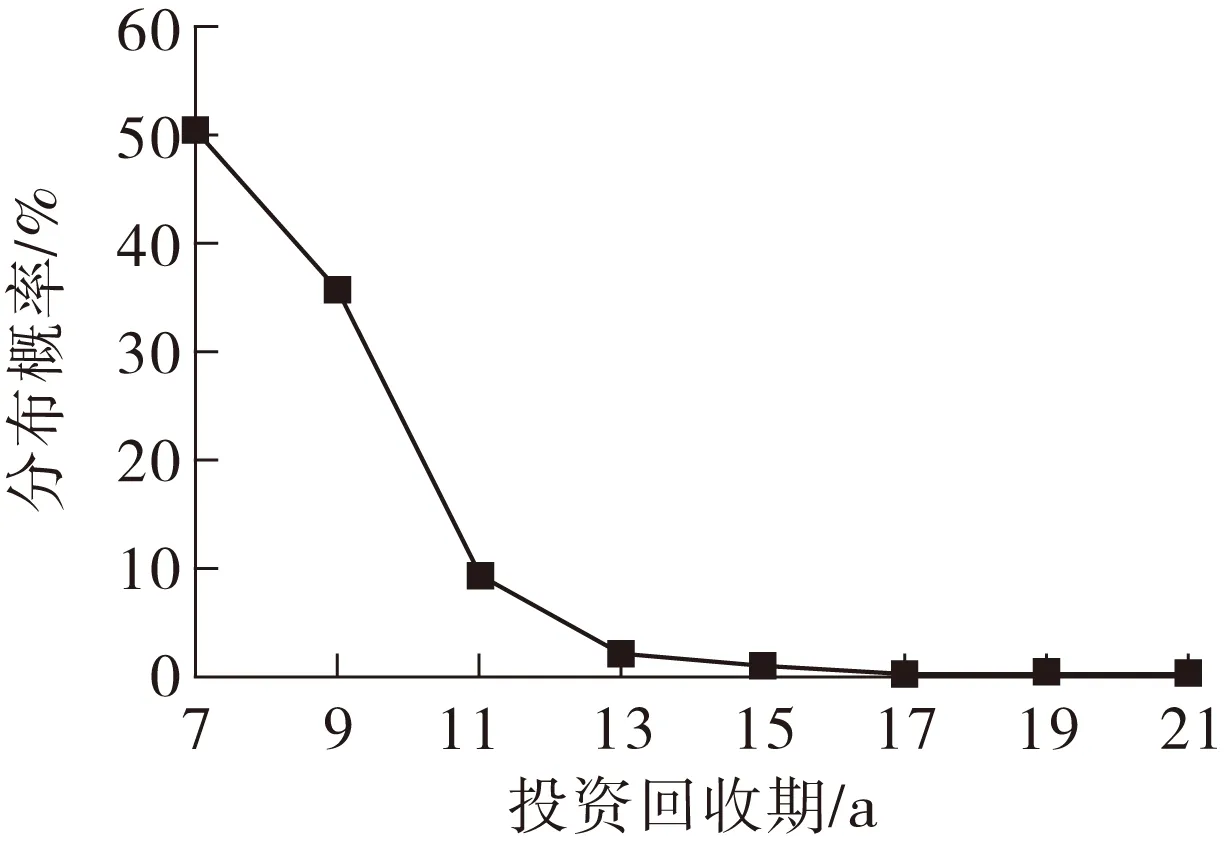

经1 000次试验后,可得出1 000组项目的财务净现值、内部收益率、投资回收期等指标值,结果分别见图2~图4。

由图2~图4可知:该金矿项目最有可能的内部收益率、财务净现值和投资回收期分别为25%、16亿元、7 a(含基建期3 a)。

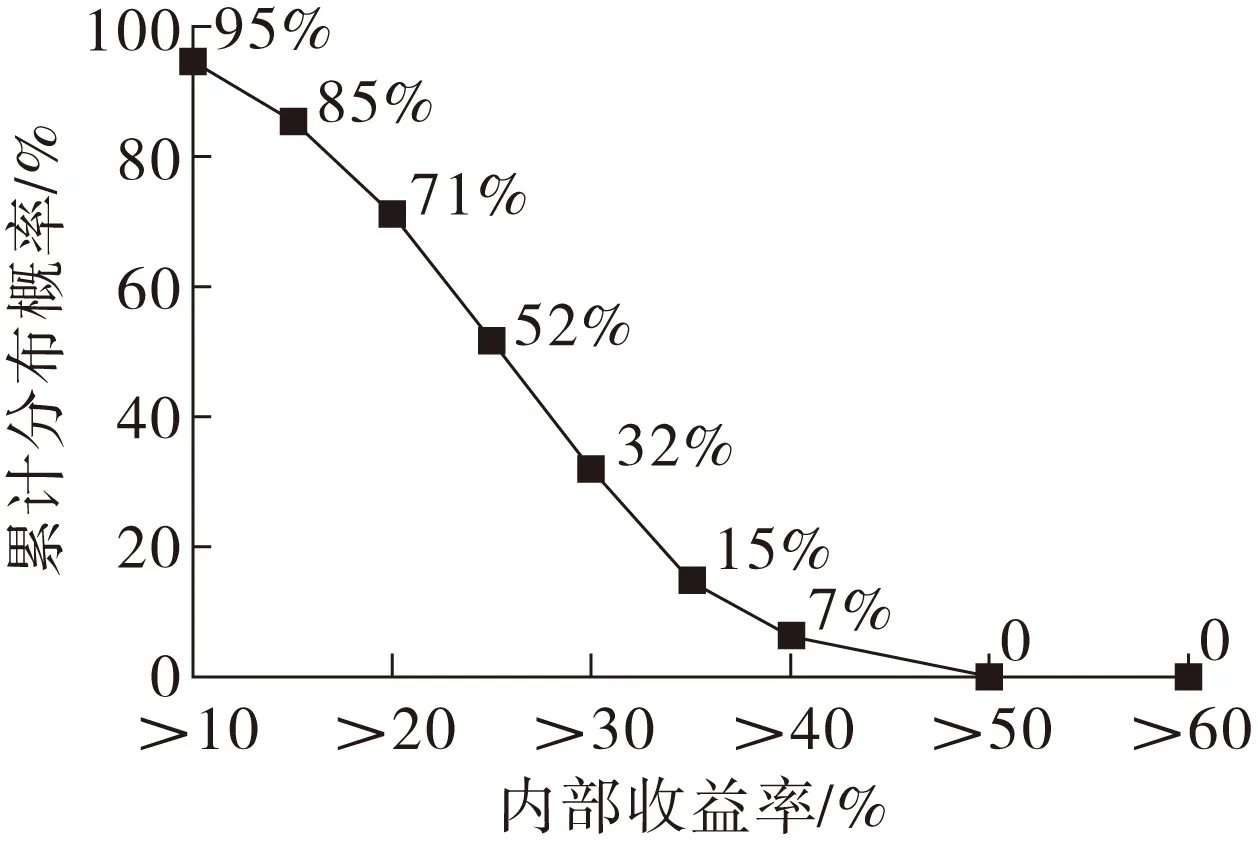

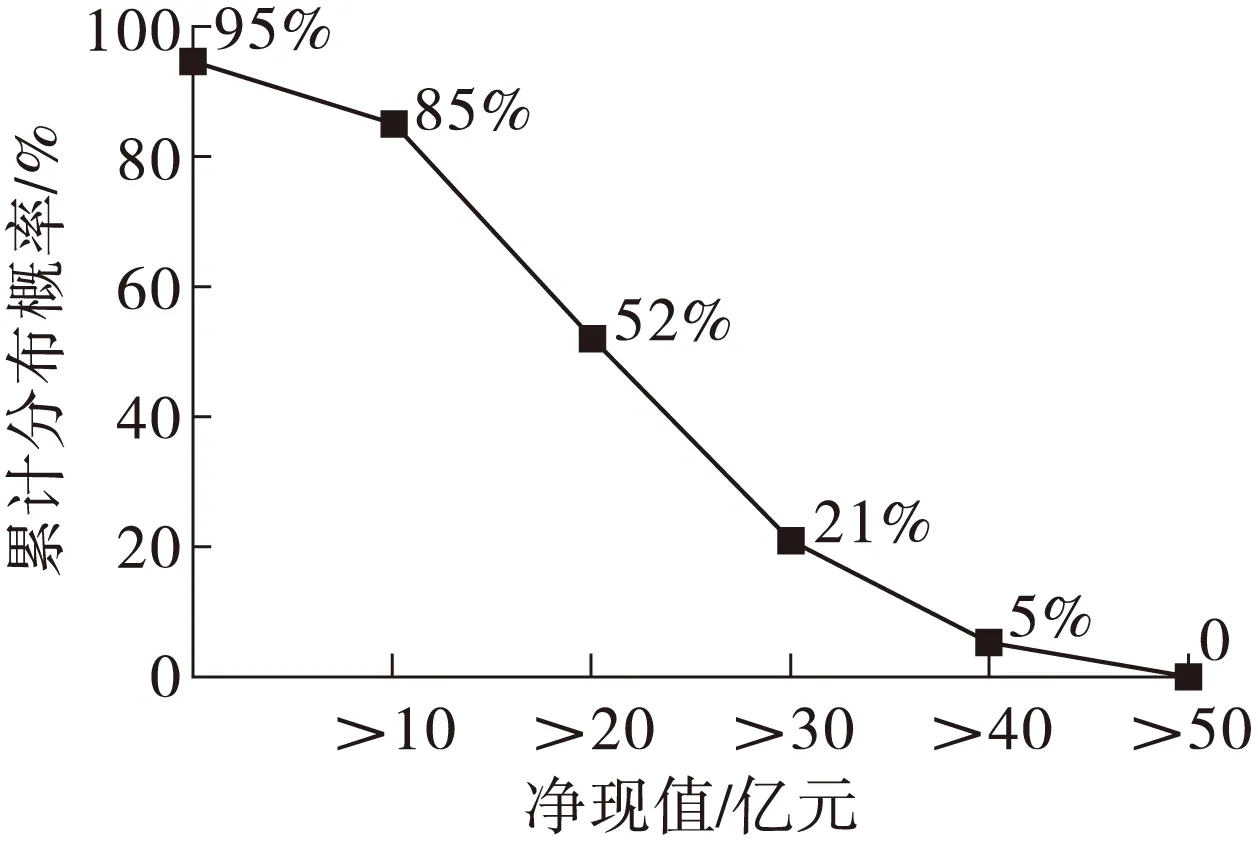

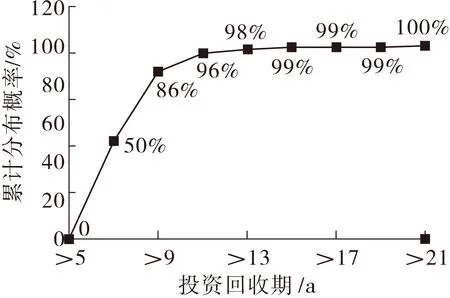

该金矿项目不同的内部收益率、净现值和投资回收期水平下的累计概率分布情况如图5~图7所示。

由图5、图6可知:该项目内部收益率大于10%和项目净现值大于0的概率为95%,表明该项目有很好的抗风险能力。面对同一个项目,不同的投资者的预期收益水平也有所不同,若要求的内部收益率水平最低达到15%,则该项目达到该期望的概率为85%;若要求的内部收益率水平最低达到20%,则该项目达到该期望收益水平的

图2 项目内部收益率分布

图3 项目财务净现值分布(折现率为10%)

图4 项目投资回收期分布

图5 项目不同内部收益率水平下的累计分布概率

图6 项目不同净现值水平下的累计分布概率

图7 项目不同投资回收期水平下的累计分布概率

概率为71%。资源项目前期,投资者为获得矿权需支付相应的费用,而项目的矿权价款可根据现金流分析得出的净现值参考确定。

由图6可知:该金矿净现值大于0的概率为95%,若要求净现值大于10亿元,则项目达到该期望的概率为85%,即矿权费为10亿元时,项目经济可行(净现值大于0)的概率为85%;若矿权费支出达到20亿元,则该项目经济可行的概率为52%,此时该项目面临的风险显著增大。

由图7可知:项目投资回收期在7 a以内的概率为50%,投资回收期在9 a以内的概率为86%,表明该项目有很大的概率在项目投产6 a内(项目基建期3 a)回收投资,投资风险较小。

3 结 语

在项目的前期阶段,较多因素存在较大的不确定性,传统的项目经济评价方法可分析关键参数变化对项目经济性的影响情况,但无法得出该影响情况出现的概率,而借助蒙特卡罗模型可较好地解决该问题。对于前期涉及矿权费投标的项目,采用蒙特卡罗模型结合财务分析模型,可分析目标项目达到任一投资收益水平期望的概率。本研究以某金矿项目为例,采用蒙特卡罗模型,对该项目前期的几个关键的不确定因素进行了分析,结果表明,该项目有较好的抗风险能力,分析结果可辅助投资者作出更为准确的矿业项目前期投资决策。

[1]杨作安.蒙特卡罗模拟法在矿山投资决策中的应用[J].冶金矿山设计与建设,2001(2):17-19.

[2] 王学强,庄宇.基于蒙特卡罗模拟模型的投资项目风险分析[J].工业工程,2007(5):93-96.

[3] 吴仁群,韩伯棠.经济风险模拟分析及Excel求解[J].统计与决策,2003(5):80-81.

[4] 国家计划委员会.建设项目经济评价方法与参数[M].3版.北京:中国计划出版社,1987.

Analysis of the Decision-making of Investment of a Gold Mining Project Based on Monte Carlo Method

Cheng Guojiang

(China National Gold Group Corporation)

Based on the the traditional discounted cash flow analysis method,the four key uncertain factors (resources,investment,cost and gold price) related to the decision-making of investment of a gold mining project are analyzed in detail by adopting the Monte Carlo method.The distribution of internal rate of return,net present value and pay back period show that the gold mining project has a good ability to resist risks.The analysis method of the paper has good application value to solve decision-making for the investment of gold mining project under the influence of many complicated factors in the early stage.

Monte Carlo method,Decision-making of investment,Internal rate of return,Net present value,Pay back period

2016-05-25)

程国江(1964—),男,高级工程师,硕士,100011 北京市东城区安外大街9号。