机构投资者是现金分红的内生动力吗?

2016-09-10彭利达张文霞

彭利达 张文霞

摘 要:不分红或者少分红一直是我国上市公司一个突出的治理问题,激发上市公司自治型分红的内生动力是解决这一问题的根本途径。本文主要揭示机构投资者是否是上市公司现金分红政策的内生动力,以及什么样的机构投资者才是现金分红的内生动力。经验结果发现:不同类型的机构投资者对上市公司现金分红政策的影响不同,只有压力抵制型机构投资者才能对上市公司现金分红产生正向和相对持续的影响。本文的研究可以为我国监管部门解决现金分红问题提供政策参考,也可以为具有现金分红偏好的机构投资者选择上市公司提供投资依据。

关键词:异质机构投资者;现金分红;上市公司;公司治理

中图分类号:F832.48 文献标识码:A

文章编号:1000-176X(2016)02-0040-06

一、引 言

现金分红是上市公司回报投资者的重要渠道,也是现代公司的基础性制度。由于我国资本市场不够成熟,不分红或者少分红是我国上市公司的一个普遍现象,这也成为公司治理的一个突出问题。2012年以来,证监会通过多项行政手段推动上市公司分红,收到了比较明显的效果。但是现金分红本质上还是公司的自治行为,由于企业发展状况、投资者需求和经济环境的差异,不同的企业或者企业在不同阶段需要不同的分红政策来实现投资者的价值目标。一刀切式的强制分红措施只能作为一种矫枉过正的短期手段,很难从根本上解决现金分红的治理问题。随着市场的不断成熟,实施公司自治型分红政策应该是长远之计。因此,上市公司要确立合理和良性的投资回报制度还需要激发其内生动力。机构投资者作为制衡大股东的重要力量在公司治理中扮演着重要的角色,本文的主要工作即是讨论机构投资者对上市公司现金分红政策的影响力,从而发现机构投资者是否是公司现金分红的内生动力,或者更确切地说什么样的机构投资者才是公司现金分红的内生动力。

自2000年开始,我国机构投资者迅速成长,至2014年底我国机构投资者持有流通A股市值已达18.4%,机构投资者已经成为我国资本市场中重要的参与主体。具备制衡大股东能力的机构投资者能否积极参与公司治理,保护中小股东的利益,是学术界和实务界共同关注的问题。已有文献从多个角度研究了机构投资者对上市公司治理的影响,如机构投资者对上市公司信息披露质量的影响、对上市公司盈余管理的影响、对经理人薪酬的影响和对上市公司业绩的影响等,其中也包括对上市公司现金分红影响的研究。现有文献一般将机构投资者视为无差异的分析对象,而实际上即便是机构投资者发展比较成熟的美国和英国,愿意且有能力参与公司治理的机构投资者也仅仅是部分类型,并且不同类型机构投资者参与公司治理的事件不同,对公司治理的影响也不尽相同[1-2]。本文正是基于机构投资者在公司治理意愿上的差异对机构投资者进行分类,研究异质机构投资者对上市公司现金分红的影响,以及这种影响的持续性,旨在丰富机构投资者对上市公司现金分红影响的研究。本文的研究可以为我国监管部门解决上市公司现金分红问题提供政策参考,也可以为具有现金分红偏好的投资者选择投资对象提供依据。

二、理论分析和研究假设

在关于机构投资者早期的研究中,机构投资者被认为是“老练”的投资者,由于其具有资金优势、信息优势和专家优势,所以有能力参与公司治理;同时,由于机构投资者持股量巨大,一旦公司出现经营不佳,难以在不引起股价下跌的情况下抛售股票,短期内容易被“锁定”,其利益与公司业绩直接相关,所以机构投资者也有意愿参与公司治理。但是,研究发现机构投资者有不同的类型,不同类型的机构投资者由于资金来源、投资理念不同,持有某家上市公司股票的目的也不尽相同[3-4]。因此,机构投资者参与公司治理的能力和意愿也有差异。

机构投资者作为“理性人”,持有某一家上市公司股票的获利途径为现金分红和资本利得[5]。除此之外,也有机构投资者通过与上市公司确立商业关系或者潜在的商业关系获得收益。这部分机构投资者更希望与上市公司结成稳定的商业关系,从而通过商业关系赚取利润。按照Brickley等[6]和 Bushee[7]的机构投资者分类方法,依据机构投资者是否与上市公司存在商业关系或潜在的商业关系,可以将机构投资者分为压力敏感型机构投资者和压力抵制型机构投资者。这种分类方法的优势在于细化了机构投资者的获利途径,更加符合本研究的现实背景。我国机构投资者主要包括基金、QFII(合格境外机构投资者)、社保基金、企业年金、信托公司、券商、券商理财、保险公司和财务公司等。本文将基金、QFII、社保基金定义为压力抵制型机构投资者;将企业年金、信托公司、券商、券商理财、保险公司、财务公司等定义为压力敏感型机构投资者。

压力敏感型机构投资者的获利途径更有可能是通过与上市公司建立的商业关系来赚取利润。这类机构投资者大都与上市公司存在商业关系或者希望与上市公司结成商业关系,在参与上市公司治理时容易受到公司高管、大股东的制约,更愿意“附和”大股东的决定或者不参与上市公司治理,从而不能对上市公司高管形成有效的监督,不能对上市公司大股东进行有效的制衡[8]。如果上市公司的大股东倾向于不分红或者少分红,压力敏感型机构投资者更可能迎合大股东的分红倾向。就其自身利益而言,压力敏感型机构投资者也不支持上市公司进行现金分红。因为公司现金分红意味着公司经营性现金流和投资性现金流的减少,而压力敏感型机构投资者更希望公司不进行现金分红而将有限的现金资源投入到与他们有关系的业务当中,从而获得更多的收益。与压力敏感型投资者不同,压力抵制型机构投资者与上市公司没有商业往来关系,能够保持外部股东的独立性,他们往往是参与上市公司治理的积极股东,能够对不称职的高管提出警告、对不合理的决策提出异议[3]。由于存在大量持股的“锁定效应”,压力抵制型机构投资者的获利途径主要是公司的现金分红,所以,压力抵制型机构投资者往往是公司现金分红政策的推动者和拥护者[9]-[13]。根据以上分析,提出以下假设:

H1a:压力抵制型机构投资者持股比例与上市公司现金分红意愿呈正相关。

H1b:压力敏感型机构投资者持股比例与上市公司现金分红意愿呈负相关。

H2a:压力抵制型机构投资者持股比例与上市公司现金分红水平呈正相关。

H2b:压力敏感型机构投资者持股比例与上市公司现金分红水平呈负相关。

机构投资者的资金大都来源于社会闲散资金,且行业内存在基金排名的情况,所以,机构资金的管理者有着一定的盈利压力,并且机构投资者一般会遵从投资的“谨慎”原则,投资于业绩好且能分红的公司。在这种情况下,压力敏感型机构投资者对上市公司现金分红的影响可能就不具有持续性:一方面,压力敏感型机构投资者希望上市公司少分红;另一方面,为了遵从投资的“谨慎”原则,压力敏感型机构投资者又不愿意上市公司长时间不分红。而压力抵制型机构投资者由于盈利渠道单一,只能通过要求上市公司持续不断的现金分红才能获取稳定的收益,所以,压力抵制型机构投资者对上市公司现金分红的影响可能具有持续性。根据以上分析,提出以下假设:

H3:压力抵制型机构投资者持股比例对上市公司现金分红政策具有持续性影响。

H4:压力敏感型机构投资者持股比例对上市公司现金分红政策不具有持续性影响。

三、研究设计

1.样本与数据来源

文章选取2007—2013年我国沪深A股上市公司为初选样本,并做如下筛选:选择2006年之前上市的公司,只发行A股的上市公司,剔除金融类上市公司、ST、*ST、PT类上市公司和研究数据缺失的上市公司,共获得1 008家上市公司,总计7 056个研究样本。机构投资者相关数据选自锐思数据库,上市公司财务数据和公司治理数据选自国泰安数据库,使用Excel和Stata进行数据处理、分析。为了控制极端值的影响,对各连续性变量的最大和最小的1%观察值进行Winsorize处理。

2.模型建立及变量说明

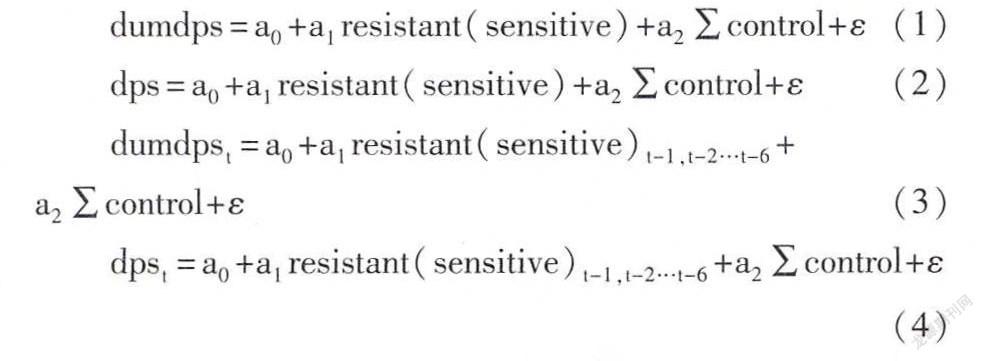

根据上述假设,建立如下线性模型来检验各假设:

模型(1)—模型(4)中,resistant表示压力抵制型机构投资者持股比例,sensitive表示压力敏感型机构投资者持股比例。用dumdps表示现金分红意愿,当上市公司发放现金股利时dumdps取1,否则取0;用dps表示现金分红水平,dps的取值为每股现金股利。其中,模型(1)和模型(2)检验假设1和假设2,模型(3)和模型(4)检验假设3和假设4。各变量定义如下:

被解释变量:现金分红意愿和现金分红水平。采用现金分红意愿和现金分红水平两个变量来考察上市公司现金分红情况。

解释变量:机构投资者持股比例。依前文所述,按照Brickley等、 Bushee的机构投资者分类方法,按照我国机构投资者具体类型,将基金、QFII、社保基金定义为压力抵制型机构投资者;将企业年金、信托公司、券商、券商理财、保险公司以及财务公司等定义为压力敏感型机构投资者。

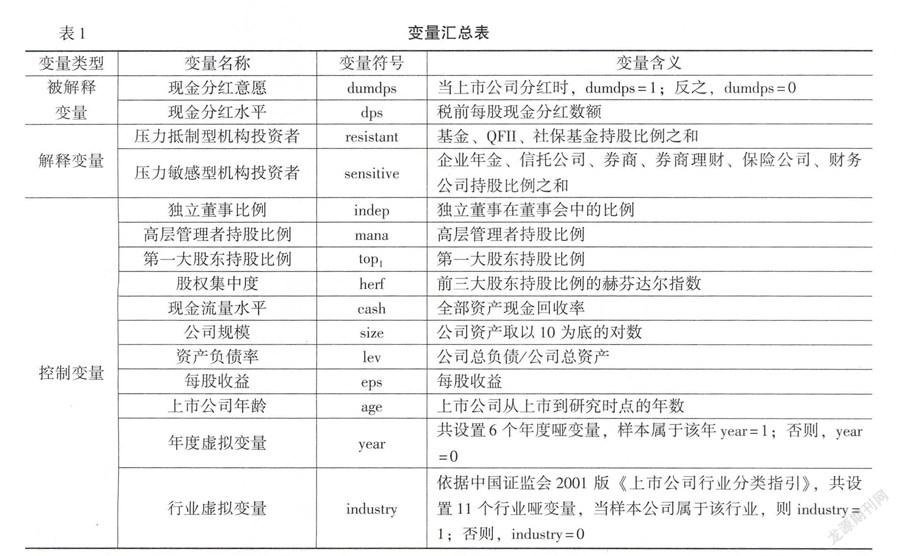

控制变量。本文选取独立董事比例indep、高层管理者持股比例mana、第一大股东持股比例top1、股权集中度的赫芬达尔指数herf、现金流量水平cash、公司规模size、资产负债率lev、每股收益eps、上市公司年龄age、年度虚拟变量year和行业虚拟变量industry作为本研究的控制变量。

研究所涉及到的变量汇总如表1所示。

四、实证结果与分析

1.描述性统计与分析

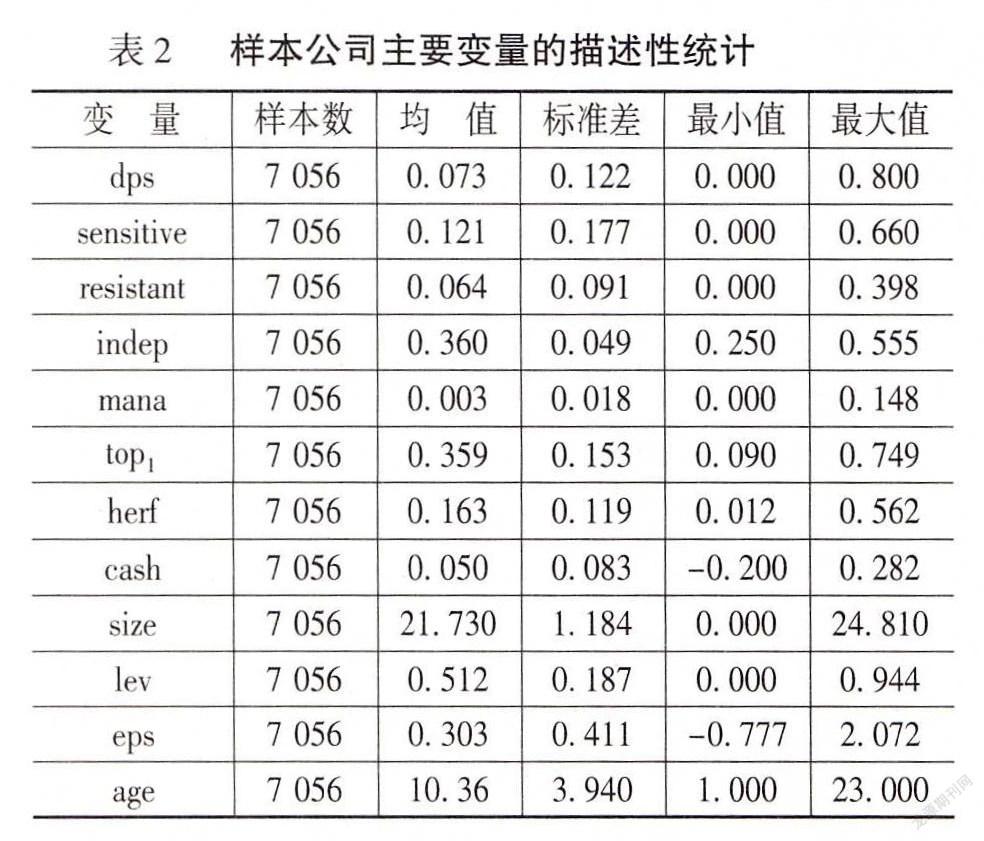

表2为样本公司主要变量的描述性统计结果。

从表2可以看出,我国上市公司平均每股现金分红为0.073元,现金分红水平较低;我国压力抵制型机构投资者持股比例占上市公司流通股比例均值为0.064,压力敏感型机构投资者持股比例占上市公司流通股比例均值为0.121,机构投资者合计持有上市公司流通股比例均值为0.185,说明机构投资者在我国上市公司中占有较大比例,其参与公司治理的作用不容忽视。第一大股东持股较多,其均值为0.359,能够对公司治理产生非常重要的影响;前三大股东持股比例的赫芬达尔指数均值为0.163,说明我国上市公司前三大股东持股较为集中,潜在的大股东代理问题可能比较突出。

2.多元回归结果与分析

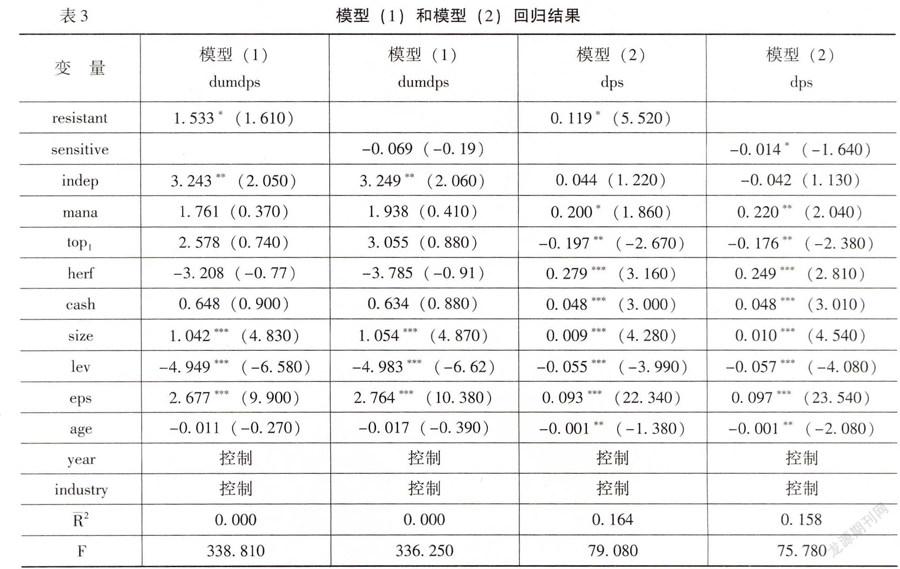

表3为模型(1)和模型(2)的多元回归结果。

从表3可以看出,压力抵制型机构投资者与上市公司现金分红意愿呈正相关,且通过了显著性检验,H1a得证;压力敏感型机构投资者与上市公司现金分红意愿呈负相关,但没有通过显著性检验,H1b未能得证。

压力抵制型机构投资者与上市公司现金分红水平呈正相关,且通过了显著性检验,H2a得证;压力敏感型机构投资者与上市公司现金分红水平呈负相关,且通过了显著性检验,H2b得证。模型(1)两个回归模型的似然比检验统计量分别为338.810和336.250,p值均为0,故模型的估计效果较好。模型(2)两个回归模型的F值分别为79.080和75.780,其2分别为0.164和0.158,说明模型估计效果较好。另外,对上市公司分红意愿有显著影响的控制变量为公司规模、公司的资产负债率和公司的每股收益。对上市公司分红水平有影响的控制变量为上市公司高管持股比例、第一大股东持股比例、前三大股东持股比例的赫芬达尔指数、全部资产现金回收率、每股收益和上市公司的年龄。

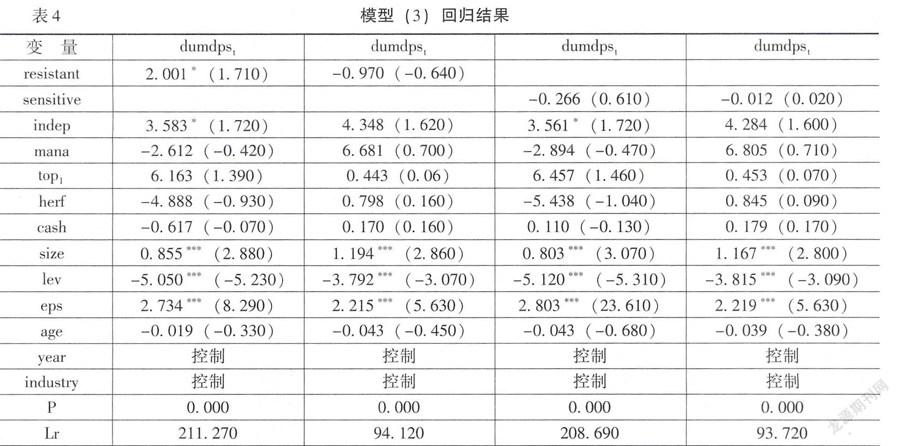

从表4可以看出,表4第2列和第3列分别是压力抵制型机构投资者提前1期和提前2期的持股比例对上市公司现金分红意愿影响的实证结果。由于压力抵制型机构投资者持股比例提前3期、4期、5期、6期的数据对上市公司现金分红意愿的回归结果没有呈现显著的指标,故其相应的模型回归结果并没有列出。压力敏感型机构投资者持股比例的情况亦然(如表4第4列和第5列所示)。从回归结果可以看出:第一,压力抵制型机构投资者持股比例提前1期的数据与上市公司现金分红意愿之间呈正相关,且通过了显著性检验,但是这种影响没有体现在提前2期的数据上,说明压力抵制型机构投资者持股能够对上市公司现金分红意愿有短暂的持续性影响。第二,压力敏感型机构投资者持股比例提前1期的数据与上市公司现金分红意愿呈负相关,但没有通过显著性检验,其提前2期的数据与上市公司现金分红意愿呈负相关,也没有通过显著性检验,说明压力敏感型机构投资者在上市公司现金分红事件中持有的态度可能不具有持续性。

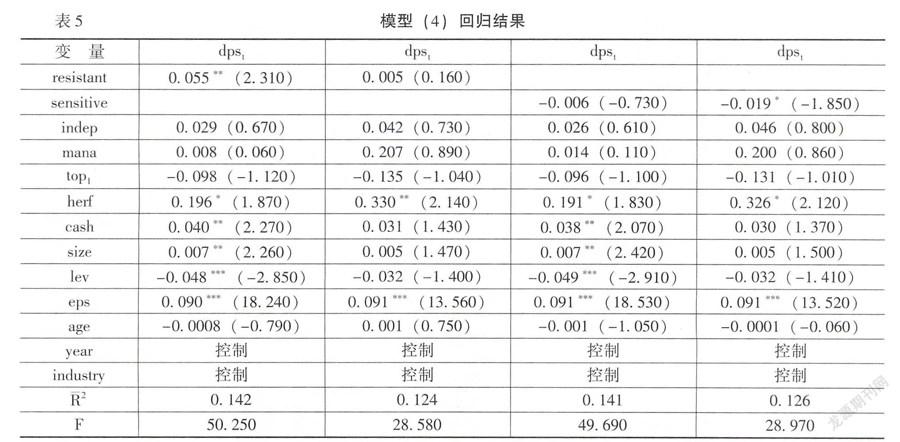

从表5可以看出,表5第2列、第3列和第4列、第5列分别是压力抵制型机构投资者和压力敏感型机构投资者提前1期与提前2期的持股比例对上市公司现金分红水平影响的实证结果。由于压力抵制型机构投资者持股比例提前3期、4期、5期、6期的数据对上市公司现金分红水平的回归结果没有呈现显著的指标,故其相应的模型回归结果并没有列出。压力敏感型机构投资者持股比例的情况亦然。

从回归结果可以看出:第一,压力抵制型机构投资者持股比例提前1期的数据与上市公司现金分红水平之间呈正相关,通过了显著性检验,其提前2期的数据与上市公司现金分红水平呈正相关,但没有通过显著性检验。结合表4的回归结果可以看出压力抵制型机构投资者在上市公司现金分红的事件中能够起到较好的治理作用,当期持股能够对后期的现金分红政策造成持续性影响,H3得证。第二,压力敏感型机构投资者持股比例提前1期的数据与上市公司现金分红水平呈负相关,但没有通过显著性检验,其提前2期的数据与上市公司现金分红水平呈负相关,且通过了显著性检验。结合表4的回归结果可以看出压力敏感型机构投资者在上市公司现金分红的事件中可能并不能起到应有的治理作用,当期持股并不能对后期的现金分红政策造成持续性影响,H4得证。原因可能是压力敏感型机构投资者一方面出于自身利益并不偏好上市公司现金分红,另一方面压力敏感型机构投资者又要保持一定的投资“谨慎”态度,促使投资的上市公司进行现金分红。

五、结论与政策建议

在对机构投资者进行类型划分的基础上,研究了我国异质机构投资者对上市公司现金分红的影响,实证研究发现:第一,异质机构投资者对上市公司现金分红的影响不同。压力抵制型机构投资者持股能够促使上市公司现金分红,而压力敏感型机构投资者则不能产生类似的影响。因此,并不是所有的机构投资者都会敦促上市公司现金分红,只有压力抵制型机构投资者才是上市公司现金分红的内生动力。第二,异质机构投资者对上市公司现金分红影响的持续性不同。压力抵制型机构投资者能够对当期的现金股利发放有着显著影响,并且这种影响具有短暂持续性,而压力敏感型机构投资者对上市公司现金分红意愿和分红水平的影响是不可持续的。

本文的政策建议在于:第一,对于监管者而言,要推动上市公司从强制型分红制度转向自治型分红制度,应积极引导和推动压力抵制型机构投资者对于上市公司现金分红的内生动力作用,运用相应的政策手段使压力抵制型机构投资者对现金分红的影响向更强和更持续的方向发展。比如:通过税收等政策优惠鼓励压力抵制型机构投资者增加对单一投资对象的持股比例并形成较长期和稳定的投资模式。只有压力抵制型机构投资者较大比例地长期持股,才能重视上市公司现金分红事件,并发挥其应有的治理作用。第二,对于投资者而言,尤其是对于那些以现金分红作为主要资本回报方式的中小投资者,压力抵制型机构投资者的持股数量和持股周期可以成为这类投资者在投资选择时的重要依据,因为大比例持股的压力抵制型机构投资者有能力并且有意愿约束大股东不分红和少分红的代理行为,可以保障中小投资者的在现金分红方面的利益。第三,对于上市公司而言,压力抵制型的机构投资者对于大股东的决策约束可以向资本市场传递好的公司治理信号,由此带来公司价值的提升。因此,作为上市公司的决策者不应仅仅将机构投资者的监督约束视为一种决策障碍而予以抵制。

参考文献:

[1] 中国证券监督管理委员会关于进一步落实上市公司现金分红有关事项的通知[Z].证监发[2012]37号.

[2] 上市公司监管指引第3号——上市公司现金分红[Z].证监会公告[2013]43号.

[1] 范海峰,胡玉明,石水平.机构投资者异质性、公司治理与公司价值——来自中国证券市场的实证证据[J].证券市场导报,2009,(10):45-51.

[2] 魏志华,吴育辉,李常青.机构投资者持股与中国上市公司现金股利政策[J].证券市场导报,2012,(10):40-60.

[3] 杨海燕,孙健,韦德洪.机构投资者独立性对代理成本的影响[J].证券市场导报,2012,(1):25-30.

[4] 伊志宏,李艳丽.机构投资者的公司治理角色:一个文献综述[J].管理评论,2013,(5):60-71.

[5] Hwang, L., Kim, H., Park, K., Park, R. Corporate Governance and Payout Policy: Evidence from Korean Business Group[J]. Pacific-Basin Finance Journal,2013,24(3):179-198.

[6] Brickley, J., Lease, R., Smith, C. Ownership Structure and Voting on Antitakeover Amendments[J]. Journal of Financial Economics,1988,20(1-2):237-265.

[7] Bushee, B. The Influence of Institutional Investors on Myopic R&D Investment Behavior[J]. The Accounting Review,1998,73(3):305-333.

[8] 潘越,戴亦一,魏诗琪.机构投资者与上市公司“合谋”了吗:基于高管非自愿变更与继任选择事件的分析[J].南开管理评论,2011,14(2):69-81.

[9] Easterbrook, F. H. Two Agency-Cost Explanations of Dividends[J].The American Economic Review,1984,74(4):650-659.

[10] Jensen, M.C. Agency Costs of Free Cash Flow, Corporate Finance, and Takeovers[J]. The American Economic Review,1986,76 (2):323-329.

[11] Myers, S. C. Outside Equity[J]. The Journal of Finance, 2000,55 (3):450-475.

(责任编辑:孟 耀)