房产税功能定位的国际比较及启示

2016-09-08邓菊秋徐婧龚德昭

邓菊秋 徐婧 龚德昭

(四川大学,成都610065)

房产税功能定位的国际比较及启示

邓菊秋徐婧龚德昭

(四川大学,成都610065)

内容提要:房产税具有筹集地方财政收入、调控房地产市场等功能。英美等国家把房产税定位为地方财政筹集最主要的收入,日韩等国家把房产税作为筹集财政收入和调控房地产市场的工具,北欧国家地方政府的主要收入来源于所得税,房产税在地方财政收入中所占份额较少。房产税功能定位的巨大差异源于国家间地方政府的支出责任、财政目标、制度环境等方面的不同。我国应根据财政目标和地方政府的支出责任等因素来确定房产税的功能定位,从而设计房产税改革方案。

房产税功能定位英美模式日韩模式北欧模式

房产税具有税基不易流动、收入稳定、公平合理等优点,是各个国家都开征的税种。因各个国家的政治制度、财政体制、经济结构、社会环境等方面的不同,房产税的功能定位也有较大的差异。房产税是英联邦国家中地方政府最主要的收入来源,也是日本、韩国等国家在房地产价格飞涨时期调控房地产市场的重要工具,但在北欧国家地方财政中的重要性却不足一提。本文将房产税的功能定位归纳为三种模式:英美模式、日韩模式和北欧模式,重点分析这三种模式的形成背景、主要内容及其政策效应,以期为中国房产税改革提供参考。

一、英美模式:筹集地方财政收入

Bird和Slack(1993)指出具有盎格鲁—撒克逊传统的国家,房产税是地方政府最主要的税收来源。盎格鲁—撒克逊国家主要指英国、美国、加拿大、澳大利亚和新西兰。这些国家的房产税历史悠久,在地方财政中起着主导作用。这些国家对房产税的严重依赖主要与英国传统、地方政府的支出责任和房产税收入具有周期稳定性等因素有关。首先,美国、加拿大、澳大利亚、新西兰都曾是英国的殖民地,其税收制度深受英国传统的影响。David King(2006)指出至少从13世纪到20世纪80年代,英国地方政府唯一征收的就是叫做rates的房产税。澳大利亚和新西兰的房产税也叫做rates。这种房产税传统使得公众接受度和遵从度都相对较高。其次,盎格鲁—撒克逊国家尤其是澳大利亚和新西兰地方政府的支出职责一般被限定于为财产服务(services for property)。①所谓“为财产服务”的职能,主要指道路交通、环境、文化娱乐等为地方财产带来价值的地方性公共服务。这些为财产服务的支出规模相对较小,因此地方政府能够通过房产税来满足支出需要。英美国家地方政府除了为财产服务外,还承担了中小学教育职责,完全依赖房产税导致居民房产税负担很重,20世纪70年代后期开始限制房产税的增长,来自上级政府的转移支付就越来越重要。第三,房产税是一种在经济周期间相当稳定的税种,这对地方政府财政而言十分重要。因为地方政府没有什么化解收入冲击的能力,而且地方公共支出主要用于一般公共服务、交通、公共安全、教育等具有很强支出刚性的项目,因此地方财政收入波动性大会给地方财政运行造成困难。

(一)英国房产税的主要内容及功能定位

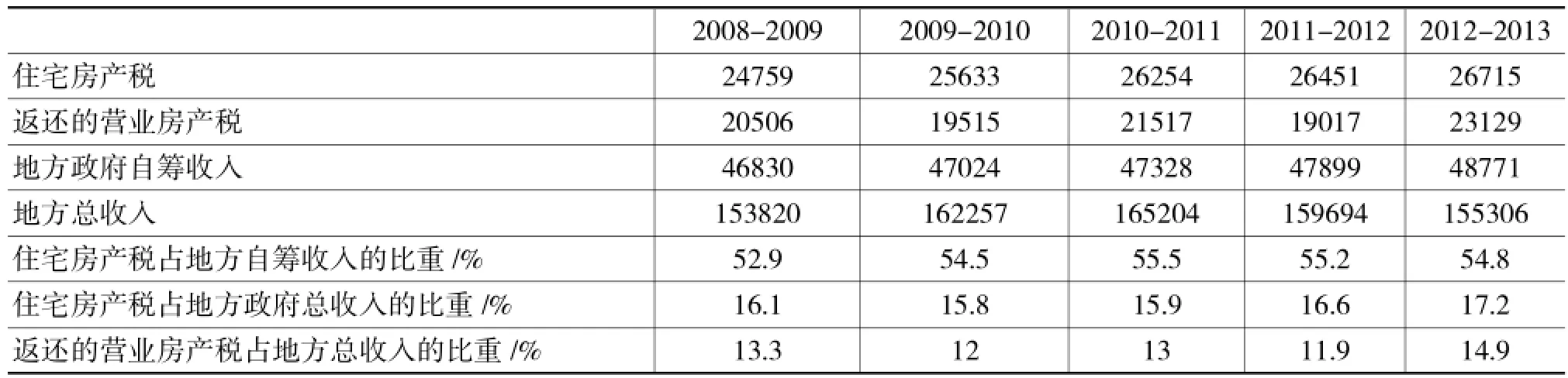

英国是单一制国家,地方政府征税权力也较小,地方政府惟一的税种就是住宅房产税,其收入完全归地方政府所有和支配;营业房产税由地方政府征收,收入由中央政府支配。英国地方政府的收入由中央补助金、地方税收和地方非税收入三个部分组成。地方税收在地方收入中的比重不断下降,20世纪30年代是55%,60年代近40%,90年代仅为10%左右,中央补助金占地方收入的比重却在不断上升,从60年代初的25%上升到目前的55%。2012-2013年度,住宅房产税占英国税收和国民保险收入的比重是4.7%,营业房产税则占4.8%,两者共占全国税收和国民保险收入总额的9.5%。①Paul Johnson.Tax W ithout Design:Recent Developments in UK Tax Policy.Institute For Fiscal Studies,May 2014.尽管房产税在英国政府总收入中的份额很小,但却是地方政府的主要税收来源。

由于篇幅的限制,本文仅以英格兰为例来说明房产税在地方财政收入中的地位和作用。英格兰地方政府收入来源于房地产税(包括住宅房产税和营业房产税)、其他政府补助、利息收入、资本收入、租金和借款与投资收入。2012年-2013年度,英格兰地方政府总收入1540亿英镑,其中,63%的收入来自中央补助,37%的收入来自于地方资源。在中央政府的补助中,返还的营业房产税收入231亿英镑,占地方政府总收入的14.9%。地方政府征收的住宅房产税收入267亿英镑,占地方政府自筹收入的54.8%,占地方总收入的17.2%。由此可见,房产税是地方政府主要的收入来源。

(二)美国房产税的主要内容及功能定位

美国是联邦制国家,各级政府有独立的职责和收入来源,可以根据宪法赋予的权利开征满足本级财政需要的税种。房产税一直是州和地方政府主要的税收来源,在美国地方政府的财政收入中一直占有重要地位。在1902年,房产税收入占地方政府所有收入的73%,占州政府收入的45%,占州和地方政府收入的68%,占国家、州和地方政府总收入的45%。②John Joseph Wallis,A History of the Property Tax in America.National Bureau of Economic Research.2001.房产税在地方政府一级广泛使用,用来提供地方公共产品和服务,如初等和中等教育、污水处理、垃圾处理、街道清扫、市政管理等服务,纳税人从这些税收资助的公共服务中受益。良好的地方公共服务提升了房地产的价值,同时也增加了政府的房产税收。房产税也是美国地方政府筹集教育资金的主要来源,1960年地方财政为所有学校提供的资金比例达到52.8%,为公立学校承担资金的比例为56.8%。1992年州以下地方政府承担公立学校资金为47%。③[美]费雪著,吴俊培译.州和地方财政学[M].北京:中国人民大学出版社,2000年版,第439页美国房产税是学区和镇一级课征的惟一税种,房产税收入对镇和学区最重要,在1962年它占镇财政收入比例为65.3%,学区占51%,到1996年其地位明显下降,但是仍然占镇的52.7%和学区的36%,到2002年以后,仍占学区的34.3%。④朱秋霞.土地税与财产税孰优—基于德国土地税和美国财产税制度的比较[J].现代经济探讨,2009,(9)

二、日韩模式:筹集财政收入兼调控房产税市场

日本、韩国是典型的地少人多的国家,在20世纪60年代经济发展迅速,带动了房地产业的快速发展,地价、房价一度迅速攀升。为抑制房地产价格上升过快,政府注重发挥房产税筹集收入和调控房地产市场的作用,建立起了比较完善的房产税税收体系,对房地产取得、保有和转让等环节课税,在筹集财政收入的同时,遏制了房地产价格的不断上涨。

(一)筹集地方财政收入的功能

日本现行的房地产税收体系是由房地产所得课税、财产课税和消费课税等相互协调、功能互补的多环节多税种组成的。房地产税制结构与日本政府对其功能定位密切相关。二战后,美国为防止日本法西斯主义死灰复燃,提出了增加地方财力、设立地方独立税种、从财源上保证地方自治的要求。1950年新设了固定资产税,其征税权归市町村。在地价上涨时期,日本政府又对土地、建筑物转让所得课税,特别是对短期转让所得课以重税、征收特别土地保有税等,借此来调控房地产市场。在土地泡沫破裂之后,又调整其课税标准,减轻纳税人的负担。这样就形成了房地产税以筹集财政收入为主,兼顾调节房地产市场的功能定位。

表1 英格兰房产税与地方政府收入单位:百万英镑

表2 2013年美国房产税占州和地方政府收入比重

表3 2010年-2014韩国不动产税占地方税比重

日本将固定资产税、都市规划税、事业所税等财产税划为地方税,使之成为市町村的主要财源。开征固定资产税的目的就是为市町村筹集财政收入。其课税标准、评估周期等税制设计、评估额远远低于时价(评估价为公示价格的7成,而公示价只相当于时价的70%)的传统以及政府适时采取的特例措施和负担调整措施使之具有稳定税收收入、抑制税负剧烈波动的机能。从统计数据看,1950年固定资产税收入1186亿日元,在市町村税收总收入中占比40.14%,是市町村税收收入的最大来源。经济高速增长期和稳定增长期,市町村民税收入增长迅速,固定资产税虽然总量稳步提高,但在市町村税收总额中的比重不断下降,1981年降至31.67%的历史最低水平。经济低迷期,固定资产税总量自1998年达到9.323万亿日元峰值后,出现了小幅下滑,但在市町村税收总收入中的比重因市町村民税的降低而不断上升,维持在40%以上。固定资产税在组织财政收入方面具有良好的稳定性:经济增长期增幅低于市町村民税,经济衰退期其降幅同样低于市町村民税。

韩国房地产税收制度也很完善,取得环节的税种主要有取得税、注册税、继承税、赠与税等,保有环节的税种主要有综合不动产税、财产税,转让环节的税种主要有转让所得税、印花税等。课税范围广泛,在韩国几乎所有的土地、建筑物及其相关的交易行为都要课税。继承税、赠与税和综合不动产税属国税,其余税种都属地税。在韩国的税收收入当中,国税占的比重较大约为三分之二,地税在税收收入中所占的比重较小约为三分之一。房地产税收是地方财政收入的主要来源。虽然房地产税在韩国的税收收入中所占比重较低,仅占10%左右,但在完善地方税制、为地方政府提供稳定的税收来源方面发挥着重要作用。

综合不动产税作为国税,由中央政府在国内经济高速增长和经济增长较慢的地区均衡分配,综合不动产收入以中央转移支付的形式作为地方政府的财政来源,避免了地方税收收入随经济的波动而大幅波动的情况,对于地方政府来说稳定性较高。2006年综合不动产税收入为1.7万亿韩元,约占国税收入的1%;2014年综合不动产税收入为1.307万亿韩元,约占国税收入的0.64%。

图1 日本三次地价上涨高潮及房地产税制调整数据来源:日本统计局。

(二)调控房地产市场的功能

房地产税是日本政府经常使用的调控房地产市场的手段,税制随房地产价格变动而调整。二战后,日本实现了经济的长期高速增长,人口迅速向大城市圈转移,需要大量的住宅和商业用地,引起了城市地价的急剧上涨。为缓和地价上涨压力,日本1969年开设了针对个人土地转让所得视拥有时间的长短“分离课税”制度,1973年对法人短期转让所得课以重税,并开征了特别土地保有税,试图通过以保有年限和出售日期确定适用税率这一税制设计来鼓励土地的供给和抑制投机需求。

20世纪80年代中后期,日元大幅升值,政府政策失误为房地产投机提供了充裕的货币资金,结果房地产价格飙升。1987年日本全国的地价总额已经相当于美国全国地价的4倍。为给超常亢奋的市场降温,1987年针对个人转让所得引入了超短期(2年以下)加重课税制度,并且对法人的超短期转让所得加征30%的土地转让税。虽然这次税改强化了转让所得课税,但在“土地神话”的支撑下,房地产价格仍然继续上升。日本在1991年采取了史上最严的调控措施:在财产课税方面新设地价税,提高了继承税的评估额并强化了特别土地保有税;所得课税方面强化了土地和建筑物的转让收益课税,提高了长期转让收入的税率。日本房地产税制调整的时间节点与主要内容如图1所示。

纵观日本房地产税制的演变,发现日本在调控前期偏重对转让所得课税,由于其存在锁住效应(lock-in effect),抑制了房地产的流动性。在调控后期,开始适当增加财产课税,以增加不动产的保有成本、削弱作为资产保有的有利性。从实施的效果来看,并不尽如人意。转让所得课税和流通课税加剧了价格的波动幅度。财产课税中的继承税、赠与税和固定资产税等并不以调控市场为首要目标,在强化房地产税制时,往往出于纳税人税收负担水平上的考虑,扩大各项扣除范围,与调节市场的目标相悖。

韩国在房产税文件中就明确规定了征收房地产税是为提高土地和房产的使用效率,防止各类投机行为。早在1968年,韩国就颁布了《关于调控房地产投机的特别措施法》,对在汉城、釜山等地区因转让土地而发生的差额的50%征收房地产投机调控税。1978年8月和1988年8月又出台了调控房地产的转让所得税和综合土地税政策。特别是进入21世纪后,投机活动更加猖獗,据统计,2000年首尔江南区平均房价在每平方米3000美元左右,到2005年初涨到了1万美元左右,5年时间竟涨了3倍多。从全国来看,许多大城市房价的年上涨幅度达到7%—10%。土地、住宅和其他房地产价格的不断飚升,迫使韩国政府于2005年8月31日颁布了《不动产综合对策》,出台了涵盖税收、供给、交易、土地制度的一揽子政策,试图实现“囤不起”、“倒不动”、“瞒不住”大房产的目标。

在税收政策上,出台了综合不动产税,提高了对不动产持有者的税负水平。综合不动产税是对保有住宅和占用土地超过一定金额的纳税人课征,即多保有不动产的纳税人除了缴纳财产税以外,还要再缴纳综合不动产税。财产税按比例税率征收,其收入归地方政府所有;超过规定数额以上的部分,按照累进税率征收综合不动产税,其收入归中央政府所有。对住宅公示价格超过9亿韩元的房产征收综合不动产税,实行累进税率;住宅公示价格扣除9亿韩元之后,3亿韩元以下部分税率为1%,3亿—14亿韩元的税率为1.5%;14亿—94亿韩元的税率为2%,94亿韩元以上部分税率为3%。为遏制交易投机,《不动产综合对策》规定对拥有两套以上住宅的家庭,当其房产交易价格超过政府规定的各地房产基准价格10万美元以上时,转让所得税税率由9%—36%提高到50%,而高档住宅的转让所得税税率更高。2006年出台的新政策规定,转让非自用土地最高征收60%的转让税。这些政策实施后,持有不动产的成本大大增加,公众“囤不起”大房产,房地产投机现象得到有效抑制。

从韩国建设交通部的统计来看,韩国的地价涨幅从2006年4月开始放缓,土地成交量迅速萎缩,月成交量减少了6.3%。在江南开浦住宅区,面积在40—57平方米的小户型公寓价格一个月内下滑了2万美元,全国住宅市场的平均价格出现回落的态势。由此可以看出,韩国政府对房产保有、转让等行为课征重税,对抑制投机、控制房价取得了一定的成效。

三、北欧模式:房产税在地方财政收入中占比很小

挪威、瑞典、丹麦、芬兰和冰岛等北欧国家土地面积和人口规模都小,人口流动性低且同质化;政治上实行单一制,但地方分权与自治程度高。芬兰和冰岛只有两级政府,瑞典、丹麦和挪威有中央、县、自治市三级政府。北欧国家地方政府非常重要,承担了主要的政府支出,而县一级政府的重要性则不断下降。地方政府主要对福利服务负责,而真正的地方公共产品只占地方支出的较小比重。以挪威为例,2013年市政府的主要支出用在社会福利方面,社保支出占总支出的39.69%,教育支出占总支出的11.14%,医疗健康支出占总支出的16.96%,这些服务占市政府总支出的68%。其它的地方服务包括一般性公共服务、经济事务、环境保护等,占总支出的比重约32%。①https://stats.oecd.org/Index.aspx?DataSetCode=REV 整理得出

与其他OECD国家相比,北欧国家地方分权程度较高,地方公共部门的支出规模和收入规模都相对较大,平均而言分别占GDP的19.1%和19.7%,是其他OECD国家平均水平的两倍以上。②IMF,GFS.Jorgen Lotz,Decentralization of welfare services or centralization of municipalities?In Junghun Kim,J?rgen Lotz and Niels J?rgen Mau (eds.),Balance Between Decentralization and Merit.The Korea Institute of Public Finance and The Ministry for Economic Affairs and the Interior.2013.pp71-78.如此庞大规模的支出必须要有相当收入潜力和弹性的税基作为支撑。由于房产税一般只占GDP的3%-4%,因此房产税不能成为地方政府主要的收入来源。在这种情况下,税收收入规模较大,且具有弹性的个人所得税就成为地方政府融资的工具。地方政府的收入来源包括税收、收费、拨款及其他收入,其中,税收收入是地方政府主要的收入来源,其比重分别为瑞典53%、丹麦59%、挪威48%、芬兰48%、冰岛73%③Jφrn Rattsφ,Local Tax Financing in the Nordic Countries,Robert P? hlsson(ed.),Yearbook for Nordic Tax Research 2005,33-50.。地方税包括个人所得税、房产税(除瑞典外,瑞典的房产税是一种中央税)、公司税、财富税及其他税。

从表4可以看出,个人所得税是地方政府主要的收入来源,占地方政府税收总收入的85%以上;房产税等其他税种在地方税收收入中占的份额很小。房产税通常包括住宅和商业房产、土地和建筑物。国家之间房产税税制差异较大。冰岛对住宅和商业房产征收的税率不同,芬兰对不同类型住宅征收的税率也不相同。丹麦房产税的课税对象分为土地、住宅财产、私人和公共商业财产等三部分。挪威的房产税只在城市地区和对特定设施征收,该税种并不适用于所有市政府。

北欧国家地方政府具有高度税收自主权,形成了以个人所得税为地方政府主体税种的模式。这是由于地方政府对福利服务负责、人口同质化且流动性低以及广泛实施税收价格均等化政策,通过所得税为地方融资具有管理费用低、全国范围内公共服务均等化的优点。这种模式是对标准的地方公共财政Musgrave-Oates-Tiebout模型的背离。在Musgrave-Oates-Tiebout模型中,地方政府主要为本地财产和居民提供地方性公共产品,由于人口在地方辖区间具有高度的流动性,因此地方政府最好主要运用受益性税收(如房产税)来为地方性公共品融资。

四、对我国房产税改革的启示

(一)房产税的功能应定位于为地方政府筹集收入

Rosengard(1998)认为发展中国家房产税改革的目标应该定位于成为地方政府的主要收入来源,其他类似引导投资决策、打击土地投机、改善收入分配等目标既无法实现,还容易把改革引向歧途。从实践来看,房产税确实是盎格鲁—撒克逊国家地方政府最主要的收入来源,房产税在收入稳定性、税负不可输出性以及透明度方面都有着良好的表现,满足地方税的良好条件,因此,这些国家把房产税定位于筹集财政收入。虽然日本、韩国在经济发展的特殊阶段曾把房产税作为调控房地产市场的工具,取得了一定的成效,但是调控市场的作用有限,调控时机的把握也很关键。日本在1991年房产税改革方案被认为是加速了日本房地产市场泡沫的破裂,对日本经济的影响较为深远。韩国利用税收政策调控房地产市场的行为虽然在短期内对抑制投机、缩减虚假需求等有一定的作用,但是从长期来看收效甚微。

表4 北欧国家地方公共部门的税收收入(2013年)%

我国现行的房产税在开征时是为了“调节控制固定资产投资,调节收入”,而不是为了筹集财政收入,房产税收入占GDP和地方财政收入的比重很低。2003年以来房价快速上涨,政府就通过房地产营业税、所得税等税种来调控房价,成效也不理想。在土地财政不可持续、营改增的大背景下,将房产税改革目标定位于筹集财政收入,才符合中国的现实需要。

(二)地方主体税种的选择应与支出责任相适应

地方政府征收什么税种要考虑多方面的因素:税收传统或历史结构、地方政府支出责任、管理税收的能力、宪法和法律等。盎格鲁—撒克逊国家是三级政府架构,地方政府的支出责任相对小些,主要是提供地方性公共产品满足当地居民的生活需要,房产税是一种受益税,能够将居民税收负担与受益结合起来,因此,房产税在这些国家地方财政中具有重要的作用。北欧国家是单一制,芬兰和冰岛只有两级政府,瑞典、丹麦和挪威有中央、县、自治市三级架构,自治市一级政府承担了主要的政府支出,地方税在总税收中所占比例普遍高于联邦制国家。庞大的支出规模以及同质化的人口要求政府开征个人所得税以达到均等化的目标。中国地方政府的支出职责较多,包括地方党政机关日常的运营费用、地方的社会和公共服务,如教育、公共安全、卫生保健、社保、地方经济发展等方面,地方财政支出占总支出的比重在70%左右。但地方政府没有税收立法权,房产税收入在地方税收收入中的比重为5%左右。目前,无论是房产税还是个人所得税都不能成为地方政府的主体税种。拓宽房产税的税基,改变计税依据,增加房产税税收收入,同时,改革个人所得税的分成比例,使房产税和个人所得税成为地方政府双元主体税种无疑是我国的现实选择。

〔1〕Bird Richard M.,Enid Slack,Urban Public Finance in Canada.2nd ed.[M].Toronto,Ontario:John Wiley and Sons, 1993.

〔2〕David King,Local Government Organization and Finance: United Kingdom.In Anwar Shah(ed.),Local Governance in Industrial Countries[M].Washington D.C.:TheWord Bank, 2006:265-312.

〔3〕Jay K.Rosengard,Property Tax Reform in Developing Countries[M].Norwell,MA:Kluwer Academic Publishers, 1998.

〔4〕John Norregaard,Taxing Immovable Property:Revenue Potential and Implementation Challenges,IMF Working Paper 13/129,2013.

〔5〕[美]Wallace E.Oates编著,丁成日(译)财产税与地方政府财政[M].北京:中国税务出版社,2005.

〔6〕[美]Awar Shah编著,周映华、张建林(译).工业化国家的地方治理[M].北京:清华大学出版社,2010.

〔7〕董裕平,宣晓影.日本的房地产税收制度与调控效应及其启示[J].金融评论,2011,(6).

〔8〕James Mirrlees.Tax By Design.Oxford University Press, September,2011.

〔9〕埃里克·阿尔贝克等著,常志霄、张志强(译).北欧地方政府:战后发展趋势与改革[M].北京:北京大学出版社,2005.

【责任编辑连家明】

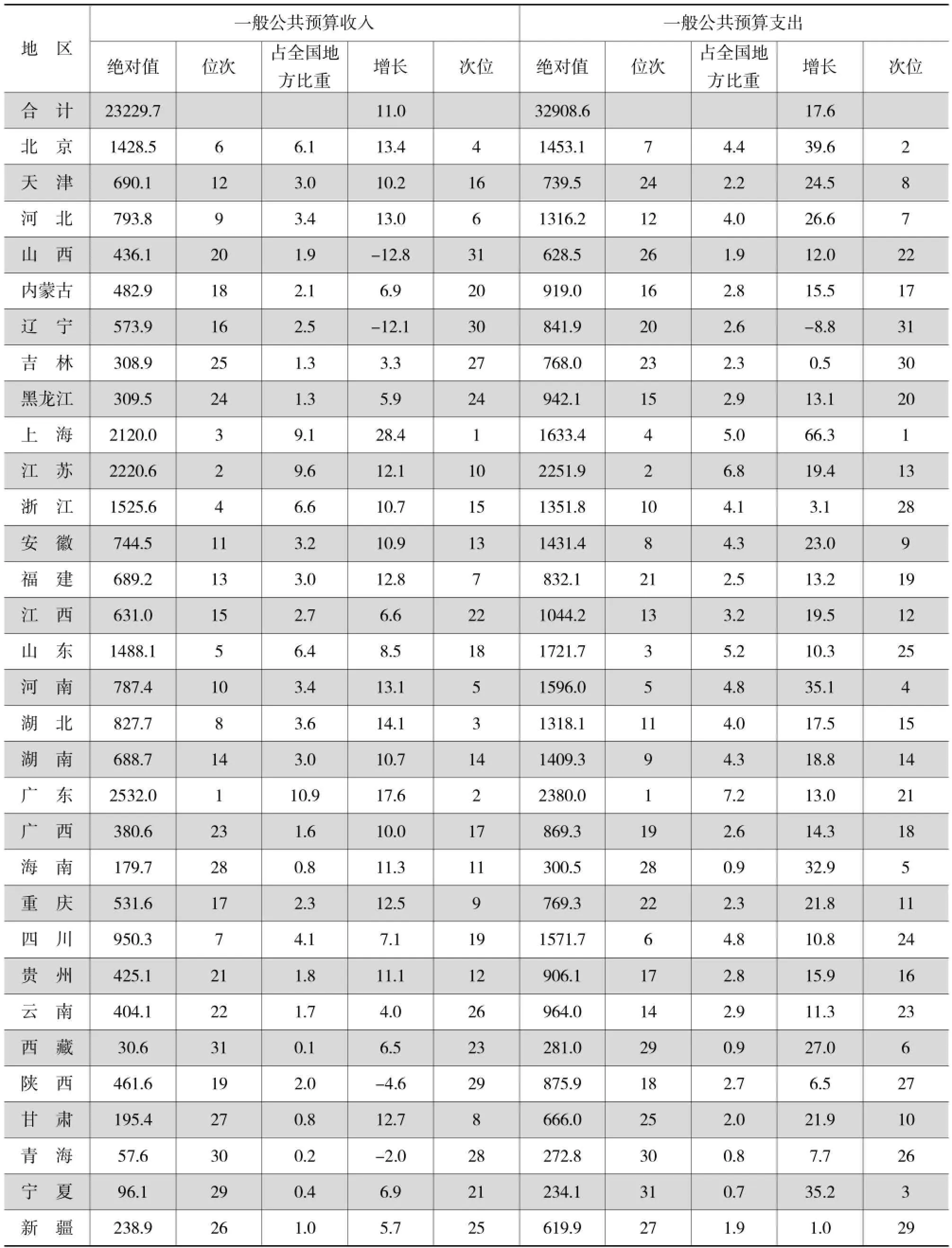

2016年一季度全国地方一般公共预算收支完成情况表 单位:亿元、%

F062.6

A

1672-9544(2016)05-0107-06

2016-01-31

邓菊秋,经济学院教授,博士生导师,研究方向为税收理论与政策;徐婧,经济学院研究生,研究方向为税收理论与政策;龚德昭,公共管理学院学生。

国家社科基金项目“房产税的定位及其改革路径研究”(13BJY151)。