驱动结构性改革:支撑创业创新的财政政策研究

2016-09-08何代欣

何代欣

(中国社会科学院,北京100028)

驱动结构性改革:支撑创业创新的财政政策研究

何代欣

(中国社会科学院,北京100028)

内容提要:如何将创业创新作为驱动结构性改革的关键力量?财政政策具备的“稳定器”和“激发器”功能,大有施展空间。眼下,结构性改革开始面临人口红利消失和结构性失业、支持企业创新与拒绝僵尸企业、财政收入下滑、支出刚性增长和政府债务处置等诸多因素影响。财政政策直指化解结构性改革中的就业失业问题、减缓经济减速、实现动能转换、体现现代财政制度下的财政政策支撑力等多项宏观调控目标。考虑到财政政策还存在惠及个人的制度设计不足、惠及企业的政策精准度不高和财政体制影响政策落地等情况,本研究认为:财政政策应着眼于保障和激励两端发力,有针对性的减轻企业税费负担,激发地方支持创业创新的积极性。

结构性改革创业创新财政政策财税改革

一、引言

如何实施有效的结构性改革?大众创业、万众创新成为关键。这不仅有助于中国迈向全要素经济增长轨道,即依靠技术进步有关的生产基础,而且有利于促成个人和企业在转型发展中分享到改革红利。支撑创业创新的财政政策将驱动结构性改革。一方面,经济增长动能转换过程中,市场配置资源的有效性很可能阶段性降低。财政政策具有的“稳定器”功能,可以缩短震荡周期、减小系统风险;另一方面,财政政策能助力个人和企业的未来发展。无论是短期失业或是积极创业,还是产品、工艺的创新攻坚,减税和补贴的“激发器”功能,可以兜底试错成本、促进探索创新。视野更大一些,支撑创业创新的财政政策是新一轮积极财政政策的重要组成部分,也是创新财政政策功能、实现国家治理体系和治理能力现代化的集中体现。

结构性改革面临的局面和任务,会令财政政策有一定压力。首先,人口红利消失与结构性失业问题突出。2012年,中国劳动力人口出现峰值。依靠劳动力无限供给,提升资本回报率和经济潜在增长率的办法,已难以实施。虽然中国城镇人口登记失业率维持在4%左右,远低于同期发达国家10%水平,但就数量规模而言,大学生就业创业,钢铁、煤炭等资源能源企业职工分流,裁军承诺下的退伍军人安置,都是眼前的艰巨工作①《国务院关于大力推进大众创业万众创新若干政策措施的意见》(国发[2015]32号)http://www.gov.cn/zhengce/content/2015-06/16/ content_9855.htm。其次,支持企业创新与拒绝僵尸企业②其特征是依靠政府补贴和银行贷款生存的企业。起源于20世纪80年代末90年代初,日本企业转型过程中的发生情况。https://en. wikipedia.org/wiki/Zombie_company的两难抉择。支持企业渡过转型期的财政政策,面临甄别企业活力和潜力的困难。到底什么样的企业具有良好未来?什么样的企业已丧失造血功能?财政并不那么清楚。但能不能对企业进行有效甄别,实施有针对性的扶持,关系到财政政策的有效性。最后,财政收入下滑、支出刚性增长和政府债务处置的影响。2015年,中国财政收入增速(5.8%)低于GDP增速(6.9%)。一般而言,遇到经济减速,财政收入就会放缓。随着可支配财力下降,财政支出也会相应减少。眼下中国的情况不是这样。2015年,财政支出增速(13.17%)约两倍于GDP增速。财政实际赤字率达到3.48%③数据来源:中华人民共和国财政部http://gks.mof.gov.cn/ zhengfuxinxi/tongjishuju/201601/t20160129_1661457.htm l。2016年预算赤字2.18万亿元,预算赤字率3%④李克强,《政府工作报告》,2015年3月5日。http://www.gov.cn/ guowuyuan/2016-03/05/content_5049372.htm,还有数十万亿的地方政府存量债务。财政自身的“短收”与“超支”,有可能进一步压缩政策活动空间。此外,关系到政策落地的央地财政关系调整,也不可忽视。

二、政策目标

(一)帮助化解结构性改革中的就业失业问题

1.缓解周期性失业。经济转型过程中的失业问题,是发展经济学和劳动经济学长期关注的热点(Faggio和Konings,2003)。因为在过剩产能淘汰过程中,往往伴随企业职工的转岗分流。越是低端的产业,劳动力密集程度很可能越高,劳动力的再就业越困难(Liu,2011)。1998年,中国全面实施国有企业改革的经验看,类似于纺织行业压锭减员,中小企业关停并转的行动,形成了为数众多的下岗人员。此举改变了国有企业办社会的既有体制,但也事实上造成了大量的失业人口。在当时社会保障体系基本没有建立的情况下,社会负面情绪和经济不稳定都有一定程度的显现。今天,中国再次站在经济转型升级的节点之上,我们依然面临新企业崛起和老企业退出的局面。财政政策如何兜底新一轮的“下岗分流”,为改革“买单”将是非常现实的问题。

2.解决结构性就业。中国一直将增进劳动者素质,作为经济社会发展的重要方向⑤中共中央国务院《关于深化教育改革全面推进素质教育的决定》http://www.moe.edu.cn/publicfiles/business/htmlfiles/moe/moe_177/ 200407/2478.htm l(中共中央国务院,1999)。以1999年开始的高等学校扩招⑥1999年教育部出台的《面向21世纪教育振兴行动计划》。文件提出到2010年,高等教育毛入学率将达到适龄青年的15%。进入2008年后,教育部表示1999年开始的扩招过于急躁并逐渐控制扩招比例,但在2009年环球金融风暴的背景下,教育部开始了研究生招生比例的调节。和2014年后大力发展现代职业教育⑦《国务院关于加快发展现代职业教育的决定》国发[2014]19号http: //www.gov.cn/zhengce/content/2014-06/22/content_8901.htm为标准的教育转型,体现了国家长远发展的总体布局。高等教育的规模扩张,带来了大学生毕业人数的急剧增加。大学生就业问题不只发生在当下,而是引发了过去十五年的全社会关注。如图1所示,2000年大学毕业生(普通高校预计毕业生)不足百万,2015年达到了近700万。研究生毕业人数从2004年的15万上升至2015年的55.2万。如果加上往年毕业但未就业的,2016年的大学毕业生就业规模可达千万。与一般劳动力的就业不同,大学生具有创新热情和创业能力。2012年之后,针对大学生创业的补贴和税费减免开始有计划的增加。

3.促进重点人群就业创业。财政肩负着保障特殊人群就业的责任。2013年-2015年,中国年均就业困难人员约170万,城镇登记失业人员维持在950万-970万之间。提供就业帮助成为财政工作的一项内容。产能利用不足会导致失业。2014年开始,钢铁和煤炭等资源能源属性比较强的行业,产能下降很快。2015年钢铁产能利用率约为70%,煤炭产能利用率约为65%,低于世界范围产能利用合理区间75%以上的公认标准。如果同比计算,钢铁行业未来五年约有40-50万职工需要安置,煤炭行业超过130万职工需要安置。此外,裁军30万承诺加上每年复原和退伍军人的正常安置任务,都给财政政策提出了新要求。

图1 2000年-2015年高校毕业生及研究生毕业人数

图2 2009年-2015年二产与三产GDP累积贡献率比较

(二)减缓经济减速与实现动能转换

1.稳增长是未来一段时期的经济工作的重心,财政政策不能缺位。从传统上依靠资本或劳动的要素驱动,转变为多种要素共同推动下的全要素增长(蔡昉,2013),有赖于财政政策发挥更大作用。十八届五中全会和国民经济与社会发展第十三个五年规划,都将“两个一百年目标”,即全面建成小康社会写入在案。这意味着到2020年,实现人均GDP比2010年翻一番,未来的GDP增速不能低于6.5%。与过去38年(1978-2015)中国GDP增速9.72%的平均水平相比,经济增速虽明显降低,但实现起来并不容易。首先,全球经济步入下行区间,作为世界第二大经济体的中国难以独善其身;其次,中国经济下行是周期性因素和结构性因素叠加的结果,综合性、立体化的改革任务繁重;最后,中国经济新常态的结构性改革,更加依赖新技术和新工艺,特别是发挥市场机制的作用。

2.供给侧结构性改革是实现增长动能转换的新办法。经典意义上的积极财政政策,源自凯恩斯主义扩大社会总需求函数的思想。财政扩张之后,包括中国在内的大多数国家都存在刺激效力衰减,政府赤字和债务高企等现实问题。转而依靠市场力量,促进要素优化配置,成为供给管理的初衷(萨伊,1817)。上世纪八十年代,美国以提升要素配置的效率作为主要目标,英国则将降低要素成本作为首要任务(刘霞辉,2013)。减税与放松管制成为供给改革切入点。放置在财政框架下,政策实施直指削减企业运行成本,缓解财政刚性支出,鼓励创新创业。中国供给侧结构性改革,是要将资本配置到更有效的领域,将劳动力投入到增长更需要的方面,以创新发展推动转型升级。图2显示,2013年之后,第三产业贡献GDP增长的能力明显高于第二产业。其中,大量的服务业创业创新发挥了关键作用。

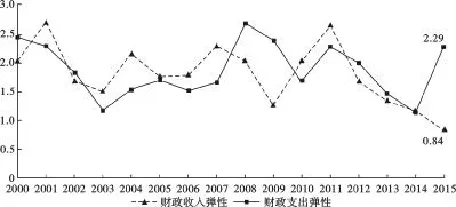

图3财政收入与支出弹性系数(2000-2015)

(三)体现现代财政制度下的财政政策支撑力

1.财政困难不影响财政政策实施。财政是国家治理的基础和重要支柱①高培勇,《深刻认识财政“基础和支柱说”》,《人民日报》(理论版),2016年1月7日。http://theory.peop le.com.cn/n1/2016/0107/c40531-28022978.htm l(高培勇,2016)。然而,这个基础和支柱客观上受到经济周期的冲击。财政收支因此波动。图3是2000年-2015年财政收支的弹性系数(财政收支增速/GDP增速)。可以看到,其一,财政支出弹性远高于财政收入弹性,大都发生在经济下行区间。比如,2008-2010和2014年至今。可以理解为,我们有发挥财政政策刺激经济增长的经验。其二,当前财政政策正面临财政收入弹性历史低点的约束。2011年之后,中国财政收入弹性一路走低。2015年,财政收入弹性历史性跌破临界点1,从富有弹性转化为缺乏弹性。这意味着“94税改”以来,财政收入增速高于GDP增速的记录被终结。与此同时,2015年财政支出弹性从2014年的1.14,急升为2.29,创年度历史最大涨幅。这说明,财政政策特别是支出政策,在我国财力基础今非昔比的当下,有能力支撑增支目标的实现。2015年,国务院32号文要求财政政策强化对创业创新的扶持——加大财政资金支持和统筹力度;完善普惠性税收措施;发挥政府采购支持作用。

2.财税改革红利惠及创业创新。财税改革的制度红利容易被忽视,但其积极作用大多惠及长远②迟福林.改革红利[M].中国经济出版社,2013.(迟福林,2013)。自2014年底“新预算法”实施算起,财税改革正在加速。政府间事权划分、减税等陆续推出。近期的财政收入困难,令统筹财政收入成为必然。2015年伊始,三年时间内政府性基金纳入一般公共预算管理,提高国有资本收益上缴比重,实施政府性债务审计与转置等都是统筹财政资源、防范财政风险、提高资金效率的实质性举措。事实上,大量的创业创新体现在个人和企业的微观活动。其产出商品或服务流通于市场之中。无论是减税、补贴还是政府购买,都是财政与市场微观主体打交道的过程。比如推行中的社会资本与政府合营(PPP),以及政府购买公共服务,本身就是制度创新而来的新模式。社会效率的整体优化不止于创业创新带来的活力,还存在于财税改革激发的行政效率。

三、财政政策面临的挑战

(一)惠及个人的财政政策受制于现有财税制度

1.直接税体系之难。创业创新的财政政策要面向微观主体。具体而言,个人而不是整体或区域成为财政政策的关注重点。这与以往的宏观调控不同。而从现行税制安排和政府支出体系看,我们的体制机制还缺乏基础。其一,以间接税而非直接税为主体的税制体系,导致减税能否落实到创业创新群体存在疑问。间接税归宿由商品或服务的弹性决定。无论是作为需求方还是供给方,大多数创业创新个体的力量单薄且分散,在税负转嫁中大多弱势。因此,减间接税不易惠及到个人。其二,如何做到为个人减直接税。呼唤多年的个人所得税综合与分类改革终于提交全国人大。此举能不能有效促进创业创新群体的减税,尚有待观察。在创业创新初期,个体经营所得和企业所得存在交叉。创新人才奖励的个税优惠与减免范围还不够大。换言之,与个人有关的所得税调整有待更进一步。

2.补贴创业创新之难。是否能激励创业创新个体是财政政策成功的关键(Gentry和Hubbard,2000)。创业创新可能有极高的收益,也存在较大的风险。财政补贴是帮助个人去尝试新事物、开拓新领域。其特征是共担风险但不直接分享收益。到底哪些人群需要补贴?以什么样的形式补贴?关系到财政资金效率和创业创新成效。目前的难点在于:第一,财政支持的创业基金落地难。先期资金注入能够有效的提升创业创新的成功率。现实是,为了对公共资金负责,政策补贴设置了一系列要求,并不是所有的创业创新者都熟悉政策、满足标准。第二,补贴效率不易追踪,使得持续帮扶成本较高。财政补贴的绩效评价要看补贴对象的经营成效如何。要弄清楚财政支持的创业创新的效果,费时费力且不易掌控。输送到市场的有限财政资金,到底发挥了多大作用,后续应该减少还是追加,哪一些特征的创业创新值得投入,还没有太多的经验可循。财政资金存在打水漂的风险。

(二)惠及企业的财政政策不止于减税和补贴

1.企业负担包含税费和时间成本。创新企业负担不止于税收和行政收费,还有大量与政府打交道的其他成本。研究表明,广义的创新环境真正决定了企业的选择(Shleifer等,2010)。只有企业转型才能促进整个经济转型。这之中,政府要起到催化剂作用。一方面,为企业减税政策存在门槛。过去两年,政策层面已经两次提高了小微企业所得税优惠政策。地方层面的营业税和所得税也不少。享受到这些优惠要求一定的经营规模为基础。初创期的创业创新企业大多处于净投入状态,账面盈利不多甚至几年没有利润,减企业所得税不足以帮助到所有需要帮扶的企业。另一方面,企业与政府打交道的成本依然较高。调研显示,创业创新活动大多需要申报,周期长、补贴随意问题突出。进一步看,简政放权与有效监管之间的经验依然不足。支持创业创新的政府活动大都配备有财政资金,但这些钱不一定能直接到创新创业企业手里。怎么统筹并安排有限财力,也是亟需回答的问题。

2.如何才能不去补贴僵尸企业。那些经营不善早该关门的企业,无时无刻不存在于市场中并占据有限的资源。经济转型困难期,更应该消除这样的僵尸企业。大多数研究从银行怎么不给僵尸企业贷款的角度展开(Joe和Rosengren,2005;Caballero等,2008;Fukuda等,2011)。其识别办法值得财政借鉴。那些获得财政补贴或者减税的创新企业,如果在一个时间段内利润不升反降,就应该纳入僵尸企业的观测名单。并且,作为获得财政补贴的“责任”,企业有义务向政府提供更为详细的财务信息和经验记录。不能忽视中国僵尸企业的独有特征。不完备市场体系和各种保护主义更可能是僵尸企业的生存土壤。这会令财政政策失灵。破除僵尸企业的干扰,不仅靠技术,还要靠更完备和更透明的市场机制。

(三)财税体制对政策落地的影响

1.怎样去激励地方政府。这些年,财力上移与事权下沉导致了财政体制有些偏离分税制改革方向。支持创业创新的财政政策面临事权划分、财力来源和既有债务三个主要问题。首先,不同地域的创业创新环境有差别,侧重点也不一样。当我们高度关注互联网和高新技术企业时,也要看到传统产业的创新潜力。中央和地方如何划分创业创新的扶持范围,要根据项目特点进行区分。其次,事权与财力匹配机制不足。每一级政府的财力和事权都有既定的规则。新增的创业创新扶持计划,应该有新的资金配给。如何实施谁想做事,谁要付钱,还有待制度设计。最后,政府债务和赤字约束。减税和补贴都会冲击到各级财政平衡。短时间内,大部分创业创新项目不增加财政收入。怎样量力而行、因地制宜,还要尽快拿出方案。

2.如何再造财政与企业、个人关系。政府与市场的关系,具体表现之一便是财政与企业、个人的关系。传统上的财政关系集中在政府内部。创业创新为拓展财政关系范围,提供了绝佳的实验条件。第一,财政与企业、个人之间,不只是收钱和给钱的关系。财政活动和偏好对企业的影响是全方位的。财政政策营造出的环境,很大程度左右了企业或个人要不要创新或创业。第二,市场机制与财政中性原则。创业创新值得鼓励,但不能以破坏市场机制为前提。财政政策如何退出与如何进入同等重要。不能离开了补贴或者减税,创业创新就难以为继。第三,政府采购如何联系中小企业或个人。政府采购大多倾向于大企业。信誉和品质而非价格影响到了选择。政府采购支持已纳入规划。如何鼓励创业创新在产品或服务全方位提升,而非价格竞争,考验财政政策的激励效果。

四、重点政策

(一)着眼保障和激励两端发力的财政政策

1.落实财政政策的保障功能。兜底转型发展的财政保障,就要面向当前就业创业的主要群体,并注意分类实施。具体而言,大学毕业生的政策需求集中于投融资领域优惠;就业困难人员需要最基本的社会保障,并扶持一批吸纳这类人群就业的重点企业;退伍军人和分流职工,需要接续其社会保险,实施再就业培训和创业扶持。上述方面,财政部门应与人力资源社会保障主管部门深度合作,对资金运行、政策进展和支出规模有全面的统筹安排。

2.发挥财政政策的激励作用。直接税改革不仅是财税改革自身的前进方向,还是完善宏观调控、调节收入分配和实施针对个人的就业创业帮扶的制度基础。个人所得税综合与分类改革已经起步。如果随后能纳入创新费用扣除和培训教育扣除,将有助于激励社会大兴创业创新之风。借鉴大多数国家做法,个人生产经营所得与企业所得税率应逐步走向平衡。进一步减小小规模纳税人和纳税自然人之间的税负差异,鼓励小微企业起步发展。面向个人的财政补贴重在建立体制机制。基于个人征信系统和银行现金管理系统的个人资金信息,应尽快作为财政补贴政策实施的微观依据。以此减小面向个人补贴的不确定性风险和寻租空间。

(二)有针对性的减轻企业税费负担

1.创业创新活动是经济社会活动的一个重要环节,甚至是先进社会生产的顶端。只有实施全面减轻企业税费,才可能真正促进创业创新,才有可能推动全要素生产率提升(蔡洪滨和刘俏,2009)。首先,减间接税。合并增值税多档税率,降低增值税整体税负(何代欣等,2015)。考虑到过渡阶段,抵扣链条不完整的问题,继续让企业选择是按照营业额计税还是按照抵扣过后计税。其次,减直接税。企业所得税和个人所得税税率降低要考虑中国周边国家的情况,更要考虑同等发展水平国家的情况。创业创新致力于转型升级,研发费用、劳动成本和固定资产加速折旧应尽快拿出方案。比较可行的办法是中央制定指导意见,地方根据实际情况调整。最后,注意减税对财政收入冲击。真正将新增赤字和债务用于减税。拿出为创新转型买单的办法。天使投资在内的投向种子期、初创期等创新活动的投资,各种税费减免已在尝试。投资成功以后的所得税减免应有别于传统行业投资所得。这是为鼓励以后更大规模民间投资的制度设计。

2.避免减税和补贴流向僵尸企业。第一,借鉴银行部门识别僵尸企业办法。协调存贷款信息和工商登记纳税信息,积累不同类型僵尸企业的识别经验。将享受财政补贴贷款等政策的创新企业,先期纳入识别范围。第二,尽可能将行业、地域等保护的僵尸企业排除在财政扶持范围之外。认识到僵尸企业能够存在,有自身隐藏因素,也有外部庇护因素。加强财政审计特别是重点审计,找出那些名为创新重组,实为苟延残喘的企业。第三,做好创业创新政策的全流程评估。市场比政府更能认清企业或个人的创新创业能力。发挥第三方评估在政策执行过程中的监督作用。利用政府购买公共服务的平台,推进政策全流程评估业务的展开。

(三)激发地方支持创业创新的积极性

1.创业创新的财政政策离不开地方支持。支持创业创新的财政政策中,多次出现“统筹”“支持有条件的地方”等字样。这说明差异性不仅表现在企业创业创新的选择,而且体现出各地财政的情况不同。激发地方支持创业创新不完全是让基层政府多出钱、多出力,而是找准各地需求,实施精准发力。思路上,财政困难期的地方政策要有所为有所不为。中央政策保持方向性,才有地方政策的灵活性。不是所有地方都适合互联网与信息产业,传统制造业和服务业创新也该支持。路径看,中央与地方事权划分十分关键。谁给政策谁买单的原则执行起来并不容易。比较稳妥的办法依然是政策协商,将财力和政策做好准备之后再推开。执行中,要把政策重心放在基层政府。比如,鼓励对众创空间等孵化机构的办公用房、用水、用能、网络等软硬件设施给予适当优惠,这些大都发生在财政支出账面之外,花钱做看不见的事情,积极性可想而知。上级财政如有对应的转移支付,政策落地便能容易很多。

2.财政与企业、个人之间更紧密沟通。过去三十年,世界范围内的财政政策极速微观化。一项政策对企业和个人的影响,远比政策本身受到的关注高。支持创业创新的关键还是令财政政策真正走向市场、惠及微观主体。第一,普惠式财政政策更要体现科学性。认识到创新创业的成效高于形式。市场机制的灵敏度高于政府。供给侧管理要求激活微观主体的积极性,财政政策不能继续大水漫灌,而是要构建毛细血管。第二,财政设立的创新创业基金

和示范城市应在政策上先行先试。如何认定高新技术企业并实施70%抵扣减免等政策,可以重新评估,并灵活把握。第三,疏通政府采购创业创新产品的渠道。尽快对政府采购法相关规定做出解释,为创业创新产品进入提供便利。新的PPP项目和政府公共服务可优先考虑创业创新产品或服务。

〔1〕Faggio G,Konings J.Job creation,Job destruction and Employment Growth in Transition Countries in the 90s[J]. Economic Systems,2003,27(2):129-154.

〔2〕Liu DC.Structural Changesin Job Creation and Destruction [J].Economics Letters,2009,104(1):34-36.

〔3〕蔡昉.中国经济增长如何转向全要素生产率驱动型[J].中国社会科学,2013(1):56-71.

〔4〕萨伊.政治经济学概论[M].商务印书馆,2009.

〔5〕刘霞辉.供给侧的宏观经济管理[J].经济学动态,2013 (10):9-19.

〔6〕GentryW M,Hubbard R G.Tax Policy and Entrepreneurial Entry[J].American Economic Review,2000,90(2):283-287.

〔7〕Simeon D,Ganser T,McLiesh C,Ramalho R,and Shleifer A. The Effect of Corporate Taxes on Investment and Entrepreneurship[J].American Economic Journal: Macroeconomics,2010,2(3):31-64.

〔8〕Caballero,Ricardo J.,Takeo Hoshi,and Anil K.Kashyap. Zombie Lending and Depressed Restructuring in Japan[J]. American Economic Review,2008,98(5):1943-1977.

〔9〕Fukuda,Shin Ichi,and J.I.Nakamura.Why Did‘Zombie’Firms Recover in Japan?[J].World Economy,2011,34(7): 1124-1137.

〔10〕Peek,Joe,and Eric S.Rosengren.Unnatural Selection:Perverse Incentives and the Misallocation of Credit in Japan[J]. American Economic Review,2005,95(4):1144-1166.

〔11〕Cai,Hongbin,and Qiao Liu.Competition and Corporate Tax Avoidance:Evidence from Chinese Industrial Firms[J]. Economic Journal,2009,119(537):764-795.

〔12〕何代欣,马昆姝,王周飞.扩大就业创业市场的财税政策取向[J].税务研究,2015(8):10-14.

【责任编辑寇明风】

F812.5

A

1672-9544(2016)05-0009-07

2016-03-10

何代欣,财经战略研究院副研究员,研究方向为财税理论与政策模拟。

中国社会科学院创新工程项目“深化财税体制改革与建立现代财政制度研究”、人社部留学人员科技活动择优资助项目资助。