浅谈卷烟消费税的纳税筹划

2016-08-31孙佳珍

孙佳珍

浅谈卷烟消费税的纳税筹划

孙佳珍

摘要:我国对烟草税的多次调整使得烟草业的纳税负担越来越重,为使企业利益最大化,提高企业竞争力,对卷烟消费税进行纳税筹划是十分重要的。本文分别从卷烟加工方式、卷烟定价和卷烟批发三个方面对卷烟消费税的纳税筹划进行了探讨并提出相关建议。

关键词:卷烟;消费税;加工方式;定价;批发

一、卷烟消费税政策

我国现行卷烟消费税采用复合计征方法,基本计算公式为:

应纳税额=应税销售额×比例税率+应税销售数量×定额税率。

目前与卷烟相关的最新的消费税政策如下:

二、卷烟消费税的纳税筹划

(一)利用卷烟加工方式进行纳税筹划

卷烟的加工方式分为自行加工和委托加工,委托加工又分为委托加工成卷烟收回后直接对外销售和委托加工成烟丝收回后继续加工成卷烟再对外销售。通过分析税前利润可以对三种加工方式进行比较。

税前利润=营业收入-营业成本-营业成营业税金及附加-期间费用=卷烟销售总收入(不含增值税)-卷烟原材料总成本-加工成本-消费税-城市维护建设税-教育费附加-期间费用

城市维护建设税=(消费税+增值税)×城市维护建设税税率

教育费附加=(消费税+增值税)×教育费附加费率

1.三种加工方式税前利润和消费税的计算

(1)加工方式一:自行加工成卷烟直接对外销售

税前利润=卷烟销售总售价(不含增值税)-卷烟原材料总成本-自行加工的加工成本-消费税-城市维护建设税-教育费附加-期间费用

消费税=卷烟销售总售价(不含增值税)×比率税率+卷烟销售数量×定额税率

(2)加工方式二:委托加工成卷烟收回后直接对外销售

税前利润=卷烟销售总售价(不含增值税)-卷烟原材料总成本-受托方加工成卷烟的加工成本-受托方代扣代缴的消费税-城市维护建设税-教育费附加-期间费用

受托方代扣代缴的消费税=卷烟组成计税价格×卷烟比例税率+委托加工卷烟数量×定额税率=(原材料总成本+加工费+委托加工卷烟数量×定额税率)÷ (1-卷烟比例税率)×卷烟比例税率+委托加工卷烟数量×定额税率

(3)加工方式三:委托加工成烟丝收回后继续加工成卷烟再对外销售

税前利润=卷烟销售总售价(不含增值税)-卷烟原材料总成本-受托方加工成烟丝的加工成本-收回后再加工成卷烟的加工成本-受托方代扣代缴的消费税-对外销售卷烟应纳消费税-城市维护建设税-教育费附加-期间费用

受托方代扣代缴的消费税=(原材料总成本+加工费)÷(1-烟丝比例税率)×烟丝比例税率

对外销售卷烟应纳消费税=卷烟销售总售价(不含增值税)×卷烟比率税率+卷烟销售数量×卷烟定额税率-受托方代扣代缴的消费税

2.三种加工方式消费税和税前利润的比较

(1)加工方式一和加工方式二的比较

消费税差额=(卷烟销售总售价-卷烟组成计税价格)×卷烟比率税率=(卷烟销售总售价-原材料总成本-加工费-委托加工卷烟数量×定额税率)×卷烟比率税率

税前利润差额=(受托方加工成卷烟的加工成本-自行加工的加工成本)+消费税差额×(1+城市维护建设税税率+教育费附加费率)

因此,当税前利润差额大于零时,应选择加工方式一,当税前利润差额小于零时,应选择加工方式二。

(2)加工方式一和加工方式三的比较

消费税差额=自行加工应纳消费税-受托方代扣代缴消费税-对外销售卷烟应纳消费税=0

税前利润差额=受托方加工成烟丝的加工成本+收回后再加工成卷烟的加工成本-自行加工的加工成本

因此,当税前利润差额大于零时,应选择加工方式一,当税前利润差额小于零时,应选择加工方式三。

(3)加工方式二和加工方式三的比较

消费税差额=(卷烟组成计税价格-卷烟销售总售价)×卷烟比例税率=[(原材料总成本+加工费+委托加工卷烟数量×定额税率)÷(1-卷烟比例税率)-卷烟销售总售价]×卷烟比例税率

税前利润差额=(加工方式三受托方加工成卷烟的加工成本+收回后再加工成卷烟的加工成本-加工方式二受托方加工成烟丝的加工成本)+消费税差额× (1+城市维护建设税税率+教育费附加费率)

因此,当税前利润差额大于零时,应选择加工方式二,当税前利润差额小于零时,应选择加工方式三。

(二)利用卷烟定价进行纳税筹划

1.临界点推导

如果每标准条的价格比调拨价70元高的幅度较小,则加价带来的收入的增加可能不足以弥补税负的增加。通过计算利润平衡点的加价幅度从而计算出税率临界点的售价。

设税率临界点每标准箱卷烟售价为P,在此基础上提高的倍数为X,成本为C,企业所得税税率为t,应缴纳的增值税为Y,城市维护建设税税率和教育费附加费率分别为7%、5%。

税后利润平衡点为:

[P-C-(150+P×36%)×(1+7%+5%)-Y1×(7% +5%)]×(1-t)=[P×X-C-(150+P×X×56%)×(1+7% +5%)-Y2×(7%+5%)]×(1-t)

Y1=(P×17%-进项税额)

Y2=(P×X×17%-进项税额)

解得X=1.636倍

临界点价格=70×1.636=114.5(元)

2.筹划方案

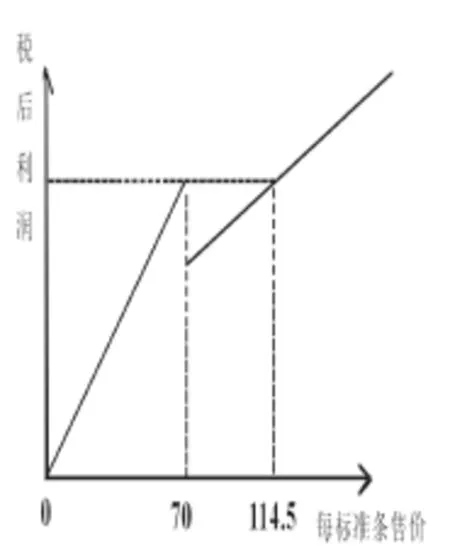

根据上述推导,可以绘制出卷烟定价与税后利润的关系图:

结论:(1)当卷烟每标准条售价为(0,70)时,税后利润随卷烟价格的提高而增加;(2)当卷烟每标准条售价为(70,114.5)时,税负的增加大于提价带来的利润,税后利润小于售价为70元的利润;(3)当卷烟每标准条售价大于114.5时,提价带来的利润可以弥补税负的增加,税后利润大于售价为70元的利润且税后利润随卷烟价格的提高而增加;因此如果在每标准条70元基础上定价,需要提高到114.5元以上才有利于利润增加。

(三)设置下属卷烟批发企业进行纳税筹划

对于卷烟工业而言,设立下属批发企业,一方面转让定价可以使企业的税负降低,但另一方面批发环节的消费税又会增加,因此转让定价的幅度即生产企业向下属批发企业提供的价格折扣存在一个平衡点。

设生产企业不设立下属批发企业,直接对外销售的每标准箱的售价为P;设立下属批发企业,转让给批发企业的价格为P×R(R为价格折扣),批发企业对外销售价格仍为P,则

甲类卷烟设立下属批发企业和不设立下属批发企业的平衡点为:

P×R×56%+150+P×11%+250=P×56%+150

乙类卷烟设立下属批发企业和不设立下属批发企业的平衡点为:

P×R×36%+150+P×11%+250=P×36%+150

因此,对于甲类卷烟和乙类卷烟,生产企业销售给下属批发企业的价格折扣分别在和以下时,设立下属批发企业是有利的。

参考文献:

[1]王泽煜.刍议烟草加工方式的消费税纳税筹划[J].商业会计,2010(9).

[2]万善军.烟草企业纳税筹划初探[J].现代经济信息,2011 (1).

[3]裴潇.从消费税角度探析卷烟定价的纳税筹划[J].商业会计,2012(22).

[4]庞凤喜.税收原理与中国税制[M].北京:中国财政经济出版社,2013.

作者单位:(中南财经政法大学会计学院)