投资者过度自信与A-B股溢价的关系

2016-08-18李潇潇

李潇潇,卢 磊

(1.上海应用技术学院 理学院,上海 201418;2.复旦大学 管理学院,上海 200433)

外资股与内资股的价格差异问题一直受到国内外学者的广泛关注。大多数学者发现,外资股相对于内资股有较大的溢价,而中国市场上却出现了外资股的显著折价现象。国外研究者针对中国市场上存在的这一特殊现象提出了几种解释,其中信息不对称被认为是普遍的解释[1-3];另一种解释为流动性差异说,他们认为流动性较差的B 股应当有一个较低的价格,从而有一个更高的收益来弥补较高的交易成本[4-5];A-B股溢价的另一种解释是由于国内投资者的异质认知和卖空限制为A 股市场创造了投机泡沫而导致的[6];最后一种解释为风险差异说,他们认为国内外投资者面临不同的投资机会是导致A-B股溢价的因素[7],但实证研究却难以支持这种假说。国内学者对A-B股市场进行了深度分析,他们分析的重点在于2个市场的一体化和信息传递问题[8-10]。但对于A-B股的价格差异是否与投资者非理性因素有关的研究却很少,并且当前国内研究者已运用不完全理性投资者的情绪较好地解释了中国的封闭式基金折价和IPOs之谜[11-12]。

基于以上考虑,本文从投资者非理性的角度来分析A-B股的溢价现象,期望得到投资者情绪与A-B股溢价之间的关系。另外,大量的认知心理学认为过度自信是人们较为普遍的心理现象,De Bondt等[13]认为过度自信是关于判断心理方面最经得起考验的发现。近年来,国内外研究者建立了诸多基于过度自信的行为模型,分析了过度自信对金融市场的影响[14-15],并从理论上解释了一些金融异象,如短期动量和长期反转现象,交易量之谜和波动性之谜等[16-18]。通过对不同证券市场上的经验研究证实,不仅许多成熟的证券市场上存在过度自信行为,在中国市场上也同样发现了投资者存在过度自信倾向[19-21]。因此,本文以过度自信心理作为投资者情绪代表建立基于过度自信的A-B价格模型,分析A-B 股溢价的产生是否受中国投资者过度自信行为的影响。最后,通过实证来检验投资者过度自信与A-B股溢价之间的相关关系。

1 基于过度自信的A、B股价格模型

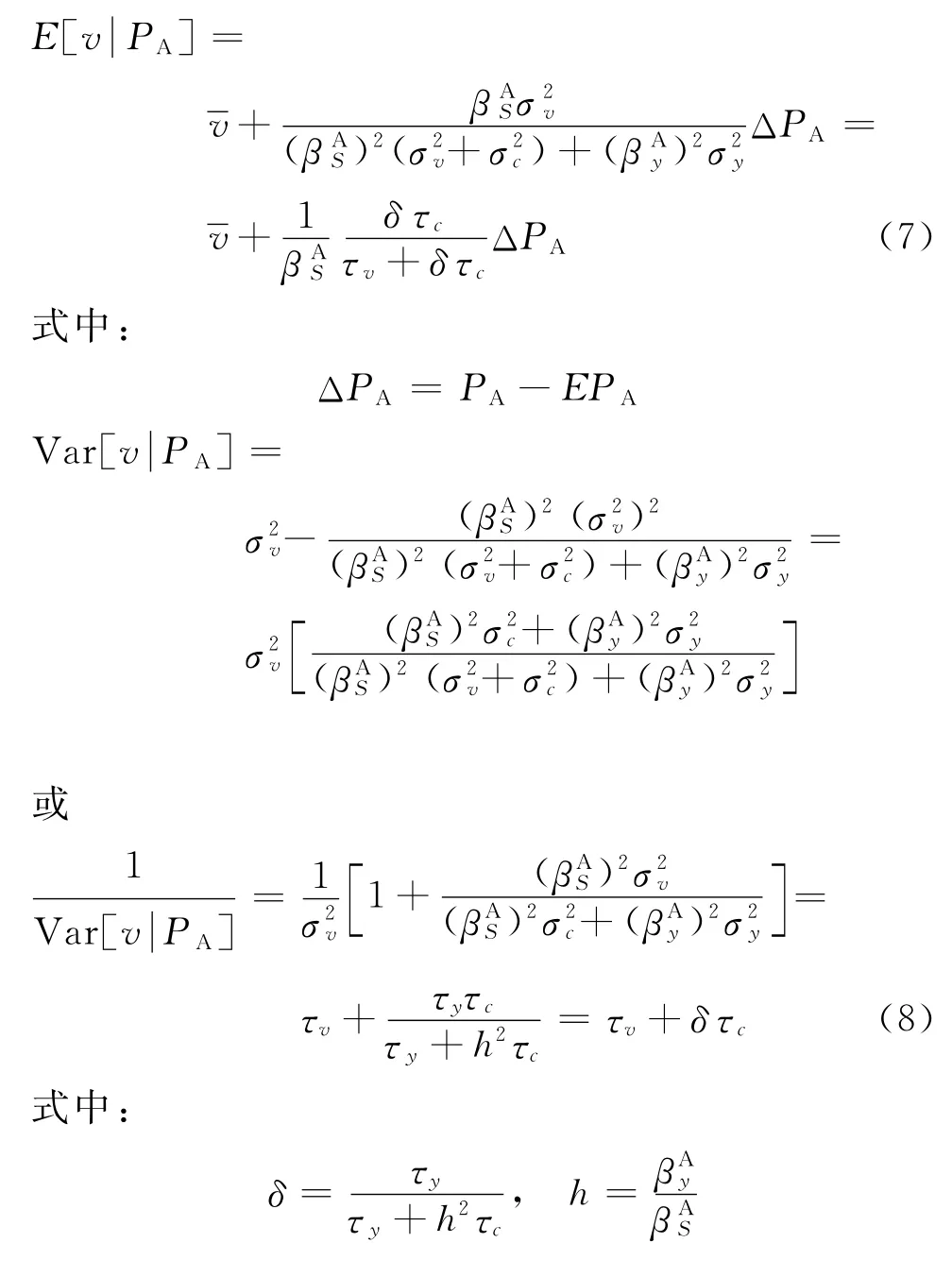

Chan等[3]分析表明,A 股市场上投资者获得的私人信息更多,而B 股市场上的投资者相对而言获得的私人信息要少;严武等[22]通过实证也发现,A-B股市场上存在信息不对称,并分析导致信息不对称的影响因素。因此,为了研究方便,假定A 股市场上的国内投资者分为有信息投资者和无信息投资者两类,而有信息投资者为过度自信,即有信息投资者接收到私人信号时,过度估计自己对信息的准确性,他们在A 股市场上所占比例分别为λ和1-λ。假定B股市场上的国外投资者都是无信息交易者,(只要国外投资者中有信息交易者所占比例较小,下面分析所得的主要结论仍然成立),风险规避系数为ρ(即风险承受参数η=1/ρ)。对同一上市公司发行的A、B股,未来终值相同设为)。设国内有信息交易者收到关于证券未来终值的噪音私人信号为s,且s=v+εS,其中εS~,信息的准确性为。有信息投资者过低估计ε的方差为,即存在0<φ≤1,使得,其中φ为有信息投资者的过度自信系数。φ越小,越小,表明有信息投资者对信息的过度自信程度越高。设A 股资产供给为,B股资产供给为。为了方便讨论,将上述变量方差都用准确度的形式表示,即设

下面以文献[3]中的模型为基础,分别建立一个基于过度自信心理的A、B股价格模型,分析投资者过度自信程度与A、B股价格之间的关系。

1.1 基于过度自信的A 股均衡价格模型

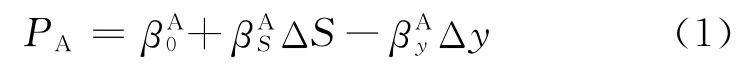

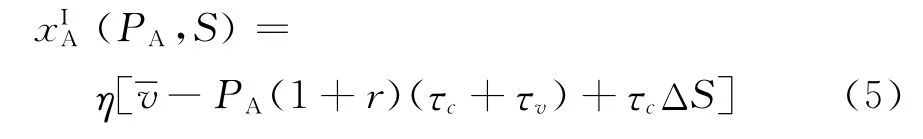

设A 股价格受证券未来终值的噪音私人信号s和A 股资产供给y影响,为了便于分析,不妨假定它们之间存在线性关系,即

式中:

设基于过度自信的有信息投资者的需求函数为:

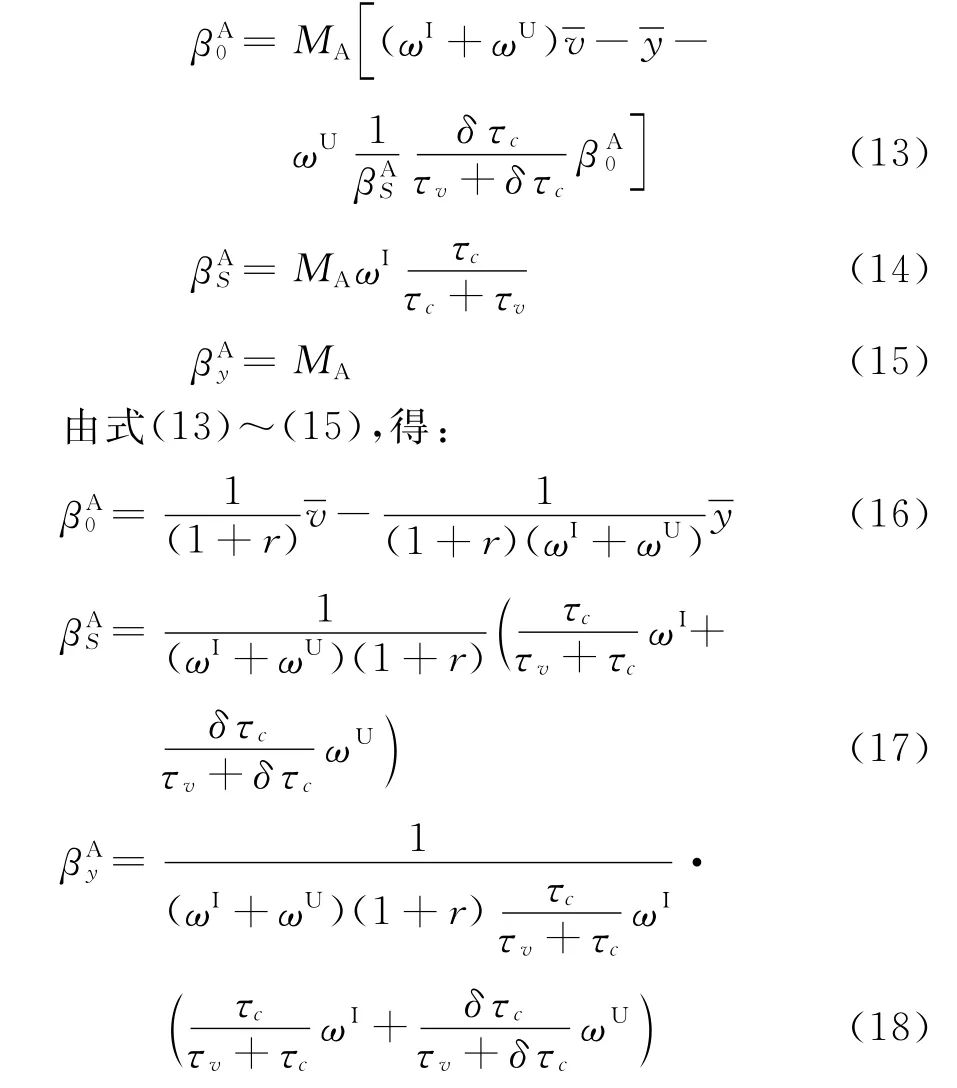

由式(3)、(4),得

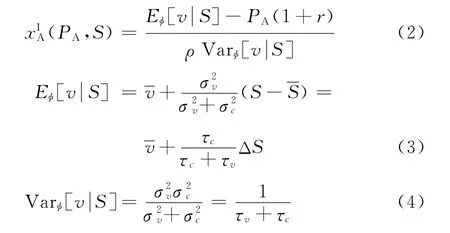

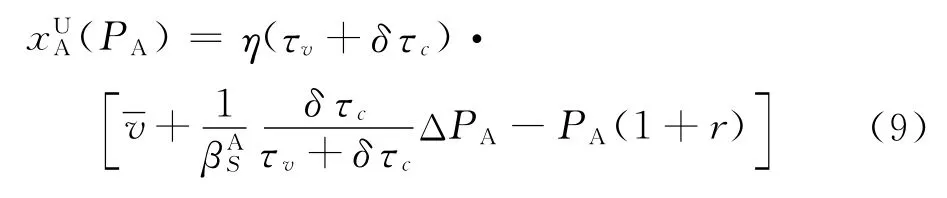

由于A 股市场上无信息投资者根据A 股的价格变化对未来终值形成预期,故假定无信息投资者的需求函数为

由式(1),得

将式(7)、(8)代入式(6),得

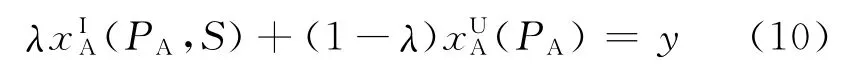

由市场出清条件

将式(5)、(9)代入式(10),得

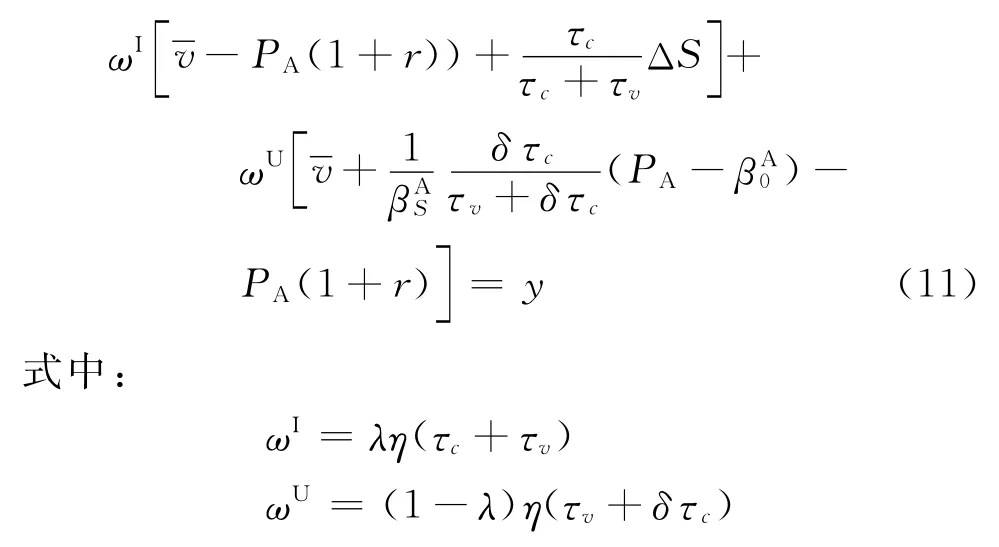

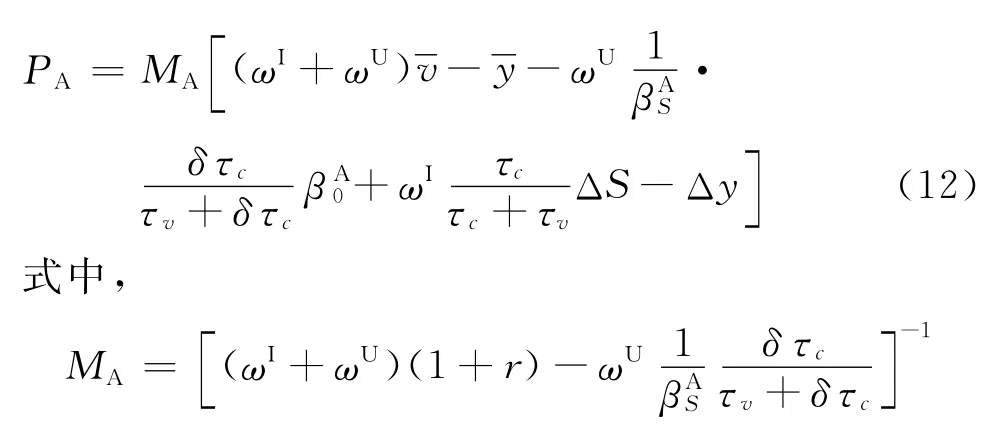

进一步,整理式(11),得

对照式(1)、(12),得:

1.2 基于过度自信的B股均衡价格模型

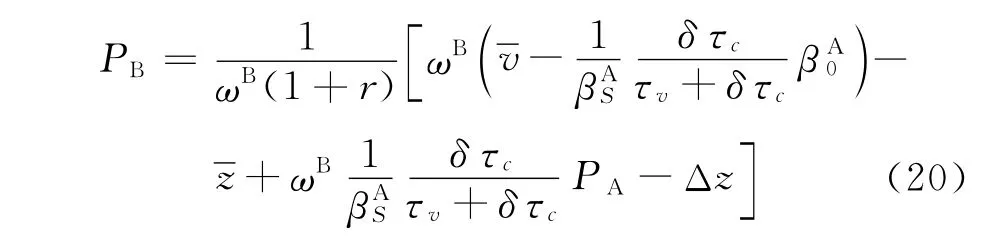

由于假定在B 股市场中的国外投资者都是无信息交易者,他们根据A 股的价格变化对未来终值形成预期,故B 股市场上无信息投资者的需求函数为

式中,ωB=η(τv+δτc)。

将式(1)、(16)~(18)代入式(20),得

当无意外信号出现和供给变化时(ΔS=0,Δy=0,Δz=0),

由上述模型可以看出,A、B 股的价格是由一系列参数决定的,当其他参数不变时,φ越小,则τc越大,ωI、ωU、ωB和δ也越大,由式(26)、(27)可知,PA和PB也越高,从而得到过度自信程度与PA、PB之间的关系,即当A 股市场上有信息投资者的过度自信程度越大(φ越小),PA、PB越高。

当λ=0(此时A 股市场上投资者也为无信息交易者)时,δ=0,ωI=0,ωU=ωB=ητv,假定y=(A、B 股的平均供给量相同),由式(26)、(27)知,PA=PB,故国内有信息投资者的存在是导致溢价产生的原因,并且溢价的变化受国内有信息投资者过度自信程度的影响。

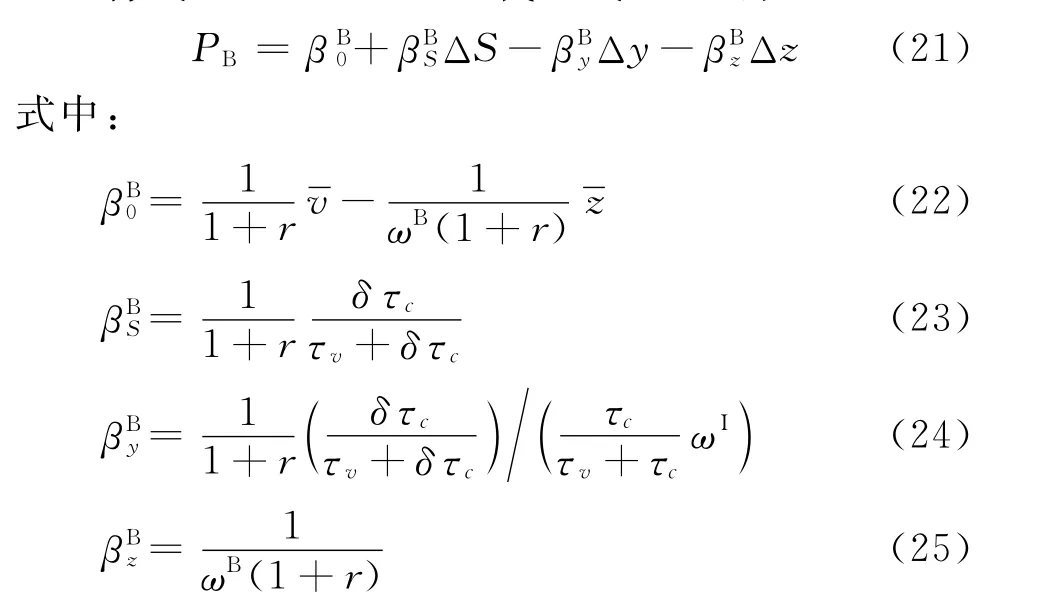

下面给定相关参数的取值,分别模拟过度自信系数φ与PA、PB和PA-PB的关系图,假定τv=τε=5,η=0.5,r=0.02,τy=τz=5,,λ=1/3。

由图1、2可见,在其他参数不变的情况下,A、B股的价格PA、PB为过度自信系数φ的减函数,并且随着过度自信系数φ的减小(即过度自信程度的增大)PA相对与PB上升的更高。总之,当A 股市场上有信息交易者对私人信息的过度自信程度越大,则A、B 股的价格越高,但是A 股价格比B 股价格提升的更大,该结论基本符合A-B股的价格变化趋势。图3 为给定相关参数值,过度自信系数φ与PA-PB的关系图。由图3可知,PA-PB为过度自信系数φ的减函数,即当过度自信程度越大时,A-B股的溢价越严重。故国内有信息交易者的过度自信从理论上能够部分解释A-B股的溢价现象。

图1 A 股价格

图2 B股价格

图3 A、B股的价格差

2 过度自信与A-B股溢价的实证研究

2.1 过度自信程度的度量指标及样本选取

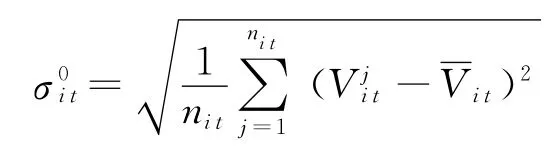

设资产i在第t期的价格均方差为

本文采用的交易数据来自广发证券,对B 股价格进行折算时采用国家外汇局公布的当日美元对人民币的汇率中间价。首先选择1998-06-01~2008-01-31作为第一采样区间(本阶段包含B 股市场的开放,市场的低迷和活跃)。只选取同时发行A、B股的沪市上市企业。除去ST 和PT,以及采样区间内交易记录不完整的企业,最后选定32家上市公司。对于选出的32家上市公司,计算每年4月最后一个交易日的A 股流通市值,然后按照从小到大的顺序排列,分别选前后10支股票作为随后一年的小市值组和大市值组(所选股票在随后一年的月数据要超过6个且对选定10支股票除去数据不全的月份)。

2.2 回归模型及结果分析

设第i种股票在第t个月的A、B股价格均方差为:

其中:

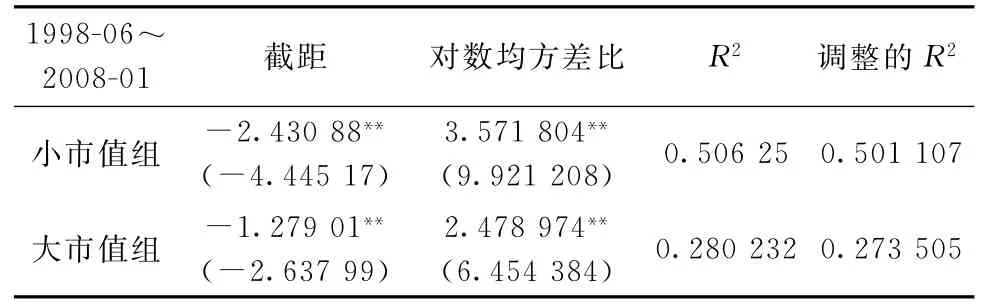

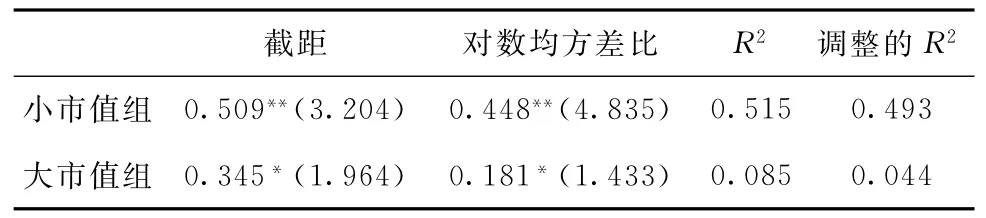

下面首先给出在整个样本区间大小市值组的平均溢价和平均对数均方差比(按流通市值加权)的回归关系,如表1所示。

表1 大小市值组的平均溢价和平均对数均方差比的回归结果

由表1可见,在整个样本期间2个市值组的回归系数均显著为正,小市值组的回归系数明显大于大市值组的回归系数。由于对数均方差比反映投资者的过度自信程度,说明2个市值组的溢价都与国内有信息投资者的过度自信程度正相关,而小市值组表现出较高的相关性,并且溢价受投资者过度自信程度的影响较深。为了进一步分析投资者过度自信程度与溢价之间的相关关系是否受其他因素的影响,将样本区间分为3 个阶段:1998-06~2001-04(包含B股市场的开放);2001-05~2005-04(市场低迷期);2005-05~2008-01(市场活跃期),回归模型同上,回归结果如表2所示。

表2 大小市值组在3个样本区间的回归结果

由表2可见,投资者过度自信程度对溢价的影响不仅与公司特征有关,也与市场制度和整体情绪有关。在B股市场开放之前(1998-06~2001-04),大小市值组的溢价都与投资者的过度自信程度显著正相关,并且小市值组的相关性较强,投资者过度自信程度对溢价的影响也较深。在B股市场开放之后,当市场整体处于低迷期(2001-05~2005-04),2个市值组的溢价与投资者的过度自信程度之间不存在显著的相关关系,说明在市场低迷期溢价的产生主要与其他非情绪因素有关(实际上,该阶段的平均溢价几乎是稳定的);当市场整体情绪高涨时(2005-05~2008-01),小市值组的溢价与投资者的过度自信程度显著正相关,而大市值组的这种相关性较弱。

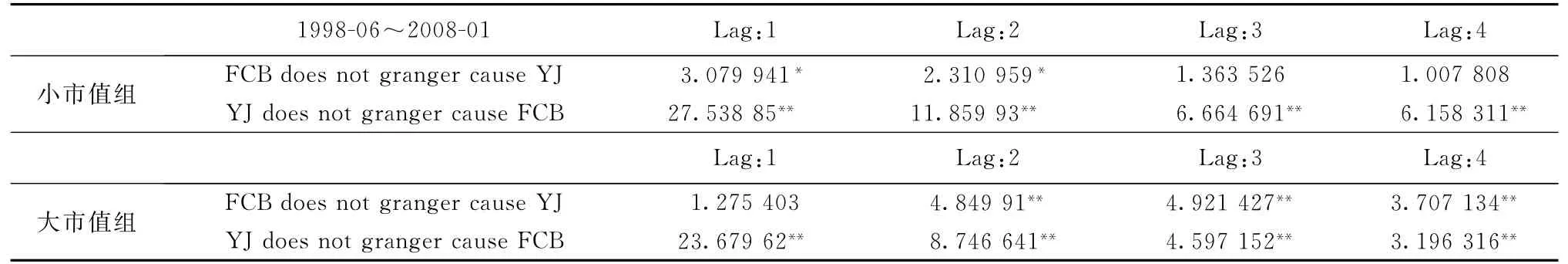

为了进一步分析投资者过度自信与溢价之间的相互引导关系,本文做了Granger-因果关系检验,结果如表3所示。由表可知,大小市值组的平均溢价与投资者过度自信之间具有双向引导关系,但大市值组的双向引导关系更显著。说明大市值组的溢价与过度自信之间是相互影响,而小市值组投资者的过度自信更可能受溢价的影响,与Baker等[24]通过研究美国市场截面股票收益,发现投资者的情绪对不易估值和套利的股票(小市值股票)影响更大的结论一致。

表3 过度自信和溢价的Granger因果检验

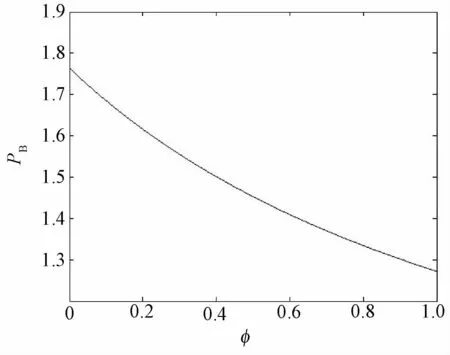

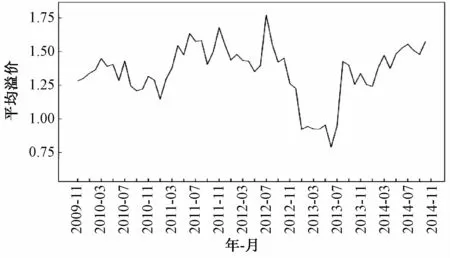

2008年爆发的金融危机给我国的外部投资环境带来了复杂深刻的变化,也对我国的金融市场带来影响,与此同时,A、B 股的价差也发生了一定的变化,但A 股的溢价现象仍未消除,如图4 所示。为了进一步验证金融危机发生以来溢价的产生仍然与投资者的过度自信心理有关,本文选择2009-11~2014-10为第2个采样区间,除去ST 和PT,以及采样区间内交易记录不完整的企业,最后选定40家上市公司,同样按照流通市值划分大小市值组。由表4可知,2009-11~2012-10(此阶段市场相对低迷),溢价与过度自信程度不存在相关性,即溢价的产生主要是由非情绪因素引起的,而2012-11~2014-10溢价与过度自信程度相关性较强。由表5可知,小市值组的溢价与投资者的过度自信程度显著正相关,而大市值组的这种相关性较弱,进一步验证小市值组的溢价更易受投资者情绪的影响。但随着市场制度的越来越完善,投资者情绪对溢价的影响也越来越小。

图4 2009-11~2014-10 小市值组的平均溢价

表4 溢价与对数均方差比的相关系数

表5 2012-11~2014-10样本区间的回归结果

3 结语

实证研究表明,股票收益率受投资者情绪的影响,并且借助情绪可以解释目前金融市场上存在的许多异象。为了进一步探寻国内投资者情绪与A-B股溢价之间的关系,本文以过度自信作为情绪代表,建立了基于国内有信息投资者过度自信的A、B 股价格模型,模型分析表明,当投资者的过度自信程度越严重,A-B股的溢价就越严重,理论上论证了投资者的情绪与A-B 股溢价有关。通过研究大小市值组在不同样本期的回归结果表明,在B 股开放之前,过度自信程度与溢价之间的相关性较强,B股开放之后相关性下降;而当市场处于低迷期时,相关性几乎不存在;同时还发现,小市值组与溢价之间的相关性比大市值组更明显,进一步说明了投资者的过度自信程度对溢价的影响不仅与公司特征有关,也与市场制度和整体情绪有关。总之,随着国内市场制度的越来越完善,投资者也逐渐趋于理性,从而导致溢价和过度自信程度之间的相关程度也逐渐下降。

上述结论对缩小A-B 股的价差有着一定的政策含义:首先,由于A 股市场上过度自信投资者的存在导致了A-B股溢价增大,故要适当地引导投资者,规范其非理性的投资行为。再者,由于过度自信的行为产生是由信息不对称导致的,故要对上市公司的信息披露加以监管,尤其对规模较小的公司。最后,应加强对机构投资者的教育培训,相对于个体投资者,机构投资者在搜集和处理信息方面更加理性,当A 股市场上机构投资者占市场主体时,市场会变得更有效率,从而A-B股溢价也会缩小。