应收款项类投资加大系统性风险

2016-08-11

应收款项类投资加大系统性风险

银行披露的信息显示,近一半的应收款项类投资期限为一年或以上,并且此类投资缺乏二级市场流动性。这使得银行面临资产负债久期错配风险,在面对市场意外的流动性冲击时将较为脆弱。

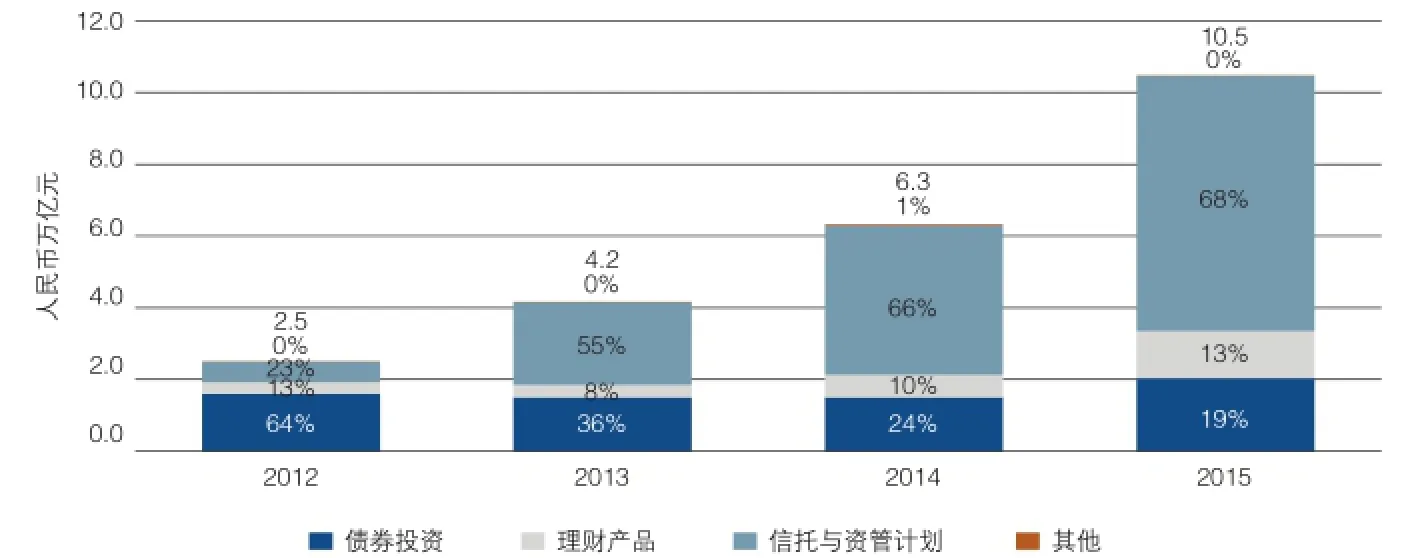

中资银行的应收款项类投资增长迅速。26家上市银行合计的应收款项类投资从2012年底的人民币2.5万亿元增至2015年底的10.5万亿元。这些投资涵盖各类没有活跃市场报价的非衍生金融资产,包括非金融机构设立的信托和资产管理计划、银行理财产品和债券。

短期内,这些投资可支持银行的盈利并促进资产多元化,但由此带来的资产、流动性和利率风险的上升在更大程度上抵消了这些信用效果。股份制商业银行和地区性银行对此类资产的参与尤为积极,因此相应的风险暴露也更大。

迄今为止可获得的此类资产数据有限,但我们与业内人士的讨论结果表明银行可藉此将贷款(包括地方政府融资平台贷款)用“通道”结构包装为金融投资产品,因此与影子银行产生交集;部分投资有增信措施支持,包括金融机构提供的结构化安排、存款质押和担保等。

2012年以来应收款项类投资的迅速增长与监管机构对银行信贷行为的严格监管同时出现。该类投资的收益高、拨备成本低、资本消耗小,从而在信贷成本上升而净息差下降的环境下支持了银行的盈利增长。但是,这类资产的迅速膨胀引发了多方面的信用担忧。

首先,这些投资从系统的角度加大了资产风险。“通道”结构和增信措施的使用掩盖了银行对最终借款人的真实风险暴露,同时较低的拨备和资本要求降低了银行应对潜在意外信用事件的能力。虽然增信措施可对单项交易提供支持,但其广泛使用也导致金融机构互相增信和互持产品,从而增加了金融机构间的关联度。

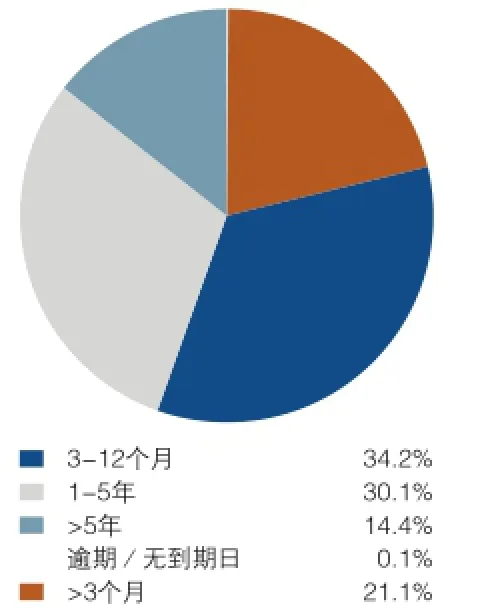

其次,这些投资的迅速增长使银行面临较大的流动性和利率风险。银行披露的信息显示,近一半的应收款项类投资期限为一年或以上,并且此类投资缺乏二级市场流动性。这使得银行面临资产负债久期错配风险,在面对市场意外的流动性冲击时将较为脆弱。

应收款项类投资迅速增长

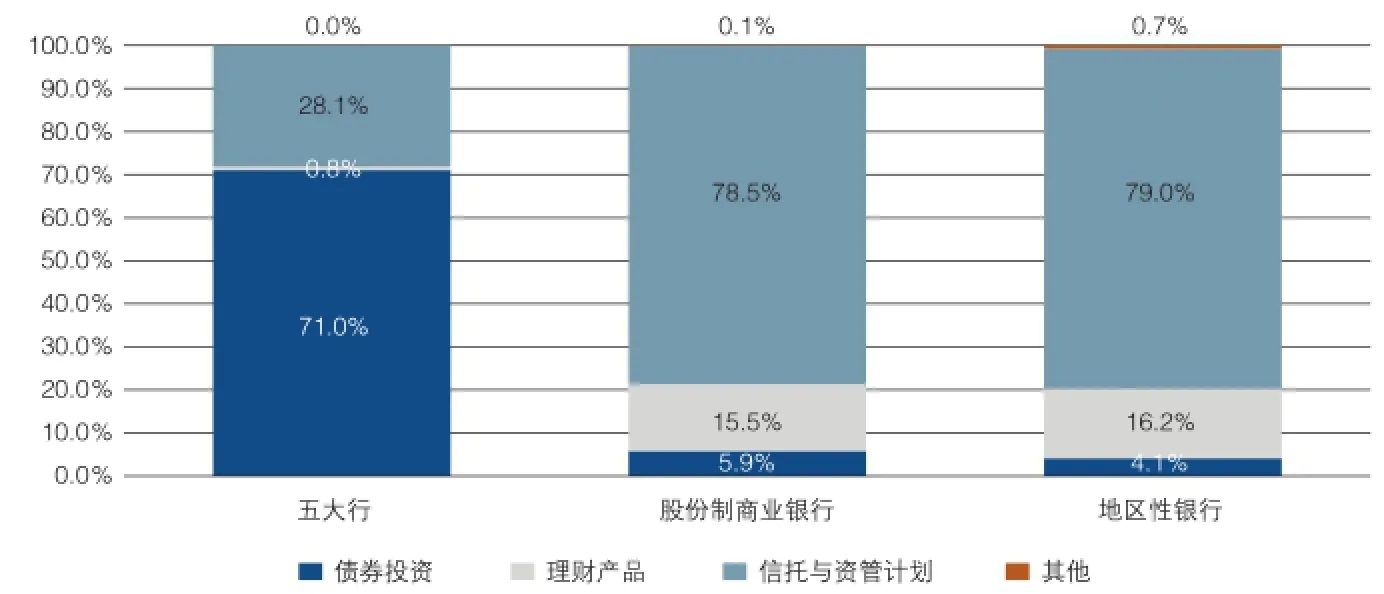

中资银行应收款项类投资的迅速增长对其信用状况带来了不断上升的风险。这些投资涵盖各类没有活跃市场报价的非衍生金融资产。26家上市银行的年报显示,其应收款项类投资从2012年底的人民币2.5万亿元增至2015年底的人民币10.5万亿元,占其总资产的8.4%(图表1)。2015年底,此类投资中68%为非银行金融机构设立的信托和资管计划,13%为理财产品,19%为政府、金融机构和企业发行的债券。

我们与业内人士的讨论表明,此类投资,尤其是对非银行金融机构设立的信托和资管计划的投资,有如下主要特征:

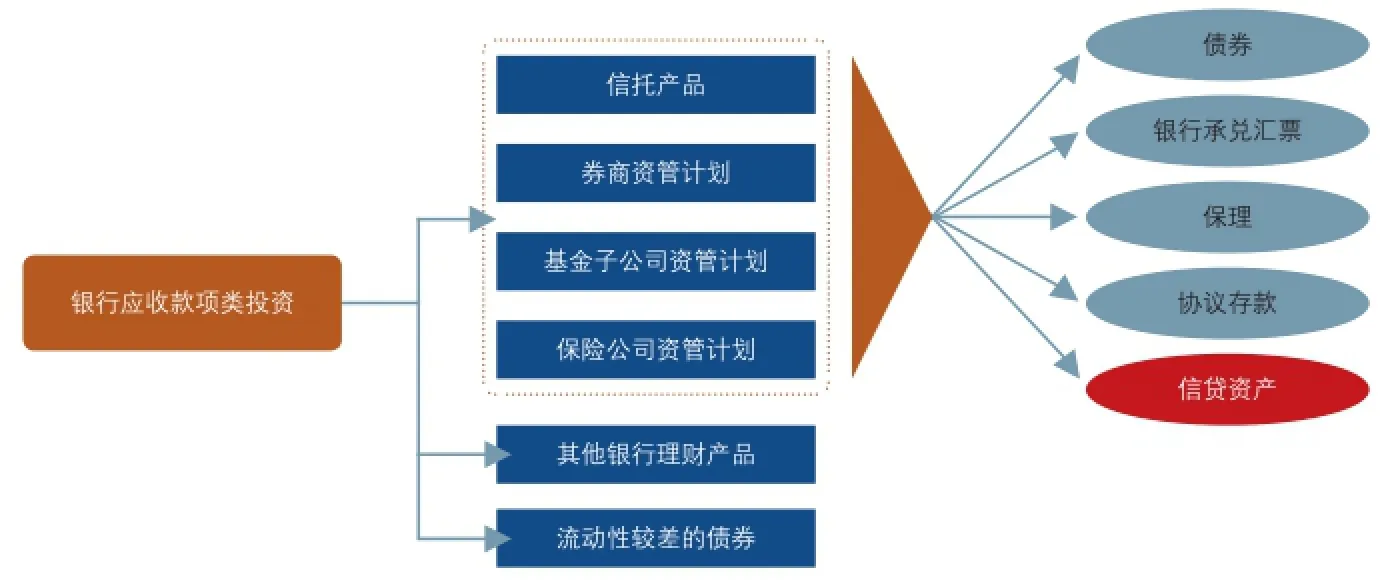

可能的“通道”——信托和资管计划可投资于广泛的资产类别,如债券、银行承兑汇票、保理,以及最终为包括企业和地方政府项目在内的各方提供融资的信贷资产(图表2)。存单质押收益权投资是其中一例,在该项投资中,银行以同业资金向企业提供融资,并能虚增存款规模。

可能的增信措施——发起这些投资产品的银行和非银行金融机构可以向买方提供结构化安排、存单质押和担保等增信手段,从而改变了基础债务的风险回报状况,例如私募资产证券化将基础银行贷款划分为多个层级。

图1 上市银行的应收款项类投资

图2 银行应收款项类投资概览

加大银行的信贷、流动性和利率风险

应收款项类投资的快速增长并非金融创新的良性发展,而是在多个层面加大了银行体系的风险。首先,这些投资成为了不透明的资产风险来源。利用“通道”和信用增级措施掩盖了银行对最终借款人的真实风险暴露。银行可以利用这些方式来规避监管机构的贷款额度及向某些行业放贷的限制,进一步加剧了上述风险。

增信措施的广泛使用增加了金融机构间的关联度,因此某一机构的倒闭可能引发市场对整个金融体系稳定性的担忧。这样的措施可能会延长金融媒介链,并导致信用风险的潜在倍增。目前对应收款项类投资的拨备标准和资本要求较为宽松。对于向银行自有客户提供间接借贷并且没有增信措施的投资,银行通常采用与一般贷款类似的拨备和资本要求。

但是,银行可将有其他金融机构增信措施的投资视为同业资产,并根据金融机构交易对手而非最终借款人的信用状况评估信用风险。因此,银行对有增信措施的投资的风险权重最低可以至25%,而一般贷款的风险权重为100%。截至2015年底,26家上市银行对应收款项类投资的拨备余额仅占这些投资余额的0.4%,这也反映出拨备潜在不足的状况。

与此同时,提供增信措施的交易对手机构或次级档投资者可能不会将此类投资视为或有负债,因此并未对此计提任何资本或拨备。非银行金融机构由于面对的监管相对宽松,这方面更是如此。

部分监管规定已开始着手应对某些应收款项类投资工具的上述问题。例如,中国银行业监督管理委员会(银监会)近期出台指导文件,要求银行对通过信贷收益权转让移出资产负债表的贷款计提资本及拨备。银监会于2015年7月规定,银行的新增贷款和贷款收益权转让情况必须在银行业信贷资产登记流转中心登记。去年有人民币222亿元新增贷款收益权转让交易进行了登记,多数为城市商业银行出售。但是,大量涉及复杂结构的信贷收益权交易(例如银行应收款项类投资下的私募资产证券化产品)可能并未登记。这些产品是否适用上述要求尚不明确,但新规定表明此类产品已逐渐引起监管机构的注意。

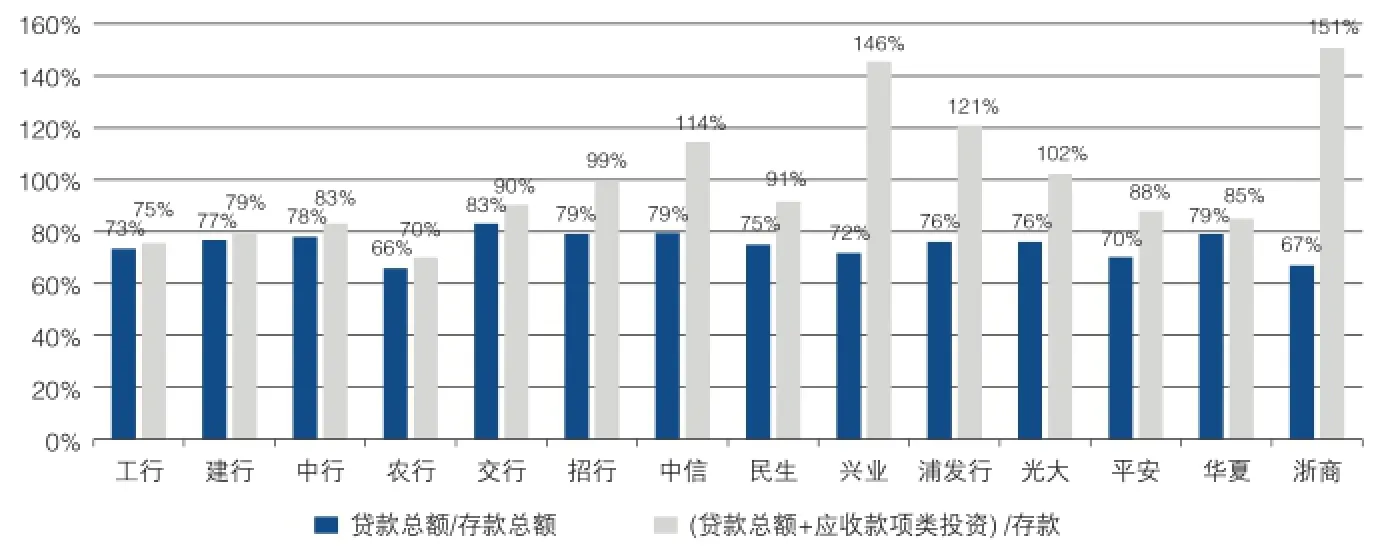

其次,应收款项类投资可能会削弱银行的流动性,并加剧其资金错配情况。虽然此类工具并未被归入贷款,但我们认为其中许多投资的流动性与贷款类似,难以在二级市场转让。部分应收款项类投资工具实际上为企业提供融资,这意味着银行的贷存比可能会低估。图表3比较了银行未经调整的贷款总额与存款比率,以及若将应收款项类投资计为贷款后我们对该指标的测算。截至2015年底,某些股份制商业银行的调整后比率超过100%。

流动性风险也来自应收款项类投资与同业融资的期限错配。2015年底17家银行披露了应收款项类投资的剩余期限。其中44.6%的剩余期限超过一年,34.2%介于3个月到一年之间(图表4)。应收款项类投资强劲增长也伴随着同业负债的提升,这意味着部分银行利用短期同业资金来支持此类投资,这将削弱银行的资金状况,并提高行业内机构的关联度。2015年底,9家上市股份制商业银行的同业负债相当于其总资产的24.1%,高于2014年底的22.5%。

图3 大中型银行未调整和调整后贷存比 (2015)

图4 银行应收款项类投资剩余期限明细(2015)

中小规模银行风险更大

在我们看来,上述顾虑超过了这些投资对提升银行盈利和资产多元化的积极影响。

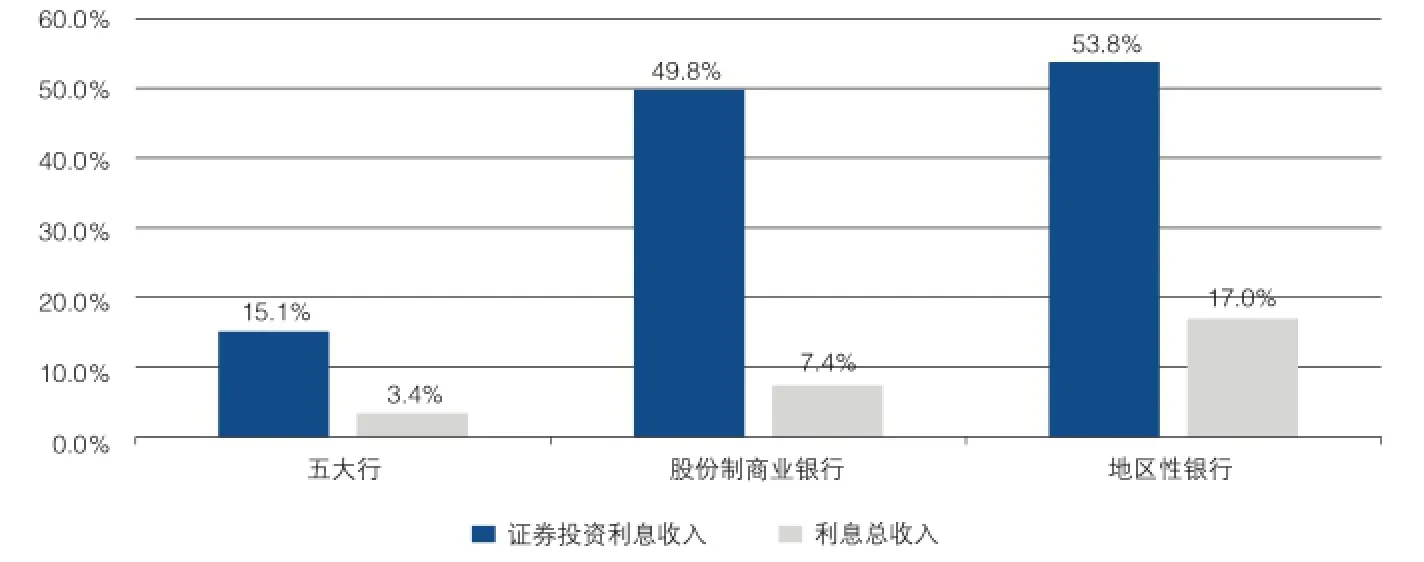

图5 银行利息收入增长 (2015)

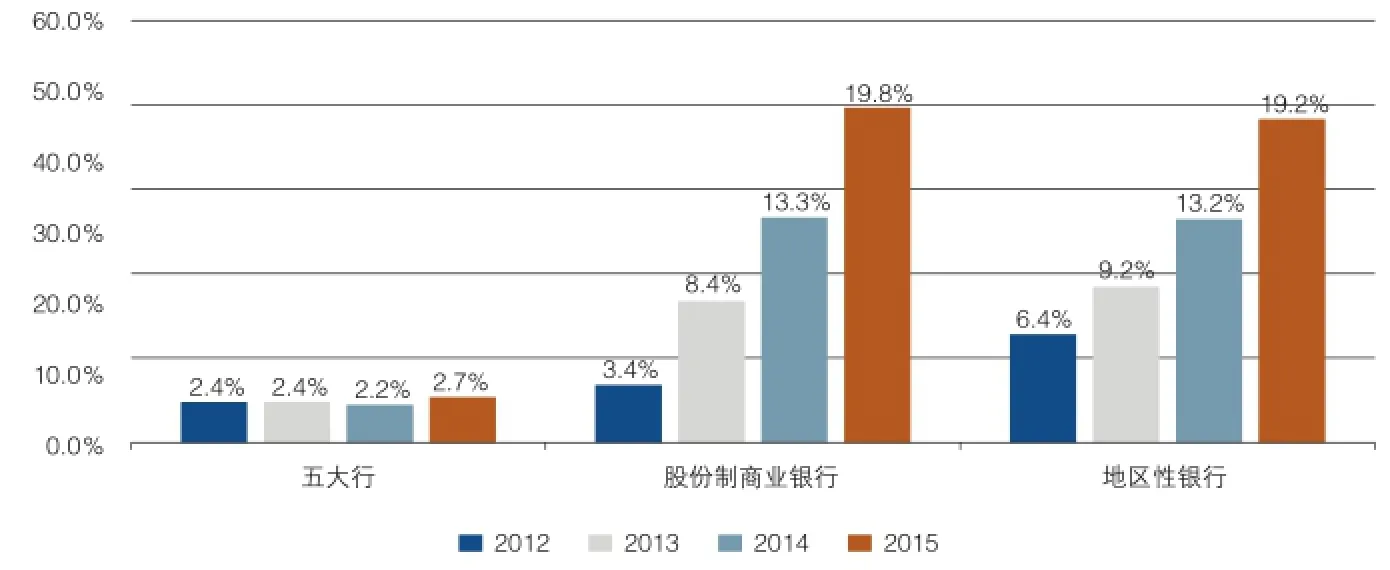

图6 应收款项类投资在总资产中的占比%

图7 各银行应收款项类投资构成 (2015)

对于某些银行,尤其是中小银行而言,此类投资收益高、拨备成本和资本消耗又较低,因而能为盈利增长和资本内生提供强劲支撑。在银行贷款的信贷成本上升背景下,此类投资恰逢其时。

2015年,26家上市银行的证券类投资(包括以公允价值计量的金融资产、可供出售金融资产、持有到期投资和应收款项类投资)利息收入同比大幅增长29.7%,但同期其总利息收入仅增长5.4%。考虑到收益率曲线趋于平缓而银行所持债券投资增长温和,我们认为银行证券类投资利息收入的强劲增长主要由应收款项类投资拉动。

鉴于此,与对应收款项类投资较为谨慎的大型国有银行相比,作为此类资产的主要投资者和发起人的股份制商业银行和地区性银行更易受此类投资风险不断积聚的冲击。

2012至2015年间,9家上市股份制商业银行应收款项类投资的复合年增长率高达109%,12家上市地区性银行此类投资的复合年增长率为77%。截至2015年底,应收款项类投资在9家上市股份制商业银行和12家上市地区性银行总资产中的占比分别为19.8%和19.2%,而五大国有银行这一投资占比仅为2.7%。

(本文来源:穆迪报告)