我国金融体系流动性问题实证分析

2016-08-09郭范勇

郭范勇

(重庆工商大学,重庆 430067)

我国金融体系流动性问题实证分析

郭范勇

(重庆工商大学,重庆 430067)

摘 要:在理论分析的基础上,通过货币供应量、CPI,以及资产期限等指标构建了衡量流动性问题的方法。利用 2008—2015年季度数据对我国金融系统流动性问题进行实证分析,得出 2014年以来我国金融体系存在流动性总量过剩的问题。最后,针对我国目前流动性过剩条件下面临的一些“矛盾”,文章分析了原因并提出了相关的政策建议。

关键词:流动性过剩;流动性测度;货币供应量

2013年,我国先后发生了两次较为严重的“钱荒”。第一次发生在当年6月份,表现为同业拆借市场利率快速上升。到2013年6月19日,资金充足的大型商业银行也介入了融资行列,致使银行间隔夜拆借利率升至 13.44%。到了 12月份,银行间同业拆借市场再次出现资金紧张局面。刘志国、朱晓东(2015)从马克思的资本周转理论,认为我国的大量投资是生产周期较长的基础设施和产能严重过剩行业,资本周转速度下降,导致了资本供应紧张,从而对于货币供给形成了一种倒逼机制。

从以往的很多文献来看,我们又有以下共识:中国在过去几年内,尤其是 2008年国际金融危机以后,存在较为严重的货币超发的问题,特别是外汇占款增加导致的基础货币被动投放。要是中国一直处于货币超发,就不应该出现类似 2013年那样的“钱荒”问题。另一方面,“钱荒”过后的 2014年后半年和 2015年,我国外汇储备又由近4万亿美元降至目前的 3.5万亿美元。但是,银行间7天质押回购利率在外汇占款收缩背景下竟然下行,市场上出现了流动性过剩现象,甚至出现了“资产配置荒”。为什么在基础货币投放加快的时候出现了“钱荒”,外汇占款减少,基础货币投放收缩时,出现了流动性过剩的问题?

根据货币学派弗里德曼的观点,货币供应量的变动是物价水平发生变动的最根本原因,通货膨胀的本质就是货币超发的结果,该理论强调了货币和物价的同向关联的关系。我国一些学者也通过不同的方法得出了货币与物价同向变动的关系。比如,杨继生(2009)认为准货币是导致通货膨胀的根本原因。刘晓星、方琳(2015)通过单谱分析研究得出,货币流动性周期与物价波动间表现出显著的一致性。在我国目前存在流动性过剩的情况下,那为什么我国近两年的PPI指数持续为负增长,经济增速下滑十分严重,出现了通货紧缩的现象?此外,在流动性过剩的情况下,为什么中小企业融资难的问题始终得不到解决,仅仅是因为他们信用程度低的问题吗?

一、流动性过剩(或短缺)的测度方法

在经济学著作中,较早使用流动性一词的应该是凯恩斯的《通论》。在这本书中,他提出了“流动性偏好”的问题。流动性和流动性过剩这两个词经常被人提及,但是多数人并没有详细加以区分,致使我们说的概念相同,但是实际所指可能有所不同。流动性这词最初是一个微观层面的概念,它指的是企业资产变现的能力,即资产能够转化为真正购买力的速度等问题。按照资产变现能力的大小,一般企业将其资产分为流动性资产和非流动性资产。其中,流动性资产还可再分为速动资产和非速动资产。后面流动性逐渐演变为一个宏观层面概念,最为大家熟悉的是凯恩斯的“流动性陷阱”。针对宏观层面的流动性概念,国内学者夏斌和陈道富(2007)认为从流动性可测量、可统计的角度来说,可以分为三个层次:一是将流动性仅界定在银行体系内部,也就是银行自身的超额存款准备金;二是将与实体经济增长密切相关的货币供应量(M2)视为市场上的流动性;三是将经济社会中所有在一定条件下具有变现和支付能力的金融资产都视为流动性。此外,《新帕尔格雷夫金融学词典》对流动性这一术语的定义也很具有代表性。它从金融资产到期时间来区分流动性:到期日越长,流动性越差;到期日越大,流动性越好。根据以上对流动性的定义,我们可以将金融系统流动性过剩或不足定义为金融体系中货币供应量或资产量的过剩或不足。

流动性过剩最直接的表现就是经济中货币供给大于需求,它包括多种表现形式:从宏观经济意义上,流动性过剩意味着货币发行的增长率超过 GDP增长率与 CPI两者相加[5]3-9。从金融体系特别是银行的期限结构上看,流动性过剩表现为短期金融资产占总资产的比重大于其均衡值,或者长期金融资产占总资产的比重小于均衡值。反之,市场就存在流动性短缺问题。

(一)货币供给增长率与实际GDP增长率和CPI之和的差额

流动性过剩(Excess Liquidity)指实际货币存量对理想均衡水平的偏离。而理想的均衡水平可以由费雪的货币数量方程确定,其表达式为:

式中,M为均衡状态下的货币需求量,V为货币的流通速度,P为价格水平,Y为实际产出水平。

对式(1)两边取对数可得:

式中,m为货币供给增长率,π为物价水平增长率,g为实际产出水平增长率,v为货币流通速度增长率,在短期一般视为 0。所以,该式的含义为均衡的货币存量增长率应该等于物价水平增长加上实际产出水平增长率。如果货币供给增长率(m)大于物价水平增长(π)加上实际产出水平增长率(g),则我们可以视为市场存在流动性过剩的问题;反之,可以认为市场存在流动性短缺。

(二)不同期限货币供应量增长率差额

长期性金融资产用 ML表示,短期性金融资产用 MS表示。我们以 M2-M1作为长期资产的衡量指标,以 M1作为短期金融资产的衡量指标。即有:ML=M2-M1;MS=M1。我们设 MLt/M2t=At、MSt/M2t=Bt,则长期金融资产 ML与短期金融资产MS与 M2的比例应该保持一个均衡值,表示为At*和Bt*。通过比较长短期金融资产比例之差 At-Bt与均衡比例之差 At*-Bt*来综合衡量流动性缺口。当 At-Bt<At*-Bt*时,可以认为市场存在流动性过剩;当At-Bt>At*-Bt*时,市场存在流动性短缺。

在实证分析时,为了分离出 At-Bt且将其与 At*-Bt*相比较。我们将 MLt/M2t=At、MSt/M2t=Bt,带入费雪货币数量方程式(1)可得:

将(3)式与(4)式相减,并对等式两边同时取对数且作一阶差分可得:

设定流动性缺口tl的经验度量公式为:

当tl>0时,At-Bt<At*-Bt*时,经济存在流动性过剩;当tl<0时,At-Bt>At*-Bt*时,经济存在流动性不足。将(2)式和(6)式带入(5)式可得:

从(7)式中,我们可以看出当期流动性受三部分的影响:首先是上一期的流动性对这一期的影响,体现为惯性特征;其次是货币增长减去长期资产与短期资产之差的增长率,体现为货币期限结构对流动性的影响。最后一项是均衡比例期限升水增长率对流动性的影响。

二、实证分析

基于我国宏观经济和金融体系两方面的视角考察流动性问题。本文选取 2008—2015年第三季度的季度数据(注:所有数据来源于国家统计局),通过第二部分测度流动性过剩(或短缺)方法分析我国流动性问题。

(一)货币供给增长率与实际GDP增长率和CPI之和的差额

利用我国2008年至2015年第三季度的季度数据计算出我国的货币供给(M2)增长率、实际 GDP 和CPI增长率,可得下图:

图1 我国货币供给增长率与实际GDP与CPI增长率之和的差额

由图 1,可以看出,除少数几个季度货币供给增速低于物价与产出增速之和外,绝大多数时间内货币供给量增长率(m)大于物价水平增长(π)加上实际产出水平增长率(g),说明我国近几年来金融市场存在流动性过剩的问题。在 2008年第三季度至 2010年第二季度,货币供给增速远高于物价与产出增速之和。这主要是由于受到 2008年金融危机的影响,我国采取了积极的财政政策和适度宽松的货币政策导致货币供应量快速增加;在这段时间内货币供给增速一般为20%~30%,这是导致这个时期流动性过剩的主要原因。

(二)不同期限货币供应量增长率差额

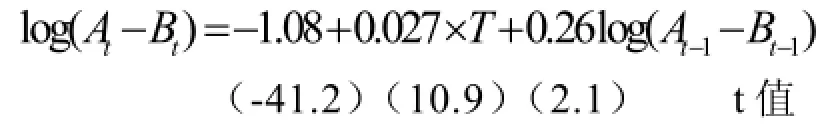

为了判定金融体系是否存在流动性过剩的问题,计算出均衡比例期限升水(At*-Bt*)十分关键。为了减少时间序列数据过长导致的过多不必要的数据对判定结果的影响,本部分选择 2010年一季度至2015年一季度的数据做回归。此外,为了避免现象趋势模型可能存在序列相关问题,选择比例期限升水的对数值、时间趋势及 P阶滞后项作回归。当 P=0时,即假设为一个无滞后阶的回归方程;此时得到的D-W统计量表明回归方程存在自相关问题。通过增加滞后阶可以消除自回归问题,当P=1时,得到滞后一阶的时间趋势方程。

模型估计结果为:

R2=0.923,F统计量为0.000,D-W值为2.01。

根据模型的估计结果,可以计算出 log(At*-Bt*)和流动性缺口tl,从而可以判断出当前是否存在流动性过剩的问题。

图2 实际比例期限升水和均衡比例期限升水

根据第二部分的判断方法,我们可以得出:我国金融系统在 2012年到 2013年第三季度,存在一定的流动性紧缩现象,但是从 2014年后,我国一直处于流动性过剩的问题。这与本文第一种判断方法所得出的结论有些不同,但两者方法都得出我国目前是处于流动性过剩的阶段。

三、原因分析

通过第三部分的实证分析,得出我国目前是处于流动性过剩的阶段。我国主要是通过外汇占款增加的方式向市场投放流动性,那为什么在我国外汇占款减少时期,出现了流动性过剩现象。最为主要的原因是我国经济出现下滑,并伴随出现了一定的通货紧缩。货币当局采取了一些宽松的货币政策。此外,在经济形势不明朗的情况下,企业会减少投资和信贷。

对于在流动性过剩的条件下,为什么依然无法解决我国中小企业融资难的问题?当然不完全是中小企业的信用程度偏低,更为重要的是结构性的问题。中国国际收支顺差很大,又采取了强制结汇制度,导致外汇占款成为基础货币投放的主要渠道。徐明东、陈学彬(2011年)认为国际收支顺差的流动性分配效应是我国银行业目前流动性问题结构性特征形成的主要原因。我国持续大规模的国际收支顺差导致基础货币被动投放的流动性主要集中在大型银行,它们结售汇市场份额很大,其信贷供给能力也强。相反,中小银行在结售汇市场中的份额很小,信贷供给能力较弱;而中小企业主要是向中小银行申请贷款,所以它们能够获得的信贷额度有限。这就造成了中小企业融资难问题的出现。

最令人困惑的是,在目前存在流动性过剩的情况下,为什么我国近两年的PPI指数持续为负增长,经济增速下滑十分严重,出现了通货紧缩的现象?主要是过去几年我国为了应对国际金融危机采取了积极的财政政策,导致我国投资过热,进一步引发上游原材料价格上升,但是,没有及时传递到下游,CPI就不会在投资过热中过快上涨。在整体物价上涨幅度不大和国家鼓励投资的前提下,贷款利率上升幅度不会快速升高。如果银行信贷利率低于上游原材料价格的上涨幅度,则对企业而言,借入资金是低成本的发展方式,或者说,资金低成本可以抵补上游原材料购进的高成本,由此确保其在市场上生存,并持续以低的产成品价格实施竞争。随之而来的问题就是产能过剩,消费物价最终将下跌,将反馈到上游,导致整体经济有通缩的风险。如果产能扩张依然可以在失衡的国际贸易环境中被国外吸收,则通货紧缩问题不一定会转化为现实;一旦本国汇率升值或者国外需求下降,则国内就会面临通缩的压力。而我国长期处于国际收支顺差,并且一直是一个高储蓄国家;流动性过剩问题是很常见的现象。这就不难说明我国在流动性过剩时,出现了通货紧缩。

四、结论及政策建议

流动性过剩是一种重要的经济和货币现象,它会对社会经济活动产生一系列严重的影响,比如:潜在通货膨胀压力和累积资产价格泡沫。

本文通过实证对我国金融系统流动性问题作了判断,得出近几年我国金融体系流动性总量过剩。目前,我国基础货币投放主要是因为外汇储备增加导致的被动投放,造成我国金融体系的流动性过剩。同时,在我国强制结售汇制度安排下,结售汇业务主要在大型银行中开展也造成了我国银行体系流动性的结构性短缺问题,相关实证检验证实了这一结论。针对上述机理,本文提出如下政策建议:

第一,改革外汇储备管理体制,其中最关键的任务是调整经济结构和贸易结构。目前,最迫切的任务是加快推进实施“走出去”战略,多渠道运用我国外汇资产,可以缓解金融体系流动性过剩问题。此外,我国应采取自由结售汇制度。也就是让银行自主地经营外汇买卖业务,中央银行可以利用银行间外汇市场调节国家外汇储备,取消商业银行与央行强制结售汇制度可以阻止由外汇结售汇业务而带来的不同规模银行流动性上的结构性差异,有助于缓解银行体系流动性结构短缺现象。

第二,中央银行应该丰富货币政策工具,采用更多的短期流动性管理手段,如综合应用了 SLF、MLF和PSL等流动性管理工具。

第三,从长期来看,应该改变我国过高储蓄率现象。我国高储蓄率问题与公众对体制变迁的不确定性预期、人口老龄化相关。政府应该通过各种措施,特别是一些基本的保障措施改善公众对未来不确定性的预期,降低我国过高的储蓄率;从而刺激内需的增长,也可以缓解长期流动性过剩的压力。

参考文献:

[1] 刘志国,朱晓东.马克思的资本周转理论与中国货币供给倒逼机制分析[J].当代经济研究,2015(5):13-20.

[2] 杨继生.通胀预期、流动性过剩与中国通货膨胀的动态性质[J].经济研究,2009(1):106-117.

[3] 刘晓星,方琳.货币流动性周期与物价波动:基于谱分析的实证研究[J].东南大学学报,2015(2):75-84.

[4] 夏斌,陈道富.2007《中国流动性报告》.国务院发展研究中心金融研究所,2007.

[5] Walsh, C. E. Monetary Theory and Policy [M].Cambridge M.A.,MIT Press,1988.

[6] 齐红倩,李民强.我国流动性过剩、变化机制与通货膨胀度量[J].财经问题研究,2013(2):12-17.

[7] 郭凯,孙音,艾洪德.基于资产结构的流动性过剩的内涵、测度与因子分析[J].金融研究,2012(1):180-183.

[8] 徐明东,陈学彬.中国国际收支顺差的流动性分配效应与银行贷款渠道检验[J].世界经济,2011(8):112-133.

[9] 陆磊.论银行体系的流动性过剩[J].金融研究,2007(1):1-11.

[10] 吴军,薛小玉.中国银行体系的流动性问题及其成因[J].南京社会科学,2015(6):7-15.

(责任编辑:于开红)

中图分类号:F821

文献标识码:A

文章编号:1009-8135(2016)04-0061-05

收稿日期:2016-05-16

作者简介:郭范勇(1988-),男,四川资阳人,重庆工商大学硕士研究生,主要研究金融投资学。

An Empirical Analysis of Liquidity in Chinese Financial System

GUO Fanyong

(Chongqing Technology and Business University, Chongqing 430067)

Abstract:Based on theoretical analysis, this paper constructs a method of the liquidity measurements through money supply, CPI index and term of assets, etc. Adopting quarter time series data from 2008 to 2015 in China, the author conducts empirical analysis of liquidity in Chinese financial system. The conclusion is Chinese financial system exists liquidity surplus from 2014. Finally, this paper analyses the reason of some “contradictory phenomena” in the condition of liquidity surplus, and puts forward some relevant policy recommendations.

Keywords:liquidity surplus; measure liquidity; money supply