上市公司控制权转移中盈余管理问题的实证研究

2016-08-03谢林林

谢林林

摘 要 本文从股权性质的角度研究了不同性质的上市公司控制权转移过程的盈余管理行为。并以2010-2014年间国有企业并购民营企业和民营企业并购国有企业等发生控制权转移的公司为样本,研究结果表明当国有控股上市公司控制权转移至民营控股上市公司,控制权转移前一年国有企业管理层为了追求私利通过负向盈余管理降低股权转让价格;当民营控股上市公司控制权转移至国有控股上市公司时,控制权转移前一年国有企业管理层暗示民营企业大股东进行正向盈余管理提高股权购买价格,通过将国有企业资源输送至民营企业获取好处费。而两种控制权转移方式盈余管理行为均与管理层的利益输送有关,导致国有资产流失。

关键词 利益输送;盈余管理;控制权转移;股权性质

1、前言

近年来,国有企业控制权转移过程中利益输送问题屡见不鲜,控股股东利用控制权侵占中小股东、掏空上市公司造成国有资产严重损失的现象比较严重。2015年7月25日,巡视组表示,首创集团“靠山吃山”现象突出,与民营企业存在利益输送,国有资产损失严重。宁夏圣雪绒股份有限公司(000982,圣雪绒)是纺织业、房地产开发等混合的国有独资公司,2006年8000万国有股权转移至宁夏灵武市中银绒业股份有限公司,实际控制人变更为自然人马生国先生。观察控制权转移前后的财务报告发现公司2003、2004经营利润均为正,2005年却出现大额亏损(控制权转移前一年),导致利润下滑主要是减值准备的计提和无形资产摊销。以上案例发现控制权转移过程中存在管理盈余行为,然而追溯到盈余管理的根本原因则是大股东的利益输送行为,利用会计准则的漏洞进行盈余操纵是隧道挖掘的隐蔽的手段(Healy and Wahlen,1999)[i]。

本文的主要贡献体现在以下方面:(1)尽管有学者研究国有企业与盈余管理的关系的文献,但是目前从控制权转移角度研究其对盈余管理影响的文献尤为缺乏。(2)本文不仅按照股权性质分类,更依据不同的买方属性研究不同股权性质控制权转移过程中盈余管理行为。

2、文献回顾、理论分析与研究假设

2.1上市公司控制权转移与转移前一年的盈余管理关系

许多文献证实了上市公司在控制权转移的过程中,大股东存在通过盈余管理获取私人收益的现象。何燎原和王平心(2007)[ii]发现在控制权转移发生的前一年公司会作出尽可能多计费用、多提减值准备的会计处理,以尽量降低每股净资产,从而降低收购价格,实现控股股东的私利行为。秦耀林和王立勇(2008)[iii]也发现在控制权转让的预期下, 原控股股东为了实现转让收益最大化, 调增报告盈余以抬高转让价格的动机。另外,研究发现国有企业管理层作为“内部控制人”为了个人私利有通过降低盈余管理来降低股权转让价格的动机(刘 博等[iv],2013;王克敏[v],2014)。由此可见控制权转移之前上市公司操纵盈余的目的是为了影响股权转让的价格,实现股东自身利益最大化。因此,上市公司控制权转移前有动机进行盈余管理。

2.2不同所有权公司控制权转移前盈余管理的方式

当国有控股上市公司控制权转移至民营控股上市公司时,国有控股上市公司管理层倾向于与民营控股上市公司大股东合谋追求私人利益,为了满足购买方要求而降低股权转让价格而进行负向盈余管理。原因如下,首先,中国国有控股上市公司虽然是国有股“一股独大”,但是国有股产权不明晰,实质是国有股产权虚置,这就导致国有控股上市公司的控制权被公司经理人员掌握,即“内部人控制”;由于目标公司的会计盈余信息决定每股净资产值,盈余信息直接影响股权转让价格,在这种情况下,由代理理论(Jensen和Meckling,1976)[vi]可知,控制权转移前管理层很容易操纵会计盈余来影响股权转让价格,为自己谋取私利。其次,由于国有股权的管理者只是代表国家行使对公司的管理经营权,而没有收益权,股权转让的收入最终归国家所有,并不能增加个人的私有收益,即控制权转移定价的髙低与个人收益没有直接关系,因而国有企业管理层没有动力抬高转让定价获取超额收益而是希望通过与股权受让方的内幕交易来获取私有收益。民营控股上市公司大股东具有“理性经济人”特征(Hart,1997; Shleifer,1998)[vii],希望以更低的价格购买国有控股上市公司的控制权节约成本来获取私人收益,而且与国有企业买方相比,民营企业买方更关注受让成本,与国有企业管理者合谋的动机较强。在这次股权转让的过程中,国有控股上市公司股权转让价格越低,民营控股上市公司大股东购买成本越低,实现的收益越大,国有控股上市公司管理层通过合谋获取的“福利”越多,国有企业管理层为了追求更多私利会通过盈余管理这种隐蔽的手段调低股权转让价格迎合买方需求。最后,由于国有企业股权的转让价格不得低于每股净资产值,且会计盈余信息决定每股净资产值,那么盈余信息直接影响股权转让价格,控制权转移前公司的会计盈余越低,股权转让价格越低。因此,在控制权转移前国有控股上市公司管理层有动机通过负向盈余管理的方式调低会计盈余降低转让价格,股权受让方因此获得收益部分以内幕交易的形式转移给股权出让方。因此,本文提出第一个假设:

假设1:当国有控股上市公司控制权转移给民营控股上市公司时,国有控股上市公司控制权转移前一年进行负向盈余管理;

相反,当民营控股上市公司控制权转移给国有控股上市公司时,根据代理成本理论,由于所有权和经营权分离,国有企业经理人有通过并购追求个人私利的动机。由于国有企业经理人只享有经营管理权,并不享有收益权,国有企业通过低价收购以节约成本的方式获取的收益与管理层没有直接关系,为了追求利益最大化,国有企业管理层只能通过与民营大股东合谋向其进行利益输送来谋取“福利”。而民营控股上市公司大股东在控制权转移中最大的期望就是能够高价卖出股权获取控制权收益(邓德军和周仁俊,2007)[viii],因为与国有企业股权的持有者不同,民营企业股权的持有者对股权转让收益具有直接收益权,转让价格的高低决定其转让股权收益的多少,因此民营控股上市公司大股东有动机提高转让价格来实现收益的最大化。另外,由于我国的股权转让多为协议转让,即转让双方在证券交易市场外通过协商方式以盈余信息为核心的综合信息进行价值评估的基础上确定转让价格,盈余信息直接影响股权转让价格,并且通过盈余管理来调节公司的业绩比较隐蔽,不易被监管部门发现。所以国有控股上市公司管理层为了追求私利而牺牲卖方利益,暗示民营控股上市公司大股东进行正向盈余管理提高股权转让价格从而获取好处费。因此,本文提出第二个假设:

假设2: 当民营控股上市公司控制权转移至国有控股上市公司时,民营控股上市公司控制权转移前一年进行正向盈余管理。

3、研究设计与数据来源

3.1盈余管理的衡量

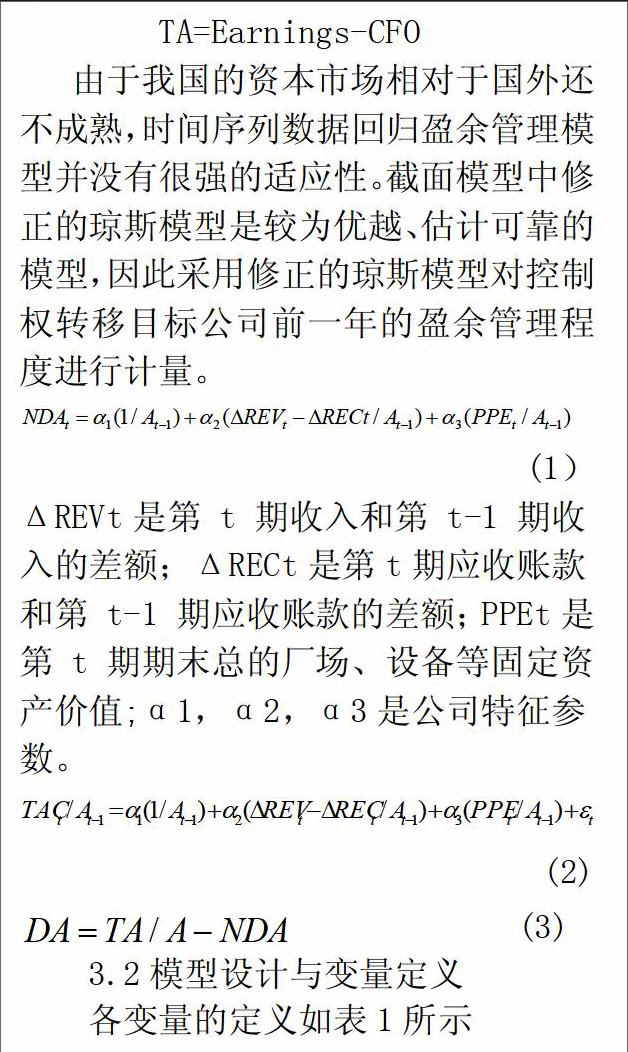

盈余管理的计量本文采取的是总体应计的方法,它是对公司盈余管理行为进行全面分析的一种方法,其基本思路是将盈余分解为不可操纵的现金流和总应计利润(TA),两大部分,继而将总的应计利润进一步分解为操纵性应计利润(DA),和非操纵性应计利润(NDA).

总应计计算是盈余管理研究的起点,由于权责发生制原则下,一些会计科目需要经理人加以专业判断,实际上导致这些会计科目的发生额在一定程度,上可以被经理人所“管理”。相比之下,按照收付实现制编制的现金流量表则较难进行管理。因此,总的应计利润应该等于报告盈余与经营现金流,的差,即

TA=Earnings-CFO

由于我国的资本市场相对于国外还不成熟,时间序列数据回归盈余管理模型并没有很强的适应性。截面模型中修正的琼斯模型是较为优越、估计可靠的模型,因此采用修正的琼斯模型对控制权转移目标公司前一年的盈余管理程度进行计量。

为了研究不同企业性质控制权转移过程中盈余管理问题以及对未来业绩的影响,本文构建模型如下:

其中DA为模型1修正的Jones模型计算得出的可操控性应计利润,正向盈余管理取1,负向盈余管理取0。解释变量Transfer为控制权发生转移的虚拟变量,其中国有企业控制权转移至民营企业取1,民营企业控制权转移至国有企业取0。

3.3样本选取与数据来源

本文将选取2010至2014年A股市场上控制权在不同产权性质企业之间转移的上市公司作为原始样本,并以样本公司控制权转移前一年,当年,后一年作为选择区间。对收集的样本按照以下原则进行剔除:(1)由于金融保险类行业的特殊性剔除金融保险类上市公司;(2)剔除研究期间多次发生两次及其以上控制权转移的公司(3)剔除个别具有极端值的样本。(5)剔除第一大股东没有发生变化的公司。本文考察的是控制权在不同产权性质的实际控制人转移盈余管理行为和对未来经营业绩的影响。本文最终得到研究样本236个,其中国有企业转移至民营企业126个样本,民营企业转移至国有企业有110个样本。

4、实证检验结果及分析

从表1的描述性统计结果来看,da的中位数为0,均值为0.5,表明不同企业性质控制权转移的总体上倾向于正向的盈余管理;transfer的均值为0.47,表明样本中实际控制人由民营企业转移至国有企业的样本量大约是总样本的一半。

从表2可以看出,当国有控股上市公司控制权转移至民营控股上市公司时,控制权转移前一年的盈余管理(DA)均值为-0.01448076 < 0,表明国有控股上市公司控制权转移前一年的盈余管理方向为负,检验结果支持假设1;而当民营控股上市公司控制权转移至国有控股上市公司时,DA均值为0.141288522> 0, 并在1%上显著,表明多数民营控股上市公司控制权转移前一年的盈余管理方向为正,检验结果支持假设2。

4.3稳健性假设

为进一步佐证本文的研究结论,增强结论说服力,本文还进行了如下的稳健性检验:在国外的实证研究中,对于盈余管理程度衡量的模型有很多,大多数文章采用了修正的琼斯模型。本文的研究中也采用的是修正的琼斯模型,在稳健性检验中,本文使用了琼斯的扩展模型,检验的结果显示差异不大,结论是否仍然保持不变;本文的实证中发现了有部分变量有极端异常值处理,因此对连续变量进行了1%的缩尾处理,回归结果与前述结论一致,假设1、假设2仍然得到验证,证明本文的研究结论是稳健的。

5、研究结论及对策建议

本文通过对以上样本2010至2014年A股市场上控制权在不同产权性质企业之间转移的上市公司数据进行分析,通过实证分析得出以下结论:由于公司代理问题的存在,短视的控制权转移公司管理者会与买方合谋,通过向下盈余管理协助买方低价受让股权来获取获取好处费。特别地,在目标公司委托代理问题较严重的条件下,两者合谋的可能性更高,因此,当国有控股上市公司控制权转移至民营控股上市公司时,管理者倾向于向下盈余管理换取更多的个人私利;相反,当控制权从民营控股上市公司转移至国有控股上市公司时,国有控股上市公司管理层倾向于同民营控股上市公司大股东合谋来侵占国有企业利益,高价收购民营控股上市公司来迎合卖方需求,获取“福利”,由于控制权转移的价格是在目标公司会计信息基础上确定的,因此国有控股上市公司经理人会暗示民营控股上市公司大股东于控制权转移前一年存在正向的盈余管理。尽管这两种股权转让的盈余管理方式不同,但是却都与国有企业管理层追求私利相关,国有企业管理层通过合谋的方式将国有资源输送至民营企业进而谋取“福利”,导致国有资产流失。

所以,为了防止国有资产流失,保证国有企业的健康发展。对于政策制定部门,应完善国有股权转让政策,制定合理的股权转让定价机制;对于监管部门,应该加强内幕交易监管,保证交易公开透明;对于上市公司,应健全公司治理结构,制约股东调节盈余管理的行为;对于广大投资者,应识别公司的盈余管理行为,进行理性投资。

值得注意的是,本文研究具有一定局限性,首先,由于控制权转移的样本容量不够大,检验结果较大样本而言有略微误差。其次,在定量衡量盈余管理程度时,本文只计量了利用应计利润操纵进行盈余管理的程度,没有研究真实交易的盈余管理,如果能够考虑这一点,研究结论可能会更全面。

参考文献:

[1]Healy. Paul. M et al. Does Corporate Performance Improve After Mergers? [J]. Journal of Financial Economiccs,1992(31): 135-175.

[2]何燎原,王平心.控制权转移过程中的盈余管理行为研究[J].财政研究,2005(4):48-50.

[3]秦耀林.控制权转移公司的盈余管理研究[D].北京交通大学,2008 (9):23-44.

[4]刘博,干胜道,王宏昌.控制权转移、盈余管理与业绩变化[J].山西财经大学学报,2013:102-113.

[5]王克敏,刘博.公司控制权转移与盈余管理研究[J].管理世界, 2014(7):144-156.

[6]Jensen,M. C.Takeovers: Their Causes andConsequences [J]. Journal of Economic Perspective,1988.

[7]Hart O,Shleifer A.,Vishny R. W.The ProperScope of Government: Theory and an Application to Prisons[J].The Quarterly Journal of Economics,1997.

[8]邓德军,周仁俊.控制权转移的制度背景与盈余管理研究[C].中国会计学会,2007:629-640.