股权性质、机构投资者持股比例与并购绩效相关性研究

2016-07-27河套学院经济管理系王海燕

河套学院经济管理系 王海燕

股权性质、机构投资者持股比例与并购绩效相关性研究

河套学院经济管理系王海燕

摘要:本文以2010-2013年我国A股上市公司发生的并购事件为研究对象,研究股权性质、机构投资者持股比例对公司并购绩效的影响。研究表明:国有控股公司并购绩效要优于非国有控股公司,而机构投资者持股也有利于公司并购绩效的提升,而且这种提升效果在非国有控股公司更显著,国有控股公司高度集中的股权结构与明显的政府干预阻碍了其作用的发挥。

关键词:股权性质机构投资者持股比例并购绩效

一、引言

近年来,在政府与市场的双重推动下,企业并购在我国经济生活中日益普遍,据统计,截止到2015年初,中央直辖国企已由原来的200家减少到112家,在国企并购不断升温的同时,其他股权性质的企业纷纷选择通过并购实现资源优化配置与战略转型。但是,从国内外并购企业的发展状况看,企业并购失败的案例屡见不鲜。以并购绩效作为标准,评价企业并购成败具有一定的研究意义。企业并购是否成功受到多方面因素的影响,本文从我国企业实际出发,选取两个方面的因素进行分析,即机构投资者和股权性质。机构投资者随着我国资本市场的发展和完善不断发展壮大,在资本市场上发挥着越来越重要的作用,且开始在企业战略决策并购重组中发挥作用,因此,有必要分析机构投资者是否能够支持“好”的并购决策或者反对“差”的并购决策,进而影响企业的并购绩效。同时,我国上市公司中国有控股公司所占比例很高,而国有控股公司与非国有控股公司在公司治理结构方面存在显著差异,并购决策的动机、机制也有着显著不同。因此,有必要研究股权性质对企业并购绩效的影响。

二、文献综述

(一)国外文献在股权性质与并购绩效的研究方面,Zhou(2009)研究发现在短期绩效方面,两类公司不存在显著差异,但在长期绩效方面,国有企业要明显优于非国有企业。Agyenim(2015)研究表明,国有公司拥有政府的政策支持以及便利的沟通资源,从而使得其并购绩效优于非国有公司。在机构投资者与并购绩效研究方面,Stuart等(2000)认为,机构投资者在资本市场上的大宗交易推动了公司并购活动,并且利用信息优势和资源优势可以形成对其持股公司的有效监督。Minus(2005)发现,机构投资者长期持有公司股票的能够对公司治理产生积极影响,而以短期持有获利为目的持有公司股票的,对被持股公司的公司治理没有显著的提升效应。Chen(2008)进一步的研究表明,机构投资者不仅要长期持有公司股票,还要独立的参与公司治理才能够显著的影响公司的并购绩效。Liuly (2009)研究发现,公众养老基金持股的公司长期并购绩效普遍较好,表明该类型机构投资者对公司发挥了积极有效的监督效应,而其他类型的机构投资者的作用并不明显。Dimitris(2014)发现,机构投资者是公司并购的推动力量,且在持股比例较高的条件下,能够在并购过程中保护股东利益。

(二)国内文献在股权性质与并购绩效的研究方面,唐冉(2008)发现,股权性质影响着并购绩效,国有控股公司并购后的绩效提升程度要显著高于非国有控股公司。刘子璇(2010)研究表明,国有控股的并购绩效低于非国有控股公司。许雯雯(2013)在这一研究的基础上进一步分析了导致国有控股公司并购绩效偏低的因素,其中,政治关联是影响国有控股公司并购绩效的重要因素,政治关联与企业并购绩效负相关。认为公司并购并不一定以股东利益为原则,可能出现“利益转移”造成股东权益受到侵占,机构投资者参与公司治理能够对并购决策实施影响,避免损害股东权益的并购活动发生。

三、理论分析与研究假设

Pearce(1996)发现在新兴市场经济体中,由于法律机制不健全,导致常规机制外的各种“关系”成为制度缺陷的替代者,从而具有很强的价值,这种价值体现在影响资源配置的流动方向上。在我国,政府掌握着战略性资源的分配,而国有控股公司与政府的关系优势使其更易获得特殊资源。在政府主导下进行的企业并购活动不仅并购价格较低,并购过程更简洁,还有可能获得更多的优惠政策,从而大大降低了公司的并购成本,有利于公司并购绩效的提升。而非国有控股公司在内外部资源上都无优势可言,依靠市场手段来获取资源,而市场的资源配备功能并不完善,其并购相对于国有控股公司缺少诸多有利条件。据此提出本文的假设1:

假设1:国有控股公司的并购绩效显著好于非国有控股公司的并购绩效

机构投资者资金实力雄厚,持股比例相对较高,获取信息的途径广,信息搜集与分析能力强,机构投资者持有公司股份并不能像散户那样通过抛售获利,因为大规模的抛售会导致股票价格大跌,损害机构投资者的利益。如果机构投资者持股比例较高,就可以在董事会决策中发挥作用,因此,机构投资者有足够的动力,也有较强的能力发挥监督作用,更早的发现并制止大股东、管理层的机会主义行为,有利于公司治理水平的提升。并购事项是关系到企业发展的战略事件,机构投资者作为股东为维护自身利益会积极分析并购方案的合理性。因此,提出本文的假设2:

假设2:机构投资者持股比例与企业并购绩效正相关

然而,国有控股企业与非国有控股企业在股权结构、治理机制等方面的不同使得机构投资者对两类企业并购的影响有明显不同。国有控股企业中,国家作为公司第一大股东对企业的监督和控制具有很强的行政色彩,行政干预并购决策可能会带有国家宏观调控的目的,同时,机构投资者的持股比例相对于国有控股的比例较低,相对于非国有控股企业,机构投资者在并购过程中的内部治理效应和外部监督效应被削弱了。因此,提出研究假设3:

假设3:机构投资者持股比例能显著提升非国有控股公司的并购绩效,但对国有控股公司并购绩效提升效果不显著

四、研究设计

(一)样本选择及数据来源本文选取上市公司的并购事件为研究对象,并购绩效数据窗口期选取并购事件前后各两年。因为需要获取并购发生后2年的数据,因此,本文选取并购事件的时间段确定为2010-2013年。对上市时间区间内的样本进行如下筛选:(1)剔除同时在B股或者H股上市的样本公司;(2)剔除金融保险类上市公司;(3)提出被特殊处理的样本公司;(4)剔除并购相对交易规模小于1%的样本公司;(5)剔除财务数据不连续、不完整的样本。按照上述原则经过手工筛选后共获得322家上市公司的368件并购事件。文中所用数据来在CSMAR的国泰安数据库。

(二)变量定义 (1)被解释变量——并购绩效。资产报酬率是一个综合性很强的财务绩效指标,综合的反映了企业的经营运行状况,尤其是很好的反映了企业利用资产实现价值增值的效果。企业并购完成之后,企业规模迅速扩大,以资产报酬率来衡量并购绩效能够很好的衡量并购是否实现了规模经济,或者出现了规模不经济的问题,因此,本文选择资产报酬率作为企业并购绩效(ROA)的衡量变量。为反映并购前后的绩效变化,本文选取三个差值作为具体的反映并购绩效的变量:

并购后第二年与并购前一年的绩效差值△ROA1= ROAt+2-ROAt-1

并购后第二年与并购前两年平均的绩效差值△ROA2= ROAt+2-(ROAt-1+ROAt-2)/2

并购后两年与并购前两年平均的绩效差值△ROA3= (ROAt+1+ROAt+2)/2-(ROAt-1ROAt-2)/2

(2)解释变量。第一,控股股权性质。按照上市公司控股股东的股权性质可以分为国有控股和非国有控股上市公司。如果并购发起方为国有控股公司,则CONT取值0,若为非国有控股公司,CONT取值1。第二,机构投资者持股比例(INS)指公司各种类型的机构投资者持股比例之和。第一,公司规模(SIZE)。第二,关联并购(RMA)。关联并购是指上市公司与其母公司或母公司下属子公司发生的以资产股权置换、收购、转让等方式完成的并购,在我国非常普遍,主要通过剥离不良资产、注入优质资产来完成,因此,这类并购能够显著的提升公司绩效。第三,并购规模(RVS)。并购规模越大,并购完成后需要整合的难度越大,从而与并购绩效负相关。此外,控制变量还包括管理层持股(MAO)、并购对价支付方式(PT)。本文研究变量如表1所示。

表1 研究变量

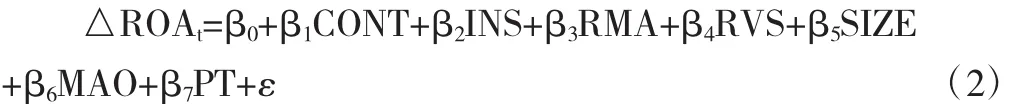

(三)模型构建根据本文的研究假设,同时参考前人的研究成果,分别构建如下回归统计模型。

为检验控股股权性质与并购绩效的关系,构建模型:

在模型(1)的基础上加入机构投资者持股比例变量,构建模型(2)检验机构投资者持股比例与公司并购绩效的关系。

在模型(2)中加入机构投资者持股比例与股权性质的交乘项,构建模型(3)研究机构投资者对控股股权性质与并购绩效的影响。

根据假设2和假设3,预计INS在模型(2)、(3)中的系数为正但不显著,模型(3)中(β2+β3)系数显著为正。

五、实证分析

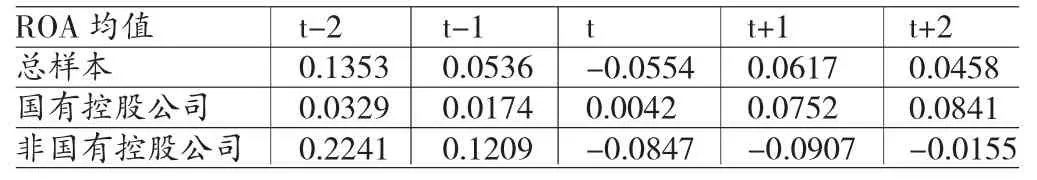

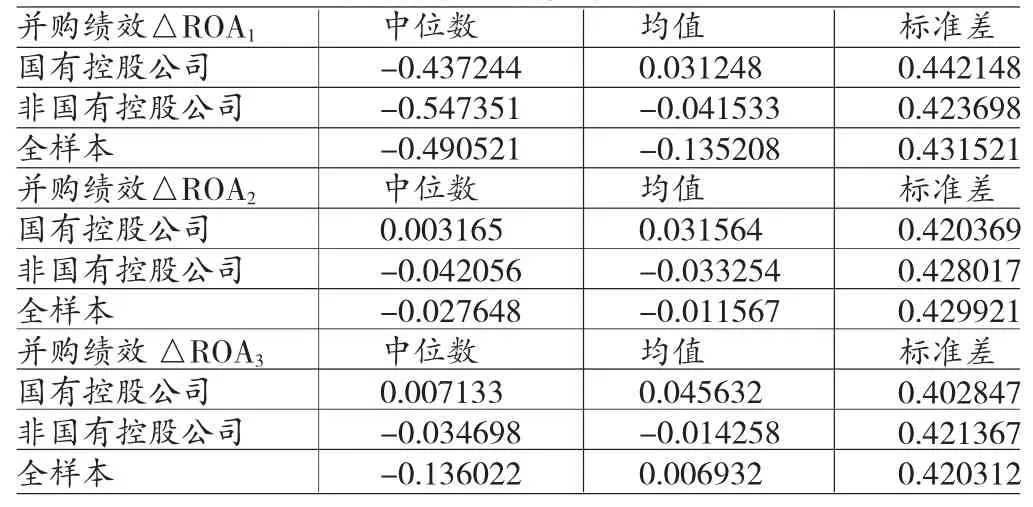

(一)描述性统计 (1)自变量的描述性统计。计算全样本并购前后两年及当年的总资产报酬率均值,结果见表2。资产报酬率在并购前后发生波动,在并购当年出现显著下降,并购后第一年资产报酬率快速提高,但并购后第二年又出现下降,总体看,资产报酬率低于并购前的水平。国有控股公司总资产报酬率在并购当年出现下降,从并购后第一年起,并购绩效逐步上升。非国有控股公司的变化趋势与总样本基本一致,呈现先下降再上升,然后又下降的趋势,但相对于并购前有所下降。进一步采用秩和检验法检验国有控股公司与非国有控股公司并购前后资产报酬率差值,结果表明国有控股公司并购绩效要显著优于非国有控股公司。表3的统计结果表明国有控股公司的并购绩效与非国有控股公司的并购绩效存在显著差异,国有控股公司的并购绩效要优于非国有控股公司的并购绩效。表4是△ROA1、△ROA2和△ROA3的描述性统计结果。分类描述性统计的结果表2、表3的统计结果所反映的现象基本一致。即并购完成后,国有控股上市公司的并购绩效有所提升,而非国有控股公司的并购绩效则出现下降。(2)自变量的描述性统计。对本文自变量进行描述性统计,结果见表5。股权性质均值为0.6241,表明样本中有62.41%的并购是由国有控股公司发起的,国有企业仍然是我国并购市场上的主要力量。机构投资者持股比例均值为5.1364%,中位数3.3333%,最大值27.3625%,标准差为5.2413表明我国机构持股比例普遍较低,且不同企业的机构持股比例差异极大。关联并购均值为0.5315,关联并购在我国并购事件中所占的比重很高。并购相对交易规模均值较小,但标准差较大,说明并购交易规模较小,但不同并购事件的交易规模仍差距明显。高管持股最小值为0,中位数为0,均值2.4136,表明高管持股的并购案例较少。并购支付方式的均值为0.7056,表明我国企业并购支付的主要方式为现金支付。

表2 总资产报酬率均值

表3 国有控股公司与非国有控股公司并购业绩差值的秩和检验

表4 并购绩效的分类描述性统计

表5 自变量描述性统计

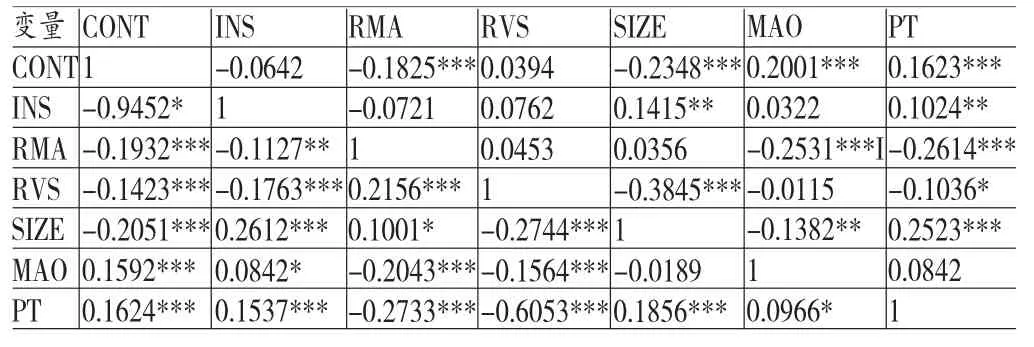

(二)相关性分析自变量之间的相关性系数,结果如表6所示。表中显示的相关系数表明,各自变量之间的相关系数均小于0.5,表明变量之间不存在多重共线问题,可以采用多元回归进行分析。

表6 变量相关性分析

(三)回归分析 (1)控股股权性质与企业并购绩效。利用模型(1)对样本数据进行回归统计,统计结果见表7。表7的回归统计结果表明股权性质CONT与△ROA1在10%水平上显著负相关,即非国有控股公司的并购绩效低于国有控股公司,但CONT与△ROA2、△ROA3负相关并未通过检验,假设1基本得到支持。(2)机构投资者比例与并购绩效。利用模型(2)对样本数据进行回归统计,统计结果如表8所示。回归统计结果表明,机构投资者持股比例INS与△ROA1不显著相关,但与△ROA2、△ROA3在10%水平上显著相关,从而支持本文研究假设2:机构投资者持股比例与并购绩效正相关。同时,加入机构投资者持股比例变量后,整个回归方程的解释能力有了小幅提高,这表明从整个样本来看,机构投资者持股比例的增加提高了并购绩效。(3)股权性质、机构投资者持股比例与并购绩效。利用模型(3)对样本数据进行回归统计,统计结果如表9所示。在模型(3)中加入了CONT*INS这一交叉项,在这里需要考擦INS与CONT*INS的系数和,即(β2+β3)。在Stata10.0中运行指令:test_b[INS]+_b[CONT*INS]=0检验(β2+β3)的F值及其显著性,结果如表10所示。表9、表10回归方程的解释效应R2比表8有了显著提升,表明对股权性质进行分类之后来分析投资者持股比例与股权性质的交互作用是有意义的。CONT与并购绩效显著负相关,即国有企业并购绩效优于非国有控股企业,这与前面的研究结论一致。机构投资者持股比例与并购绩效负相关,但不显著,机构投资者在国有控股公司并购绩效提升方面未能发挥充分的作用,导致样本总体不显著。CONT*INS系数显著为正,表明随着机构投资者持股比例的增加,其对非国有控股公司并购绩效的提升要强于国有控股公司,INS与CONT*INS的系数和的线性约束检验在1%、5%水平上显著同样支持这一结论,即假设3通过检验。

六、结论

(1)公司并购完成后出现业绩下降的情况在我国上市公司比较普遍。从本文描述性统计的结果以及实证检验的结果看,上市公司并购完成前后公司业绩呈现M型趋势,在公司并购当年公司业绩低于并购前,并购完成后第一年公司业绩迅速提升,但到第二年又出现较大幅度的下滑,致使经营业绩总体上低于并购前的水平。导致这一现象的可能原因是在股权高度集中的股权结构下,大股东缺少足够的制衡,导致大股东可以利用并购实现利益转移,从而侵害中小股东权益并导致公司业绩下滑。(2)国有控股公司的并购绩效要好于非国有控股公司。国有控股公司的并购是在行政与市场双重因素的推动下进行的,这为公司并购过程、并购后的整合提供了多方面的资源,在并购过程中注入更多优质资源,降低并购过程的交易成本,并购完成后能够利用其丰富的资源在要素市场上获得优势,从而使得其并购后业绩有大幅度的提升。而非国有控股公司相比于国有控股公司在资源、要素方面都处于劣势,而且,非国有控股公司的大股东往往就是公司高管或者与高管有着密切联系,更有可能发生合谋,导致公司并购完成后企业价值实质性下降。(3)机构投资者在我国上市公司并购绩效提升方面发挥着重要作用。机构投资者对我国上市公司提高公司治理水平具有积极效果,尤其是在非国有控股公司更为突出,也将促进国有公司治理水平的提升。

表7 控股股权性质与企业并购绩效回归统计

表8 机构投资者比例与并购绩效回归统计

表9 股权性质、机构投资者持股比例与并购绩效回归统计

表10 非国有控股公司结构投资者持股比例与并购绩效的关系

参考文献:

[1]陈信元、张田余:《资产重组的市场反应-1997年沪市资产重组实证分析》,《经济研究》1999年第9期。

[2]李善民、陈玉是:《上市公司兼并与收购的财富效应》,《经济研究》2002年第11期。

[3]舒博:《国有上市公司与非国有上市公司并购绩效的实证比较》,《企业经济》2008年第10期。

[4]翟进步、贾宁、李丹:《中国上市公司收购兼并的市场预期绩效实现了吗?》,《金融研究》2010年第5期。

[5]杜兴强、聂志萍:《中国上市公司并购的短期财富效应实证研究》,《证券市场导报》2007年第1期。

[6]张宗新、季雷:《公司购并利益相关者的利益均衡吗?——基于公司购并动因的风险滋价套利分析》,《经济研究》2003年第5期。

[7]宋希亮、张秋生、初宜红:《我国上市公司换股并购绩效的实证研究》,《中国工业经济》2008年第7期。

[8]唐勇军、赵智慧:《智力资本、股权性质与公司绩效》,《财会月刊》2015年第24期。

[9]宋力、崔甜伟:《机构投资者影响力、公司治理与公司价值》,《财会月刊》2015年第23期。

[10]Tomaso Dusoa,Klaus Gugler,Burcin Yurtoglu.Is the Event Study Methodology Useful for Merger Analysis?-A Comparison of Stock Market and Accounting Data.International Review of Law and Economics,2009.

[11]Agyenim,Poulsen.MergerActiveandMerger Theories:An Empirical.Investigation Antirust Bulletin,spring,2010.

[12]Stuart,CW.MarkupPricinginMergersand Acquisitions.Journal of Financial Economics,2006.

[13]Minus E.,K.Thorburn.Gains to Bidder Firms Revisited:Domestic and Forecast Acquisitions in Canada. Journal of Financial and Quantitative Analysis,2007.

[14]Liuly,R.F.Does M&A Pay?A survey of Evidence for the Decision Maker.Journal of Applied Finance,2009.

[15]Dimitris,M.C.and Ruback,RS.The Market for Corporate Control:the Scientific Evidence.Journal of Financial Economies,2013.

(编辑 文 博)