经理市场、外部董事与企业资本投资

——基于民营上市公司的研究

2016-07-25袁春生袁修霞江西师范大学财政金融学院江西南昌330022

袁春生,袁修霞,王 勇(江西师范大学 财政金融学院,江西 南昌 330022)

经理市场、外部董事与企业资本投资

——基于民营上市公司的研究

袁春生,袁修霞,王勇

(江西师范大学 财政金融学院,江西 南昌 330022)

摘要:文章以2007-2013年中国民营上市公司为样本,考察外部董事对企业资本配置效率的影响。研究发现:随着外部董事比例的提高,企业投资反应系数越大,资本配置效率越高;外部董事提升企业资本配置效率的作用源于外部董事可拓展企业投资机会并扩大投资规模。进一步研究发现:发育较好的经理市场中,企业投资机会与投资规模显著增加;发育欠佳的经理市场中,外部董事拓展企业投资机会与投资规模、提升资本配置效率的作用更佳。这些结果表明,外部董事能改善公司投资效率,经理市场发育可降低企业对外部管理才能的依赖程度。

关键词:投资机会;资本配置效率;外部董事;经理市场

[DOI]10.3969/j.issn.1007-5097.2016.03.007

一、引 言

近年来公司存在积极寻找外部CEO到公司担任外部董事的现象[1],大型公司董事会中出现了越来越多的外部董事[2],外部董事占董事会比例越来越高已成为公司治理变迁的显著特征之一。一些研究表明,聘用外部董事可提升股东价值。股东可以从外部高管被聘为公司CEO中获利,而当内部人士替代已解雇的外部CEO时,股东利益受损[3],而且相对于任命其他外部董事而言,公司第一次任命外部CEO担任公司董事时股票价格反应更高[1]。Huang et al.(2008)发现,外部董事任命引致的累计异常收益达4.776%,此现象在业绩低劣、两职合一、自由现金流量较大以及信息不对称程度较高的公司更为显著[4]。Choi et al.(2007)利用韩国公司为样本的研究进一步发现,外部董事可提升公司股市业绩[5]。管理才能对企业经营重要性的增加是外部董事比例增长的重要原因[6],外部董事甚至被认为是有效公司治理的标识[7],并影响着代理成本与审计需求[8]。

与此同时,经理市场的治理作用倍受学术界与实务界关注[9],经理市场竞争会通过公司首席执行官(CEO)、董事和高级管理层的行为影响公司业绩。此方面原创性思想来自于Fama(1980),Fama&Jensen (1983)等文献[10-11],并可追溯至Jensen&Meckling (1976)[12]。此思想认为,来自竞争性管理才能市场的学习机制、替换机制及管理者的未来职业关注对公司董事等高管具有约束作用,经理市场可以充当隐性激励手段并部分替代显性激励。许多经验研究也支持经理市场是一种有效的公司治理机制:业绩良好公司CEO或董事成员未来更容易在规模大、声望高的公司获得新职位[13-14],而业绩低下的公司高管则很可能会被终止聘用合同,而且难以谋取到新职位[15-16]。

经过近30多年的发展,我国大批家族企业面临着接班传承问题[17-18],管理能力缺口问题日渐显现,一些民营企业开始以市场化方式从经理市场引进高管,那么民营企业能否通过外聘高管提升资本投资效率呢?另外,市场经济转型过程中,我国经理市场逐渐得以发育,并呈现出显著的二元化特征,东部经济发达地区经理市场发育较成熟,而中西部地区经理市场发育相对落后。在不同经理市场发育情况下,外部高管在提升企业资本投资效率方面是否存在差异?目前我国鲜有研究考察经理市场发育对高管与资本投资效率关系的影响。考虑到资本投资是公司的重大决策事项,此决策权主要为董事会所掌握,而公司经理在资本投资上的权限通常仅限于执行董事会的资本投资决策,因此本文主要考察外部董事在资本投资决策中的作用。本文利用2007-2013年间民营上市公司为样本,从资本配置效率、投资机会和投资规模三方面检验外部董事对公司资本投资的影响。此外,本文还考察地区经理市场发育对资本投资以及对外部董事与资本投资关系的影响。

本文可能的贡献在于:①尽管Huang et al. (2008)[4]、Choi et al.(2007)[5]以及Fahlenbrach et al. (2010)[1]等发现外部董事可提升公司经营业绩及股市表现,但并没有对其提升企业经营业绩及股市表现的来源进行检验。外部董事促进公司业绩改善的源泉应在于外部董事能凭借其优秀管理决策才能改善公司投资效率,本文考察外部董事与企业资本配置效率、投资机会和投资规模的关系,结果发现外部董事能够改善企业的资本投资,从而对上述文献形成了有益的补充。②已有研究发现市场化进程有助于改善企业资本配置效率[19],但市场化进程通过何种具体机制改善企业资本配置效率仍然有待明确。通过分析经理市场发育对投资效率的影响及其对外部董事与投资效率关系的影响,本文发现,经理市场发育较好时企业投资效率较高,且经理市场发育会降低企业资本投资对外部董事管理才能的依赖程度,研究细化了市场化进程如何影响企业资本投资的相关研究。

二、理论分析与研究假设

(一)成长约束、外部董事与公司投资

高素质经理对于企业成长与发展有着至关重要的作用[20],当企业现有管理能力无法满足成长需要时,吸纳新管理能力的数量和速度将决定企业未来的发展前景。我国民营企业管理人才严重匮乏,已经成为制约我国民营企业成长的瓶颈[21]。企业发展与管理能力瓶颈的冲突随着企业规模扩张而日益严重,更需要得到有声望的外部董事的帮助以确保企业发展战略不至于出错[1],需要借助于外部董事的管理决策对企业进行有效的管理和控制以维持公司成长[22]。从外部劳动力市场中引入管理才能是民营企业提升管理能力的重要途径,目前我国越来越多的民营企业聘用了外部高管。许静静和吕长江(2011)的数据表明,已上市家族企业中约有25%的企业高管来自于非家族成员[23]。

相对于从有限的内部劳动力市场中选拔管理人员进入董事会,借助于外部董事的优秀管理决策能力更能改善企业投资机会与决策效率。首先,外部董事的管理决策能力通常高于内部提拔高管。尽管在外部董事选聘过程中关于董事能力的信息呈高度不对称,但企业会根据经营业绩来推断其管理能力。业绩低下公司的董事不太容易被聘任为其他公司的外部董事[15],而业绩优良的CEO即使退休后也容易在其他公司中担任外部董事职位[13]。因此,只有能力较强的外部管理者才会被公司聘为外部董事。同时,外部董事市场相对丰富的管理才能供给也为公司选择外部董事提供了更大空间,选择到高能力董事的概率较高,而内部提拔容易造成近亲繁衍,企业管理决策水平不容易得到提升。其次,外部董事更可能给企业带来不同的管理理念与方法。外聘董事会改变企业优柔寡断、犹豫不决的决策方式[24],能够以其独特的权威和经验为公司现任管理层提供有效的监督和管理咨询服务[1]。最后,市场化招聘的董事更能适应市场竞争的变化及时对企业经营战略做出适当调整。外部董事对企业发展往往有不同于内部管理者的新视野,更可能帮助企业对经营战略进行重新定位、整合资源。可以预计,外部董事能够凭借其管理决策才能提升民营企业的资源配置效率。因此本文提出假设1。

H1:外部董事能够帮助企业改善资本投资效率。

(二)经理市场与企业投资

我国经理市场存在显著的二元化特征。中西部的劳动资源出现过度流失,东部则过度流入[25]。樊纲等(2011)[26]编制的数据显示,我国各地区劳动力市场流动性呈现出两个基本特征:一是不同区域的劳动力市场流动性差异显著,表现为东部劳动力流动大于中部,中部大于西部;二是随着我国市场化进程的深入,大部分地区劳动力市场流动性都越来越高。与沿海地区相比,内陆地区经济发展相对滞后,二者之间的经济发展差距非常明显。东部与中西部地区经济发展的巨大差异形成了收入的巨大差异,管理者追求高工资使管理才能的流动表现出从西部和中部向东部流动的特征,这造成我国东部地区经理市场发育程度相对高于中西部地区。

来自外部经理市场的竞争会对企业投资效率产生正面影响。其一,在经理市场发育程度较高的地区,优秀管理者的供给相对较丰富,管理者更具备识别和实施有价值投资机会的能力。其二,在经理市场发育程度较高地区,企业在任管理者面临潜在竞争者的替代威胁更强,业绩差的管理者更容易被替换[15],来自企业外部的管理者其被替换的可能性更高。例如Hermalin(2005)发现,外聘CEO平均任期短于内部提拔的CEO,且外聘CEO更替频率越来越高[2]。因此,发育良好的经理市场所产生的替代威胁将迫使在任管理者减少无效投资,过度投资以谋求自身利益的行为将较少发生。其三,在发育良好的经理市场中,丰富的外部管理才能供给可为企业评估在任管理者能力提供可供参考的比较基准,经理能力信息不对称状态得以缓解,导致优秀的高管将更加努力工作并得到更高报酬[27],绩差经理人则更容易被终止聘用合同且难以谋得新职位[15-16]。总之,在发达的经理市场中,高管报酬与声誉的激励效果更佳,此激励作用会促使高管进行有效投资。因此,本文提出假设2。

H2:在经理市场发育较佳的地区,企业资本投资效率较高。

(三)经理市场、外部董事与企业投资

外部董事提升企业资本投资的效果,受到经理市场发育程度的影响。其一,从企业内部管理资源状况观察,内部管理才能相对丰富的企业,能够凭借自身的管理资源作出恰当的资本投资决策,外部董事的管理决策服务显得不太重要。在我国东部沿海地区,经济市场化程度较高,较高的收入导致经理市场中有着相对丰富的管理才能供给,企业其内部管理资源也较为丰富,而中西部欠发达地区的企业其内部管理才能供给相对稀缺。其二,从企业外部经济资源状况看,当企业可获取的外部经济资源较丰富时,不必借助于外部董事即可获取较高的投资回报。经理市场发育较好的地区往往也是经济较为发达的地区,我国东部地区的企业可获取的外部经济资源相对丰富,而中西部地区企业其外部经济资源相对欠缺。我国中西部经济欠发达地区的企业无论是内部管理资源还是外部经济资源禀赋上都相对欠缺,更需要借助于外部董事的优秀管理决策才能为企业提供决策与管理咨询服务,以降低企业投资失误带来的经营损失。而在经理市场发育较好的东部地区,企业内部管理资源及外部经济资源供给相对丰富,导致外部董事改善企业投资效率的作用不如经理市场欠发达地区的企业明显。因此,本文提出假设3。

H3:在经理市场欠发达的地区,外部董事改善企业资本投资的效果更显著。

三、样本选择与研究设计

(一)样本选择与数据来源

考虑到本文研究目标是经理市场二元化背景下企业引入的外部董事对企业资本配置效率的影响,而民营企业聘请外部董事的市场化程度相对高于国有企业,因此选择2007-2013年间民营上市公司为研究样本。与郭剑花和杜兴强(2011)[28]等文献一致,本文将最终控制人为自然人或家族的企业定义为民营上市公司,排除了外资类、集体类、社会团体类和职工持股会控制类等非家族控制的企业。具体标准为:①在CSMAR中国民营上市公司数据库中“民营化标志”为“1”;②最终控制权能归结到自然人或家族;③该自然人或家族对上市公司具有实质控制权;④最终控制人直接或间接是上市公司第一大股东。另外还剔除金融保险行业的观察值以及相关数据缺失的观察值,最后得到2 174个观察值。主要原始数据来自于CSMAR数据库,地区经理市场发育程度数据来自樊纲等(2011)[26]。本文通过查看CSMAR数据库“高管兼任信息文件”,将年末在上市公司以外单位担任职务,且不在股东单位、关联股东单位及上市公司所属子公司任职的董事视为外部董事。

(二)回归模型和变量定义

利用模型(1)从资本配置效率方面考察外部董事对企业资本投资的影响,即检验假设H1。模型中变量定义见表1。为避免单一指标可能存在的偏差,本文同时用固定资产变动和资本资产变动衡量企业投资规模变动(IS)。为检验假设H2和H3,分别在模型(1)基础上加入经理市场发育(market)及其与外部董事比例、销售毛利率的交互项(market×outdir× sale)。参考魏锋和刘星(2004)[29]等文献,将如下可能影响企业投资效率的变量作为控制变量:①偿债能力指标资产负债率;②融资约束指标,包括公司规模、利息保障倍数、现金流量;③公司治理指标,包括高管报酬和两权分离程度;④样本所处年度以及行业,以控制行业及年度差异。

表1 变量定义表

资本配置效率模型:

假设H1认为外部董事能够改善企业资本投资,体现在资本配置效率方面,外部董事应能够优化企业资源配置。在资本配置效率模型(1)中,本文借鉴Wurgler(2000)[30]的做法,构造反映投资规模变动与销售毛利率之间关系的投资反应系数δ1。δ1符号为正,说明销售毛利率较高的企业其投资规模增加较快。δ1值越大,说明投资增减变化对销售毛利率的反应越灵敏,企业资本配置效率越高。外部董事对企业资本配置效率的影响体现为外部董事比例与销售毛利率交互项(outdir×sale)的系数δ2,根据假设H1,预计δ2显著为正。根据假设H2和H3,预计经理市场发育(market)的系数为正,经理市场、外部董事比例与销售毛利率交互项(market×outdir×sale)的系数为负。

四、实证研究结果

(一)描述性统计

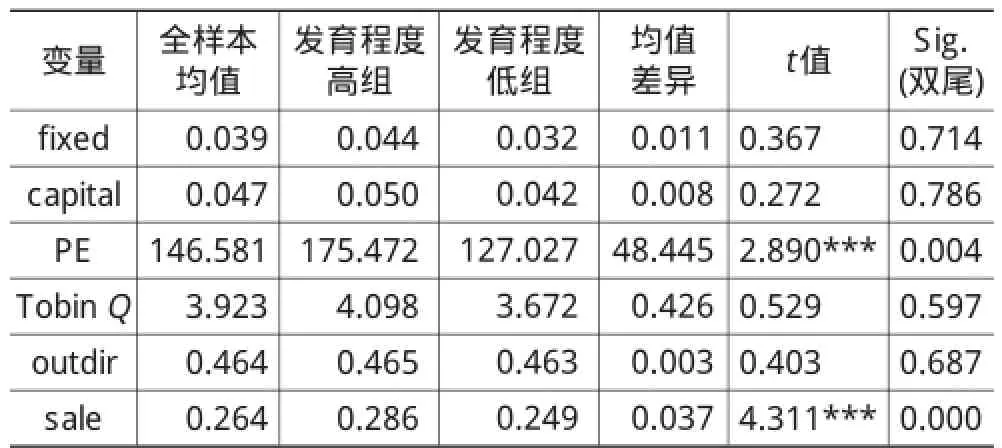

表2提供了主要变量均值的描述性统计结果。本文同时以经理市场发育指标的均值为标准,将样本分为发育程度高组和发育程度低组,对此两组样本主要变量的均值进行比较。表2显示经理市场发育程度高组样本公司的销售毛利率(sale)显著高于发育程度低组,资本规模变动(fixed、capital)也高于发育程度低组,与假设H2预计的方向基本一致但不显著。另外,发育程度高组样本公司的市盈率(PE)显著高于发育程度低组样本公司,也与假设H2一致,但托宾Q值(Tobin Q)并没呈现出显著差异。

表2 主要变量均值及差异

(二)相关性分析

表3列示了因变量与测试变量之间的Spearman相关系数。相关系数显示,市盈率(PE)与外部董事比例(outdir)显著正相关,说明外部董事比例较高的公司其投资机会较多,与H1相符,托宾Q值与外部董事比例的显著正相关关系也支持此结论。固定资产变动(fixed)、资本资产变动(capital)都与外部董事比例正相关,说明外部董事比例较高的公司固定资产、在建工程及工程物资增长速度较高,同样支持假设H1。销售毛利率与固定资产变动、资本资产变动显著正相关,说明销售毛利率较高的企业资本投资规模较高。经理市场发育(market)与市盈率、托宾Q值正相关关系显著,表明在经理市场发育较好地区的企业其投资机会较多,经理市场发育与固定资产变动、资本资产变动显著正相关,表明经理市场发育会促进企业资本投资,结果支持假设H2。经理市场发育与外部董事比例正相关关系不显著,意味着经理市场发育对企业聘用外部董事并无显著影响。相关性分析未控制其他影响因素,还需要对测试变量与因变量之间的关系进行回归分析。

表3 主要变量Spearman相关系数

(三)回归分析

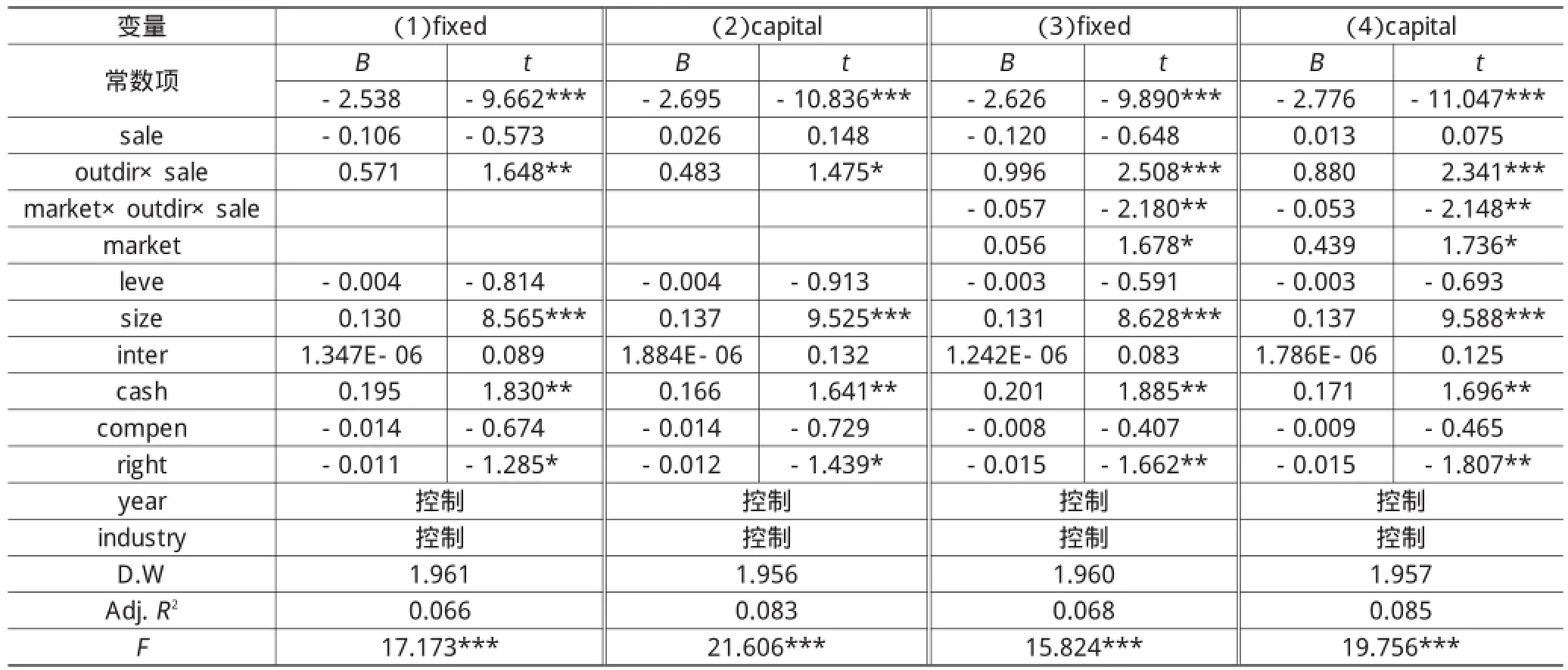

1.经理市场、外部董事与资本配置效率

利用资本配置效率模型(1)进行回归的结果见表4。表4中回归结果(1)与(3)显示,外部董事比例与销售毛利率交互项(outdir×sale)的系数显著为正,即外部董事比例越高,企业投资规模变动对销售毛利率的反应系数越大,资本配置效率越高,表明外部董事可以改善企业投资效率,此结果与假设H1一致。回归结果(3)显示,经理市场发育的回归系数显著为正,这意味着经理市场较发达地区的企业其投资增量较高,此结果支持假设H2。经理市场、外部董事比例与销售毛利率三者交互项(market×outdir× sale)的系数显著为负,说明处于经理市场发育欠佳地区的企业,外部董事对企业资本配置效率的影响较大,支持假设H3,可能的原因是经理市场发育欠佳地区的企业,内部管理资源较稀少,因此其资本配置效率的提升对外部董事管理决策才能的依赖程度相对较高。

表4 经理市场、外部董事与资本配置效率回归结果

2.经理市场、外部董事与投资机会

前文结果表明,外部董事能够提升企业资本配置效率。考虑到董事会的主要职能是管理决策,外部董事的主要作用之一在于为公司提供投资机会。为此,本文进一步利用投资机会模型(2)对外部董事能否拓展企业投资机会进行检验。同时用市盈率和托宾Q值衡量企业投资机会(IO)。外部董事提升企业资本配置效率,体现在投资机会方面,预计外部董事帮助企业能拓展投资机会,因此模型(2)中α1应为正。本文还在模型(2)的基础上加入经理市场发育(market)及其与外部董事比例的交互项(market×out⁃dir),根据假设H2和H3,预计经理市场发育的系数显著为正,而交互项(market×outdir)的系数则显著为负。回归结果见表5。

投资机会模型:

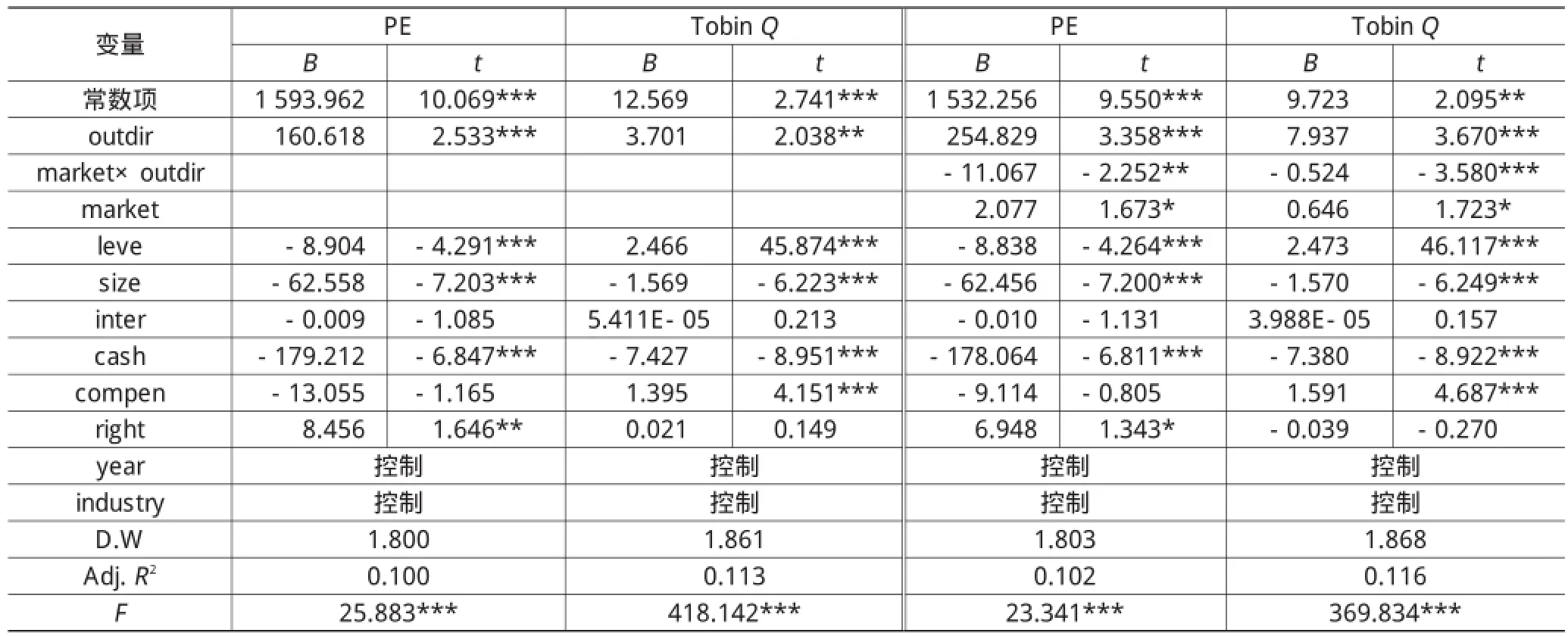

表5中前两个回归为直接利用投资机会模型(2)的回归结果,后两个回归中加入了经理市场发育及其与外部董事比例的交互项,以考察经理市场发育与企业投资机会的关系及其对外部董事比例与投资机会关系的影响。四个回归显示,外部董事比例与市盈率、托宾Q值皆显著正相关,说明外部董事比例较高的企业拥有较多的投资机会,意味着外部董事能帮助企业拓展投资机会,结果支持假设H1。在后两个回归中,经理市场发育的系数显著为正,说明经理市场发育越好,企业投资机会越多,结果支持假设H2。经理市场发育与外部董事比例交互项的回归系数皆显著为负,说明在经理市场欠发达的地区,外部董事改善企业投资的效果更显著,结果与假设H3相符,表明在管理才能供给欠丰富的地区,企业投资机会对外部管理才能的依赖程度较高,也间接证明了外部董事对于拓展企业投资机会的重要作用。

表5 经理市场、外部董事与投资机会的回归结果

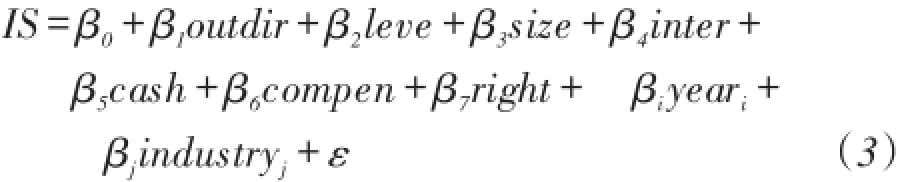

3.经理市场、外部董事与投资规模

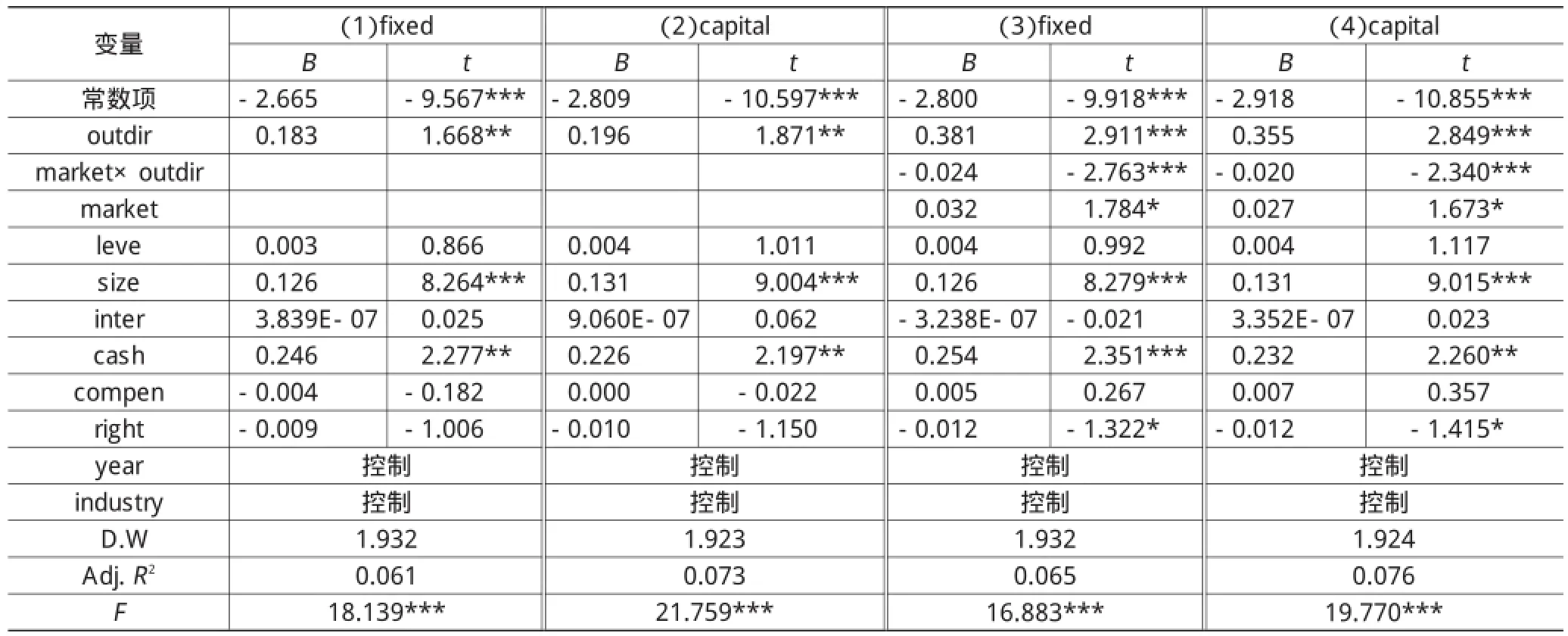

民营企业可能因外部融资约束等原因,导致即使存在较多投资机会也难以把握投资机会。前文研究表明,外部董事能拓展企业投资机会,那么外部董事能否帮助企业把握投资机会?在发育程度不同的经理市场中,外部董事抓住投资机会的能力是否有差异?本文利用投资规模模型(3)进行检验,预计外部董事应能够推动企业扩大投资规模,即 β1为正。本文还在模型(3)基础上加入经理市场发育(market)及其与外部董事比例的交互项(market×outdir),以检验经理市场发育对外部董事比例与投资规模关系的影响。根据假设H2和H3,预计经理市场发育的系数显著为正,交互项(market×outdir)的系数则显著为负。回归结果见表6。

表6 经理人市场、外部董事与投资规模回归结果

投资规模模型:

在以固定资产变动(fixed)为因变量的回归结果(1)与(3)中,外部董事比例与固定资产变动显著正相关,即外部董事可推动企业扩大固定资产投资规模。结合表5的结果,可以认为,外部董事既能拓展企业投资机会,又能帮助企业扩大投资以抓住有价值的投资机会,这是外部董事帮助企业优化资本配置效率的源泉,结果与假设H1一致。回归结果(3)显示,经理市场发育的系数显著为正,表明在经理市场较发达的地区,企业投资增量较高,与假设H2一致。经理市场发育和外部董事的交互项(market×outdir)与固定资产变动显著负相关,表明在经理市场欠发达地区的企业,外部董事扩大企业投资规模的程度较高,改善企业资本投资的效果更显著,此结果与假设H3一致。

(四)稳健性检验

本文进行了如下稳健性检验:①考虑到企业投资增加并不一定增加固定资产原值,也可能表现为在建工程及工程物资的增加。为此再以资本资产变动(capital)代替固定资产变动作为投资规模变动的代理变量进行回归,结果分别列示于表4和表6中的回归结果(2)和(4);②利用樊纲等(2011)[26]提供的各省(直辖市,自治区)年度劳动力流动数据的均值为标准,将劳动力流动数据大于(小于)均值的样本作为经理人市场发育程度高(低)组样本,以分组样本进行回归;③以樊纲等(2011)[26]提供的要素市场发育指标代替劳动力流动作为经理人市场发育代理指标进行回归。上述稳健性检验结果并不改变本文结论。

五、结论与讨论

本文研究结果的政策含义是:第一,对于内部管理资源较匮乏的企业,可通过从外部经理市场聘请经验丰富的成功管理者为公司董事,凭借外部董事的管理决策才能来改善公司的投资效率。不过,民营上市公司在聘用外部董事时,需要特别关注外部董事是否具有丰富的企业管理经验,毕竟不同类型的外部董事提升企业经营业绩的作用可能存在较大的差异,诸如从高校等渠道聘用的外部董事由于没有实际的企业经营管理经验,可能并不能帮助企业提高公司管理决策、战略规划以及管理执行效率。因此民营上市公司应该更多地从实业界引入具有丰富企业管理经验的外部董事。第二,企业聘用外部董事时,要特别关注外部董事过去的经营业绩。管理者才能对企业经营业绩至关重要,但管理者才能的信息极度不对称,因此企业在聘用外部董事时,需要关注外部董事过去的经营业绩,据此评估外部董事的管理才能,以尽量提高聘用到高管理才能外部董事的概率。第三,国家应该着力破除劳动力特别是管理才能流动的制度障碍,推进劳动力流动的市场化改革。发育良好的经理市场一个主要功能是,通过市场化的高管选聘机制,将合适的管理者才能配置到公司管理层[31]。推进劳动力流动的市场化改革,破除人力资源流动障碍,既有利于为企业聘用外部高管创造条件,也可以为公司内部治理改革提供良好的外部治理环境。国家可以着力破除户籍管理的地区性限制、推动全国范围内医疗保险、养老保险转移的政策统一,从而破除劳动力流动的政策障碍。未来研究方面:第一,由于高管对未来劳动力市场中工作机会的关注将影响公司投资、盈余操纵、风险承担、资本结构、公司控制及管理战略等诸多方面[9],考虑到董事在公司重大事项中的战略决策地位,未来研究还可关注不同类型董事对企业战略、资本结构等方面的影响与差异;第二,我国不同经济发展区域、不同性质企业面对的经理市场存在较大差异[32],可能会导致高管聘用与激励机制特征等方面存在差异。因此,一方面可关注不同地区经理市场发育程度差异在公司内部治理机制塑造中所起的作用;另一方面还可在详细考察国有企业与民营企业高管聘用机制、高管替换机制等差异的基础上,进一步分析国有企业与民营企业经理市场的差异对高管激励机制、业绩评价机制等公司内部治理机制运行效率的影响。这方面的研究有利于挖掘出导致国有企业与民营企业经营效率差异的管理才能配置原因,从而可为国有企业未来改革方向提供可资参考的政策建议。

参考文献:

[1]Fahlenbrach R,Low A,Stulz R M.Why do Firms Appoint CEOs as Outside Directors?[J].Journal of Financial Eco⁃nomics,2010,97(1):12-32.

[2]Hermalin B E.Trends in Corporate Governance[J].Journal of Finance,2005,60(5):2351-2384.

[3]Borokhovich K A,Parrino R,Trapani T.Outside Directors and CEO Selection[J].Journal of Financial and Quantita⁃tive Analysis,1996,31(3):337-355.

[4]Huang H H,Hsu P C,Khan H A,et al.Does the Appoint⁃ment of an Outside Director Increase Firm Value?Evi⁃dence from Taiwan[J].Emerging Markets Finance&Trade,2008,44(3):66-80.

[5]Choi J J,Park S W,Yoo S S.The Value of Outside Direc⁃tors:Evidence from Corporate Governance Reform in Korea [J].Journal of Financial and Quantitative Analysis,2007,42 (4):941-962.

[6]Murphy K J,Zábojník J.Managerial Capital and the Market for CEOs[EB/OL].(2007-05-08)[2015-05-20].http:// www.ssrn.com.

[7]Geletkanycz M A.CEO Outside Directorships and Firm Per⁃formance:A Reconciliation of Agency and Embeddedness Views[J].Academy of Management Journal,2011,54(2):335-352.

[8]袁春生.外部董事的代理成本与审计需求——来自民营上市公司的经理研究[J].北京社会科学,2014(9):85-94.

[9]Fee C E,Hadlock C J.Raids,Rewards,and Reputations in the Market for Managerial Talent[J].Review of Financial Studies,2003,16(4):1315-1357.

[10]Fama E.Agency Problems and the Theory of the Firm[J]. Journal of Political Economy,1980,88(2):288-307.

[11]Fama E,Jensen M C.Separation of Ownership and Control[J]. Journal of Law and Economics,1983,26(2):301-325.

[12]Jensen M C,Meckling W H.Theory of the Firm:Manageri⁃al Behavior,Agency Costs and Ownership Structure[J]. Journal of Financial Economics,1976,3(4):305-360.

[13]Brickley J A,Linck J S,Coles J L.What Happens to CEOs after They Retire?New Evidence on Career Concerns,Ho⁃rizon Problems,and CEO Incentives[J].Journal of Finan⁃cial Economics,1999,52(3):341-377.

[14]Yermack D.Remuneration,Retention,and Reputation In⁃centives for Outside Directors[J].Journal of Finance,2004,59(5):2281-2308.

[15]Kaplan S N,Reishus D.Outside Directorships and Corpo⁃rate Performance[J].Journal of Financial Economics,1990,27(2):389-410.

[16]Harford J.Takeover Bids and Target Directors’Incentives:the Impact of a Bid on Directors’Wealth and Board Seats [J].Journal of Financial Economics,2003,69(1):51-83.

[17]何轩,陈文婷,檀宏斌.家族企业准接班人的创业精神传承:以高校在读家族企业后代为样本的探索性实证研究[J].管理评论,2011(9):58-67.

[18]陈德球,魏刚,肖泽忠.法律制度效率、金融深化与家族控制权偏好[J].经济研究,2013(10):55-68.

[19]方军雄.市场化进程与资本配置效率的改善[J].经济研究,2006(5):50-61.

[20]张建琦,汪凡.民营企业职业经理人流失原因的实证研究——对广东民营企业职业经理人离职倾向的检验分析[J].管理世界,2003(9):129-135.

[21]储小平.职业经理与家族企业的成长[J].管理世界,2002 (4):100-108.

[22]Napoli F.Family Firms and Their Search for Outside Di⁃rectors to Support Growth:Empirical Evidence from Italian Publicly Listed Companies[J].Journal of General Manage⁃ment,2012,37(4):1-27.

[23]许静静,吕长江.家族企业高管性质与盈余质量——来自中国上市公司的证据[J].管理世界,2011(1):112-120.

[24]Miller D,Shamsie J.Learning Across the Life Cycle:Exper⁃imentation and Performance Among the Hollywood Studio Heads[J].Strategic Management Journal,2001,22(8):725-745.

[25]王飞,郭颂宏,江崎光男.中国区域经济发展与劳动力流动——使用区域连接CGE模型的数量分析[J].经济学(季刊),2006(4):1068-1090.

[26]樊纲,王小鲁,朱恒鹏.中国市场化指数——各地区市场化相对进程2011年报告[M].北京:经济科学出版社,2011.

[27]Baranchuk N,MacDonald G,Yang J.The Economics of Su⁃per Managers[J].The Review of Financial Studies,2011,24(10):3321-3368.

[28]郭剑花,杜兴强.政治联系、预算软约束与政府补助的配置效率——基于中国民营上市公司的经验研究[J].金融研究,2011(2):114-128.

[29]魏锋,刘星.融资约束、不确定性对公司投资行为的影响[J].经济科学,2004(2):35-43.

[30]Wurgler J.Financial Markets and the Allocation of Capital[J]. Journal of Financial Economics,2000,58(1/2):187-214.

[31]袁春生,汪青.经理人市场治理实证研究述评与启示[J].金融教育研究,2015(4):48-58.

[32]袁春生,吴丽丽.经理人治理理论与模型:述评与展望[J].金融教育研究,2014(3):51-56.

[责任编辑:余志虎]

中图分类号:F276.5;F271.5

文献标志码:A

文章编号:1007-5097(2016)03-0042-08

收稿日期:2015-06-06

基金项目:国家自然科学基金项目(71262025);国家社会科学基金项目(12BJY015)

作者简介:袁春生(1973-),男,江西吉水人,教授,管理学博士,研究方向:公司治理;袁修霞(1993-),女,江西武宁人,硕士研究生,研究方向:公司财务管理;王勇(1970-),男,湖南长沙人,讲师,管理学硕士,研究方向:公司财务。

Manager Market,Outside Directors and Corporate Capital Investment —Evidence from the Private Listed Companies

YUAN Chun-sheng,YUAN Xiu-xia,WANG Yong

(College of Finance,Jiangxi Normal University,Nanchang 330022,China)

Abstract:Taking the private listed companies in China from 2007 to 2013 as the samples,this paper investigates the impact of outside directors on corporate capital allocation efficiency.The study shows that:With the increase of the proportion of out⁃side directors,the greater the corporate investment response coefficient,the higher the capital allocation efficiency;The role of outside directors to improve corporate capital allocation efficiency is because outside directors can develop corporate investment opportunities and expand investment scale.A further study finds that corporate investment opportunities and investment scale increase significantly in better developed manager market,whereas the role played by outside directors in developing corporate investment opportunities and investment scale as well as improving corporate capital allocation efficiency is better in less developed manager market.These results indicate that outside directors can improve corporate investment efficiency,and the development of manager market can reduce corporate dependence on outside management ability.

Keywords:investment opportunity;capital allocation efficiency;outside director;manager market