人民币的6.80共识

2016-07-22邢海洋

邢海洋

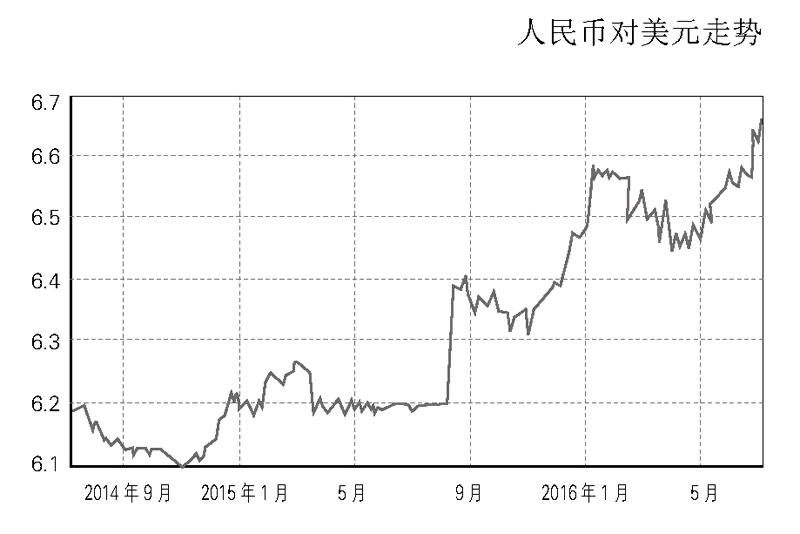

二季度,人民币对美元贬值3%,比“8.11”汇改当季还要多,同时创下史上最差纪录。季末英国退欧公投更把全球货币粗暴地划归两类:避险和风险货币,人民币“不幸”被划入后者。不过人民币走贬的深层次理由却不在此,有一种观点是,英国脱欧为中国提供了以比正常情况更快的速度贬值自己货币的机会。相当于稳定汇率,央行亟须的是为中国制造提升竞争力,并用尽可能快的贬值速度抑制资金外流。那么,人民币真的如众多机构所预言的,会跌到6.80么?

人行曾多次公开澄清“人民币汇率不存在持续贬值基础”。最近一次,6月30日路透社援引知情人消息称,中国央行愿意让人民币兑美元汇率在2016年跌至6.8以支撑经济,当天央行就予以驳斥,称少数媒体误导舆论,助长投机力量做空人民币,人民币因此勉强守住6.70防线。路透的调查显示,此前的两周在岸人民币对美元空头头寸增加了一倍多,升至5个月以来最高水平。早在英国脱欧公投前,鉴于中国经济的疲弱走势,投机者开始下注央行将容忍人民币走低;公投后,尽管英镑拖累了风险货币,人民币走势仍明显弱于韩元、新台币等其他一些区域性货币。相比于周边市场,人民币的缓跌似乎又到了一个节骨眼上,那就是央行的不干预。

按照官方表述,人民币汇率的形成机制并不复杂。“参考收盘价”原则是“8.11”汇改的一个核心改革,即人民币兑美元汇率中间价报价机制参考上日银行间外汇市场收盘汇率;“参考一篮子货币”原则是人民币加入IMF特别提款权后,2015年12月11日开始,中国外汇交易中心发布“CFETS人民币汇率指数”,人民币汇率形成机制开始转向参考一篮子货币、保持一篮子汇率基本稳定。追随海外市场震荡,本轮人民币贬值的一大特点是央行多次大幅度调低人民币中间价。这当然是按事前制定好的规矩行事,此前当央行试图影响人民币走势时,通常的做法是收盘时刻大笔抛售美元,5月之后,市场人士几乎看不到央行入市的迹象。而6月份,外汇储备意外增加134亿美元,为今年以来的最大月度增加额,更佐证了不干预的推测。

“不干预”是汇率自由化的必由之路,也体现了中国政府对IMF的郑重承诺。但有心人发现“8.11”和“12.11”两个汇率之“锚”,似乎并未因先后关系而立新废旧,而是两项并存,给予央行灵活的政策引导空间。如2016年2月初到4月底,美元回调,这段时间人民币以美元为锚,人民币兑美元汇率基本维持稳定,结果是人民币对一篮子货币的有效汇率出现了较大幅度的下调。可到了5月份,美元转强,此时,人民币则转以一篮子货币为锚,对美元持续贬值。当然,中间价只是一种指导价,不具有强制性,而最终的汇率由市场决定,央行所做的也可以解释为是追随市场的行为。

早在“12.11”货币篮子形成时,摩根士丹利、法兴银行和野村证券等众多海外机构几乎众口一词,解读为央行将允许人民币进一步贬值,并一致预期人民币兑美元汇率2016年贬至6.80。高盛最为保守,也预计至6.60。尽管贸易有盈余,但海内资本投资机会越来越少,资金稳定外流,中国事实上已经成为资本输出国。与之相应,新的汇率形成机制只能够在资本与货物的双向流动中形成。人民币回到6.80,一个更接近其公允价值的地方,似乎是当下市场各方力量的共识。尤其是6.80意味着今年人民币对美元贬值4.5%,与去年贬值幅度相当,恐怕这也是央行的一个底线,否则,过多的跌势或引发恐慌,招致资本不计成本地外流。