我国上市公司跨国并购财务绩效的影响因素研究

2016-07-22孟凡臣刘博文

孟凡臣, 刘博文, 廖 超

(北京理工大学 管理与经济学院, 北京 100081)

我国上市公司跨国并购财务绩效的影响因素研究

孟凡臣, 刘博文, 廖超

(北京理工大学 管理与经济学院, 北京 100081)

关键词:跨国并购;上市公司;财务绩效;国际化战略;核心竞争力;企业文化;国际市场;组织学习

摘要:近年来,我国多家制造业企业通过跨国并购实施国际化战略,期望通过获取外部知识和技术资源来提升企业的核心竞争力。因此,评估跨国并购的绩效,特别是财务绩效自然成为研究的热点。以2001~2014年国内发生跨国并购的32家制造业上市公司为分析对象,对影响这些上市公司财务绩效的主要因素进行多元回归分析,发现:并购方资产规模与总资产周转率、流动比率呈正相关,文化差异与流动比率、净资产收益率呈负相关,获得被并购企业的权益比率对总资产周转率、流动比率、净资产收益率的影响不显著。

一、引言

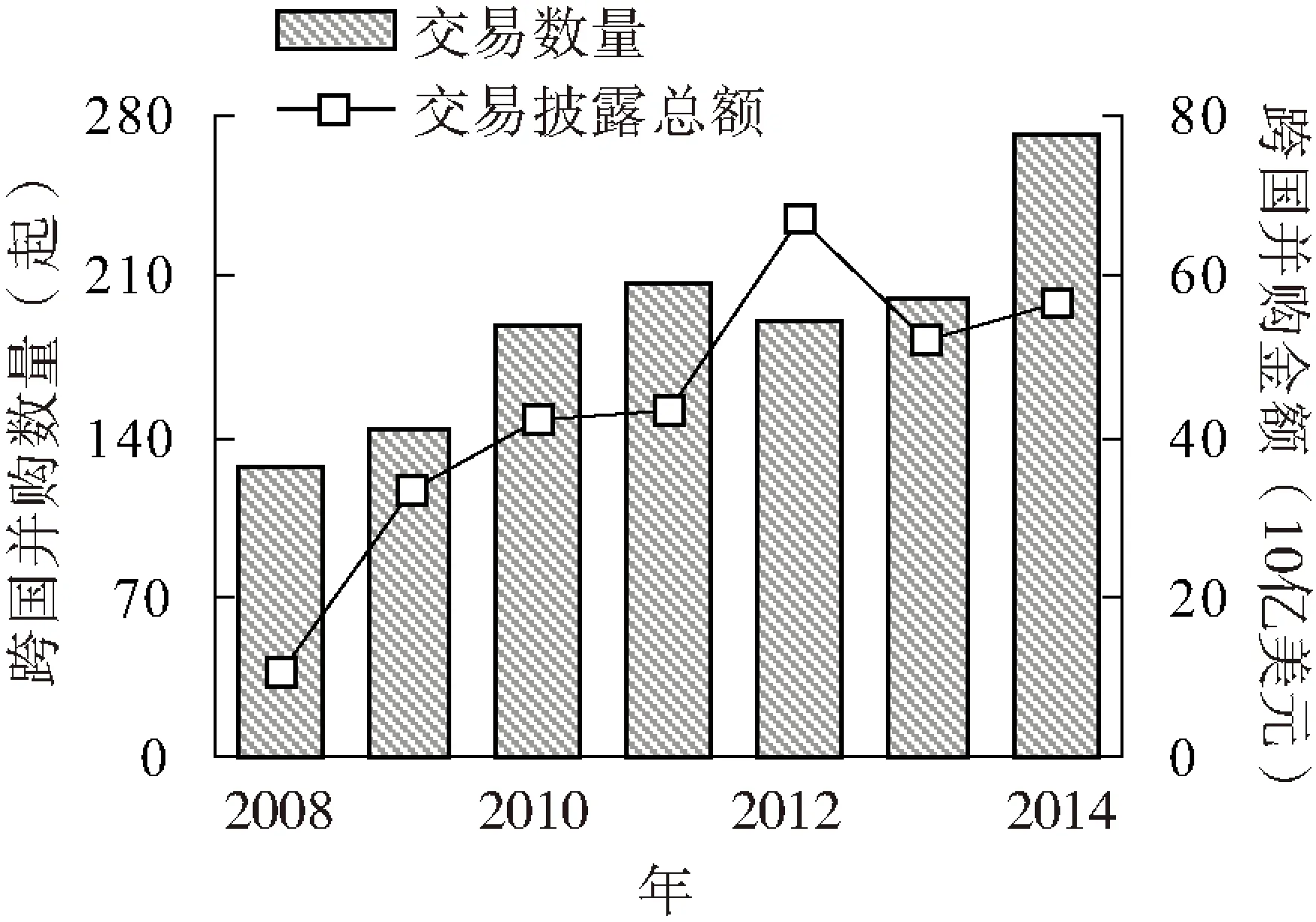

随着我国外向型经济的不断发展,企业面临的市场竞争愈来愈激烈,在国家政策的引导下,实施国际化战略、学习新的知识技术逐渐成为我国很多企业提高核心竞争力的重要途径。由于投资周期短、见效快等特点,跨国并购在企业国际化发展中备受关注。从我国近几年跨国并购的发展趋势来看,并购的规模及数量〔1〕整体呈上升趋势(见图1)。图1显示,从交易金额来看,近年来中国企业跨国并购的交易金额增长迅速,2012年达到了669亿美元;从并购数量来看,2014年并购数量激增,达到272起,环比增长达到36%。

图1 2008~2014年中国企业跨国并购情况

作为国民经济的支柱产业,制造业是我国经济增长的重要力量,也是我国企业跨国并购领域中的主力军之一〔2〕。作为跨国并购的主力军,制造业进行跨国并购的目的多是获取新的技术和知识等资源以提升企业的核心竞争力。但是由于国家之间存在差异,导致整合存在很大的不确定性,国际并购的成功率较低,从创造经济价值的角度衡量,并购难以为股东带来效益;特别是由于知识的隐含性和路径依赖等特征的影响,以获取知识资源为导向的国际并购更加困难〔3〕。如何客观评价影响跨国并购绩效的因素,对于促进我国技术导向型企业成功实施跨国并购、完成国际化战略具有重要的现实意义。本文选取2001~2014年我国发生跨国并购的制造业上市公司为研究对象,将并购方企业规模、文化差异及获取被并购方的权益比率三个变量作为自变量,将企业财务指标中的总资产周转率(TAT)、流动比率(CR)及净资产收益率(ROE)作为因变量,分析他们之间的相关性,从而探索企业跨国并购财务绩效的影响因素。

二、相关文献回顾

并购的绩效一直是战略研究领域关注的核心问题,而并购后企业的绩效表现是多方面的,包括财务绩效和创新绩效以及战略目标的达成等,但多数学者认为,财务绩效是衡量企业并购绩效的基本指标〔4〕。

国内外学者对跨国并购绩效的研究结果存在着较大的差异。张孔宇通过对2000~2004年的22家上市公司的研究,发现:除了第一年主营业务利润率增长不显著外,上市公司在并购后3年内总资产收益率和超额主营业务利润率都显著增加〔5〕。王谦对2000~2005年期间发生并购的30多家企业进行研究,发现反映企业盈利性和成长性的指标值在并购后第二年有所上升〔6〕。李善民、朱滔等以沪深股市40家上市公司为样本,指出公司并购后1~3年内,大部分并购公司股东遭受了明显的财富损失,并购并没有给收购方创造财富,并购公司当年绩效虽有所改善,但是后面会降低〔7〕。王海对联想并购IBM PC业务案例进行研究发现,联想明显处于劣势,从盈利能力、偿债能力、资金结构等方面的财务指标分析,其并购后的业绩不如意〔8〕。褚音选取了2000~2004年发生跨国并购的上市公司进行研究,发现上市公司的财务绩效并没有因海外并购而提高,盈利能力反而大幅下降,只是偿债能力增大,经营能力有所上升〔9〕。国外学者Dickerson通过对英国企业跨国并购的研究发现:和并购前对比,并购企业的利润率几乎没有提高,反而有下降的趋势〔10〕。Ravenscraft & Scherer对美国471家公司的跨国并购进行研究,发现并购后财务绩效表现欠佳〔11〕。

总之,对于跨国并购后财务绩效的表现,学者们各执一词,多数学者认为并购后企业财务绩效的表现下降。究竟是何原因导致跨国并购的财务绩效下降,或是何原因导致跨国并购的财务绩效上升?在此探索跨国并购绩效的影响因素就显得尤为重要。

在跨国并购绩效的影响因素方面,国内外大多数学者的研究视角集中在组织因素、行业状况、体制状况、并购过程的操作方法和整合方法等方面的因素对于跨国并购绩效的影响,特别是在交易、组织、环境等三个层面。

从交易层面看,Lakonishok等通过研究发生在1976~1989年美国银行业并购案例后发现,获得被并购方的权益越大,并购的成功率以及并购后得到的绩效会更加明显〔12〕。Tim & Vijh的研究分析了美国企业1970~1989年间发生的947件并购事件,认为企业在并购中用现金支付比股票支付能够取得更好的财务表现〔13〕。

从组织层面看,冯根福、吴林江通过对1995~1998年间我国上市公司201家企业跨国并购的绩效的研究,发现并购双方的行业相关性对企业财务绩效产生正向影响〔14〕。Vermeulen & Barkema从组织学习、知识转移的观点出发,研究了荷兰1966~1994年发生的1349起并购案例,认为并购经验会对并购绩效产生正向的影响〔15〕。Yiu & Makino通过研究发现,并购方企业规模与企业跨国并购绩效的存在正向影响的关系〔16〕。

从环境层面看,国内外学者所提出的影响因素包括经济法律状况、汇率、文化差异等。Harris & Ravenscraft用实证的方法验证了国际并购的收益与汇率存在相关关系〔17〕。朱勤等通过对2000~2008年沪深上市公司的38起并购样本的研究,发现东道国环境,包括制度环境及文化环境等因素对我国跨国并购绩效的影响比较显著〔18〕。李明、徐强和徐化兵等选取2006~2007年间A股上市的企业发生并购的企业作为样本,发现并购方的文化强度相对被并购企业越强,则并购绩效越好〔19〕。

从上述研究成果来看,影响企业跨国并购绩效的因素是多方面的,这些研究对于探索企业跨国并购绩效的影响因素做出了积极的贡献,同时也为进一步研究提供了良好的理论基础。从我国跨国并购的现状来看,西方国家的技术型企业选择被中国企业并购,多数是为了缓解财务压力或寻找合作共赢〔8〕。从跨国并购的特征来看,文化差异是客观存在的,而文化差异往往导致并购整合的失败,从而影响财务绩效的表现〔20〕。从并购后的整合来看,获取目标企业的权益越大,企业在整合中的话语权就会越多,从而对并购后的运营产生影响。因此,本文选取并购方资产规模、文化差异及获取目标企业的权益三个指标作为影响并购财务绩效的三个因素。

对于并购的财务绩效而言,有些学者使用事件研究法,通过衡量并购后股票价格的变化情况来评价跨国并购的绩效。但考虑到目前中国股票市场成熟度较低,股票中非流通股的价值和流通股的价值不完全相同,股票价格的变化不能完全反映企业的经营情况等客观情况的存在,本文认为将股票价格作为衡量企业绩效的指标具有一定的局限性。另一方面,由于并购后的整合,企业的并购表现往往会相隔较长一段时间才体现在财务绩效上,因此本文采用了并购发生后两年的总资产周转率(TAT)、流动比率(CR)及净资产收益率(ROE)三个会计指标变化来反映企业的财务绩效。

三、理论假设

(一)并购方企业资产规模对跨国并购财务绩效的影响

从企业国际化发展的历程来看,并购导向、国家政策、研发基础等都是影响企业国际化发展的重要因素。而技术导向型企业的跨国并购一般交易规模较大,因此要求企业具有一定的资产规模,因为资产规模反映了企业的融资和抵御财务风险的能力。本文以并购发生当年企业的总资产表示并购企业的资产规模(ASSET),并购方规模越大,越有可能在完成跨国并购之后从中获得更好的财务绩效,因此我们认为:

H1a:并购方资产与并购后两年并购方总资产周转率正相关;

H1b:并购方资产与并购后两年并购方流动比率正相关;

H1c:并购方资产与并购后两年并购方企业净资产收益率正相关。

(二)文化差异对跨国并购财务绩效的影响

并购双方企业所处的文化环境的差异是跨国并购的重要特征之一。企业在并购后如何进行目标企业的整合,特别是文化整合,是关系到能否消化吸收目标企业的技术知识、实现企业的持续创新,从而为企业创造经济效益的重要因素〔21〕。Parkhe在研究中发现,国别和文化的差异对于组织获取知识的能力会产生消极的影响〔22〕。Prahalad和Bettis认为,文化冲突与误解会阻碍信息的共享和学习〔23〕。因此,文化差异(DIFF)对于企业跨国并购的绩效具有重要的影响。

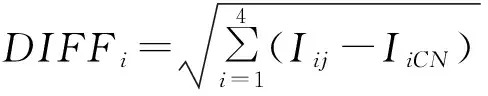

文化差异对于企业的影响自20世纪80年代以来一直受到学术界的关注。荷兰学者McSweeney通过对IBM公司世界各国的分支机构进行研究,发现文化差异与企业的管理绩效之间存在显著的相关关系,并在此研究的基础上开发了用于比较国别文化差异的文化维度理论〔24〕,其将不同国家的文化分为个人主义(IDV)、男性度和女性度(MAS)、权利距离(PDI)、不确定性避免(UAI)〔7〕等四个不同的维度,该理论在跨文化管理领域得到了广泛的应用。美国学者Morosini等为了更直接地分析文化差异对企业绩效的影响,在McSweeney研究的基础上开发了一套计算公式〔25〕:

将该公式运用到我国企业跨国并购研究中,DIFF表示j国与我国的文化差异,Iij表示j国在第i个维度上的得分,IiCN表示我国在第i个维度上的得分,而i(1~4)的取值则分别为IDV、MAS、PDI和UAI四个维度的值。通过该公式可以计算出国家文化差异,而企业文化受到国家文化的影响,所以并购方和被并购方之间文化的差异越大,并购后的文化冲突就会越严重,企业整合就需要更多的人力和物力,因此我们认为:

pa:并购双方所在国家文化差异与并购方两年后总资产周转率负相关;

pb:并购双方所在国家文化差异与并购两年后并购方流动比率负相关;

pc:并购双方所在国家文化差异与并购两年后并购方净资产收益率负相关。

(三)获得并购目标企业的权益对跨国并购财务绩效的影响

获得并购目标企业的权益是指获得被并购企业的资产额占其总资产的比例,即为权益比率(EQUITY),权益比率的大小反映并购企业对目标企业的控制能力强弱。如前所述,Lakonishok的研究发现,并购目标企业的权益对并购的成功以及并购后的绩效具有积极的作用〔12〕。获得的权益比率越高,对并购的成功及绩效影响就越明显,主要原因在于并购企业获得目标企业权益比率大,控制目标企业的资源多,有利于企业减少并购后的阻力,能够更好地加强对于并购及整合过程的控制,从而提升在并购后获得较好绩效的可能性。因此我们认为:

H3a:获得并购目标企业的权益对并购后两年并购方企业总资产周转率会产生正向影响;

H3b:获得并购目标企业的权益对并购后两年并购方企业的流动比率产生正向影响;

H3c:获得并购目标企业的权益对并购后两年并购方企业净资产收益率产生正向影响。

四、实证分析

(一)样本及数据来源

本文选取我国2001~2014年32家发生跨国并购的制造业企业为观察对象,分析这些企业在并购发生后两年财务指标的表现情况,并以此为样本进行了实证研究。并购企业的数据主要从清源数据中心的并购报告及企业公开年报中获得,财务数据则通过各上市企业公开的财务报表获得。在采集数据时遵循以下条件:(1)跨国并购交易已经发生;(2)并购方为中国企业,被并购方为非中国企业;(3)并购企业是在沪深上市的制造业企业;(4)如该企业在一年内发生两起及以上跨国并购案件,选取交易额最大的一次。

(二)实证模型

根据上文的分析,本文选取三个分别反映企业并购财务绩效(PER)的指标,分别是:反映企业运营情况的总资产周转率(TAT)、反映偿债能力的流动比率(CR)、反映盈利能力的净资产收益率(ROE)。另外选取了可能对企业并购财务绩效有影响的三个因素,分别是:组织层面的并购方企业规模(ASSET)、环境层面的国家文化差异(DIFF)、并购交易层面的获得被并购企业权益比率(EQUITY)。本文以这6个指标建立多元回归模型:

PER(TAT/CR/ROE)=ɑ+β1ASSET+β2DIFF+β3EQUITY+ε。

其中:ɑ为常数项;β1,β2,β3为相应自变量的待估系数;ε为随机干扰项。

(三)实证结果分析

1.描述性统计分析

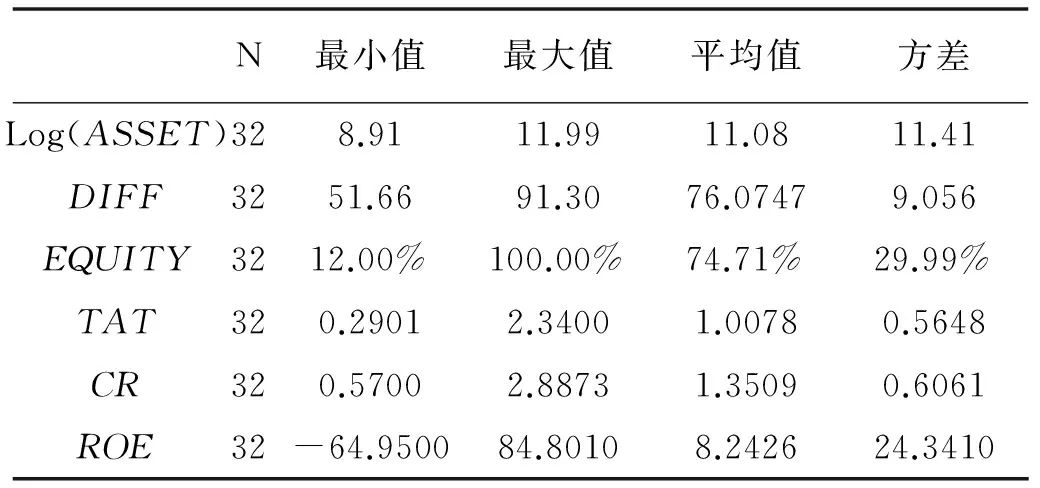

表1为数据的描述性统计分析结果。从表1可以看出,我国制造业上市公司跨国并购时,获得目标企业的权益平均为74.71%,表示我国制造业企业在跨国并购中整体上获得了目标企业的大部分资产;从并购方的资产总额来看,最大值与最小值相差很大,这表明本文选择的样本既包括大企业也包括小企业,样本的选择较为全面;从文化差异值来看,均值为76.07,表明企业在选择并购企业时文化的差异还是比较大的。从因变量的描述性统计来看,并购企业的第二年净资产收益率的标准差为24.34,说明不同并购企业并购后第二年净资产收益率有很大的差别,不同企业在并购后的绩效有不同的表现。

表1 变量的描述性统计分析

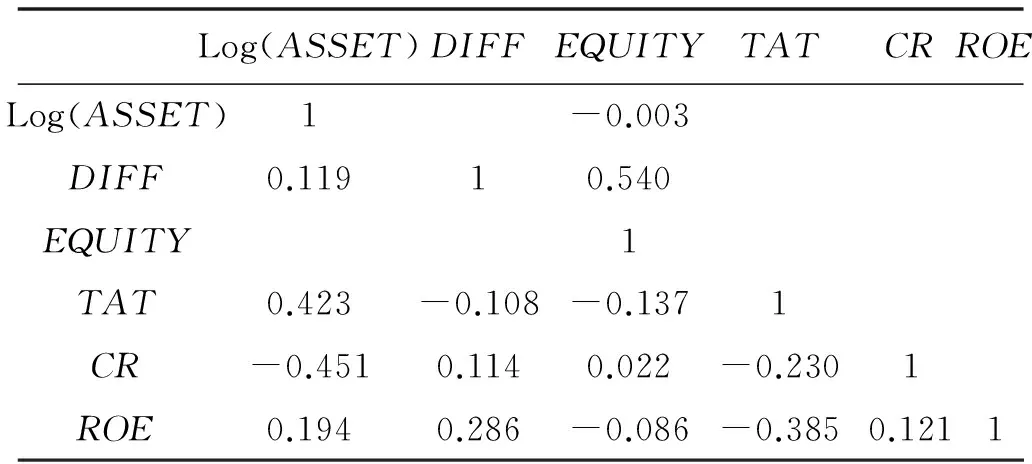

2.相关性分析

本文运用SPSS22.0对所有数据进行Pearson分析,结果见表2。从表2可以看出,样本企业的自变量EQUITY与自变量DIFF相关系数为0.54,因变量TAT与自变量log(ASSET)相关系数为0.423,因变量CR与自变量log(ASSET)相关系数为-0.451。其他各变量之间相关系数的绝对值在0.4以下,不存在多重共线性,因此可以做回归分析。

表2 样本数据的相关性分析结果

3.回归分析

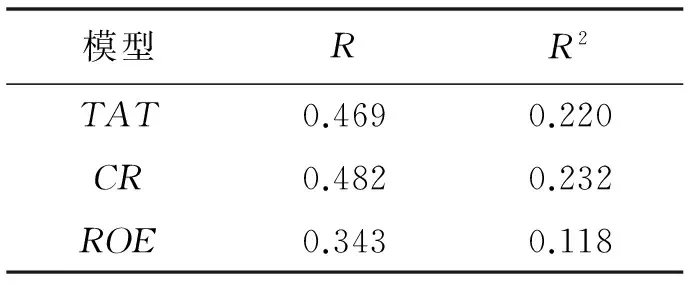

本文运用SPSS 22.0对样本数据进行回归分析,表3和表4为回归分析结果。表3显示,三个模型的R2均大于0.1,说明模型拟合度较好,各个自变量能够较好地解释其对应的因变量,可以认为该模型整体具有线性关系。

表3 模型整体情况

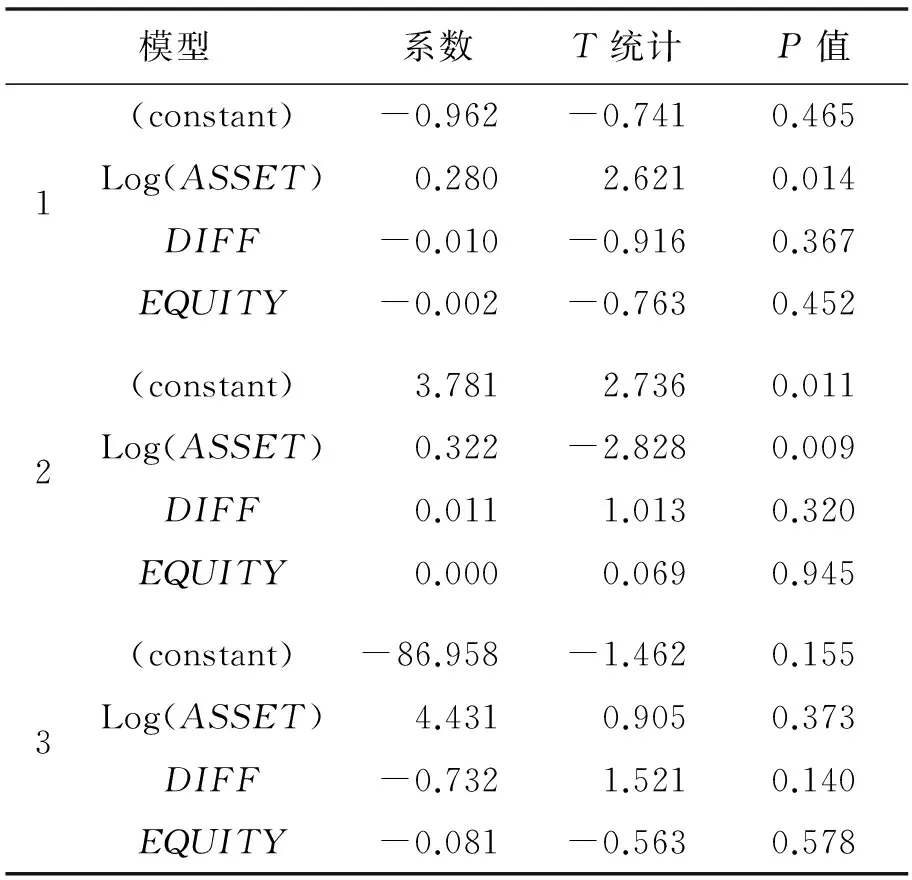

从表4可以看出,模型整体的线性关系较为显著,而给定t检验使用显著性水平α=0.15,模型1中并购方的资产规模通过t检验,模型2中通过检验的是并购方资产规模,模型3中则为文化差异。

表4 回归分析结果

4.实证结果分析

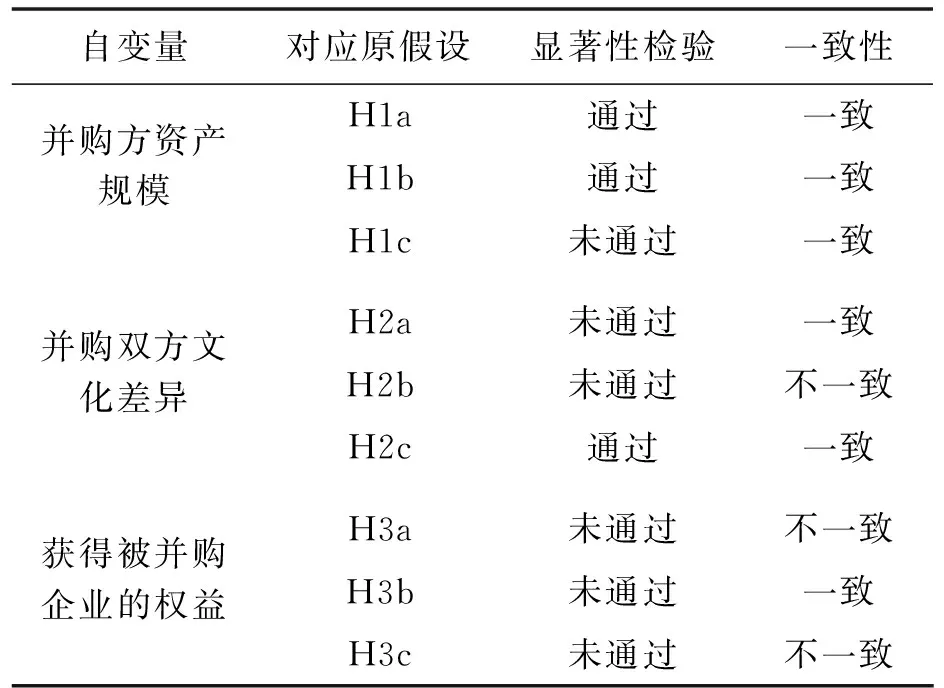

由表5可以看出,有三个假设通过了变量的显著性检验:并购方资产对并购两年后总资产周转率和并购两年后流动比率正相关,文化差异对流动比率和净资产收益率负相关;而其他的假设没有通过显著性检验。

表5 自变量与假设检验情况

(1)通过显著性检验的假设。

并购方资产规模(Asset):表4中模型1的回归系数为0.28,P<0.15,t=2.621,通过了显著性检验,与因变量总资产周转率正相关,与原假设H1b一致,原因在于在并购发生时企业的总资产规模大,拥有的资源多,在并购发生后能够更好地进行整合,因此并购后的运营效果也好。模型2中的回归系数为0.32,通过了显著性检验,与因变量流动比率正相关,与原假设pb一致,原因在于并购方规模大拥有资源多,并购效果好,并购后能够很好地整合,不需要进行过多的举债从而流动比率高,短期偿债能力好。

并购双方文化差异(Diff):表4中模型3的回归系数为-0.73,P<0.15,通过了显著性检验,与因变量流动比率负相关,与原假设pc一致,原因在于并购双方所在国家文化差异大,在并购整合过程中文化冲突严重,导致整合效果受到很大的影响,企业经营不好,需要举债度日甚至资不抵债,不能为企业股东创造价值。

(2)没有通过显著性检验的假设。

获得被并购企业的权益(Equity):在表4模型中获得被并购企业的权益都没有通过显著性检验,说明在本文的样本中数据验证该变量对企业的并购绩效没有影响,原因在于企业有一个董事会,所有的股东当然会为企业的发展考虑,不会做出对企业有害的决定,同时如果对并购后的企业拥有控制权,还有可能独断专行,反而抑制了企业的发展,会产生负相关的影响。

五、结论与建议

(一)研究结论

(1)并购方资产规模对并购后的财务绩效有显著的正相关关系。这说明并购过程中,并购方的资产规模能给并购的顺利进行起到保驾护航的作用。相反,如果企业没有达到一定的资产规模,在并购中抵御风险的能力就相对较弱,从而影响并购的绩效。

(2)并购双方的文化差异对并购后的财务绩效有显著的负相关关系。从回归结果可以看出,净资产收益率作为财务绩效的指标,与文化差异值呈现出显著的负相关关系。这说明,文化的差异往往会影响组织员工的沟通,从而影响知识的交流与共享,对企业跨国并购后的研发及经营产生不利的影响,进而影响企业财务绩效表现。

(3)获得目标企业的权益与财务绩效相关性不显著。从回归结果可以看出,获取目标企业的权益与财务绩效的假设不仅不显著,还有两个没有通过一致性检验,这说明在跨国并购过程中,企业双方不会因为并购方话语权的强弱而影响并购后的财务绩效表现。相反,获得目标企业的权益越小,反而可能会使得双方的心理上更容易接受对方,对于目标企业来说,更像是一种合作共赢,而非主仆或上下级关系。

(二)建议

从本文的实证研究发现,影响我国跨国并购的因素有很多而且是不断变化的,不同企业的情况会有很大的不同。某些因素是决定并购能否成功的关键,也是影响企业绩效的关键,因此我们要找到这些影响企业并购绩效的因素,对于那些与企业并购绩效有正向影响的因素应该充分发掘,而对于会导致并购失败的因素则应该尽量去规避。

(1)把握并购时机,避免盲目跟风。跨国并购是一个复杂且影响深远的战略行为,如果成功则能够给企业的利润带来新的增长点;而一旦失败,对企业的影响可谓同样深远。因此企业在国际化过程中应该考虑自身的情况,在选择进行跨国并购时要把握好并购时机,只有企业实力已经有了一定的积累之后,才能确保降低并购的风险。

(2)加强事前调研,制定完整方案。企业要想成功完成跨国并购,需要在并购前做好调研工作,对目标企业所处的政治、文化和经济环境等进行详细周密的调查,从而更清楚地了解被并购企业的情况,规避并购过程中潜在的风险。企业要充分准备,制定完善的并购方案方能完成并购。

(3)获取合理权益,选择合理方式。在跨国并购中要充分考虑并购方式问题,一味地企图获取被并购企业的所有权,反而有可能会因此导致并购的失败。一旦并购失败则带给企业的影响往往是难以接受的,而选择合理的方式,更能够给双方带来愉快的并购过程,实现并购后的协同效应。

参考文献:

〔1〕刘晏来,黄耀和. 2014年中国地区企业并购回顾与2015年前瞻〔R/OL〕.(2015-01-27)〔2016-01-14〕. http://www.pwccn.com/home/chi/ma_press_briefing_jan2015_chi.html.

〔2〕程昭.我国房地产行业并购潮探析——基于与美国企业并购历史的比较〔J〕.中国房地产,2012,(7):29-31.

〔3〕Nonaka I,Von Krogh G.Perspective-tacitKnowledgeandKnowledgeConversion:ControversyandAdvancementinOrganizationalKnowledgeCreationTheory〔J〕.Organization Science,2009,20(3):635-652.

〔4〕崔坤.多元化经营与企业绩效〔D〕.广州:暨南大学管理学院,2009:16.

〔5〕张孔宇.中国上市公司跨国并购的经营绩效和财富效应研究〔D〕.杭州:浙江工业大学经济管理学院,2005:60.

〔6〕王谦.中国企业跨国并购协同问题研究〔M〕.北京:经济科学出版社,2006:66.

〔7〕李善民,朱滔,陈玉罡,等.收购公司与目标公司配对组合绩效的实证分析〔J〕.经济研究,2004,(6):96-104.

〔8〕王海.中国企业海外并购经济后果研究——基于联想并购IBMPC业务的案例分析〔J〕.管理世界,2007,(2):94-106.

〔9〕褚音.中国企业海外并购的财务绩效研究——基于上市公司的实证分析〔D〕.上海:复旦大学管理学院, 2008:3.

〔10〕Dickerson A P.TheImpactofAcquisitionsonCompanyPerformance:EvidencefromaLargePanelofUKFirms〔J〕.Oxford Economic Papers,1997,49(3):344-361.

〔11〕Ravenscraft D J,Scherer F M.Mergers,Sell-offs,andEconomicEfficiency〔M〕.Washington, D.C.:Brookings Institution Press,2011:18.

〔12〕Lakonishok J,Vishny R.WindowDressingbyPensionFundManagers〔J〕.American Economic Review,1991,81(2):231.

〔13〕Tim L,Vijh A M.DoLong-TermShareholdersBenefitfromCorporateAcquisitions?〔J〕.Journal of Finance,1997,52(5):1765-1990.

〔14〕冯根福,吴林江.我国上市公司并购绩效的实证研究〔J〕.经济研究,2001,(1):54-61.

〔15〕Vermeulen F,Barkema H.LearningThroughAcquisitions〔J〕.Academy of Management Journal,2001,44(3):457-476.

〔16〕Yiu D,Makino S.TheChoiceBetweenJointVentureandWhollyOwnedSubsidiary:AnInstitutionalPerspective〔J〕.Organization Science,2002,13(6):667-683.

〔17〕Harris R S, Ravenscraft D.TheRoleofAcquisitionsinForeignDirectInvestment:EvidencefromtheU.S.StockMarket〔J〕.Journal of Finance,1991,46(3):825-44.

〔18〕朱勤,刘垚.我国上市公司跨国并购财务绩效的影响因素分析〔J〕.国际贸易问题,2013(8):151-160.

〔19〕李明,徐强,徐化兵.文化差异和行业相关度对并购绩效的影响〔J〕.价值工程,2010,29(11):52-54.

〔20〕朱虹.中国企业海外并购文化整合研究〔D〕.杭州:浙江大学经济学院,2013:16-25.

〔21〕张党珠.中国企业跨国并购文化整合模式研究〔D〕.天津:南开大学商学院,2014:78.

〔22〕Parkhe A.InterfirmDiversity,OrganizationalLearning,andLongevityinGlobalStrategicAlliances〔J〕.Journal of International Business Studies,1991,22(4):579-601.

〔23〕Prahalad C K,Bettis R A.TheDominantLogic:ANewLinkagebetweenDiversityandPerformance〔J〕.Strategic Management Journal,2000,7(7):485-501.

〔24〕Baban C F,Baban M,Radu I E.Hofstede’sModelofNationalCulturalDifferencesandTheirConsequences:ATriumphofFaith—AFailureofAnalysis〔J〕.Human Relations,2002,55(1):89-118.

〔25〕Morosini P,Shane S,Singh H.NationalCulturalDistanceandCross-BorderAcquisitionPerformance〔J〕.Journal of International Business Studies,1998,29(1):137-158.

(责任编辑:叶光雄)

Factors Impacting Financial Performance in Cross-border M & A of Listed Companies in China

MENG Fan-chen, LIU Bo-wen, LIAO Chao

(SchoolofManagementandEconomics,BeijingInstituteofTechnology,Beijing100081,China)

Key words:cross-border M & A; listed companies; financial performance; internationalization strategy; core competitiveness; enterprise culture; international market; organizational learning

Abstract:In recent years, many Chinese manufacturing enterprises implement the internationalization strategy through cross-border M & A and expect to acquire external knowledge and resources to improve the core competitiveness. Therefore, evaluation of the enterprises performance, especially financial performance become the focus of research. The authors selected 32 manufacturing enterprises from stock market listed companies, which performed cross-border M & A in 2004-2014, and did the multiple regression analysis about the effect factors of these enterprises financial performance. The results indicate that the asset size positively correlated with TAT and CR, the cultural differences negatively correlated with CR and ROE, and the equity ratio of target company has no significant effect on TAT, CR and ROE.

收稿日期:2016-04-21

基金项目:国家自然科学基金项目(71272060/G0204)

作者简介:孟凡臣(1963-),男,江苏徐州人。教授,博导,博士,主要从事跨国经营与战略、跨文化管理研究。E-mail:meng@bit.edu.cn。

中图分类号:F272.3; F406.7

文献标志码:A

文章编号:1009-4474(2016)04-0069-07