基于创业板IPO的风险投资退出回报的实证研究

2016-07-20景蔚琦

景蔚琦

摘要:本文采用我国创业板IPO风险投资项目的数据,对影响其退出回报的因素进行了实证分析,证实了风险投资规模在一定程度上对回报率有影响,投资周期与年回报率显著负相关,而平均市盈率、投资行业与年回报率显著正相关。最后结合实证结果和实际情况,为我国风险投资业的健康发展提出了一些建议和对策。

关键词:风险投资;IPO;绩效;创业板

风险投资并非为了长期拥有公司的控制权,而风险投资能否获得成功,主要取决于投资的退出能否顺利。我国风险投资业发展有20多年,在飞速发展的过程中,退出机制的不健全成了制约发展的瓶颈。因此,探讨风险投资的退出问题,对风险投资业的发展具有重要意义。

一、影响因素选择与研究假设

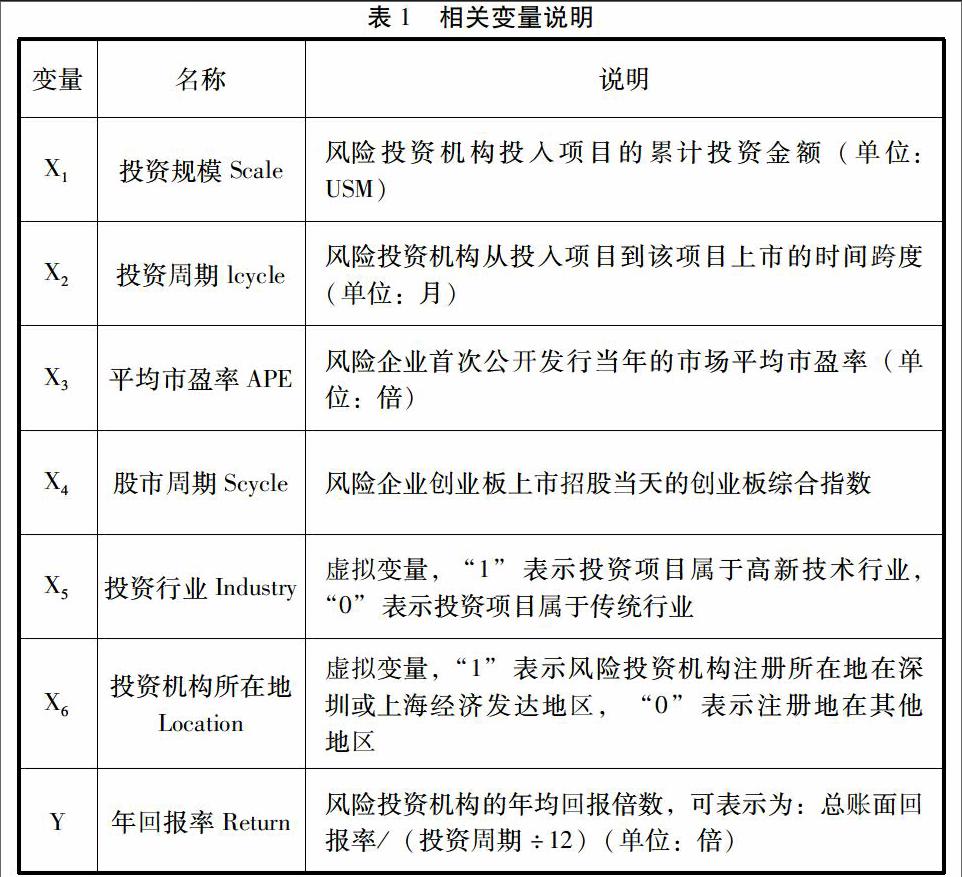

该研究以退出收益来衡量风险投资的退出绩效,采用的指标为年化的风险投资机构的账面回报率,即以年回报率作为被解释变量。采用投资规模、投资周期、平均市盈率、股市周期、投资行业、投资机构所在地作为解释变量。

所选的相关变量见下表1。

基于以上各因素分析,本文提出如下几个假设:第一,风险投资的投资规模与绩效负相关;第二,投资周期与绩效负相关;第三,平均市盈率与绩效正相关;第四,股市周期与绩效正相关;第五,风险企业属于高新技术行业的投资绩效比其他行业偏高;第六,经济发达地区风险投资机构的退出回报高于其他地区。

二、样本选取与数据来源

本章以在深圳创业板上市的风险企业为研究对象,筛选出自2009年创业板开市以来到2015年12月之间139家有风险投资机构支持背景的IPO企业。本文剔除了数据缺失、难以收集的上市案例后,从中挑选了62家风险投资机构支持的风险企业为样本,其涉及了57家风险投资机构,共计62个具备完备数据的投资项目。在数据搜集时,同一个风险投资机构对多家企业的投资算作不同的投资项目。同一家企业被多家风投机构投资的,选取投资份额最大的一家机构作为一个项目。

出于研究数据的真实、可靠性,本文实证所采用的数据均来自深圳证券交易所创业板上首次公开发行股票的招股说明书和CVSource软件。招股说明书的下载来源是中国证监会指定的披露上市公司资讯的网站——巨潮资讯网。实证中股市周期和平均市盈率则是通过深圳证券交易所网站搜集的,风险投资机构的账面回报率、首次投资时间、累计投资金额是通过CVSource软件搜集的。

三、实证分析

(一)变量的相关性分析

为了检验前文提出的理论假设,鉴于年回报率是由总回报率根据风险投资项目的投资周期调整后得到的指标,本文的相关性分析和回归分析选取年回报率(Y)作为被解释变量,以反映风险投资通过IPO方式退出的绩效。同时,本文运用R软件中的相关系数函数简单分析了风险投资的绩效指标Y与其他变量的相关关系,其相关系数矩阵见表3。

从表3中可见,年回报率与投资规模呈负相关,符合上文的假设。考虑其原因可能是对于风险投资项目来说,投资金额越大,说明占用风险投资机构管理的资金越多,风险投资机构所需要承担的风险也就越集中,这样反而限制了风险投资机构原本可以通过多个项目分散风险的能力,从而对投资回报产生负面影响。年回报率与投资周期呈负相关,符合假设,因为投资的最初阶段,风险投资机构协助并推动风险企业生产和流程改进,但随着时间推移,风险投资所带来的边际附加值将递减,公司的风险也随着时间的推移而降低,从而减少了要求回报率。投资行业和机构所在地同年回报率正相关,与上文的假设相符。另外,从上表中可以看到,平均市盈率与股市周期的相关性极高,相关系数为0.85,原因可能是两者都与创业板上市的股票价格这一因素相关。这可能会造成多元回归模型的多重共线性问题,该变量有待进一步检验和取舍。

(二)模型的构建与修正

本研究采用年回报率为因变量(Y),将投资规模(X1)、投资周期(X2)、平均市盈率(X3)、股市周期(X4)、投资行业(X5)、投资机构所在地(X6)作为自变量对其进行回归解释,并建立多元回归模型如下:

Y=β0+β1X1+β2X2+β3X3+β4X4+β5X5+β6X6+e(1)

其中:为常数项;—为回归系数;为残差。基于62个项目样本,运用R3.2.2软件对数据进行回归,回归结果整理如下:

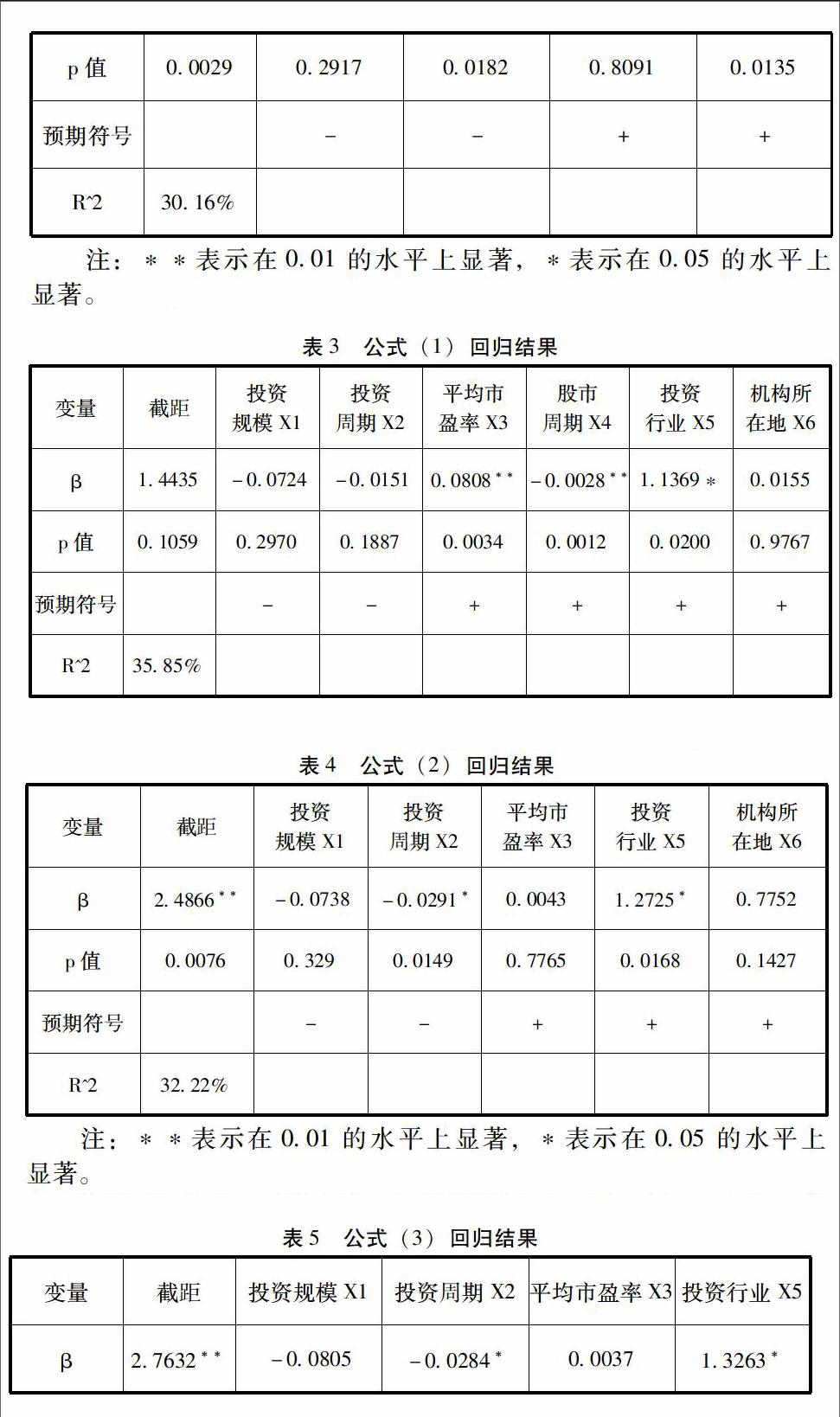

从以上模型的回归结果来看,拟合优度为3585%,表明模型整体上具有一定的解释力。投资规模、投资周期与年回报率负相关,与本研究预期假设相符,尽管未能通过显著性检验,但根据上文理论认为这两个解释变量属于重要变量,因此予以保留。平均市盈率、投资行业均通过显著性检验,且与预期假设相符。股市周期尽管在005的水平上显著,但是该变量的回归系数为负,违背了经济意义,不合理,因此本文将该变量剔除,建立新的回归模型:

Y=β0+β1X1+β2X2+β3X3+β5X5+β6X6+e(2)

运用R3.2.2软件对数据进行回归,回归结果整理如下:

从该回归结果中可以看到,投资机构所在地与年回报率正相关,但是鉴于它不是重要的解释变量,且未通过显著性检验,说明风险投资机构在深圳、上海或是其他地区对回报的影响不显著,本研究考虑将其剔除,以建立更为简化的模型:

Y=β0+β1X1+β2X2+β3X3+β5X5+e(3)

本文用R3.2.2中的anova()函数将模型(2)与模型(3)作比较,结果显示p值为01427,即不显著,表明两个模型没有显著不同,因此选择更简便的模型(3)。本文继续用vif()函数对模型(3)进行多重共线性检验,用gqtest()函数进行残差的异方差性检验,即G-Q检验。结果显示:各变量Vif值均小于4,说明该模型不存在多重共线性。G-Q检验结果P值为1不显著,说明该模型不存在异方差性。因此,本文采用模型(3)。

(三)实证结果与分析

本文依据上文构建的模型(3),运用R3.2.2软件对数据进行回归,回归结果整理如下:

从模型的回归结果来看,主要的解释变量通过显著性检验,所以模型具有一定的解释力。

第一,投资规模与年回报率负相关,但是并未通过显著性检验,说明投资规模仅在一定程度上对年回报率有影响。当投资金额过大时,使得风险投资机构的风险过度集中,限制了风险投资机构原本可以通过多个项目分散风险的能力,从而对投资回报产生负面影响。通过投资规模减小,并不一定会带来投资绩效的提高。

第二,投资周期与年回报率显著负相关,证实了假设(2),说明通过IPO退出的风险投资的绩效好坏会受投资周期的影响,周期越长的风险投资,年回报率越低;周期越短的风险投资,年回报率越高。机构在进行风险投资前,要计划好适当的投资时间长短来使得自己的投资绩效最大化。

第三,平均市盈率与年回报率正相关,但未通过显著性检验,说明风险企业上市当年创业板的平均市盈率对风险投资绩效的影响有限。反映出创业板当年股票的溢价并不能显著带来风投退出绩效的提升。

第四,投资行业与年回报率显著正相关,证实假设(5)成立,说明投资的绩效对投资行业的敏感程度比较高,投资于风险较大的高新技术行业,其收益也会较大,较高的收益是对风险的补偿。投资于传统行业的收益就会相对较低。

综上所述,本文选定的4个解释变量对整个模型的解释力度为3016%。究其原因一方面是获取的样本数据有限,大多数风险投资机构未将自己的具体投资情况公开;用作衡量解释变量的各项指标(如将首次投资时间至风险企业上市的时间作为投资周期的代理变量等)与实际影响因素之间存在难以避免的差异。另一方面在于我国风险投资市场尚不成熟,投资回报率受到的干扰因素过多,还没有形成比较明显的规律性,只依靠文中有限的解释变量很难解释各种因素对风险投资IPO退出回报的影响情况。

四、结论与建议

在我国,风险投资事业的机遇与挑战是同时存在的。面对蕴藏巨大能量的投资市场,风险投资的成功与否关键看风险资本能否在预期的时间里达到预期的收益率。本文通过将风险投资项目的年回报率与影响投资退出绩效的各因素进行实证分析,得出的研究结论主要有:第一,风险投资周期对风险投资IPO退出年回报率有显著的负面效应,所投资的行业对风险投资IPO退出年回报率有显著的积极影响。其他因素的自变量对创业板上的风险投资项目通过IPO退出的回报没有产生重要的影响效果。第二,我国开设创业板市场,一则为国内风险投资的退出拓宽了渠道,二则在退出本、退出时效性以及退出市场容量方面对风险投资回报有很大改善。

为进一步提高风险投资退出回报,还需从创业板入手,加强有关对策协议的披露和上市条件的多样化;注重培养风险投资专业人才,提升风险投资机构和其他中介的服务质量;完善风险投资退出相关的法律法规等。(作者单位:上海大学)

参考文献:

[1]杜传文,叶乃杰,中小企业板IPO效应研究——基于创业投资的视角[J],浙江社会科学,2011年11月,第40-46页

[2]胡珮,中国风险投资退出及其IPO退出绩效的实证分析[D],湖南大学,2013年

[3]梁静,基于创业板IPO的风险投资退出回报研究[D],陕西科技大学,2013年