关联并购具有信息传递效应吗?

——基于企业社会资本的视角

2016-06-28唐清泉

巫 岑,唐清泉

(中山大学 管理学院/现代会计与财务研究中心,广东 广州 510275)

关联并购具有信息传递效应吗?

——基于企业社会资本的视角

巫岑,唐清泉

(中山大学 管理学院/现代会计与财务研究中心,广东 广州510275)

[摘要]关联并购是否具有信息传递效应是一个全新的话题。基于社会资本的理论框架,从社会网络和信任机制两个维度讨论了关联方之间传递信息的优势,前者增加信息来源的广度,后者增加信息传递的深度。并进一步讨论了关联并购传递信息的具体机制。研究发现,在信息不对称程度较高的并购样本中,关联并购与企业绩效正相关,在信息不对称程度较低的样本中,两者不存在显著相关性,间接验证了关联并购中的信息传递效应;关联并购主要通过创造先验信息和信息交流两种机制实现信息传递,但并不能额外地创造专业信息。文章还补充证实了如果控股股东的共享收益而非私人收益占上风,关联并购的信息传递效应会更显著。

[关键词]关联并购;信息传递效应;社会资本;企业绩效;控股股东;关联交易;经济后果;信息不对称;连续并购绩效;关联交易

一、 引言

无论是企业界还是学术界,对并购的关注都持续了几十年。随着并购市场的发展、中介机构的兴起以及政策的支持,并购已成为我国企业发展的重要手段,其中关联并购占据了近一半的比重,主要发生在上市公司与控股股东之间[1]。但是针对关联并购的研究却不多见,少数文献将负的超额收益视为控股股东通过关联并购实现利益转移的证据。但是一方面,新会计准则的实行、媒体对于并购事件的关注造成企业通过关联并购输送利益的难度加大;另一方面,一般性的关联交易常被认为隐藏了极大的利益输送风险,但关联并购常常以“减少关联交易及对大股东的依赖风险”为主要目标,意味着两者的内涵不应等同,关联并购可能是利益输送的“终止”操作。而且,不论是在学术论文还是媒体报道中,关联交易大多都与大股东的“掏空”联系在一起,这必然造成了股市对于关联并购的“谈虎色变”,单纯以超额收益甚至短期收益作为并购价值的衡量值得商榷。基于上述三个原因,本文认为关联并购的经济后果应当被重新审视。

在社会资本的理论框架下,本文探讨了发生在关联方之间的并购,是否能通过缓解信息不对称来提升并购后的企业绩效,对此,社会资本理论提供了证据。社会资本含义下的社会网络和信任机制是本文论证关联并购具有信息传递效应的主要论据。进一步的,根据信息的特征和产生信息的主体,有三种能够缓解并购中信息不对称的机制[2],在本文中分别概括为先验信息、专业信息与信息交流。在验证了关联并购的信息传递效应后,本文还采用类似的研究设计,讨论究竟是何种信息传递机制在关联并购中发挥了更大的作用。

本文的意义在于,第一,我国“关系型社会”的特殊制度背景会对转型经济体中的资源配置效率产生重大影响。在并购成为我国企业发展的重要方式之时,探讨关联方关系对于并购的影响具有理论价值和现实意义。第二,尽管学界和实务界都认可并购中信息交流的重要性,还未见国内文献系统地总结降低信息不对称的机制。本文参考Boeh的研究,关注关联并购中何种机制发挥了更大作用[2]。第三,在上市公司作为并购方的并购事件中,标的大多数来自于非上市公司,后者并不受资本市场规范的约束和公众媒体的监督,加上知识产权保护的不完善,信息披露不完全、不规范,或者有意隐瞒关键技术信息等问题制约着并购双方之间的信息传递。因此本文可能有助于我国制度背景下并购行为的实践指引。

二、 文献评述

(一) 关联并购

我国上市公司关联并购频发的根源在于,国有企业的优质资产剥离形成上市公司,导致了上市公司与母公司的业务相依附[1]。在此背景下,关联并购的目的可能在于明确资产产权、减少关联交易,也可能是为了母公司从上市公司转移利润。

从关联并购背后的私人利益动机出发,多数研究围绕着“掏空”理论,如邓建平等发现关联并购并不为股东创造财富,李增泉等指出控股股东即使向上市公司输入“优质资产”,也只是为了使其利润达到管制要求,这样的“支持”实质上是另一种手段的“掏空”[1,3]。但是一些研究也指出了关联并购的正面效应,如李善民等利用DEA-SFA二次相对效益模型,发现关联并购对企业绩效的提升作用具有长期性[4],潘瑾和陈宏民认为关联方之间协同节约的交易成本是关联并购提高企业经营业绩的原因之一[5]。

企业出于各种各样的原因选择并购关联方的资产或者股份,因此将关联并购视为并购目标,试图在统计意义上总结出其中的主要动机造成了相关研究结论未收敛。如果关联并购后企业业绩下降,可能因为控股股东的“掏空”动机占优;即使企业业绩得到提升,也无法判断这一作用来自于关联并购的优势还是控股股东的“支持”行为。事实上,交易发生在关联方之间是关联并购的一项特征,本文关注这个特征能否成为并购的优势。此研究角度以及研究设计中分组回归的方式避免了并购动机多样性的干扰,并为关联并购经济实质的研究提供新的视角。

(二) 社会资本与信息传递

不论是资产还是股份,并购获得的资源都来自于并购企业外部,由此产生的信息不对称伴随着并购过程的每一步。Milgrom和Stokey发现,信息不对称甚至造成了一些很有吸引力的并购交易没有完成,一些很有可能创造的并购价值也没有实现,即社会福利的损失[6]。

信息的有效传导、信息不对称的降低以及增强互信、促进经济交流是社会资本的主要优势[7]。从信息传递的视角,社会资本的价值可以细分为网络和信任两个维度。在网络维度上,社会资本具有增加信息传递广度的作用。Peng和Luo认为,在缺乏足够市场机构的转型经济体中,公司经营者不得不通过建立各种网络关系来获取信息、解释规则、执行合约[8]。在信任维度上,社会资本具有增加信息传递深度的作用。只有组织内部形成了信任的氛围,组织成员才有意愿去分享其拥有的私人关系、信息、知识等资源,实现组织内部资源的交换与组合[9-10]。Allen等针对中国和印度这两个法律和金融体系均不完善国家的研究也表明,企业的快速发展与建立在信任和关系基础上的非正式制度紧密相关[11]。

社会资本被定义为嵌入关系的一组社会资源或者是嵌入在相关主体形成的网络中的关系[12],那么关联方关系作为存在于企业集团这一社会网络中的关系,是企业资源的来源途径,也应被视为一种社会资本。支持这一结论的研究包括Khanna和Palepu提出的企业集团可以协调个体间的交换活动、降低交易成本[13],以及Perotti和Gelfer发现的在包括中国在内的亚洲地区,企业集团对成员企业财务业绩具有积极影响[14]。但目前还未见研究在社会资本的理论框架下讨论关联并购可能具有的信息传递效应。

三、 理论分析与假设提出

(一) 关联并购的信息传递效应

在Larsson“企业-市场-网络”三分法的框架下,企业集团被视为一种网络连接,整个网络中流动的是知识、信息与资源,联结产生的柔性关系可以降低与信息搜集有关的成本[15]。遵循社会资本相关文献的逻辑,本文也从社会资本的网络和信任两个维度分析关联并购具有的信息传递效应。

首先,从并购的筹备阶段开始,考虑到需要花费的时间和费用,并购企业不太可能不去利用社会网络带来的信息优势。关联方关系并不会影响正式契约下的信息交换,也并非唯一会影响企业并购绩效的社会网络关系,但是,关联方之间的信息传递更加直接,信息只在双方之间或者是同一个企业集团之间进行传递,关键信息外泄的风险较小,因此以往被目标企业保密的“软”信息能够通过关联方关系传递。这类软信息多是私有的、隐性的,包括隐含在生产过程中的技术研发能力、管理水平、运营效率、渠道拓展潜力等。

其次,信任机制从根本上保证了关联方之间能够畅通地传递信息。具有长期合作、连续交易关系的企业集团成员之间会自然地建立起牢固的信任,反过来使得长期、稳定的交易成为可能。这也正是20世纪90年代以来西方企业集团形成的重要原因之一。并购涉及复杂的交易设计,协商和谈判过程中的费用和时间成本也是不可忽略的。由于关联方之间的相互信任,某些并不易于通过合同规定或者清晰界定需要花费巨大成本的事项都可以相互协商解决。此外,正是因为并购发生在相互信任的双方之间,信息被有意隐瞒和扭曲的程度较弱,并购企业和被并购企业都不需要为挖掘并购中的正确信息花费过多费用,例如,聘请高水平的中介机构等,这无疑也有利于最大化地为并购企业创造财富。

综上所述,关联方关系能够通过网络和信任两个维度降低并购中的信息不对称。但是,并购中信息不对称程度的降低并不能被直接检验,本文将采用替代效应视角下的研究思路:信息不对称的降低会带来更高的并购绩效,因此在信息不对称程度较高的并购之中,关联方关系会对并购后绩效有更大的提升作用。据此提出如下假设。

H1:作为社会资本的一种形式,关联并购具有信息传递效应,因此对信息不对称较高的并购,关联方关系对并购后绩效的提升作用更强。

(二) 降低并购双方信息不对称的三种机制

延续H1的研究思路,本文也将从替代效应的视角研究关联方关系具体是通过怎样的机制降低并购中的信息不对称。根据Boeh的理论模型,并购双方具有三种降低信息不对称的机制,如下所述[2]。

第一,先验信息。即在交易正式开始前,并购企业预先掌握的一部分信息,主要是目标企业经营和发展的大体情况,据此能对目标企业的真实状况和核心能力做出初步的评价。而关联方关系存在于并购之前,这使得从标的确定开始,双方企业交换私有信息就成为可能,并且信息的可靠度得到了保障,因此关联方关系可以帮助并购方获取先验信息,这相当于是对其他创造先验信息机制的替代。

第二,专业信息。目前产业并购是上市公司并购的主要类型,其中会涉及技术专利、生产管理水平、品牌价值、人力资源等信息,解读与评价的难度较大。并购本身还会涉及复杂的交易设计[16]。如果并购中聘请了专业机构,它们挖掘和加工信息的作用有助于进一步降低并购中的信息不对称,因为专业机构提供的专业信息能帮助并购公司充分理解经济与行业的发展背景以及目标公司的资源特性。专业机构还会参与交易协商的过程。但是与替代先验信息不同,关联方关系对专业信息的替代作用应当是有限的,因为关联方关系的存在并不意味着更多的并购交易经验或者对经济、行业信息的更深入解读,不会额外地提高信息深度。

第三,信息交流。先验信息和专业信息都来源于并购企业的主动性行为,作为掌握信息的一方,目标企业对于信息的分享也能够降低信息不对称。本文主要关注股票支付方式产生的风险共担效应。如果并购企业因信息不对称而支付过高的溢价,自身价值下降的可能性增加,结果目标企业持有的股票价值缩水,最终也损害了目标企业的价值。预见到此后果,目标企业有动机主动向并购企业进行信息传递,以降低并购风险[17]。值得一提的是,尽管股票价格的高估*这实际上是并购企业与外部投资者之间信息不对称的一种体现。不同于本文主要关注的并购双方之间的信息不对称。也可能是并购企业选择股票支付的原因,但是近些年的研究证实,非上市公司为被并购一方时,并购企业若是以股票支付,能够获得显著为正的超常收益,在短期中高于采用现金支付方式的样本[18],这支持了信息不对称下的风险共担假设。如前文所述,关联并购发生在相互信任的双方之间,同属一个企业集团也意味着并购双方的利益很可能是一致的,因此,目标公司也有动机向作为关联方的并购公司传递信息。和对先验信息的替代作用类似,关联方关系也能够作为其他信息交流机制的替代。

综上,为研究关联并购中信息传递效应的机制,本文以替代效应的视角提出如下一组假设。

H2a:在更可能不具有先验信息的并购中,关联方关系对并购后绩效的提升作用更强。

H2b:在更可能不具有专业信息的并购中,关联方关系并不会对并购后绩效有更强的提升作用。

H2c:在更可能不具有信息交流的并购中,关联方关系对并购后绩效的提升作用更强。

四、 研究设计

(一) 样本和数据来源

本文选取我国沪深两市A股上市公司1998—2012年发生的并购交易事件作为初始研究样本。将同一宣告日期下的并购事项合并,剔除交易没有成功、并购公司属于金融行业、上市状态异常、观测值缺失的样本。并购数据取自CSMAR并购重组研究数据库,其他数据来自CSMAR数据库。

(二) 回归模型

模型(1)被用于检验H1和H2,因变量为企业并购前后两年经过调整的ROA差值,在稳健性检验中,本文也用ROE的变化以及前后一年ROA的变化作为替代。在检验H1时,本文区分信息不对称较高和较低的样本,分别用此模型进行回归。关联并购的信息传递效应表现为:在信息不对称程度较高的样本中,β1显著为正,即相比非关联并购,关联并购后企业绩效更好;但在信息不对称程度较低的样本中,β1不显著,或者是显著为负,或者是显著为正,但是系数小于模型(1)中的β1。模型中控制了另两个不是分组标准的变量。类似的,也分别用三类信息传递机制作为分组变量,检验H2。

Performance=β0+β1Relate+β2ControlVariables+Year+Industry+ξ

(1)

(三) 变量说明

1. 并购中的信息不对称——用于检验H1

(1) 并购标的规模,用并购支付对价的金额来衡量。标的规模越大,并购中需要处理的信息不对称问题就越严重,信息不对称对于并购绩效的影响就越大。并购金额与并购企业资产或者市场价值的比值经常被用来衡量信息不对称对于并购绩效的影响[19]。

(2) 企业成熟度,用企业年龄来衡量。年轻的企业缺少并购经验,应对并购中信息不对称的经验也较少,成熟的企业除了更可能具备并购经验之外,也更可能在并购前就与目标企业或者是同行业的其他企业有过合作经验,对于标的企业的信息有更好地掌握与解读,因信息不对称造成整合失败的可能性较小。

(3) 并购经验,计算同一并购企业在样本期间的并购次数,除以2,该中间值之后的并购视为具有较多并购经验,否则视为具有较少并购经验。根据吴超鹏等的研究,并购经验的学习会影响后续并购绩效[20]。并购经验越丰富,越可能把握整体行业或者市场状况,从而寻找到最合适的标的。在并购交易与并购后的整合过程中,并购经验也可以帮助企业处理双方信息沟通上的困难。

2. 降低信息不对称的三种机制——用于检验H2

(1) 先验信息。如果目标企业本身就是上市公司,那么通过年报、公告、媒体报道等渠道,并购企业在并购开始之前就能够了解很多目标企业的信息。同时,证监会的各项规定也确保了信息的规范和及时。

(2) 专业信息。根据2008年开始执行的《上市公司并购重组财务顾问业务管理办法》,“上市公司并购重组财务顾问业务是指为上市公司的收购等具有重大影响的并购重组活动提供交易估值、方案设计、出具专业意见等专业服务”。有经验的财务顾问能够降低并购中的信息不对称,提高并购决策的质量。但目前国内还有大量的并购并未聘请专业的咨询机构[21]。

(3) 信息交流。采用并购对价的支付方式进行衡量。只要支付方式中包含了股票支付,本文就定义为进行了股票支付。根据H2前的论述,股票支付方式具有风险共担效应,此时目标企业有动机主动向并购企业进行信息传递。

3. 并购绩效的度量

关联并购是发挥了减少并购双方信息不对称的作用,还是仅仅出于大股东为上市公司“保牌”或“脱帽”的目的而注入资产,关键在于是否有利于并购企业的长期绩效。因此本文参考吴超鹏等、陈仕华等的研究,采用总资产收益变化值衡量并购企业的长期绩效[20,22]。变量中凡是涉及行业,制造业采用二级代码分类,其余行业采用一级代码分类,具体见表1。

表1 变量定义说明

五、 实证结果与分析

(一) 描述性统计

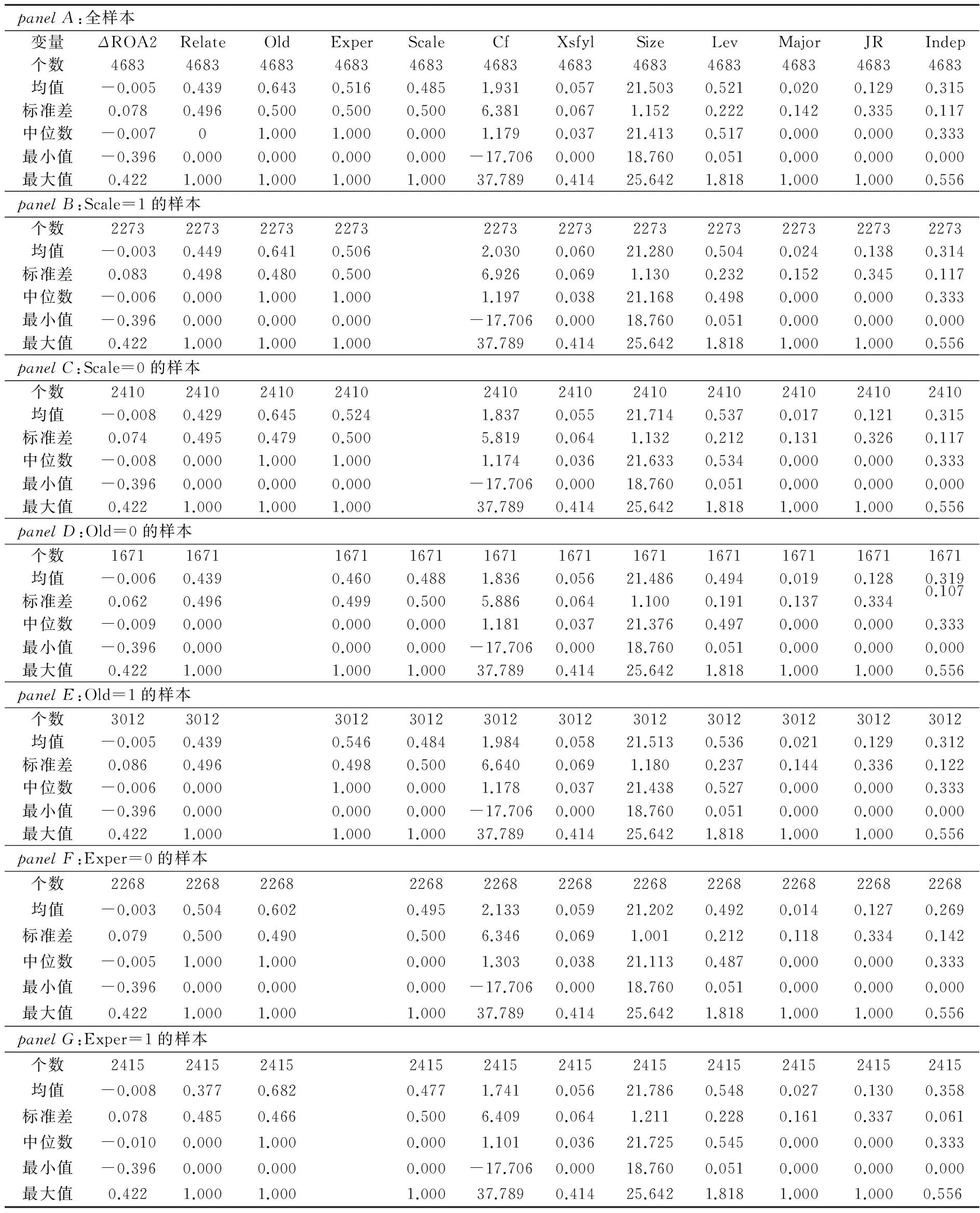

表2是分模型的描述性统计,Panel A是全样本模型。全样本的结果显示,Relate的均值为0.439,说明了关联并购在并购市场中的普遍性。ΔROA2的均值为负,最小值也偏小,说明整体上而言,我国企业并购后绩效的改善状况不佳。Panel B-Panel G分别是以Scale、Old和Exper分组后的统计结果,其中Panel B、Panel D和Panel F分别代表标的规模较大、较为年轻和并购经验较少的样本,按照本文的分组标准,表示信息不对称程度较高的样本,相对应的,Panel C、Panel E和Panel G表示信息不对称程度较低的样本。将Panel B和Panel C对比,Panel B中Relate的均值略高,Panel F和Panel G对比的结果也如此,这是关联并购的存在与信息传递有关的一个初步证据。

表2 描述性统计

(二) 回归结果分析

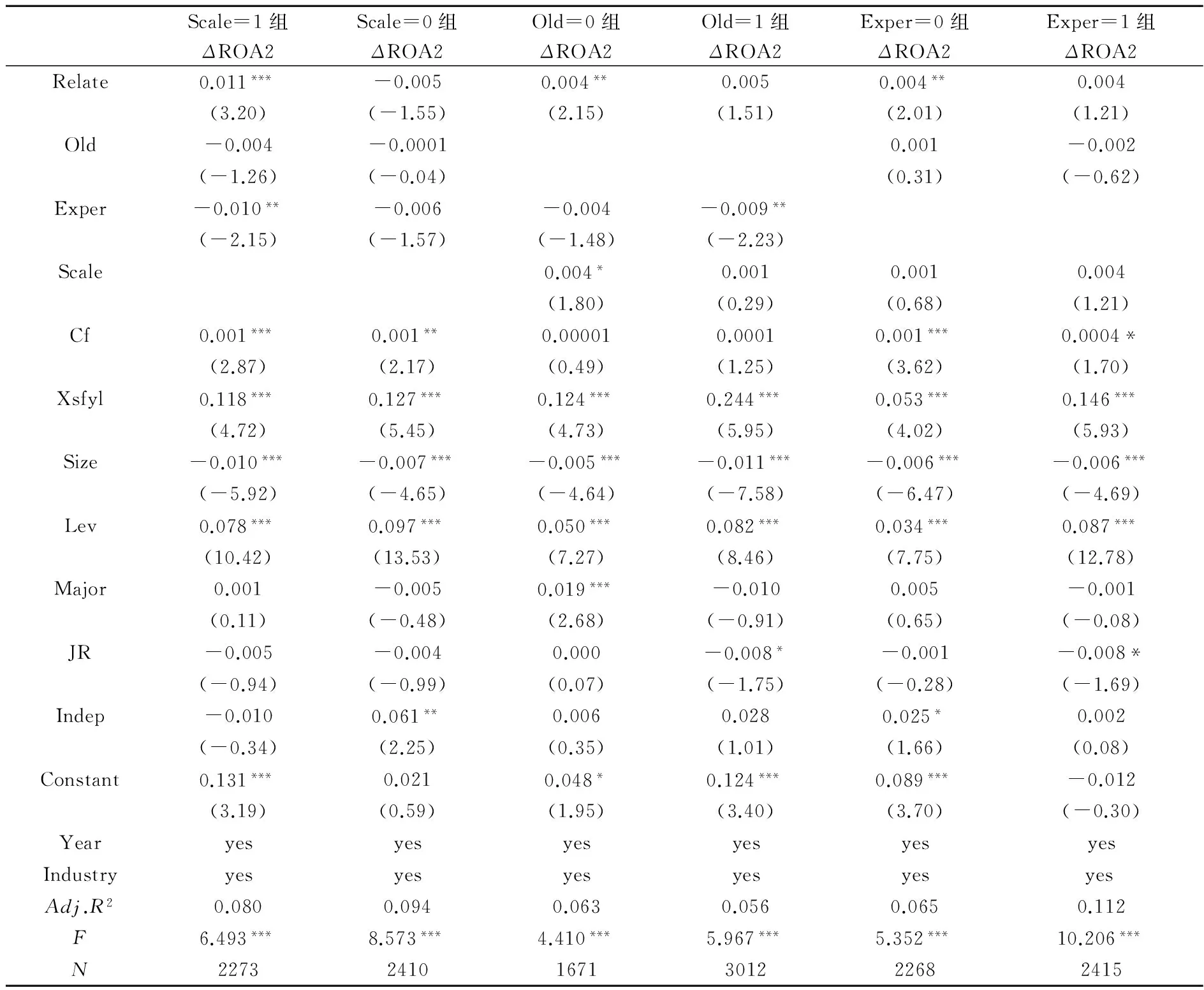

表3是H1的检验结果。第2列、第4列、第6列(对应信息不对称较高的样本)中Relate的系数都显著为正(0.011、0.004、0.004,分别在1%、5%、5%水平上显著),第3列、第5列、第7列(对应信息不对称较低的样本)中Relate的系数均不显著,第3列中符号甚至为负,可见在信息不对称较高的样本中,关联并购能够显著地提升企业绩效,在信息不对称较低的样本中,则没有支持性的证据,H1得证。信息不对称程度较低时,没有发现关联并购与并购绩效之间存在相关性,可能因为,当并购双方对通过关联方关系传递信息的需求没有那么高的时候,关联并购对绩效的影响更可能受到其他因素的驱动,比如控股股东的动机,因此关联并购影响并购绩效的直接后果是不确定的,这解释了为何以往文献得到不一致的研究结论,而本文通过分组的方式研究关联方关系的经济后果,可以避免上述问题。

表3 关联并购与长期并购绩效(ΔROA2)的回归结果

注:括号内为t值,*p<0.1,**p<0.05,***p<0.01。

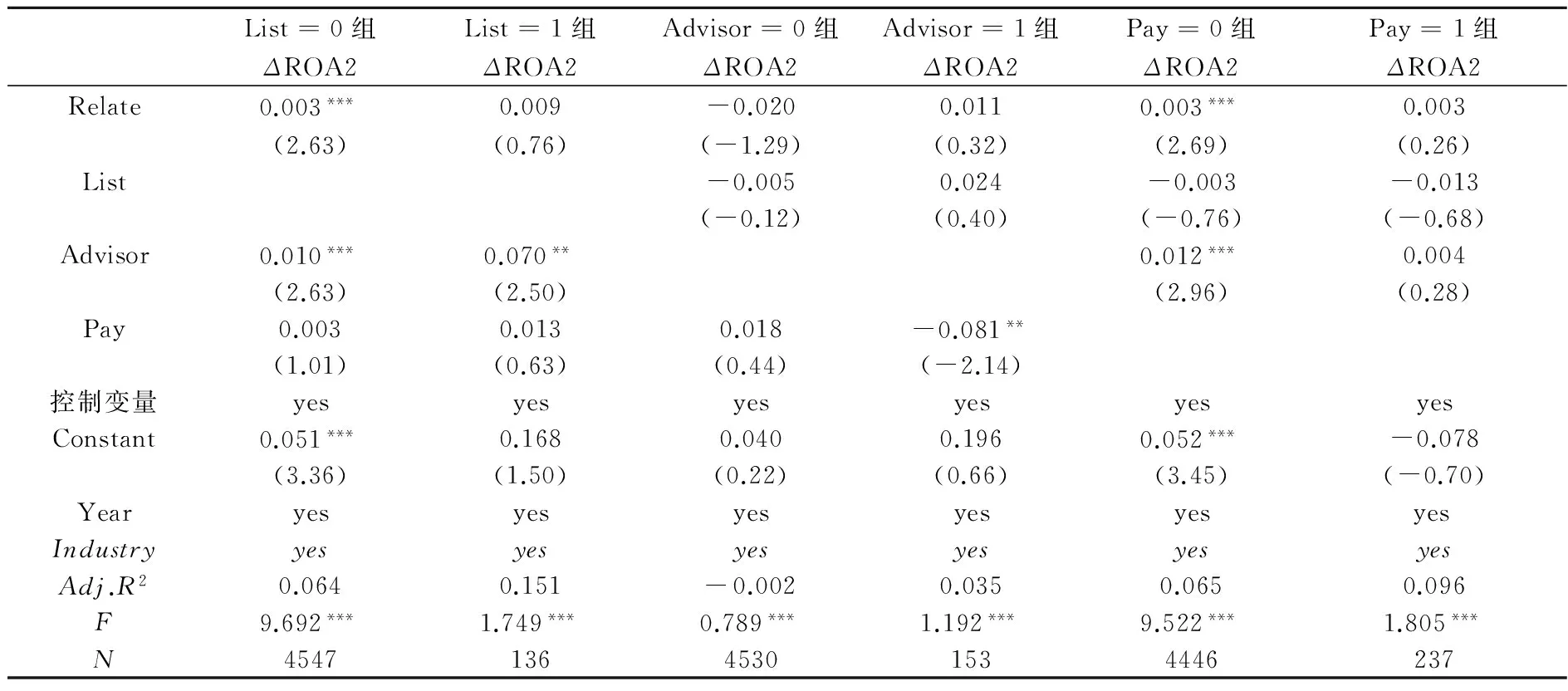

表4是H2的检验结果。第2列和第3列是以List为标准的分组结果,检验的是关联并购是否具有先验信息机制;第4列和第5列是以Advisor为标准的分组结果,检验的是关联并购是否具有专业信息机制;第7列和第8列是以Pay为标准的分组结果,检验的是关联并购是否具有信息交流机制。其中第2列中Relate的系数显著为正(0.003,在1%水平上显著),而第3列中Relate的系数虽为正,但不显著,说明关联并购对并购绩效的提升只表现在更可能不具有先验信息机制的并购中,间接验证了关联方关系能作为先验信息机制的替代,H2a得证。类似的,第6列中Relate的系数显著为正(0.003,在1%水平上显著),而第7列中Relate的系数不显著,两列的结果对比,说明关联并购能作为信息交流机制的替代,H2c得证。在表4中,H2b也得到了验证。第4列和第5列中Relate的系数均不显著,说明无论并购中专业信息存在与否,都没有支持关联并购提升企业绩效的证据,因此无法得出关联并购能替代专业信息机制的结论。

综合以上结果,H2a和H2c得证,说明关联并购具有的先验信息机制和信息交流机制是关联并购具有信息传递效应的原因,H2b得证,意味着没有发现证据支持关联并购中存在专业信息机制。本文认为,这一结果是合理的。关联方关系本身并不意味着更多的并购交易经验或者对经济、行业信息的更深入解读,因此通过关联方关系获取的信息不能作为专业信息的替代。

表4 关联并购信息传递机制的回归结果

注:括号内为t值,*p<0.1,**p<0.05,***p<0.01。该表所有模型均控制了控制变量,限于篇幅未报告,备索。

六、 稳健性检验与进一步研究

为了增强研究结论的稳健性,本文补充了如下检验。第一,改变衡量并购绩效的指标,计算并购后一年ROA与并购前一年ROA的差值,设为指标ΔROA1,替换ΔROA2作为因变量,重新检验H1和H2;第二,由于关联并购中可能出现协议定价,并且规模较小的并购可能对企业绩效没有实质性的影响,本文参考吴超鹏等的研究,删去并购支付对价小于100万的样本,以ΔROA2为因变量,重新检验了H1和H2[20];第三,本文还以并购前后两年ROE的变化(ΔROE2)作为因变量,检验H1和H2。上述稳健性结果(未报告)显示,本文的主要结论不变。

此外,本文并不否认关联并购可能是控股股东“掏空”上市公司的一种手段,因此采用替代性的研究视角以避免股东动机对结果的影响。延续这一思路,控股股东与上市公司的利益越一致,“掏空”的动机就越小,关联并购的信息传递效应就表现得更明显。为了验证这一观点,使得本文的逻辑线条更为严密,本文参考佟岩和王化成的方法定义控股股东的共享收益[26],如果大股东持股比例不小于50%,代表控股股东的共享收益占上风,关联交易更可能为正常的交易;否则取0,代表控股股东的私人收益占上风,关联交易更可能为非正常交易,即“掏空”的手段。根据是否存在共享收益为标准区分样本,以模型(1)进行回归检验。未列示的结果显示,Relate的系数仅在共享收益组显著为正,在非共享收益组,Relate的系数不显著,而且为负,这意味着控股股东的掏空动机越小,关联并购越可能通过信息传递优势来提升并购企业的绩效。

七、 结论

本文在社会资本的理论框架下,从社会网络和信任机制两个维度讨论了关联并购是否具有信息传递效应,为避免并购动机的影响,以信息不对称程度为标准,分组检验了关联并购对并购前后会计绩效变动的影响;再根据并购中信息传递的三个机制,用替代效应的视角检验了关联并购是通过何种机制传递信息的。实证结果显示,关联并购具有信息传递效应,且是通过创造先验信息和信息交流实现信息传递的。基于控股股东共享收益的进一步检验补充证实了关联并购的信息传递效应受“掏空”动机的影响越小,对企业绩效的提升作用越大。

本文的启示在于,第一,我国资本市场容量和深度的局限性使得企业的信息搜寻成本很大[27],这增加了企业并购的难度。本文的研究证实了,关联并购的信息传递效应有助于并购价值的实现。因此,监管上不应重在遏制关联并购的发生,而应当尽可能完善关联并购的披露机制和事后的惩罚机制,以遏制掏空行为,放大信息传递优势。

第二,关联并购并不能创造专业信息,信息的挖掘和分析还需要借助专业机构。一方面,并购市场中的被并购方主要是非上市公司,这类企业的信息披露不受资本市场规范的要求,财务报表也不被强制性要求审计,其基本面信息的可靠度难以得到保障,也难以获取行业中其他非上市公司的信息加以比较,并购企业需要花费时间和成本判断标的价值;另一方面,我国企业治理水平还处于逐步完善的过程中,内部控制制度更是刚刚起步,一些企业甚至都还达不到现代企业治理结构和规范的要求,这增加了标的价值评估的难度,凸显了专业机构对于并购的重要性。包括财务顾问在内的专业机构是如何介入并购流程、对并购价值具有多大影响可能是后续的一个研究话题。

参考文献:

[1]邓建平,曾勇,何佳.关联并购重组:根源与后果[J].管理学报,2011(8):1238-1246.

[2]Boeh K K. Contracting costs and information asymmetry reduction in cross-border M&A[J]. Journal of Management Studies,2011,48(3):568-590.

[3]李增泉,余谦,王晓坤.掏空、支持与并购重组——来自我国上市公司的经验证据[J].经济研究,2005(1):95-105.

[4]李善民,史欣向,万自强.关联并购是否会损害企业绩效?——基于DEA-SFA二次相对效益模型的研究[J].金融经济学研究,2013(3):55-66.

[5]潘瑾,陈宏民.上市公司关联并购的绩效与风险的实证研究[J].财经研究,2005(1):88-94.

[6]Milgrom P, Stokey N. Information, trade and common knowledge[J]. Journal of Economic Theory,1982,26(1):17-27.

[7]Engelberg J, Gao P, Parsons C A. Friends with money[J]. Journal of Financial Economics,2012,103(1):169-188.

[8]Peng M W, Luo Y. Managerial ties and firm performance in a transition economy: the nature of a micro-macro link[J]. Academy of Management Journal,2000,43(3):486-501.

[9]Tsai W, Ghoshal S. Social capital and value creation: the role of intrafirm networks[J]. Academy of Management Journal,1998,41(4):464-476.

[10]Guiso L, Sapienza P, Zingales L. Cultural biases in economic exchange? [J]. Quarterly Journal of Economics2009, 124(3):1095-1131.

[11]Allen F, Qian J, Qian M. Law, finance, and economic growth in China[J]. Journal of Financial Economics,2005,77(1):57-116.

[12]Baker W E. Market networks and corporate behavior[J]. American Journal of Sociology,1990,96(3):589-625.

[13]Khanna T, Palepu K G. Why focused strategies may be wrong for emerging markets[J]. Harvard Business Review,1997,75(4),41-51.

[14]Perotti E C, Gelfer S. Red barons or robber barons? Governance and investment in Russian financial-industrial groups[J]. European Economic Review,2001,45(9):1601-1617.

[15]武立东,黄海昕.企业集团子公司主导行为及其网络嵌入研究:以海信集团为例[J].南开管理评论,2010(6):125-137.

[16]万良勇,胡璟.网络位置、独立董事治理与公司并购——来自中国上市公司的经验证据[J].南开管理评论,2014(2):64-73.

[17]Luypaert M, Van Caneghem T. Can auditors mitigate information asymmetry in M&As? An empirical analysis of the method of payment in belgian transactions[J]. Auditing: A Journal of Practice and Theory,2014,33(1):57-91.

[18]Moeller S B, Schlingemann F P, Stulz R M. Firm size and the gains from acquisitions[J]. Journal of Financial Economics,2004,73(2):201-228.

[19]Faccio M, Masulis R W. The choice of payment method in European mergers and acquisitions[J]. The Journal of Finance,2005,60(3):1345-1388.

[20]吴超鹏,吴世农,郑方镳.管理者行为与连续并购绩效的理论与实证研究[J].管理世界,2008(7):126-133.

[21]孙轶,武常岐.企业并购中的风险控制:专业咨询机构的作用[J].南开管理评论,2012(4):4-14.

[22]陈仕华,卢昌荣.企业间高管联结与并购溢价决策——基于组织间模仿理论的实证研究[J].管理世界,2013(5):144-156.

[23]李维安,陈钢.高管持股、会计稳健性与并购绩效——来自沪深A股上市公司的经验证据[J].审计与经济研究,2015(4):3-12.

[24]廖理,朱正芹.上市公司重大资产重组的业绩改善研究[J].中国工业经济,2004(10):97-104.

[25]唐清泉,巫岑.基于协同效应的企业内外部R&D与创新绩效研究[J].管理科学,2014(5):12-23.

[26]佟岩,王化成.关联交易,控制权收益与盈余质量[J].会计研究,2007(4):75-82.

[27]巴曙松,余芽芳.当前去产能背景下的市场化并购与政策配合[J].税务研究,2013(11):3-8.

[责任编辑:高婷]

Does Related Party M&As Have Communication Advantages?From the Perspective of Enterprise Social Capital

WU Cen, TANG Qingquan

(School of Management, Zhongshan University/Center of Modern Accountancy and Financial Study, Guangzhou 510275, China)

Abstract:Whether the related party M&As has a communication advantage effect is a new topic. Based on the theoretical framework of social capital, this paper discusses the communication advantage of the related party M&As. Two dimensions are considered. They are social network and trust mechanism, the former is to increase the breadth of information source, and the latter to increase the depth of information. This paper further discusses the specific information asymmetry reduction mechanisms of the related party M&As. Results show that the related party M&As are positively related to firm performance in the sample of higher information asymmetry. No significant results are found in the sample of lower information asymmetry, which indirectly verifies the communication advantage of the related party M&As. Creating priori information and information exchange can explain the information advantage, while no evidence stands for the mechanism of professional information. This paper also proves that if shared benefits rather than private benefits dominate, the communication advantage of related party M&As will be more significant.

Key Words:related party M&As; information transmission effect; social capital; enterprise performance; holding stockholders; enconomic consequences; information asymmtry; continuous M&As; related transaction

[收稿日期]2015-09-14

[基金项目]广东省自然科学基金项目(2015A030313074);广东省哲学社会科学规划项目(GD13CGL06);广州市科技计划项目(2014Y4300013);中山大学“笹川优秀青年奖学基金”

[作者简介]巫岑(1990—),女,浙江湖州人,中山大学管理学院博士研究生,从事财务理论与会计控制研究;唐清泉(1960—),男,四川蓬溪人,中山大学管理学院/现代会计与财务研究中心教授,博士生导师,从事财务理论与会计控制研究。

[中图分类号]F235.99

[文献标识码]A

[文章编号]1004-4833(2016)02-0081-10