供应商与客户集中度对制造业上市公司现金股利的影响分析

2016-06-27李刚段凯

李刚++段凯

中图分类号:F832 文献标识码:A

内容摘要:本文以2007-2013年A股制造业上市公司为研究样本,结合中国特殊的制度环境,分析供应商与客户集中度对上市公司现金股利的影响。研究结果表明:客户集中度与上市公司的现金股利之间呈显著负相关关系;国有企业的供应商与客户集中度和公司现金股利之间的负相关关系较弱;金融生态环境较好地区上市公司的客户集中度与现金股利之间的负相关关系较弱。文章从供应商与客户视角对上市公司现金股利的影响进行实证研究,丰富了我国股利政策影响因素的文献。

关键词:供应商与客户集中度 现金股利 预防性动机 交易成本

引言

供应商与客户是企业重要的利益相关者,其对企业战略和经营等诸多方面起着决定性影响(Freeman,1984),例如对企业的资本结构、现金持有等财务政策和盈余管理等会计实践的影响(Titman,1984;Shantanu,Dasgupta,2008)。已有文献反映出供应商与客户对企业经营的重要性,同时也反映出企业对供应商或客户的依赖程度。国内研究也从资本结构、审计师专用性投资和审计师选择等视角来分析供应商与客户的经济后果(唐跃军,2009;王少飞、周国良,2010;张敏、马黎,2012)。本文则实证研究供应商与客户集中度和公司现金股利的关系,以上市公司向前五大供应商的采购额占比及向前五大客户的销售额占比来衡量供应商与客户集中度。

理论分析和假设的提出

按照Williamson(1979)的观点,关系型交易是由专用性交易产生的长期契约关系,并且交易存在较大的机会主义成本。随着进一步发展,双方交易频繁发生,供应商与客户之间常常投入一定的专用资产,以稳固双方的契约关系,进而降低一方违约或突然撤出所带来的负面影响。然而,随着企业供应商与客户所占份额越来越大,企业存在更高风险,为了应对未来潜在的财务困境成本,企业就会持有大量现金规避违约风险。然而,股利发放是公司现金流流出的一种形式,所以有着较高供应商或客户集中度的企业倾向于发放较少或不发现金股利。基于Jensen(1986)的自由现金流理论,股东在信息不对称的情况下,常常要求更高的股利以减少公司的自由现金流,从而减少管理者的自利行为。而根据共同治理逻辑理论,供应商与客户也是企业重要的利益相关者(杨瑞龙、魏梦,2000),其对企业的信息需求较大,尤其是客户或供应商集中度较高时,企业会更加注重信息披露来满足大客户或供应商的需求。因此,由于信息不对称程度降低,一定程度上替代了现金股利在降低代理成本中的作用,提出假设:

H1:供应商与客户集中度和上市公司现金股利呈负相关关系。

对于国有企业来说,有着与政府天然的密切联系,因此,相比非国有企业,其优先得到政府分配的稀缺资源(Shleifer and Vishny,1994),比如,经营许可证、资金、财政补贴、销售渠道等方面。民营企业面临供应商或客户潜在违约风险或要挟时,不像国有企业那样能够获得政府的帮助,所以为了预防未来潜在的财务风险,与非国有企业相比,国有企业更有减少现金股利持有大量现金的动机。因此,客户或供应商集中度与上市公司现金股利之间负相关关系在国有企业显著性较弱,提出以下假设:

H2:相比非国有企业来说,国有上市公司的供应商与客户集中度和现金股利之间的负相关关系较弱。

在那些金融发展程度低、市场竞争不充分、法制不健全和政府干预程度大的金融生态环境差的城市中,企业与银行存在着高度的信息不对称(李杨,2009),这就会导致银行不给或少给企业贷款甚至提高贷款门槛,贷款资源在地区之间分配不均,所以在金融生态环境差的地区,拥有着大供应商与客户的企业往往有更强动机去预防未来风险,所以提出如下假设:

H3:与金融生态环境差的地区企业相比,金融生态环境好的地区上市公司的供应商与客户集中度和现金股利之间的负相关关系较弱。

研究设计

(一)研究样本与数据来源

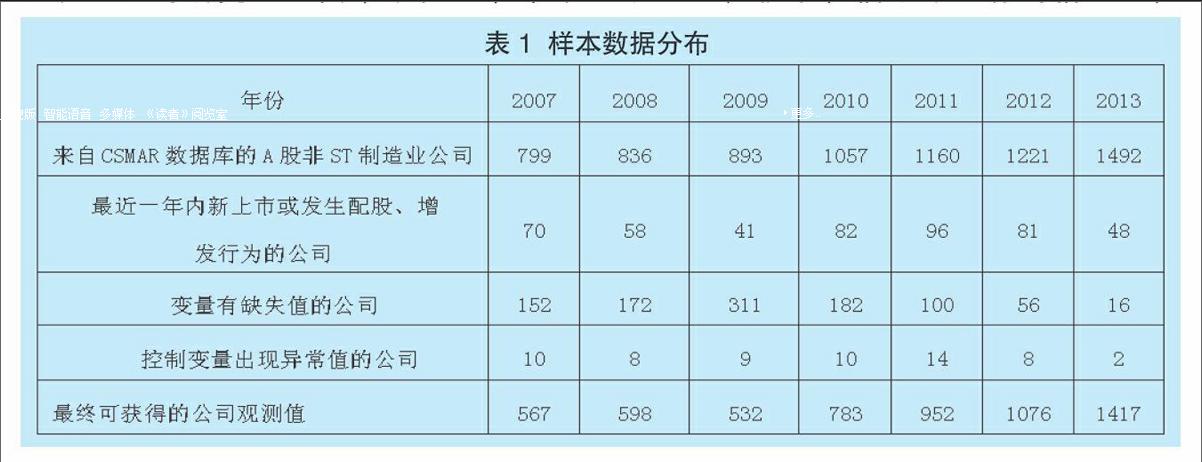

本文以2007-2013年沪、深两市A股制造业上市公司作为研究样本,所有的财务指标均来源于CSMAR数据库,供应商和客户集中度数据依据上市公司年报手工整理得到,如表1所示。

(二)变量的定义及度量

被解释变量:现金股利用现金股利除以每股收益与现金股利除以净利润的比值来度量。

解释变量:客户集中度(customer)和供应商集中度(supplier),分别采用上市公司年度报告“董事会报告”中“公司主营业务及其经营状况”中披露的“公司前五名客户销售额占总销售总额的比重”及“公司前五名供应商采购金额占总采购金额的比重”来度量。

控制变量:公司规模(size):用公司期末总资产的自然对数来衡量;资本结构(cs):用负债总额除以资产总额来度量;盈利能力(roe);派现能力(oncf):用净经营现金流量除以股本总额来度量;股权结构(ncsp):用非流通股股本除以股本总额来度量;成长性(agr):用年度资产总额增量除以年产资产总额来度量;主营业务增长率(sgth):用年度主营业务总额增量除以年产主营业务总额来度量;实际控制人性质(owner),若实际控制人性质为国有公司取值为1,否则其他为0;产权比率(cq):用负债总额除以股东权益来度量;第一大股东持股比例(first);股权制衡(gq):用第一大股东持股比例除以第二大股东持股比例来度量;金融生态环境(zd),当样本公司当年所在城市金融生态综合指数排名指数得分处于全国前10位,则取值为1,否则取值为0。

实证检验结果及分析

(一)描述性统计结果及分析

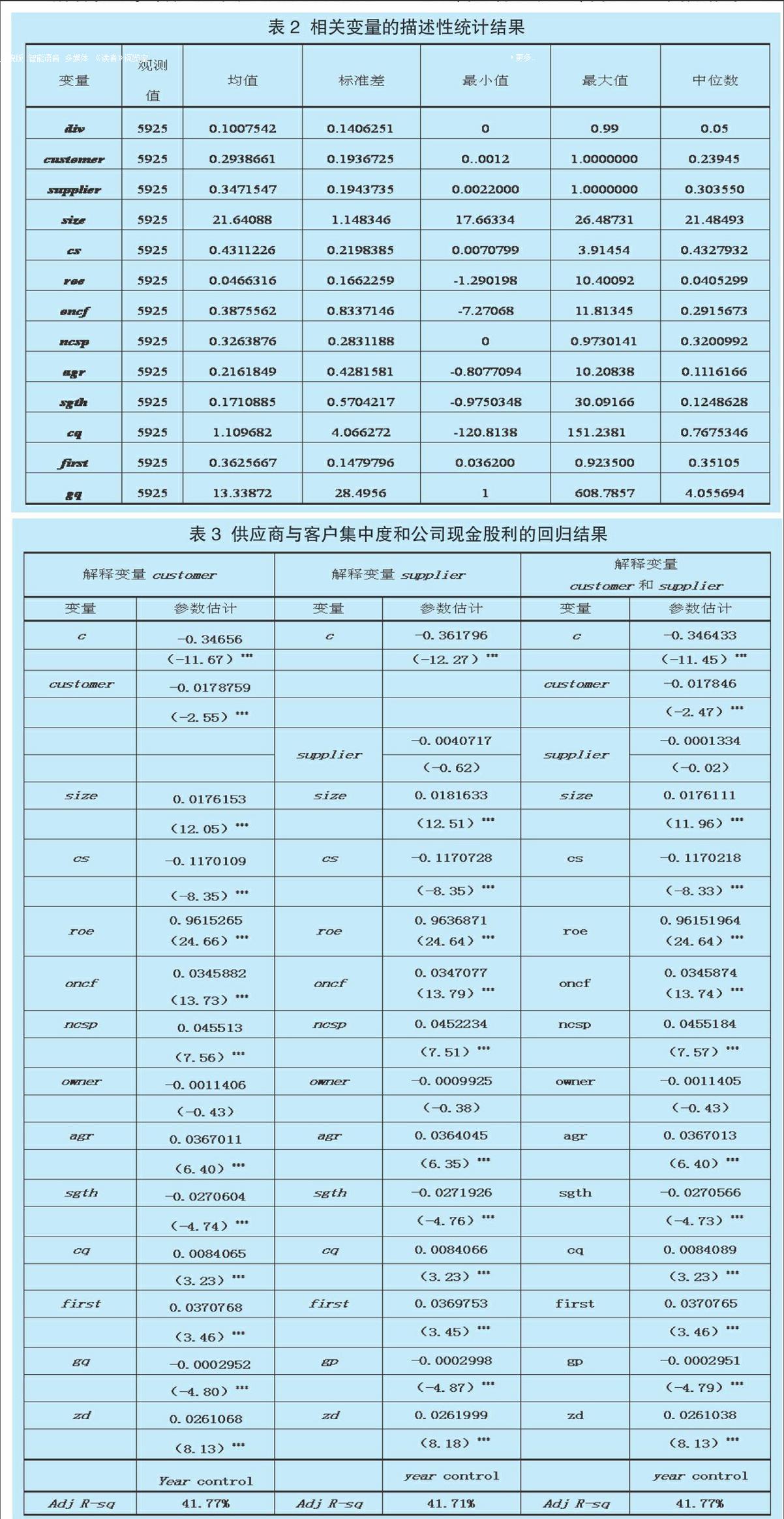

相关变量的描述性统计结果如表2所示。

(二)模型回归结果与分析

表3是对模型1的回归结果,目的是用来验证假设1。从回归结果来看,当解释变量为客户集中度(customer)时,解释变量customer前的系数为-0.0178759,在1%的水平下显著,且其调整后的拟合优度为41.77%,这与假设1相一致,当解释变量为供应商集中度(supplier)时,解释变量supplier前的系数为-0.0040717,t值为-0.62,其调整后的拟合优度为41.71%。

从表4可以看出,客户集中度(customer)系数为-0.0389968,并且在1%的水平下显著,其调整后的拟合优度为41.97%,模型2在整体上显著,而交互变量customer*owner前的系数为0.0616126,t值为4.49,在1%的水平下显著。因此证明了相比较非国有上市公司而言,国有上市公司的客户集中度与公司现金股利支付之间的负相关关系较弱。供应商集中度(supplier)的系数为-0.0207682 ,并且在5%的水平下显著,其调整后的拟合优度为41.82%,而该假设的交互变量supplier*owner前的系数为0.0443318,t值为3.43,在5%的水平下显著。

表5是对模型3的回归结果,主要目的是用来检验假设3的。解释变量customer前的系数为-0.0296632,t值为-3.91并且在1%的水平下显著,其调整后的拟合优度为41.88%,模型3在整体上显著,并且具有较好的解释能力,而该假设的交互变量customer*zd前的系数为0.0516845,t值为2.97,在1%的水平下显著。即表明与金融环境较差的地区企业相比,处于金融环境较好地区的企业的客户集中度与现金股利负向关系较弱。

结论

本文从股利政策相关文献以及交易成本经济学、隐性契约等相关理论出发,得出研究结论如下:客户集中度与上市公司现金股利之间呈现显著的负相关关系;客户集中度对国有上市公司现金股利的影响和对非国有上市公司现金股利的影响有区别。对国有公司而言,客户集中度与上市公司现金股利发放之间的负相关关系较弱。同时,相比较非国有上市公司,对于国有公司而言,供应商集中度与上市公司现金股利发放之间的负相关关系较弱;客户集中度对上市公司现金股利的影响也因各地区金融环境差异不同而不同。这些证据丰富了转型经济背景下的股利政策文献。从实践启示角度来看,大客户的财务危机和议价能力是上市公司现金股利决策应当考虑的重要因素,同时,不能忽略宏观的地区金融生态环境的影响。

参考文献:

1.Kee-Hong Bea and Jin Wang.Why do Firms in Customer-Supplier Relationships Hold More Cash? Northern Finance Association,2010

2.Kai Wai Hui,Sandy Klasa,P.Eric Yeung.Corporate suppliers and customers and accounting conservatism.Journal of Accounting and Economics,2012,53

3.Jin Wang.Do firms relationships with principal customers/suppliers affect shareholders income? Journal of Corporate Finance,2012,18

4.王少飞,周国良,何小杨,于旭辉.关系型投资与审计行为.财经研究,2010(5)