四月中企IPO规模锐减

2016-05-26投中信息

投中信息

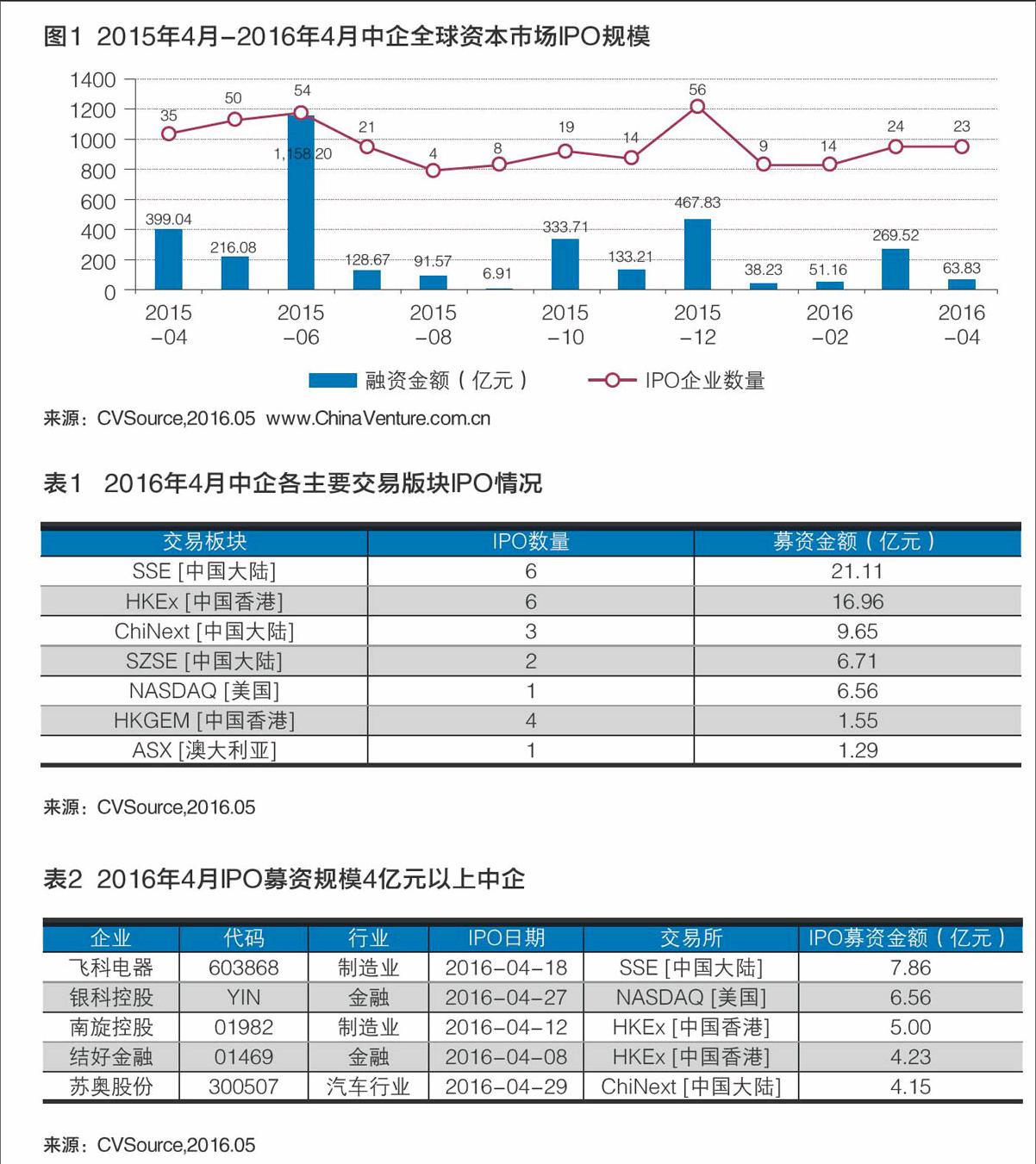

根据CVSource统计显示,今年4月中企IPO活动仍不温不火,平均募资金额达2.8亿元。同比去年同期,IPO数量、募集资金规模及平均募资规模都有大幅下降。

2016年4月,中企IPO活动仍不温不火,共23家中企完成IPO,环比下降4.17%;募资金额达63.83亿元,环比下降76.32%;平均募资金额达2.8亿元,环比3月的11.2亿,下降75%。同比2015年4月,从数量、募集资金规模及平均募资规模上都有大幅下降(见图1)。A股共计11家中企完成IPO,募集资金规模为37.46亿元;港交所10家中企完成IPO;募集资金规模达18.51亿元;海外市场中企两家完成IPO,银科控股(YIN.NASDAQ)于纳斯达克上市,中国乳业(CDC.ASX)于澳交所上市。

按交易板块划分,2016年4月共11家中企于A股上市,其中上交所6家;深交所5家,其中深交所中小板两家,创业板3家;港交所10家,其中港交所主板6家,创业板4家;海外市场美股上市1家,澳交所1家。(表1)

本月IPO中企募资规模普遍不高,募资额超5亿元的IPO中企仅3家。(见表2)

于上海证券交易所上市的飞科电器(603868.SS)以7.86亿的募资额位于榜首,共计发行4,360万股股份,发行价格为18.03元/股。飞科电器经历了10年的创新发展,已成为中国著名的家电品牌,本次IPO募资飞科电器将主要用于上海松江、安徽芜湖个人护理电器生产基地的扩产项目,将借助资本市场的东风,为企业进一步发展、做大做强,增加强劲动力。

继年初新药研发公司百济神州(NASDAQ:BGNE)登陆纳斯达克后,今年第二支赴美上市的中概股 ——银科控股(YIN.NASDAQ)以每股13.5美元发行750万股ADS(每股ADS相当于银科控股20股普通股),融资1.0亿美元,加上来自新浪的1000万美元同步私募融资,银科控股本次募集资金总额达到1.1亿美元,市值接近8亿美元。银科控股(银天下)成立于2011年5月,是一家国内在线现货交易服务商,2015年银天下客户的交易额占天津贵金属交易所总交易额的15.5%、占广东贵金属交易所交易额的10.4%,2015年全年银天下活跃用户2.44万,总成交额6598亿元人民币,全年总收入达到12.45亿元人民币,净利润4亿元人民币。银科控股成为中国大宗商品现货行业上市第一股。

国际服装品牌针织品制造商南旋控股(01982.HK)4月12日于港交所主板上市,共计发行5亿股股份,发行价格为1.2港元/股,募集资金总额6亿港元。南旋控股的客户包括优衣库 (UNIQLO)、Tommy Hilfiger 及Lands' End等,为客户提供包括原材料开发、产品设计、样品制造、优质生产、品质监控及按时发货等一站式服务。本次港交所上市募资,主要用作越南厂房第二期所需资金及偿还银贷等。

四月仅4家有VC/PE背景中企实现上市,共9家VC/PE机构基金实现退出,合计账面退出回报3.42亿元,环比下降83.32%;平均账面退出回报倍数为1.16,骤减90.05%。同比2015年4月,合计账面退出回报不及同期的6.5%;平均账面退出回报倍数下降35.56%。

A股IPO表现不佳

四月,A股共计11家中企完成IPO,环比下降31.25%;募集资金规模为37.46亿元,环比降低47.21%;平均募资规模为3.41亿元,环比3月的4.44亿元下降了23.21%。

对于亟待恢复与调整的股市,证监会积极采取稳步过渡措施,按照有利于增强市场活力、维护市场稳定的原则,合理安排新股发行。这在今年的新股发行过程中获得了充分的体现,包括每批次获得IPO批文的企业数量较少,每批次筹资总额控制在一定的范围内。

港股IPO募资规模降幅显著

四月份,香港交易所有10家中企完成IPO,环比增长42.76%;募集资金规模达18.51亿元,环比骤降90.36%;平均交易金额1.85亿元,远低于3月的27.43亿元。同比2015年,IPO数量有所提升,但是募资规模降幅更为显著。(见图4)

三月,金融行业两大地方银行浙商银行(02016.HK)、天津银行(01578.HK)分别于港交所上市,因募资109.16亿元、61.45亿元而备受瞩目。然而本月,港交所上市募资规模最高为南旋控股(01982.HK)的6亿港元,相差甚是悬殊。

制造业占领行业鳌头

四月中企IPO按行业细分,制造业规模及数量均独占鳌头,金融及汽车行业分居规模二、三位,金融、汽车行业、建筑建材及IT行业均以两家IPO企业并列位居第二位。(图5、图6)

细分地区来看,2016年4月上海地区募资规模及平均募资规模均名列第一位;香港地区IPO中企数量9家,占全部地区的近1/3,募资规模位居第二。