大股东股权特征与股权质押:基于中小板上市公司的分析

2016-05-14王新红李妍艳

王新红 李妍艳

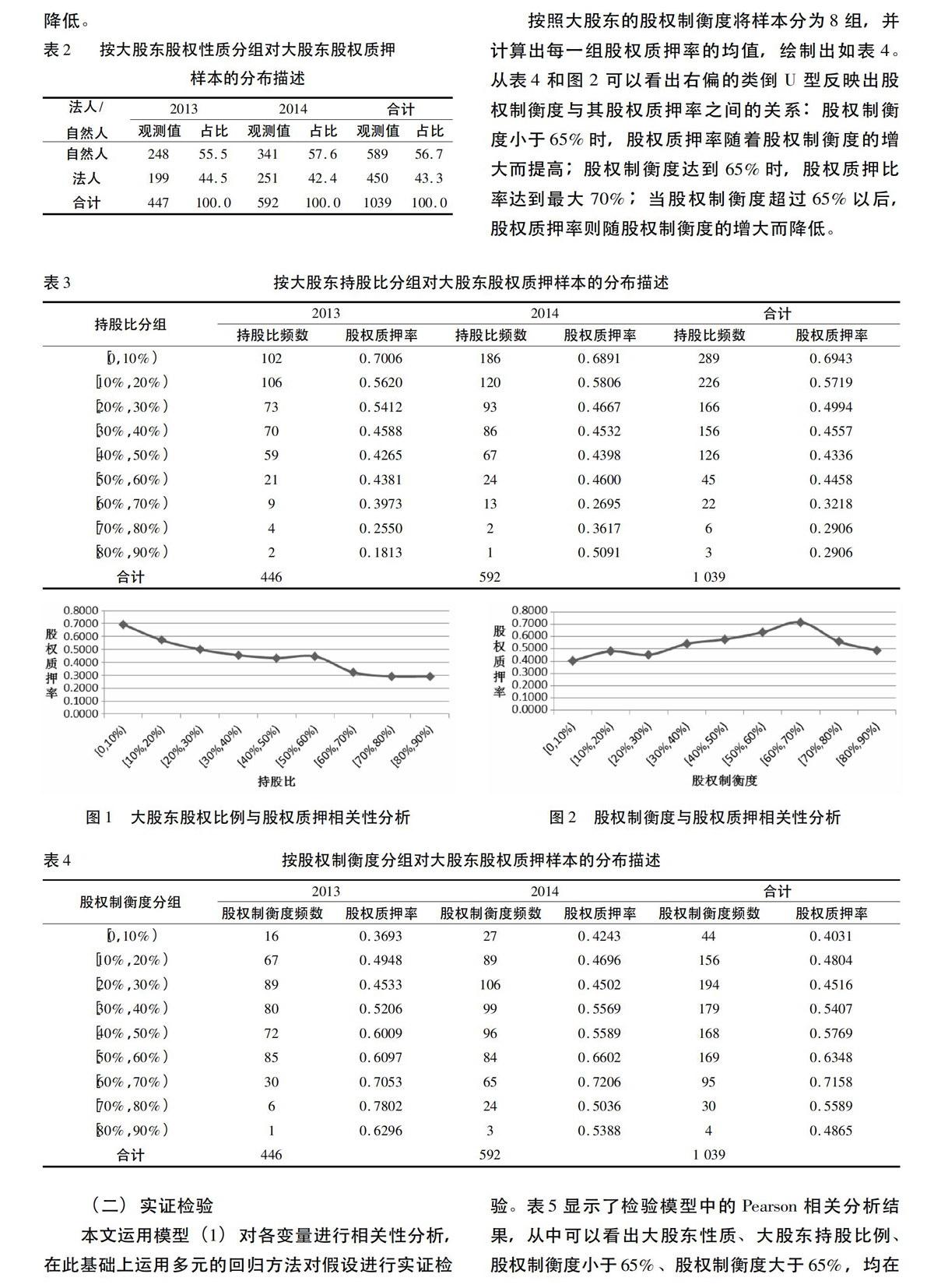

摘要:越来越多的上市公司,尤其是中小板上市公司在进行股权质押融资,结合中小板上市公司面临的融资约束、融资风险以及股权质押引发的公司治理等问题,本文从大股东特征的角度分析大股东股权性质、持股比例以及股权制衡度对中小板上市公司股权质押的影响,发现法人大股东较自然人大股东具有更高的股权质押率;大股东持股比例与股权质押率之间成负相关性;股权制衡对大股东股权质押有抑制作用,但这种抑制作用需要股权制衡率达到60%-70%以上才能发挥作用。

关键词:股权特征;股权质押;中小板

中图分类号:F272.5 文献标识码:A

随着我国资本市场的发展和市场机制的不断完善,股权易流通性和透明性等日益显现,股权质押已成为热门融资方式之一。本文以大股东的治理、自身行为双重角色为基础,选取中小板上市公司为研究对象,结合大股东所受融资约束、质押风险等因素,分析大股东特征对中小板上市公司股权质押行为产生的影响。相较于其他上市公司,中小板企业的高成长性表明其对资金的需求量较大,在面临资金短缺时相较于主板上市的公司更倾向于进行股权质押;同时,中小板企业具有高风险性,说明其股价波动的风险大,而以股票为标的股权质押必定会受到股价波动的影响。因此,中小板上市公司大股东股权质押有其独特性,分析中小板上市公司股权质押更具现实意义。

一、理论分析及研究假设

本文将大股东特征概括为大股东股权性质、持股比例以及大股东受股权制衡的程度等,基于委托代理理论、信号传递理论,提出如下假设:

(一)大股东性质与股权质押融资

王斌等(2013)、王斌和宋春霞(2015)的研究,认为国有大股东的国有属性决定了其面临的融资约束较小,较于民营属性的大股东有更多的获取资金途径,不会轻易选择股权质押来获取资金。相较于国有控股公司,民营性质的大股东,包括民营的法人股东与自然人股东均面临较严的融资约束与融资成本,更倾向于股权质押融资。我国中小板上市公司,国有控股的公司很少,多数为民营控股,本文在分析股权属性对中小板上市公司大股东股权质押的影响时重点分析民营性质的大股东,并在此基础上将民营性质的大股东特性又细分为“法人属性”和“自然人属性”,探析“法人”和“自然人”性质大股东的股权质押融资行为。

民营性质的“法人”与“自然人”控股股东,在面临资金短缺又缺乏其他融资渠道时往往会选择股权质押融资,此时决定是否能够通过股权质押获得融资的主动权并不掌握在大股东(出质人)手中,而是掌握提供股权质押融资的金融机构的手中,金融机构根据大股东的条件来决定是否给予融资。一般而言,由于具有团体属性,法人控股股东持股比例往往较高,股权资金金额较大,更容易获得金融机构的青睐;同时,从质押风险的角度考虑,法人控股股东的背后是其所在的公司,如若到期不能偿还质押资金,提供质押资金的金融机构还能够向其所在的公司主张权益。因此,相较于自然人身份的大股东,法人身份的大股东更容易获得股权质押融资。因此,本文提出假设1:

H1:“法人身份”大股东比“自然人身份”大股东更能够获得股权质押融资。

(二)大股东持股比与股权质押融资

持股比例的差异彰显了大股东不同的利益需求,Shleifer和Vishny(1986)、Claessensetal(2002)认为高持股比例的大股东掌控公司的控制权,通过控制权来夺取私人收益的动机会受到削弱,因为其获取的私人利益反而会小于市场价值下降带来的损失。因此,从自身利益的角度出发,高持股比例的大股东在面临资金短缺时往往采取适当的股权质押来获取融资,而不会进行高比例的股权质押;相反,低持股比例的大股东获取私人收益的动机更为强烈,往往会过高地进行股权质押,据此可以说股权质押率会随大股东持股比例的升高而下降。

另外,从股权质押的动机与面临的质押风险角度来说,王斌等(2013)发现大股东股权质押之后,一旦不能按期偿还借款就会面临丧失控制权的危机。当大股东资金短缺且其他的融资方式受到限制时,股权质押则会成为一种被动的、胁迫式的、不得已的融资方式。所以,持股比例越低的大股东越趋向于冒险与资金提供方签订质权协议。高持股比例的大股东通常拥有较高的融资能力和经营实力,一般不会选择股权质押融资。大股东缺乏其他方面的融资渠道且资金需求迫切,会迫使其降低对股权质押风险的关注程度。所以,相较于低持股比例的股东,高持股比例大的股东进行股权质押的动机并不强烈。因此,本文提出假设2:

H2:大股东持股比与股权质押率负相关。

(三)股权制衡度与股权质押融资

由于股东是将自己的股权进行质押,其他股东在法律上并没有充分的干涉权力,但极有可能引起公司市价的波动,这种波动并不是大股东所乐见的,其他股东也会对质押行为进行直接或间接地影响(LaPotraetal,1998),王奇波和宋常(2006)认为股东的制衡作用在某种程度上能够抑制大股东的行为。当股权制衡超过一定值时,唐建新等(2013)发现股权制衡能够抑制大股东行为。所以,股权质押是多个相关大股东讨价还价的利益协调结果。尤其是对股权较为集中的中小板上市公司,在股权制衡度较低时不会对大股东起到制约作用,反而会激发其冒险的特性,促使其进行质押股权。因此,唯有股权制衡度达到一定程度,才能对股权质押的大股东起到一定的约束作用。

从股权质押风险的角度考虑,一旦大股东股权质押不能按时偿还资金,债权人极有可能对所质押股权进行强行处置,使大股东失去经营控制权,引发“控制权转移风险”。从某种程度上来说,大股东地位的稳固是上市公司生产经营的有力保证,大股东的“控制权转移风险”会影响公司的稳定性和持续性,势必会对公司价值产生影响。所以,在大股东进行股权质押时,其他大股东无论是出于对公司整体发展的考虑,还是对自身利益的衡量,可能会联合起来一起对抗进行股权质押的大股东,以避免控制权转移风险,防止公司价值的损失。但是,同样的这种制衡力量只有达到一定程度才会有效抑制股权质押行为,如若不能有效抑制大股东的股权质押行为,反而会迫使其甘冒风险将股权进行质押,以满足对资金的迫切需求。

从股权质押的数量上分析,当一定程度的股权制衡度能够起到有效的抑制作用时,如果股权质押越多,尤其是与控股股东有关的股权质押越多,公司其他股东就越不会同意有关股权质押议案,进而导致此类股权质押决策难以通过。因此,本文提出假设3:

H3:在股权制衡度较低时,股权制衡度与股权质押正相关;但是,在股权制衡度较高时,股权制衡度与股权质押负相关。

二、研究设计

(一)样本选取与数据来源

本文将2013年1月1日至2014年12月31日作为研究期,以在深交所上市的中小板公司作为研究样本,数据来自于WIND资讯所统计的股权质押信息以及深交所披露的质押公告。在2013年1月1日至2014年12月31日期间共有751家中小板上市公司发生股权质押,2013年有346家,2014年有405家。合计发生股权质押的股东(含大股东)共1 128位,其中属于大股东股权质押的数量为1 109,非大股东股权质押融资数量为19。去除数据披露缺失、披露不完整等情况,最终确定研究样本为1 039位发生股权质押的大股东。