艺术是门好生意么?

2016-05-14王玠文

王玠文

前几年中国当代艺术市场的火爆程度让未曾踏入过美术馆的市井小民都开始相信:艺术是门好生意。贪婪是人类进步的动力,动辄创天价的拍卖成绩让许多热钱涌进市场,除了艺术品本身的交易外,商人们也绞尽脑汁地创造出许多金融衍生品:将所有我们以前知道的金融产品前加上艺术或文化两字,又可以吸引一批新的投资人。

熊皮La Peau dOurs:第一个吃螃蟹的艺术品基金

尽管这一类的艺术金融商品是近几年才进入多数国人的视野,但其实在西方国家早已发展许久,早在2007年民生银行推出国内第一支艺术基金之前,16世纪的荷兰就已经一同集资购买或定制艺术家的作品,这成为了艺术基金的雏形。

法国商人安德烈·列佛(AndréLevel)在1904年推出了世上第一支艺术品基金“熊皮”(La Peau d Ours)。这个名字灵感来源于一则寓言,故事中的两位好友想将熊皮卖给一位皮草商,然而他们根本还没猎到熊。从组织名字就可以得知,列佛与其合伙人将眼光放在未来,在艺术家尚未成名前,先大量买进其作品,并计划在十年内将所有作品变现。

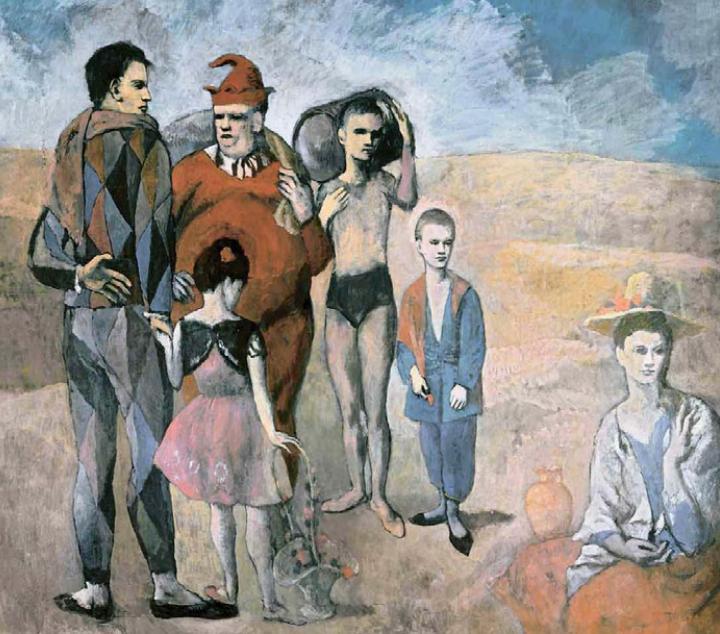

除了列佛外,美国藏家里欧·史坦(Leo Stein)、葛楚德·史坦(Gertude Stein)、和俄罗斯的塞吉·许舒金(Sergej Schtschukin)等共12位投资人也加入行列,每人出资212法郎购买如毕加索、马蒂斯、塞尚这些艺术大师早期的作品。1914年,这13罗汉将画作送到巴黎德芙奥( Hotel Drouot)上拍卖,这场拍卖获得了巨大的成功,作品多以近原价5倍成交,有的作品上涨幅度甚至达到10倍,即便从严格意义上来说熊皮只能算众人集资,但这样的经营模式与获利在当时仍是很有启发性。列佛后来将20%的利润分给艺术家后光荣退幕,艺评家们将此场拍卖会视为前卫艺术胜利的象征,从此开始艺术的高低渐渐无关乎美学,更与金钱紧紧相依。

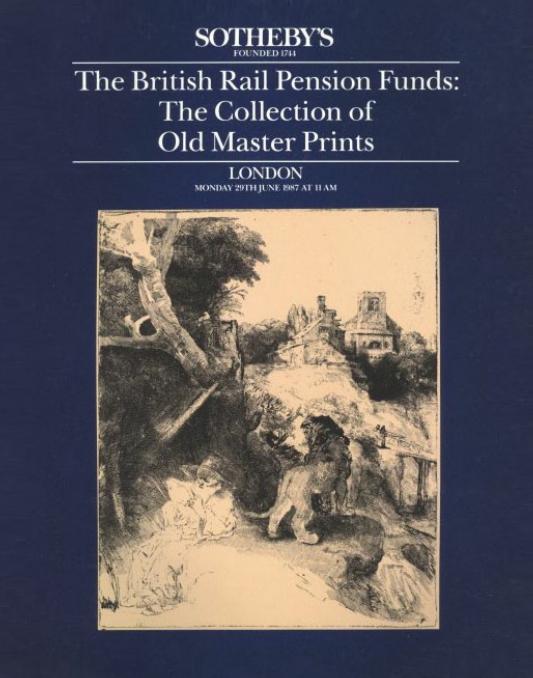

英国铁路退休基金:不要迷恋哥,哥只是个传说

在熊皮之后,西方艺术基金模式空窗了几年,直到1974年才出现英国铁路退休基金(British Rail Pensions Fund),基金概念再度被发扬光大。退休基金虽看似和艺术没什么关系,但其实这支基金是艺术品投资热的燃点之一,至今仍被许多人当作是艺术基金典范。

当年英国不景气的经济前景与严重的通货膨胀促使养老基金开始思考新的投资渠道,当时基金创始人就建议每年从可支配的总流动资金中,拨出5%(约1亿美元)以投资组合的方式进行艺术品投资,并聘请苏富比专家之一负责打理和保管这些艺术品,再邀请另一位统计学专家负责督导整个投资计划。其投资方式非常严格,除了多位专家坐镇之外,每提出一项购买计划都必须附上艺术品清晰的照片与详细的购买计划,再交由艺术委员会进行审查。之所以会如此谨慎也与当时国会、工会乃至新闻界都对这项计划持保留态度有关。

投资期间总计购买了2232件艺术品,并且纵贯古今东西,从中国的唐三彩到古代印刷品都有收藏。虽然原本设定的投资周期是25年,但实际上大概到第14年时就开始陆续参加拍卖会。当年的第一场拍卖会获利率扣除通胀后约为11.9% (340英镑买进,3520英镑卖出)。由于拥有过硬的统计与艺术史背景,再加上掌握了最佳的脱手时机,基金会才有如此佳绩,并顺带引发了一股机构介入艺术品的投资热。

投资艺术真可以赚钱么?

20世纪90年代末算是艺术品基金的高潮,花旗银行、瑞士银行、摩根大通与德意志银行都成立了专门负责艺术品投资的部门,并提供艺术品投资顾问服务给金字塔顶端的客户层,艺术品正式从赏玩进入到金钱领域,和房地产与股票一起成为热门投资理财商品之一!

其中最令人瞩目的就是英国美术基金( Fine Art Fund),此基金成立于2004年,2006年底获利超过59%,创始人菲利浦·霍夫曼(Philip Hoffman)号称为全球23个国家的精英富豪家族服务,有95%的交易都在营利。该基金雇佣了多位艺术经纪人在全球购买艺术品“潜力股”,并运用专业的投资手法,进行组合投资,按30%-35%∶35%-50%∶15%-20%∶15%-20%的比例购买古典大师级作品、当代艺术、现代艺术与印象派作品。在经过前3年的锁定期后,投资者便可以在市场上自由买卖基金份额,并在随后3-7年的时间里向投资者提供10%左右的年复合投资收益,基金方会向投资者收去0.25%的认购费与2%的管理费,当年收益超过6%时还可以拥有一定比例的分红。

读到这里便想要飞奔出去买基金的朋友请留步啊,正所谓投资理财有风险,有赚就有赔,在艺术领域里赔的例子也不少。比较著名的失败案例有如下几个:1989-1991年,巴黎国家银行(Banque Nationale de Paris)投资2200万美元,购买16幅法国及意大利的绘画及素描作品。然而7年之后,该银行出售这套投资组合的艺术品,最终的成交总额比购买时还少了800万美元。纽约大通银行也曾发行过一支价值为3亿美元的艺术品基金,Morgan Grenfell发售过一支2500万美元的艺术品投资基金,日本Itoman Mortgage Corporation曾投资5.2亿美元购买了7300件包括雷诺阿等西方现代主义及印象派的绘画作品。然而,这三家公司的投资基金都以严重亏损告结。

即使是成功如前述的铁路退休基金,在三位专家秉公处理、小心翼翼的情形下,其平均年收益率也只有13.1%,可见有不少艺术品的收益都低于平均值,甚至是亏损。相比之下,那些动辄保证年收益10%的基金听起来总不那么令人放心。

国内的艺术基金周期大多是2-3年,而国外的艺术基金投资回报率比较合理的状态下是5-10年左右。另外,欧美藏家往往以个人的审美为基础,有计划有预算地建构自己的收藏,随着时间增长累积自己的鉴赏涵养,再逐渐调整收藏,脱手早期购入的不重要的或者非主流的藏品,以换取更好的藏品。也就是说,在西方财富整合中,艺术品作为一种资产配置已深入人心。据统计,西方国家把艺术品当成资产配置选项的部分几乎达到了22%。会有这样的差异,是与各个国家推广艺术人文的风气和力度也有一些关系。

艺术基金会:来自民间的力量

在中国来说,艺术风气常是由上而下的,但在当代西方,文化的发展很少有来自官方的主导和管理,多数是依靠民间的力量来发展文化,靠着这些非政府组织扮演着半个政府的角色。这些西方的艺术基金会在很长的时间里并不为国人所熟悉。我们虽然对于西方当代艺术已开始慢慢理解,但是对于在艺术发展背后的各类基金会认识却不多,然而我们看到的西方艺术机构、艺术事件甚至有些艺术活动,都是跟这些民间基金会有着联系。

这些民间非营利基金会大体上可分为公立、私立和企业基金会等,而企业基金会一方面可以减免税金,一方面也可以建立良好的社会形象。大基金会的文化艺术分支和艺术基金主要有对艺术创作活动、艺术展览、艺术研究、艺术保护、艺术收藏等方面的资金、技术支持。大型美术馆和一些重要的艺术机构主要是依靠基金会来管理运作。

可以说,在西方,如果没有艺术基金会就不会有欧美当代艺术的繁荣局面,这些私人基金会是欧美当代艺术圈的生命之源。

民间艺术基金会:艺术界中的蝙蝠侠

举例来说,“艺术基金会(Art Fund)”是英国一个会员制的独立慈善机构,它成立于1903 年,当时的名字是“国家艺术收藏基金(the National Art Collections Fund)”,为了帮助博物馆和美术馆筹集资金来购买艺术品而成立。

这个艺术基金会自成立以来已协助了各艺术机构收购总计86万件艺术作品,除了提供资金,也是艺术家、收藏家捐赠作品或遗产的最佳渠道。该基金会只依靠注册会员费及社会捐助资金来运作,并不受政府相关资金支持。比如2009年,为了保护英国斯塔福德郡(Staffordshire)发现的文物,该组织发起了筹款活动,由民众募集的资金就超过了90万英镑,其他非营利信托与基金会也捐出了大量的资金,目前这组文物被伯明翰博物馆艺术画廊(Birmingham Museum and Art Gallery)和陶器博物馆艺术画廊(Potteries Museum and Art Gallery)所收藏。

众人熟悉的弗利兹基金会也是一个非营利组织,它独立于弗利兹艺博会与《Frieze》杂志,与艺术博览会一样,基金会创立于2003年,主要负责策划弗利兹艺博会的艺术家委托项目、讲座、电影音乐和教育活动,主要向人们展示更多成熟的及新兴的艺术家。

至于基金会的资金来源有如欧盟文化2000(European Unions Culture 2000)项目和英格兰艺术委员会(Arts Council England)的资助机构。除此之外,很多其他方面基金会也收到很多企业的赞助。如2005到2010年卡地亚赞助的Frieze展览项目以及艾姆达施基金(EMDASH Foundation)从2011年开始的对基金会的支持。当然也有一部分的私人馈赠,值得注意的是,基金会并不受弗利兹艺博会的赞助。基金会也为生活在外国的年轻艺术家设立艾姆达施奖学金,由艾姆达施基金会赞助,获奖的作品将有机会与世界各地的观众见面。

信托基金会发源于英国中世纪,本着基督教爱世人的想法行善救济,虽然在19世纪时也曾被企业用于逃漏税,但在修法改正后就获得了改善。

“基金”与“基金会”名字对于一个金融外行来说很像,但精神上却有差异:一则是透过众筹而满足个体财富增长之私欲,另一个是透过众筹而推广艺术发展教育,或许我们也可以希望,有一天艺术世界中,基金会会多于基金。