华宸信托业绩犹如过山车 资管子公司风控形同虚设

2016-04-14占昕

占昕

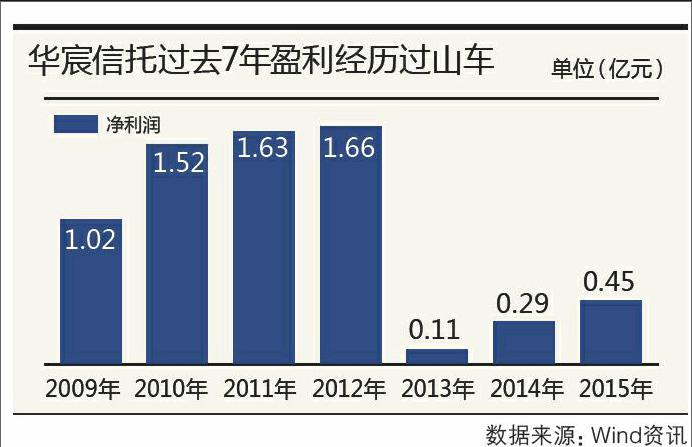

华宸信托过去7年磨难重重,不仅业绩经历过山车、资管子公司风控失去控制,而且股东也是频繁变动,导致公司的重心很难放在业务上,致使盈利排名倒数第二

根据银行间市场公布的57家信托公司未经审计数据显示,2015华宸信托的净利润4527万元,排名行业倒数第二。

尽管2002年已获准重新登记开业,可惜多年来业务发展一直不尽理想,年净利润近三年基本在千万级别,其发展远远落后于其他信托公司。而自2005年增资扩股后,华宸信托的注册资本一直保持在5.72亿元的水平,资本实力排名倒数。

业内人士认为,即将公布的信托公司评级或会把一批公司的业务和管理能力直接推向风口浪尖上。过去采访的一周里,华宸信托不是官方网站打不开就是对外公开披露电话无人接听。截至发稿前,《投资者报》记者无法联系到华宸信托相关人士。

业绩犹如过山车

在整体收入不高的前提下,华宸信托近年来的业绩基本呈现了“过山车”的走势。

根据年报统计,在2009~2014的6年间,公司营业收入分别是1.8亿元、2.53亿元、2.84亿元、3.07亿元、2.16亿元、1.92亿元;公司净利润分别是1.02亿元、1.52亿元、1.63亿元、1.66亿元、1077万元、2939万元。

而即便是在2015的这一年,半年报与年报的预披亦有着较大的落差。2015年上半年,华宸信托营业收入1.1亿元,净利润2065.8万元,同比下降近53%。拉伸至全年,公司的盈利又有所反弹,全年盈利4527万元。

对此,华宸信托曾向《投资者报》记者表示,主要因为去年上半年对不良资产计提了充足的减值准备金额共计4465.12万元,而前年同期没有此项支出。

而除了业绩波动,近年来华宸信托的资产减值准备金额的波动也比较大,从2009年的-380.54万元到2011年的6.07万元,再从2012年的0元到2013年的1.35亿元。

在2014年年报中,华宸信托表示,将按照风险的暴露程度计提资产减值准备;对不良资产或可能出现的风险资产按季取提专项准备金;从税后利润中按年提取信托赔偿准备金,各项准备金提取率都达到了100%,增强了抗风险能力。

根据预披露的财务数据显示,截至2015年末,华宸信托已计提了1.18亿元资产减值损失,而据接近华宸信托的人士介绍,目前华宸信托也有在处理风险项目。

基金子公司风险失控

“华宸信托的情况和吉林信托有点类似,有牌照,业务没怎么做,又出过风险,市面上能看到的产品少,可能会做些通道业务。”一位和“华宸系”金融机构有过接触的资管人士对《投资者报》记者说道。

与低调的华宸信托相比,华宸未来资产管理有限公司(下称“华宸未来资管”)在市场中却要“出名”不少。

“信托有着隐性刚兑的名声,日益增长的规模下,给信托刚兑带来了压力,通过资管来对接部分项目,降低信托发行的总量规模,可减轻部分压力。”一位不愿透露姓名的信托人士对《投资者报》记者解释了信托公司大力发展资管子公司的原因。

2012年,华宸信托出资40%、韩国未来资产基金管理公司25%出资、咸阳步长医药科技发展有限公司出资35%,在上海共同发起设立华宸未来基金管理有限公司(下称“华宸未来基金”)。

华宸未来资管作为华宸未来基金的全资子公司,属于信托系基金公司的子公司,但由于接连爆出多起违约事件,风控能力饱受诟病。

风险在2014年达到顶峰。当年8月证监会对子公司业务出现风控风险的华宸未来、万家共赢、金元百利责令整改,暂不受理公司业务备案,并同时暂停管理失责的母公司业务申请,追究相关责任人。

“华宸未来资管目前仍在暂停业务中,一直在处理风险业务,人员也发生很大变动,处理不好甚至会危及资管牌照。”日前,接近华宸未来资管的人士对《投资者报》记者说。

股权和人事频繁变动

开业多年,一直在垫底附近徘徊,既未抓住行业高峰时的机遇,又未建立长足稳定的风控机制,华宸信托的发展多少是叫人唏嘘。

2005年,公司完成了增资扩股工作。2007年,完成业务转型审批工作,更名华宸信托有限责任公司。2013年,完成股权结构调整工作。

2013年,入主华宸信托8年的华菱钢铁最终选择了全面退出,原有股东结构几乎被颠覆,华菱钢铁原本持有华宸信托48.95%股权,32.45%转给大唐集团,16.5%转让给包钢集团,与此同时,内蒙古自治区国资委将所持的20%股权转让给包钢集团。

同样起家内蒙古的包钢集团拿下华宸信托控股权。

华菱钢铁最终不得不因为连年巨亏的惨淡经营转让手中的金融股权,而由于股东自顾不暇,华宸信托在其手上几年内未获得长足的发展。

如此同时,之后因为大股东变更而导致管理层换血,使得华宸信托在信托最火的几年里基本处于股权和人事的变动和消耗之中。

记者注意到,2014年年底,公司管理层大换班。刘玉瀛(包钢股份前董事)、张瑞平为公司第四届董事会新任董事,范勇宏、郝占魁为公司第四届董事会新任独立董事。原公司第三届董事会成员甄学军、王温继续担任公司第四届董事会董事。

此前管理层包括董事长刘晓兵、董事汪俊和常务副总经理、财务总监、董事杨新良、董事赵俊生等悉数变更,邢成、袁爱平不再担任公司独立董事。而新一任董事长将由来自包钢集团的刘玉瀛担任。