我国制造业上市公司成本粘性问题研究

2016-04-08罗雨诗

罗雨诗

摘 要:本文以国内沪深两市481家制造业上市公司2009-2013年数据为样本,检验中国制造业上市公司的成本粘性行为,同时对制造业上市公司按照企业性质、地区、和是否是高新技术行业做出分析检验。验证了中国制造业上市公司存在成本粘性行为,在GDP放缓增长的情况下,成本粘性有所减轻。资本密集度越高,成本粘性越强。

关键词:成本粘性;GDP增长;资本密集度

一、引言

传统成本模型将成本分为固定成本和变动成本。传统成本假设中,固定成本不受产量的影响,变动成本随着企业当期业务量的变化而呈正比例的变化,总成本随着企业业务量上升和下降的变动幅度是相同的,即对称的(Noreen,1991)。然而,管理实践中成本的变化不仅取决于业务量变化的幅度,而且取决于业务量变化的方向,成本在企业业务量上升时增加的幅度要大于业务量下降时减少的幅度,即成本随着企业业务量上升和下降的变动幅度是不对称的(Cooper and Kaplan,1998)。

Anderson等(2003)研究发现公司销售、一般和管理费用随业务量的上下变动而不一致。这种成本随着业务量的变化而变化时,边际变化率在不同的业务量变化方向上的不对称性就是成本粘性,而且业务量增加时成本增加的幅度大于业务量减少时成本减少的幅度。

以上研究都证实了成本粘性的普遍存在,引起成本粘性原因可以归结为三点:调整成本、管理者乐观预期和代理问题。

本文采用国内沪深两市481家制造业上市公司2009年-2013年数据,检验中国制造业上市公司的成本粘性行为,同时对制造业上市公司按照企业性质、地区、和是否是高新技术行业做出分析检验。

二、理论分析与研究假设

1.制造业存在成本粘性

制造业通过制造过程,将生产资料转化为可供使用的工业品与生活消费品,生产过程中必然存在成本的归结与分配,受传统成本模型的影响也更大。孙铮和刘浩(2004)通过对我国1995年12月31日前上市的292家公司1994年—2001年度财务数据进行实证研究,证明了我国上市公司的营业费用和管理费用存在粘性。刘武(2006)研究了我国上市公司成本粘性的行业差异,指出制造业和信息技术业存在较强的费用粘性行为。

假设1:制造业上市公司存在成本粘性。

2.宏观经济增长与成本粘性

ABJ(2003) 的研究发现,当企业连续两年出现销售额的下降时,管理者对企业未来销售额的乐观预期会有所减弱,由此弱化了企业的成本粘性; 而在宏观经济增长期间,管理者对未来的乐观预期会有所增强,由此强化了企业的成本粘性。

Banker et al.(2010)则直接考察了管理者的乐观预期和悲观预期对企业成本粘性的影响,他们认为,当管理者不能确定企业产品或服务的未来需求时,调整成本的存在使得管理者在销售量下降时会保留部分多余的生产能力,在销售量上升时会控制生产能力的增加,但是乐观的管理者在销售量上升时更愿意增加生产能力,由此会强化企业的成本粘性; 而悲观的管理者在销售量下降时更愿意减少生产能力,由此会弱化企业的成本粘性。

在近几年宏观经济增长的外部环境下,市场竞争压力增大,加上产业升级的压力,企业为了提高竞争优势,会不断优化成本控制。同时政策从稳定增长向经济结构调整转变之后,我国GDP增长开始放缓,从2010年开始逐步下降,这些变化都会影响企业对于未来的预期。

假设2:在宏观经济增长期间,企业的成本粘性会削弱。

3.资本密集度与成本粘性

当企业的资本密集度高、资产总值大时,说明企业的各项投资多,那么日常生产经营活动中的调整成本更高。当经营活动出现变化的时候,已经签订了长期契约的、投入了高额成本的企业更难做出调整的决策。

假设3:资本密集度较高的企业成本粘性较强。

三、研究设计

1.数据来源

本文选取了沪深两市制造业上市公司2009年-2013年的会计数据,剔除了六年间更换行业的公司,剔除ST、PT公司。数据来源自CSMAR,根据巨潮资讯的公司公告进行了手工调整。行业细分的依据是2012年修订的《上市公司行业分类指引》。根据年报披露中是否经过《国家重点支持的高新技术领域》认定,将制造业分为高新技术企业与非高新技术企业。

根据年报中披露的上市公司实际控制人,将制造业分为国有和非国有上市公司。

根据年报中披露的公司注册地,将上市公司所属地分为东部地区和非东部地区。

2.模型设计

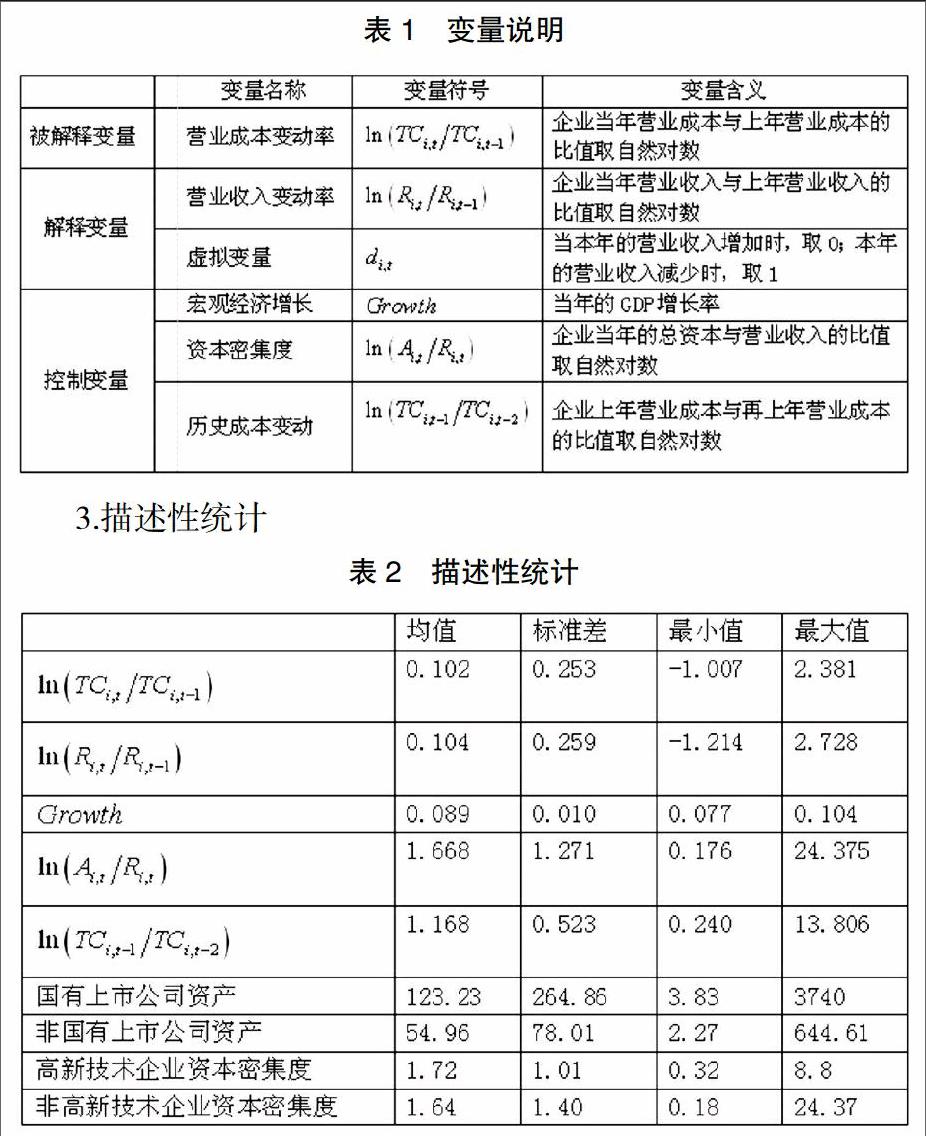

其中,被解释变量为企业各年的营业成本变动,解释变量为企业各年的营业收入变动。企业当年的营业收入增加时,di,t取0,β1反映营业收入上升1%时,营业成本上升的百分比;企业当年的营业收入下降时,di,t取1,β1+β2反映营业收入下降时,营业成本下降的百分比。

宏观经济增加控制了外部经济环境,资本密集度和历史成本变动控制了企业特征。

3.描述性统计

描述性统计显示,营业收入与营业成本变动的波动较大,企业平均营业收入增长率略大于平均营业成本的增长率。近五年我国GDP持续增长,2011年后开始放缓,保持着8.9%的平均GDP增长率。企业的资本密集度和历史成本变动差异都较大。国有上市公司相较于非国有上市公司,平均资产总值更高。高新技术企业相较于非高新技术企业,资本密集度更高。

4.回归检验

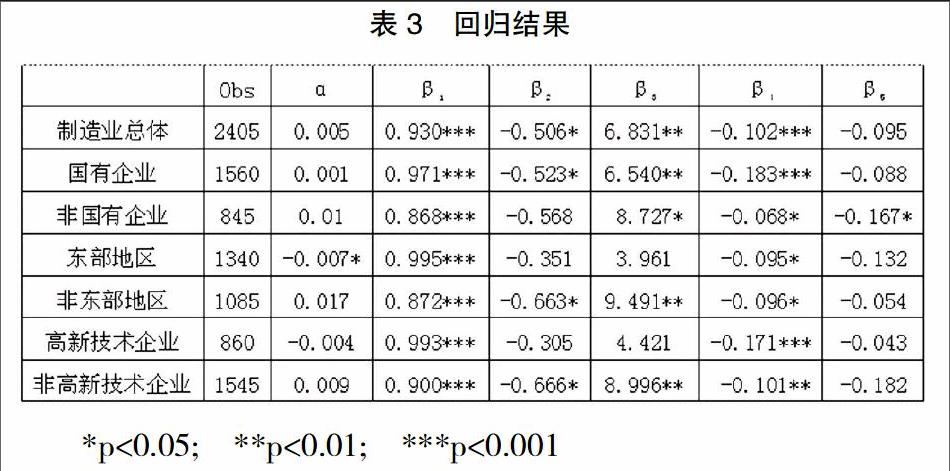

回归分析使用面板数据,首先进行霍斯曼检验,来确定使用固定效应还是随机效应模型,得到的p值为0.711,不显著。因此选用随机效应模型进行回归分析。

回归分析结果如下:

可以看出,对于制造业总体来说,营业收入上升1%时,营业成本上升0.93%,营业收入下降1%时,营业成本下降0.424%,GDP持续增长的外部环境有助于减弱成本粘性,资本密集度增强了成本粘性。

以下是三组数据的对比:

当营业收入下降1%时,国有企业的营业成本下降0.448%,非国有企业的营业成本下降0.3%,说明非国有企业比国有企业的成本粘性更强;非国有企业对外部经济环境的变化更为敏感,在GDP持续增长的情况下,非国有企业的成本粘性减弱更快;就资产密集度来说,国有企业资产总值更高,增加了成本粘性。

当营业收入下降1%时,东部地区的企业营业成本下降0.644%,非东部地区的企业营业成本下降0.209%,说明非东部地区比东部地区的成本粘性更强;非东部地区的企业面临经济结构调整和产业升级的压力更大,在GDP放缓增长的外部环境下,非东部地区的成本粘性减弱更快;在资本密集度方面,东部与非东部地区没有显著差异。

当营业收入下降1%时,高新技术企业营业成本下降0.688%,非高新技术企业营业成本下降0.234%,说明非高新技术企业比高新技术企业的成本粘性更强;国家为了实现可持续增长进行经济结构调整,并且遏制了部分非高新技术产业的过剩产能,这些措施使得非高新技术企业的成本粘性减弱更快;在资本密集度方面,高新技术企业资产密集度更高,增加了成本粘性。

四、结论

本文采用国内沪深两市481家制造业上市公司2009-2013年数据,验证了中国制造业上市公司存在成本粘性行为,在GDP放缓增长的情况下,成本粘性有所减轻。同时在制造业上市公司中,国有企业比非国有企业的成本粘性弱,东部地区企业比非东部地区企业的成本粘性弱,高新技术企业比非高新技术企业的成本粘性弱。资本密集度越高,成本粘性越强。并且在经济结构转型和产业升级的压力下,非高新技术企业和中西部地区的成本粘性减弱更多。在GDP持续增长的环境下,成本粘性体现出削弱的现象,这与国外的管理者乐观预期的研究不符,国外研究认为GDP增长的年度比GDP下降的年度成本粘性更强,这可能与我国宏观环境有关,近十年来我国并未出现GDP下降的年份,本文认为这与近几年GDP增长速度放缓有关。

参考文献:

[1]江伟,胡玉明.企业成本费用粘性:文献回顾与展望[J].会计研究,2011(9):74-79.

[2]刘彦文,王玉刚.中国上市公司费用粘性行为实证分析[J].会计理论与方法,2009(3):98-106.

[3]曹晓雪,于长春,周泽将.费用“粘性”研究:来自中央企业的经验证据[J].产业经济研究,2009(1):39-46.