英国商业养老保险税收政策研究及其对我国的启示

2016-04-05江时鲲江生忠

江时鲲 江生忠

摘 要:英国贝弗里奇式的多支柱养老保险体系是正确处理政府与私人在社会保障中的角色和功能分工问题的重要制度保障,尤其是在商业养老保险制度上通过税收政策予以引导和分工,以税收返还的方式极大地促进了商业养老保险的发展,成为少有的几个不受严重养老金危机困扰的国家。从我国现实形势和一系列最新政策动向看,发展商业养老保险,是构建多层次养老保障体系的必然要求。本文就英国商业养老保险税收政策展开详细讨论,通过借鉴英国相关经验,认为我国发展商业养老保险需要明确如下几个问题:明确享受税收政策的商业养老保险的内涵和外延;在综合所得税制下逐步扩大税收优惠型商业养老保险的覆盖人群;根据税收优惠的目标制定相应的税收优惠形式。

关键词:商业养老保险;税收政策;英国

中图分类号:F840.6 文献标识码:A 文章编号:1003-1502(2016)02-0045-07

一、引言

在我国人口老龄化急剧深化的背景下,以城镇职工基本养老保险为代表的养老保障“第一支柱”面临基金枯竭和养老金替代率明显下降的挑战,而以企业年金和个人商业养老保险为代表的第二、三支柱发展水平很低,使得政府财政压力极大,目前的养老保险模式不具有可持续性。2013年十八届三中全会提出,“制定实施免税、延期征税等优惠政策,加快发展企业年金、职业年金、商业保险,构建多层次社会保障体系”。2014年《国务院关于加快发展现代保险服务业的若干意见》要求“把商业保险建成社会保障体系的重要支柱”。2015年《政府工作报告》提出“推出个人税收递延型商业养老保险”。从我国现实形势和一系列最新政策动向看,发展商业养老保险,是构建多层次养老保障体系的必然要求。我国商业养老保险在制度设计上旨在搭建一个开放性、可持续性的框架,在制度运行上通过税收政策激励商业养老保险的发展。那么享受税收政策的商业养老保险的范畴究竟是什么?商业养老保险覆盖的人群是否可以扩大到自雇人群和无业人群?结合税收政策的目的兼顾国家税式支出的成本,应当采用什么形式的税收优惠以应对老龄化所产生的养老金危机?从根源上厘清这些问题才能使得“商业保险要逐步成为个人和家庭商业保障计划的主要承担者、企业发起的养老健康保障计划的重要提供者、社会保险市场化运作的积极参与者”。

英国是少有的几个不受严重养老金危机困扰的国家 [1],尽管英国也曾面临过于依赖“第一支柱”①和养老保险体系效率②下降的问题[2],追溯最近十五年内英国养老金法案的数次修订,不难看出英国纷繁复杂的养老保险制度逐步得到简化,国家养老金和私人养老金并行发展,国家养老金的建立并不会削减个人缴费的激励,相反会对私人养老金市场的成熟与发展提供一个很好的平台[3],尤其通过税收政策的激励更加注重强调商业养老保险的作用。本文就英国商业养老保险税收政策展开详细讨论,以期对我国商业养老保险相关政策的制定和实施提供更坚实的基础。

二、 英国商业养老保险税收政策

现代商业养老保险是由商业机构提供的,包括以养老风险保障、养老金管理、养老金融服务和以养老为目的的资金管理等为主要内容的产品和服务。结合英国实践来看,其商业保险公司的业务主要有投资、保险和健康管理三大部分,英国商业养老保险的内涵和外延比较宽泛,既包括企业提供的由商业机构管理的养老金计划,也包括长期储蓄和传统寿险产品(Long-term Savings and Life Insurance )。长期储蓄和寿险产品被用于提供退休收入和保障个人和家庭成员在遭遇意外、疾病和死亡时的收入损失,主要包括投资型的个人养老金产品和保障型的定期寿险类产品。参与企业提供的养老金计划,雇主和雇员双方均享受税收优惠,购买个人养老金产品可以享受税收返还。

英国商业养老保险税收政策最早可追溯到1986年《社会保障法案》。该法案历史性地引入一个全新的“个人养老金计划”,任何未满75周岁的英国公民均可以加入个人养老金计划。该计划实行完全的个人积累制,成员的缴费可以部分享受政府给与的税收返还(Tax relief)。所谓税收返还是指政府为激励长期养老储蓄的积累,对以税后收入缴费的个人养老金账户,由政府承担额外的缴费,并积累进个人账户。所有积累的缴费将被用于投资,投资收益则免征个人所得税,仅在领取环节征税。可领取的个人养老金数额则受到缴费多寡、投资收益水平、是否购买年金产品、是否部分或完全一次性领取等多种因素的影响。在随后1988年的税法中,进一步明确了购买个人养老金产品可享受的税收政策。2008年养老金法案提出使每个雇员平等地享有参与养老储蓄的机会是每个雇主强制性的法定义务,雇主可以通过提供企业年金或与雇员共同承担个人养老金缴费的方式满足其法定义务。前者由雇主发起,通常会选择国家职业储蓄信托计划来管理,属于信托型,后者则由雇主直接和养老金提供机构协商议价再提供给雇员,或是直接替雇员承担部分的个人养老金缴费义务,属于契约型。

目前英国商业养老保险的税收政策主要包括以下三个方面:

(一)雇主缴费的税收政策

对于雇主参与缴费的商业养老保险,雇主为雇员缴付的养老金可以税前列支。2008年养老金法案的核心是针对雇主提供的企业年金推出自动加入计划(Auto-Enrolment),并从2012年起逐步过渡到强制性的企业年金,目的在于使每个雇员平等地享有参与养老储蓄的机会。

该计划规定:年满22周岁且未达到年金领取年龄的雇员,其年收入在10000英镑以上均满足自动加入的条件,且享受雇主缴费;年收入在5824英镑至10000英镑间,在雇主同意的情况下可以加入该计划,同样享受雇主缴费;年收入在5824英镑以下,在雇主同意的情况下可以加入该计划,但不享受雇主缴费。自动加入计划的年缴费有最低限制,自2018年起为年工资收入5824英镑至42385英镑间的8%,由雇主、雇员和海关与税务总署的税收返还按比例共同负担,超过该区间的由雇员自行承担,且必须符合终身缴费上限的规定(参见图1)。

同时,为解决私人养老金市场存在的高昂管理成本和销售佣金问题,推进自动加入计划的顺利实施,英国政府还推出了一项新的覆盖雇员、自雇人士和无业人群在内的低成本养老储蓄计划——国家职业储蓄信托计划(NEST)③。国家职业储蓄信托计划最大的特色在于超低的0.3%年管理费率优惠,并只对个人账户收取账户管理费,对开设企业年金的雇主不征收管理费。

此外,还允许雇主和雇员间达成“工资牺牲”(Salary Sacrifice)协议,雇主将部分工资以福利的形式,如替雇员缴纳额外的养老金,提供给雇员,通过降低工资水平,减少雇主和雇员应缴的国民保险税和所得税。英国的国家养老金通过向符合条件的纳税人及其雇主征收国民保险税的方式征缴,根据工资水平的高低,纳税人需缴纳其工资水平12%左右的国民保险税,雇主则承担额外的13.8%。雇主和雇员间达成工资牺牲协议,通过降低雇员工资水平,由雇主缴纳等额养老金的方式予以补偿,不仅减轻了双方的税负,同时通过减少国家养老金的比例增加私人养老金的比例,使得国家养老金的给付压力大为缓解。

(二)雇员缴费的税收政策

个人养老金计划,作为退休年金计划(Retirement Annuity Plan)的替代计划,最早在1986年推出,其后的养老金法案修改中陆续更新推出了其他类型的个人养老金计划并享有不同的税收政策,但在2004年工党政府的养老金税收简化改革措施实行后适用统一的税收政策。目前英国个人养老金计划主要有两大类:一是投资选择型个人养老金(Self-invested Personal Pensions),另一类则是个人存托养老金(Stakeholder Pensions)。

1986年《养老金法案》推出了投资选择型个人养老金计划,该计划首次允许保险公司和其他金融机构受托管理养老基金并负责投资,同时也向客户提供上千种投资选择便于其自行选择。该计划由个人自行缴费,也允许其雇主为雇员账户缴费。投资选择型个人养老金是为希望对个人账户投资有更多自主权的客户定制的产品。在产品结构上账户管理权和账户投资权分开,由账户所有人自行在英国海关税务总署许可的投资范围投资,其投资范围较个人存托养老金计划更广,主要表现为允许投资股票和商业地产,但下列投资需一次性缴纳较重的惩罚性税收:有形动产(Tangible Movable Property),如老爷车、游艇、古董;“有毒”财产("Exotic" Property),如葡萄酒、艺术品;居民住宅(Residential Property)。投资选择型个人养老金最大的特色在于投资自由,除却更加宽松投资范围限制外,还允许账户所有人以账户资金为抵押,借贷不超过账户净值50%的资金用于扩大投资。

高昂的管理成本和销售佣金严重打击了雇员加入个人养老金计划的信心以及政府提高养老金计划覆盖率的初衷[4]。为解决受托管理费过高而削减个人储蓄激励的问题,《1999年福利和养老金法案》推出个人存托养老金,于2001年4月6日面向市场,要求雇佣超过五人的雇主必须为其雇员提供加入个人存托养老金或其他养老金计划的机会。个人存托养老金计划的主要特色为低费率和低缴费:账户持有的前十年每年收取不超过账户价值的1.5%,此后不得超过1%;最低缴费额仅为每月20英镑,并允许账户持有人随时停止或恢复缴费。该计划旨在通过提供更加透明和有吸引力的储蓄工具以鼓励中低收入人群增加长期养老储蓄。

1.个人养老金计划缴费期的税收政策

英国个人养老金的缴费可以享受海关与税务总署的税收返还,同时受到年度缴费额度和终身缴费额度的限制。购买具有养老性质的长期储蓄和寿险类产品则不适用此类税收政策。具体来说2015-2016年度缴费上限为40000英镑,若当年超过该额度,可以申请使用过去三年内未使用的剩余年度缴费额;终身缴费上限为100万英镑,超过限额部分在领取时需缴纳额外的税收,具体因领取方式而异。2004年工党政府的养老金税收简化改革措施实行后适用统一的税收政策,使得所有的确定收益型的企业年金、个人养老金计划执行共同的缴费上限、税收优惠和领取规则(参见表1)。

英国的个人所得税征收采取雇主代扣和个人申报相结合的源泉抵扣形式,参与个人养老金计划的缴费,在年度缴费上限内由海关和税务总署采取税收返还的形式将税收优惠部分累积进入个人养老金账户。对个人收入采取先扣税后返还的形式,具体因适用税率不同而有差异。基本税率的税收返还由养老金提供机构代表账户所有人向海关和税务总署提出申请,后者在缴费后的2-6个星期内将应返税收返还到个人账户上,高等税率和额外税率的税收返还需由个人向海关和税务总署申请,由后者根据缴费者的纳税情况作出返还。简单举例:个人每月缴费 1000英镑,适用的个人所得税率为20%,完成缴费后由保险公司向海关和税务总署主张税收返还200英镑=1000英镑×20%,最终进入个人账户的养老金为1200英镑。同时,为体现对中低收入者的倾斜,个人养老金账户内可享受税收返还的计算基准下限为3600英镑每年,即每年缴费在3600英镑内的中低收入人群,其加入个人养老金计划将可获得固定的720英镑的税收返还。

2.个人养老金计划领取期的税收政策

个人养老金计划领取时需缴纳的税收由账户内积累的养老金总额和领取方式所决定,通常自55岁可以开始领取(2028年起推迟到57岁),在终身缴费额度内一次性领取25%部分可以免税,其余部分按领取金额所适用的个人所得税征税。具体有如下情况:

(1)积累的养老金总额在30000英镑以内(包括企业养老金和个人养老金),允许一次性全额领取而不缴纳任何税收;

(2)积累的养老金总额在30000英镑以上,但在个人终身累积额度内,允许一次性领取总额的25%不缴纳任何税收,剩余部分以年金形式领取,按领取的金额适用个人所得税税率;

(3)积累的养老金总额超过个人终身累积额度的,超额部分一次性领取适用个人所得税税率,若转换成年金形式领取需先缴纳25%的税收,领取时再按个人所得税率征税。

同时,自2015年4月起取消个人养老金收入(Pension Income)必须再购买年金产品(Annuity)的限制,被称为养老金自由化(Pension Freedom)。

(三)自雇和无业人群缴费的税收政策

对于因失业使得收入波动较大、较少或未能参加其他养老储蓄计划且希望拥有更具流动性的养老储蓄的自雇和无业人群,英国政府在《1999年福利和养老金法案》中推行新的个人储蓄账户(Individual Savings Accounts, ISA)。ISA账户的缴费以税后收入计算,积累期的收益和领取期的个人账户总额则免予征收个人所得税和国民保险税,属于TEE④的形式。由于该类人群的收入通常较低,甚至未能达到个税起征点,使得ISA账户实际上成为EEE④的形式。根据投资流动性的差异,ISA账户分为现金型(Cash ISA)和股票型(Stocks and Shares ISA)。2015-2016年度,ISA账户每年的投资上限为15240英镑,同时也受到个人终身储蓄额度的限制。

三、 英国商业养老保险税收政策的评价

(一)税收政策对商业养老保险需求结构的影响

商业养老保险税收优惠政策立足于使符合条件的纳税人得到政府的税收让渡,以激励其购买商业养老保险,从而使得大多数人群能够公平地参与养老储蓄,享有不同程度的养老保障。税收优惠作为调节经济、刺激养老保险需求的重要手段,有利于促进商业养老保险的健康发展。

1999年福利和养老金法案中明确的个人养老金税收政策目的在于刺激商业养老保险的需求。国外学者则认为其时针对个人的税收政策仍不足以提高养老金计划的参与率。Jonathan Gruber、 Larry Levitt指出尽管税收优惠能够扩大保险覆盖面,刺激保险需求,囿于税收支出的成本,税收补贴不能刺激未投保人购买保险产品[5]。Byrne A.、Harrison D.、Blake D.通过对中小企业主和受托管理养老金的机构调研发现,英国中小企业主并不认为提供养老金能够吸引、保留和激励员工,从而并不愿意主动提高养老金计划的参与率,若保持雇主提供养老金计划的自愿性或没有税收激励则根本无法在2050年前将国家养老金和私人养老金的比例调整到40/60[6]。

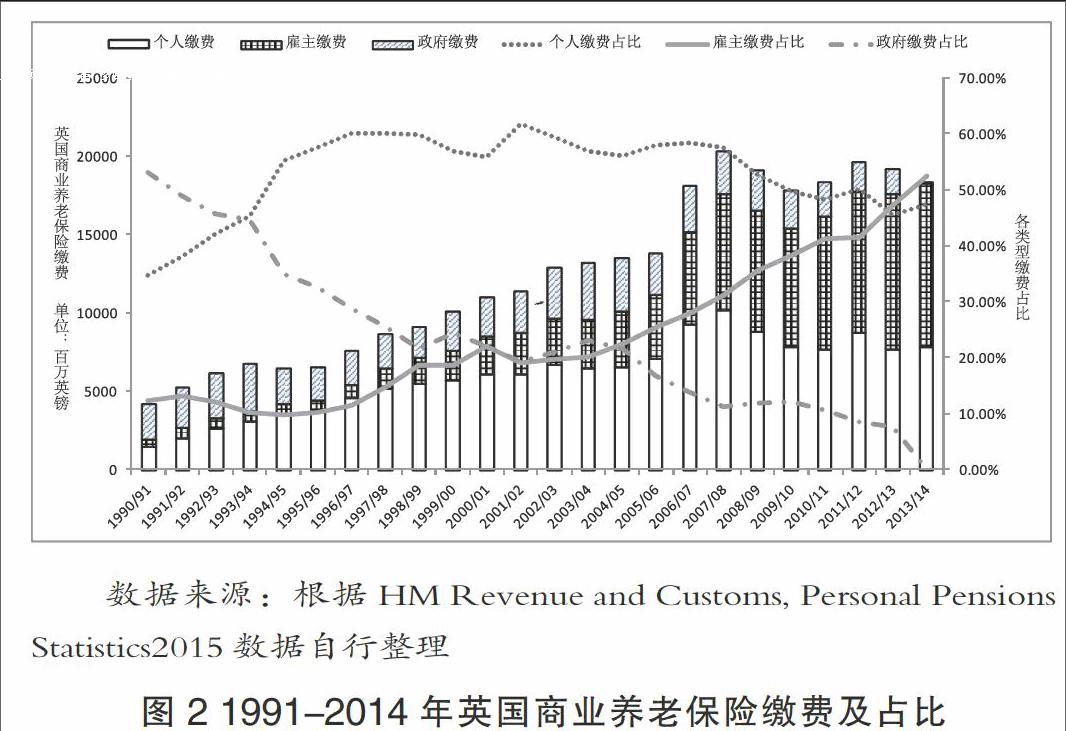

英国个人养老金的缴费由政府税收返还(“协议退出”国家第二养老金才享有政府税收返还,该政策将于2016年4月全面终止)、雇主缴费和个人缴费(无业人群和自雇人群则没有雇主缴费)三部分构成。从英国私人养老金市场的发展历程看,尤其是在2004年工党政府养老金税收改革措施和2008年养老金法案针对雇主的强制性养老金义务出台后,税收政策对商业养老保险需求结构的影响明显。首先,个人养老金的缴费总体上保持了递增的趋势,但自2008年后受到经济危机和债务危机的影响波动较大。2013-2014年度个人养老金缴费达到18.6亿英镑,略低于前一年度的19.5亿英镑。其次,雇主缴费现已成为个人养老金缴费的主要构成。从图2中可以看出, 1990-1991年度雇主缴费部分仅占个人养老金缴费的9%,20世纪90年代中后期时个人缴费部分最高达68%,政府税收返还和雇主缴费分别只有23%和9%。到了2013-2014年度,雇主缴费已大幅攀升至56%。

2008年养老金法案下的自动加入计划的逐步实施,则使得雇主提供的商业养老保险覆盖率稳步提升。截至2015年3月,英国雇员人群约为2000万左右,有59.2%的雇员加入了企业年金计划,累计超过520万雇员加入了自动加入计划,覆盖了英国雇员人群的26%。较前两年分别增长了420万和220万人。自动加入计划的实行成功扭转了近十年来养老金增长乏力的局面,有超过59%的雇员是某一养老金计划的活跃缴费成员,而这一数字在2012年仅为47%。这一增长(参见图3)说明购买具有税收优惠的商业养老保险正成为英国养老储蓄的主流[7]。

就经济学理论而言,税收对养老保险需求的影响一方面主要是影响消费者的可支配收入从而产生收入效应,另一方面则是影响养老保险的价格从而产生替代效应。税收优惠对商业养老保险需求的刺激最终通过收入效应和替代效应的总和所体现。与传统的EET税收优惠模式相比,尽管英国个人养老金的缴费也可算作税后列支,但不并能促进当期收入和消费的增加,而是增加了领取期的收入和消费。尽管没有当期的收入效应,就其总效应而言,英国商业养老保险的税收政策极大地刺激了商业养老保险的需求。

(二)税收政策对英国商业保险公司经营的影响

享受税收优惠的自动加入计划于2012年开始实施,预计到2018年英国将有约75万个企业、超过700万员工被纳入该计划内。雇主满足提供企业年金的法定要求的途径多样,从英国统计局(ONS)披露的数据来看,国家职业储蓄信托计划提供的信托型企业年金和保险公司提供的契约型企业年金,如团体个人年金(Group Personal Pension, GPP)是其主要选择(参见表2)。

英国商业保险公司现行的养老金业务主要是针对雇主和雇员收取账户管理费,如此多的新增账户将会是一个新的利润增长点。然而国家职业储蓄信托计划作为非盈利性的平台,每年征收的管理费率为超低的0.3%,而英国私人养老金每年的管理费率大多为基金市值的0.8%~1.5%。如果以1.5%计算,40年的私人养老金供款之后仅管理费就将占基金总市值的30%以上[8]。毫无疑问,保险公司的养老金业务将面临国家职业储蓄信托计划的挑战。

2013年作为自动加入计划实施的第一年,共售出400万张年金保单,较2012年增长30%⑤。该计划对英国保险公司养老金业务产生挤出作用还是促进作用,由于该计划实施的效果尚不明朗,仍有待研究进一步证明。

四、 英国商业养老保险税收政策对我国的启示

利用税收政策积极发展商业养老保险既符合国际趋势又适应我国现状,然而在实际发展过程中仍有几个问题需要明确。第一,享受税收政策的商业养老保险的范畴究竟是什么?目前我国个税递延型商业养老保险的指导意见仍在拟订中,享受税收政策的商业养老保险的范畴尚未有明确的界定,现有的研究也缺乏统一的定论。第二,商业养老保险覆盖的人群是否可以扩大到自雇人群和无业人群?商业养老保险的定位是社会保障的补充性部分,对商业养老保险给与税收优惠的目的在于通过商业化的运作缓解老龄化所带来的养老金危机。社会保障给予自雇和无业人群的保障程度不足,是否可以在制度设计上通过商业养老保险提高自雇和无业人群的养老保障。第三,结合税收政策的目的兼顾国家税式支出的成本,应当采用什么形式的税收优惠以应对老龄化所产生的养老金危机?针对以上问题,本文在介绍评述英国商业养老保险税收政策的基础上,总结出几点对我国商业养老保险税收政策的启示。

(一) 明确享受税收政策的商业养老保险的内涵和外延

现代商业养老保险是由商业机构提供的,包括以养老风险保障、养老金管理、养老金融服务和以养老为目的的资金管理等为主要内容的产品和服务。企业年金,尤其是雇主以团体养老保险方式提供的企业年金,其个人缴费部分是否应纳入税收优惠的范围值得商榷。英国商业养老保险税收政策明确规定团体个人养老金的雇主缴费部分可以税前列支,同时个人缴费部分在年度缴费上限内可享受税收返还。在一系列政策作用下最明显的效果便是使得个人养老金缴费持续增加。从刺激商业养老保险需求的角度出发,我国拟出台的《个人税收优惠型商业养老保险试行管理办法》可以借鉴英国的做法,将团体养老保险的个人缴费部分也纳入到税收优惠政策的范畴内。明确地界定享受税收政策的商业养老保险的内涵和外延,激励个人以商业养老保险的方式进行养老储蓄,缓解老龄化产生的养老金危机。

(二)在综合所得税制下逐步扩大个税递延型商业养老保险覆盖人群

我国目前的分类所得税制下,自雇人群和无雇主人群通过源泉扣缴和自行申报的形式缴纳个人所得税,而社会征信体系建设的滞后,部分存在偷税漏税的问题,更使得这两类人群的个人税收优惠成为无本之木。这实质上使得个人税收优惠型商业养老保险仅仅能覆盖到有雇主人群,回顾我国企业年金发展过程中被诟病的“富人俱乐部”问题,更应当避免个人税收优惠型商业养老保险重落窠臼。

个人税收优惠商业养老保险发展的核心是税制设计和征收安排,英国个税征收建立在完善的社会征信体系和合理的家庭收入调查基础上,这使得个人税收优惠从制度上能够惠及无雇主和自雇人群,国家通过让渡一定时间内的税收收入,引导企业和个人购买商业养老保险,增加个人养老资金的储备,达到提高个人退休收入保障水平的目的。从英国实践来看,这一模式使得国家以较小的成本支出,获得了较大的养老金市场,同时又切实提高了退休人员养老保障水平,有效缓解了国家的财政压力和养老压力。

从我国的实际出发,在注重商业养老保险自身发展的同时,更应当加快社会征信体系的建设,加速综合所得税制改革,以个人税收优惠型商业养老保险的出台为契机,在制度设计上覆盖自雇人群和无业人群,应当是保险业提高服务社会经济能力,满足社会多样化养老保障需求的题中之意。

(三)明确税收优惠的目标,完善税收优惠的形式

税收优惠的形式应当和税收优惠的目标相一致。税收优惠的目标不仅是刺激商业养老保险的需求,也有当期消费和未来期消费的权衡,因而税收优惠的形式也表现得多样化,既有兼顾当期消费和未来期消费的传统EET模式,也有倾向未来期消费的英国“部分”EET模式。英国税收政策的目标在于尽可能地使每个人平等享有参与养老储蓄的机会,鼓励中低收入人群增加长期养老储蓄,在政策目标的指引下英国针对个人购买商业养老保险的税收优惠形式主要是税收返还,由政府通过“返还”的形式将个人已缴纳的部分税收累积到个人账户中。该做法的直接影响是增加了个人账户内的养老金积累,据英国就业和养老金部公布以及海关税务总署公布数据显示,长期来看,由于养老金个人账户增加的储蓄,每年将促进GNP增长0.2%[9]。同时也体现了对中低收入者的倾斜,每年缴费在3600英镑内的中低收入人群,其加入个人养老金计划将可获得固定的720英镑的税收返还。从英国养老金市场的发展历程,税收优惠的形式较好地完成了税收优惠的目标。

我国在发展个人税收优惠型商业养老保险时也应当明确税收优惠的目标,设计配套的税收优惠形式。就我国的情况而言,个人税收优惠对中低收入人群的实质意义较小。这部分人群的税基较小,以个税递延的形式作出的税收优惠也较小,很难吸引其购买商业养老保险。因而有必要进一步完善税收优惠的形式,在制度设计上适当适时地向中低收入人群倾斜,以更好的满足社会多样性的养老保障需求。

注释:

①英国养老保险体系的特点之一是改革频繁,英国两党制的政治制度使改革相对更容易通过,然而过于频繁的改革使得除第一支柱外的其他支柱从来没有机会成熟。参见PatrikMarier. Pension Politics: Consensus and Social Conflict in Ageing Societies [M]. London: Routledge, 2008.

②建立在贝弗里奇制度设计上的国家年金给付水平低,整个养老保险体系呈现高度的公私混合,即市场和个人必须承担较大的养老责任,导致了养老保险体系高度的复杂性,最后造成效率下降。参见Huge Pemberton, Pat Thane, Noel Whiteside. Britain's Pensions Crisis: History and Policy [M]. Oxford: Oxford University Press, 2006.

③2008年《养老金法案》同时规定对满足自动加入计划条件但不参与国家职业储蓄信托计划(NEST)计划的雇员,雇主有义务为其提供其他的平等地参与养老储蓄的机会,如购买由保险公司提供的主要针对雇员团体的团体个人存托养老金。

④个税递延型商业养老保险税收优惠的形式主要分为八种,并借助字母E(Exempting,代表免税)和T(Taxing,代表征税)的组合来表示:如,EET模式中,EET是指对购买个税递延型商业养老保险的缴费以及投资收益给予免税待遇,但在养老金领取时要进行征税:同理有TET、ETE、ETT、TEE、TTE、EEE、TTT等其他7种。

⑤年金保单的统计口径包括个人年金、企业年金和其他信托形式的年金。

参考文献:

[1]David Blake. The United Kingdom: Examining the Switch from Low Public Pensions to High-Cost Private Pensions[M]//Martin Feldstein,Horst Siebert. Social Security Pension Reform in Europe. Chicago:University of Chicago Press, 2002.

[2] 叶崇扬,施世俊.典范连续或典范转移?德国与英国年金改革研究[J].社会政策与社会工作学刊,2009(6).

[3] Philip Booth,Kristian Niemietz. Privatizing Pensions in the UK: How to Restore Contract out [J]. Economic Affairs,2014,34(2).

[4] 胡继晔.养老金体系在富裕国家的变化——以英国为例[J].国际经济评论,2011(6).

[5] Jonathan Gruber Larry Levitt. Tax Subsidies For Health Insurance: Costs And Benefits[J].HealthAffairs,2000,19(1).

[6] Alistair Byrne,Debbie Harrison,David Blake. Barriers to pension scheme participation in small and medium sized enterprises[J]. Pensions: An International Journal,2005(10).

[7]Association of British Insurer.UK Insurance Key Fact 2014[R]. London: Association of British Insurer, 2014.

[8]David Pitt-Watson.Tomorrow's Investor Pensions for the People: Addressing the Savings and Investment Crisis in Britain,[J]The Royal Society for the encouragement of Arts, Manufactures and Commerce, 2009.

[9]UK Her Majesty's Revenue and Customs, HM Revenue and Customs Annual Report and Accounts 2014-15[R]. London: Her Majesty's Revenue and Customs, 2015.

Abstract: The multi-pillar pension insurance system based on Beveridge report in the United Kingdom is the appropriate system to deal with the role and function of the government and the private sector in social security, especially by using tax relief greatly promoted the development of commercial pension insurance. From a series of new policy trends and realistic situation in China, the development of commercial pension insurance is the necessary requirement of building a multi-level aging security system. In this paper, we discussed the tax incentives relates to the British commercial endowment insurance, in order to provide some relevant experience in the formulation and implementation of the relevant policies of our country's commercial endowment insurance.

Keywords: commercial endowment insurance; tax policy; the United Kingdom

责任编辑:萧雅楠