融资租赁会计核算探讨

2016-03-25贾晓玲

贾晓玲 宋 勇

融资租赁会计核算探讨

贾晓玲宋勇

摘要:在国家全面推动消费业发展的背景下,融资租赁作为解决消费业融资难题的一种有效途径,将在企业经营中得到更加广泛的应用。加强融资租赁会计核算,有助于融资租赁的健康发展。本文结合《企业会计准则第21号——租赁》和财税[2013]37号文的规定,对融资租赁中承租方与出租方的会计核算进行了探讨。

关键词:融资租赁;会计核算;增值税

一、引言

2015年11月23日,国务院印发《关于积极发挥新消费引领作用加快培育形成新供给新动力的指导意见》,全面部署以消费升级引领产业升级,以制度创新、科技创新、产品创新增加新供给,满足创造新消费,形成新动力。推动消费业的发展,需要解决消费业的融资问题,通过金融创新,促进消费服务业发展。融资租赁作为一种重要融资方式,具有其独特的优越性,可以有效解决消费业发展面临的资金短缺问题。以游艇产业为例,当前我国游艇买卖的一级市场仍处于发展时期,游艇抵押等二级市场建设发展不完善。由于游艇融资的抵押风险过大,银行出于风险管控的考虑,一般不开展游艇抵押贷款业务。与此同时,我国的融资租赁业务经过20多年的培养与发展,已初具规模,并成为企业融资的重要形式。在此背景下,开展游艇融资租赁业务,是解决游艇融资难题的一种有效途径。

二、融资租赁的会计核算

《企业会计准则第21号——租赁》规定,融资租赁是指实质上转移了与资产所有权相关的全部风险与报酬的租赁。因此,融资租赁本质上是一种债权性融资活动。承租人向出租人支付的租金,包含了本金和利息两部分。承租人最低租赁付款额与租入资产入账价值间的差额,作为未确认融资费用。同时,对于融资租入资产,承租人应当采用与自有应折旧资产相一致的折旧政策计提折旧。出租人则应将应有融资租赁款、未担保余值之和与其现值的差额确认为未实现融资收益,在租赁期内采用实际利率法确认租赁收入。同时,财税[2013]37号文规定,纳税人提供有形动产租赁服务(包括有形动产融资租赁和有形动产经营性租赁),应当缴纳增值税,不再缴纳营业税。根据这两项规定,本文将结合具体案例对融资租赁的会计核算进行探讨。

案例:2015年1月1日甲游艇俱乐部与乙公司达成一项融资租赁协议,由甲游艇俱乐部从乙公司租入一艘游艇,该艘游艇是使用寿命为10年,租赁开始日为2015年1月1日,租赁期为8年,每年末支付一次租金,金额为234000(含税),该游艇每年的保险、维护等费用均有甲游艇俱乐部负担,估计每年约30000元,租赁期满游艇归甲游艇俱乐部所有,该游艇2015年1月1日的公允价值为1000000,租赁合同规定的利率为11%,甲游艇俱乐部发生的初始直接费用为5000元,乙公司发生的初始直接费用为10000元,乙方为增值税一般纳税人。

案例分析:

1.出租方会计处理

按合同规定购入游艇,取得增值税专用发票时:

借:融资租赁资产1000000

应交税费——应交增值税(进项税额)170000

贷:银行存款1170000

租赁开始日的会计处理:

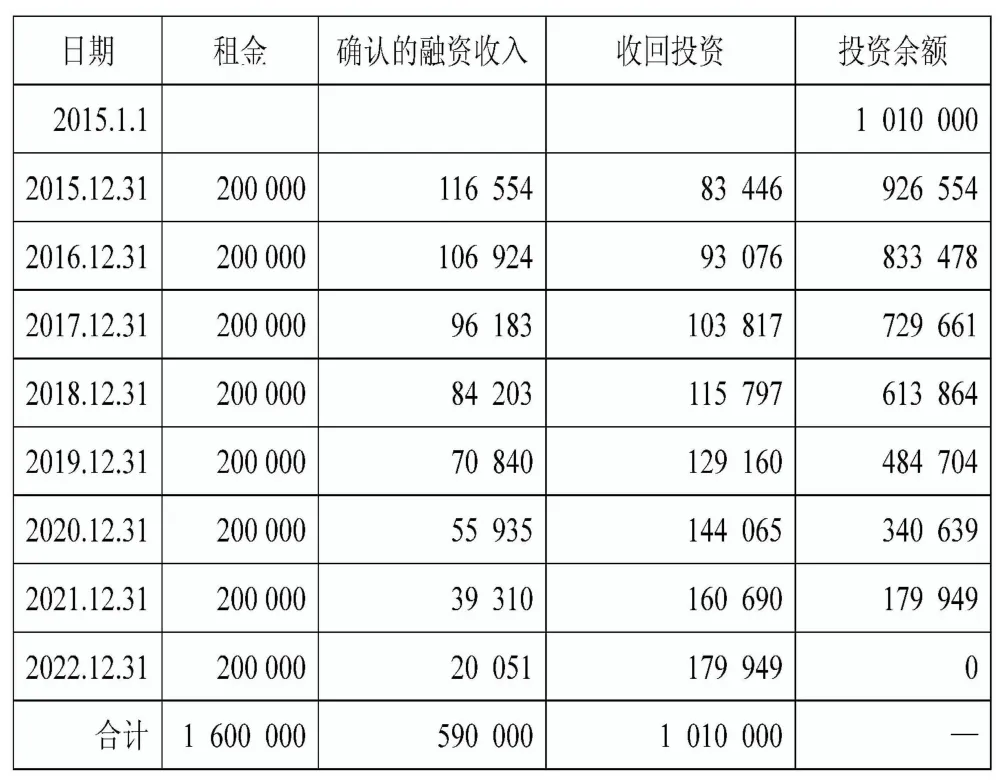

首先,计算租赁的内含利率。每期租金的不含税收入为200000(234000÷1.17),200000×(P/A,r,8)=1010 000(租赁资产公允价值+初始直接费用),运用插值法计算得出内含利率为11.54%。应收融资租赁款入账价值=200000×8+10000=1610000。

借:长期应收款——应收融资租赁款1610000

贷:银行存款10000

融资租赁资产1000000

未实现融资收益600000

由于在计算内含利率时考虑了初始直接费用的因素,但初始直接费用无法通过租金得到回收,因而需同时做如下账务处理:

借:未实现融资收益10000

贷:长期应收款——应收融资租赁款10000

收取租金时的会计处理:

出租人每期收到租金时,应当采用实际利率法分配当期应当确认的租赁收入。同时,按照财税[2013]37号文的规定,纳税人提供应税劳务并收讫销售款项或取得索取销售款项凭据的当天,为纳税义务发生时间,需确认增值税纳税义务。

2015年12月31日收到第一笔租金时:

借:银行存款234000

贷:长期应收款——应收融资租赁款200000

应交税费——应交增值税(销项税额)34000

借:未实现融资收益116554

贷:租赁收入116554

表1: 未确认融资收益分配表

2.承租方会计处理

(1)当甲游艇俱乐部为增值税一般规模纳税人时

取得融资租入固定资产时:

租金中包含的增值税34000(234000÷1.17×0.17)可以作为进行税额予以抵扣,因而每期的租金成本为200000。由于最低租赁付款额现值1029220元(200000× (P/A,11%,8))大于其公允价值1000000元,因而租赁资产的入账价值为1005000元(租赁资产公允价值+初始直接费用)。未确认融资费用为600000(最低租赁付款额—租赁开始日租赁资产公允价值)。

借:固定资产——融资租入固定资产1005000

未确认融资费用600000

贷:长期应付款——应付融资租赁款1600000

银行存款5000

支付租金时:

由于租赁资产入账价值为其公允价值,因此需重新计算融资费用分摊率,用插值法计算出融资费用分摊率为11.82%。

2015年12月31日,支付租金及增值税税款时:

借:长期应付款——应付融资租赁款200000

应交税费——应交增值税(进行税额)34000

贷:银行存款234000

借:财务费用118200

贷:未确认融资费用118200

计提折旧时:

假设甲公司采用直线法计提折旧,则年折旧额为100500(1005000÷10)。

表2: 未确认融资费用分摊表

借:管理费用100500

贷:累计折旧100500

支付履约成本时:

借:管理费用30000

贷:银行存款30000

(2)当甲游艇俱乐部为增值税小规模纳税人时

取得融资租入固定资产时:

小规模纳税人提供应收劳务适用简易计税方法计税,购入货物或接受应税劳务,不管能否取得增值税专用发票,其支付的进项税额均不得从销项税额中抵扣,而应计入购入货物或接受应收劳务的成本。由于最低租赁付款额现值1204187元(234000×(P/A,11%,8))大于其公允价值1000000元,因而租赁资产的入账价值为1005000元(租赁资产公允价值+初始直接费用)。未确认融资费用为872000(最低租赁付款额—租赁开始日租赁资产公允价值)。

借:固定资产——融资租入固定资产1005000

确认融资费用872000

贷:长期应付款——应付融资租赁款1872000

银行存款5000

支付租金时:

由于租赁资产入账价值为其公允价值,因此需重新计算融资费用分摊率,用插值法计算出融资费用分摊率为16.52%。

2015年12月31日,支付租金及增值税税款时:

借:长期应付款——应付融资租赁款234000

贷:银行存款234000

借:财务费用165200

贷:未确认融资费用165200

计提折旧时:

假设甲游艇俱乐部采用直线法计提折旧,则年折旧额为100500(1005000÷10)。

表2: 未确认融资费用分摊表

借:管理费用100500

贷:累计折旧100500

支付履约成本时:

借:管理费用30000

贷:银行存款30000

三、结束语

由于融资租赁具有筹资速度快、限制条款少、财务风险小等优点,在未来我国消费服务业的发展过程中,融资租赁必将成为重要的筹资形式。与此同时,融资租赁的租金包括设备价款和租息两部分,其中租息又包括租赁公司的融资成本和租赁手续费等,因而,融资租赁的筹资成本较高。企业在进行融资租赁的财务决策过程中,需要综合考虑各方面的影响因素进行科学决策,以实现利益最大化。此外,需要加强会计人员的专业技能培训,提高会计人员对税收政策的应用能力,为会计人员正确进行融资租赁会计处理提供保障。

本文系珠海市社科规划课题(项目编号:2015YB076)和珠海市高栏港经济开发区校企合作科研项目(项目编号:H20140709)的阶段性研究成果。

参考文献:

[1]蔡昌.“营改增”对融资租赁企业会计处理的影响[J].财会学习,2013,9.

[2]周国光.也谈“营改增”下融资租赁业务会计核算问题—与蔡昌先生商榷[J].财会学习,2013,12.

[3]贾筱.融资租赁会计核算及财务处理分析[J].财经界, 2015,10.

(作者单位:珠海城市职业技术学院)

基金项目: