基于潜伏因子模型分析的新兴市场国家金融传染效应研究

2016-03-04张一吴宝秀

张一 吴宝秀

摘 要 构建了基于资本资产定价模型为基础的潜伏因子模型对金融危机传染效应进行分析,将引起市场收益率波动的因素分解为“共同因子”,“特质因子”和“传染因子”,同时采用迭代累计平方和算法内生性地对金融危机演化的不同阶段进行了时间上的划分.以2008年全球金融危机期间4个主要新兴市场国家的股票市场为对象进行了实证研究,结果表明这些国家均遭受到了不同程度的传染,其中中国和巴西受到的传染较弱,而印度和俄罗斯受到的传染较强.

关键词 金融危机传染;传染因子;潜伏因子模型;迭代累计平方和算法

中图分类号 F830.9 文献标识码 A

Abstract We constructed a latent factor model based on the capital asset pricing model to analyze the contagion effects of the financial crisis. We decomposed the volatility of the returns of the equity market into common factor, idiosyncratic factor and contagion factor respectively, and used an Iterative Cumulative Sum of Square algorithm to identify the crisis period endogenously. We used the data of four major emerging countries' stock markets during the 2008 global financial crisis for empirical studies. The results show that these markets have suffered from different degrees of financial contagion. The contagion effects of China and Brazil are relatively weak while India and Russia are strong.

Key words financial crisis contagion;contagion factor;latent factor model;cumulative sum of square algorithm

1 引 言

自20世纪80年代以来,金融危机频繁发生.金融危机所表现出的传染性越发强烈,一次局部性的金融事件都可能通过金融市场的耦合作用被逐级放大,最终演变为全球性的金融市场动荡,给金融市场造成了严重的破坏.所以,寻找出有效的数量分析方法来对金融危机的传染效应进行刻画,建立金融危机的预警和防范机制具有重要的理论价值和现实意义.

在金融危机传染的实证研究上,Bekaert和Harvey对不同金融市场建立双因素资产定价模型,研究欧洲、东南亚和拉丁美洲股票市场收益率相关系数,证实危机从金融贸易渠道的传染[1].Fasika等使用面板条件概率模型对37个发达和新兴市场经济体季度数据进行分析,认为贸易比其他渠道的影响更重要[2].我国学者韦艳华和齐树天采用Copula理论研究在2008年爆发的越南金融危机对周边亚洲新兴市场的风险传染效应[3].杨柳勇和周强考察了跨国金融机构在金融危机传染过程中的作用,结果表明资产证券化和国际金融市场的存在提升金融市场效率的同时也扩大了市场流动性风险,短期资产价格波动可能导致挤兑现象,引发金融市场系统性风险[4].汪素南和潘云鹤采用小波分辨方法对美国、香港及沪市的波动溢出进行了检验,发现美国股市对香港股市有显著的溢出效应,但沪市的波动则独立于两市[5].游家兴运用非对称多元GARCH模型捕捉中国与亚洲、欧美7个重要的资本市场资产价格的动态条件相关系数,从收益率传染的角度对中国经济一体化进程与金融危机传染二者之间的内在关联机制进行计量分析[6].

本文沿用目前学术界广为接受的对于金融危机传染的定义方法,将其理解为“不能被基本面所解释的资产价格运动的过度协同”,即Masson所谓的“净传染”[7].并以2008年全球金融危机为背景,选取全球主要新兴国家市场为对象进行研究,检验传染效应的存在.采用基于经典的资本资产定价模型所衍生出的潜伏因子模型构建计量模型,定量刻画金融危机传染的强度.同时,为了避免在划分金融危机起止时间上的主观性,采用基于迭代累积平方算法内生性的对金融市场的演化阶段进行了确定.

2 模 型

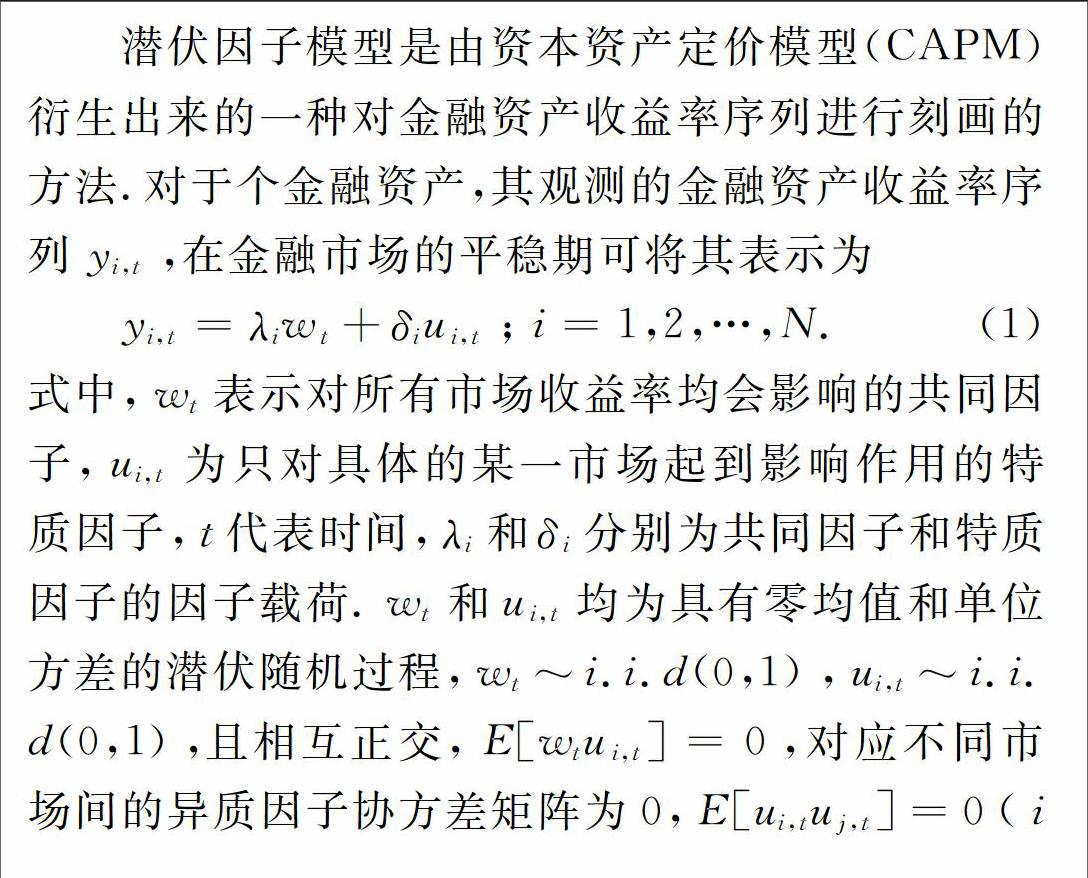

潜伏因子模型是由资本资产定价模型(CAPM)衍生出来的一种对金融资产收益率序列进行刻画的方法.对于个金融资产,其观测的金融资产收益率序列yi,t,在金融市场的平稳期可将其表示为

式(9)给出了通过方差贡献率来衡量金融危机传染强度的数量方法.由此可见,潜伏因子模型不仅可以提供金融危机传染的证据,还可以对金融危机传染的强度进行定量的刻画.其中,“共同因子”代表了对所有市场均起到影响的因素,可以理解为是市场之间相互依赖关系的体现,“特质因子”则代表了只对某一特定市场起作用的特质因素,“传染因子”代表了金融危机的“净传染”效应,是不能被经济基本面所解释的市场间资产价格运动的过度协同.

3 数据选择及模型设定

3.1 ICSS算法决定危机窗口

由于对金融危机传染效应的检验结果高度依赖于对金融危机持续窗口的时间划分,故对金融危机起止时间的确定尤为重要.以往的研究中,大多采用时变相关系数法检验金融危机传染效应,对危机时间窗口往往是采用定性的分析方法进行划分,带有较强的主观性和随意性,由此也导致了结论的主观性.本文采用迭代累计平方和算法(ICSS)监测资产收益率方差的突变点,从而内生性地对金融危机起止阶段进行划分.假定在市场的初始平稳阶段收益率序列具有固定方差,当市场遭受外部冲击后收益率序列方差将出现突变点然后恢复稳定一直到出现下一个突变点,ICSS算法能够有效地识别这些突变点,从而可将金融市场的演化阶段进行划分.