亚洲三剑客:有钱,任性

2016-02-18

背靠亚洲市场,由香格里拉、文华东方和半岛领衔的东亚军团,凭借与欧美截然不同的带资管理模式,以同样出色的服务磨亮了各自的金字招牌,在全球奢华酒店市场为弹丸之地香港打出了一片天,创下了近5%的市场份额。

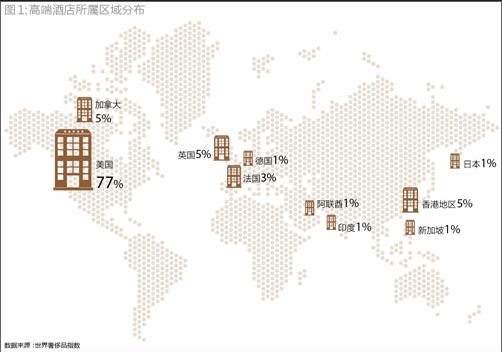

与传统上由欧洲企业把持的奢侈品制造业不同,在奢华酒店这个领域,美国既是奢华酒店最大的目标市场,同时也是奢华酒店集团的大本营。世界奢侈品指数(World Luxury Index)的统计显示,高达75.5%的奢华酒店来自美国,新鲜出炉的全球最大酒店集团万豪国际、被它收购的喜达屋,以及在中国颇具知名度的凯悦都是美国籍。

除了处于绝对江湖老大地位的美国以外,其余势力的分布则相当分散,英国、印度、日本、新加坡,乃至香港地区,都榜上有名。亚洲地区一改在奢侈品个人消费市场几近空缺的劣势,孕育出多个翘楚品牌,全力分得了7.3%的市场份额。在这其中,由香格里拉(00069.HK)、文华东方(MDO.LSE)和香港上海大酒店(00045.HK)旗下半岛领衔的东亚军团,更是占得了近5%的市场份额(图1)。

三剑客中,香格里拉是亚洲最大的豪华酒店集团,旗下共有四个酒店品牌;文华东方和半岛规模相对较小,两者加起来的酒店数量不及香格里拉的一半,但因专注于唯一的顶级品牌,因此在海内外均建立起了极佳的口碑,旗下酒店常年跻身各种全球最佳酒店的榜单,是重质不重量的典型。

虽然策略有所区别,但这三家以香港为基地的酒店集团均依靠出色的服务磨亮了自己的金字招牌,在全球奢华酒店市场打出了一片天。与欧美同行相比,它们的特色也十分突出:凭供地缘优势倚重亚洲市场,带资管理和管理输出齐头并进。

亚洲收入撑起半边天

论历史,半岛是三剑客中当仁不让的老大哥。始建于1928年的香港半岛酒店不仅是香港历史最为悠久的酒店,在国际上也没有几个品牌与它匹敌。对许多香港本地人来说,它就是一部活历史,从其出生第一天起就开始见证这个弹丸之地的历史变迁,因此深受那些喜欢品尝历史和文化的商旅过客推崇。

虽然历史最为悠久,但半岛却是三者中规模最小的,以销售规模来衡量不过是文华东方的逾1/3、香格里拉的1/4(附表)。也许是因为多了份沉甸甸的历史厚重感,也许是因为深谙少而精的原则,半岛对扩张采取了极为审慎的态度,其于2014年才首次踏足欧洲大陆,在巴黎开出首家酒店;虽然与中国内地只是一箭之隔,可迄今也仅在北京和上海拥有两家酒店,在进入北京的10年后,才于2009年开出了第二家。

因此,尽管从地域分布上来看,半岛的酒店业务已拓展到东京、纽约、芝加哥、比华利山、巴黎、曼谷和马尼拉等地,但事实上旗下一共也只有10家酒店、3212家客房,当然家家都是当地最顶尖的。如果以单家酒店的创收来看(不考虑所占权益),那就验证了姜还是老的辣,每家收入接近5500万美元/年,比文华东方的近4800万美元和香格里拉的2300万美元都高出不少。其中,作为发源地的香港半岛,依然是集团最主要的利润基地,2014财年贡献了超过34%的收入。

谨慎归谨慎,除亚洲外市场的收入依然占据了半岛总收入的近1/5,相比之下,身为亚洲豪华酒店老大的香格里拉则更依赖于亚洲,有九成的收入出自亚洲区,是名符其实的“地头蛇”。不仅如此,它也是三兄弟中,在中国内地市场占有率最高的,早在1984年就在杭州开出了首家酒店,截至2015年6月30日旗下74家拥有股本权益的酒店中,超过一半(40家)位于中国内地,亚洲以外只得三家。

为了更好地开发亚洲市场,香格里拉效仿国际酒店巨头,也选择了一条多品牌的道路,香格里拉、香格里拉度假、盛贸、嘉里四大品牌齐头并进。2014年,其又推出了新的子品牌今旅,日后将逐渐取代原来的盛贸,从而适应消费者需求的变化。

只是,过度依赖中国内地市场虽然也让香格里拉经历了一波高速发展,但当中国经济走势疲软时,它也极易受到拖累。2015年上半年,集团收入直接从上年同期的3780万美元掉头向下,变成亏损90万美元,其中仅中国内地就亏损了3430万美元,吞下了市场集中度过高的苦果。事实上,从2013年开始,香格里拉的收入增幅已有所放缓,而息税折旧摊薄前利润率(EBITDA)更是出现了一定程度的下滑(图2)。不过,论销售规模,三剑客中最年轻的香格里拉不仅依然守胜,而且也是最具国际范儿的,已经超过了洲际集团。

与香格里拉及半岛早在上世纪80年代就进入中国内地不同,文华东方直至2009年才进驻,并且首站选择了旅游城市三亚。加上2013年在广州和上海连开两家,就中国内地酒店数量占集团组合比例来说,文华东方是三剑客中最低的;其亚洲收入的贡献同样垫底,从2011年的56%缓步下滑至2014年的53%。

换个角度来看,这恰恰也说明文华东方是三剑客中国际化最为充分的。截至2015年底,文华东方在四个大陆25个国家拥有29家酒店、1.1万间客房,另外还有18家酒店在建。虽然它在定位上与半岛更为接近,并不追求规模,而是走精品路线;但在策略上,它却选择了一条与香格里拉和半岛基本依赖内生增长不同的道路,多次通过并购的方式来实现海外市场以及规模的同步扩张。

1974年,香港东方酒店收购曼谷文华酒店,这正是今日文华东方的起步。上世纪90年代中期,其买下了位于伦敦海德公园旁的旗舰酒店,迈出国际扩张的第二步—1987年文华东方在旧金山开出了海外第一家酒店。

进入新千年后,文华东方开始了又一轮扩张。为了实现酒店客房数量翻番的中期目标,它于2000年收购了著名的拉斐尔酒店集团(Rafael Group),将旗下酒店数量从14家增加到了20家。2014年5月,半岛酒店再度出手,以1.48亿美元收购了马德里丽兹酒店。而在此之前其已经成功挺进了纽约、华盛顿、布拉格、波士顿、拉斯维加斯、澳门以及巴塞罗纳等地。值得一提的是,美食是文华东方的一大特色服务,其旗下11家餐厅共摘得18个米其林星星,几乎可以独霸“酒”林。

其实,三剑客近年来还迎来了一个新的小伙伴。2011年,香港新世界发展集团(00017.HK)以8亿美元的代价将国际奢华酒品牌店瑰丽(Rosewood Hotel Group)旗下的酒店管理公司和地产物业一并拿下,加上原本的主打酒店品牌“新世界”以及同样收购而来的贝尔特酒店(Penta),完成了酒店品牌体系的建设。2013年,仍隶属于新世界发展集团的酒店管理集团更名为瑰丽集团,其至今于全球18个国家管理共计55个物业,其中瑰丽品牌酒店18家。2014年10月,北京瑰丽酒店开业,标志着瑰丽品牌正式进军亚洲市场,其目前在建的15家酒店中有10家位于亚洲。截至2015年6月30日的新世界发展财报显示,酒店运营部分的收入接近41亿港元,但收入表内所统计的18家酒店中,瑰丽品牌只包括了北京一家。

带资管理占据上风

与欧美同行相比,香格里拉、文华东方和半岛最大的特点就在于,并未追随酒店业轻资产的潮流,而一致地选择了相反的重资产策略,即在所管理的酒店中拥有一定的股本权益,俗称带资管理。

三剑客中资产最“轻”的文华东方,现有29家酒店中也有15家采取了带资管理的方式,其中香港两家和东京、伦敦、慕尼墨、巴黎各1家均属于全资所有,纽约、迈阿密和吉隆坡的酒店则股本权益占比最低,均为25%。2015年初,该集团以1.4亿美元收购了波士顿文华东方酒店所在的房地产物业,为带资管理的队伍又添一枚新丁。文华东方自2008年起开始负责管理这栋位于波士顿博伊尔斯顿街(Boylston Street)的建筑,酒店内共有148个客房。

而在中国市场开启了带资管理之风的香格里拉,也是将这一策略贯彻得最为彻底的,71家酒店拥有股本权益,3家租赁,18家为替第三方代管,并且其在中国内地的40家酒店全部都是带资管理的。

其实,香格里拉的发展模式先后经历了多个阶段:自行兴建五星级酒店并委托国际管理公司进行管理;自行兴建、自行管理;合资建造、带资管理;管理合同输出、租赁经营。其当年的第一家酒店采取的就是管理输出的模式,只不过输出品牌的一方是威斯汀(Westin)的前身Western—1971年第一家香格里拉酒店在新加坡开业。10年后,香格里拉酒店扩张至香港尖沙嘴,在运营的最初10年同样由Western管理。

20年“偷师学艺”的岁月,让香格里拉修炼了足够的内功,最终于1984年与浙江省旅游局即现在的浙江旅游集团公司合作,在杭州开出了首家香格里拉酒店,以拥有酒店45%的股本权益,正式踏上了带资管理和不断扩张的征途。如今,带资管理已经成为其商业模式的扛大旗者,从2014年末到2015年年中,香格里拉在中国内地和全球带资管理的酒店数量分别从37家和67家增长到了40家和71家,新开酒店几乎都采取了这一方式。

在意思的是,对比三剑客的财务数据,带资管理的酒店比例高低正好也决定了息税折旧摊薄前利润率的表现。近八成酒店为带资管理的香格里拉,息税折旧摊薄前利润率是三剑客中最高的,文华东方与半岛带资管理的酒店比例分别为50%和60%(图3)。只不过,带资管理模式下,较高的固定成本带来了高杠杆,使得利润有着更大的方差,这也在一定程度解释了,为什么2015年上半年香格里拉的利润水平出现如此大幅的下滑。

再来对比欧美同行。作为酒店业轻资产标杆企业的洲际,旗下拥有近5000家酒店,2014年的收入为18.58亿美元;而香格里拉则是以区区92家酒店挣出了逾21亿美元的收入。造成这一区别的最主要原因就在于,香格里拉的带资管理酒店比例近八成,收入贡献近九成;相反,洲际的自有酒店数量仅8家,对收入的贡献可以忽略不计,其赖以生存的是收取管理费(图4)。从本质上看,香格里拉是名符其实的连锁酒店集团,既有物业又有管理,而洲际连同它的小伙伴万豪则已变成了单纯的酒店管理公司。

与单纯的酒店管理模式相比,在带资管理模式下,由于需要投资地产物业,因此对初期投入的资本要求很大,即使是联合开发亦不轻松,不管是与特许经营还是委托管理相比,风险性都更高。这也是近年来欧美酒店业盛行轻资产之风的根源—万豪和洲际都在酒店成立之初采取了这一方式,以更强的控制力塑造品牌,在完成了品牌的“原始积累”之后则转向低风险的特许经营和委托管理模式,谋求快速扩张。

亚洲三剑客当然不会不知道这个道理,只是它们背靠着实力雄厚的“金主”,因此可以“有钱、任性”地走一条与欧美同行截然不同的道路。香格里拉的母公司为马来西亚著名华商“糖王”郭鹤年麾下的嘉里集团。嘉里集团在各地投资了不少商业地产项目,作为子公司的香格里拉自然是大树底下好乘凉。举例来看,占25%股本权益的杭州市中心香格里拉大酒店属于当地商业地产项目嘉里中心的一部分,而唐山和济南的香格里拉也均是城市综合发展项目的组成部分。

半岛也不例外,其为嘉道理家族控制的香港上海大酒店集团属下机构。该集团成立于 1866 年,前身是首批于香港交易所上市的公司之一,不仅根基深厚,且最新的财报显示,集团的商业地产业务以15%的收入占比贡献了38%的EBITDA。

而拥有文华东方74%股权的怡和集团是对香港历史有深远影响的老牌英资集团,其由渣甸(Jardine)家族创建,后由其表亲凯瑟克(Keswick)家族控制,常年位列财富500强,业务涉足金融及保险服务、零售百货运输服务及房地产等。如此看来,亚洲三剑客多多少少都成了含着“金汤匙”出生的“白富美”。