关联并购、支付方式与企业并购绩效

2016-02-08韩申

韩申

关联并购、支付方式与企业并购绩效

韩申

关联并购在我国上市公司并购活动中占主要地位,关联并购可能是关联交易的终结,但也有能成为大股东掏空上市公司的手段。在此背景下,本文通过多元回归分析探究了关联并购与并购绩效之间的关系,并在此基础上,引入支付方式,通过多元回归分析和分组检验,进一步探究了支付方式对关联并购与企业并购绩效之间的调节作用。实证结果显示,关联并购与并购绩效之间显著负相关,并购关联性与支付方式的交乘项与并购绩效显著负相关,说明支付方式对关联并购与并购绩效之间负相关关系具有加强的作用。

关联并购 支付方式 企业并购绩效

并购是企业快速成长的一种方式,通过并购,企业可以优化整合资源,降低运营成本,获得并购协同效应。正如著名经济学家、诺贝尔经济学奖获得者George Joseph Stigler所言:“一个企业通过兼并其竞争对手成为巨型企业,是现代经济史上的一个突出现象。”关联并购在我国上市公司的并购活动中占主要地位,我国上市公司的并购重组交易具有鲜明的关联性特征。我国上市公司关联并购频发的根源在于,大部分公司需要通过优质资产剥离以达到公司上市的目的,导致了上市公司与母公司的业务相互依附,在此背景下,关联并购可以帮助企业明确资产产权、减少关联交易,但是也可能是为了上市公司转移利润,或成为大股东掏空上市公司的手段,从而影响并购绩效。

并购的支付方式贯穿并购设计、实施和整合等多个阶段,支付方式的选择既能够帮助企业有效实现既定目标,也有可能给企业带来巨大的风险和沉重的负担。企业应该如何根据自身实际情况选择恰当的支付方式,保证并购有效进行的同时为并购带来良好的市场反应以及有效提高企业业绩?支付方式的选择也可以视为一种信号传递,能够传递出控股股东支持或掏空的动机。那么,在我国的制度背景和市场环境下,选择不同的支付方式是否可以传递出关联并购的真实动机,支付方式如何影响关联并购与并购绩效之间的关系?

本文将在此大背景下,研究关联并购对并购绩效的影响,并在此基础上探讨支付方式、关联并购和并购绩效三者之间的作用方式。

一、文献综述

有关关联并购经济后果的研究未形成统一结论,部分研究认为关联并购并不能有效提高公司并购绩效或损害公司绩效。黄兴孪、沈维涛(2006)通过研究我国上市公司与其第一大股东或实际控制人之间的关联并购,发现大股东在关联并购中存在“掏空”或“支持”的双重动机,大股东在与其控制的业绩优良的上市公司的关联并购中具有较强的掏空动机,而对于业绩一般和较差的公司,大股东为了“保壳”或“保配”,会向上市公司注入优质资产或转让部分盈利性股权,表现为一种“支持”,而关联并购并没有真正提高上市公司财务绩效。余谦、王晓坤(2005)实证研究了控股股东和地方政府的支持或掏空动机对上市公司长期绩效的影响,表明当公司具备配股或避亏动机时进行的并购活动能够在短期内显著提升公司的会计业绩,而无保资格之优时进行并购活动的目的在于掏空资产,会损害公司的价值,但是掏空行为对上市公司的会计业绩并没有显著影响。Peng et al.(2011)的研究表明,中国大陆或香港地区上市公司控股股东通过关联交易进行利益输送。邓建平、曾勇、何佳(2011)通过事件研究法研究并购重组的市场反应,研究发现国企改制是影响我国上市公司关联并购重组行为的根源,关联重组并购不能够为股东创造财富,非关联并购重组才能够为股东创造财富。

然而,有部分研究认为关联并购对企业并购绩效具有提升作用。李善民、史欣向、万自强(2013)利用DEA-SFA二次相对效益模型评价中国上市公司的关联并购绩效,研究关联并购对企业绩效的影响,研究发现,关联并购对企业短期绩效和长期绩效均有显著提升的作用,现阶段关联并购对上市公司绩效主要是发挥“支持之手”的作用,而这种对绩效的提升作用会随着时间的推移而逐渐减弱。巫岑、唐清泉(2016)从信息传递效应视角研究关联并购与企业并购绩效之间的关系,研究发现,关联并购主要通过创造先验信息和信息交流两种机制实现信息传递,但并不能额外地创造专业信息,在信息不对称程度较高的并购样本中,关联并购与企业绩效正相关,在信息不对称程度较低的样本中,关联并购与并购绩效之间不存在显著相关性,验证了关联并购中的信息传递效应。潘瑾、陈宏民(2005)认为关联并购可以有效提高企业经营业绩,而关联方之间协同节约的交易成本是关联并购提高企业并购绩效的原因之一。

现有文献将支付方式与关联并购相联系的研究较少,陈涛、李善民、周昌仕(2013)从股东财富视角,研究了支付方式、关联并购与股东财富之间的关系。他们的研究表明,采用股票支付时,收购公司股东收益显著为正,而现金支付对收购公司股东收益并没有显著影响,相对于非关联并购,关联并购能够为公司创造更大的收益,相对于现金支付,关联并购中股票支付的股东财富提升更为显著。造成这种现象的主要原因是:(1)在收购公司价值被高估时,并购双方价值都存在信息不对称时的股票的过度支付成本比只有目标公司价值存在信息不对称时低,股票支付比现金支付的过度支付成本低;(2)自大假说和公司金融理论都认为公司并购中管理者过度自信的现象普遍,关联并购中控股股东的过度自信也就往往代表着目标公司对收购公司的高估,因此控股股东高估收购公司价值的可能性更大。

由上述文献可知,我国对关联并购的研究较少,特别是对关联并购、支付方式和并购绩效三者之间关系进行研究的文献少之又少。西方研究文献对关联并购的研究较少,主要是因为美国或其他发达市场上的并购主要发生在独立的两个企业之间,参与双方较少属于关联方。在我国的并购活动中,关联并购占比很大,但有关关联并购的文献较少,许多与并购相关的研究并没有反映关联并购的实质,因此对关联并购、支付方式和并购绩效的研究仍有待深入。基于以上分析,本文将着重研究关联并购与并购绩效的关系,并在此基础上探究支付方式对关联并购和并购绩效的调节作用。

二、理论分析与研究假设

一般性的关联交易通常被认为隐藏了极大的利益输送风险,而我国资产市场发生关联并购往往是为了减少关联交易及降低对大股东的依赖风险,因此关联并购有时被认为是利益输送的“终止”。从信息传递效应上看,企业集团被视为一种网络连接,整个网络中流动的是知识、信息与资源,联结产生的柔性关系可以降低信息搜集成本。在关联并购中,并购企业一般很少利用社会网络获取信息,虽然关联关系并不会影响正式契约下的信息交换,但是,关联方之间的信息传递更加直接,信息只在双方之间或者同一企业集团之间进行传递,企业的技术研发能力、管理水平、运营效率、销售渠道等关键信息外泄风险较小。而且关联并购双方经过长期合作和连续交易,并购双方彼此信任,信息被有意隐瞒和扭曲的程度较弱,减少了并购过程中协商和谈判过程所花费的费用和时间成本,从信息传递效应的角度来看,关联交易有利于企业并购绩效的提高。然而,一般认为并购活动对企业的影响无法完全在并购当年反映,信息传递中所节约的成本一般无法全部在当年体现。并购绩效不仅与并购活动中所发生的成本有关,同时与企业进行关联并购的原因有关。我国资本市场关联并购频发的根源在于,大部分公司为了完成上市,将其优质资产剥离单独上市。当上市公司具有保壳或者保配的压力时,往往会通过资本运作以达到证监会对上市公司的利润水平的监管要求,因此,进行关联并购企业业绩本身可能存在一定瑕疵。关联并购所产生的业绩提升作用往往无法在并购当年短时间内体现,基于以上分析,提出假设:

H1:关联并购与并购绩效呈负相关关系。

根据Roll(1986)的自大假说理论,收购是管理者对形势过于乐观的估计而导致的错误判断,并购之所以发生可能仅仅因为管理者的判断失误,最终造成了对目标公司的过度支付。而行为金融理论也认为在并购中过度自信是很普遍的现象,因此即使金融市场表现比较消极的时候也会进行并购。因此,在关联并购中控股股东的过度自信也往往代表着对目标公司的高估(陈涛,李善民,周昌仕,2013)。但是,在股票支付和混合支付方式下,尽管股票价格或所支付资产及承担债务可能存在并购溢价,但是产生并购溢价的原因可能正是关联并购。因为在关联并购中,特别是大股东处于超强控制的状态下,同属于同一企业集团意味着并购双方的利益很可能是一致的,并购交易发生在双方相互信任的基础上,所支付的并购溢价由双方共同承担,目标公司也有动机向作为关联方的并购公司传递信息。但是在现金支付方式下,过度支付所产生的溢价仅由支付一方承担。通过现金支付,现金由主并企业经营活动流转移至被并购企业股东手中,而且在关联并购中,主并企业股东和被并购企业股东很可能为同一方,因此现金支付为控股股东从企业获取现金流和获取并购溢价即“掏空”行为提供途径。由上述分析可知,股票支付能够缓解关联并购与并购绩效之间的负相关关系,而现金支付将会加剧关联并购与并购绩效之间的负相关关系,在我国并购市场中,现金支付依旧是最主要的支付活动,因此现金支付对关联并购与并购绩效之间的加剧作用将大于股票支付对关联并购与并购绩效之间的缓解作用。基于以上分析,提出假设2:

H2:支付方式将会加强关联并购与并购绩效之间的负相关关系。

三、研究设计

(一)变量定义

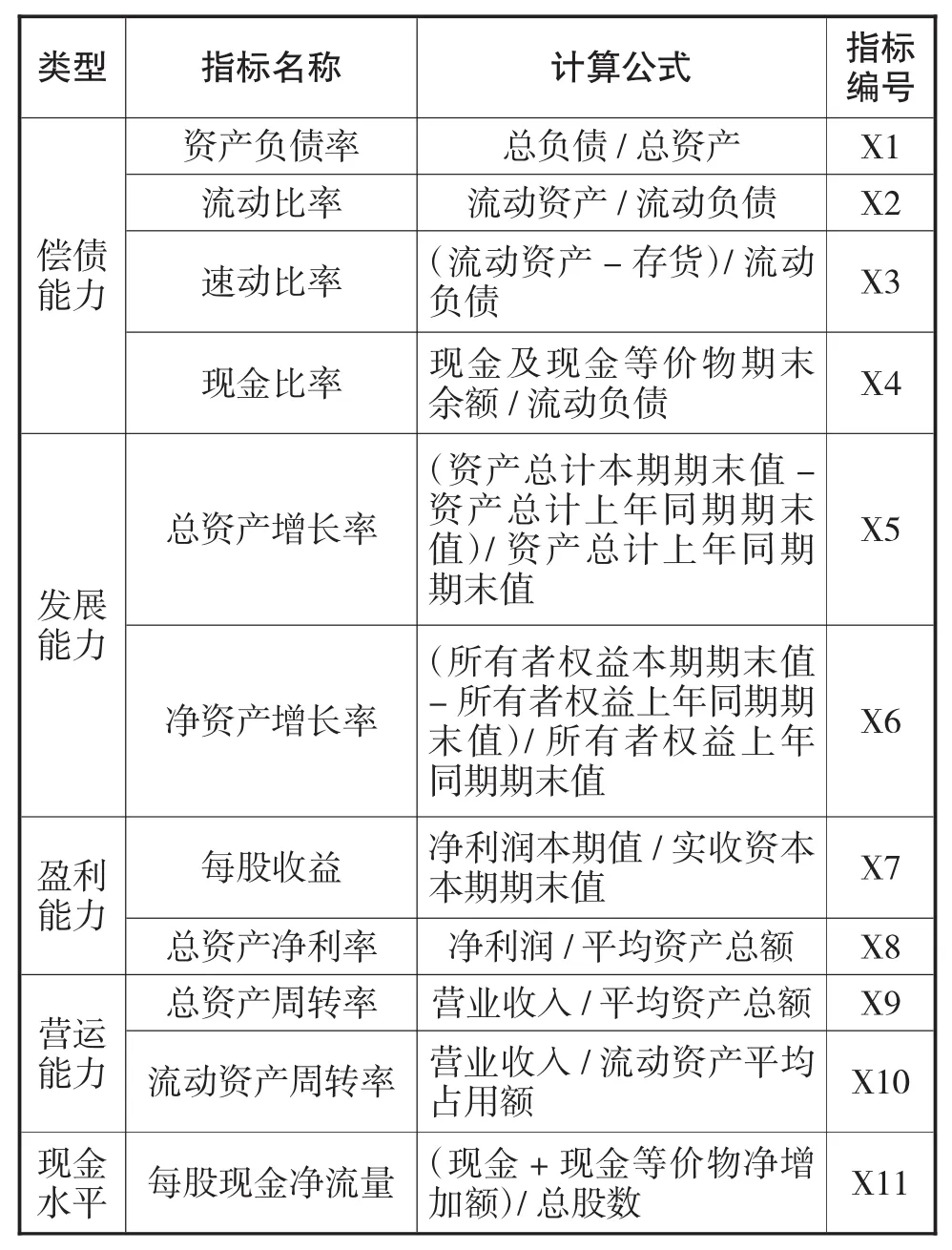

1、并购绩效

学术界对并购绩效的主流评价方法主要包括事件研究法和会计指标法。事件研究法的运用严重依赖有效市场的理论假设,我国资本市场处于发展之中,中国资本市场的有效性仍存在争议,股票价格受多种因素影响,往往与企业绩效脱钩,无法有效衡量公司价值。且关联并购对并购绩效的影响是一个长期作用过程,因此本文选用会计指标法衡量并购绩效。为了对上市公司并购绩效进行全面和客观的考察,本文将利用因子分析法构造一个综合评价指标(Merge)。不同的财务指标可以从多个角度反映公司绩效,所以,指标的选取应综合包含公司的各方面的财务情况。借鉴章细贞、何琳(2012)和赵文君、金丽玉(2015)对公司绩效的指标体系的构建,本文选取如下11个衡量企业偿债能力、盈利能力、发展能力、营运水平、现金水平等方面的指标进行因子分析,根据特征值大于1和方差贡献度大于75%的原则作为公共因子的抽取条件,以各公共因子旋转后的方差贡献度占累计方差贡献度的比重作为权重,加权计算综合得分。具体指标的选取如表1所示:

表1 并购绩效的指标体系

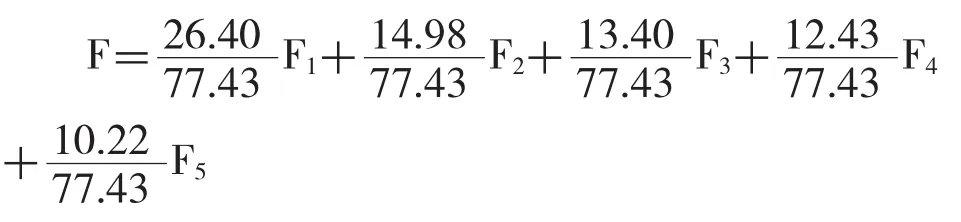

(1)因子分析法

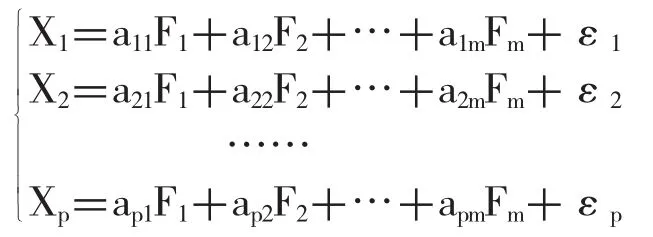

因子分析法是采用降维的思想,把多个具有错综复杂关系的变量合并成少数几个不可观测的综合因子,然后用这少数几个变量去描述原始变量之间的相关关系。通过因子分析能在保证信息完整的前提的下减少变量个数,而且还可以将相关性较强的变量进行归类,用从中提出的公共因子来代替某一类变量。因子分析中原始变量与公共因子之间的关系如下:

其矩阵形式为:X=aF+aε

其中,Xi是由原始变量标准化后的变量,Fi是X的公共因子(未旋转),ε是原始变量不能被因子解释的部分。

(2)因子分析法的可行性判断

在进行因子分析之前,需要判断原始变量是否适合做因子分析。KMO检验是用来检验偏相关系数和简单相关系数的指标 ,本文对并购绩效的各项财务指标进行KMO测度的结果显示,变量之间的KMO值为0.6402,aiser度量标准可知,各变量适合做因子分析。

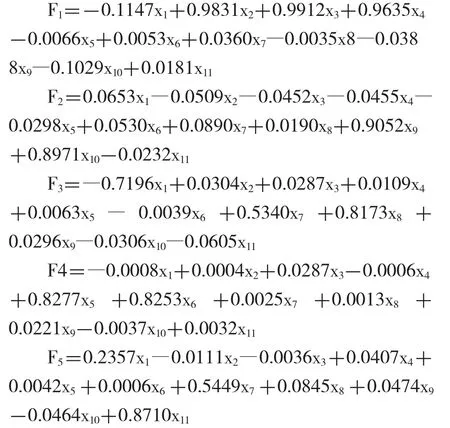

(3)计算综合得分

由于综合评价函数是各个公共因子的线性组合,在回归方程中,各个公共因子的权数由公共因子的方差贡献率确定,避免了人为主观赋权的随意性。本文提取5个公共因子,其累积方差贡献率超过75%,所提取的公共因子反映了原始数据的绝大部分信息。各个公因子得分如下:

各公因子得分计算出来后,取其旋转后的方差贡献度与累计方差贡献度之比作为权重即可计算综合得分。其计算公式如下:

2、全部变量定义

本文参照陈涛、李善民(2013)、葛结根(2015)等人的研究引入相关控制变量,本文全部变量定义如表2所示:

表2 变量定义表

(二)模型构建

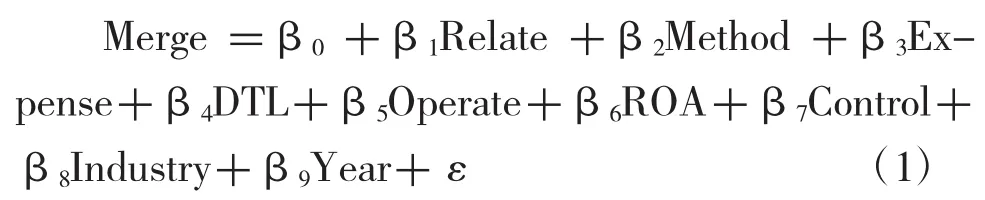

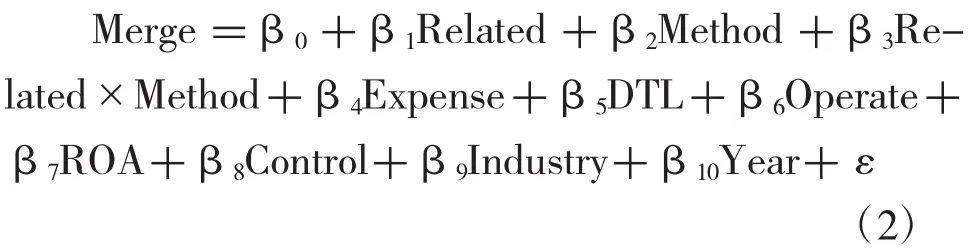

为检验假设1,构建模型(1):

为检验假设2,构建模型(2):

(三)样本选择及数据来源

本文选取2009-2013年我国沪深两市A股发生并购的上市公司为研究样本,并对样本数据进行如下筛选:(1)剔除含有缺失值的样本;(2)剔除ST类样本;(3)剔除金融行业上市公司;(4)每年发生多次并购的上市公司,仅保留交易金额最大的并购事件;(5)剔除数据异常的样本。

本文研究数据主要来源于国泰安数据库(CSMAR),使用统计软件为Excel2010、Stata13.0,并对数据进行winsorize的处理,以消除极端值的影响。

四、实证分析

(一)描述性统计

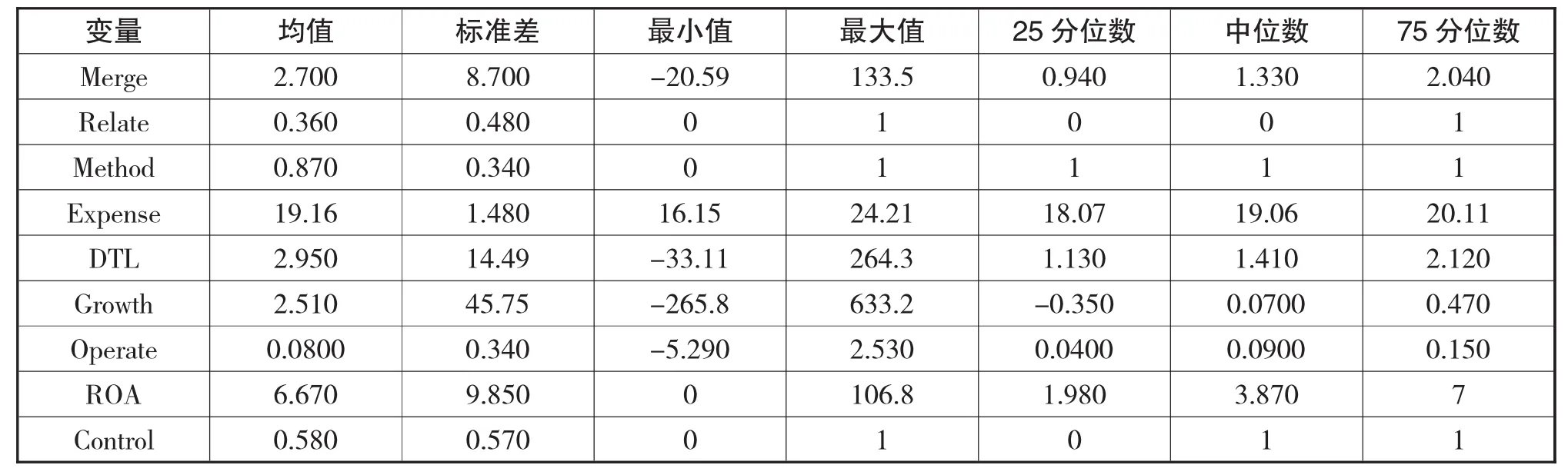

表3列示了研究样本7个方面的描述性统计结果。并购关联性(Relate)的均值为0.36,说明了关联并购在我国并购市场中的普遍性,支付方式(Method)均值为0.87,中位数为1.00,说明大部分并购活动采用现金支付方式。企业性质(Control)均值为0.58,中位数为1.00,说明发生并购的企业当中,国有企业占比较高。并购绩效(Merge)的最小值为-20.59,最大值为133.5,最大值与最小值差别较大,且由标准差可知并购绩效的波动较大,尽管并购绩效的参差不齐可能会受到其他因素的影响,但也在一定程度上说明了并购活动的发生并不一定会给公司带来正的财富效应。上述描述性统计结果与巫岑、唐清泉(2016)的研究基本相符。

表3 描述性统计

(二)相关性分析

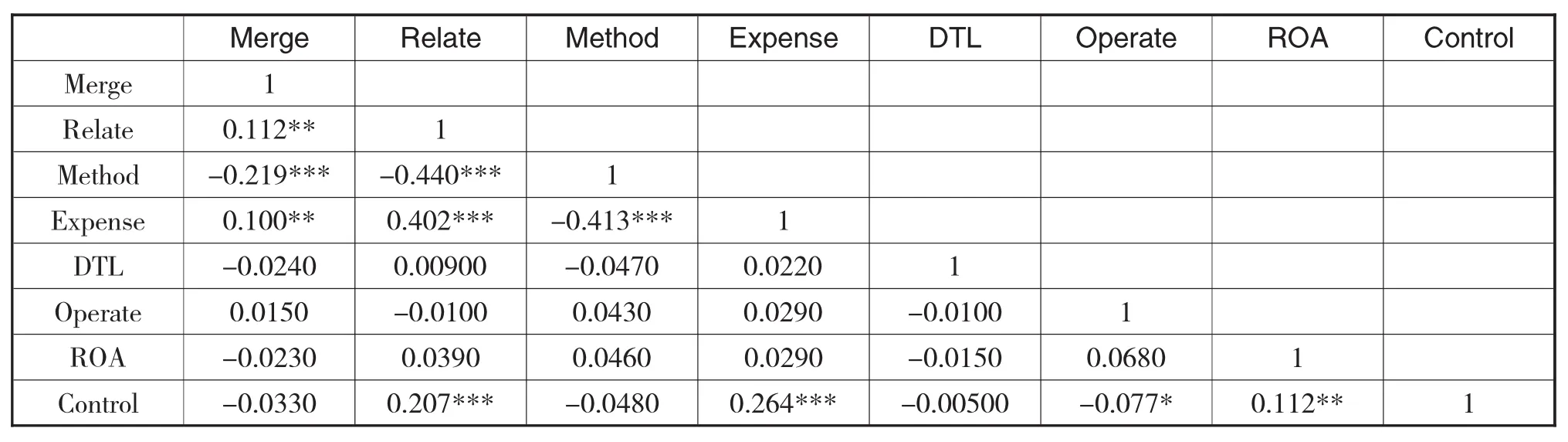

表4列示了主要变量相关性分析。对所有变量进行相关性分析结果表明,各解释变量之间相关系数较小,其绝对值均小于0.5,说明自变量之间的相关性较弱。总资产净利率(ROA)与并购绩效(Merge)的相关性较弱,说明并购后企业绩效不仅与主并企业经营绩效有关,还受到多种因素的影响。并购过程中支付金额(Expense)与并购绩效(Merge)和支付方式(Method)均显著正相关,说明支付金额的大小将会影响到并购活动中支付方式的选择。

表4 相关性分析

(三)多元回归分析

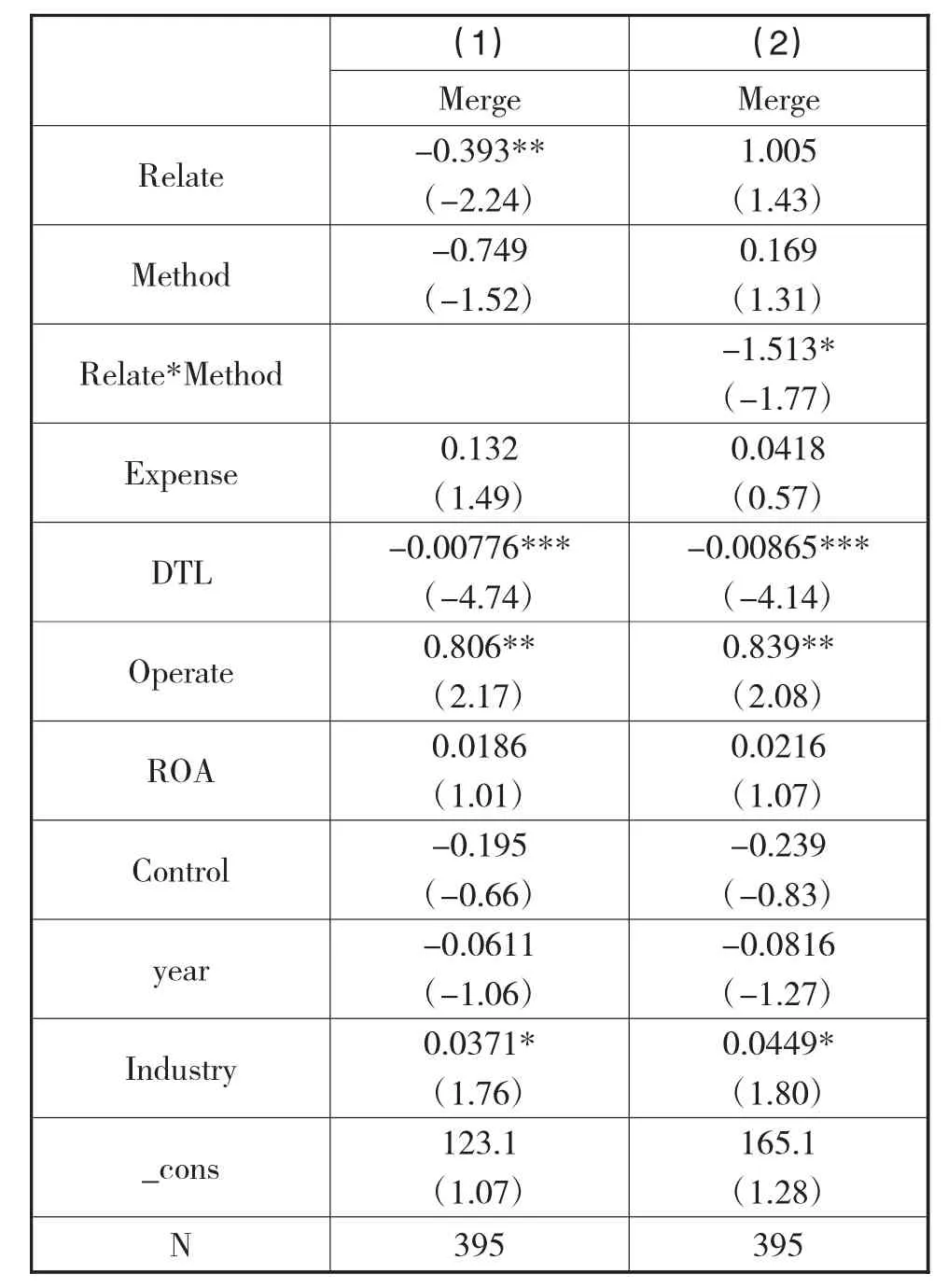

表5列示了对模型(1)和模型(2)进行多元回归分析的结果,由回归分析结果(1)可知,并购关联性(Relate)与并购绩效(Merge)显著负相关,说明关联并购发生当年,关联并购对并购绩效起到负面作用,验证了假设1。回归分析结果(2)显示了加入交乘项Relate*Method后的回归分析结果,由回归分析结果(2)可知,交乘项Relate*Method与企业并购当年的并购绩效(Merge)显著负相关,即支付方式加强了并购关联性(Relate)与并购绩效(Merge)之间的负相关关系,验证了假设2,即并购活动中采用现金支付方式,将会进一步损害并购当年的并购绩效。控制变量中,综合杠杆(DTL)与并购绩效(Merge)显著负相关,说明较高的风险水平,不利于企业并购绩效的提升。净资产周转率(Operate)与并购绩效显著正相关,说明净资产周转率越高,企业并购当年经营业绩越好,符合资金运转的一般规律。

表5 多元回归分析结果

(四)分组检验

为进一步解释支付方式对并购关联性(Relate)与并购绩效(Merge)之间负相关关系的加强作用,在多元回归分析的基础上,按照支付方式对并购关联性(Relate)与并购绩效(Merge)进行分组回归分析检验,为缩小篇幅,表6仅列示解释变量(Relate)与被解释变量(Merge)的回归分析结果。由表6可知,股票支付方式下,并购关联性(Relate)与并购绩效(Merge)成正相关关系;现金支付方式下,并购关联性(Related)与并购绩效(Merge)成负相关关系。说明在股票支付方式下,关联并购能够提升并购绩效,产生这种现象的原因一方面是由于股票支付能够避免大量的现金流出,保证企业经营过程中所需的现金,另一方面是由于股票支付能够有效改善并购双方的股权结构,进而有利于改善并购双方的治理结构,有助于并购绩效的提高。而在现金支付方式下,大量的现金流出,减少了企业经过过程中所需要的现金,而且无股票支付方式下对股权结构的改善作用,因此,现金支付方式下,并购关联性与并购绩效呈负相关关系。

表6 分组检验

(五)稳健性检验

为了增强以上结论的可靠性,本文通过替换相关控制变量进行稳健性检验,结论没有发生变化,在一定程度上证明了本文结果的稳健性。

五、研究结论

本文以2009-2013年度我国沪深两市A股发生并购的上市公司为研究样本,在相关理论分析的基础上,实证研究了关联并购与并购绩效之间的关系,并在此基础上引入支付方式,探究了支付方式对关联并购与并购绩效之间相关关系的调节作用。实证结果显示,关联并购与并购绩效之间呈现负相关关系,造成这种现象的主要原因是,虽然关联并购能够为企业带来一定的成本节约,但是这种成本节约所带来的正面影响往往需要长期才能够显现出来。上市公司往往在具有保壳或保配以及证券监管所要求的利润压力时,才会通过关联并购资本方式运作以缓解压力,因此关联并购与并购绩效呈现负相关关系。通过相关研究进一步发现,支付方式能够加剧关联并购与并购绩效之间的负相关关系,造成这一现象的主要原因是,现金支付是大股东在关联并购中掏空上市公司的手段,虽然股票支付能够缓解关联并购与并购绩效之间的负相关关系,但是现金支付所占的比重远远超过股票支付方式,因此支付方式将进一步加剧关联并购与并购绩效之间的负相关关系。

本文的研究也具有一定的局限性,首先,本文选取的样本时间跨度较短,对关联并购的衡量也比较粗糙,没有对关联并购的类型进一步区分;其次,对于支付方式的研究,忽略了债券支付方式及股票与现金混合支付方式,因此本文的结果可能存在着一些瑕疵,有待进一步细化、完善。

[1]Dube,S.,nd J.L.Glascock.2006.Effects of the Method of Payment and the Mode of Acquisition on Performance and Risk Metrics.International Journal of Managerial Finance.2(3)176–195

[2]Faccio M,Masulis R W.The Choice of Payment Method in European Mergers and Acquisitions.The Journal of Finance.2005.60(3)1345-1388

[3]Eckbo,B.E.,and K.S.Thorburn..2000.Gains to Bidder Firms Revisited:Domestic and Foreign Acquisition in Canada.Journal of Financial Quantitative Analysis. 35(1)1–25

[4]Friedman E.,Johnson S.,and Mitton T.,2003.Propping and Tunneling,ournal of Comparative Economics,Vol.31. No.4:732-750

[5]Harford,J.1999.Corporate Cash Reserves and Acquisitions.Journal of Finance.54(6)1969-1997

[6]Martin,K..,and J.McConnell.1991.Corporate Performance, Corporate Takeovers,and Management Turnover.Journal of Finance.46(2)671-187

[7]陈仕华、卢昌荣.企业间高管联结与并购溢价决策——基于组织间模仿理论的实证研究. 管理世界.2013(5)144-156

[8]方红,于成永.上市公司并购绩效实证研究方法与范式综述.金融纵横.2012(1)22-26

[9]黄德春、张长征、徐艳.跨国并购能推动我国商业银行经营效率改善吗?——来自我国四家商业银行2000-2008年跨国并购的考证.投资研究.2012(2)58-66

[10]黄兴孪、沈维涛. 掏空或支持——来自我国上市公司关联并购的实证分析.经济管理2006(12)57-64

[11]廖理、朱正芹.上市公司重大资产重组的业绩改善研究.中国工业经济.2004(10)97-104

[12]孙轶、武常岐.企业并购中的风险控制:专业咨询机构的作用.南开管理评论.2012(4)4-14

[13]张洽、袁天荣.CEO权利、私有收益与并购动因——基于我国上市公司的实证研究财经研究.2013(4)101-122

[14]张志宏、费贵贤.控股权性质、市场化进程与企业并购模式选择.中南财经政法大学学报.2010(5)122-128

[15]章细贞、何琳.管理者过度自信、公司治理与企业并购决策相关性的实证研究. 中南大学学报.社会科学版. 2012(10)148-153

Related Party M&As,Payment Method and Performance of M&As

HAN Shen

Accounting School,Zhongnan University of Economics and Law,Wuhan 430073

Merger and acquisition is an important activity for the development of enterprises and related party merger and acquisition is a distinct characteristic of China'capital market.This paper studied the relationship between related party merger and acquisition,payment method and merger and acquisition performance.The empirical study found that related party M&As is negative related with M&As performance,and the method of payment would strengthen the negative relationship between related party M&As and M&As performance.

Related Party M&As,Payment Method,Performance of M&As

F425

A

教育部2012年人文社科规划基金项目:我国企业海外并购整合风险的生成机理、预警机制与治理策略研究(项目编号: 12YJA630181),本文系部分研究成果。

韩申,女,山东菏泽人,中南财经政法大学会计学硕士研究生,研究方向:企业并购;湖北武汉,430073