金融生态环境对房地产企业“非银”融资效率影响分析

2016-02-07张应斌郑宇轩

张应斌 郑宇轩

金融生态环境对房地产企业“非银”融资效率影响分析

张应斌 郑宇轩

文章选取我国2008-2014年各省共742个房地产企业数据为研究样本,从金融生态环境的不同维度有效测算了其对房地产企业的“非银”融资效率的影响。研究发现:1)金融生态环境质量确实与房企“非银”融资效率正相关,良好的金融生态环境可丰富市场上的资本盈余,拓展社会融资渠道,提高投资信心,进而给房企“非银”融资纾困。2)金融生态环境与房地产企业的背景在影响房企“非银”融资效率方面存在替代作用,当企业实力足够强时,就可以渐渐摆脱区域金融生态的束缚。文章的研究结论有助于政府和房企关注社会融资问题,为房企优化融资抉择、增进融资效率提供有效的参考依据。

房地产企业 金融生态环境 企业背景 “非银”融资

一、引 言

我国城镇化步调的加快以及“土地财政”红利的驱使,使得我国房地产业快速发展,加之政府出台的多项产业支持政策以及社会融资平台日趋开放,给了房地产业一个明显的宏观利好。但是房地产业属于典型的资金密集型行业(巴曙松,2005),单一的银行信贷渐渐无法满足房地产业的实际融资需求。加之多数房企走的是“以小博大”的发展模式,长期高杠杆经营,高负债意味着房企对银行的债权保障程度降低(林琳,2012),银行在高风险面前除了要求更高的风险补偿,信用评级的调低也会缩小甚至停止后续对债务人的信贷。房企为了保障资金链条的可持续,自然会从“非银”渠道增加自己的融资能力。而影子银行业务(如REITs,RMBS,CMBS)、众筹、上市融资等渠道的推广,有效缓解了房地产开发的资金压力,让雄厚的民间资本找到了合适的表达途径,直接或间接参与到房地产经营开发的投资行为中(艾振强,2015)。不少学者围绕房地产“非银”融资渠道提出了自己的观点,遗憾的是,目前国内已有的文献主要侧重于研究房地产如何融资渠道、融资模式的研究,对于行业操作已形成较多观点,然而,基于金融生态环境来关注房企的融资问题,特别是对“非银”渠道的资金获取,学术观点均涉猎甚少。

房地产企业的发展需要雄厚且开发周期内可持续的资源来源,主要渠道包括自有资金、银行信贷和其它融资。总体而言,大部分房企的自有资金都十分有限,且企业也会考虑到资金的占有机会成本,因此我们完全可以目光投向后面两个来源,即融资渠道。考虑到银行信贷发展多年已有一个比较规范的体系,建立有标准量化的测评准则,所以我们更愿意关注“非银”融资。考虑到宏观环境、制度环境等因素会影响社会投资者的风险识别能力和投资偏好,且社会融资还容易受到传统文化观念、“羊群效应”等主观因素的影响,因此笔者认为社会融资本身就是一个“半理性过程”,很多时候政治、经济、社会等金融生态环境对“非银”融资效率的影响显著大于对从商业银行取得信贷的影响,换言之,我们更有必要基于金融生态环境理清房企“非银”融资的内在逻辑性和发展规律性,为房企优化融资决策提供一定的参考价值。

二、文献综述与研究假设

近十年来,中国房地产业进入了“黄金时期”,房企强势扩展的同时也落入了“融资陷阱”,房企不得不考虑更多的融资渠道。这主要包括两方面原因,从宏观来看,房价阶段性升温后政府加强了对银行业借贷业务的管控同时提高了利率,直接加大了房企的融资成本,迫使房企不得不改变融资结构,从单纯的银行贷款向融资方式的多元化发展(王家庭、张换兆,2005)。从微观来看,正如前文提到的那样,高杠杆经营的背后就意味着银行信贷的不可持续,必须另辟蹊径(林琳,2012)。为了提高企业的生产力和绩效,地产开发商不得不解放长期以来对商业银行的依赖性,开始在资本市场盘活各种渠道。加之08金融危机以后国内影子银行的兴起,给不少房企特别是中小企业注足了资本活力,实现了互惠共赢(张畅,2014)。然而,各种融资工具的出现也暴露出了相应的问题,它们很容易受到外部环境的干扰,随机性远比银行信贷波动得大。

面对这样的现实,在关注房企其它融资渠道的问题上我们更有必要换一个维度来看,既要认识到什么样的方法工具是有效的,更能够考究这些工具在各种环境下的实际效率。“金融生态环境”这一仿生概念在2004由周小川提出后也成了很多金融效率问题的研究基石。房地产与现代金融的接轨,一方面实现了与金融市场的有机结合,另一方面也不可避免的与金融市场发生摩擦(赵胜民、罗琦,2013),对融资条件形成约束。

金融生态的维度很广,宏观层面囊括了政治、经济、文化、地理、人口等一切与金融业相互影响外在条件,微观层面主要包括企业管理、企业财务、法律准则等等。这里需要指出的是,文章对于论点的探讨主要集中在宏观金融生态层面。一般我们认为,好的经济环境、金融发展程度有利于企业融资数量的增加和渠道的拓展,能够增加社会民众的投资信心。围绕这一方向,Khurana et al.(2006)通过实证,发现了在金融环境不好的地区,企业通常选择内部融资以避免为外部融资付出高昂的代际,融资渠道十分狭窄。李姣、向为明(2012)通过对融资结构的研究发现,短期经济波动容易造成房企的贷款融资和利用外资困难,此外,我国房企融资结构水平还去区域经济发展水平密切相关,最明显的,我国东部和西部城市房企的融资水平就存在梯度差异。当然,对于房企“非银”融资效率的影响,包括但不限于宏观经济环境以及地方金融行业的成熟度,事实表明,政府的干预(Sendar,2005)、法制因素、勇于创新的文化信用环境等等,都会内生的隐性契约执行机制(陈志武,2005;李延凯等,2011)。可见,在“非银”融资过程中,确实存在诸多非量化因素、隐性因素均会影响投资者的主观偏好,他们会综合考虑后再决定是否将钱投向地产。于是,我们提出如下假设:

H1:金融生态环境质量与房企“非银”融资效率正相关。良好的经济基础好、金融发展水平高、居民文化素质高、制度环境完善的地区,房地产企业更容易获得“非银”融资。

同时我们也注意到,企业的融资效率和企业自身的背景也有密不可分的关系,企业的背景向市场释放了一个信号,即企业可信程度。众所周知,国企更容易受到政策的倾斜,同时投资者也更加坚信其可靠程度,频见大额融资,个别甚至能够摆脱金融环境影响,不受融资约束(Kenneth et al.,2012)。谢德仁和陈运森(2009)认为,金融生态环境和融资性负债发挥治理效应有着密切的关系,但是这种效应会被政府对国有控股上市公司的最终控制人的“父爱效应”削弱。而私企恰好相反,或多或少容易受到一定程度的产权歧视(李广子,2009;)。而且很多私企通常为中小企业,成立时间短、抵押物单薄、信息不对称,随时可能陷入融资约束困境(Almeida et al.,2004;吴志鹏,2013)。魏志华等(2014)也利用上市公司的数据进一步佐证了以上观点。另外,企业是否上市,也可能影响投资者的判断和信心,不过直观上我们只能推测出企业上市有利于企业融资纾困,提升绝对融资效率,但如果银行信贷和“非银”融资的同步增加,两者增长的速率究竟如何,是否同步,我们尚不得知。据此,我们提出假设2:

H2:金融生态环境与房地产企业背景在影响房企“非银”融资效率方面存在替代作用,房地产企业可能更加依赖企业背景改善房企自身融资能力。

三、研究设计

(一)研究样本与数据来源

本文以全国房地产企业为调查对象,样本包含了大中小型企业以及国企、私企。采集了2008—2014年各省份的金融生态评价数据以及当地房企融资信息。文中研究的所有数据主要来自人大经济论坛,RESSECT金融研究数据库,中国统计年鉴和各省市地方统计年鉴,CCER资本市场数据库,WIND数据库,企业官网披露以及网页博客等等。地方政府干预的相关数据则来源于《中国市场化数》(樊纲等,2011)中的“政府与市场关系”指数。

(二)模型设计与相关变量说明

为检验本文提出的理论假设.构造如下基本检验模型:

模型一:

FYRZi,t=β1+β2ECN_indexi,t+∑βiControls+ Year+εi

模型二:

FYRZi,t=β1+β2ECN_indexi,t+β3ECN_indexi,t×Backgroundi,t+β4Backgroundi,t+∑βiControls+ Year+εi

上述模型中,被解释变量为房企“非银”融资效率FYRZ,文章从相对效率(RE)和绝对效率(AE)两个方面综合衡量房企的“非银”融资能力。相对效率主要测度房企从“非银”渠道获得的融资与银行信贷直接融资比重上的差异,绝对效率主要测度房企的“非银”融资杠杆率,即如果小企业也能获得较多的“非银”融资的话,我们认为它在该环节的融资实力是突出的。

其中模型一是用来检测金融生态环境的不同维度对房地产企业“非银”融资能力的影响,这里测度的有在不同的经济基础、金融发展、居民文化素质和制度环境影响下,房企“非银”融资的相对效率和绝对效率。需要特别说明的是,经济基础和金融发展两者间虽然可能存在某种内在的关联,但由于各地经济结构的差异,这种关系不是绝对的,靠工业、旅游等产业支持的地方可能经济条件不错,但金融发展未必完善。此外,教育能够塑造个体的素质,进而影响投资观念,沿海等教育程度较高的地区,在智慧的牵引力下各项投融资服务业更为活跃。

模型二用于验证金融生态环境与企业背景的替代作用。根据假设2的预计,金融生态环境与房地产企业背景在影响房企“非银”融资效率方面存在替代作用,房地产企业可能更加依赖企业背景改善房企自身融资能力,具体表现为金融生态环境好坏对非国有企业和非上市企业融资影响较大,而实力雄厚的企业有可能脱离局部环境的约束。如果假设2的预计是成立的,则对于企业背景(Background)中的子变量,模型二的交乘ECN_indexi,t×Backgroundi,t的系数与的系数符号是相异的。

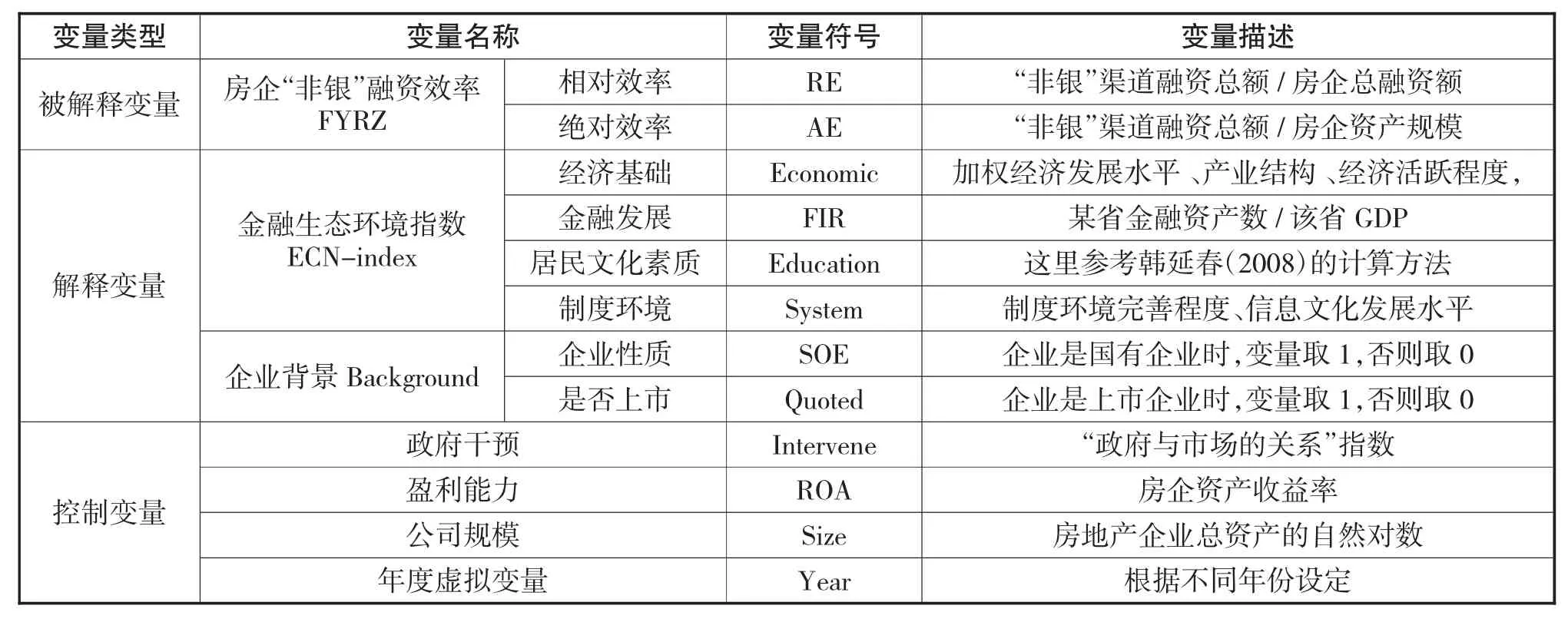

以上两个模型中的各个变量的描述见表1:

表1 变量定义与计算方法

四、实证结果

(一)单变量分析

表格2中的Panel A是根据ECN-index指数的四个不同维度对房企“非银”融资(FYRZ)两种效率测度的单变量数据测验结果。其中,当地方经济基础(Economic)高于均值时,我们定义为“好”,否则为“差”,其它几个指标也采用类似的划分办法。从表中分组的均值检验结果来看,经济基础好、金融发展好、居民文化素质高与制度环境好的的一组,无论是相对效率还是绝对效率指标值都明显优于另外一组。这表明金融生态环境的好坏确实对FYRZ有显著影响。

而Panel B则是根据企业背景对房企“非银”融资(FYRZ)两种效率测度的单变量数据测验结果。从均值的检验结果来看,在全样本组下,国有企业的指标差异与民营企业指标在相对效率与绝对效率的数值大小相反,民营企业的“非银”融资能力相对效率高于国有房地产企业,但是绝对效率略逊于后者。这可能是因为国有房地产企业融资更多来源于银行贷款,从影子银行或是其他民间融资渠道所融款项较少;而从公司上市情况来看,上市公司的融资能力明显优于非上市公司。这说明,企业背景对FYRZ有着显著的影响。

表2 单变量分析

根据单变量分析结果来看,金融生态环境中四个维度与FYRZ融资能力显著正相关,与假设1结论一致,即在经济基础好、金融发展水平高、居民文化素质高与制度环境好的地区,房地产企业更容易获得“非银”融资;二是企业背景也对FYRZ融资存在影响那么在金融生态环境与企业背景共同影响因素下,二者之间是否是假设中预测的替代关系,下面将进一步用回归分析来验证。

(二)回归结果分析

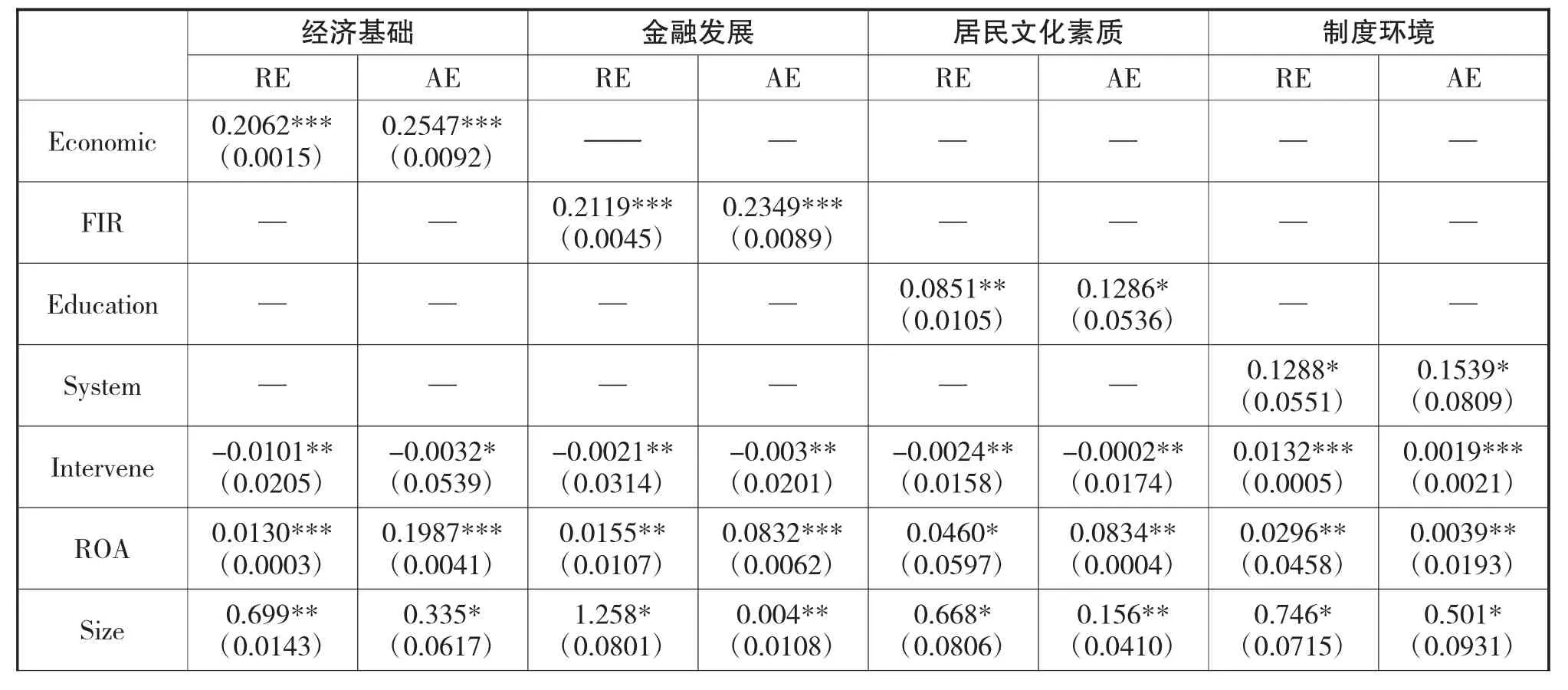

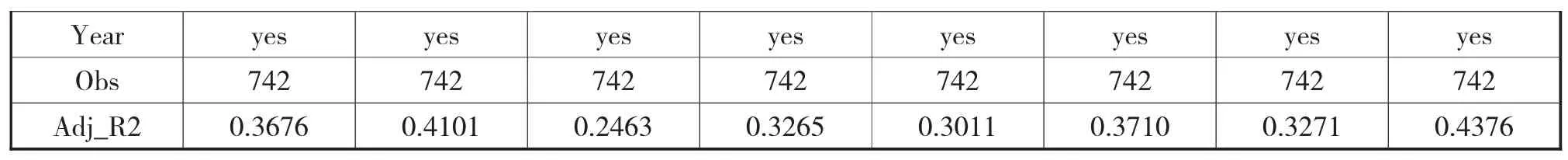

1、金融生态环境对房企“非银”融资效应的影响

表3集中反应了模型一的检测结果。文章分别检验了在经济基础、金融发展、居民文化素质与制度环境对房企“非银”融资效率的影响。从检测的结果来看,在控制了政府干预、盈利能力、公司规模和年份虚拟变量以后,四个解释变量检测得到的系数均显著为正。这表明在经济基础好、金融发展程度高、居民高等文化教育普及、制度环境宽裕的地区,房企更容易得到社会投资者的青睐,去的更多“非银”融资,这与本文的假设1预期相吻合。2、企业背景与金融生态环境是否存在替代作用对样本数据的归类后,利用模型二检测了结果,表4集中反应了不同企业背景下各种金融生态环境可能会对房企的“非银”融资效率产生弱化效果。根据实证结果,我们发现,如果是国企,Economic与交乘项Economic×SOE对RE的影响符号相反,FIR与交乘项FIR×SOE,System与交乘项System×SOE 对RE和AE的影响符号也均相异,且Economic、FIR与System的回归系数正负均与表4一致。据此我们可以推论,相比私企,国企在从“非银”取得融资的过程中,很多金融生态环境对它的影响都比较有限。造成这一结果的原因可能是因为,国企本身拥有强大的政治优势,与政府和银行联系紧密,能够比较容易的获得银行贷款,相对“非银”渠道的融资有更好,没有也不至于频临破产。反之,私企则不一样。

表3 金融生态环境与房企"非银"融资效应回归结果

注:括号内为p值,***、**、*表示显著水平为1%、5%和10%。

而对于上市企业,交互项指标的系数与四个维度的单项指标系数符号不少是相反的,有个别相同,但检验结果未必显著,所有单项指标的系数也与表4测算相同,说明上市企业对于金融生态环境的依赖也较小。原因很直观,企业一旦上市,利用股票可以融得巨大的资本,同时,所处的金融生态环境便由区域变成了全国,区域生态环境的变动相对于全国而言作用甚微。

综上所述,分样本对金融生态环境与企业背景替代作用检测进行检验的结果显示,金融生态环境对于民营企业或者是非上市公司的融资影响更为显著。换而言之,在房地产企业可以依赖与政府的关系改善融资的情况下,金融生态环境对企业融资的影响甚小,说明金融生态环境与企业背景之间具有替代作用,这与本文假设2的预期相一致,从而验证了该假设。

表4 金融生态环境与企业背景替代作用检测

五、结论和建议

本文从中国房地产企业从非银行渠道融得资金的效率出发,重点考察了金融生态环境对企业融资效率的影响,毕竟从“非银”渠道获取资金形式更加多样、影响因子更加复杂,其过程同时伴随了投资者的主观识别和理性判断,金融生态环境容易对以上因素形成干扰。根据前文的分析结果,我们梳理了如下结论,并得到启示:

(1)地方经济的发展作为产业融资的先决条件,好的经济环境能够助力房企融资,扩大融资需求的同时更加丰富了融资供给,引导社会上富余的闲散资本流向高回报领域,且好的经济环境下投资者普遍对当地未来房企绩效看好,认为投资风险较低。(2)地方经济排名虽然与金融业发展程度密切相关,但这种关系不是绝对的,例如有些二产显著的工业区,金融业也有可能相对滞后。金融环境的概率主要扩大了房企融资可行域,让房企能够在商业银行之外找到更多的融资途径。综合结论(1)和结论(2),本文认为金融生态的硬环境是房企融资的根本。在发展滞后的地区,房企在项目开发的过程中更应关注资金流,本着谨慎的原则做好项目预算,一旦中途超支想要跟进融资会十分困难。同时,当前国家倡导经济结构战略性调整,鼓励新型产业崛起,这其中自然也包括了金融业态的优化,可惜目前还有很多地区尚未实现这一目标,特别西部城市。为了防止房企资金断链后发生“多米诺效应”,政府对房企存在扶植。然而,这种政府加房企加银行捆绑的模式已经慢慢不能适应新形势的需要,政府可以改良地方金融环境,透过另一种渠道缓和房企的资金压力。(3)教育素质能够影响人们的投资观念,无论是职业经理人还是普通平民。教育程度高的人,更容易捕获市场信息,了解并比较持有货币的机会成本,所凝聚的投资观念有利于房企从社会上募集到更多的资金。(4)宽松的制度环境,有助于房企从“非银”渠道,特别是影子银行等筹集到更多的资金。目前,国内对于影子银行的监管还是比较宽松的,绝大部分房企都可以考虑这条途径。(5)当企业拥有绝对实力后,受到金融生态环境的负面冲击会更小。比如大型国企,庞大的关系脉络和雄厚的资金后盾,一方面可以较容易的取得银行贷款以及政府专项扶植,另一方面既是出了纰漏也有资金存量做保障,客观上允许不依赖“非银”融资。对于上市公司来说,公司的融资金融生态环境就从区域变成了全国,区域生态环境的变动对于全国来说是微乎其乎的。而中小型房企则不一样,“非银”渠道的融资可能存在周期性起伏,一旦区域金融生态环境变差,社会上的有效资本会变得更加谨慎,融资效率容易出现明显的落差。因此本文的研究结果对于中小型房企来说更具借鉴价值。

[1]巴曙松,华中炜,郝婕.房地产业发展与金融政策:发展脉络和趋势.福建金融.2005(09)4-10.

[2]林琳. 房地产企业融资模式研究. 中国社会科学院,2012

[3]艾振强.中国房企融资的18种模式[EB/OL].地产研究(http://www.mydcyj.com/frontier/Information).2015-03-31

[4]王家庭,张换兆. 房地产融资方式多元化的经济学分析.财经科学.2005(06)39-45

[5]张畅.影子银行对中小房地产企业融资的影响.陕西师范大学.2014

[6]赵胜民,罗琦.金融摩擦视角下的房产税信贷政策与住房价格.财经研究.2013(12)72-84+99

[7]Khurana,I.,X.Martin,R.Pereira.Financial Development and the Cash Flow Sensitivity of Cash.Journal of Financialand Quantitative Analysis,2006.41(04)787-807

[8]李娇,向为民.中国房地产融资结构区域化差异分析.统计与决策,2012(04)147-150

[9]Serda Dinc,I.Politicians and Banks:Political Infuluences on Government-owned Banks in Emerging Markets.Journal of Financial Economics.2005.77(02)

[10]陈志武.金融技术、经济增长与文化.经济导刊.2005 (05)46-52

[11]李延凯,韩廷春.金融生态演进作用于实体经济增长的机制分析——透过资本配置效率的视角. 中国工业经济.2011(02)26-35

[12]房地产国企频现大额融资[EB/OL].中国投资咨询网(http://www.ocn.com.cn).2012-02-24

[13]Kenneth S.,Chana,Vinh Q.T.Dangc,and Isabel K.M. Yan.Chinese Firms’Political Connection,Ownership, and Financing Constraints. Economics Letters. 2012.115(02)

[14]谢德仁,陈运生.金融生态环境、产权性质与负债的治理效应.经济研究.2009(05)118-129

[15]李广力,刘力.债务融资成本与民营信贷歧视.金融研究,2009(12)137-150

[16]Almeida H.,M.Campello,and M.S.Weisbach.The Cash Flow Sensitivity of Cash.2004.59(4)1777-1804.

[17]吴志鹏.当前中国房地产业的几个问题.中国金融出版社.2013

[18]魏志华,曾爱民,李博.金融生态环境与企业融资约束——基于中国上市公司的实证研究. 会计研究. 2014(05)73-80+95

[19]樊纲,王小鲁,朱恒鹏.中国市场指数化.经济科学出版社,2011

[20]韩延春,雷颖絮.金融生态环境对金融主体发展的影响世界经济.2008(03)71-79

Analysis of the Influence of Financial Ecological Environment on the"Non-bank" Financing Efficiency for Real Estimate Enterprises

ZHANG Yin-bin,ZHENG Yu-xuan

Yunnan University,Kunming,Yunnan 650091

This paper selected 742 samples from 29 provinces and cities among the year of 2008 to 2014,and it testified that the financial ecological environment for enterprises to obtain real estate financing affecting other channels in the Outer Banks.The study found:1) financial ecological environment quality is positively correlated with the"non-bank"financial efficiency,furthermore,a good economic foundation,financial development,people's cultural quality and institutional environment can enrich capital surplus on the market,expand social financing channels,improve investor confidence,and thus bail-out financing issues for enterprises.2)Financial ecological environment and the background of enterprises influence"non-bank" efficiency alternatively,but if the their power is strong enough,they can gradually get rid of the financial ecological environment constraints, which means that the environment for financing efficiency impact on unlisted SMEs reflected more obviously.The conclusion of this article will help government and corporate pay attention to social housing financing problems, moreover,provide effective reference with optimize financing decision for the housing prices and financial increasing.

Real Estate Business,Financial Ecological Environment,Enterprise Background,"Non-bank"Financing

F830

A

国家社会科学基金项目(14BJL051,07CJY061);云南省省院省校合作项目(SYSX201001)

张应斌,贵州普安人,清华大学访问学者,云南大学经济学院,研究方向:区域经济

郑宇轩,女,四川绵阳人,云南大学经济学院硕士研究生,研究方向:金融学;云南昆明,650091