浅谈新政策下企业年金个人所得税计算规则

2016-01-27徐娅

浅谈新政策下企业年金个人所得税计算规则

徐娅

(长江勘测规划设计研究院,湖北武汉430010)

摘要:本文结合四部委联合出台《关于企业年金、职业年金个人所得税有关问题的通知》的政策要求,从企业年金计划激励管理方面的现实状况出发,在对企业年金待遇个人所得税计算规则的意义进行分析后,通过对相关政策的解读,结合实际案例阐述了以余额计算法为核心的企业年金待遇个人所得税计算规则。

关键词:年金;个人所得税;计算规则

随着国家鼓励有条件的企业为职工建立企业年金,并相继出台《企业年金试行办法》和《企业年金基金管理试行办法》后,原补充型养老保险制度进入规范化运作阶段。作为补充养老三大支柱之一的企业年金,越来越受到企业的青睐。企业年金充分体现了企业自主权,其信托管理模式更能保证资金的安全;建立企业年金计划,在帮助企业合理规避企业所得税的同时,稳定、激励了人才队伍;最重要的一点是,有效提高了退休职工待遇水平。

但另一方面,收入提高的同时也带来了个人所得税负担的提高。2013年年底,财政部、人力资源社会保障部、国家税务总局联合出台《关于企业年金、职业年金个人所得税有关问题的通知》,对企业年金个人所得税的扣缴做出更为详尽的规定。实际上,一些地方尚未针对该项文件颁行实施细则,导致企业在制定具体办法时不知该如何确定计税规则,为退休职工带来了一些额外税收负担,从而影响了企业年金计划的激励效应。因此如何正确理解企业年金个人所得税计算规则的作用,正确执行相关法律法规做好计税规则,使企业退休职工们年金待遇的税收合理化成为摆在每一位人力资源工作者面前的一个重要课题。

一、企业年金个人所得税计算规则的作用

益于保障企业年金制度的优势。企业年金方案的实施,使得企业职工退休后的生活水平不至于出现明显降低的现象,是社会养老统筹提供养老金的一项有利补充。在制定具体实施细则及年金待遇领取过程中引入合理的个人所得税计算规则、减轻了税负,增加了纳税人的实际收入,让广大企业职工更加切身的感受到年金的优势。

益于纳税人增强纳税意识。计算规则制定与选择的过程其实就是纳税人对相关税收法律规范的学习、研究的过程,是纳税人提高政策水平、增强纳税意识、自觉抵制偷税、漏税、抗税等违法行为的过程。我们运用税法知识,采用合理的方法对年金个人所得税进行筹划,减少税金的缴纳,维护自身退休后领取相关待遇的利益。另一方面,税收法律规范,尤其是税收法律规范中的优惠政策,体现着国家的立法宗旨、政策导向。而我们掌握计算规则的行为恰恰就是对这种立法宗旨、政策导向的理解、把握和响应的过程。因此,合理运用个人所得税纳税筹划是纳税人税收意识增强的表现。

益于纳税人实现利益最大化。纳税人是税收法律关系的重要主体,有依法纳税的义务,也有用法律维护自己利益的权利。企业年金个人所得税计算规则可以帮助纳税义务人了解纳税情况,对自己领取待遇水平作出评估,避免不合理缴税,有效维护纳税人的合法权益。

二、企业年金个人所得税计算规则的政策解读

要做好纳税计算规则,首先要对政策进行合理解读,明确政策的作用。《关于企业年金、职业年金个人所得税有关问题的通知》于2013年年底正式出台,重点解决年金制度中个税优惠制度的缺失等税收问题,为提高企业缴费归属个人时缴税的操作管理效率起到积极作用。该政策确立的“EET模式”(即缴费、投资环节不征税,在领取环节征税),适应年金制度发展的需要,与国际上主流的养老金延税模式接轨,帮助企业在稳定、激励人才方面充分发挥了“金手铐”的作用。

其次,通过对新、旧政策的比较,了解不同环节中政策的区别。国税总局于2009年和2011年分别出台了《国家税务总局关于企业年金个人所得税征收管理有关问题的通知》(国税函[2009]694号)、以及《国家税务总局关于企业年金个人所得税有关问题补充规定的公告》(国家税务总局公告2011年第9号),规定年金个人缴费和单位缴费需在缴费环节按照规定缴纳个人所得税。2013年12月6日,财政部、人力资源社会保障部、国家税务总局联合发布《关于企业年金职业年金个人所得税有关问题的通知》(财税[2013]103号,以下简称“103号文”),明确2014年1月1日起企业年金、职业年金实行个税递延政策,国税函[2009]694号及国家税务总局公告2011年第9号同时废止。在103号文实施后,不超过规定标准的年金单位缴费和个人缴费,在缴费环节和年金基金投资收益环节暂不征收个人所得税,将纳税义务递延到个人实际领取年金的环节(即EET模式)。新、旧政策的比较如表1所示。

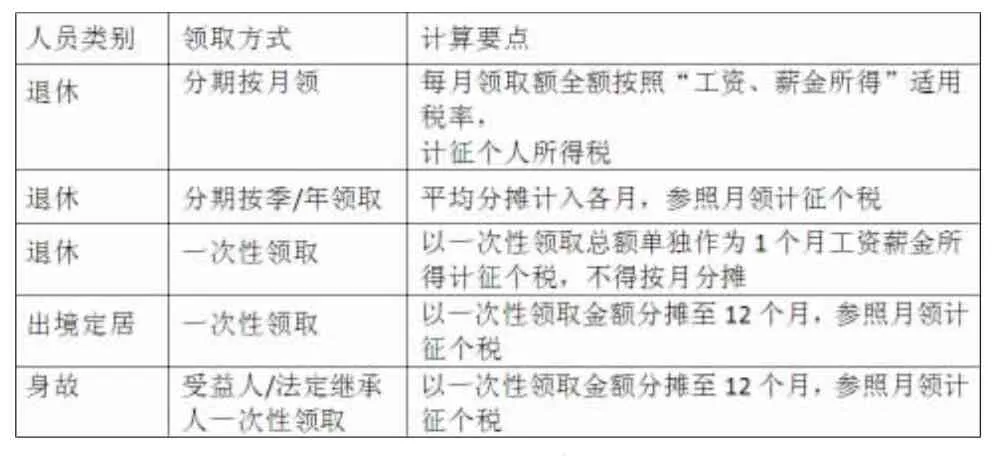

年金基金由企业缴费部分、个人缴费部分以及年金基金投资运营净收益额(按份额分配到个人)共同组成,实行完全积累,采用个人账户方式进行管理。职工在达到国家规定的退休、出境定居、身故等条件并依法办理相关手续后,可以从本人年金账户中一次或定期(分期)领取年金。“103号文”鼓励分期领取,体现企业年金作为退休后长期保障的制度意义和根本作用,其计算要点如表2所示。

表1:新、旧政策比较表

表2:领取年金个人所得税计算要点表

三、企业年金个人所得税的计算规则

目前深圳、厦门、福建、江苏、云南等地已经发布了关于103号文的有关解释或纳税筹划方法的相关文件,其中的计税例子都是采用了剔除余额的计算公式,深圳、福建和厦门的例子中明确了2014后的已税缴费部分是需要在待遇支付时再次计税,江苏的发文中明确了可以剔除的部分是截止2013年末缴费本金及其收益。

根据企业年金的受托运营、累计记账的管理特点,以及四部委联合出台的103文的政策要求,企业在进行年金待遇个人所得税的计算规则时,大多采纳余额计算法。

余额计算法首先确定计税人员范围,以xx省为例:

(1)2013年末或之前满足领取条件的职工,年金待遇支付时不计个税。

(2)2014年后没有新增缴费职工,年金待遇支付时不计个税。

(3)2014年1月1日及以后具备待遇领取条件且有新增缴费的,需计个税。

(4)2014年1月1日及以后具备待遇领取条件且涉及公共账户补偿的,需计个税。

对于需计税人员,根据不同的年金领取方式,再确定相应的计算规则。

(1)一次性领取:减除截止2013年底个人账户额度后的个人余额,作为应纳税所得额计征个人所得税。

(2)分期领取:当期领取年金金额按2013年底余额占领取时的全部个人账户余额的百分比减计当期的应纳税所得额,减计后的余额,平均分摊计入各月,计征个人所得税。对于涉及公共账户补偿的分期支付,补偿金额将作为2014年后的新增缴费,据此调整分期支付扣减比例,按照新的扣减比例计算应纳税所得额

(3)超额缴费:103号文实施后个人超缴金额(即超过政策规定标准不享受税延政策的缴费),该部分缴费及其收益在待遇领取时不在应纳税所得额中剔除。

(4)身故、出境定居;适用一次性领取计税规则,个人账户余额按12个月分摊,按每月分摊额计税。

2013年12月31日(自然日)前所缴入年金资产托管账户的企业年金缴费本金及其收益被认定为已纳税年金缴费余额。一般情况下,企业年金计划的账户管理人将所记录的截止2013年底年金缴费视为已纳税缴费。

四、余额法税金的纳税计算规则公式及案例分析

余额法针对不同支付方式,确定不同的计算规则。

(1)退休一次性支付

税金=(领取时账户余额-2013年末余额)×税率

员工张三2014年1月1日前年金账户留存45万元,2014年期末年金账户留存50万。张三于2015年1月1日起退休,并要求一次性领取,则其应纳税所得额为:500000-450000=50000元。

按照全额适用工资薪金所得税率的要求,其应缴纳个人所得税为:50000×30%-2755=12245元。

(2)身故、出境定居一次性支付

税金=((领取时账户余额-2013年末余额)÷12×税率—速算扣除数)×12

员工张三2014年1月1日前年金账户留存45万元,2014年期末年金账户留存50万。张三于2015年1月1日起出境定居,并要求一次性领取,则其每月应纳税所得额为:(500000-450000)÷12=4166.67元

按照全额适用工资薪金所得税率的要求,其应缴纳个人所得税为:(4166.67×10%-105)×12=3740.04元

(3)分期支付

税金=(1-2013年末余额÷(领取时账户余额+领取后补充缴费余额+公共账户补偿余额))每期支付额×税率

员工张三2014年1月1日前年金账户留存45万元,2014年期末年金账户留存50万。张三于2015年1月1日起退休,并领取1万元/月的年金,则其应纳税所得额为:(1-450000÷ 500000)×10000=1000元

按照全额适用工资薪金所得税率的要求,其应缴纳个人所得税为:1000×3%=30元

员工张三2014年1月1日前年金账户留存45万元,2014年期末年金账户留存50万。张三于2015年1月1日起退休,每月从个人账户领取1万元/月的年金,同时公司公共账户每月补偿0.2万元,则其应纳税所得额为:(1-450000÷(500000+ 2000))×12000=1243.03元

按照全额适用工资薪金所得税率的要求,其应缴纳个人所得税为:1243.03×3%=37.29元

五、结语

企业年金是保障企业职工退休后生活水平不降低的重要方式之一,其个人所得税缴纳额度在很大程度上直接影响着年金待遇的支付水平。个人所得税制的完善不仅需要对其计算规则的功能有准确的定位,对政策有深度的研究,也需要根据不同类别的支付方式进行科学、合理的设计,在这方面,还有很多值得我们学习、探索的空间。