新疆板块股票的投资组合在利好政策下能跑赢市场吗?——基于非正态收益率分布的金融建模与量化投资应用

2015-12-27李好

李 好

(荷兰格罗宁根大学经济管理学院,荷兰 格罗宁根 9741PN)

随着“丝绸之路经济带”战略的提出,能源、电力、水利、农业等方面改革红利的释放,金融领域像“丝路基金”和亚洲基础建设投资银行的成立,交通运输领域像中德哈俄四国共建物流专线等方面的互联互通,给作为连结中国和中亚的桥头堡和位于亚欧大陆腹地的新疆带来了前所未有的发展机遇,也给新疆上市企业注入了勃勃生机。在这一历史契机下,新疆板块的股票在2014年表现亮眼。在政策利好的情况下投资新疆板块股票的风险与收益、能否跑赢市场成为投资者关心的问题,然而现有的文献非常少,本文拟在此领域予以探讨。

一、构建新疆板块投资组合的可行性和创新性

对于投资股票这种高风险的资产,为了分散投资风险,金融学理论告诉我们应该从覆盖全国各个行业流动性较好的股票池中选股来构建投资组合,因为现代投资组合理论和像MATLAB 这样的编程软件可以帮助我们从浩瀚如海的股票池中挑选出匹配不同投资者风险容忍度(risk tolerance)的最大收益的投资组合。然而,由于新疆的近40 家上市公司包含了农业类、基建类、能源类、化工类、电力装备制造类、冶金类、食品饮料类、家具制造类、零售类、金融服务类等从第一产业到第三产业的多个行业,尽管没有覆盖全部行业,但是已经具备了某种程度上的多样性来分散投资风险。新疆35 个上市公司股票①35 只股票中不包含观测值有限的新疆浩源、天山生物和麦趣尔。收益率的相关系数表(略)表明任意两只股票收益率的相关系数均小于1,理论上可以建立一个在给定期望收益率下(即投资组合和单只股票的期望收益率相同),风险比单只股票小的投资组合。

对于投资组合,有主动性策略(active strategy)和被动性策略(passive strategy)两种方式。所谓主动性策略,简单来说就是投资者依靠自身选股能力(selecting ability)和择时能力(timing ability)等主动地管理投资组合;而被动性策略,就是投资者采用追踪大盘指数的策略来管理投资组合。然而国内外的经验告诉我们,绝大多数主动管理的资产组合不能跑赢大盘、击败市场。因此采用主动性策略构建的新疆上市公司股票的投资组合能否跑赢市场也成为我们关心的问题。在构建投资组合的过程中,本文使用最小方差投资组合(MVP),由于MVP 在实践中不仅绩效好且易于操作,而且在优化资产配置的过程中不受期望收益率的影响,而估计期望收益率是非常难的,所以最小方差投资组合在投资者中非常流行。作者从数量金融的角度对新疆的35 家上市公司股票收益率进行金融建模和预测,通过递归分析建立主动管理的最小方差投资组合(MVP),通过对比投资组合和沪深300 指数(反映沪深两市整体走势,其成分股具有代表性、流动性等优点),探究仅由新疆股构成的投资组合是否能跑赢大盘,击败市场。整个金融建模和量化投资的过程可以通过MATLAB R2013a 软件编程实现。

很多对我国股市收益率分布的实证研究[1][2]表明,我国股市收益率数据具有偏态、尖峰肥尾等特征,因此本文创新性地提出了SIM-IIAEPD 模型。李好(2014)通过对欧洲股票市场的50 只股票(EURO STOXX 50 Index 的成分股)构建投资组合,采用与本文相似的建模方法,构建的股票投资组合在2009年6月14 日至2014年4月14日期间的累计收益率为69.80%,超出基准投资组合EURO STOXX 50 指数近21 个百分点,其年化收益率为15.26%。并且年化夏普比率(Sharpe Ratio,即承担每单位风险能得到的超额收益)为1.22,这意味着1 单位风险能得到1.22 单位的超额收益(excess return),信息比率(Information Ratio)为1.28,跑赢了市场基准(即EURO STOXX 50 指数),以相对较小的超额风险获得较大的超额收益补偿[3]。这几个指标表明,与本文类似的金融建模和量化投资的方法在欧洲的股票市场上表现较好。这几个指标也将用来判定由新疆股构成的投资组合是否能跑赢用沪深300 指数代表的市场。

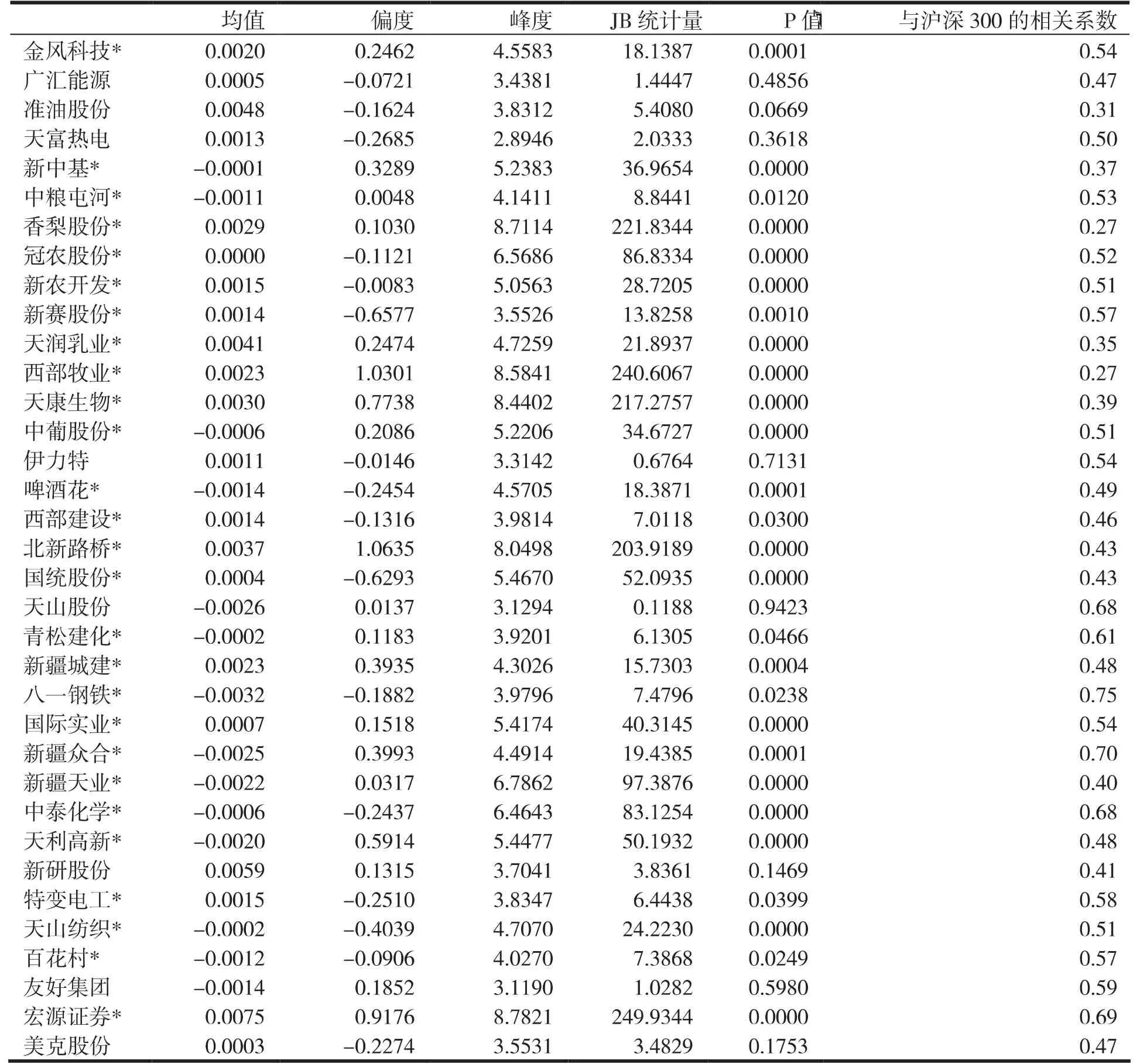

二、数据特征与SIM-IIAEPD 模型

本文的数据来自Datastream 数据库②Datastream 数据库中的相关数据来源于上海证券交易所,深圳证券交易所,和中证指数有限公司。,数据样本是35 家新疆上市公司的每周总回报收益指数③总收益指数(total return index)在国外的机构投资者和学者中比价格指数(price index)更流行。(total return index)的对数收益率[4],每个时间序列有163 个观测值。使用总回报收益指数和对数收益率是数量金融领域的惯例,这是因为总回报收益指数包含股利的再投资,对数收益率意味着连续复利,因而考虑了现金流的时间价值。表1 概括了EViews 输出的描述性统计结果和每只股票与沪深300 指数的相关关系。从表1 中可以看出,这35 只股票中有19 只与沪深300 指数中度相关(介于0.5 和0.8 之间),14 只与沪深300 指数低度相关(介于0.3 和0.5 之间),仅有两只与沪深300 的相关关系极弱,为0.27。因此理论上沪深300 可以作为单指数模型中的指数。

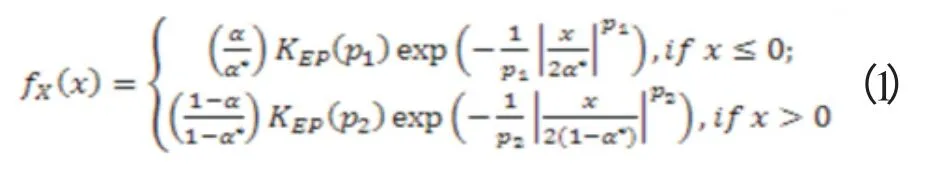

除此之外,表1 显示,每只股票收益率的偏度都不等于0,除天富热电以外的股票收益率的峰度都大于3。此外,从p 值来看,除了8 只股票的收益率在5% 的显著性水平下是正态分布的,其他27 只股票都具有统计显著性,即是不对称、尖峰肥尾分布的。因此,作者采用一种既包含正态分布又能容纳收益率尖峰肥尾不对称特征的分布——不对称指数幂分布(AEPD)来拟合收益率。Zhu 和Zinde-Walsh(2009)[5]推导并分析了不对称指数幂分布(AEPD)的性质。该分布通过偏度参数α 来描述不对称性,α∈(0,1),当α<1/2时,向右偏,当α>1/2 时,向左偏;通过左尾参数p1和右尾参数p2来分别刻画两尾的衰减程度(degree of tail decay),p1>0,p2>0,值越小,尾越肥。当α=1/2 并且当p1=p2=2 时,AEPD 退化成正态分布。因此用能兼容正态分布的不对称指数幂分布来为收益率建模是符合逻辑的。根据Zhu 和Zinde-Walsh(2009),标准不对称指数幂分布的随机变量(the standard AEPD random variable)X,即当位置参数(location parameter)为0,规模参数(scale parameter)为1 时的概率密度,可以被定义为:

表1 描述性统计结果及与沪深300 指数的相关关系

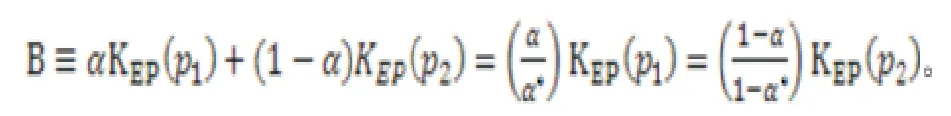

其中α*用来保证密度的连续性,

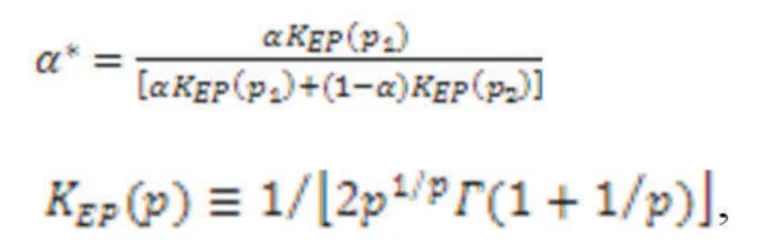

Γ(·)是伽马函数。令ω 表示X 的均值,

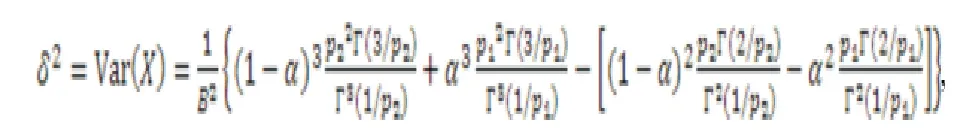

令δ2表示X 的方差

其中

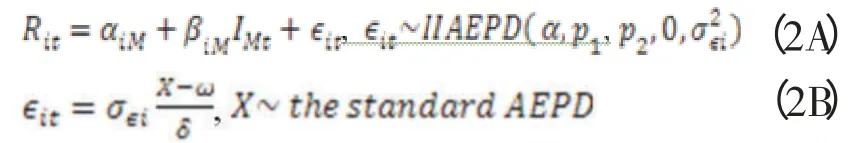

李好(2012)用不对称指数幂分布(AEPD)为对数收益率建模来估计金砖五国蓝筹股的系统性风险[6],然而和靳慧杰(2011)[7]提出的模型一样,该模型没有假设随机扰动项的均值为0,因此没有包含计量经济学中对回归模型最基本的假设。此外,由于Zhu 和Zinde-Walsh(2009)定义的不对称指数幂分布的概率密度(the AEPD density)中用μ 指代位置参数、用σ 指代规模参数,二者容易被误认为是AEPD 随机变量的均值和标准差。根据李好(2012)和靳慧杰(2011)的似然方程(likelihood function)形式,似然方程里面的μ 和σ 实际上是位置参数(location parameter)和规模参数(scale parameter),所以该模型将随机变量的均值和AEPD 分布的位置参数以及随机变量的标准差和分布的规模参数混淆了,因此作者经过仔细研究和严谨推导,提出符合计量经济学中数据生成过程(data-generating process)基本假设的一个新模型——不对称指数幂分布下的单指数模型(SIM-IIAEPD):

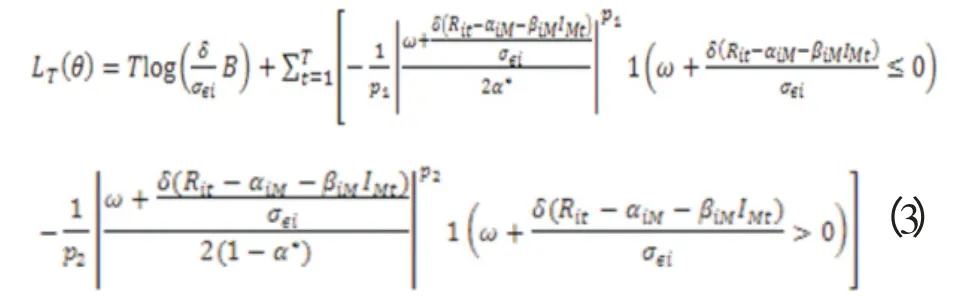

其中Rit表示收益率,,在本文代表股票每周总回报收益指数的对数收益率TRi,t指代股票i 当期总回报收益指数,TRi,t-1指代股票i 前一期总回报收益指数,IMt指代市场指数的收益率,,本文以沪深300 指数作为市场指数,IM,t是当期沪深300 总回报收益指数,IM,t-1是前一期沪深300 总回报收益指数。注意我们假设∈i,t是IIAEPD(独立同不对称指数幂分布)的误差项,均值为0,方差为因此,用于极大似然估计的对数似然方程是:

其中rra④在实践中赋值10000 已经能满最小化风险的条件,作者在这里感谢荷兰SNS Bank 前首席经济学家和其资产管理公司量化投资负责人Theo.K.Dijkstra 教授的观点。代表相对风险厌恶,x 是持有权重的向量,e 是期望收益率的向量,C 是协方差矩阵,lb为下界,ub 为上界。对于受不能卖空(short sales)的条件限制,lb=0 且ub=1。

由于单指数模型协方差矩阵的描述能力比平均相关系数模型(average correlation model)协方差矩阵的好,预测能力比历史协方差矩阵(historical covariance matrix)和多指数模型(multiindex model)协方差矩阵好。因此,作者采用基于SIM-IIAEPD 的单指数模型协方差矩阵,定义为矩阵C,

三、投资组合收益率的绩效分析及结论

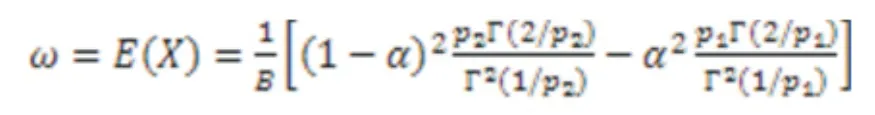

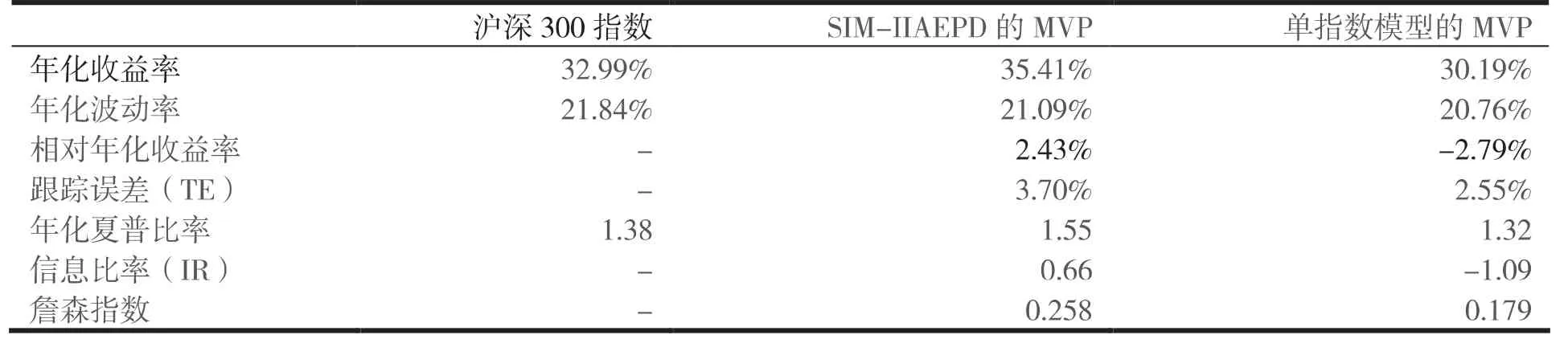

由前文可知,在主动管理下的动态最小方差投资组合可以通过递归分析得到。具体来说,用SIM-IIAEPD 得到的上一期的贝塔系数估计出协方差矩阵,作为MVP 的输入变量,得到构成当期MVP 中个股(individual stock)的权重,用上一期估计的权重和当期的原始数据(即当期的个股每周总回报收益指数)可以计算出实现了的当期最小方差投资组合收益率。由于考虑到使用不同的收益率模型可能会导致不同的协方差估计值,因而产生不同的最小方差投资组合,进而导致不同的结论。为了区分建模方法的不同对投资组合的影响,作者又构建了基于正态分布的单指数模型(SIM)的同期最小方差投资组合,两个MVP 的唯一差别是来自SIM-IIAEPD 模型和单指数模型的不同贝塔值构成的协方差不同。表2 输出了两种建模方法得到的最小方差投资组合和沪深300指数的业绩表现和相关指标(不考虑交易手续费和资本利得税)。

在计算年化夏普比率和詹森指数(Jensen’s Alpha)时,无风险收益率采用国内业界常用的1年期银行定期存款利率;在计算信息比率(Information Ratio,简称IR)时以沪深300 为基准投资组合,因此相对年化收益率(投资组合和基准投资组合年化收益率的差值)和跟踪误差(Tracking Error,简称TE)都是以沪深300 为基准的。

从表2 可以看出,以传统的单指数模型构建的新疆板块最小方差投资组合在2014年并没有跑赢大盘指数。其相对于沪深300 指数的相对年化收益率为负,尽管投资组合的波动率(即风险)低于沪深300,但年化的夏普比率低于沪深300,也就是说承担1 单位风险获得的超额收益的补偿没有指数获得的多,而信息比率为负,即使对指数的跟踪误差较小,从主动管理的角度看也并没有击败市场;而用SIM-IIAEPD 新模型构造的新疆板块最小方差投资组合不仅跑赢了市场(年化收益率为35.41%,比沪深300 的年化收益率高出2.43 个百分点),而且投资组合的波动率低于沪深300,年化夏普比率达1.55,高出沪深300 指数17 个百分点,而且用于衡量业绩优于基准的詹森指数为0.258,优于单指数模型的MVP的0.179,尽管跟踪误差稍大,但是主动偏离沪深300 的风险通过正的相对收益率得到了补偿,因此从主动管理的角度来说其击败了以沪深300 为代表的沪深两地的股票市场。因此,本文提出的SIM-IIAEPD 模型和量化投资方法具有实践意义,而且以新疆板块的股票构建的最小方差投资组合能否跑赢市场取决于对收益率的建模方法。

四、展望与建议

“丝绸之路经济带”上的国家的比较优势具有互补性⑤新疆从中亚五国进口的商品以原油、矿产等原材料为主,而出口以服装、纺织、鞋、机电产品等附加值小的低端制造业产品为主(见乌鲁木齐海关网站的统计数据),而欧盟的德国、荷兰等出口至中亚五国主要是机器设备等高端制造业产品(见世界银行数据库2009-2013),相比新疆,德国、荷兰等欧盟国家具有人力资本、科学技术等方面的优势。,新疆有可能凭借其独特的地缘优势获得更优惠的政策,新疆的上市企业也可能从中获利。例如,2014年8月27 日,广汇能源发布公告,其子公司获得原油非国营贸易进口资质,股票市场也在短期内反映出这个政策利好。2014年12月1日,新疆众合的热电公司可以直接与发电企业进行交易,引入竞争机制,可以提高效率,从长远来看,可以优化资源配置,促进产业结构升级,转变发展模式。

由于新疆板块的投资组合在政策利好的情况下能跑赢市场取决于金融建模的方式,而不取决于上市公司自身。短期来看,来自宏观方面的经济下行压力仍然很大,新疆上市公司需要注意国际外部环境变化带来的冲击(比如美元升值,美国利率上升引起的资本外流),影子银行的违约风险,和经济增速放缓对需求的影响等,新疆上市企业的治理需要足够的智慧、创意和勇气来面对这些外部挑战,防范风险,提升基本面,比如重视企业创造现金流的能力,增加企业价值;提高对人才的吸引力,提高研发能力;严格控制生产环节,提高标准化生产的能力等。从中长期来看,企业要抓住政策利好的机会,转变发展模式,以创新求发展。

表2 投资组合的相关指标(2013年12月19日到2014年12月4日)

此外,新疆的能源、冶金、化工行业的上市公司通过进口中亚国家的原油和矿产原材料,可以产生贸易逆差,继而加速人民币国际化的进程,使得国家利益和企业的利益得到统一,因为对企业来说人民币成为区域性货币可以减少上市企业的外汇风险等。又比如国家对水利基础建设投资3700亿将给处于大陆干旱性气候条件下的新疆农牧业带来有利影响,这对新疆本地十几家食品加工行业的上市企业来说,原材料的供给增加可以降低生产成本。而“丝路基金”和亚洲基础设施投资银行的成立不仅有助于消化我国目前严重的产能过剩问题,给新疆的基建行业带来更多走出去的机会,也将对亚欧大陆内的物流方式产生深远影响,届时运输成本更低、运输周期更短的“陆路运输”可能会成为最主要最有效的运输方式,通过高效率的物流,甚至在亚欧大陆西端的商品市场上可以流通由新疆本地十几家食品加工行业上市企业生产的高性价比的番茄酱、库尔勒梨汁、肉干肉松、干果等,在新疆市场上可以买到来自北海的三文鱼、生蚝和不再天价的大龙虾等,从而丰富商品种类,拉动消费。

[1]孙春花.偏t 分布与非对称Laplace 分布对我国股市收益率分布拟合研究[J].现代计算机(下半月版),2012,(21):9-12.

[2]曾五一,刘飞.中国股指收益率的非对称拉普拉斯分布实证检验[J].统计与信息论坛,2013,27(12):27-31.

[3]Li,Hao.Measuring Systematic Risk Using Asymmetric and Fat-tailed Return Distributions:with and Application in Minimum Variance Portfolio Construction.Thesis of MSc Finance,University of Groningen,2014。

[4]Brooks,C,2014.Introductory econometrics for finance,3rd edition.Cambridge University Press,Cambridge,UK.

[5]Zhu,D.,Zinde-Walsh,V.,2009.Properties and estimation of asymmetric exponential power distribution.Journal of Econometrics 148,86-99.

[6]李好.基于AEPD-CAPM 的金砖国家股票价格指数研究[D].南开大学,2012.

[7]靳慧杰.基于非对称指数幂分布的资本资产定价模型研究[D].南开大学,2011.

[8]Sharpe,W.F.,2007.Investors and Markets:Portfolio Choices,Asset Prices,and Investment Advice.Princeton University Press,Princeton.