试论西藏中小微企业融资难问题

2015-12-18次仁顿珠

次仁顿珠

(西藏大学经济与管理学院 西藏拉萨 850000)

试论西藏中小微企业融资难问题

次仁顿珠

(西藏大学经济与管理学院 西藏拉萨 850000)

近年来,西藏社会各界对于中小微企业融资难、融资贵的反映越来越多,2013年和2014年自治区两会的人大建议和政协提案中有十多个关于中小微企业融资问题的议题。自治区党委政府也高度重视西藏中小微企业融资工作,多次召开相关部门专题会议讨论该问题。在这样的背景下,文章通过比较五个西部省(区),概括了西藏中小微企业盈利能力较弱、产业集中度较高的总体特点;证实了西藏中小微企业融资困难的说法;同时分析了西藏融资渠道狭窄、企业信用条件较差、未实现利率市场化等主要原因;提出了大力推进本地企业上市工作、试点贷款利率市场化、适当调整政策导向的政策建议。

西藏;中小微企业;融资;政策建议

一、引言

中小微企业融资难是世界性难题。随着我国经济进入增长速度换挡期、结构调整阵痛期、前期刺激政策消化期“三期叠加”以后,中小微企业融资难融资贵的问题越发突出,社会反应越发强烈,引起了国务院、各地方政府以及社会各界的广泛关注。李克强总理多次主持会议研究部署缓解中小微企业融资难融资贵问题的措施,并多次深入基层企业进行深入调研,足见中小微企业融资问题的重要性。西藏经济和金融发展都滞后于全国平均水平,中小微企业融资难融资贵方面与全国有相同点也有不同点。相同点是西藏中小微企业面临比较艰苦的融资环境,获得融资很难,社会反应强烈,越来越多的两会代表都关注这一问题。不同点是西藏由于实施特殊优惠金融政策,各项贷款利率都比全国基准利率低2个百分点,融资贵问题并不突出;但是由于西藏金融组织机构体系不完整,企业发展水平有限,使得银行满足企业融资需求,企业向银行贷款条件靠近方面双方离对方期望都有较大差距。2015年以来,国家全面实施“一带一路”发展战略,鼓励全民创业,并实施了较宽松的货币政策等一系列配套措施。西藏要紧跟国家发展的战略,实现跨越式发展,缩小与内地的差距,除了需要中央财政的投入和内地省市的支援,还必须加强内生增长动力,落到实处就是要做多、做大、做强本地企业。首先就需要破解长期以来一直存在的中小微企业融资难瓶颈。从这个意义上,研究分析西藏中小微企业融资难问题不仅重要而且十分迫切。本文通过纵向与西藏自身的历史比较,横向与经济发展环境相似的西部省区比较来概括西藏中小微企业的整体特点,证实企业融资难说法的依据,分析企业融资难的原因,并提出可行的措施建议。

二、文献综述

虽然作者多方查找相关数据库,但是目前还没有找到专门研究西藏地区中小微企业融资问题的文章。不过国内外学者关于中小微企业融资难问题的研究很多,主要理论依据和观点可以分为如下五大类:

(一)信息不对称论

Stiglitz等人认为由于银行与企业之间存在信息不对称问题,所以会引起逆向选择和道德风险,导致了很多企业即便愿意支付较高的利息也难以获得贷款。李志赟认为银行的垄断结构和经济中的摩擦因素过多才是造成信息不对称问题的根本。应该说,信息不对称论是建立在利率市场化基础之上的,不管这市场是不是有效的。从西藏的实际来看,目前贷款利率尚未实现市场化,Stiglitz的理论较难成立,但是李志赟关于垄断和摩擦的说法能够得到部分印证。

(二)成长周期论

Begrer等人认为企业成长的生命周期里,不同阶段的融资结构各不相同,融资渠道也随之变化。简单来说,处在发展初期的企业对于外部融资的依赖性更强,而随着企业的成长依赖度逐渐下降。创业期和成长初期的企业更多依靠民间融资(即自筹资金)、政府政策性扶持资金和风险投资等。目前从西藏实际来看,西藏中小微企业既没有本地风险投资可以依赖,也很难搭上内地风险投资的便车;政府扶持资金又比较有限,所以创业企业和发展早期的企业只能依靠亲戚熟人赞助或合伙等较原始的融资方式。

(三)规模匹配论

林毅夫等人认为不同的金融机构给不同规模的企业服务的成本和效率差异很大,大型金融机构本来就不适合服务中小微企业,而中小型金融机构服务中小微企业则具有其独特优势。在西藏来看,笔者认为这一理论解释力较强。西藏金融机构以国有大型银行的分支机构为主,参与国家和自治区重大建设项目他们有优势也很有积极性,相对而言,对于中小微企业的“小、急、频”的信贷业务则没有同样的积极性。

(四)企业自身问题论

很多学者认为造成融资困难的主要原因就是企业自身制度建设不完善、财务管理混乱、报表不规范、缺乏抵质押品等。客观来说,西藏中小微企业起步晚、规模小,多数企业产品开发与运营方式缺乏创新,没有亮点,企业自身问题确实比较多。

三、关于西藏中小微企业融资难问题的分析

本文中除特别说明外,各项数据均使用西藏各类企业的整体数据。一是因为西藏99%以上企业均属于中小微企业,整体数据即能说明中小微企业问题。二是因为国家统计局公布的数据没有按照企业规模划分,因此除了信贷统计之外其他很多指标的中小微企业数据尚无法准确掌握。

(一)西藏中小微企业整体特征

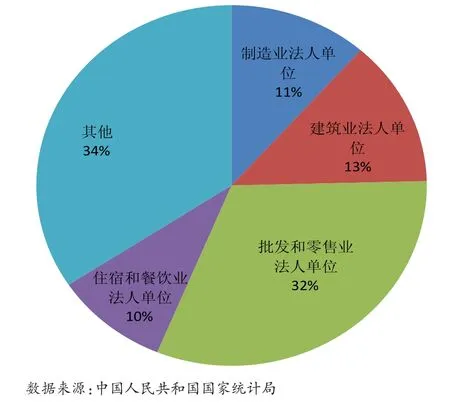

1.行业集中度高。西藏中小微企业集中分布在批发零售业、建筑业、制造业和住宿餐饮业,这四大行业中的企业占比分别为32%、13%、11%和10%,其余各行业共占34%(见图1)。与全国外向型经济不同,分布于上述行业的西藏企业呈现出鲜明的内向型特点,除制造业和批发零售业中少量民族手工业和土特产品生产销售企业外,其余绝大多数企业都是面向区内市场的。因为一来西藏是输入型经济,2002年至2013年货物和服务贸易都是净流入,其中2013年的净流入额达到609亿元,说明西藏企业尚不能满足本地需求,需要外省企业来提供货物和服务;同时西藏建筑业企业都是依托国家和自治区重大建设项目以及区内城乡建设需求生存的,目前还没有在区外承揽建设工程的企业;批发零售业和住宿餐饮业企业也都类似,目前大量向区外扩张的本地企业几乎没有。

图1 2012年西藏企业法人重点行业分布情况

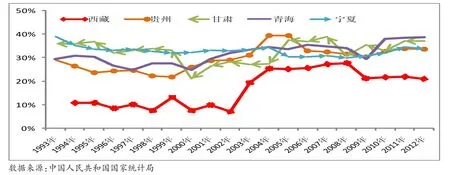

2.盈利能力较差,纳税少。2012年西藏企业营业盈余仅占地区生产总值的12%,而贵州、甘肃、青海和宁夏的营业盈余占比分别达到16%、20%、24%和20%;2012年西藏企业生产税净额仅占地区生产总值的9%,而贵州、甘肃、青海和宁夏的生产税净额占比分别达到18%、17%、15%和14%。生产税净额与营业盈余合计占地区生产总值情况见图2。以上数据说明,西藏企业无论是营业盈余还是生产税净额在经济最不发达的五省中都一直处于末位。其中虽然有西藏税收优惠政策的因素,但是最主要的原因是企业发展水平低、盈利能力弱、营业盈余与缴税少。

(二)西藏中小微企业融资困难的具体表现

1.与银行建立业务联系的中小微企业少。根据人行征信系统,截至2014年10月末,收录该系统的全区企业和其他经济组织7405户,即全区13.5万多家市场主体中,与银行有信贷业务联系的企业或组织仅占5.5%。

2.中小微企业占用信贷资源少。一是截至2014年10月末,西藏大型企业贷款余额460.9亿元,中小微企业贷款余额532.2亿元,不到1%的大型企业和超过99%的中小微企业占用的信贷资源相近。二是从行业来看,批发零售业、住宿餐饮业、交通运输业和制造业的企业占到所有企业的七成左右,但是2014年10月末上述行业的贷款余额占比却仅有19.2%。三是企业贷款集中度高。据粗略统计,2014年10月末,除银行外的20家驻藏央企仅占全区各类企业的0.01%,其贷款余额却占到企业贷款余额的14%;各银行排名前20位的企业客户贷款合计占到全区企业贷款余额的30.8%。四是虽然近年来西藏各项贷款余额快速增长,但是中小微企业贷款余额占比从2010年末仅仅提高了不到3个百分点。

图2 五省(区)生产税净额与营业盈余合计占各自GDP的比重

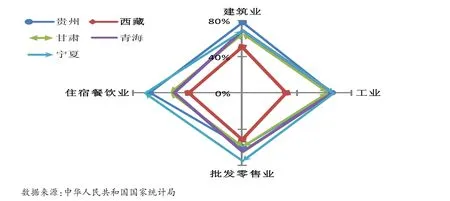

3.企业资产负债率低。相比其它四个省区,建筑业、批发零售业、住宿餐饮业和制造业中西藏企业的资产负债率最低,详见图3。建筑业中西藏企业资产负债率最低(51%),贵州企业资产负债率最高(78%),两者相差27%;住宿餐饮业中西藏企业资产负债率仍然最低(39%),而宁夏企业资产负债率最高(72%),两者相差33%;批发零售业中西藏企业资产负债率还是最低(51%),宁夏企业资产负债率最高(75%),两者相差24%;工业(制造业)中西藏企业资产负债率仅32%,而其他三省企业的资产负债率都在60%以上。通过对资产负债情况的具体分析发现西藏企业资产负债率低主要是因为负债低,而不是因为资产高。这也佐证了西藏中小微企业融资难的实际状况。

图3 西部五省(区)不同产业企业资产负债率对比

4.相关政策没有充分利用。虽然自治区制定出台了关于中小微企业贷款风险补偿的管理办法,但是目前仍没有银行申请该风险补偿资金。不是因为西藏企业资信良好没有发生违约风险,而是因为有潜在风险的中小微企业多数被排除在外,即很多有融资需求同时存在一定风险的企业都未获得融资。

(三)西藏中小微企业融资难的原因

1.融资渠道狭窄,融资结构不匹配。西藏融资市场发展滞后,融资渠道狭窄,目前西藏上市企业仅11家,在全区各类企业中的占比不足0.1%;无发行债券的企业,债券直接融资市场完全处于待开发状态;无风险投资公司(Venture Capital)、无私募投资基金等。融资渠道的单一使得所有企业只能依赖银行信贷,造成了供需矛盾突出,产生了供不应求的状况。融资结构不匹配指的是银行结构与企业结构的不匹配,根据林毅夫等人的规模匹配理论总结得出这一结论。西藏企业中99%以上是中小微企业,但是银行业金融机构中目前只有西藏银行和民生银行拉萨分行属于小型金融机构,而且都成立不足五年。大型国有银行在支持重大建设项目和大型企业方面具有优势,而中小型银行在服务中小微企业方面具有运作灵活的优势。可是西藏的中小微企业只能依靠大型国有银行,结构错配明显。

2.企业信用条件较差。西藏中小微企业最大的特点之一就是盈利能力较差,这对申请信贷来说是“致命的硬伤”。银行贷款的获得都以一定的还款能力作为保障和前提,企业盈利能力差意味着企业在将来难以偿还贷款,意味着企业难以达到获得贷款的最低门槛。同时,西藏中小微企业以县域国有企业、民营企业和个体工商户为主,整体实力较弱,发展水平低,普遍存在规模小、轻资产、所有权集中、劳动密集、信息不透明、经营波动大、抗风险能力弱、公司治理机制不完善等特点。企业生产经营简单粗放,财务制度不健全,产品同质化现象突出;科技型、创新型企业少,资源简单开发、产品简单生产企业多;建筑业、住宿餐饮业和批发零售业企业受劳动力工资成本以及其他生产要素价格走高的影响很大。这些都是银行信用评级中重点评估的内容,也是影响企业长期盈利能力的重要因素。上述各项约束下,西藏中小微企业很难通过银行信用评级和风险评估。

3.保证方式单一。西藏中小微企业融资过程中除了传统的抵押外,缺乏创新灵活丰富的保证方式。而融资市场严重依赖的抵押恰恰因为中小微企业自身发展水平所限无法提供足够的资产抵押。银行、担保、保险机构之间双边或多边合作有待进一步加强。2013年底人保财险西藏分公司推出了中小微企业贷款保证保险产品,由于银保合作机制尚未健全,加之风险代偿比例制约,目前没有开展一笔保证保险业务。此外,商业银行虽然开办了质押贷款业务,但是由于西藏中小微企业缺乏足够的质押物,获得质押贷款也存在一定的难度。

4.贷款利率尚未实行市场化。目前全国范围内贷款利率已经基本实现了市场化。但是在西藏考虑到中小微企业经营成本高,贷款利率上限一直没有放开。对于能够从银行获得贷款的本地企业来说,这在一定程度上减轻了融资成本。但是从另外一方面来看,很多优质的区外企业乃至央企都觊觎这一优惠政策,不可避免地对本来可能获得贷款的本地中小微企业产生挤出效应,抑制了本地中小微企业贷款的可获得性。

5.未能有效整合各方资源。西藏中小微企业管理部门很多,主要有国资委、工信厅、工商联等,同时中小微企业扶持资金分散在科技厅、农牧厅、工信厅、文化厅、财政厅、税务局等多个部门,这种格局不利于扶持资源的整合利用。另一方面,各部门各条线扶持资金在一定程度上解决了一部分企业的需求。据了解,某些企业从相关主管部门能拿到千万量级的扶持资金。

四、政策建议

针对造成西藏中小微企业融资困难的主要原因,提出了以下针对性政策建议。

(一)大力发展直接融资

证监会对于西藏企业上市,特别是上新三板给予了很多优惠政策,如降低门槛、减少排队等候时间等。因此,建议西藏中小微企业相关管理部门和西藏证监局充分利用有利政策,积极培育本地优质企业,让更多企业实现上市融资,有效解决西藏融资渠道狭窄的问题。直接融资是西藏企业利用全国的资金,间接融资则是利用本地的信贷资源。通过发展直接融资市场,不仅解决了本地优势企业上市融资问题,而且为本地其他“次优企业”腾出了间接融资的资源空间,其政策效应是多层次的。今年来国家大力推动股票市场发展就是国家层面应对企业融资难问题的措施。2015年西藏完成了第一家新三板企业挂牌上市,向发展直接融资市场迈出了新的一步。下一步,西藏应该紧跟全国政策思路并结合自身实际制定具体发展规划。

(二)促进保证方式多元化

一是积极拓展信贷保证保险业务。充分利用“中小企业贷款保证保险”等保险产品,探索推广“贷款+担保+保险”的信贷模式。建议财政资金对企业担保费率、保险费率予以一定的补贴。二是要不断加大创新力度,丰富企业信贷保证方式,通过企业商会、上下游企业等实现保证方式多元化。三是加强多方合作。要进一步深化银行、保险、担保等机构多边合作关系,促进企业融资方式多元化。

(三)探索开展利率浮动试点

目前由于西藏实施特殊优惠金融政策,西藏各档次贷款利率均比全国统一基准利率低2个百分点,因此在西藏融资贵的问题并不突出。但是在融资难与融资贵两个问题中首先要解决融资难的问题,否则在难以获得贷款的情况下低利率失去意义。建议选取几家银行探索推进贷款利率浮动试点,允许灵活确定对中小微企业的贷款利率,发挥利率手段在贷款供求方面的决定性作用,更好地覆盖风险溢价,提高贷款可获得性。并将试点成功经验逐步推广到辖区所有银行来推进利率市场化。

(四)整合各方支持政策

一是整合各相关部门中小微企业发展资金与银行信贷捆绑使用,深入推进“以奖代补”工作机制,积极配合银行信贷,充分发挥扶持资金的杠杆放大作用,撬动更多信贷资金支持西藏中小微企业。二是建立和完善中小微企业信息共享平台,有效缓解银企信息不对称问题,促进银行更好地服务企业。继续加强中小微企业诚信建设,将所有中小微企业纳入人民银行征信系统,建立信用档案,强化信用观念,为企业融资奠定基础。

(五)适当调整政策导向

商业银行考核激励机制由其总行制定,“抓大放小”的根本动机难以改变,服务大项目大企业上银行基本无需政策引导。因此地方政府和金融主管部门的信贷政策导向应该更多地考虑中小微企业和生产服务领域。对于固定资产投资领域,特别对国家投资的重大建设项目,应督促相关部门各司其职,各负其责,加强组织协调,加快推进项目申请审批等各环节工作,争取国家投资资金的及时足额到位,从而有效降低重大建设项目对银行信贷的依赖,把信贷资源从重大建设项目中释放出来让给中小微企业。这也是优化信贷结构的要求。

[1]胡小平.中小企业融资[M].北京:经济管理出版社,2000.

[2]赵尚梅.中小企业融资问题研究[M].北京:知识产权出版社,2007.

[3]杨宜.中小企业热点问题研究[M].北京:中国经济出版社, 2010.

[4]林平忠.民营企业融资策略与案例[M].北京:中国经济出版社,2011.

[5]曹攀.解决中小企业融资难题[J].中国财政,2012(14).

[6]陈爱东.西藏绿色金融发展的制约因素及其改进路径[J].西藏民族学院学报,2014(4).

[7]潘功胜.加强金融顶层设计全面深化金融改革[J].重庆理工大学学报(社会科学),2014(1).

A Research on Financing Difficulties of Small and Medium-sized Enterprises in Tibet

TseringThundup

(School of Economics and Management,Tibet University,Lhasa,Tibet 850000)

By comparing statistical data of medium and small-sized enterprises(MSSE)of Tibet with that of Gui⁃zhou,Gansu,Qinghai and Ningxia,the article concludes the problems of the enterprises of Tibet.They are less developed and less profitable than the enterprises of the other four provinces or autonomous region,and the in⁃dustrial concentration is higher.The debt-to-asset ratio of MSSE of Tibet has been on a comparatively low level for a long term while the asset did not increase significantly,which shows the difficulties faced by Tibet's MSSE on financing.The research explores the main reasons,which are inferior credit situation of MSSE and lacking of means of financing and warrant.Based on findings stated above,the article also presents some countermeasures for solving the problems of financing faced by MSSE in Tibet.

Tibet;medium and small-size enterprise(MSSE);financing;countermeasures

10.16249/j.cnki.1005-5738.2015.04.009

F276.3

A

1005-5738(2015)04-052-006

[责任编辑:周晓艳]

2015-07-10

次仁顿珠,男,藏族,西藏日喀则人,西藏大学经济与管理学院博士研究生,主要研究方向为西藏金融。