中国制糖产业竞争力对比与政策建议

——基于对巴西、印度、泰国考察的比较

2015-12-12翁卓,黄寒

翁 卓,黄 寒

(广东中轻糖业集团有限公司,广东广州 510180)

中国制糖产业竞争力对比与政策建议

——基于对巴西、印度、泰国考察的比较

翁 卓,黄 寒

(广东中轻糖业集团有限公司,广东广州 510180)

通过对中国与巴西、印度、泰国等主要产糖大国产业经济技术进行比较分析,找出我国制糖产业存在的差距与主要原因,提出提高中国制糖产业竞争力和保障我国食糖安全建议。

制糖产业;经济技术;竞争力

0 前言

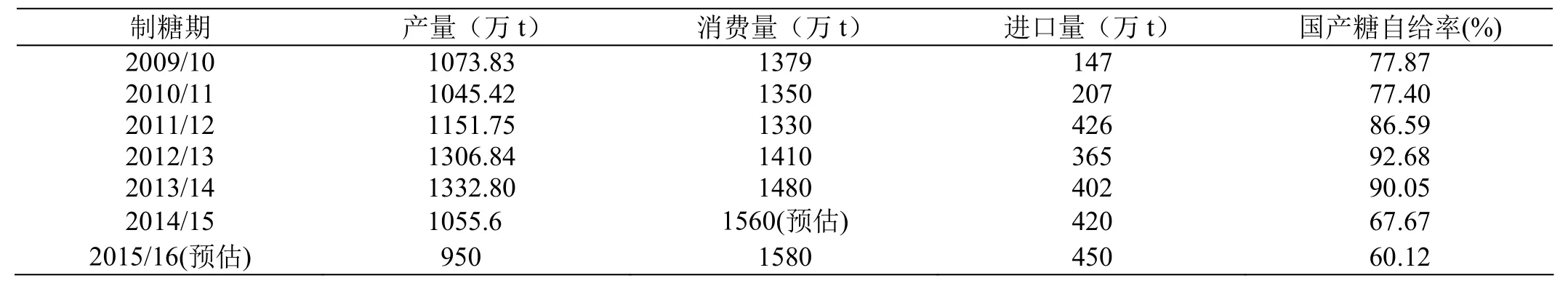

随着我国社会经济发展及城镇化水平提高,近几年来我国糖料主产区土地租金及劳动力价格逐年增加,导致我国食糖生产成本大幅增加。但自2011年开始国际糖价持续走低,2012年以来不但配额内进口糖有盈利,并且配额外以50%关税进口的食糖盈利操作空间越来越大,结果导致大量食糖进口,国内糖厂严重亏损,糖料收购价格持续下跌,严重影响糖料生产者积极性,糖料种植面积及食糖产量持续下降,食糖产量从2007/08年榨季最高峰的1482万t降至2014/2015年榨季的1055.6万t,预计2015/16年榨季食糖产量为950万t,而国内消费在1580万t左右,国产食糖自给率仅达60.12%,严重背离“十二五”我国制糖工业发展规划提出的坚持“以国产食糖为主,适当进口食糖补充不足”的平衡原则,国产糖的自给率须稳定在85%左右的总体要求。若不采取必要政策措施,这种情况将越演越烈,严重威胁我国食糖安全。广东省制糖学会、广东省糖业协会自2012开始连续三年组织考察团对世界食糖主产国及主要出口国巴西、印度、泰国等3国进行考察,本文采用考察收集的资料来比较我国与其它3国制糖行业现状及产业政策,寻找我国制糖行业竞争力弱的主要原因,最后就如何提高我国制糖行业竞争力与保障食糖安全提出建议。

1 四大产糖国产量与消费量概述

四大产糖国2013/14年制糖期产糖9279.8万t,占世界产糖量18396.2万t[1]的50.4%。

在全球主要产糖国中,巴西的产量与出口居世界第1位,2013/14年榨季产糖4053万t,国内消费1379.9万t,出口2673.1万t,出口量占产量

65.95%[1],占世界食糖贸易量45.54%,出口以原糖为主,巴西制糖产业以出口和满足国内能源需求为导向组织生产及制定相关政策。

印度是世界第2大产糖国,第1大消费国,2013/14年榨季产糖2687万t,年消费2635.9万t左右,产量过剩51.1万t[1]。印度制糖产业定位以满足国内需求为原则。近几年来连续产量大于消费,库存较大,但因食糖生产成本相对泰国、巴西高,且近几年国际市场食糖价格低迷,印度过剩食糖虽有政府补贴也无法出口至国际市场,造成国內糖价低迷,糖厂亏损严重。另外,印度甘蔗收购价格由联邦政府与各邦政府制定,为政治需要定价偏高,与其他农作物相比,种植甘蔗收益最高,在此政策不变情况下预计未来甘蔗种植面积还会增长,产过于求局面将持续,印度糖业将面临着更大挑战。

泰国政府近几年来对制糖业发展实施鼓励与支持政策,制糖业发展迅速,2013/14年榨季产糖量达1208.2万t,消费量达342.5万t,食糖出口达865.7万t[1],仅次于巴西,位列世界第2位。从考察情况看,未来泰国食糖产量在政府鼓励下还会持续增长。

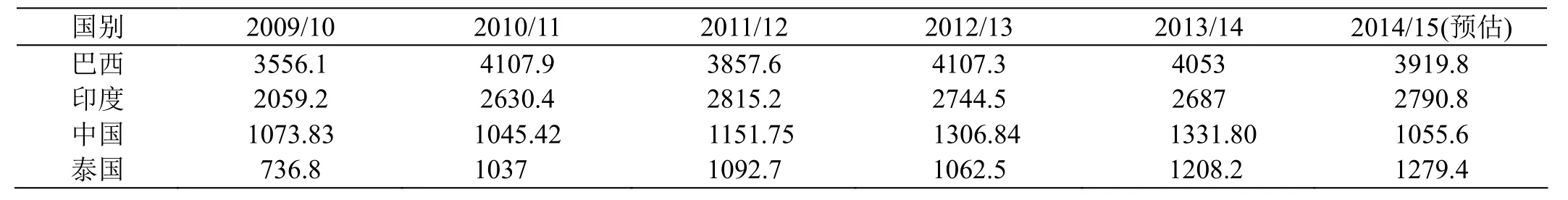

中国2014/15年制糖期食糖产量为1055.6万t(白糖值,下同)[1],是世界第4大产糖国,年消费达1500万t,是世界第2大消费囯。近几年来因土地成本、种收劳动力成本大幅增加导致食糖生产成本大幅增加。由于国际糖价低迷,大量进口糖涌入我国市场,导致国內食糖市场从产不足销变为供大于求,我国制糖行业出现连续3年亏损,糖厂为了生存不得不下调甘蔗收购价,农民种植甘蔗积极性不高,造成我国糖料种植面积、食糖产量持续下降,从2007/08年制糖期最高产量1484.02万t[1]下降至2014/15年制糖期1055.6万t,预计2015/16年制糖期将会继续减产。从长期来看,依靠进口糖平衡国內供求平衡是常态,且进口糖将会逐年増加。表1为2009/10~2013/14年制糖期四大产糖国产量统计,表2为中国近几年糖产量、消费量、进口糖量统计表。

表1 2009/10~2013/14年制糖期四大产糖国产量统计[1]单位:万t(原糖值,中国为白糖值)

表2 中国近几年糖产量、消费量、进口糖量统计表[1-2]

2 四大产糖国甘蔗生产比较

2.1 甘蔗种植情况[3-5]

巴西可耕种土地面积为3.03亿hm2,2013/14年榨季甘蔗种植面积是845万hm2左右(占可耕种面积2.8%),平均单产80~90 t/ hm2,甘蔗产量5.9亿t左右。甘蔗种植分布于东北部和中南部,其中中南部甘蔗种植面积为740万hm2,主要集中于圣保罗地区,北部甘蔗种植面积约为100万hm2。巴西甘蔗种植用于生产食糖与燃料酒精,比例根据食糖与酒精效益进行调整,一般情况下食糖用甘蔗比例在40%~60%之间。

印度可耕面积1.3亿hm2,2014/15年榨季甘蔗种植面积530万hm2左右,占可耕面积4.07%,甘蔗产量2.8亿t,产糖量2790.8万t。蔗农500~600万人,人均种植1 hm2左右,人均生产甘蔗63 t左右。印度食糖生产有12个邦,产糖区几乎覆盖整个印度,主要集中在马邦(Maharashtra)、北方邦(Uttar Pradesh)、卡纳塔克邦(Karnataka)、泰米尔纳德邦

(Tamil Nadu),这4个邦的产糖量占印度产糖量的80%。

泰国可耕种土地面积2100万hm2,2012/13榨季泰国甘蔗种植面积144万hm2,占可耕面积6.8%,农户共有20万户,按户均4人计算,人均种植面积1.8 hm2左右。种植甘蔗地区有49个省,分4个产区:中部、北部、东部和东北部。因泰国政府近几年支持发展制糖业,甘蔗种植面积增长非常快。

我国耕地面轵13516.34万hm2,近3年糖料种植面积为180万hm2左右,2014/15年制糖期产糖量为1055.6万t。糖料种植主要集中在广西、云南、广东、海南、黑龙江、新疆、内蒙古等省和自治区,南方生产甘蔗,北方生产甜菜,其中全国产糖量的95.5%集中于广西、云南、广东、海南、新疆5个优势省区。因我国近3年甘蔗生产成本高而食糖价格低迷,甘蔗收购价格偏低严重影响蔗农积极性,种植面积、产糖量持续下降。

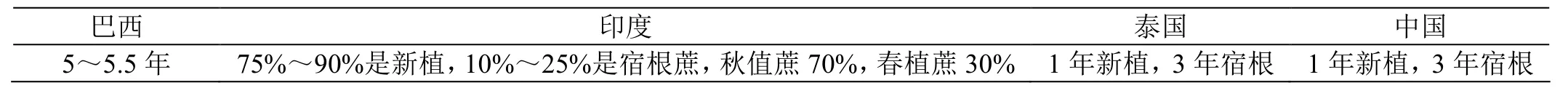

表3 种植周期比较[3-5]

2.2 种植周期比较(表3)

2.3 种植与收割机械化[3-5]

巴西甘蔗种植以机械种植为主(85%~100%)。考察团参观的Sao Martinho糖厂甘蔗种植机(价格10万美元/台)每天种蔗能力是12~14 hm2。糖厂甘蔗灌溉采用喷灌形式,糖厂废水通过管道输送到蔗田,再通过移动式喷灌机喷灌。甘蔗收割基本釆用甘蔗收割机,Sao Martinho糖厂目前是87%甘蔗是机械收割,收割机价格是35万美元/台。

印度甘蔗种植与收割主要靠人工,占95%,机械化种植与收割占5%;蔗农只负责甘蔗种植与管理,甘蔗的收割和运输由糖厂负责。印度没有灌溉系统和措施,甘蔗种植完全依靠季候风带来的雨水(6~8月是强季候风,10月~1月是弱季候风),因此天气对甘蔗产量影响大。

泰国甘蔗种植以人工种植为主(90%),灌溉系统也较为薄弱,甘蔗灌溉90%靠天然雨水,10%靠地下水。地下水灌溉采用塑料管滴灌方式,滴灌时有时会将肥料加入水中滴灌入蔗田中。泰国甘蔗收割大部分是人工收割,少部分是收割机收割。人工收割,每人每天可收割3 t甘蔗;机械收割,每台机每天可收割300 t甘蔗。

中国目前以人工种植为主(95%)、人工收割为主,机械化程度较低。

2.4 糖料蔗供应渠道

巴西方面,以我们考察的糖厂为例,该厂30%的甘蔗来源自有土地种植,40%的甘蔗来源租地种植,30%的甘蔗向第三方购买。巴西糖厂基本上都有自已种植基地。

印度、泰国、中国糖厂甘蔗均向第三方购买。

2.5 甘蔗成本比较[3-5]

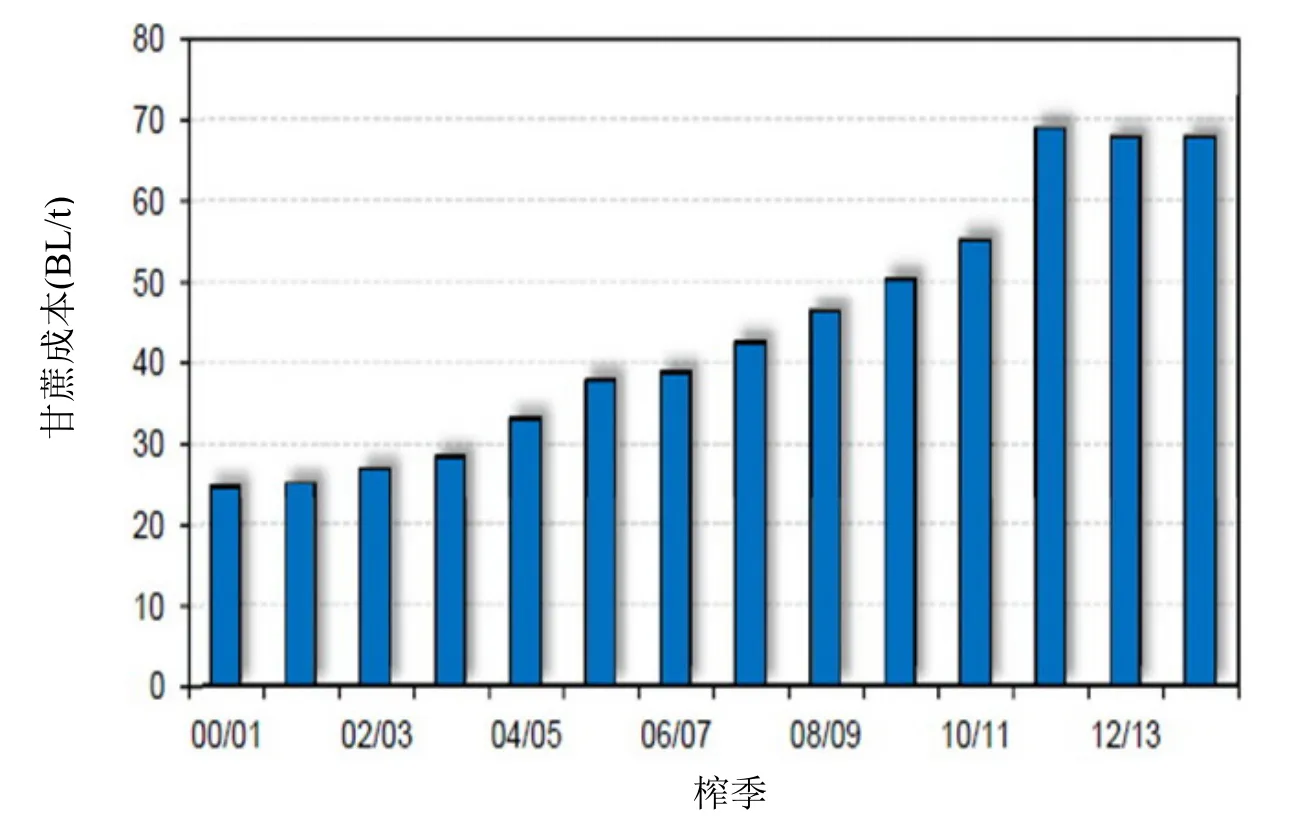

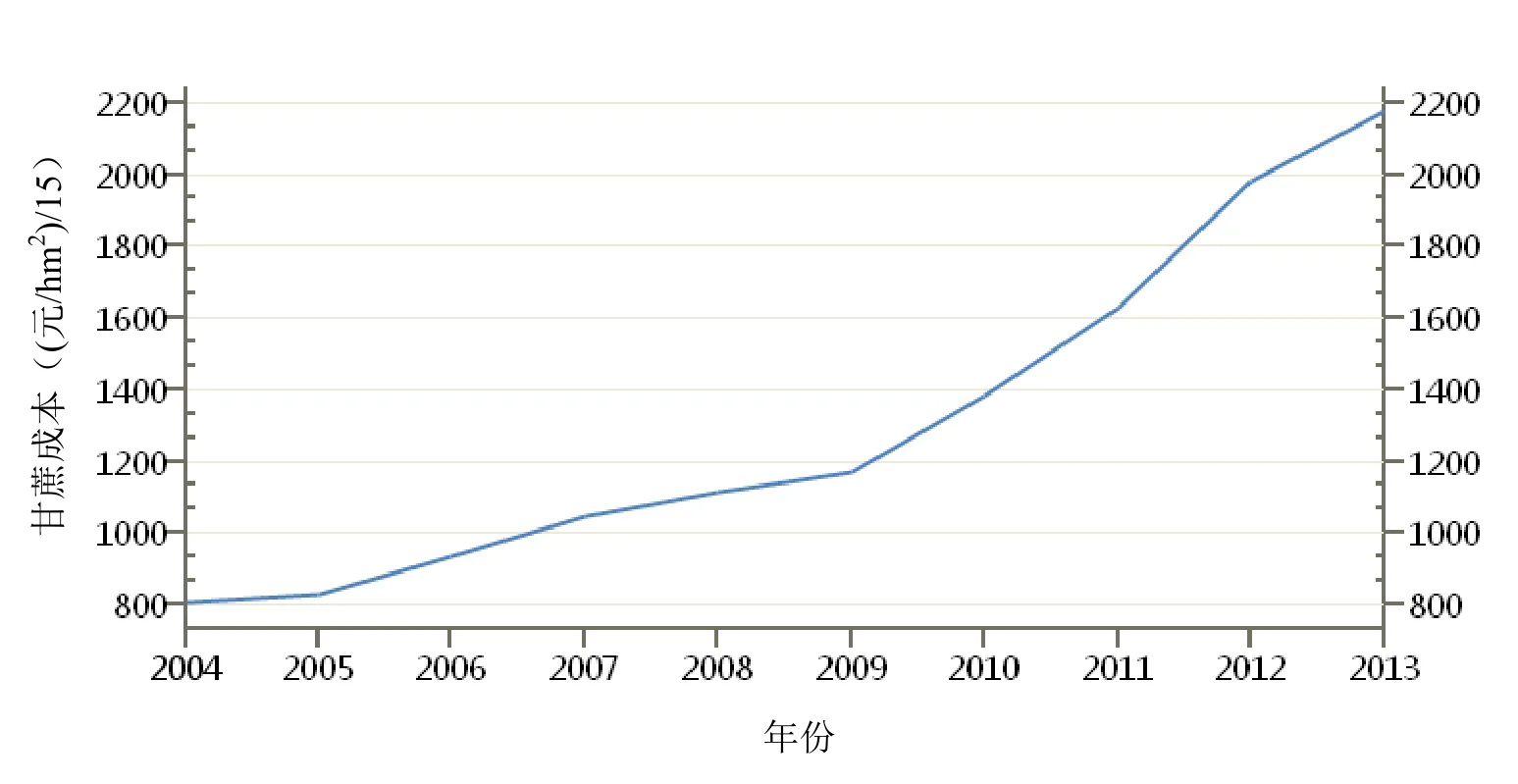

巴西甘蔗成本近10年来不断上升,从2000/01年榨季的26雷亚尔/t上升到2013/14年榨季67雷亚尔/t。详见表4,巴西历年榨季甘蔗成本走势见图1(2013年12月,1雷亚尔(BL)=2元人民币)。

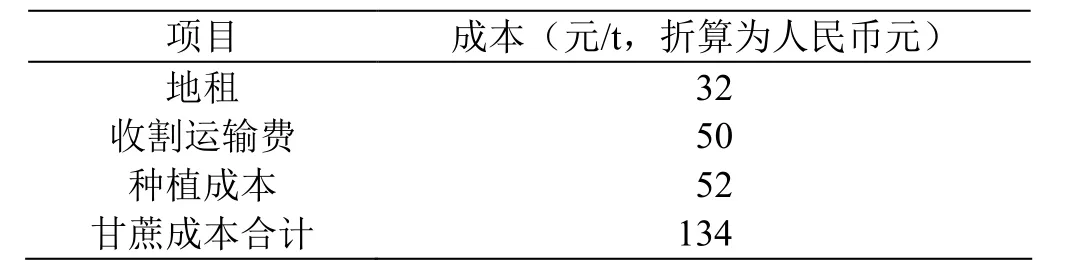

表4 2013/14年制糖期巴西甘蔗制糖成本测算表

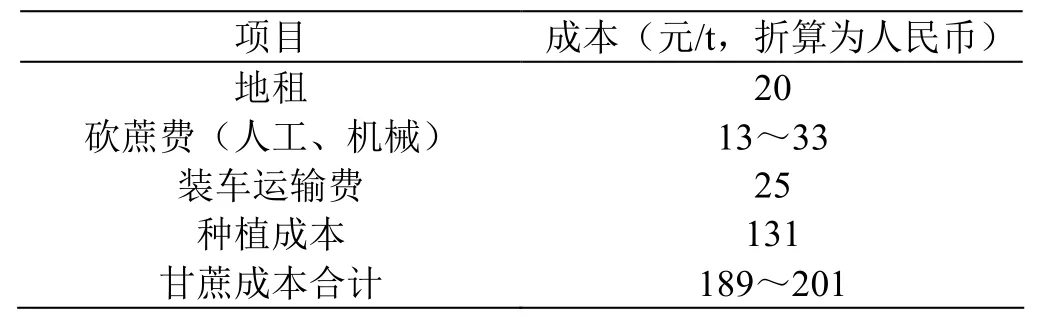

泰国新种植甘蔗种植成本为45000~49500泰铢/hm2(8265~9090元/hm2),甘蔗成本合计189~201元/t,包括蔗种、肥料等成本,宿根蔗种植成本比新植甘蔗低。泰国甘蔗成本每年均有上升但变化不大,表5为泰国甘蔗成本测算表。

表5 泰国甘蔗成本测算表

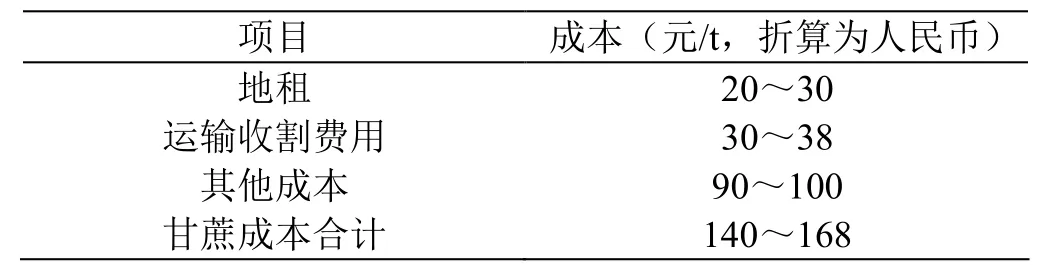

印度土地租金方面,马邦为400美元/hm2,甘蔗单产85 t/hm2;乌邦为200美元/hm2,单产60 t/hm2。甘蔗生产成本20美元/t(不含运输与收割成本,由工厂负责),收割150~200卢比/t,运费150~200卢比/t(15~20元/t)。甘蔗收购价格40~50美元/t左右,农民收益20~30美元/t。甘蔗成本合计

折算人民币140~168元/t。表6为印度甘蔗成本测算表。

表6 印度甘蔗成本测算表

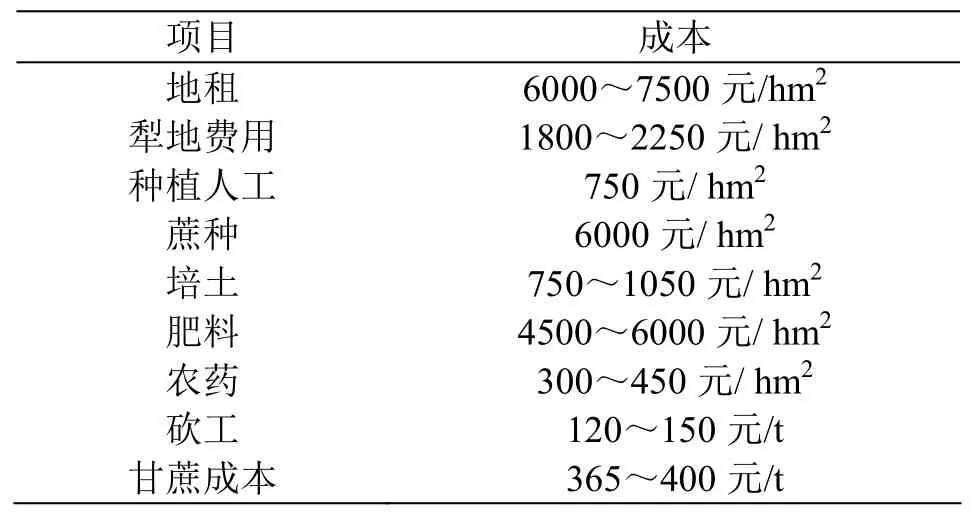

我国甘蔗种植成本较高,2014/15年榨季广西区的甘蔗成本构成大概如表7所示。

按照表7测算,每吨甘蔗的成本在365~400元,而2014/15年榨季广西甘蔗收购价每吨为400元,农民的利润空间进一步压缩,基本可以说利润甚微。广西10年来甘蔗成本曲线图见图2。

图1 巴西历年榨季甘蔗成本走势图

表7 广西甘蔗成本测算表

图2 广西10年来甘蔗成本曲线图

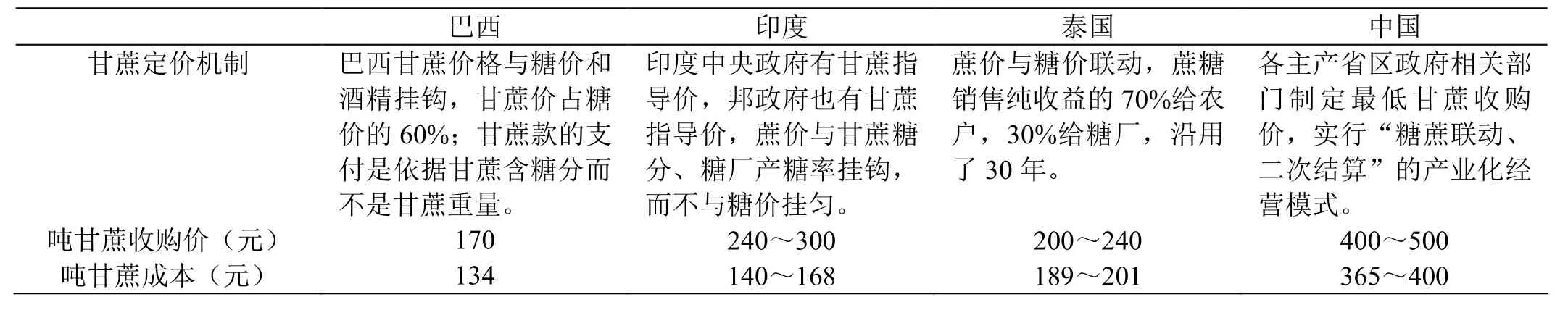

2.6 甘蔗定价机制和收购价格

四大产糖国甘蔗成本、定价机制和收购价格比较见表8,从表8比较可知,巴西甘蔗生产成本最低,我国最高,是巴西的3倍,印度的2.5倍,泰国的2倍。从成本构成分析可知,我国土地租金与劳动力成本高是我国甘蔗生产成本远高于其它三国的主要因素。

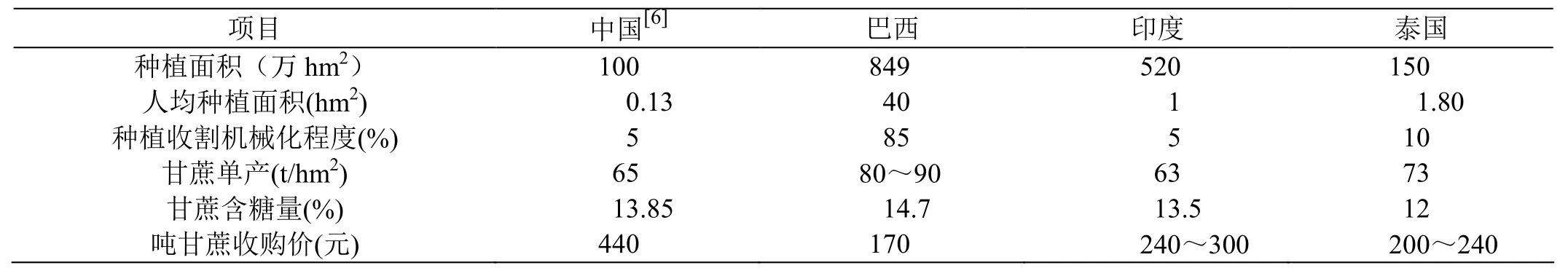

我国与三大产糖国甘蔗生产技术指标对比归纳见表9。

表8 甘蔗成本、定价机制和收购价格比较

表9 中国与三大产糖国甘蔗生产技术指标对比表

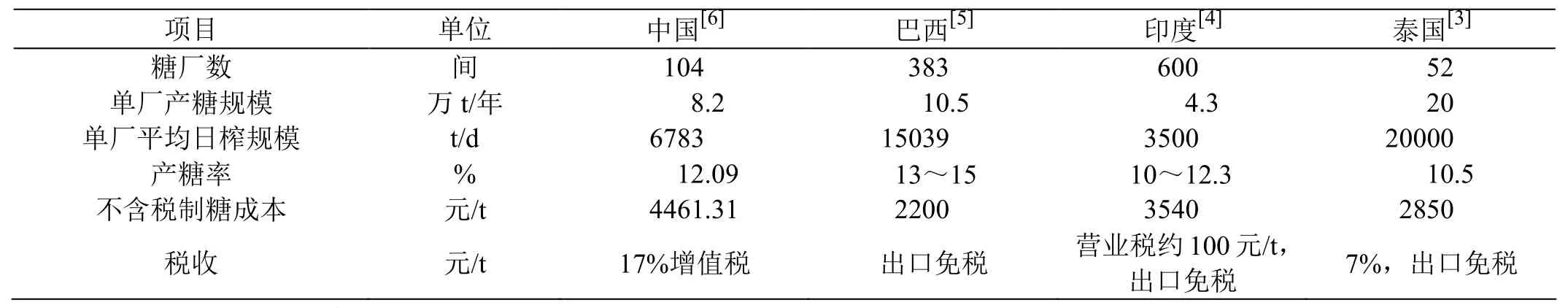

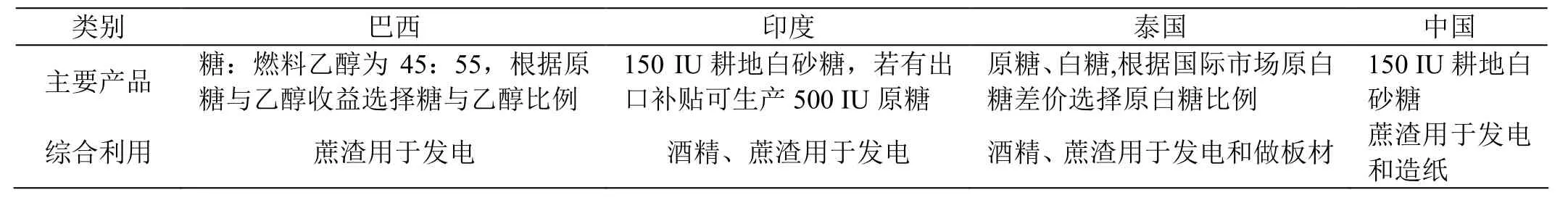

3 四大产糖国制糖工业生产情况对比

3.1 各产糖国制糖环节对比(表10)

3.2 产品品种对比(表11)

3.3 工艺与设备

在工艺方面,巴西与泰国首先采用石灰法生产原糖,然后再根据市场需要再用原糖生产150、100、45 IU白砂糖;印度与我国采用亚硫酸法生产工艺主要生产一级白砂糖(150 IU)。

表10 中国与三大产糖国制糖生产经济技术指标对比表

表11 产品品种对比

在工厂自动控制方面,巴西基本实行全网络自控系统。如我们参观的年榨甘蔗900万t的糖厂由一间空调自控室安装40多台电脑显示屏,监控全厂每一台设备的运作,如果发现问题,通过无线呼叫机呼叫巡视人员到现场处理,车间基本没有人,看到的都是流动巡视员,工厂工人约300人(含酒精车间),这样大大减少了工厂生产成本。泰国大部分糖厂也实行全网络自控系统。印度在自控方面与我国差不多,设备基本为人工操作。

在设备大型化与高效方面,巴西与泰国明显优于我国与印度,如连续结晶煮糖设备、全自动式离心机、滚筒干燥机、自动缷蔗机、高效离子交换塔等设备得到普遍使用,有效提高生产效率、减少操作工人、保证产品质量。

4 四大主产国管理体制与产业政策

4.1 巴西

①各州政府对本州甘蔗不收税;②对国内销售食糖征收12%营业税,但对出口糖免税;③政府控制酒精与汽油混合比例,有强制性发令;④糖厂不可将甘蔗全部生产糖,要保证生产一定比例的酒精,要求甘蔗量的15%必须生产酒精,85%的甘蔗可生产糖和酒精,糖和酒精比例由糖厂自行根据效益最大化原则进行调配;⑤汽油价格由国家定价,燃料酒精价格相当汽油价70%,

4.2 印度

①出口补贴政策,印度政府为保证糖厂有现金流支付蔗款,平衡国内食糖过剩,提高国内糖价,当产能过剩时根据国际糖价高低实施出口补贴政策,非常态;②低息贷款,糖厂经营不好时,政府提供低息贷款;③蔗款利率,当糖厂延迟支付蔗款时,需支付所欠蔗款的利息,对所欠的蔗款,每4年支付一次,年利率是12.5%;④由联邦政府制定指导蔗价, 各邦根据指导价并依政治考量制定各邦价格;⑤鼓励糖厂与石油公司合作在燃料中加入5%乙醇, 用来平衡国內食糖供需, 但效果一般;⑥糖厂鼓励农民以土地参股,这种模式有竞争力;⑦政府按固定税征收糖厂食糖销售税1000卢布/t(相当30元人民帀)。

4.3 泰国

甘蔗糖业作为泰国经济中仅次于大米生产的支柱产业,政府对其非常重视。政府实施统一管理及大力支持对泰国糖业近10年来的稳定和发展起着决定性的作用。泰国糖业管理体制有不少方面值得我国借鉴。

(1)泰国政府为规范对甘蔗和制糖的管理,1984年制定甘蔗与蔗糖法案,使政府工作有法可依。

(2)依照法案组建糖业管理机构——甘蔗和糖委员会(Cane and Sugar Board),它被授权对全国甘蔗和蔗糖工业进行组织、协调和监督整个甘蔗糖业的各种行为,下辖4个委员会,分别是行政委员会(Administrative Committee)、甘蔗委员会(Cane Committee)、蔗糖委员会(Sugar Committee)、甘蔗和蔗糖基金委员会(Cane and Sugar Fund Committee),这5个委员会构成了泰国糖业管理体制的基本框架,每个委员会由蔗农代表、糖厂代表和政府代表组成,保证甘蔗糖业生产全过程实行有效管理。

(3)依法设立甘蔗和蔗糖基金。基金来源包括政府拔款、国内销售配额费(5000泰铢/t)、糖厂与蔗农上缴税收、罚款、捐款、银行贷款等,主要用于甘蔗糖业科研与维持甘蔗糖业稳定发展,平衡蔗农、糖厂、消费者与国家利益。如当蔗农甘蔗种植成本高于甘蔗价格时,从基金中支付差价给蔗农,弥补农民亏损;当基金用完时,由政府担保,甘蔗和蔗糖委员会向银行借钱作为基金,待来年糖价高、蔗价高时,则从蔗价中扣回还给银行。如果持续几年糖价低,政府会提高当地销售的A糖价格,以确保蔗农收入和糖厂利益。

(4)泰国对食糖实施配额管理。泰国食糖配额分为A、B、C三类配额:A类为国内销售的配额,每年根据国内消费按各企业产糖比例进行分配,年消费量约250~300万t;B类为泰国蔗糖公司(TSC)通过招标出售的原糖,数量为80万t;C类为各生产厂自已出口的原白糖,A、B类销售剩余的食糖。这种管理方法既有效保障国内市场供应与调控市场价格,又有利于食糖销售价格公平与透明,有利于保障蔗农利益。

(5)实行蔗价与糖价联动,蔗糖销售纯收益的70%给农户,30%给糖厂。

(6)按质论价。

4.4 中国

①临时储备糖政策;②原糖加工企业进口自律政策;③各地方政府制定指导价,蔗价和糖价联动,二次结算;④食糖进口实行配额管理与许可证管理制度;⑤食糖出口按15%退税制度;⑥支持优势地

区发展。

5 我国制糖产业竞争力低的原因

通过上述与巴西、泰国、印度等主要食糖生产国的甘蔗种植、制糖生产与管理制度等方面对比可以看出,我国制糖产业竞争力低的原因主要表现为:

(1)从甘蔗生产环节技术经济指标对比来看:①我国自然条件差,人均耕地少、蔗农种植规模小;②土地资源稀缺,土地租金高;③种收机械化程度低,种植收割成本高;④单产明显比巴西、泰国低,糖分比巴西低1%,宿根性差。

(2)从制糖生产技术经济指标对比来看:①规模明显小于巴西、泰国;②自控水平低,大量使用人工操作,使制造成本高;③税负高;④技术进步慢,装备水平比巴西和泰国低;⑤白糖产品质量低于巴西与泰国;⑥糖厂没有拥有自已甘蔗种植基地,甘蔗供应保障差。

(3)从产业政策与管理体制来看:①没有制定糖业法规,无法做到依法管理;②多头管理,管理效率不高;③政府对甘蔗品种研究、农田水利基本建设、糖厂技术进步支持与投入不足;④政策落实不够位;⑤没有建立补偿和稳定发展的机制。

以上这些因素从不同方面使我国食糖生产成本远高于巴西、泰国、印度等国。在这些影响因素中,有的是通过努力与改革可以改善与提高的,如产业政策与管理体制、品种培育与改良、糖厂规模与技术进步等,而有的是因我国自然资源禀赋不足产生的,是无法改变的,如人均耕地资源少、种植甘蔗地形复杂等。在甘蔗成本占食糖生产成本70%的我国制糖行业,正是这些无法改变的因素令我国食糖生产成本远高于巴西、泰国、印度。

6 提高我国制糖产业竞争力保障食糖安全的建议

根据上述分析,与巴西、泰国、印度等食糖主要生产国和出口国相比较,因我国人均土地资源、农村劳动力资源和农村土地制度等因素制约,决定了我国制糖行业竞争力存在着难以克服的差距。然而,我国现行的食糖进口管理制度与产业政策又无法有效控制食糖进口,低价进口糖大量涌进我国市场,严重冲击我国制糖行业。近3年我国制榶行业连续发生亏损,2013/14年榨季亏损97.6亿元[1],糖厂不得不大幅度下调糖料价格,蔗农收益下降,农民种蔗积极性低,甘蔗种植面积、食糖产量持续下降。国产糖自给率从2012/13年榨季的90.05%下降2014/15年榨季的67.67%,并有继续下降趋势。这与“十二五”我国制糖工业发展规划提出的坚持“以国产食糖为主,适当进口食糖补充不足”的平衡原则,国产糖的自给率稳定在85%左右的总体要求相比,我国糖业发展前景不容乐观,食糖安全受到威胁。因此,在我国食糖产不足消长期存在情况下,怎样利用好进口糖,做到既保障我国消费,又避免进口糖大量涌入损害我国制糖产业甚至威胁我国食糖安全,是我国政府与糖业界必须正视与研究的问题。为此,建议从我国国情出发,借鉴巴西、印度、泰国等国经验,通过改革政府管理体制、完善产业政策和提高制糖生产效率等方面提高我国糖业竞争力和保障我国食糖安全。

6.1 改革糖业管理体制

(1)借鉴泰国糖业管理经验,制定我国糖业安全法,做到糖业管理有法可依。

(2)建立统一的糖业管理机构,避免多头管理,提高决策效率。

(3)建立糖业发展基金,用于品种培养与改良、技术进步、补贴糖料生产等,保障制糖产业持续健康发展。基金资金来源主要通过企业有偿使用食糖进口配额与许可证、政府拔款等途径。

6.2 完善制糖产业政策

我国的食糖与粮、油、棉等产品被国家列为关系国计民生的重要农产品,在国民经济中占有特殊的重要地位,国家非常重视制糖产业发展。“十二五”我国制糖工业发展规划提出:坚持“以国产食糖为主,适当进口食糖补充不足”的平衡原则,国产糖的自给率稳定在85%左右”的总体要求。应该说国家对食糖定位是清淅的,目标是清楚的,也是符合我国国情的。既考虑了我国资源供给制约与食糖需求持续增长问题,同时兼顾了老少边穷地区经济发展与4000万糖农利益。但是因我国糖业管理涉及到多个政府部门,并受WTO规则限制,“十二五”期间我国制糖工业发展规划目标与总体要求并没有得到很好落实。

为此,政府在“十三五”期间或未来行业发展规划中应明确我国制糖产业定位并通过完善产业政策平衡国产糖与进口糖关系,确保我国食糖安全。一是政府须根据我国食糖生产的资源供应与需求趋势,在总结“十二五”制糖产业发展规划实施效果

的基础上明确国产糖定位与自给率目标;二是根据国产糖自给率目标要求制定与完善产业政策,一方面在符合WTO原则条件下通过运用食糖进口数量管制、有偿使用许可证、关税、产业损害救济调查、规范炼糖产能建设等政策控制国际食糖无序进入国内市场,确保国内食糖价格略高于国內食糖生产平均成本,另一方面通过平衡国內糖蔗价格、减免稅收、糖料直补、储备、扶持优势地区糖料建设、加大技术进步支持力度等经济政策扶持糖料稳定发展、确保国产糖稳定增长、保证国产糖自给率与保障我国食榶安全。

6.3 提高制糖产业生产效率

(1)加大对糖料生产支持力度,尽可能降低糖料生产成本。一是政府整合现有糖料研究资源组建专门糖料研究机构并加大投资力度加快糖料新品种培育,提高糖料单产与糖分,印度、巴西经验值得学习与借鉴;二是加快甘蔗生产经营方式的转变,通过多种方式整合农民分散小块土地,建设专业化、规模化生产基地,利于农田基本建设与推广机械化;三是研究开发适合我国糖料生产基地耕地的种植机与收割机,因我国土地资源、农村土地制度、种植甘蔗地形地貌限制,我国甘蔗种植以单户分散小规模种植为主,难以像巴西一样大规模种植。因此,我们在种植机与收割机使用方面不能盲目引进类似巴西的大型种收机械,而是要根据我国甘蔗种植规模小、地形复杂的特点开发小型轻便的种植机与收割机;四是加大对糖料种植优势区域的农田基本建设、技术进步的扶持力度;五是借鉴棉花、大豆直补经验,对糖料实行直补政策,提高糖农收益,稳定糖料生产。

(2)完善食糖-糖料价格联动机制。借鉴泰国食糖——糖料价格联动方法,让糖价和糖料价格联动在政府监管下由多方协商完成。

(3)实行优质优价,按质论价。鼓励与引导农民种植优良品种,提高单位土地食糖产出量。

(4)鼓励与支持制糖企业兼并重组,通过兼并重组有效提高集团企业与单个糖厂规模,一方面降低企业运营成本与抵御风险能力,另一方面提升技术研发与进步能力。

(5)促进企业技术进步,提升产品质量,提高劳动生产率。一是采用大型高效设备,如连续煮糖罐、降膜蒸发器、高效离子交换树脂脱色设备、全自动离心分离机、滚筒干燥机等;二是提高制糖生产过程自控水平,大大减少一线工人数量。三是通过适当引进、积极消化吸收世界先进生产技术、设备和控制系统。

6.4 政府支持与鼓励有条件的企业走出去兼并收购国外制糖企业或发展国外食糖生产基地。

首先,我国制糖产业经过多年发展与积累,制糖企业在技术、设备、资金、人才方面已初具走出去的条件;其次,世界糖业正处于低潮,兼并收购成本低,是对外扩张好时机;再者,糖业走出去符合国家提出的“一路一带”发展战略,同时为保障我国食糖安全开辟新的途经。在这方面中粮集团在澳洲收购糖厂与广东恒福糖业集团利用柬埔寨丰富土地资源投资建设食糖生产基地进行了有效尝试。

[1] 中国糖业协会. 2013/14年制糖期中国糖业年报.

[2] 中国糖业协会. 2015第272期食糖简报.

[3] 李锦生,翁卓,何凤仪,等. 巴西糖业考察报告∥第二届糖业科技与发展高峰论坛论文录[C]. 广州:广东省制糖学会,2015:726-733.

[4] 翁卓,何凤仪,李锦生,等. 印度糖业考察报告∥第二届糖业科技与发展高峰论坛论文录[C]. 广州:广东省制糖学会,2015:734-747.

[5] 肖可见,何凤仪,翁卓,等. 泰国糖业考察报告∥第二届糖业科技与发展高峰论坛论文录[C]. 广州:广东省制糖学会,2015:748-755.

[6] 广西区糖业发展局,广西糖业协会. 2013/14年制糖期广西糖业年报.

(本篇责任编校:朱涤荃)

Comparative Analysis on China’s Sugar Industry Competitiveness: Based on the Comparison of Brazil, India and Thailand Sugar Industry

WENG Zhuo, HUANG Han

(Guangdong Zhongqing Sugar Group Co., Ltd., Guangzhou 510180)

By comparing economical technique of China’s sugar production to those of Brazil, India, Thailand which were the world’s major sugar producers, present existing gaps and main causes in China’s sugar industry were pointed out, and the suggestion about enhancing competitiveness of China’s sugar industry were proposed.

Sugar industry; Economical technique; Competitiveness

TS24

B

1005-9695(2015)04-0065-08

2015-07-07;

2015-08-04

翁卓(1966-),男,硕士,广东中轻糖业集团有限公司副总裁

翁卓,黄寒. 中国制糖产业竞争力对比与政策建议——基于对巴西、印度、泰国考察的比较[J]. 甘蔗糖业,2015(4):65-72.